تجارة

حول إي بي سي

ملخص:

ملخص:

يقيس العائد على صافي الأصول ربحية وعوائد صافي أصول الشركة. يجب على المستثمرين مراقبة اتجاهه وجودته على المدى الطويل.

يشعر العديد من الأشخاص أنه يجب عليهم استخدام العائد على الأصول عند استخدام المؤشرات لاختيار الأسهم. في النهاية، فهو مؤشر يستخدمه إله الأسهم وارن بافيت، لذا فهو بطبيعة الحال مرتفع جدًا وذو قيمة. ومع ذلك، فإن معظم الناس لا يستخدمونها بشكل فعال. لا يستطيع الكثير من الناس معرفة السبب وراء انخفاض عائدات بعض الشركات الجيدة على الأسهم عاماً بعد عام، لكن السوق أعمى من أن يستمر في الاتجاه الصعودي. ستخبرك هذه المقالة الآن عن اختيار الأسهم والتطبيق وتحليل العائد على حقوق الملكية.

العائد على صافي الأصول يعكس قدرة ما الشركات؟

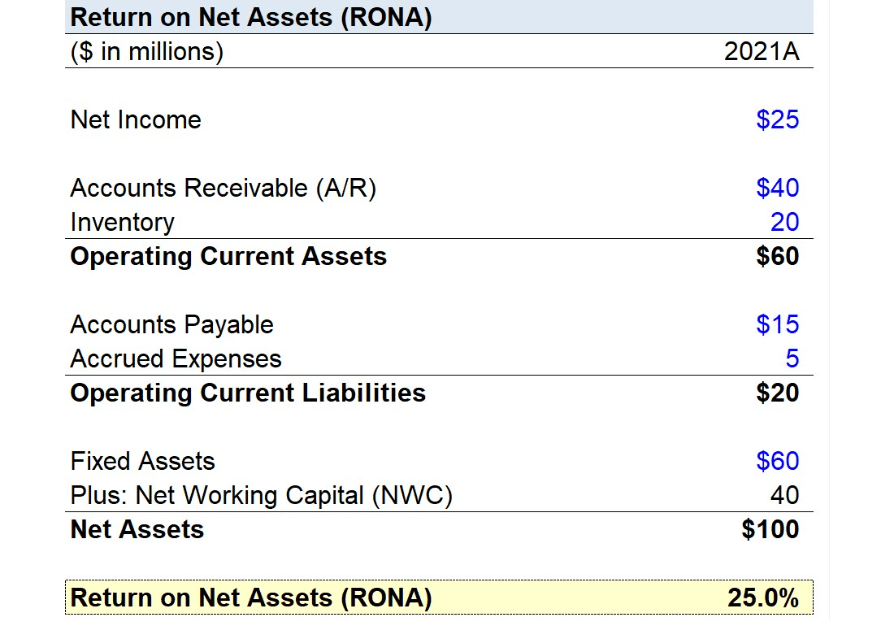

اسمها الكامل باللغة الإنجليزية هو العائد على صافي الأصول، المعروف أيضًا باسم العائد على صافي الأصول. ويُختصر بـ RONA، وهو مؤشر مهم لربحية الشركة. ويشير إلى صافي الربح الذي تستطيع الشركة تحقيقه من صافي الأصول المستثمرة من قبل المساهمين (أي حقوق المساهمين) خلال فترة زمنية معينة (عادة سنة واحدة). وبعبارة أخرى، يعكس العائد على حقوق المساهمين معدل العائد على استثمارات المساهمين ويشير إلى مقدار صافي الربح الذي يمكن أن يحققه كل دولار من صافي الأصول.

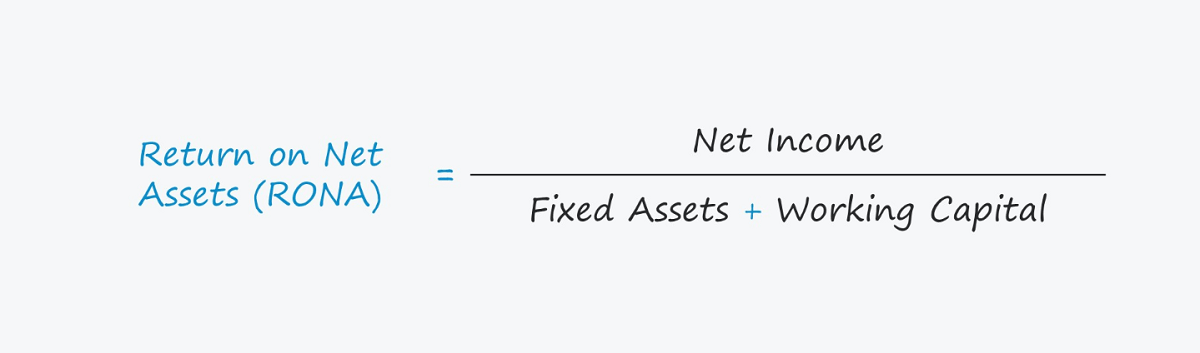

تساوي صيغة عائد حقوق المساهمين صافي الربح مقسومًا على صافي الأصول، مما يعكس صافي الربح الذي تحققه الشركة كل عام من صافي أصولها. وبما أن صافي الأصول هو في الواقع حقوق المساهمين، وهو ما يمثل جزءًا من حقوق المساهمين في الشركة، فإنه يُعرف أيضًا باسم العائد على حقوق المساهمين، أو ROE، كما هو معروف شعبيًا.

لذلك، يمكن أن يعكس العائد على حقوق الملكية وضع الشركة من منظورين. الأول هو قياس ربحية المؤسسة من منظور أصول المؤسسة؛ والآخر هو قياس العائد للمستثمرين من منظور حقوق المساهمين. بالإضافة إلى ذلك، يمكن لمستوى العائد على صافي الأصول أن يساعد المستثمرين أيضًا على تقييم الميزة التنافسية وكفاءة الإدارة للشركة.

من خلال النظر إلى العائد على حقوق المساهمين، من الممكن فهم مدى كفاءة الشركة في استخدام صافي أصولها (حقوق المساهمين)، أي مقدار صافي الربح الذي يمكنها تحقيقه من صافي أصولها كل عام، مما يوضح مدى كفاءتها وربحيتها. يدير أصوله. ويعني ارتفاع عائد حقوق المساهمين أن الشركة قد حققت أداءً جيدًا في تخصيص الموارد وقرارات الاستثمار وأنها قادرة على خلق قيمة في عملياتها طويلة الأجل.

يسمح منظور المساهمين بفحص مستوى العائد على الاستثمار الذي توفره الشركة لمساهميها، أي مقدار صافي الربح الذي يحصل عليه المساهمون مقابل كل دولار من صافي الأصول المستثمرة. ويركز هذا المنظور على أسهم المستثمر وأرباحه في الأعمال التجارية، ويمكن استخدامه لتقييم العائد والمخاطر المتعلقة باستثمار المستثمر في تلك الأعمال. عادةً ما يعني العائد على حقوق المساهمين المرتفع أن الشركة تؤدي أداءً جيدًا في استخدام رأس المال المستثمر من قبل المساهمين وأنها قادرة على تحقيق المزيد من صافي الربح.

ويمكن أيضًا تقسيمها إلى ثلاثة عناصر من خلال تحليل DuPont: صافي هامش المبيعات، ودوران الأصول، ومضاعف الأسهم. ويساعد هذا النهج على فهم العوامل المحددة التي تؤثر على ربحية الشركة، مثل الربحية وكفاءة استخدام الأصول ومستويات الديون، وبالتالي توفير منظور أكثر تعمقا لمزيد من التحليل.

صافي هامش المبيعات هو نسبة صافي الربح إلى إيرادات المبيعات، وهو ما يعكس ربحية الشركة، وتحديداً نسبة الربح التي تحققها الشركة بعد خصم جميع التكاليف والمصاريف من بيع منتجاتها أو خدماتها. كلما ارتفع هامش صافي المبيعات، كلما زاد الربح الذي تحققه الشركة من أنشطة المبيعات التي تقوم بها، وكلما زادت ربحيتها، وكلما عكست قدرتها على البيع بتكلفة باهظة.

معدل دوران الأصول هو نسبة إيرادات المبيعات إلى إجمالي الأصول، مما يعكس القدرة التشغيلية للشركة. على وجه التحديد، يقيس معدل دوران الأصول الكفاءة التي تستخدم بها الشركة إجمالي أصولها لتوليد إيرادات المبيعات خلال فترة زمنية معينة. كلما ارتفعت نسبة دوران الأصول، زادت إيرادات المبيعات التي تحققها الشركة لكل وحدة من الأصول، مما يشير إلى أن الشركة تعمل بكفاءة أكبر وقادرة على استخدام أصولها بشكل فعال للمبيعات، وبالتالي تحقيق هدف "بيع المزيد".

مضاعف حقوق الملكية يساوي إجمالي الأصول مقسومًا على صافي الأصول، مما يعكس درجة مديونية المؤسسة. ويشير ارتفاع مضاعف حقوق الملكية إلى أن نسبة كبيرة نسبيا من إجمالي الأصول تأتي من الخصوم، أي مستوى أعلى من المديونية. من خلال زيادة الالتزامات، يمكن للمؤسسة تضخيم العائد على حقوق المساهمين، ولكن في الوقت نفسه، فإنها تزيد أيضًا من المخاطر المالية. لذلك، يعد مستوى مضاعف حقوق الملكية أحد أهم مؤشرات مخاطر مسؤولية المؤسسة وهيكلها المالي.

لا يعكس العائد على صافي الأصول ربحية العام الحالي فحسب، بل يسمح لك أيضًا بفهم مستوى ربحية الشركة في عملياتها طويلة المدى من خلال مراقبة اتجاهها طويل المدى. عادة ما يشير عائد حقوق المساهمين المستقر أو المتزايد على مدى فترة طويلة من الزمن إلى أن الشركة لديها نموذج ربح مستقر وميزة تنافسية مع كفاءة قوية في تشغيل الأعمال وقدرة على إدارة الأصول.

على المدى الطويل، يكون العائد طويل الأجل للشركة على صافي الأصول قريبًا جدًا من متوسط العائد طويل الأجل على أسهم الشركة. وذلك لأنه يعكس ربحية الأعمال التي يتم إنشاؤها على أساس صافي أصولها، وغالبًا ما يرتبط سعر سهم الشركة ارتباطًا وثيقًا بربحيتها ونمو صافي أصولها.

ولذلك، من خلال تحليل العائد طويل الأجل على صافي الأصول، يمكن للمستثمرين إجراء تنبؤات حول ربحية الشركة على المدى الطويل وعوائد الاستثمار المحتملة. إن فهم هذه المعلومات يمكن أن يساعد المستثمرين على اتخاذ قرارات استثمارية أكثر شمولاً وعقلانية، مما يضمن عوائد أفضل على الممتلكات طويلة الأجل.

ما الذي يشير إليه العائد المرتفع على صافي الأصول؟

ما الذي يشير إليه العائد المرتفع على صافي الأصول؟

بشكل عام، يشير ارتفاع عائد حقوق المساهمين إلى أن الشركة تحقق المزيد من الإيرادات لكل وحدة من صافي الأصول، مما يعني أنها أكثر كفاءة في استخدامها لرأس المال. وهذا يوفر قيمة استثمارية أعلى للمساهمين لأنه يشير إلى أن الشركة قادرة على تحويل استثمارات المساهمين بكفاءة إلى ربح.

عادة ما يعكس العائد المرتفع على صافي الأصول أداء الشركة الجيد من حيث إدارة الأصول والرسملة. تشير قدرة الشركة على تحقيق أرباح صافية أعلى من خلال الاستخدام الفعال لحقوق المساهمين (صافي الأصول) إلى ميزة تنافسية ومستوى أعلى من الربحية في الصناعة. بالنسبة للمساهمين الحاليين والمستثمرين المحتملين، فهذا يعني أن الشركة توفر عائدًا أعلى على الاستثمار لمساهميها.

ويعني العائد المرتفع على صافي الأصول أن الشركة قادرة على الاستخدام الفعال لحقوق المساهمين (صافي الأصول) لتوليد الدخل. ويشير ذلك إلى أن أداء الشركة جيد في إدارة الأصول والعمليات الرأسمالية وتتمتع بربحية وكفاءة تشغيلية عالية. وفي الوقت نفسه، عادة ما يكون العائد على حقوق المساهمين المرتفع علامة على أن الشركة تؤدي أداءً جيدًا في صناعتها وتتمتع بميزة تنافسية.

عادةً ما يعني ارتفاع عائد حقوق المساهمين أن الشركة قد قدمت للمساهمين عائدًا أعلى على الاستثمار، مما يشير إلى ربحية قوية وإدارة ممتازة. بالإضافة إلى ذلك، قد يشير هذا الأداء أيضًا إلى أن الشركة تتمتع بميزة تنافسية في صناعتها وأنها قادرة على خلق قيمة للمساهمين على أساس مستدام.

بشكل عام، عادة ما تعتبر الشركات التي يبلغ عائدها على حقوق الملكية 15٪ أو أكثر شركات ممتازة، مما يشير إلى أن أداء الشركة جيد من حيث الربحية وعوائد المساهمين. الشركات التي تصل إلى 20% أو أكثر تعتبر من الدرجة الأولى، مما يدل على أن الشركة تمتلك ربحية قوية للغاية وإدارة ممتازة. وهذا يعني أن الشركة تتمتع بميزة تنافسية في الصناعة ويمكنها الاستمرار في خلق قيمة للمساهمين. وهذه علامة إيجابية لكل من المساهمين الحاليين والمستثمرين المحتملين، مما يشير إلى أنها شركة جيدة تستحق الاستثمار فيها.

وإذا تم الحفاظ على عائد مرتفع على صافي الأصول على مدى فترة طويلة من الزمن، مثل 15٪ أو أكثر لأكثر من خمس سنوات، فهذا معيار مهم لاختيار شركة ذات جودة. ويشير هذا إلى أن الشركة تستخدم حقوق المساهمين بكفاءة مع تحقيق أرباح ثابتة. عادةً ما تُظهر مثل هذه الشركات التميز التشغيلي والإدارة السليمة والميزة التنافسية الدائمة.

توفر هذه العوامل للمستثمرين هامشًا كبيرًا من الأمان وقدرة الشركة على الاستمرار في النمو وحماية أسهم المستثمرين حتى عندما يكون السوق متقلبًا. يعكس هذا العائد المستقر والمرتفع على حقوق المساهمين جودة أرباح الشركة وكفاءة إدارة أصولها، مما يوفر للمستثمرين عوائد مستدامة طويلة الأجل.

ومع ذلك، لا ينبغي للمستثمرين أن ينظروا فقط إلى رقم أعلى ويستثمروا بشكل متهور، لأنه قد يأتي مع بعض المخاطر. على سبيل المثال، قد تقوم الشركة بزيادة عائدها على صافي الأصول عن طريق زيادة الرافعة المالية (اقتراض الديون)، مما قد يزيد من المخاطر المالية للشركة. إذا كان مستوى ديون الشركة مرتفعًا جدًا، فقد يؤثر ذلك سلبًا على المركز المالي للشركة وملاءتها في حالة حدوث تغيير في بيئة الأعمال.

بالإضافة إلى ذلك، قد تسعى الشركة إلى تعزيز عائدها على صافي الأصول من خلال مكاسب قصيرة الأجل أو لمرة واحدة بدلاً من نمو الأعمال المستدام والمستقر. ولذلك، يحتاج المستثمرون أيضًا إلى التركيز على استدامة نموذج واستراتيجية أرباح الشركة على المدى الطويل لضمان أن العائد على حقوق المساهمين المرتفع لا يعتمد على نهج مفرط الخطورة أو غير مستدام لتحقيق الربحية.

وفي المقابل، فإن تحسين العائد على حقوق المساهمين من خلال زيادة صافي الربح يعد نهجا إيجابيا. ويعني هذا عادةً أن الشركات تزيد أرباحها من خلال تحسين الكفاءة التشغيلية، أو تحسين أعمالها الرئيسية، أو تحسين هيكل تكاليفها. يعكس هذا النهج القدرة التشغيلية الفعلية للشركة وإمكانات الأعمال ويساعد على تعزيز قدرتها التنافسية على المدى الطويل.

ويجب على المستثمرين الانتباه إلى هذا التركيز لأنه يمثل مستوى الربحية والإدارة الحقيقي للشركة. إذا كانت الشركة قادرة على زيادة صافي أرباحها بشكل مطرد مع الحفاظ على نمو معقول في صافي الأصول، فهذا عادة ما يكون علامة إيجابية على أن الشركة لديها القدرة على تزويد المساهمين بعائد مستدام على استثماراتهم.

وبالتالي، فإن العائد على حقوق الملكية يعد مؤشرا ماليا هاما لتقييم الأداء التشغيلي للشركة وقيمة الاستثمار. ومع ذلك، بالإضافة إلى ذلك، من الضروري أيضًا تحليل جودة الأرباح، مع التركيز على مصدر الأرباح، ومعقولية النفقات، وصحة الدخل، والتدفق النقدي، والذمم المدينة. تساعد هذه التحليلات المستثمرين على الحكم بشكل أكثر دقة على جودة أرباح الشركة ومركزها المالي حتى يتمكنوا من اتخاذ قرارات استثمارية مستنيرة.

العائد على صافي الأصول بالتزامن مع المؤشرات الأخرى

منذ أن أصبح وارن بافيت إله الأسهم، أولى العديد من المستثمرين أهمية كبيرة لمؤشر العائد على الأسهم (ROE). ولأنه أساس مهم للحكم على مدى جودة أداء الشركة، فإنه يعكس مستوى الأرباح التي يمكن أن تحققها حقوق المساهمين خلال عام، وهو ما يعكس بشكل مباشر ربحية الشركة وكفاءتها مع أموال المساهمين.

عند اختيار الأهداف الاستثمارية، يجب أن تميل إلى البحث عن الشركات التي لديها عائد على حقوق الملكية مرتفع ومستقر في صناعتها. وهذا يعني عادة أن هذه الشركات تتمتع بمزايا تنافسية جيدة وكفاءة إدارية وربحية. بالإضافة إلى ذلك، يشير ارتفاع العائد على حقوق المساهمين أيضًا إلى أن الشركة قادرة على استغلال مواردها بكفاءة وتحقيق النمو المستدام.

ومع ذلك، يجب على المستثمرين أيضًا أن يحللوا بعناية ما إذا كان هذا العائد المرتفع على حقوق المساهمين يعتمد على عوامل قصيرة الأجل، مثل الإيرادات لمرة واحدة أو الرافعة المالية العالية. عند تقييم الشركة، ينبغي أيضًا الاهتمام بجودة الأرباح والتدفقات النقدية واستراتيجية الشركة طويلة المدى لضمان استدامة هذا العائد المرتفع على حقوق الملكية.

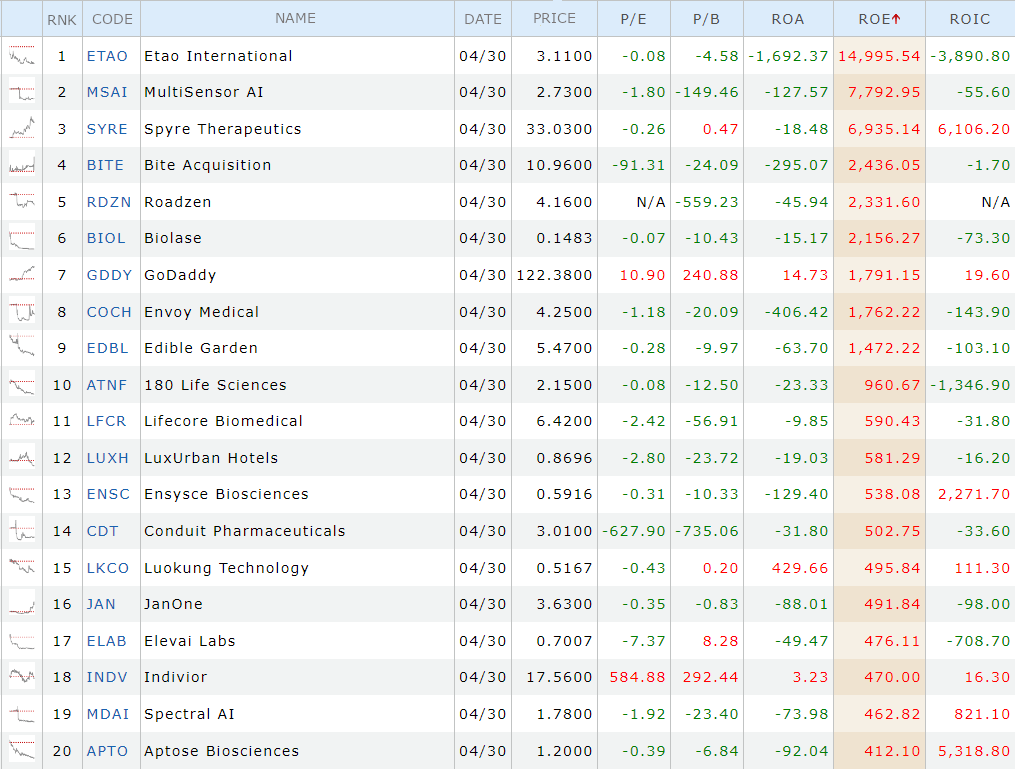

بالإضافة إلى ذلك، عند اختيار السهم، يجب على المستثمرين أيضًا تقييم عدد من العوامل، بما في ذلك نسبة السعر إلى القيمة الدفترية للشركة، ومعدل النمو، والتقييم، لتحديد فرصتها الاستثمارية. يشير العائد على حقوق المساهمين المرتفع عادةً إلى أن الشركة تؤدي أداءً جيدًا فيما يتعلق باستخدام حقوق المساهمين، ولكن يجب تحليله جنبًا إلى جنب مع مقاييس أخرى، مثل معدل النمو، الذي يمكن أن يشير إلى أرباح الشركة المحتملة، والتقييم، الذي يمكن أن يشير إلى أرباح الشركة المحتملة. يعكس توقعات السوق للتوقعات المستقبلية للشركة.

على سبيل المثال، عادة ما يرتبط العائد المرتفع على صافي الأصول بارتفاع نسبة السعر إلى القيمة الدفترية وارتفاع سعر السهم، حيث تعكس هذه المقاييس تصور السوق لقيمة الشركة وربحيتها. يشير العائد على حقوق المساهمين المرتفع إلى أن الشركة تقوم بعمل جيد في تحقيق الأرباح من حقوق المساهمين، وهو ما يعتبره السوق عادة علامة إيجابية، مما يؤدي إلى ارتفاع سعر السهم.

بالإضافة إلى ذلك، قد يؤدي العائد المرتفع على صافي الأصول أيضًا إلى ارتفاع نسبة السعر إلى القيمة الدفترية، حيث أن السوق على استعداد لدفع علاوة أعلى للشركات القادرة على استخدام أصولها بكفاءة. تعكس هذه الارتباطات ثقة السوق في الشركة وتوقعاتها، ولكن يجب على المستثمرين أن يهتموا بالتقييم الكامل للوضع المالي للشركة وآفاق الأعمال.

بالنسبة لأسهم النمو، عادة ما تمثل نسبة السعر إلى القيمة الدفترية المرتفعة (P / B) عائدًا أعلى على حقوق المساهمين للشركة وبالتالي تعتبر أكثر قابلية للاستثمار. عادة ما تتفوق شركات النمو في توسيع الأعمال والابتكار وقد يكون لديها إمكانات أرباح أعلى وآفاق نمو. ونتيجة لذلك، غالبا ما يكون السوق على استعداد لدفع نسبة سعر إلى ربح أعلى لهذه الشركات لأنها تتفوق في استخدام الأصول ونمو الأرباح.

ومع ذلك، في حين أن الشركات التي لديها نسب سعر إلى قيمة دفترية أعلى قد يتم الاعتراف بها من قبل السوق لعائدها المرتفع على صافي الأصول، فإن هذا لا يعني أن قيمة الشركة معقولة. يحتاج المستثمرون إلى تقييم ما إذا كانت نسبة السعر إلى القيمة الدفترية تتوافق مع إمكانات نمو أرباح الشركة، بالإضافة إلى مرحلة تطور الشركة ومزاياها التنافسية وأهدافها الإستراتيجية طويلة المدى.

ومن المهم أيضًا ملاحظة أن مرحلة تطور الشركة (على سبيل المثال، مرحلة النضج، مرحلة الناشئة، وما إلى ذلك) يمكن أن يكون لها تأثير كبير على تقييمها. بالنسبة للصناعات الناشئة أو الشركات الناشئة، قد يكون صافي قيمة الأصول أكثر تقلبا، حيث قد تكون هذه الشركات في المراحل الأولى من النمو المرتفع مع نماذج أعمال غير ناضجة وربحية.

ولذلك، عند تقييم مثل هذه الشركات، من الضروري النظر في إمكانات نموها، ونظرة السوق، والأهداف الاستراتيجية بدلاً من الاعتماد فقط على العائد الحالي على صافي الأصول. عادةً ما تظهر الشركات في مرحلة النضج عائدًا على حقوق المساهمين أكثر استقرارًا، لكن لا يزال المستثمرون بحاجة إلى التركيز على إستراتيجيتهم طويلة المدى وقدرتهم التنافسية في السوق لضمان قدرة الشركة على الاستمرار في تقديم عوائد مستقرة للمساهمين.

كل هذا يشير إلى أن العائد على حقوق الملكية هو مقياس قيم يمكن أن يساعد المستثمرين على تقييم ربحية الشركة ومستوى تقييمها بشكل أفضل. ومع ذلك، يجب على المستثمرين استخدامه جنبًا إلى جنب مع المقاييس والأساليب التحليلية الأخرى لتقييم القيمة الاستثمارية المحتملة للشركة بشكل كامل. بالإضافة إلى ذلك، قد يكون لدى الشركات والصناعات المختلفة معايير مختلفة للعائد على صافي الأصول، ويحتاج المستثمرون إلى إصدار الأحكام على أساس كل حالة على حدة.

| اسم الصناعة | العائد على حقوق المساهمين (المعدل للبحث والتطوير) |

| دعاية | 3.25% |

| الفضاء والدفاع | 10.36% |

| النقل الجوي | 20.67% |

| ثياب | 9.11% |

| السيارات والشاحنات | 6.99% |

| قطع غيار السيارات | 5.18% |

| البنك (مركز المال) | 14.87% |

| البنوك (الإقليمية) | 12.14% |

| المشروبات (الكحولية) | 8.70% |

| المشروبات (الناعمة) | 29.60% |

| البث | -2.16% |

| الوساطة والخدمات المصرفية الاستثمارية | 10.24% |

| مواد بناء | 19.82% |

| خدمات الأعمال والمستهلكين | 13.32% |

| الكيبل التلفزيوني | 19.32% |

| الكيميائية (الأساسية) | 8.30% |

| الكيميائية (المتنوعة) | -2.33% |

| كيميائي (تخصص) | 13.18% |

| الفحم والطاقة ذات الصلة | 28.31% |

| خدمات الكمبيوتر | 14.44% |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29