Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Tỷ suất lợi nhuận trên tài sản ròng đo lường khả năng sinh lời và lợi nhuận của tài sản ròng của công ty. Các nhà đầu tư nên theo dõi xu hướng và chất lượng dài hạn của nó.

Nhiều người cho rằng họ nên sử dụng ROA khi sử dụng các chỉ báo để chọn cổ phiếu. Suy cho cùng, đó là chỉ số mà thần Chứng khoán Warren Buffett đang sử dụng nên đương nhiên nó rất cao và có giá trị. Tuy nhiên, hầu hết mọi người không sử dụng nó một cách hiệu quả. Nhiều người không thể hiểu tại sao lợi nhuận trên vốn chủ sở hữu của một số công ty tốt rõ ràng sẽ giảm từ năm này qua năm khác, nhưng thị trường quá mù quáng để tiếp tục tăng giá. Bài viết này bây giờ sẽ cho bạn biết về việc lựa chọn cổ phiếu, ứng dụng và phân tích lợi nhuận trên vốn chủ sở hữu.

Tỷ suất sinh lời trên tài sản ròng phản ánh khả năng của doanh nghiệp nào?

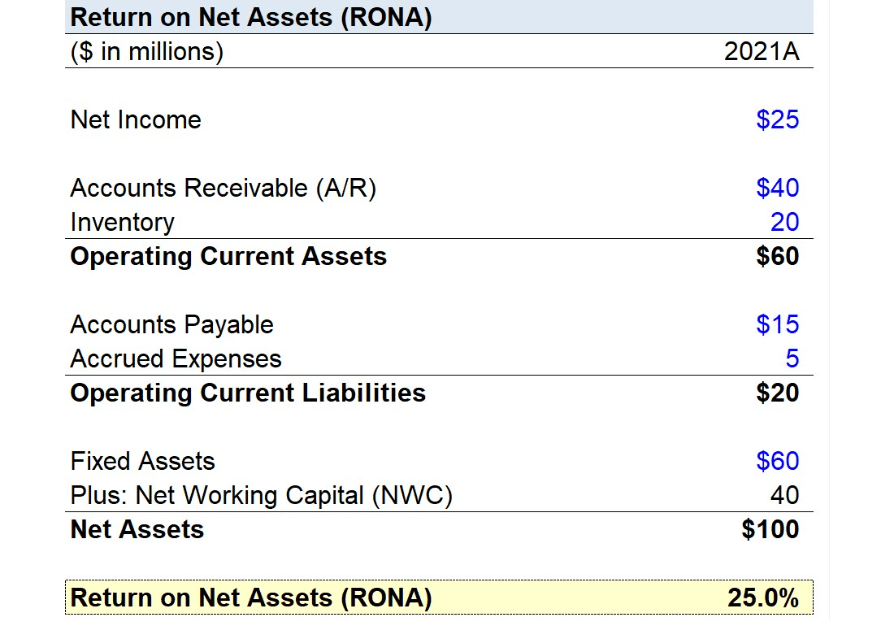

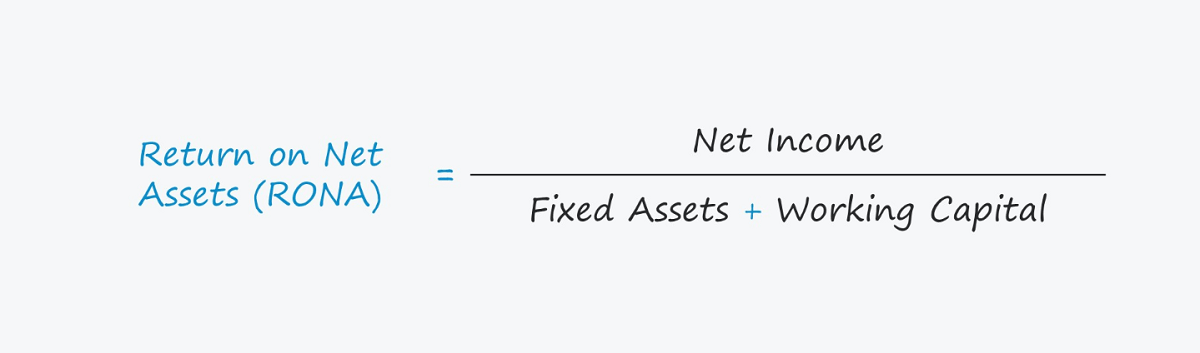

Tên tiếng Anh đầy đủ của nó là Return on Net Assets hay còn gọi là lợi nhuận trên tài sản ròng. Viết tắt là RONA, nó là một chỉ số quan trọng về lợi nhuận của công ty. Nó cho biết lợi nhuận ròng mà một công ty có thể tạo ra từ tài sản ròng do các cổ đông đầu tư (tức là vốn cổ đông) trong một khoảng thời gian nhất định (thường là một năm). Nói cách khác, ROE phản ánh tỷ suất lợi nhuận trên khoản đầu tư của cổ đông và cho biết mỗi đô la tài sản ròng có thể tạo ra bao nhiêu lợi nhuận ròng.

Công thức ROE bằng lợi nhuận ròng chia cho tài sản ròng, phản ánh lợi nhuận ròng mà công ty tạo ra mỗi năm từ tài sản ròng của mình. Và vì tài sản ròng thực chất là vốn chủ sở hữu của cổ đông, đại diện cho phần vốn chủ sở hữu của cổ đông trong doanh nghiệp nên nó còn được gọi là lợi nhuận trên vốn chủ sở hữu của cổ đông, hay ROE, như cách gọi phổ biến của nó.

Do đó, ROE có thể phản ánh tình hình của một doanh nghiệp từ hai góc độ. Một là đo lường khả năng sinh lời của doanh nghiệp dưới góc độ tài sản của doanh nghiệp; cách còn lại là đo lường lợi nhuận cho nhà đầu tư từ góc độ vốn chủ sở hữu của cổ đông. Ngoài ra, mức lợi nhuận trên tài sản ròng cũng có thể giúp nhà đầu tư đánh giá được lợi thế cạnh tranh và hiệu quả quản lý của một công ty.

Bằng cách nhìn vào ROE, có thể hiểu hiệu quả của một công ty trong việc sử dụng tài sản ròng (vốn chủ sở hữu của cổ đông), tức là công ty có thể tạo ra bao nhiêu lợi nhuận ròng từ tài sản ròng mỗi năm, cho thấy nó hiệu quả và sinh lợi như thế nào. quản lý tài sản của mình. ROE cao ngụ ý rằng một công ty đã thực hiện tốt các quyết định đầu tư và phân bổ nguồn lực và có thể tạo ra giá trị trong hoạt động dài hạn của mình.

Quan điểm của cổ đông cho phép kiểm tra mức lợi tức đầu tư mà một công ty cung cấp cho các cổ đông của mình, tức là cổ đông nhận được bao nhiêu lợi nhuận ròng cho mỗi đô la tài sản ròng được đầu tư. Quan điểm này tập trung vào vốn chủ sở hữu và thu nhập của nhà đầu tư trong doanh nghiệp và có thể được sử dụng để đánh giá lợi nhuận và rủi ro khi đầu tư của nhà đầu tư vào doanh nghiệp đó. ROE cao thường có nghĩa là công ty đang hoạt động tốt trong việc sử dụng vốn đầu tư của các cổ đông và có thể tạo ra nhiều lợi nhuận ròng hơn.

Nó cũng có thể được chia thành ba yếu tố thông qua phân tích của DuPont: biên lợi nhuận ròng, vòng quay tài sản và hệ số nhân vốn chủ sở hữu. Cách tiếp cận này giúp hiểu được các yếu tố cụ thể ảnh hưởng đến lợi nhuận của một công ty, chẳng hạn như lợi nhuận, hiệu quả sử dụng tài sản và mức nợ, từ đó cung cấp góc nhìn sâu hơn để phân tích sâu hơn.

Biên lợi nhuận ròng là tỷ lệ lợi nhuận ròng trên doanh thu bán hàng, phản ánh khả năng sinh lời của một công ty, cụ thể là tỷ lệ phần trăm lợi nhuận mà công ty kiếm được sau khi trừ tất cả chi phí và chi phí từ việc bán sản phẩm hoặc dịch vụ của mình. Biên lợi nhuận ròng của doanh thu càng cao thì công ty càng kiếm được nhiều lợi nhuận từ hoạt động bán hàng của mình, lợi nhuận càng cao và nó càng phản ánh khả năng bán hàng đắt đỏ của công ty.

Vòng quay tài sản là tỷ số giữa doanh thu bán hàng trên tổng tài sản, phản ánh năng lực hoạt động của doanh nghiệp. Cụ thể, vòng quay tài sản đo lường hiệu quả mà doanh nghiệp sử dụng tổng tài sản của mình để tạo ra doanh thu bán hàng trong một khoảng thời gian nhất định. Tỷ lệ vòng quay tài sản càng cao thì doanh thu bán hàng mà công ty tạo ra trên mỗi đơn vị tài sản càng nhiều, cho thấy công ty đang hoạt động hiệu quả hơn và có thể sử dụng hiệu quả tài sản của mình để bán hàng, từ đó đạt được mục tiêu “bán được nhiều hơn”.

Hệ số nhân vốn chủ sở hữu bằng tổng tài sản chia cho tài sản ròng, phản ánh mức độ nợ của doanh nghiệp. Hệ số nhân vốn chủ sở hữu cao hơn cho thấy rằng một tỷ lệ tương đối lớn trong tổng tài sản đến từ nợ phải trả, tức là mức nợ cao hơn. Bằng cách tăng nợ phải trả, doanh nghiệp có thể tăng lợi nhuận trên vốn chủ sở hữu của cổ đông, nhưng đồng thời, nó cũng làm tăng rủi ro tài chính. Vì vậy, hệ số nhân vốn chủ sở hữu là một trong những chỉ số quan trọng nhất đánh giá rủi ro trách nhiệm pháp lý và cơ cấu tài chính của doanh nghiệp.

Lợi nhuận trên tài sản ròng không chỉ phản ánh khả năng sinh lời của năm hiện tại mà còn cho phép bạn hiểu mức lợi nhuận của một công ty trong hoạt động dài hạn bằng cách quan sát xu hướng dài hạn của nó. ROE ổn định hoặc tăng trưởng trong thời gian dài thường cho thấy công ty có mô hình lợi nhuận ổn định và lợi thế cạnh tranh với hiệu quả hoạt động kinh doanh và khả năng quản lý tài sản mạnh mẽ.

Trong dài hạn, lợi nhuận dài hạn của một công ty trên tài sản ròng rất gần với lợi nhuận trung bình dài hạn trên cổ phiếu của công ty. Điều này là do nó phản ánh khả năng sinh lời của một doanh nghiệp được tạo ra trên cơ sở tài sản ròng của nó và giá cổ phiếu của một doanh nghiệp thường liên quan chặt chẽ đến khả năng sinh lời và tăng trưởng tài sản ròng của nó.

Do đó, bằng cách phân tích lợi nhuận dài hạn trên tài sản ròng, nhà đầu tư có thể đưa ra dự đoán về lợi nhuận dài hạn và lợi nhuận đầu tư tiềm năng của công ty. Hiểu được thông tin này có thể giúp nhà đầu tư đưa ra quyết định đầu tư toàn diện và hợp lý hơn, đảm bảo lợi nhuận tốt hơn cho việc nắm giữ dài hạn.

Tỷ suất lợi nhuận trên tài sản ròng cao cho thấy điều gì?

Tỷ suất lợi nhuận trên tài sản ròng cao cho thấy điều gì?

Nói chung, ROE cao hơn cho thấy công ty tạo ra nhiều doanh thu hơn trên mỗi đơn vị tài sản ròng, nghĩa là công ty đó sử dụng vốn hiệu quả hơn. Điều này mang lại giá trị đầu tư cao hơn cho các cổ đông vì nó cho thấy rằng công ty có thể chuyển đổi đầu tư của cổ đông thành lợi nhuận một cách hiệu quả.

Tỷ suất lợi nhuận trên tài sản ròng cao thường phản ánh rằng công ty đang hoạt động tốt về mặt quản lý tài sản và vốn hóa. Khả năng một công ty tạo ra lợi nhuận ròng cao hơn bằng cách sử dụng hiệu quả vốn chủ sở hữu (tài sản ròng) của cổ đông cho thấy lợi thế cạnh tranh và mức lợi nhuận cao hơn trong ngành. Đối với các cổ đông hiện hữu và các nhà đầu tư tiềm năng, điều này có nghĩa là công ty đang mang lại lợi tức đầu tư cao hơn cho các cổ đông.

Tỷ suất lợi nhuận trên tài sản ròng cao có nghĩa là công ty có thể sử dụng hiệu quả vốn chủ sở hữu (tài sản ròng) để tạo thu nhập. Điều này cho thấy công ty đang thực hiện tốt công tác quản lý tài sản và hoạt động vốn, đồng thời có khả năng sinh lời và hiệu quả hoạt động cao. Đồng thời, ROE cao thường là dấu hiệu cho thấy một công ty đang hoạt động tốt trong ngành và có lợi thế cạnh tranh.

ROE cao hơn thường hàm ý rằng công ty đã mang lại cho cổ đông lợi tức đầu tư cao hơn, cho thấy khả năng sinh lời cao và khả năng quản lý xuất sắc. Ngoài ra, kết quả hoạt động như vậy cũng có thể cho thấy công ty có lợi thế cạnh tranh trong ngành và có thể tạo ra giá trị cho cổ đông một cách bền vững.

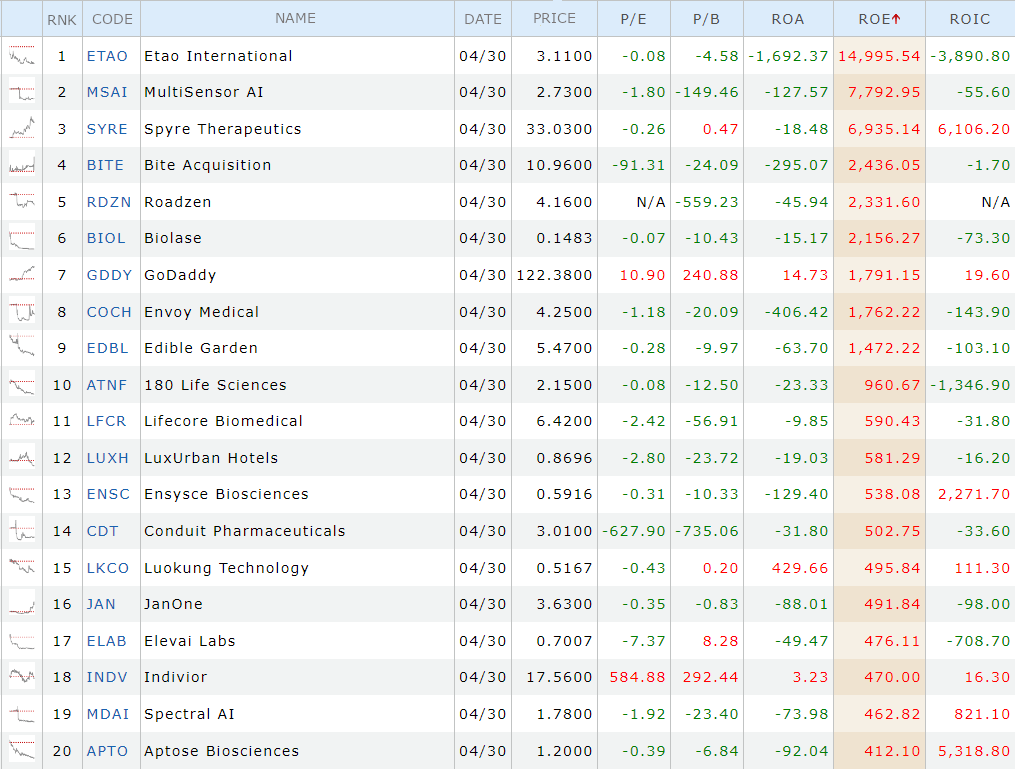

Nhìn chung, các công ty có tỷ suất lợi nhuận trên vốn chủ sở hữu từ 15% trở lên thường được coi là công ty xuất sắc, điều này cho thấy công ty đang hoạt động tốt về mặt lợi nhuận và lợi nhuận cho cổ đông. Các công ty đạt 20% trở lên được coi là công ty hàng đầu, cho thấy công ty sở hữu khả năng sinh lời cực kỳ mạnh mẽ và khả năng quản lý xuất sắc. Điều đó có nghĩa là công ty có lợi thế cạnh tranh trong ngành và có thể tiếp tục tạo ra giá trị cho các cổ đông. Và đây là dấu hiệu tích cực cho cả cổ đông hiện hữu và nhà đầu tư tiềm năng, cho thấy đây là một công ty tốt đáng để đầu tư.

Và nếu tỷ suất lợi nhuận trên tài sản ròng cao được duy trì trong thời gian dài, chẳng hạn như 15% hoặc hơn trong hơn 5 năm, thì đó là một tiêu chí quan trọng để lựa chọn một công ty chất lượng. Điều này cho thấy công ty đang sử dụng hiệu quả vốn chủ sở hữu của mình đồng thời tạo ra lợi nhuận ổn định. Những công ty như vậy thường thể hiện sự xuất sắc trong hoạt động, quản lý hợp lý và lợi thế cạnh tranh lâu dài.

Những yếu tố này mang lại cho nhà đầu tư mức độ an toàn cao và khả năng tiếp tục phát triển cũng như bảo vệ vốn của nhà đầu tư ngay cả khi thị trường biến động. ROE ổn định và cao này phản ánh chất lượng thu nhập của công ty và hiệu quả quản lý tài sản của công ty, mang lại cho nhà đầu tư lợi nhuận lâu dài và bền vững.

Tuy nhiên, nhà đầu tư không nên chỉ nhìn vào con số cao hơn và đầu tư bốc đồng vì nó có thể tiềm ẩn một số rủi ro. Ví dụ, một công ty có thể tăng lợi nhuận trên tài sản ròng bằng cách tăng đòn bẩy (nợ vay), điều này có thể làm tăng rủi ro tài chính của công ty. Nếu mức nợ của công ty quá cao, nó có thể ảnh hưởng xấu đến tình hình tài chính và khả năng thanh toán của công ty trong trường hợp môi trường kinh doanh thay đổi.

Ngoài ra, công ty có thể tìm cách nâng cao lợi nhuận trên tài sản ròng thông qua lợi nhuận ngắn hạn hoặc một lần thay vì tăng trưởng kinh doanh ổn định và bền vững. Do đó, các nhà đầu tư cũng cần tập trung vào tính bền vững của mô hình và chiến lược thu nhập dài hạn của công ty để đảm bảo rằng ROE cao không dựa trên cách tiếp cận lợi nhuận quá rủi ro hoặc không bền vững.

Ngược lại, cải thiện ROE bằng cách tăng lợi nhuận ròng là một cách tiếp cận tích cực. Điều này thường có nghĩa là các công ty tăng lợi nhuận bằng cách cải thiện hiệu quả hoạt động, cải thiện hoạt động kinh doanh chính hoặc tối ưu hóa cơ cấu chi phí. Cách tiếp cận này phản ánh khả năng hoạt động thực tế và tiềm năng kinh doanh của công ty và giúp nâng cao khả năng cạnh tranh lâu dài của công ty.

Các nhà đầu tư nên chú ý đến trọng tâm này vì nó thể hiện khả năng sinh lời thực sự và trình độ quản lý của công ty. Nếu một công ty có thể tăng đều đặn lợi nhuận ròng trong khi vẫn duy trì mức tăng trưởng hợp lý về tài sản ròng thì đây thường là dấu hiệu tích cực cho thấy công ty có tiềm năng mang lại cho các cổ đông lợi tức đầu tư bền vững.

Do đó, lợi nhuận trên vốn chủ sở hữu là một chỉ số tài chính quan trọng để đánh giá hiệu quả hoạt động và giá trị đầu tư của công ty. Tuy nhiên, bên cạnh đó cũng cần phân tích chất lượng lợi nhuận, tập trung vào nguồn lợi nhuận, tính hợp lý của chi phí, tính xác thực của thu nhập, dòng tiền và các khoản phải thu. Những phân tích này giúp các nhà đầu tư đánh giá chính xác hơn chất lượng thu nhập và tình hình tài chính của công ty để họ có thể đưa ra quyết định đầu tư sáng suốt.

lợi nhuận trên tài sản ròng kết hợp với các chỉ số khác

Kể từ khi Warren Buffett trở thành thần chứng khoán, nhiều nhà đầu tư đã rất coi trọng chỉ số lợi nhuận trên vốn chủ sở hữu (ROE). Bởi vì nó là cơ sở quan trọng để đánh giá một công ty hoạt động tốt như thế nào, nó phản ánh mức thu nhập mà vốn cổ đông có thể mang lại trong một năm, phản ánh trực tiếp khả năng sinh lời và hiệu quả sử dụng vốn của cổ đông của công ty.

Khi lựa chọn mục tiêu đầu tư, bạn nên có xu hướng tìm kiếm các công ty có ROE cao và ổn định trong ngành. Điều này thường có nghĩa là những công ty này có lợi thế cạnh tranh tốt, hiệu quả quản lý và khả năng sinh lời tốt. Ngoài ra, ROE cao hơn cũng cho thấy công ty có thể sử dụng các nguồn lực của mình một cách hiệu quả và đạt được sự tăng trưởng bền vững.

Tuy nhiên, nhà đầu tư cũng nên phân tích kỹ xem mức ROE cao này có phụ thuộc vào các yếu tố ngắn hạn như doanh thu một lần hay đòn bẩy cao hay không. Khi đánh giá một công ty, cũng cần chú ý đến chất lượng thu nhập, dòng tiền và chiến lược dài hạn của công ty để đảm bảo rằng ROE cao này là bền vững.

Ngoài ra, khi lựa chọn một cổ phiếu, nhà đầu tư cũng nên đánh giá một số yếu tố, bao gồm tỷ lệ giá trên sổ sách, tốc độ tăng trưởng và định giá của công ty để xác định cơ hội đầu tư. ROE cao thường chỉ ra rằng một công ty đang hoạt động tốt trong việc sử dụng vốn chủ sở hữu của cổ đông, nhưng nó cần được phân tích cùng với các số liệu khác, chẳng hạn như tốc độ tăng trưởng, có thể cho thấy tiềm năng thu nhập của công ty và việc định giá. phản ánh kỳ vọng của thị trường về triển vọng tương lai của công ty.

Ví dụ: tỷ suất lợi nhuận trên tài sản ròng cao thường đi kèm với tỷ lệ giá trên giá trị sổ sách (P/B) cao và giá cổ phiếu cao, vì những số liệu này phản ánh nhận thức của thị trường về giá trị và khả năng sinh lời của công ty. ROE cao cho thấy một công ty đang hoạt động tốt trong việc tạo ra lợi nhuận từ vốn chủ sở hữu của cổ đông, điều mà thị trường thường coi là dấu hiệu tích cực, đẩy giá cổ phiếu lên cao.

Ngoài ra, tỷ suất lợi nhuận trên Tài sản ròng cao cũng có thể dẫn đến tỷ lệ giá trên giá trị sổ sách cao vì thị trường sẵn sàng trả mức phí bảo hiểm cao hơn cho các công ty có khả năng sử dụng tài sản của họ một cách hiệu quả. Những mối tương quan này phản ánh niềm tin của thị trường và kỳ vọng của một công ty, nhưng các nhà đầu tư vẫn nên cẩn thận để đánh giá đầy đủ tình hình tài chính và triển vọng kinh doanh của công ty.

Đối với cổ phiếu tăng trưởng, tỷ lệ giá trên giá trị sổ sách (P/B) cao thường thể hiện ROE cao hơn của công ty và do đó được coi là đáng đầu tư hơn. Các công ty tăng trưởng thường vượt trội trong việc mở rộng và đổi mới kinh doanh và có thể có tiềm năng thu nhập và triển vọng tăng trưởng cao hơn. Do đó, thị trường thường sẵn sàng trả tỷ lệ P/E cao hơn cho các công ty này vì họ vượt trội trong việc sử dụng tài sản và tăng trưởng lợi nhuận.

Tuy nhiên, mặc dù các công ty có tỷ lệ giá trên sổ sách (P/B) cao hơn có thể được thị trường công nhận vì lợi nhuận trên Tài sản Ròng cao, điều này không có nghĩa là công ty đó được định giá hợp lý. Nhà đầu tư cần đánh giá xem tỷ lệ P/B có phù hợp với tiềm năng tăng trưởng thu nhập của công ty cũng như giai đoạn phát triển, lợi thế cạnh tranh và mục tiêu chiến lược dài hạn của công ty hay không.

Điều quan trọng cần lưu ý là giai đoạn phát triển của một công ty (ví dụ: giai đoạn trưởng thành, giai đoạn mới nổi, v.v.) có thể có tác động đáng kể đến việc định giá công ty. Đối với các ngành công nghiệp mới nổi hoặc công ty khởi nghiệp, NAV có thể biến động nhiều hơn vì các công ty này có thể đang ở giai đoạn đầu tăng trưởng cao với mô hình kinh doanh và khả năng sinh lời chưa trưởng thành.

Do đó, khi đánh giá các công ty như vậy, cần phải xem xét tiềm năng tăng trưởng, triển vọng thị trường và mục tiêu chiến lược của chúng thay vì chỉ dựa vào lợi nhuận hiện có trên tài sản ròng. Các công ty ở giai đoạn trưởng thành thường có ROE ổn định hơn, nhưng các nhà đầu tư vẫn cần tập trung vào chiến lược dài hạn và khả năng cạnh tranh trên thị trường để đảm bảo rằng công ty có thể tiếp tục mang lại lợi nhuận ổn định cho các cổ đông.

Tất cả những điều này cho thấy ROE là một thước đo có giá trị có thể giúp các nhà đầu tư đánh giá tốt hơn khả năng sinh lời và mức định giá của công ty. Tuy nhiên, các nhà đầu tư nên sử dụng nó kết hợp với các số liệu và phương pháp phân tích khác để đánh giá đầy đủ giá trị đầu tư tiềm năng của một công ty. Ngoài ra, các công ty và ngành khác nhau có thể có các tiêu chuẩn khác nhau về lợi nhuận trên Tài sản Ròng và các nhà đầu tư cần đưa ra phán quyết trong từng trường hợp cụ thể.

| Tên ngành | ROE (điều chỉnh cho R&D) |

| Quảng cáo | 3,25% |

| Hàng không vũ trụ và quốc phòng | 10,36% |

| Vận tải hàng không | 20,67% |

| Trang phục | 9,11% |

| Ô tô & xe tải | 6,99% |

| Phụ tùng ô tô | 5,18% |

| Ngân hàng (Trung tâm tiền tệ) | 14,87% |

| Ngân hàng (Khu vực) | 12,14% |

| Nước Giải Khát (Có Cồn) | 8,70% |

| Nước Giải Khát (Mềm) | 29,60% |

| Phát thanh truyền hình | -2,16% |

| Môi giới & Ngân hàng đầu tư | 10,24% |

| Vật liệu xây dựng | 19,82% |

| Dịch vụ Kinh doanh & Tiêu dùng | 13,32% |

| Truyền hình cáp | 19,32% |

| Hóa học (Cơ bản) | 8,30% |

| Hóa chất (Đa dạng) | -2,33% |

| Hóa chất (Chuyên ngành) | 13,18% |

| Than & Năng lượng liên quan | 28,31% |

| Dịch vụ máy tính | 14,44% |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29