Muitas pessoas acham que deveriam usar o ROA ao usar indicadores para escolher ações. Afinal, é um indicador que o deus das ações Warren Buffett está usando, por isso é naturalmente muito alto e valioso. No entanto, a maioria das pessoas não o utiliza de forma muito eficaz. Muitas pessoas não conseguem perceber porque é que o retorno sobre o capital de algumas boas empresas irá obviamente diminuir ano após ano, mas o mercado é demasiado cego para continuar em alta. Este artigo falará agora sobre a seleção de ações, a aplicação e a análise do retorno sobre o patrimônio líquido.

O retorno sobre os ativos líquidos reflete a capacidade de quais empresas?

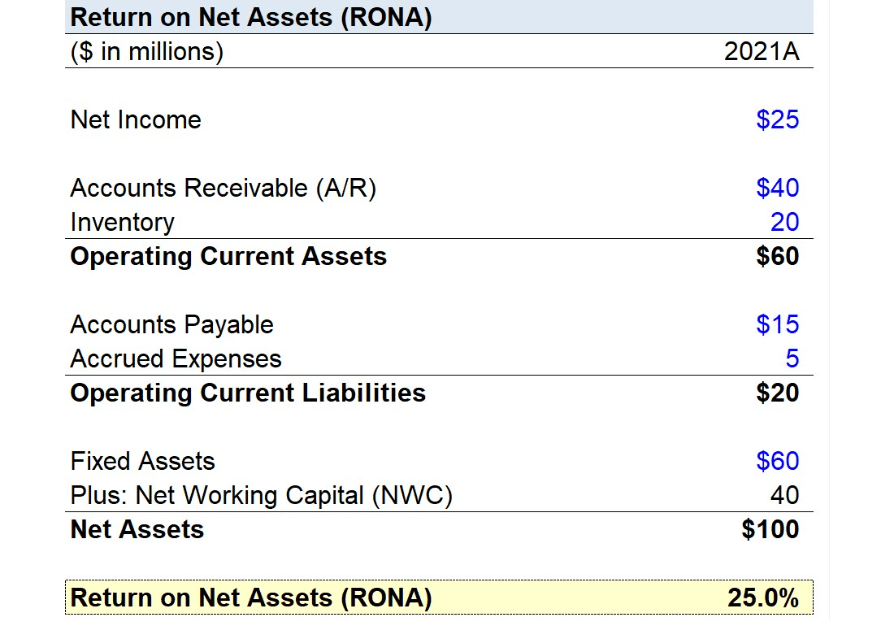

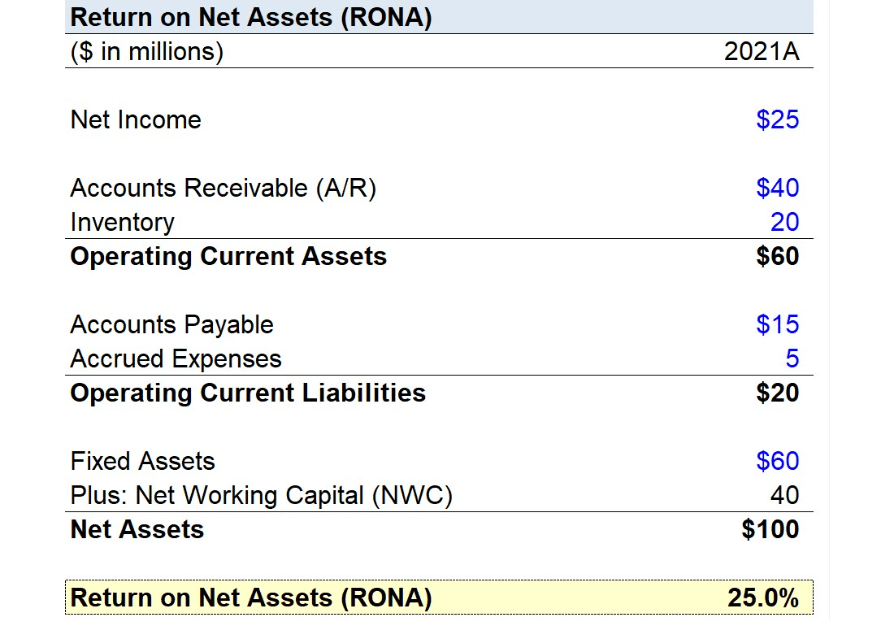

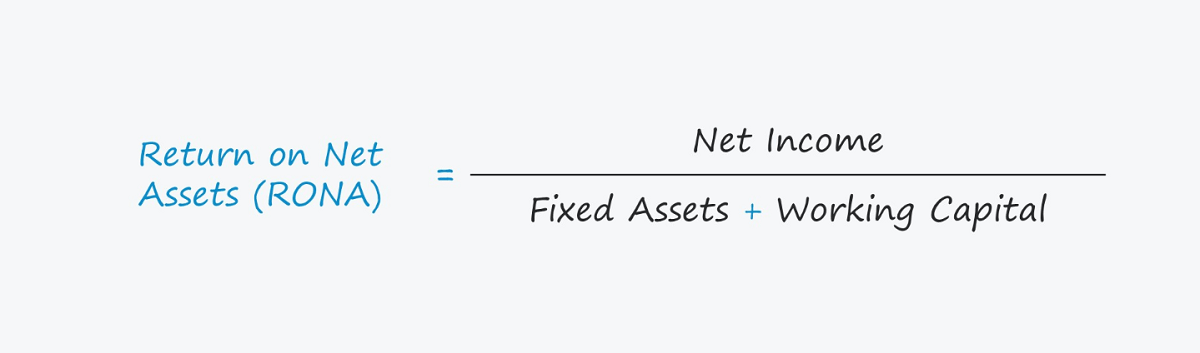

Seu nome completo em inglês é Return on Net Assets, também conhecido como retorno sobre ativos líquidos. Abreviado como RONA, é um importante indicador da rentabilidade de uma empresa. Indica o lucro líquido que uma empresa é capaz de gerar a partir dos ativos líquidos investidos pelos acionistas (ou seja, patrimônio líquido) durante um determinado período de tempo (geralmente um ano). Por outras palavras, o ROE reflecte a taxa de retorno dos investimentos dos accionistas e indica quanto lucro líquido cada dólar de activos líquidos pode gerar.

A fórmula ROE é igual ao lucro líquido dividido pelos ativos líquidos, refletindo o lucro líquido que uma empresa gera a cada ano a partir dos seus ativos líquidos. E como o patrimônio líquido é na verdade patrimônio líquido, representando a parcela do patrimônio líquido do negócio, ele também é conhecido como retorno sobre o patrimônio líquido, ou ROE, como é popularmente conhecido.

Portanto, o ROE pode refletir a situação de uma empresa sob duas perspectivas. Uma é medir a rentabilidade da empresa na perspectiva dos activos da empresa; a outra é medir o retorno aos investidores sob a perspectiva do patrimônio líquido. Além disso, o nível de retorno sobre os activos líquidos também pode ajudar os investidores a avaliar a vantagem competitiva e a eficiência de gestão de uma empresa.

Observando o ROE é possível entender o quão eficiente uma empresa é na utilização de seu patrimônio líquido (patrimônio líquido), ou seja, quanto de lucro líquido ela é capaz de gerar com seu patrimônio líquido a cada ano, mostrando o quão eficiente e rentável ela é. administra seus ativos. Um ROE elevado implica que uma empresa teve um bom desempenho na alocação de recursos e nas decisões de investimento e é capaz de criar valor nas suas operações de longo prazo.

A perspectiva do accionista permite examinar o nível de retorno do investimento que uma empresa proporciona aos seus accionistas, ou seja, quanto lucro líquido os accionistas recebem por cada dólar de activos líquidos investidos. Esta perspectiva centra-se no capital próprio e nos lucros do investidor no negócio e pode ser usada para avaliar o retorno e o risco do investimento do investidor nesse negócio. Um ROE alto geralmente significa que a empresa tem um bom desempenho na utilização do capital investido pelos acionistas e é capaz de gerar mais lucro líquido.

Também pode ser dividido em três elementos por meio da análise da DuPont: margem líquida de vendas, giro de ativos e multiplicador de patrimônio. Esta abordagem ajuda a compreender os factores específicos que afectam a rentabilidade de uma empresa, tais como rentabilidade, eficiência de utilização de activos e níveis de endividamento, proporcionando assim uma perspectiva mais aprofundada para uma análise mais aprofundada.

A margem líquida de vendas é a relação entre o lucro líquido e a receita de vendas, que reflete a lucratividade de uma empresa, especificamente a porcentagem do lucro que uma empresa obtém após deduzir todos os custos e despesas da venda de seus produtos ou serviços. Quanto maior a margem líquida de vendas, mais lucro uma empresa obtém com suas atividades de vendas, mais lucrativa ela é e mais reflete sua capacidade de vender caro.

O giro de ativos é a relação entre a receita de vendas e o ativo total, refletindo a capacidade operacional de um negócio. Especificamente, a rotatividade de ativos mede a eficiência com que uma empresa utiliza seus ativos totais para gerar receitas de vendas durante um determinado período de tempo. Quanto maior o índice de rotatividade de ativos, mais receita de vendas uma empresa gera por unidade de ativo, indicando que a empresa está operando de forma mais eficiente e é capaz de utilizar efetivamente seus ativos para vendas, atingindo assim o objetivo de “vender mais”.

O multiplicador de capital próprio é igual ao activo total dividido pelo activo líquido, reflectindo o grau de endividamento da empresa. Um multiplicador de capital próprio mais elevado indica que uma proporção relativamente grande do activo total provém de passivos, ou seja, um nível mais elevado de endividamento. Ao aumentar os passivos, uma empresa pode ampliar o retorno sobre o capital próprio, mas, ao mesmo tempo, também aumenta o risco financeiro. Portanto, o nível do multiplicador de capital próprio é um dos indicadores mais importantes do risco de passivo e da estrutura financeira de uma empresa.

O retorno sobre os ativos líquidos não só reflete a rentabilidade do ano em curso, mas também permite compreender o nível de rentabilidade de uma empresa na sua operação de longo prazo, observando a sua tendência de longo prazo. Um ROE estável ou crescente durante um longo período de tempo geralmente indica que a empresa possui um modelo de lucro estável e vantagem competitiva com forte eficiência operacional de negócios e capacidade de gestão de ativos.

No longo prazo, o retorno de longo prazo sobre os ativos líquidos de uma empresa está muito próximo do retorno médio de longo prazo sobre as ações da empresa. Isto porque reflecte a rentabilidade de uma empresa gerada com base nos seus activos líquidos, e o preço das acções de uma empresa está muitas vezes intimamente relacionado com a sua rentabilidade e o crescimento dos activos líquidos.

Portanto, ao analisar o retorno dos ativos líquidos a longo prazo, os investidores podem fazer previsões sobre a rentabilidade a longo prazo de uma empresa e os potenciais retornos do investimento. A compreensão destas informações pode ajudar os investidores a tomar decisões de investimento mais abrangentes e racionais, garantindo melhores retornos sobre participações de longo prazo.

O que indica um alto retorno sobre os ativos líquidos?

O que indica um alto retorno sobre os ativos líquidos?

De um modo geral, um ROE mais elevado indica que uma empresa gera mais receitas por unidade de activo líquido, o que significa que é mais eficiente na utilização do capital. Isto proporciona um maior valor de investimento aos acionistas, pois indica que a empresa é capaz de converter eficientemente o investimento dos acionistas em lucro.

Um elevado retorno sobre os ativos líquidos geralmente reflete que a empresa está tendo um bom desempenho em termos de gestão de ativos e capitalização. A capacidade de uma empresa de gerar lucros líquidos mais elevados através da utilização eficaz do capital próprio (ativos líquidos) indica uma vantagem competitiva e um nível mais elevado de rentabilidade na indústria. Para os acionistas existentes e potenciais investidores, isto significa que a empresa está a proporcionar um maior retorno do investimento aos seus acionistas.

Um alto retorno sobre os ativos líquidos significa que a empresa é capaz de utilizar efetivamente o patrimônio líquido (ativos líquidos) para gerar renda. Isso indica que a empresa apresenta bom desempenho na gestão de ativos e operações de capital e possui alta rentabilidade e eficiência operacional. Ao mesmo tempo, um ROE elevado é normalmente um sinal de que uma empresa tem um bom desempenho na sua indústria e tem uma vantagem competitiva.

Um ROE mais elevado normalmente implica que a empresa proporcionou aos acionistas um maior retorno sobre o investimento, indicando forte rentabilidade e excelente gestão. Além disso, tal desempenho também pode sugerir que a empresa tem uma vantagem competitiva no seu setor e é capaz de criar valor para os acionistas numa base sustentável.

Em geral, as empresas com uma rentabilidade sobre o capital próprio igual ou superior a 15% são normalmente consideradas empresas excelentes, o que sugere que a empresa tem um bom desempenho em termos de rentabilidade e retorno para os accionistas. As empresas que atingem 20% ou mais são consideradas de primeira linha, mostrando que a empresa possui rentabilidade extremamente forte e excelente gestão. Significa que a empresa tem uma vantagem competitiva no setor e pode continuar a criar valor para os acionistas. E este é um sinal positivo tanto para os actuais accionistas como para potenciais investidores, indicando que se trata de uma boa empresa na qual vale a pena investir.

E se um elevado retorno sobre os activos líquidos for mantido durante um longo período de tempo, como 15% ou mais durante mais de cinco anos, é um critério importante para seleccionar uma empresa de qualidade. Isso indica que a empresa está utilizando de forma eficiente o patrimônio líquido e, ao mesmo tempo, obtendo lucros constantes. Essas empresas geralmente demonstram excelência operacional, gestão sólida e uma vantagem competitiva duradoura.

Estes factores proporcionam aos investidores uma elevada margem de segurança e a capacidade da empresa de continuar a crescer e proteger o capital dos investidores mesmo quando o mercado está volátil. Este ROE estável e elevado reflete a qualidade dos lucros da empresa e a eficiência da sua gestão de ativos, proporcionando aos investidores retornos sustentáveis a longo prazo.

No entanto, os investidores não devem apenas olhar para um valor mais elevado e investir impulsivamente, pois isso pode acarretar alguns riscos. Por exemplo, uma empresa pode aumentar o seu retorno sobre os activos líquidos aumentando a alavancagem (empréstimo de dívida), o que pode aumentar o risco financeiro da empresa. Se o nível de endividamento da empresa for demasiado elevado, poderá afetar negativamente a posição financeira e a solvência da empresa em caso de mudança no ambiente de negócios.

Além disso, a empresa pode procurar aumentar o seu retorno sobre os activos líquidos através de ganhos de curto prazo ou únicos, em vez de através de um crescimento empresarial sustentado e estável. Portanto, os investidores também precisam de se concentrar na sustentabilidade do modelo e estratégia de lucros a longo prazo da empresa para garantir que um ROE elevado não se baseia numa abordagem excessivamente arriscada ou insustentável da rentabilidade.

Em contrapartida, melhorar o ROE através do aumento do lucro líquido é uma abordagem positiva. Isto geralmente significa que as empresas aumentam os lucros melhorando a eficiência operacional, melhorando o seu negócio principal ou otimizando a sua estrutura de custos. Esta abordagem reflecte a capacidade operacional real e o potencial de negócio de uma empresa e ajuda a aumentar a sua competitividade a longo prazo.

Os investidores devem ficar atentos a esse foco porque representa a verdadeira rentabilidade e o nível de gestão da empresa. Se uma empresa for capaz de aumentar de forma constante o seu lucro líquido, mantendo ao mesmo tempo um crescimento razoável nos activos líquidos, isto é normalmente um sinal positivo de que a empresa tem potencial para proporcionar aos accionistas um retorno sustentável do seu investimento.

Assim, o retorno sobre o patrimônio líquido é um importante indicador financeiro para avaliar o desempenho operacional e o valor do investimento de uma empresa. Porém, além disso, também é necessário analisar a qualidade dos lucros, com foco na origem dos lucros, razoabilidade das despesas, autenticidade das receitas, fluxo de caixa e contas a receber. Estas análises ajudam os investidores a avaliar com mais precisão a qualidade dos lucros e da posição financeira de uma empresa, para que possam tomar decisões de investimento informadas.

retorno sobre ativos líquidos em conjunto com outros indicadores

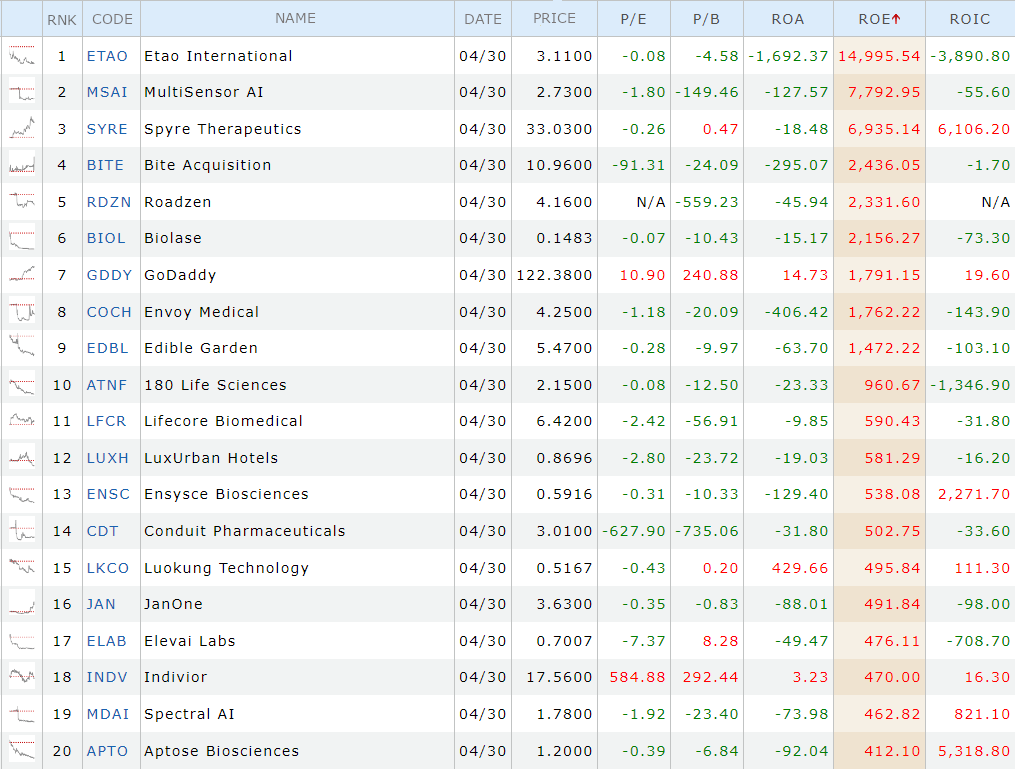

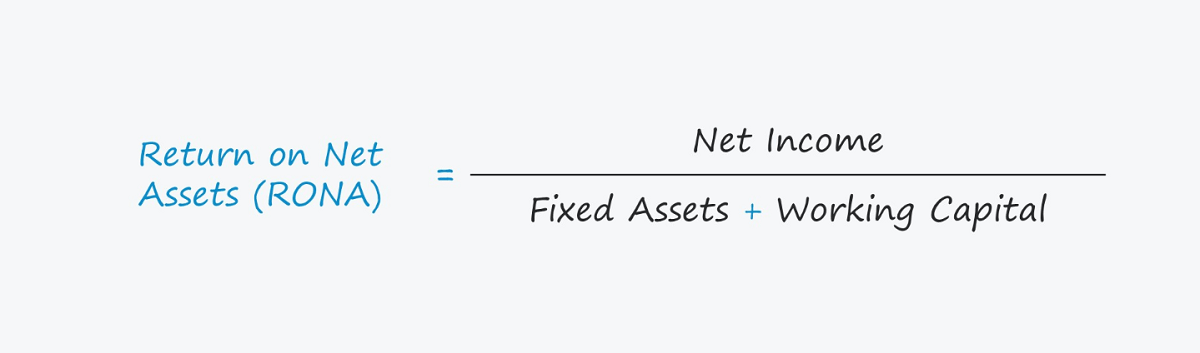

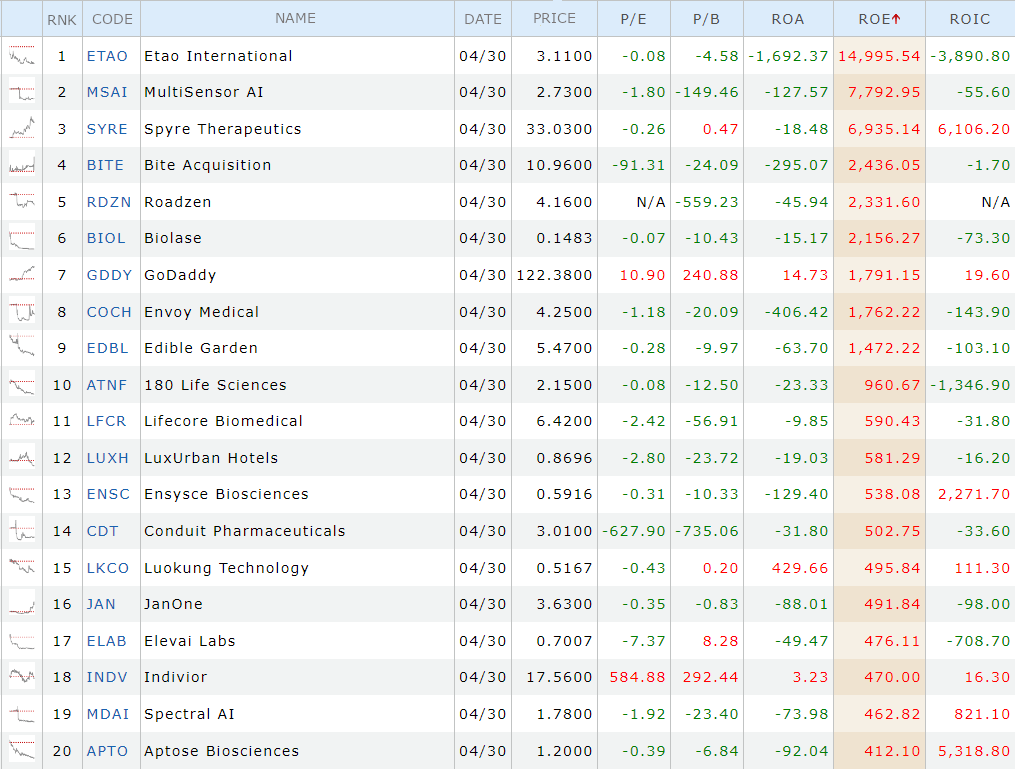

Desde que Warren Buffett se tornou o deus das ações, muitos investidores atribuíram grande importância ao indicador de retorno sobre o patrimônio líquido (ROE). Por ser uma base importante para avaliar o desempenho de uma empresa, reflete o nível de lucro que o patrimônio líquido pode trazer em um ano, o que reflete diretamente a rentabilidade e a eficiência da empresa com os recursos dos acionistas.

Ao selecionar metas de investimento, você deve procurar empresas que tenham um ROE alto e estável em seu setor. Isso geralmente significa que essas empresas apresentam boas vantagens competitivas, eficiência de gestão e lucratividade. Além disso, um ROE mais elevado também indica que a empresa é capaz de utilizar os seus recursos de forma eficiente e alcançar um crescimento sustentável.

No entanto, os investidores devem também analisar cuidadosamente se este elevado ROE depende de factores de curto prazo, tais como receitas únicas ou elevada alavancagem. Ao avaliar uma empresa, deve-se também prestar atenção à qualidade dos lucros, ao fluxo de caixa e à estratégia de longo prazo da empresa para garantir que este elevado ROE seja sustentável.

Além disso, ao escolher uma ação, os investidores também devem avaliar uma série de fatores, incluindo a relação preço/valor contábil da empresa, taxa de crescimento e avaliação, para determinar sua oportunidade de investimento. Um ROE elevado geralmente indica que uma empresa está tendo um bom desempenho em termos de utilização do patrimônio líquido, mas precisa ser analisado em conjunto com outras métricas, como a taxa de crescimento, que pode indicar o potencial de ganhos de uma empresa, e a avaliação, que reflete as expectativas do mercado em relação às perspectivas futuras de uma empresa.

Por exemplo, um elevado retorno sobre os activos líquidos está normalmente associado a um elevado rácio preço/valor contabilístico (P/B) e a um elevado preço das acções, uma vez que estas métricas reflectem a percepção do mercado sobre o valor e a rentabilidade de uma empresa. Um ROE elevado indica que uma empresa está a ter bons resultados na geração de lucros a partir do capital próprio, o que o mercado normalmente considera um sinal positivo, elevando o preço das ações.

Além disso, um elevado retorno sobre os activos líquidos também pode levar a um elevado rácio preço/valor contabilístico, uma vez que o mercado está disposto a pagar um prémio mais elevado pelas empresas que conseguem utilizar os seus activos de forma eficiente. Estas correlações reflectem a confiança e as expectativas do mercado em relação a uma empresa, mas os investidores devem ainda ter o cuidado de avaliar completamente a posição financeira e as perspectivas de negócio de uma empresa.

Para ações de crescimento, um elevado índice preço/valor contábil (P/B) geralmente representa um ROE mais alto para a empresa e, portanto, é considerado mais investível. As empresas em crescimento geralmente se destacam na expansão e inovação dos negócios e podem ter maior potencial de ganhos e perspectivas de crescimento. Como resultado, o mercado está frequentemente disposto a pagar um rácio P/L mais elevado por estas empresas porque elas se destacam na utilização de activos e no crescimento dos lucros.

No entanto, embora as empresas com rácios price-to-book (P/B) mais elevados possam ser reconhecidas pelo mercado pelo seu elevado retorno sobre os Activos Líquidos, isso não significa que a empresa esteja razoavelmente valorizada. Os investidores precisam avaliar se o índice P/B corresponde ao potencial de crescimento dos lucros da empresa, bem como ao estágio de desenvolvimento da empresa, às vantagens competitivas e aos objetivos estratégicos de longo prazo.

É também importante notar que o estágio de desenvolvimento de uma empresa (por exemplo, estágio maduro, estágio emergente, etc.) pode ter um impacto significativo na sua avaliação. Para indústrias emergentes ou start-ups, o NAV pode ser mais volátil, uma vez que estas empresas podem estar nas fases iniciais de elevado crescimento, com modelos de negócio e rentabilidade imaturos.

Portanto, ao avaliar essas empresas, é necessário considerar o seu potencial de crescimento, as perspectivas de mercado e os objectivos estratégicos, em vez de confiar apenas no retorno existente sobre os activos líquidos. As empresas numa fase madura apresentam geralmente um ROE mais estável, mas os investidores ainda precisam de se concentrar na sua estratégia de longo prazo e na competitividade do mercado para garantir que a empresa possa continuar a proporcionar retornos estáveis aos acionistas.

Tudo isto sugere que o ROE é uma métrica valiosa que pode ajudar os investidores a avaliar melhor a rentabilidade e o nível de avaliação de uma empresa. No entanto, os investidores devem utilizá-lo em conjunto com outras métricas e métodos analíticos para avaliar plenamente o valor potencial de investimento de uma empresa. Além disso, diferentes empresas e indústrias podem ter diferentes padrões de retorno sobre os activos líquidos e os investidores precisam de fazer julgamentos caso a caso.

Faixa normal de retorno sobre ativos líquidos

| Nome da Indústria

|

ROE (ajustado para P&D)

|

| Anúncio

|

3,25%

|

| Aeroespacial e Defesa

|

10,36%

|

| Transporte aéreo

|

20,67%

|

| Vestuário

|

9,11%

|

| Automóveis e caminhões

|

6,99%

|

| Autopeças

|

5,18%

|

| Banco (Centro Monetário)

|

14,87%

|

| Bancos (Regionais)

|

12,14%

|

| Bebida (alcoólica)

|

8,70%

|

| Bebida (suave)

|

29,60%

|

| Transmissão

|

-2,16%

|

| Corretagem e banco de investimento

|

10,24%

|

| Materiais de construção

|

19,82%

|

| Serviços empresariais e ao consumidor

|

13,32%

|

| TV a cabo

|

19,32%

|

| Químico (Básico)

|

8,30%

|

| Químico (diversificado)

|

-2,33%

|

| Química (Especialidade)

|

13,18%

|

| Carvão e energia relacionada

|

28,31%

|

| Serviços informáticos

|

14,44%

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que indica um alto retorno sobre os ativos líquidos?

O que indica um alto retorno sobre os ativos líquidos?