Торговля

Краткое содержание:

Краткое содержание:

Рентабельность чистых активов измеряет прибыльность и доходность чистых активов компании. Инвесторы должны следить за его долгосрочной тенденцией и качеством.

Многие люди считают, что им следует использовать ROA при использовании индикаторов для выбора акций. В конце концов, это индикатор, который использует бог акций Уоррен Баффет, поэтому он, естественно, очень высок и ценен. Однако большинство людей не используют его очень эффективно. Многие люди не могут понять, почему доходность капитала некоторых хороших компаний явно снижается из года в год, но рынок слишком слеп, чтобы продолжать оптимистичный настрой. Эта статья расскажет вам о выборе акций, их применении и анализе рентабельности собственного капитала.

Рентабельность чистых активов отражает возможности каких предприятий?

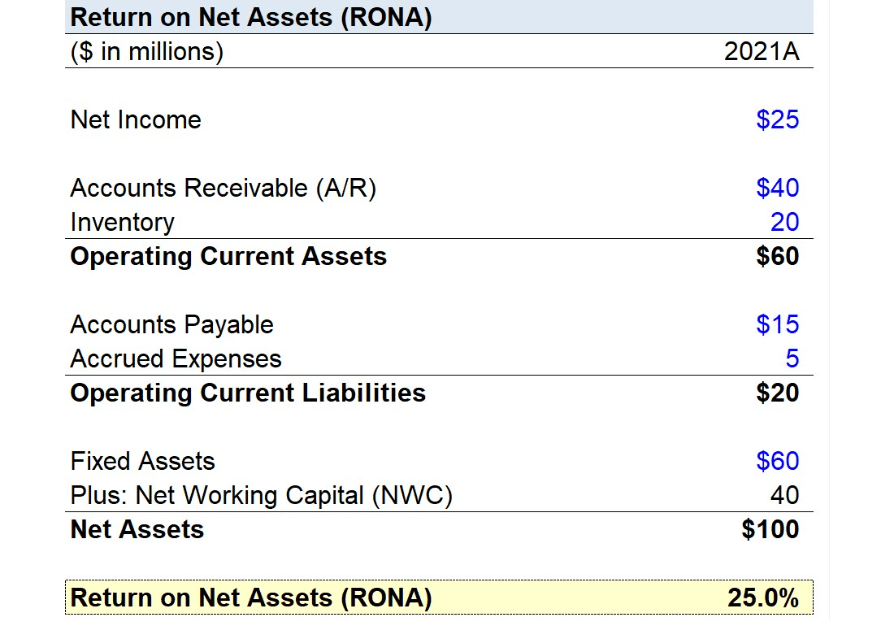

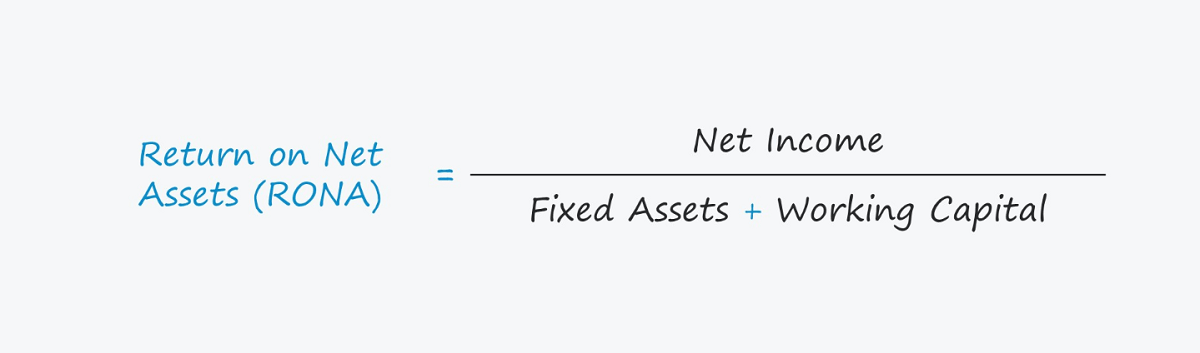

Его полное английское название — рентабельность чистых активов, также известная как рентабельность чистых активов. Сокращенно RONA, это важный показатель прибыльности компании. Он указывает на чистую прибыль, которую компания способна получить от чистых активов, вложенных акционерами (т. е. акционерного капитала) в течение определенного периода времени (обычно одного года). Другими словами, ROE отражает норму прибыли на инвестиции акционеров и указывает, какую чистую прибыль может принести каждый доллар чистых активов.

Формула ROE равна чистой прибыли, разделенной на чистые активы, что отражает чистую прибыль, которую компания генерирует каждый год от своих чистых активов. А поскольку чистые активы на самом деле представляют собой акционерный капитал, представляющий часть акционерного капитала в бизнесе, он также известен как доход на акционерный капитал, или ROE, как его широко называют.

Таким образом, ROE может отражать ситуацию в бизнесе с двух точек зрения. Один из них заключается в измерении прибыльности предприятия с точки зрения активов предприятия; другой – измерить доход инвесторов с точки зрения акционерного капитала. Кроме того, уровень рентабельности чистых активов также может помочь инвесторам оценить конкурентные преимущества и эффективность управления компании.

Глядя на ROE, можно понять, насколько эффективно компания использует свои чистые активы (акционерный капитал), т. е. сколько чистой прибыли она способна получать от своих чистых активов каждый год, показывая, насколько эффективно и прибыльно она управляет своими активами. Высокая рентабельность собственного капитала подразумевает, что компания хорошо зарекомендовала себя в распределении ресурсов и инвестиционных решениях и способна создавать ценность в своей долгосрочной деятельности.

Точка зрения акционеров позволяет оценить уровень прибыли от инвестиций, которую компания предоставляет своим акционерам, т. е. какую чистую прибыль акционеры получают на каждый доллар вложенных чистых активов. Этот подход фокусируется на капитале и доходах инвестора в бизнесе и может использоваться для оценки доходности и риска инвестиций инвестора в этот бизнес. Высокая рентабельность капитала обычно означает, что компания хорошо использует капитал, вложенный акционерами, и способна генерировать больше чистой прибыли.

С помощью анализа DuPont его также можно разбить на три элемента: чистая прибыль от продаж, оборачиваемость активов и мультипликатор собственного капитала. Этот подход помогает понять конкретные факторы, влияющие на прибыльность компании, такие как прибыльность, эффективность использования активов и уровень задолженности, тем самым обеспечивая более глубокую перспективу для дальнейшего анализа.

Чистая прибыль от продаж — это отношение чистой прибыли к выручке от продаж, которое отражает прибыльность компании, а именно процент прибыли, которую компания получает после вычета всех затрат и расходов от продажи ее продуктов или услуг. Чем выше чистая прибыль от продаж, тем больше прибыли компания получает от своей торговой деятельности, тем она более прибыльна и тем больше она отражает ее способность продавать дорого.

Оборот активов — это отношение выручки от продаж к общей сумме активов, отражающее операционную способность бизнеса. В частности, оборачиваемость активов измеряет эффективность, с которой бизнес использует все свои активы для получения дохода от продаж за определенный период времени. Чем выше коэффициент оборачиваемости активов, тем больший доход от продаж компания генерирует на единицу активов, что указывает на то, что компания работает более эффективно и способна эффективно использовать свои активы для продаж, тем самым достигая цели «продавать больше».

Мультипликатор собственного капитала равен сумме активов, разделенной на чистые активы, что отражает степень задолженности предприятия. Более высокий мультипликатор собственного капитала указывает на то, что относительно большая часть совокупных активов приходится на пассивы, т. е. на более высокий уровень задолженности. Увеличивая обязательства, предприятие может увеличить доходность акционерного капитала, но в то же время оно также увеличивает финансовый риск. Таким образом, уровень мультипликатора собственного капитала является одним из важнейших показателей пассивного риска и финансовой структуры предприятия.

Рентабельность чистых активов не только отражает прибыльность текущего года, но и позволяет понять уровень рентабельности компании в долгосрочной перспективе, наблюдая за ее долгосрочной динамикой. Стабильная или растущая рентабельность капитала в течение длительного периода времени обычно указывает на то, что компания имеет стабильную модель получения прибыли и конкурентное преимущество, а также высокую эффективность бизнес-операций и возможности управления активами.

В долгосрочной перспективе долгосрочная доходность чистых активов фирмы очень близка к долгосрочной средней доходности акций фирмы. Это связано с тем, что он отражает прибыльность бизнеса, создаваемую на основе его чистых активов, а цена акций бизнеса часто тесно связана с его прибыльностью и ростом чистых активов.

Таким образом, анализируя долгосрочную доходность чистых активов, инвесторы могут делать прогнозы относительно долгосрочной прибыльности компании и потенциальной доходности инвестиций. Понимание этой информации может помочь инвесторам принимать более комплексные и рациональные инвестиционные решения, обеспечивая более высокую прибыль от долгосрочных активов.

О чем говорит высокая рентабельность чистых активов?

О чем говорит высокая рентабельность чистых активов?

Вообще говоря, более высокая рентабельность капитала указывает на то, что компания генерирует больше дохода на единицу чистых активов, а это означает, что она более эффективно использует капитал. Это обеспечивает более высокую инвестиционную ценность для акционеров, поскольку указывает на то, что компания способна эффективно конвертировать инвестиции акционеров в прибыль.

Высокая рентабельность чистых активов обычно отражает хорошие показатели компании с точки зрения управления активами и капитализации. Способность компании генерировать более высокую чистую прибыль за счет эффективного использования акционерного капитала (чистых активов) свидетельствует о конкурентном преимуществе и более высоком уровне рентабельности в отрасли. Для существующих акционеров и потенциальных инвесторов это означает, что компания обеспечивает более высокую прибыль от инвестиций для своих акционеров.

Высокая рентабельность чистых активов означает, что компания способна эффективно использовать собственный капитал (чистые активы) для получения дохода. Это свидетельствует о том, что компания хорошо справляется с управлением активами и капитальными операциями, имеет высокую рентабельность и операционную эффективность. В то же время высокая рентабельность собственного капитала обычно является признаком того, что компания хорошо работает в своей отрасли и имеет конкурентное преимущество.

Более высокая рентабельность капитала обычно означает, что компания обеспечила акционерам более высокую отдачу от инвестиций, что указывает на высокую прибыльность и превосходное управление. Кроме того, такие результаты могут также свидетельствовать о том, что компания имеет конкурентное преимущество в своей отрасли и способна создавать ценность для акционеров на устойчивой основе.

В целом компании с рентабельностью капитала 15% и более обычно считаются отличными компаниями, что говорит о том, что компания демонстрирует хорошие показатели с точки зрения прибыльности и доходности акционеров. Компании, доля которых достигает 20% и выше, считаются высшими, что показывает, что компания обладает чрезвычайно высокой прибыльностью и отличным управлением. Это означает, что компания имеет конкурентное преимущество в отрасли и может продолжать создавать ценность для акционеров. И это положительный знак как для существующих акционеров, так и для потенциальных инвесторов, указывающий на то, что это хорошая компания, в которую стоит инвестировать.

А если высокая рентабельность чистых активов сохраняется в течение длительного периода времени, например 15% и более в течение более пяти лет, это является важным критерием выбора качественной компании. Это указывает на то, что компания эффективно использует акционерный капитал, получая при этом стабильную прибыль. Такие компании обычно демонстрируют операционное превосходство, разумное управление и прочное конкурентное преимущество.

Эти факторы обеспечивают инвесторам высокий запас прочности и способность компании продолжать расти и защищать капитал инвесторов даже в условиях нестабильности рынка. Эта стабильная и высокая рентабельность собственного капитала отражает качество доходов компании и эффективность управления ее активами, обеспечивая инвесторам долгосрочную и устойчивую прибыль.

Однако инвесторам не следует просто смотреть на более высокую цифру и импульсивно инвестировать, поскольку это может быть сопряжено с некоторыми рисками. Например, компания может увеличить рентабельность чистых активов за счет увеличения левереджа (заимствования долга), что может увеличить финансовый риск компании. Если уровень задолженности компании слишком высок, это может отрицательно повлиять на финансовое положение и платежеспособность компании в случае изменения бизнес-среды.

Кроме того, компания может стремиться повысить рентабельность чистых активов за счет краткосрочных или единовременных выгод, а не за счет устойчивого и стабильного роста бизнеса. Таким образом, инвесторам также необходимо сосредоточиться на устойчивости модели и стратегии долгосрочной прибыли компании, чтобы гарантировать, что высокая рентабельность капитала не основана на чрезмерно рискованном или неустойчивом подходе к прибыльности.

Напротив, улучшение ROE за счет увеличения чистой прибыли является позитивным подходом. Обычно это означает, что компании увеличивают прибыль за счет повышения операционной эффективности, улучшения своего основного бизнеса или оптимизации структуры затрат. Такой подход отражает реальную операционную способность и бизнес-потенциал компании и помогает повысить ее долгосрочную конкурентоспособность.

Инвесторам следует обратить внимание на этот фокус, поскольку он отражает истинную прибыльность и уровень управления компании. Если компания способна стабильно увеличивать свою чистую прибыль, сохраняя при этом разумный рост чистых активов, это обычно является положительным признаком того, что компания имеет потенциал обеспечить акционерам устойчивую прибыль от их инвестиций.

Таким образом, рентабельность собственного капитала является важным финансовым показателем для оценки операционной эффективности компании и инвестиционной стоимости. Однако помимо этого необходимо также проанализировать качество прибыли, ориентируясь на источник прибыли, обоснованность расходов, достоверность доходов, движение денежных средств и дебиторскую задолженность. Этот анализ помогает инвесторам более точно оценить качество доходов и финансового положения компании, чтобы они могли принимать обоснованные инвестиционные решения.

рентабельность чистых активов в сочетании с другими показателями

С тех пор как Уоррен Баффет стал богом акций, многие инвесторы придали большое значение показателю рентабельности капитала (ROE). Поскольку это важная основа для оценки того, насколько хорошо работает компания, она отражает уровень прибыли, которую акционерный капитал может принести за год, что напрямую отражает прибыльность компании и эффективность использования средств акционеров.

При выборе объектов инвестирования следует стремиться искать компании с высокой и стабильной рентабельностью собственного капитала в своей отрасли. Обычно это означает, что эти компании обладают хорошими конкурентными преимуществами, эффективностью управления и прибыльностью. Кроме того, более высокая рентабельность капитала также указывает на то, что компания способна эффективно использовать свои ресурсы и достигать устойчивого роста.

Однако инвесторам также следует тщательно проанализировать, зависит ли такая высокая рентабельность капитала от краткосрочных факторов, таких как единовременные доходы или высокий уровень кредитного плеча. При оценке компании следует также уделять внимание качеству прибыли, денежному потоку и долгосрочной стратегии компании, чтобы гарантировать устойчивость этой высокой рентабельности капитала.

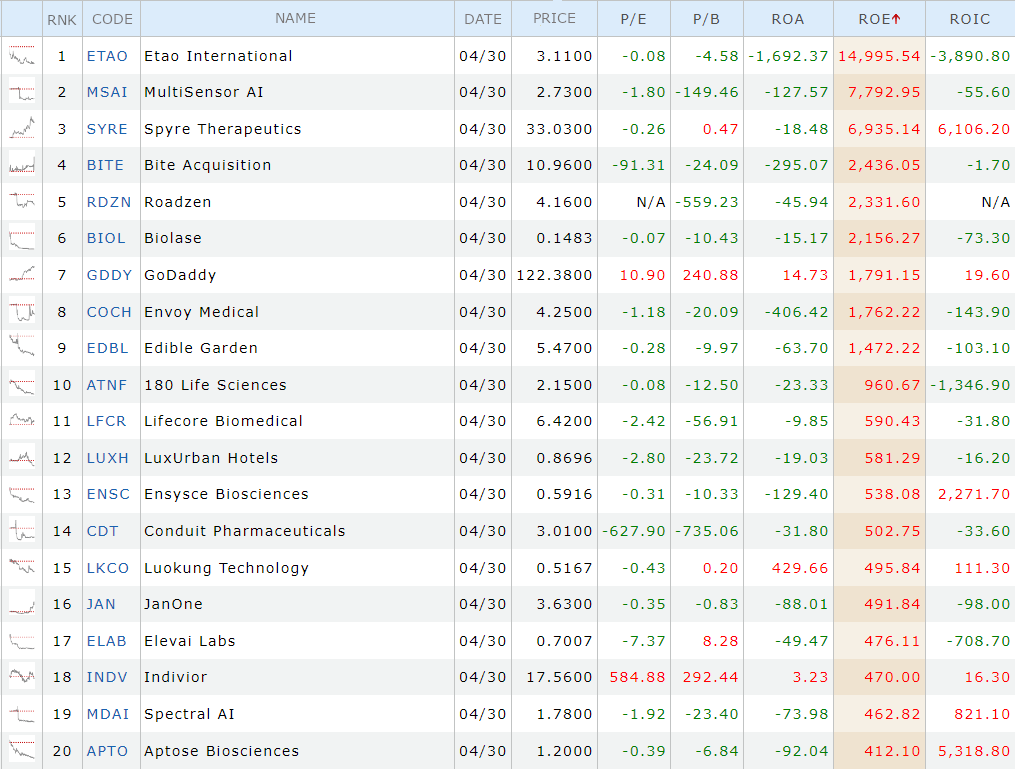

В дополнение к этому, при выборе акций инвесторы также должны оценить ряд факторов, включая соотношение цены и балансовой стоимости компании, темпы роста и оценку, чтобы определить ее инвестиционные возможности. Высокая рентабельность собственного капитала обычно указывает на то, что компания хорошо использует акционерный капитал, но ее необходимо анализировать в сочетании с другими показателями, такими как темпы роста, которые могут указывать на потенциал прибыли компании, и оценка, которая отражает ожидания рынка относительно будущих перспектив компании.

Например, высокая рентабельность чистых активов обычно связана с высоким соотношением цены к балансовой стоимости (P/B) и высокой ценой акций, поскольку эти показатели отражают восприятие рынком стоимости и прибыльности компании. Высокая рентабельность собственного капитала указывает на то, что компания преуспевает в получении прибыли за счет акционерного капитала, что рынок обычно воспринимает как положительный знак, что приводит к росту цены акций.

Кроме того, высокая доходность чистых активов может также привести к высокому соотношению балансовой стоимости, поскольку рынок готов платить более высокую премию за компании, которые могут эффективно использовать свои активы. Эти корреляции отражают уверенность рынка и ожидания компании, но инвесторам все равно следует позаботиться о том, чтобы полностью оценить финансовое положение компании и перспективы бизнеса.

Для акций роста высокое соотношение цены к балансовой стоимости (P/B) обычно означает более высокую рентабельность капитала компании и, следовательно, считается более инвестиционным. Растущие компании обычно преуспевают в расширении бизнеса и инновациях и могут иметь более высокий потенциал прибыли и перспективы роста. В результате рынок часто готов платить более высокий коэффициент P/E за эти компании, потому что они преуспевают в использовании активов и росте прибыли.

Однако, хотя компании с более высоким коэффициентом балансовой стоимости (P/B) могут быть признаны рынком за их высокую рентабельность чистых активов, это не означает, что компания оценена разумно. Инвесторам необходимо оценить, соответствует ли соотношение P/B потенциалу роста прибыли компании, а также стадии развития компании, ее конкурентным преимуществам и долгосрочным стратегическим целям.

Также важно отметить, что стадия развития компании (например, зрелая стадия, развивающаяся стадия и т. д.) может оказать существенное влияние на ее оценку. Для развивающихся отраслей или стартапов чистая стоимость активов может быть более волатильной, поскольку эти компании могут находиться на ранних стадиях быстрого роста с незрелыми бизнес-моделями и прибыльностью.

Поэтому при оценке таких компаний необходимо учитывать их потенциал роста, перспективы рынка и стратегические цели, а не полагаться исключительно на существующую рентабельность чистых активов. Компании на зрелой стадии обычно демонстрируют более стабильную рентабельность собственного капитала, но инвесторам по-прежнему необходимо сосредоточиться на своей долгосрочной стратегии и конкурентоспособности на рынке, чтобы гарантировать, что компания может продолжать обеспечивать стабильную прибыль акционерам.

Все это говорит о том, что ROE является ценным показателем, который может помочь инвесторам лучше оценить прибыльность и уровень оценки компании. Однако инвесторам следует использовать его в сочетании с другими показателями и аналитическими методами, чтобы полностью оценить потенциальную инвестиционную ценность компании. Кроме того, разные компании и отрасли могут иметь разные стандарты рентабельности чистых активов, и инвесторам необходимо принимать решения в каждом конкретном случае.

| Название отрасли | ROE (с поправкой на НИОКР) |

| Реклама | 3,25% |

| Аэрокосмическая промышленность/оборона | 10,36% |

| Воздушный транспорт | 20,67% |

| Одежда | 9,11% |

| Авто и Грузовик | 6,99% |

| Автозапчасти | 5,18% |

| Банк (Денежный центр) | 14,87% |

| Банки (Региональные) | 12,14% |

| Напиток (Алкогольный) | 8,70% |

| Напиток (безалкогольный) | 29,60% |

| Вещание | -2,16% |

| Брокерские и инвестиционно-банковские услуги | 10,24% |

| Строительные материалы | 19,82% |

| Бизнес и потребительские услуги | 13,32% |

| Кабельное ТВ | 19,32% |

| Химический (Базовый) | 8,30% |

| Химическая (диверсифицированная) | -2,33% |

| Химическая (специальность) | 13,18% |

| Уголь и сопутствующая энергетика | 28,31% |

| Компьютерные услуги | 14,44% |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29