ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

शुद्ध परिसंपत्तियों पर रिटर्न किसी कंपनी की शुद्ध परिसंपत्तियों की लाभप्रदता और रिटर्न को मापता है। निवेशकों को इसकी दीर्घकालिक प्रवृत्ति और गुणवत्ता पर नज़र रखनी चाहिए।

बहुत से लोगों को लगता है कि स्टॉक चुनने के लिए संकेतक का उपयोग करते समय उन्हें ROA का उपयोग करना चाहिए। आखिरकार, यह एक संकेतक है जिसका उपयोग स्टॉक भगवान वॉरेन बफेट कर रहे हैं, इसलिए यह स्वाभाविक रूप से बहुत अधिक और मूल्यवान है। हालाँकि, अधिकांश लोग इसका बहुत प्रभावी ढंग से उपयोग नहीं करते हैं। बहुत से लोग यह नहीं समझ पाते हैं कि कुछ अच्छी कंपनियों के इक्विटी पर रिटर्न साल दर साल क्यों कम होते जा रहे हैं, लेकिन बाजार इतना अंधा है कि तेजी जारी नहीं रख सकता। यह लेख अब आपको स्टॉक चयन, आवेदन और इक्विटी पर रिटर्न के विश्लेषण के बारे में बताएगा।

शुद्ध परिसंपत्तियों पर रिटर्न किस उद्यम की क्षमता को दर्शाता है?

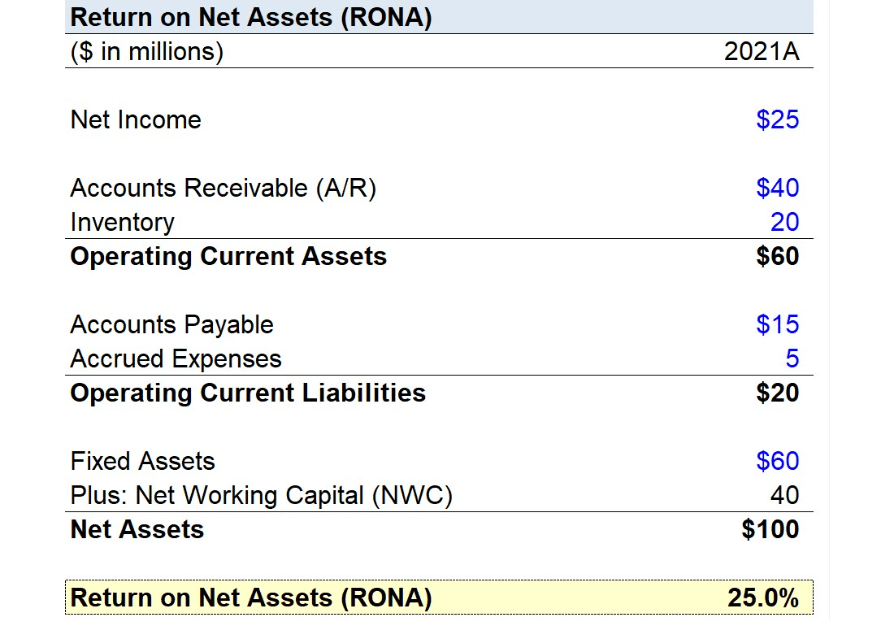

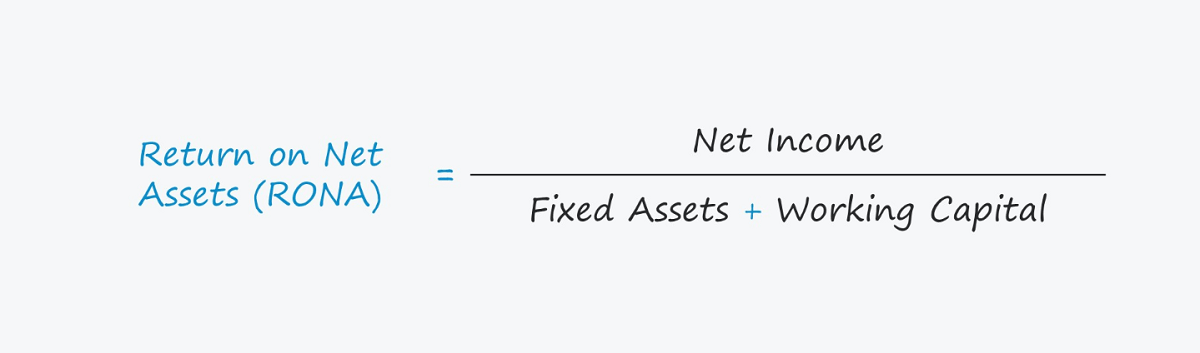

इसका पूरा अंग्रेजी नाम रिटर्न ऑन नेट एसेट्स है, जिसे रिटर्न ऑन नेट एसेट्स के नाम से भी जाना जाता है। RONA के रूप में संक्षिप्त, यह किसी कंपनी की लाभप्रदता का एक महत्वपूर्ण संकेतक है। यह उस शुद्ध लाभ को दर्शाता है जो एक कंपनी शेयरधारकों द्वारा निवेश की गई शुद्ध परिसंपत्तियों (यानी, शेयरधारकों की इक्विटी) से एक निश्चित अवधि (आमतौर पर एक वर्ष) में उत्पन्न करने में सक्षम है। दूसरे शब्दों में, ROE शेयरधारकों के निवेश पर रिटर्न की दर को दर्शाता है और यह दर्शाता है कि प्रत्येक डॉलर की शुद्ध संपत्ति कितना शुद्ध लाभ उत्पन्न कर सकती है।

आरओई फॉर्मूला शुद्ध लाभ को शुद्ध परिसंपत्तियों से विभाजित करने के बराबर होता है, जो कंपनी द्वारा प्रत्येक वर्ष अपनी शुद्ध परिसंपत्तियों से अर्जित शुद्ध लाभ को दर्शाता है। और चूंकि शुद्ध परिसंपत्तियां वास्तव में शेयरधारकों की इक्विटी होती हैं, जो व्यवसाय में शेयरधारकों की इक्विटी के हिस्से का प्रतिनिधित्व करती हैं, इसलिए इसे शेयरधारकों की इक्विटी पर रिटर्न या आरओई के रूप में भी जाना जाता है, जैसा कि इसे लोकप्रिय रूप से जाना जाता है।

इसलिए, ROE किसी व्यवसाय की स्थिति को दो दृष्टिकोणों से दर्शा सकता है। एक है उद्यम की परिसंपत्तियों के दृष्टिकोण से उद्यम की लाभप्रदता को मापना; दूसरा है शेयरधारकों की इक्विटी के दृष्टिकोण से निवेशकों को मिलने वाले रिटर्न को मापना। इसके अलावा, शुद्ध परिसंपत्तियों पर रिटर्न का स्तर निवेशकों को किसी कंपनी के प्रतिस्पर्धी लाभ और प्रबंधन दक्षता का आकलन करने में भी मदद कर सकता है।

आरओई को देखकर यह समझना संभव है कि कोई कंपनी अपनी शुद्ध परिसंपत्तियों (शेयरधारकों की इक्विटी) का उपयोग करने में कितनी कुशल है, यानी, वह हर साल अपनी शुद्ध परिसंपत्तियों से कितना शुद्ध लाभ कमा पाती है, यह दर्शाता है कि वह अपनी परिसंपत्तियों का प्रबंधन कितनी कुशलता और लाभप्रद तरीके से करती है। उच्च आरओई का अर्थ है कि कंपनी ने अपने संसाधन आवंटन और निवेश निर्णयों में अच्छा प्रदर्शन किया है और अपने दीर्घकालिक संचालन में मूल्य बनाने में सक्षम है।

शेयरधारक परिप्रेक्ष्य किसी कंपनी द्वारा अपने शेयरधारकों को प्रदान किए जाने वाले निवेश पर प्रतिफल के स्तर की जांच करने की अनुमति देता है, अर्थात, निवेशित शुद्ध परिसंपत्तियों के प्रत्येक डॉलर के लिए शेयरधारकों को कितना शुद्ध लाभ प्राप्त होता है। यह परिप्रेक्ष्य निवेशक की इक्विटी और व्यवसाय में आय पर केंद्रित है और इसका उपयोग उस व्यवसाय में निवेशक के निवेश के प्रतिफल और जोखिम का आकलन करने के लिए किया जा सकता है। उच्च ROE का आमतौर पर मतलब होता है कि कंपनी शेयरधारकों द्वारा निवेश की गई पूंजी का उपयोग करने में अच्छा प्रदर्शन कर रही है और अधिक शुद्ध लाभ उत्पन्न करने में सक्षम है।

इसे ड्यूपॉन्ट विश्लेषण के माध्यम से तीन तत्वों में भी विभाजित किया जा सकता है: शुद्ध बिक्री मार्जिन, परिसंपत्ति कारोबार और इक्विटी गुणक। यह दृष्टिकोण किसी कंपनी की लाभप्रदता को प्रभावित करने वाले विशिष्ट कारकों को समझने में मदद करता है, जैसे लाभप्रदता, परिसंपत्ति उपयोग दक्षता और ऋण स्तर, इस प्रकार आगे के विश्लेषण के लिए अधिक गहन परिप्रेक्ष्य प्रदान करता है।

शुद्ध बिक्री मार्जिन शुद्ध लाभ और बिक्री राजस्व का अनुपात है, जो किसी कंपनी की लाभप्रदता को दर्शाता है, विशेष रूप से किसी कंपनी द्वारा अपने उत्पादों या सेवाओं की बिक्री से सभी लागतों और खर्चों को घटाने के बाद अर्जित लाभ का प्रतिशत। शुद्ध बिक्री मार्जिन जितना अधिक होगा, कंपनी अपनी बिक्री गतिविधियों से उतना ही अधिक लाभ कमाएगी, वह उतनी ही अधिक लाभदायक होगी, और यह उसकी महंगी बिक्री करने की क्षमता को भी दर्शाएगा।

एसेट टर्नओवर बिक्री राजस्व और कुल परिसंपत्तियों का अनुपात है, जो किसी व्यवसाय की परिचालन क्षमता को दर्शाता है। विशेष रूप से, एसेट टर्नओवर उस दक्षता को मापता है जिसके साथ कोई व्यवसाय किसी निश्चित अवधि में बिक्री राजस्व उत्पन्न करने के लिए अपनी कुल परिसंपत्तियों का उपयोग करता है। एसेट टर्नओवर अनुपात जितना अधिक होगा, कंपनी परिसंपत्तियों की प्रति इकाई उतनी ही अधिक बिक्री राजस्व उत्पन्न करेगी, जो दर्शाता है कि कंपनी अधिक कुशलता से काम कर रही है और बिक्री के लिए अपनी परिसंपत्तियों का प्रभावी ढंग से उपयोग करने में सक्षम है, इस प्रकार "अधिक बिक्री" के लक्ष्य को प्राप्त कर रही है।

इक्विटी गुणक कुल परिसंपत्तियों को शुद्ध परिसंपत्तियों से विभाजित करने के बराबर होता है, जो उद्यम की ऋणग्रस्तता की डिग्री को दर्शाता है। एक उच्च इक्विटी गुणक इंगित करता है कि कुल परिसंपत्तियों का अपेक्षाकृत बड़ा हिस्सा देनदारियों से आता है, यानी, ऋणग्रस्तता का उच्च स्तर। देनदारियों को बढ़ाकर, एक उद्यम शेयरधारकों की इक्विटी पर रिटर्न बढ़ा सकता है, लेकिन साथ ही, यह वित्तीय जोखिम भी बढ़ाता है। इसलिए, इक्विटी गुणक का स्तर किसी उद्यम के देयता जोखिम और वित्तीय संरचना के सबसे महत्वपूर्ण संकेतकों में से एक है।

शुद्ध परिसंपत्तियों पर रिटर्न न केवल चालू वर्ष की लाभप्रदता को दर्शाता है, बल्कि आपको किसी कंपनी के दीर्घकालिक संचालन में उसके दीर्घकालिक रुझान को देखकर उसके लाभप्रदता स्तर को समझने की भी अनुमति देता है। लंबी अवधि में स्थिर या बढ़ता हुआ ROE आमतौर पर यह दर्शाता है कि कंपनी के पास एक स्थिर लाभ मॉडल और मजबूत व्यावसायिक संचालन दक्षता और परिसंपत्ति प्रबंधन क्षमता के साथ प्रतिस्पर्धी लाभ है।

लंबी अवधि में, किसी फर्म का शुद्ध परिसंपत्तियों पर दीर्घकालिक रिटर्न, फर्म के स्टॉक पर दीर्घकालिक औसत रिटर्न के बहुत करीब होता है। ऐसा इसलिए है क्योंकि यह किसी व्यवसाय की शुद्ध परिसंपत्तियों के आधार पर उत्पन्न लाभप्रदता को दर्शाता है, और किसी व्यवसाय का स्टॉक मूल्य अक्सर उसकी लाभप्रदता और शुद्ध परिसंपत्ति वृद्धि से निकटता से संबंधित होता है।

इसलिए, शुद्ध परिसंपत्तियों पर दीर्घकालिक रिटर्न का विश्लेषण करके, निवेशक किसी कंपनी की दीर्घकालिक लाभप्रदता और संभावित निवेश रिटर्न के बारे में पूर्वानुमान लगा सकते हैं। इस जानकारी को समझने से निवेशकों को अधिक व्यापक और तर्कसंगत निवेश निर्णय लेने में मदद मिल सकती है, जिससे दीर्घकालिक होल्डिंग्स पर बेहतर रिटर्न सुनिश्चित हो सके।

शुद्ध परिसंपत्तियों पर उच्च रिटर्न क्या दर्शाता है?

शुद्ध परिसंपत्तियों पर उच्च रिटर्न क्या दर्शाता है?

आम तौर पर, उच्च ROE यह दर्शाता है कि कंपनी शुद्ध परिसंपत्तियों की प्रति इकाई अधिक राजस्व उत्पन्न करती है, जिसका अर्थ है कि यह पूंजी के उपयोग में अधिक कुशल है। यह शेयरधारकों को उच्च निवेश मूल्य प्रदान करता है क्योंकि यह दर्शाता है कि कंपनी शेयरधारकों के निवेश को कुशलतापूर्वक लाभ में बदलने में सक्षम है।

शुद्ध परिसंपत्तियों पर उच्च रिटर्न आमतौर पर दर्शाता है कि कंपनी परिसंपत्ति प्रबंधन और पूंजीकरण के मामले में अच्छा प्रदर्शन कर रही है। शेयरधारकों की इक्विटी (शुद्ध परिसंपत्तियों) का प्रभावी ढंग से उपयोग करके उच्च शुद्ध लाभ उत्पन्न करने की कंपनी की क्षमता उद्योग में प्रतिस्पर्धात्मक लाभ और लाभप्रदता के उच्च स्तर को इंगित करती है। मौजूदा शेयरधारकों और संभावित निवेशकों के लिए, इसका मतलब है कि कंपनी अपने शेयरधारकों को निवेश पर उच्च रिटर्न प्रदान कर रही है।

शुद्ध परिसंपत्तियों पर उच्च रिटर्न का मतलब है कि कंपनी आय उत्पन्न करने के लिए शेयरधारकों की इक्विटी (शुद्ध परिसंपत्तियाँ) का प्रभावी ढंग से उपयोग करने में सक्षम है। यह दर्शाता है कि कंपनी परिसंपत्ति प्रबंधन और पूंजी संचालन में अच्छा प्रदर्शन कर रही है और इसकी लाभप्रदता और परिचालन दक्षता उच्च है। साथ ही, उच्च ROE आमतौर पर इस बात का संकेत है कि कंपनी अपने उद्योग में अच्छा प्रदर्शन कर रही है और उसके पास प्रतिस्पर्धात्मक लाभ है।

उच्च ROE का मतलब आमतौर पर यह होता है कि कंपनी ने शेयरधारकों को निवेश पर उच्च रिटर्न प्रदान किया है, जो मजबूत लाभप्रदता और उत्कृष्ट प्रबंधन को दर्शाता है। इसके अलावा, ऐसा प्रदर्शन यह भी संकेत दे सकता है कि कंपनी को अपने उद्योग में प्रतिस्पर्धात्मक लाभ है और वह शेयरधारकों के लिए स्थायी आधार पर मूल्य बनाने में सक्षम है।

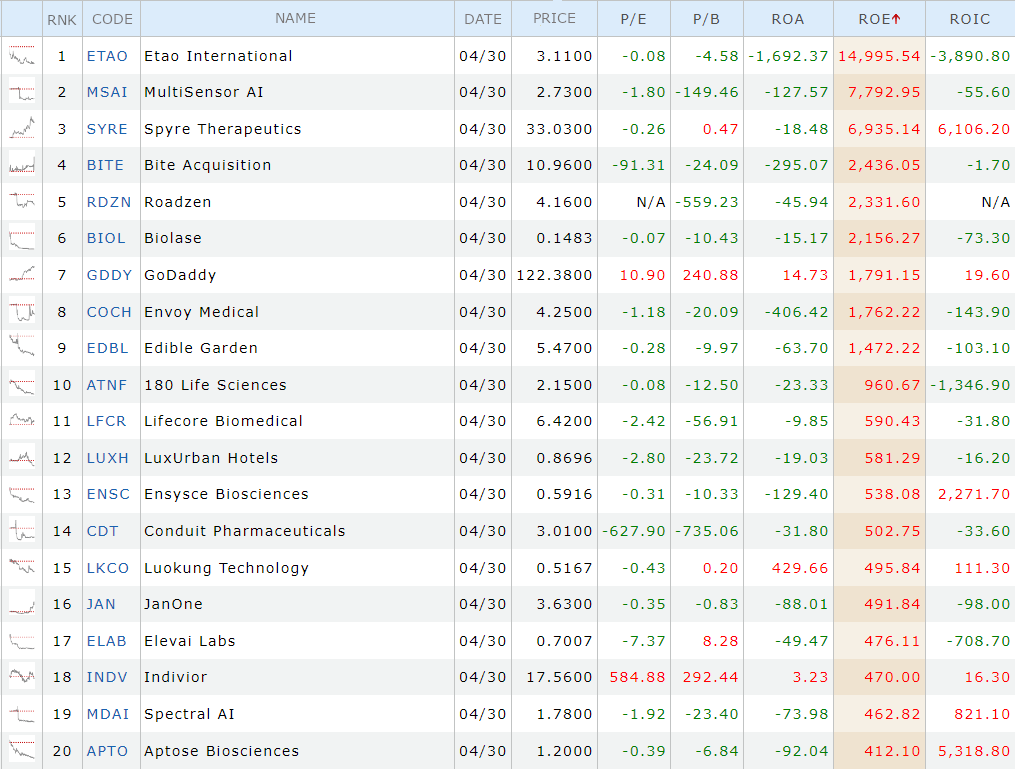

आम तौर पर, 15% या उससे ज़्यादा इक्विटी पर रिटर्न वाली कंपनियों को आमतौर पर बेहतरीन कंपनियों के रूप में माना जाता है, जो यह दर्शाता है कि कंपनी लाभप्रदता और शेयरधारक रिटर्न के मामले में अच्छा प्रदर्शन कर रही है। 20% या उससे ज़्यादा तक पहुँचने वाली कंपनियों को शीर्ष-स्तरीय माना जाता है, जो दर्शाता है कि कंपनी के पास बेहद मज़बूत लाभप्रदता और बेहतरीन प्रबंधन है। इसका मतलब है कि कंपनी के पास उद्योग में प्रतिस्पर्धात्मक लाभ है और वह शेयरधारकों के लिए मूल्य बनाना जारी रख सकती है। और यह मौजूदा शेयरधारकों और संभावित निवेशकों दोनों के लिए एक सकारात्मक संकेत है, यह दर्शाता है कि यह निवेश करने लायक एक अच्छी कंपनी है।

और अगर लंबे समय तक शुद्ध परिसंपत्तियों पर उच्च रिटर्न बनाए रखा जाता है, जैसे कि पांच साल से अधिक समय तक 15% या उससे अधिक, तो यह एक गुणवत्ता वाली कंपनी का चयन करने के लिए एक महत्वपूर्ण मानदंड है। यह दर्शाता है कि कंपनी स्थिर लाभ कमाते हुए अपने शेयरधारकों की इक्विटी का कुशलतापूर्वक उपयोग कर रही है। ऐसी कंपनियाँ आमतौर पर परिचालन उत्कृष्टता, सुदृढ़ प्रबंधन और एक टिकाऊ प्रतिस्पर्धी लाभ प्रदर्शित करती हैं।

ये कारक निवेशकों को सुरक्षा का उच्च मार्जिन प्रदान करते हैं और कंपनी की क्षमता को बढ़ाते रहने और बाजार में उतार-चढ़ाव के बावजूद निवेशकों की इक्विटी की रक्षा करने की क्षमता प्रदान करते हैं। यह स्थिर और उच्च ROE कंपनी की आय की गुणवत्ता और इसके परिसंपत्ति प्रबंधन की दक्षता को दर्शाता है, जो निवेशकों को दीर्घकालिक, टिकाऊ रिटर्न प्रदान करता है।

हालांकि, निवेशकों को केवल उच्च आंकड़े को देखकर आवेगपूर्ण तरीके से निवेश नहीं करना चाहिए, क्योंकि इसमें कुछ जोखिम भी हो सकते हैं। उदाहरण के लिए, कोई कंपनी लीवरेज (ऋण उधार लेना) बढ़ाकर शुद्ध परिसंपत्तियों पर अपना रिटर्न बढ़ा सकती है, जिससे कंपनी का वित्तीय जोखिम बढ़ सकता है। यदि कंपनी का ऋण स्तर बहुत अधिक है, तो यह कारोबारी माहौल में बदलाव की स्थिति में कंपनी की वित्तीय स्थिति और शोधन क्षमता पर प्रतिकूल प्रभाव डाल सकता है।

इसके अलावा, कंपनी निरंतर और स्थिर व्यावसायिक वृद्धि के बजाय अल्पकालिक या एकमुश्त लाभ के माध्यम से शुद्ध परिसंपत्तियों पर अपने रिटर्न को बढ़ाने की कोशिश कर सकती है। इसलिए, निवेशकों को कंपनी के दीर्घकालिक आय मॉडल और रणनीति की स्थिरता पर भी ध्यान केंद्रित करने की आवश्यकता है ताकि यह सुनिश्चित किया जा सके कि उच्च ROE लाभप्रदता के लिए अत्यधिक जोखिम भरे या असंतुलित दृष्टिकोण पर आधारित न हो।

इसके विपरीत, शुद्ध लाभ बढ़ाकर ROE में सुधार करना एक सकारात्मक दृष्टिकोण है। इसका आमतौर पर मतलब है कि कंपनियाँ परिचालन दक्षता में सुधार करके, अपने मुख्य व्यवसाय में सुधार करके या अपनी लागत संरचना को अनुकूलित करके लाभ बढ़ाती हैं। यह दृष्टिकोण किसी कंपनी की वास्तविक परिचालन क्षमता और व्यावसायिक क्षमता को दर्शाता है और इसकी दीर्घकालिक प्रतिस्पर्धात्मकता को बढ़ाने में मदद करता है।

निवेशकों को इस फोकस पर ध्यान देना चाहिए क्योंकि यह कंपनी की वास्तविक लाभप्रदता और प्रबंधन स्तर को दर्शाता है। यदि कोई कंपनी शुद्ध परिसंपत्तियों में उचित वृद्धि बनाए रखते हुए अपने शुद्ध लाभ को लगातार बढ़ाने में सक्षम है, तो यह आमतौर पर एक सकारात्मक संकेत है कि कंपनी में शेयरधारकों को उनके निवेश पर एक स्थायी रिटर्न प्रदान करने की क्षमता है।

इस प्रकार, इक्विटी पर रिटर्न किसी कंपनी के परिचालन प्रदर्शन और निवेश मूल्य का आकलन करने के लिए एक महत्वपूर्ण वित्तीय संकेतक है। हालाँकि, इसके अलावा, मुनाफे की गुणवत्ता का विश्लेषण करना भी आवश्यक है, जिसमें मुनाफे के स्रोत, खर्चों की तर्कसंगतता, आय की प्रामाणिकता, नकदी प्रवाह और प्राप्य खातों पर ध्यान केंद्रित किया जाता है। ये विश्लेषण निवेशकों को किसी कंपनी की आय और वित्तीय स्थिति की गुणवत्ता का अधिक सटीक रूप से आकलन करने में मदद करते हैं ताकि वे सूचित निवेश निर्णय ले सकें।

अन्य संकेतकों के साथ संयोजन में शुद्ध परिसंपत्तियों पर प्रतिफल

वॉरेन बफेट के शेयर बाजार के भगवान बनने के बाद से, कई निवेशकों ने इक्विटी पर रिटर्न (आरओई) संकेतक को बहुत महत्व दिया है। क्योंकि यह यह आंकलन करने का एक महत्वपूर्ण आधार है कि कोई कंपनी कितना अच्छा प्रदर्शन कर रही है, यह शेयरधारकों की इक्विटी द्वारा एक वर्ष में अर्जित की जा सकने वाली आय के स्तर को दर्शाता है, जो सीधे शेयरधारकों के फंड के साथ कंपनी की लाभप्रदता और दक्षता को दर्शाता है।

निवेश लक्ष्य चुनते समय, आपको उन कंपनियों की तलाश करनी चाहिए, जिनका अपने उद्योग में उच्च और स्थिर ROE हो। इसका आमतौर पर मतलब है कि इन कंपनियों के पास अच्छे प्रतिस्पर्धी लाभ, प्रबंधन दक्षता और लाभप्रदता है। इसके अलावा, एक उच्च ROE यह भी दर्शाता है कि कंपनी अपने संसाधनों का कुशलतापूर्वक उपयोग करने और स्थायी विकास हासिल करने में सक्षम है।

हालांकि, निवेशकों को यह भी ध्यान से विश्लेषण करना चाहिए कि क्या यह उच्च ROE अल्पकालिक कारकों, जैसे कि एकमुश्त राजस्व या उच्च उत्तोलन पर निर्भर है। किसी कंपनी का मूल्यांकन करते समय, आय की गुणवत्ता, नकदी प्रवाह और कंपनी की दीर्घकालिक रणनीति पर भी ध्यान दिया जाना चाहिए ताकि यह सुनिश्चित हो सके कि यह उच्च ROE टिकाऊ है।

इसके अलावा, स्टॉक चुनते समय, निवेशकों को कंपनी के मूल्य-से-पुस्तक अनुपात, विकास दर और मूल्यांकन सहित कई कारकों का मूल्यांकन करना चाहिए, ताकि उसके निवेश अवसर का निर्धारण किया जा सके। एक उच्च ROE आमतौर पर संकेत देता है कि कंपनी शेयरधारकों की इक्विटी का उपयोग करने के मामले में अच्छा प्रदर्शन कर रही है, लेकिन इसका विश्लेषण अन्य मेट्रिक्स के साथ किया जाना चाहिए, जैसे कि विकास दर, जो कंपनी की कमाई की संभावना को इंगित कर सकती है, और मूल्यांकन, जो कंपनी की भविष्य की संभावनाओं के बारे में बाजार की अपेक्षाओं को दर्शाता है।

उदाहरण के लिए, शुद्ध परिसंपत्तियों पर उच्च रिटर्न आमतौर पर उच्च मूल्य-से-पुस्तक (पी/बी) अनुपात और उच्च शेयर मूल्य से जुड़ा होता है, क्योंकि ये मीट्रिक कंपनी के मूल्य और लाभप्रदता के बारे में बाजार की धारणा को दर्शाते हैं। उच्च ROE यह दर्शाता है कि कंपनी शेयरधारकों की इक्विटी से लाभ कमाने में अच्छा प्रदर्शन कर रही है, जिसे बाजार आमतौर पर सकारात्मक संकेत के रूप में लेता है, जिससे शेयर की कीमत बढ़ जाती है।

इसके अलावा, नेट एसेट्स पर उच्च रिटर्न भी उच्च मूल्य-से-पुस्तक अनुपात की ओर ले जा सकता है, क्योंकि बाजार उन कंपनियों के लिए उच्च प्रीमियम का भुगतान करने को तैयार है जो अपनी परिसंपत्तियों का कुशलतापूर्वक उपयोग करने में सक्षम हैं। ये सहसंबंध किसी कंपनी में बाजार के विश्वास और अपेक्षाओं को दर्शाते हैं, लेकिन निवेशकों को अभी भी किसी कंपनी की वित्तीय स्थिति और व्यावसायिक संभावनाओं का पूरी तरह से आकलन करने का ध्यान रखना चाहिए।

ग्रोथ स्टॉक के लिए, उच्च मूल्य-से-पुस्तक अनुपात (पी/बी) आमतौर पर कंपनी के लिए उच्च आरओई का प्रतिनिधित्व करता है और इसलिए इसे अधिक निवेश योग्य माना जाता है। ग्रोथ कंपनियाँ आमतौर पर व्यवसाय विस्तार और नवाचार में उत्कृष्ट होती हैं और उनमें उच्च आय क्षमता और विकास की संभावनाएँ हो सकती हैं। नतीजतन, बाजार अक्सर इन कंपनियों के लिए उच्च पी/ई अनुपात का भुगतान करने को तैयार होता है क्योंकि वे परिसंपत्ति उपयोग और लाभ वृद्धि में उत्कृष्ट होती हैं।

हालांकि, जबकि उच्च मूल्य-से-पुस्तक अनुपात (पी/बी) वाली कंपनियों को बाजार द्वारा उनके शुद्ध परिसंपत्तियों पर उच्च रिटर्न के लिए मान्यता दी जा सकती है, इसका मतलब यह नहीं है कि कंपनी का उचित मूल्यांकन किया गया है। निवेशकों को यह आकलन करने की आवश्यकता है कि क्या पी/बी अनुपात कंपनी की आय वृद्धि क्षमता के साथ-साथ कंपनी के विकास के चरण, प्रतिस्पर्धी लाभ और दीर्घकालिक रणनीतिक उद्देश्यों से मेल खाता है।

यह भी ध्यान रखना महत्वपूर्ण है कि किसी कंपनी के विकास का चरण (जैसे, परिपक्व अवस्था, उभरती अवस्था, आदि) उसके मूल्यांकन पर महत्वपूर्ण प्रभाव डाल सकता है। उभरते उद्योगों या स्टार्ट-अप के लिए, NAV अधिक अस्थिर हो सकता है, क्योंकि ये कंपनियाँ अपरिपक्व व्यवसाय मॉडल और लाभप्रदता के साथ उच्च विकास के शुरुआती चरणों में हो सकती हैं।

इसलिए, ऐसी कंपनियों का मूल्यांकन करते समय, केवल मौजूदा शुद्ध परिसंपत्तियों पर रिटर्न पर निर्भर रहने के बजाय उनकी विकास क्षमता, बाजार के दृष्टिकोण और रणनीतिक उद्देश्यों पर विचार करना आवश्यक है। परिपक्व अवस्था वाली कंपनियाँ आमतौर पर अधिक स्थिर ROE प्रदर्शित करती हैं, लेकिन निवेशकों को अभी भी उनकी दीर्घकालिक रणनीति और बाजार प्रतिस्पर्धात्मकता पर ध्यान केंद्रित करने की आवश्यकता है ताकि यह सुनिश्चित हो सके कि कंपनी शेयरधारकों को स्थिर रिटर्न प्रदान करना जारी रख सके।

यह सब बताता है कि ROE एक मूल्यवान मीट्रिक है जो निवेशकों को किसी कंपनी की लाभप्रदता और मूल्यांकन स्तर का बेहतर आकलन करने में मदद कर सकता है। हालांकि, निवेशकों को किसी कंपनी के संभावित निवेश मूल्य का पूरी तरह से आकलन करने के लिए इसे अन्य मीट्रिक और विश्लेषणात्मक तरीकों के साथ संयोजन में उपयोग करना चाहिए। इसके अलावा, अलग-अलग कंपनियों और उद्योगों में नेट एसेट्स पर रिटर्न के लिए अलग-अलग मानक हो सकते हैं, और निवेशकों को केस-दर-केस आधार पर निर्णय लेने की आवश्यकता होती है।

| उद्योग का नाम | आरओई (आर एंड डी के लिए समायोजित) |

| विज्ञापन देना | 3.25% |

| विमानन व रक्षा | 10.36% |

| वायु परिवहन | 20.67% |

| परिधान | 9.11% |

| ऑटो और ट्रक | 6.99% |

| ऑटो भाग | 5.18% |

| बैंक (मनी सेंटर) | 14.87% |

| बैंक (क्षेत्रीय) | 12.14% |

| पेय (मादक) | 8.70% |

| पेय (शीतल) | 29.60% |

| प्रसारण | -2.16% |

| ब्रोकरेज और निवेश बैंकिंग | 10.24% |

| निर्माण सामग्री | 19.82% |

| व्यापार और उपभोक्ता सेवाएँ | 13.32% |

| केबल टीवी | 19.32% |

| रासायनिक (बेसिक) | 8.30% |

| रासायनिक (विविध) | -2.33% |

| रासायनिक (विशेषता) | 13.18% |

| कोयला एवं संबंधित ऊर्जा | 28.31% |

| कंप्यूटर सेवाएं | 14.44% |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29