การเทรด

เกี่ยวกับ EBC

สรุป

สรุป

ผลตอบแทนจากสินทรัพย์สุทธิจะวัดความสามารถในการทำกำไรและผลตอบแทนของสินทรัพย์สุทธิของบริษัท ผู้ลงทุนควรติดตามแนวโน้มและคุณภาพในระยะยาว

หลายๆ คนรู้สึกว่าควรใช้ ROA เมื่อใช้ตัวชี้วัดในการเลือกหุ้น ท้ายที่สุดแล้ว มันเป็นตัวบ่งชี้ว่าหุ้นเทพ Warren Buffett ใช้อยู่ ดังนั้นจึงถือว่าสูงและมีคุณค่ามากโดยธรรมชาติ อย่างไรก็ตามคนส่วนใหญ่ไม่ได้ใช้มันอย่างมีประสิทธิภาพมากนัก หลายๆ คนไม่สามารถเข้าใจได้ว่าเหตุใดบริษัทดีๆ บางแห่งที่ผลตอบแทนจากส่วนของผู้ถือหุ้นจึงลดลงอย่างเห็นได้ชัดทุกปี แต่ตลาดมืดบอดเกินไปที่จะมีภาวะกระทิงต่อไป บทความนี้จะบอกคุณเกี่ยวกับการเลือกหุ้น การประยุกต์ใช้ และการวิเคราะห์ผลตอบแทนต่อผู้ถือหุ้น

อัตราผลตอบแทนจากสินทรัพย์สุทธิสะท้อนถึงความสามารถขององค์กรใดบ้าง?

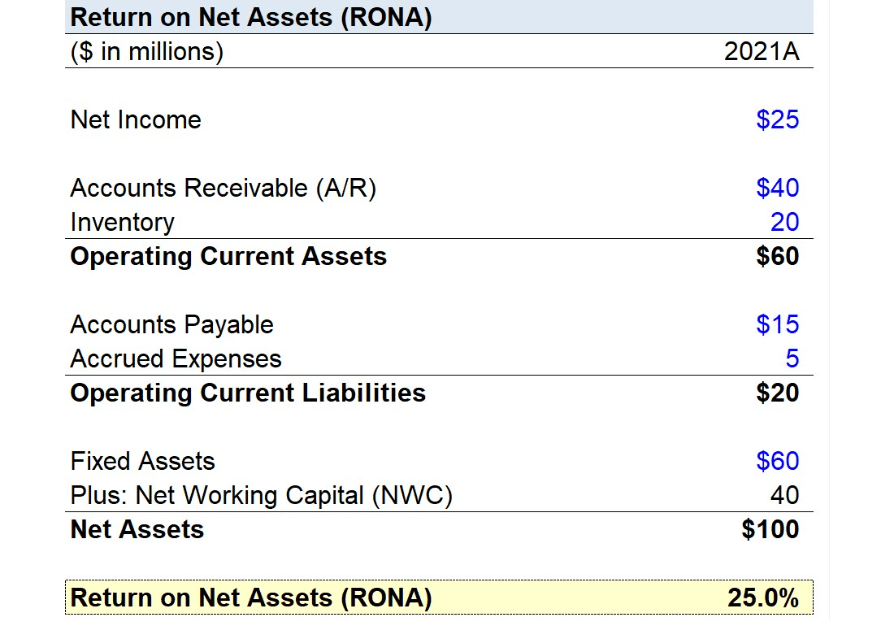

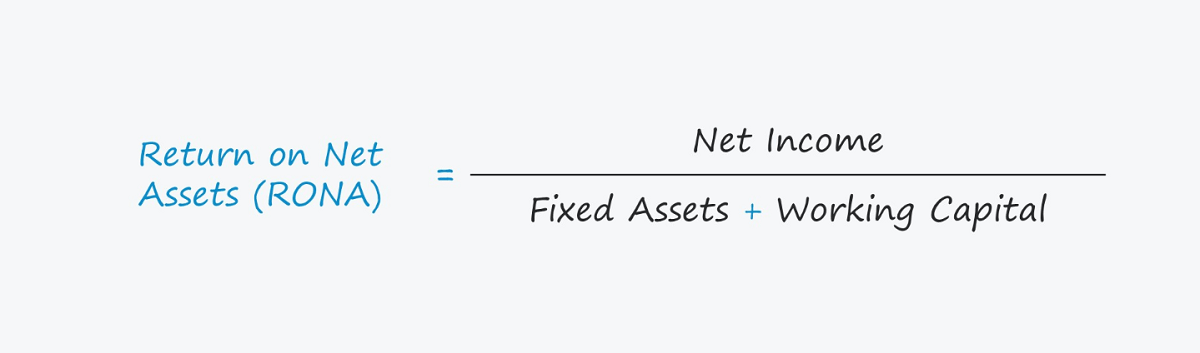

ชื่อเต็มในภาษาอังกฤษคือ Return on Net Assets หรือที่เรียกว่า Return on Net Assets อักษรย่อว่า RONA เป็นตัวบ่งชี้ที่สำคัญถึงความสามารถในการทำกำไรของบริษัท เป็นการระบุกำไรสุทธิที่บริษัทสามารถสร้างขึ้นได้จากสินทรัพย์สุทธิที่ผู้ถือหุ้นลงทุน (เช่น ส่วนของผู้ถือหุ้น) ในช่วงเวลาที่กำหนด (ปกติคือหนึ่งปี) กล่าวอีกนัยหนึ่ง ROE สะท้อนถึงอัตราผลตอบแทนจากการลงทุนของผู้ถือหุ้นและบ่งชี้ว่าสินทรัพย์สุทธิแต่ละดอลลาร์สามารถสร้างกำไรสุทธิได้มากเพียงใด

สูตร ROE เท่ากับกำไรสุทธิหารด้วยสินทรัพย์สุทธิ ซึ่งสะท้อนถึงกำไรสุทธิที่บริษัทสร้างขึ้นในแต่ละปีจากสินทรัพย์สุทธิ และเนื่องจากสินทรัพย์สุทธิคือส่วนของผู้ถือหุ้น ซึ่งเป็นตัวแทนของส่วนของผู้ถือหุ้นในธุรกิจ จึงเรียกว่าผลตอบแทนต่อส่วนของผู้ถือหุ้นหรือ ROE ตามที่เป็นที่รู้จักกันอย่างแพร่หลาย

ดังนั้น ROE จึงสามารถสะท้อนสถานการณ์ของธุรกิจได้จากสองมุมมอง หนึ่งคือการวัดความสามารถในการทำกำไรขององค์กรจากมุมมองของสินทรัพย์ขององค์กร อีกประการหนึ่งคือการวัดผลตอบแทนแก่นักลงทุนจากมุมมองของส่วนของผู้ถือหุ้น นอกจากนี้ ระดับผลตอบแทนจากสินทรัพย์สุทธิยังช่วยให้นักลงทุนประเมินความได้เปรียบทางการแข่งขันและประสิทธิภาพการบริหารจัดการของบริษัทได้อีกด้วย

เมื่อดูที่ ROE คุณจะเข้าใจว่าบริษัทมีประสิทธิภาพเพียงใดในการใช้สินทรัพย์สุทธิ (ส่วนของผู้ถือหุ้น) กล่าวคือ กำไรสุทธิที่บริษัทสามารถสร้างได้จากสินทรัพย์สุทธิในแต่ละปีมีจำนวนเท่าใด ซึ่งแสดงให้เห็นว่าบริษัทมีประสิทธิภาพและผลกำไรมากน้อยเพียงใด จัดการทรัพย์สิน ROE ที่สูงบ่งบอกว่าบริษัทดำเนินการได้ดีในการจัดสรรทรัพยากรและการตัดสินใจลงทุน และสามารถสร้างมูลค่าในการดำเนินงานระยะยาวได้

มุมมองของผู้ถือหุ้นช่วยให้สามารถตรวจสอบระดับผลตอบแทนจากการลงทุนที่บริษัทให้กับผู้ถือหุ้นได้ เช่น กำไรสุทธิที่ผู้ถือหุ้นจะได้รับจากสินทรัพย์สุทธิแต่ละดอลลาร์ที่ลงทุนไป มุมมองนี้มุ่งเน้นไปที่ส่วนของนักลงทุนและรายได้ในธุรกิจ และสามารถใช้เพื่อประเมินผลตอบแทนและความเสี่ยงของการลงทุนของผู้ลงทุนในธุรกิจนั้น ROE ที่สูงมักจะหมายความว่าบริษัทมีประสิทธิภาพดีในการใช้เงินทุนที่ผู้ถือหุ้นลงทุนและสามารถสร้างกำไรสุทธิได้มากขึ้น

นอกจากนี้ยังสามารถแบ่งออกเป็นสามองค์ประกอบผ่านการวิเคราะห์ของดูปองท์ ได้แก่ อัตรากำไรจากการขายสุทธิ การหมุนเวียนของสินทรัพย์ และตัวคูณหุ้น แนวทางนี้ช่วยให้เข้าใจปัจจัยเฉพาะที่ส่งผลต่อความสามารถในการทำกำไรของบริษัท เช่น ความสามารถในการทำกำไร ประสิทธิภาพการใช้สินทรัพย์ และระดับหนี้ ดังนั้นจึงให้มุมมองเชิงลึกมากขึ้นสำหรับการวิเคราะห์เพิ่มเติม

อัตรากำไรจากการขายสุทธิคืออัตราส่วนของกำไรสุทธิต่อรายได้จากการขาย ซึ่งสะท้อนถึงความสามารถในการทำกำไรของบริษัท โดยเฉพาะเปอร์เซ็นต์ของกำไรที่บริษัทได้รับหลังจากหักต้นทุนและค่าใช้จ่ายทั้งหมดจากการขายผลิตภัณฑ์หรือบริการของบริษัทแล้ว ยิ่งอัตรากำไรจากการขายสุทธิสูงเท่าไร บริษัทก็จะยิ่งทำกำไรจากกิจกรรมการขายได้มากขึ้นเท่านั้น ก็ยิ่งมีกำไรมากขึ้น และยิ่งสะท้อนถึงความสามารถในการขายที่มีราคาแพงมากขึ้นเท่านั้น

การหมุนเวียนของสินทรัพย์คืออัตราส่วนของรายได้จากการขายต่อสินทรัพย์รวม ซึ่งสะท้อนถึงความสามารถในการดำเนินงานของธุรกิจ โดยเฉพาะอย่างยิ่ง การหมุนเวียนของสินทรัพย์จะวัดประสิทธิภาพที่ธุรกิจใช้สินทรัพย์ทั้งหมดเพื่อสร้างรายได้จากการขายในช่วงเวลาที่กำหนด ยิ่งอัตราส่วนการหมุนเวียนของสินทรัพย์สูง บริษัทจะสร้างรายได้จากการขายต่อหน่วยสินทรัพย์ได้มากขึ้น ซึ่งบ่งชี้ว่าบริษัทดำเนินงานอย่างมีประสิทธิภาพมากขึ้นและสามารถใช้สินทรัพย์ในการขายได้อย่างมีประสิทธิภาพ ซึ่งบรรลุเป้าหมาย "ขายได้มากขึ้น"

ตัวคูณทุนเท่ากับสินทรัพย์รวมหารด้วยสินทรัพย์สุทธิซึ่งสะท้อนถึงระดับความเป็นหนี้ขององค์กร ตัวคูณทุนที่สูงขึ้นบ่งชี้ว่าสัดส่วนที่ค่อนข้างใหญ่ของสินทรัพย์รวมมาจากหนี้สิน กล่าวคือ ระดับหนี้สินที่สูงขึ้น การเพิ่มหนี้สินจะทำให้องค์กรสามารถเพิ่มผลตอบแทนจากส่วนของผู้ถือหุ้นได้ แต่ในขณะเดียวกันก็เพิ่มความเสี่ยงทางการเงินด้วย ดังนั้นระดับตัวคูณส่วนของผู้ถือหุ้นจึงเป็นหนึ่งในตัวบ่งชี้ที่สำคัญที่สุดของความเสี่ยงด้านหนี้สินและโครงสร้างทางการเงินขององค์กร

ผลตอบแทนจากสินทรัพย์สุทธิไม่เพียงแต่สะท้อนถึงความสามารถในการทำกำไรของปีปัจจุบัน แต่ยังช่วยให้คุณเข้าใจระดับความสามารถในการทำกำไรของบริษัทในการดำเนินงานระยะยาวโดยการสังเกตแนวโน้มในระยะยาว ROE ที่มั่นคงหรือเติบโตในระยะยาวมักจะบ่งชี้ว่าบริษัทมีรูปแบบผลกำไรที่มั่นคงและความได้เปรียบทางการแข่งขันพร้อมประสิทธิภาพการดำเนินธุรกิจที่แข็งแกร่งและความสามารถในการจัดการสินทรัพย์

ในระยะยาว ผลตอบแทนจากสินทรัพย์สุทธิของบริษัทในระยะยาวจะใกล้เคียงกับผลตอบแทนเฉลี่ยในระยะยาวของหุ้นบริษัทมาก เนื่องจากสะท้อนให้เห็นถึงความสามารถในการทำกำไรของธุรกิจที่สร้างขึ้นบนพื้นฐานของสินทรัพย์สุทธิ และราคาหุ้นของธุรกิจมักจะมีความสัมพันธ์อย่างใกล้ชิดกับความสามารถในการทำกำไรและการเติบโตของสินทรัพย์สุทธิ

ดังนั้น ด้วยการวิเคราะห์ผลตอบแทนระยะยาวจากสินทรัพย์สุทธิ นักลงทุนจึงสามารถคาดการณ์เกี่ยวกับความสามารถในการทำกำไรในระยะยาวของบริษัทและผลตอบแทนจากการลงทุนที่อาจเกิดขึ้นได้ การทำความเข้าใจข้อมูลนี้สามารถช่วยให้นักลงทุนตัดสินใจลงทุนได้อย่างครอบคลุมและมีเหตุผลมากขึ้น จึงรับประกันผลตอบแทนที่ดีกว่าในการถือครองระยะยาว

ผลตอบแทนจากสินทรัพย์สุทธิที่สูงบ่งบอกถึงอะไร?

ผลตอบแทนจากสินทรัพย์สุทธิที่สูงบ่งบอกถึงอะไร?

โดยทั่วไปแล้ว ROE ที่สูงกว่าบ่งชี้ว่าบริษัทสร้างรายได้ต่อหน่วยสินทรัพย์สุทธิมากขึ้น ซึ่งหมายความว่าบริษัทจะใช้เงินทุนได้อย่างมีประสิทธิภาพมากขึ้น ซึ่งจะทำให้มูลค่าการลงทุนแก่ผู้ถือหุ้นสูงขึ้น เนื่องจากเป็นการบ่งชี้ว่าบริษัทสามารถเปลี่ยนการลงทุนของผู้ถือหุ้นให้เป็นกำไรได้อย่างมีประสิทธิภาพ

ผลตอบแทนจากสินทรัพย์สุทธิที่สูงมักสะท้อนให้เห็นว่าบริษัทมีการดำเนินงานที่ดีในแง่ของการจัดการสินทรัพย์และการใช้อักษรตัวพิมพ์ใหญ่ ความสามารถของบริษัทในการสร้างกำไรสุทธิที่สูงขึ้นโดยการใช้ส่วนของผู้ถือหุ้น (สินทรัพย์สุทธิ) อย่างมีประสิทธิภาพ บ่งชี้ถึงความได้เปรียบทางการแข่งขันและระดับความสามารถในการทำกำไรที่สูงขึ้นในอุตสาหกรรม สำหรับผู้ถือหุ้นเดิมและผู้มีโอกาสเป็นนักลงทุน นั่นหมายความว่าบริษัทกำลังให้ผลตอบแทนจากการลงทุนที่สูงขึ้นแก่ผู้ถือหุ้น

ผลตอบแทนจากสินทรัพย์สุทธิที่สูงหมายความว่าบริษัทสามารถใช้ส่วนของผู้ถือหุ้น (สินทรัพย์สุทธิ) เพื่อสร้างรายได้ได้อย่างมีประสิทธิภาพ สิ่งนี้บ่งชี้ว่าบริษัทมีผลการดำเนินงานที่ดีในด้านการบริหารสินทรัพย์และการดำเนินงานด้านทุน และมีความสามารถในการทำกำไรและประสิทธิภาพการดำเนินงานสูง ในขณะเดียวกัน ROE ที่สูงมักเป็นสัญญาณบ่งชี้ว่าบริษัทมีการดำเนินงานที่ดีในอุตสาหกรรมของตนและมีข้อได้เปรียบทางการแข่งขัน

ROE ที่สูงขึ้นมักจะหมายความว่าบริษัทได้ให้ผลตอบแทนจากการลงทุนแก่ผู้ถือหุ้นที่สูงขึ้น ซึ่งบ่งบอกถึงความสามารถในการทำกำไรที่แข็งแกร่งและการจัดการที่ยอดเยี่ยม นอกจากนี้ ผลการดำเนินงานดังกล่าวอาจบ่งชี้ว่าบริษัทมีความได้เปรียบทางการแข่งขันในอุตสาหกรรมของตน และสามารถสร้างมูลค่าให้กับผู้ถือหุ้นได้อย่างยั่งยืน

โดยทั่วไป บริษัทที่มีผลตอบแทนต่อส่วนของผู้ถือหุ้นตั้งแต่ 15% ขึ้นไปมักจะถูกมองว่าเป็นบริษัทที่ดีเยี่ยม ซึ่งแสดงให้เห็นว่าบริษัทมีผลการดำเนินงานที่ดีในแง่ของความสามารถในการทำกำไรและผลตอบแทนของผู้ถือหุ้น บริษัทที่มีอัตราผลตอบแทนถึง 20% ขึ้นไปถือเป็นบริษัทระดับบนสุด ซึ่งแสดงให้เห็นว่าบริษัทมีความสามารถในการทำกำไรที่แข็งแกร่งอย่างยิ่งและมีการบริหารจัดการที่ยอดเยี่ยม หมายความว่าบริษัทมีความได้เปรียบในการแข่งขันในอุตสาหกรรมและสามารถสร้างมูลค่าให้กับผู้ถือหุ้นได้ต่อไป และนี่เป็นสัญญาณเชิงบวกสำหรับทั้งผู้ถือหุ้นเดิมและผู้มีโอกาสเป็นนักลงทุน ซึ่งบ่งชี้ว่าเป็นบริษัทที่ดีคุ้มค่าแก่การลงทุน

และหากรักษาผลตอบแทนจากสินทรัพย์สุทธิที่สูงไว้เป็นระยะเวลานาน เช่น 15% ขึ้นไป เป็นเวลานานกว่า 5 ปี ก็ถือเป็นเกณฑ์สำคัญในการเลือกบริษัทที่มีคุณภาพ สิ่งนี้บ่งชี้ว่าบริษัทใช้ส่วนของผู้ถือหุ้นอย่างมีประสิทธิภาพพร้อมทั้งสร้างผลกำไรที่มั่นคง บริษัทดังกล่าวมักจะแสดงให้เห็นถึงความเป็นเลิศในการดำเนินงาน การจัดการที่ดี และความได้เปรียบทางการแข่งขันที่ยั่งยืน

ปัจจัยเหล่านี้ทำให้นักลงทุนมีความปลอดภัยในระดับสูง และความสามารถของบริษัทในการเติบโตและปกป้องส่วนของนักลงทุนต่อไป แม้ว่าตลาดจะมีความผันผวนก็ตาม ROE ที่มั่นคงและสูงนี้สะท้อนถึงคุณภาพรายได้ของบริษัทและประสิทธิภาพในการจัดการสินทรัพย์ ซึ่งช่วยให้นักลงทุนได้รับผลตอบแทนระยะยาวและยั่งยืน

อย่างไรก็ตาม ผู้ลงทุนไม่ควรเพียงแต่มองไปที่ตัวเลขที่สูงขึ้นและลงทุนอย่างหุนหันพลันแล่น เนื่องจากอาจมีความเสี่ยงอยู่บ้าง ตัวอย่างเช่น บริษัทอาจเพิ่มผลตอบแทนจากสินทรัพย์สุทธิโดยการเพิ่มภาระหนี้ (การกู้ยืม) ซึ่งอาจเพิ่มความเสี่ยงทางการเงินของบริษัท หากระดับหนี้ของบริษัทสูงเกินไป อาจส่งผลเสียต่อฐานะทางการเงินและความสามารถในการละลายของบริษัทในกรณีที่สภาพแวดล้อมทางธุรกิจเปลี่ยนแปลงไป

นอกจากนี้ บริษัทอาจพยายามเพิ่มผลตอบแทนจากสินทรัพย์สุทธิผ่านการได้รับในระยะสั้นหรือครั้งเดียว แทนที่จะผ่านการเติบโตทางธุรกิจที่ยั่งยืนและมั่นคง ดังนั้น นักลงทุนยังต้องให้ความสำคัญกับความยั่งยืนของรูปแบบและกลยุทธ์การสร้างรายได้ในระยะยาวของบริษัท เพื่อให้แน่ใจว่า ROE ที่สูงนั้นไม่ได้ขึ้นอยู่กับแนวทางในการทำกำไรที่มีความเสี่ยงมากเกินไปหรือไม่ยั่งยืน

ในทางตรงกันข้าม การปรับปรุง ROE ด้วยการเพิ่มกำไรสุทธิเป็นแนวทางเชิงบวก ซึ่งโดยปกติหมายความว่าบริษัทต่างๆ จะเพิ่มผลกำไรโดยการปรับปรุงประสิทธิภาพการดำเนินงาน ปรับปรุงธุรกิจหลักของตน หรือปรับโครงสร้างต้นทุนให้เหมาะสม แนวทางนี้สะท้อนถึงความสามารถในการดำเนินงานและศักยภาพทางธุรกิจที่แท้จริงของบริษัท และช่วยเพิ่มขีดความสามารถในการแข่งขันในระยะยาว

นักลงทุนควรให้ความสนใจกับจุดมุ่งเน้นนี้ เนื่องจากสิ่งนี้แสดงถึงความสามารถในการทำกำไรและระดับการจัดการที่แท้จริงของบริษัท หากบริษัทสามารถเพิ่มกำไรสุทธิได้อย่างมั่นคงในขณะเดียวกันก็รักษาการเติบโตของสินทรัพย์สุทธิได้อย่างเหมาะสม นี่มักจะเป็นสัญญาณเชิงบวกว่าบริษัทมีศักยภาพในการให้ผลตอบแทนจากการลงทุนแก่ผู้ถือหุ้นอย่างยั่งยืน

ดังนั้นผลตอบแทนต่อผู้ถือหุ้นจึงเป็นตัวบ่งชี้ทางการเงินที่สำคัญสำหรับการประเมินผลการดำเนินงานและมูลค่าการลงทุนของบริษัท อย่างไรก็ตาม นอกจากนั้น ยังจำเป็นต้องวิเคราะห์คุณภาพของกำไรโดยเน้นไปที่แหล่งที่มาของกำไร ความสมเหตุสมผลของค่าใช้จ่าย ความถูกต้องของรายได้ กระแสเงินสด และลูกหนี้การค้า การวิเคราะห์เหล่านี้ช่วยให้นักลงทุนตัดสินคุณภาพของรายได้และสถานะทางการเงินของบริษัทได้แม่นยำยิ่งขึ้น เพื่อให้สามารถตัดสินใจลงทุนได้อย่างมีข้อมูล

ผลตอบแทนจากสินทรัพย์สุทธิร่วมกับตัวชี้วัดอื่น ๆ

นับตั้งแต่ Warren Buffett กลายเป็นเทพแห่งหุ้น นักลงทุนจำนวนมากได้ให้ความสำคัญอย่างยิ่งกับตัวบ่งชี้ผลตอบแทนต่อผู้ถือหุ้น (ROE) เนื่องจากเป็นพื้นฐานที่สำคัญในการตัดสินว่าบริษัทกำลังดำเนินการได้ดีเพียงใด จึงสะท้อนถึงระดับรายได้ที่ส่วนของผู้ถือหุ้นสามารถนำมาได้ในหนึ่งปี ซึ่งสะท้อนโดยตรงถึงความสามารถในการทำกำไรและประสิทธิภาพของบริษัทด้วยเงินทุนของผู้ถือหุ้น

เมื่อเลือกเป้าหมายการลงทุน คุณควรมองหาบริษัทที่มี ROE สูงและมีเสถียรภาพในอุตสาหกรรมของตน ซึ่งมักจะหมายความว่าบริษัทเหล่านี้มีความได้เปรียบทางการแข่งขัน ประสิทธิภาพการบริหารจัดการ และความสามารถในการทำกำไรที่ดี นอกจากนี้ ROE ที่สูงขึ้นยังบ่งชี้ว่าบริษัทสามารถใช้ทรัพยากรอย่างมีประสิทธิภาพและบรรลุการเติบโตที่ยั่งยืน

อย่างไรก็ตาม นักลงทุนควรวิเคราะห์อย่างรอบคอบว่า ROE ที่สูงนี้ขึ้นอยู่กับปัจจัยระยะสั้น เช่น รายได้ที่เกิดขึ้นครั้งเดียวหรือภาระหนี้ที่สูง เมื่อประเมินบริษัท ควรให้ความสำคัญกับคุณภาพของรายได้ กระแสเงินสด และกลยุทธ์ระยะยาวของบริษัทเพื่อให้แน่ใจว่า ROE ที่สูงนี้มีความยั่งยืน

นอกจากนี้ เมื่อเลือกหุ้น นักลงทุนควรประเมินปัจจัยหลายประการ รวมถึงอัตราส่วนราคาต่อบัญชี อัตราการเติบโต และการประเมินมูลค่าของบริษัท เพื่อกำหนดโอกาสในการลงทุน ROE ที่สูงมักบ่งชี้ว่าบริษัทมีการดำเนินงานที่ดีในแง่ของการใช้ส่วนของผู้ถือหุ้น แต่จะต้องมีการวิเคราะห์ร่วมกับตัวชี้วัดอื่นๆ เช่น อัตราการเติบโต ซึ่งสามารถระบุถึงศักยภาพในการสร้างรายได้ของบริษัท และการประเมินมูลค่า ซึ่ง สะท้อนถึงความคาดหวังของตลาดต่อแนวโน้มในอนาคตของบริษัท

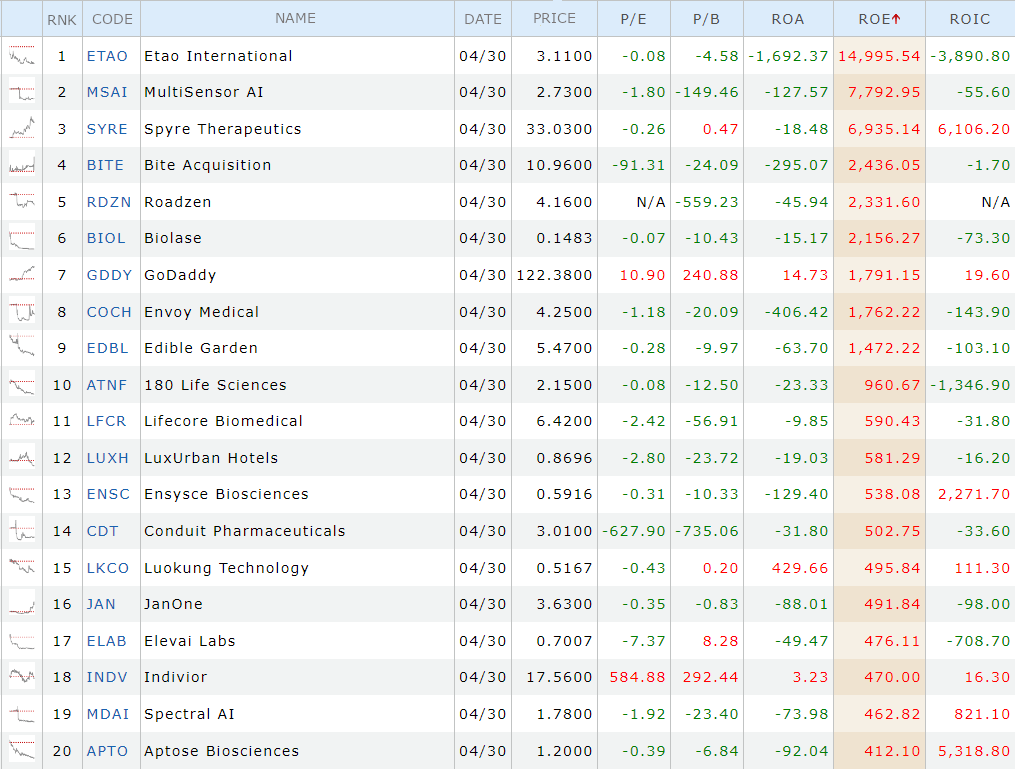

ตัวอย่างเช่น ผลตอบแทนจากสินทรัพย์สุทธิที่สูงมักเกี่ยวข้องกับอัตราส่วนราคาต่อบัญชี (P/B) ที่สูงและราคาหุ้นที่สูง เนื่องจากตัวชี้วัดเหล่านี้สะท้อนถึงการรับรู้ของตลาดเกี่ยวกับมูลค่าและความสามารถในการทำกำไรของบริษัท ROE ที่สูงบ่งชี้ว่าบริษัทกำลังทำผลงานได้ดีในการสร้างผลกำไรจากส่วนของผู้ถือหุ้น ซึ่งตลาดมักจะถือเป็นสัญญาณเชิงบวก ซึ่งผลักดันราคาหุ้นให้สูงขึ้น

นอกจากนี้ ผลตอบแทนจากสินทรัพย์สุทธิที่สูงอาจนำไปสู่อัตราส่วนราคาต่อมูลค่าทางบัญชีที่สูง เนื่องจากตลาดยินดีที่จะจ่ายเบี้ยประกันภัยที่สูงขึ้นสำหรับบริษัทที่สามารถใช้สินทรัพย์ของตนได้อย่างมีประสิทธิภาพ ความสัมพันธ์เหล่านี้สะท้อนถึงความเชื่อมั่นและความคาดหวังของตลาดต่อบริษัท แต่นักลงทุนยังคงควรระมัดระวังในการประเมินสถานะทางการเงินและโอกาสทางธุรกิจของบริษัทอย่างเต็มที่

สำหรับหุ้นที่มีการเจริญเติบโต อัตราส่วนราคาต่อมูลค่าตามบัญชี (P/B) ที่สูงมักจะแสดงถึง ROE ที่สูงขึ้นของบริษัท และด้วยเหตุนี้จึงถือว่าน่าลงทุนมากกว่า บริษัทที่เติบโตมักจะมีความเป็นเลิศในด้านการขยายธุรกิจและนวัตกรรม และอาจมีศักยภาพในการสร้างรายได้และโอกาสในการเติบโตที่สูงขึ้น เป็นผลให้ตลาดมักจะเต็มใจที่จะจ่ายอัตราส่วน P/E ที่สูงขึ้นให้กับบริษัทเหล่านี้ เนื่องจากบริษัทเหล่านี้มีความโดดเด่นในด้านการใช้สินทรัพย์และการเติบโตของผลกำไร

อย่างไรก็ตาม แม้ว่าบริษัทที่มีอัตราส่วนราคาต่อบัญชี (P/B) ที่สูงกว่าอาจได้รับการยอมรับจากตลาดสำหรับผลตอบแทนจากสินทรัพย์สุทธิที่สูง แต่นั่นไม่ได้หมายความว่าบริษัทจะมีมูลค่าที่สมเหตุสมผล นักลงทุนจำเป็นต้องประเมินว่าอัตราส่วน P/B ตรงกับศักยภาพในการเติบโตของรายได้ของบริษัท รวมถึงระยะการพัฒนาของบริษัท ความได้เปรียบทางการแข่งขัน และวัตถุประสงค์เชิงกลยุทธ์ระยะยาวหรือไม่

สิ่งสำคัญที่ควรทราบคือระยะการพัฒนาของบริษัท (เช่น ระยะอิ่มตัว ระยะเกิดใหม่ ฯลฯ) อาจมีผลกระทบอย่างมีนัยสำคัญต่อการประเมินมูลค่าของบริษัท สำหรับอุตสาหกรรมเกิดใหม่หรือบริษัทสตาร์ทอัพ NAV อาจมีความผันผวนมากขึ้น เนื่องจากบริษัทเหล่านี้อาจอยู่ในช่วงเริ่มต้นของการเติบโตสูงด้วยรูปแบบธุรกิจที่ยังไม่บรรลุนิติภาวะและความสามารถในการทำกำไร

ดังนั้น ในการประเมินบริษัทดังกล่าว จำเป็นต้องพิจารณาศักยภาพในการเติบโต แนวโน้มตลาด และวัตถุประสงค์เชิงกลยุทธ์ แทนที่จะพึ่งพาผลตอบแทนจากสินทรัพย์สุทธิที่มีอยู่เพียงอย่างเดียว บริษัทที่อยู่ในช่วงเติบโตเต็มที่มักจะแสดง ROE ที่มีเสถียรภาพมากกว่า แต่นักลงทุนยังคงต้องมุ่งเน้นไปที่กลยุทธ์ระยะยาวและความสามารถในการแข่งขันในตลาด เพื่อให้แน่ใจว่าบริษัทจะสามารถให้ผลตอบแทนที่มั่นคงแก่ผู้ถือหุ้นต่อไปได้

ทั้งหมดนี้ชี้ให้เห็นว่า ROE เป็นตัวชี้วัดอันทรงคุณค่าที่สามารถช่วยให้นักลงทุนประเมินความสามารถในการทำกำไรและระดับการประเมินมูลค่าของบริษัทได้ดียิ่งขึ้น อย่างไรก็ตาม นักลงทุนควรใช้ข้อมูลนี้ร่วมกับตัวชี้วัดและวิธีการวิเคราะห์อื่นๆ เพื่อประเมินมูลค่าการลงทุนที่มีศักยภาพของบริษัทได้อย่างเต็มที่ นอกจากนี้ บริษัทและอุตสาหกรรมต่างๆ อาจมีมาตรฐานผลตอบแทนจากสินทรัพย์สุทธิที่แตกต่างกัน และนักลงทุนจำเป็นต้องตัดสินใจเป็นรายกรณี

| ชื่ออุตสาหกรรม | ROE (ปรับเพื่อการวิจัยและพัฒนา) |

| การโฆษณา | 3.25% |

| การบินและอวกาศ/กลาโหม | 10.36% |

| การขนส่งทางอากาศ | 20.67% |

| เครื่องแต่งกาย | 9.11% |

| รถยนต์และรถบรรทุก | 6.99% |

| อะไหล่รถยนต์ | 5.18% |

| ธนาคาร (ศูนย์เงิน) | 14.87% |

| ธนาคาร (ภูมิภาค) | 12.14% |

| เครื่องดื่ม (แอลกอฮอล์) | 8.70% |

| เครื่องดื่ม (ซอฟท์) | 29.60% |

| การแพร่ภาพกระจายเสียง | -2.16% |

| นายหน้าและวาณิชธนกิจ | 10.24% |

| วัสดุก่อสร้าง | 19.82% |

| ธุรกิจและบริการผู้บริโภค | 13.32% |

| เคเบิ้ลทีวี | 19.32% |

| เคมี (พื้นฐาน) | 8.30% |

| เคมีภัณฑ์ (หลากหลาย) | -2.33% |

| เคมีภัณฑ์ (พิเศษ) | 13.18% |

| ถ่านหินและพลังงานที่เกี่ยวข้อง | 28.31% |

| บริการคอมพิวเตอร์ | 14.44% |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

Sentiment Forex คือกุญแจวิเคราะห์จิตวิทยาตลาดฟอเร็กซ์ ช่วยเทรดเดอร์จับแรงซื้อ–ขาย ประเมินทิศทางราคาและความเสี่ยงอย่างแม่นยำ

2025-08-29

ราคาหุ้นของแคมบริคอนพุ่งแซงหน้าเหมาไถ ขึ้นเป็นเจ้าตลาดคนใหม่ของจีน นี่คือความก้าวหน้าทางเทคโนโลยีหรือฟองสบู่ที่กำลังก่อตัวกันแน่

2025-08-29

ค้นพบว่าสัญลักษณ์หุ้นคืออะไร สัญลักษณ์หุ้นทำงานอย่างไร และเหตุใดจึงมีความสำคัญต่อตลาดการเงินสมัยใหม่

2025-08-29