Banyak orang merasa bahwa mereka harus menggunakan ROA ketika menggunakan indikator untuk memilih saham. Bagaimanapun, ini adalah indikator yang digunakan oleh dewa saham Warren Buffett, jadi tentu saja nilainya sangat tinggi dan berharga. Namun, kebanyakan orang tidak memanfaatkannya secara efektif. Banyak orang tidak dapat memahami mengapa laba atas ekuitas beberapa perusahaan bagus jelas akan menurun dari tahun ke tahun, namun pasar terlalu buta untuk terus bersikap bullish. Artikel ini sekarang akan memberi tahu Anda tentang pemilihan saham, penerapannya, dan analisis laba atas ekuitas.

Pengembalian aset bersih mencerminkan kemampuan perusahaan apa?

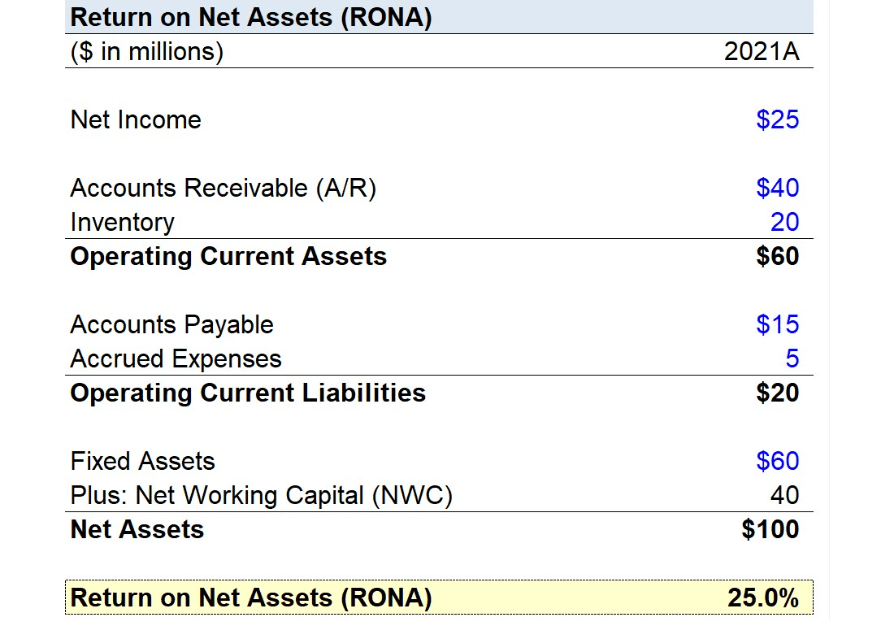

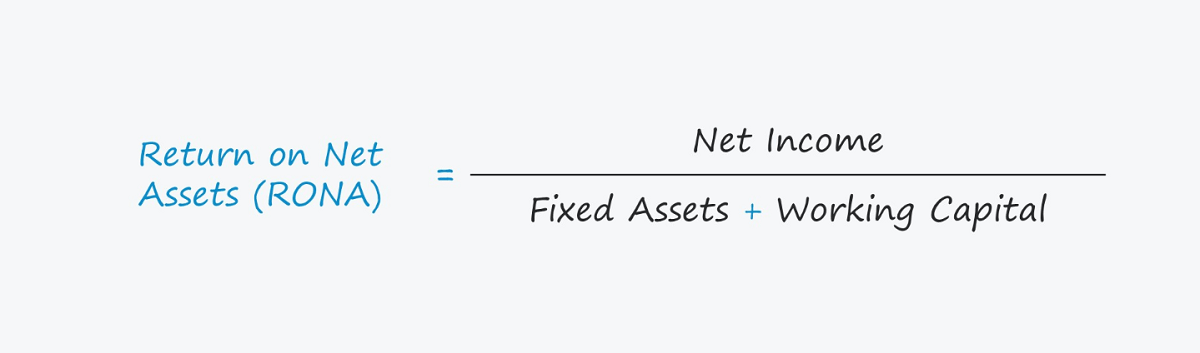

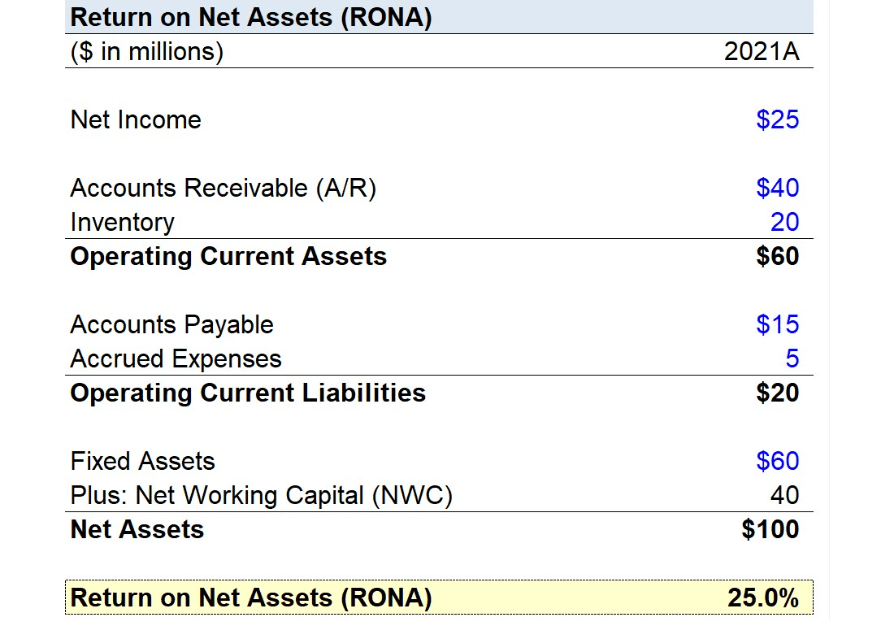

Nama lengkapnya dalam bahasa Inggris adalah Return on Net Assets, juga dikenal sebagai return on net assets. Disingkat RONA, ini merupakan indikator penting profitabilitas suatu perusahaan. Ini menunjukkan laba bersih yang dapat dihasilkan perusahaan dari aset bersih yang diinvestasikan oleh pemegang saham (yaitu ekuitas pemegang saham) selama periode waktu tertentu (biasanya satu tahun). Dengan kata lain, ROE mencerminkan tingkat pengembalian investasi pemegang saham dan menunjukkan berapa banyak laba bersih yang dapat dihasilkan setiap dolar dari aset bersih.

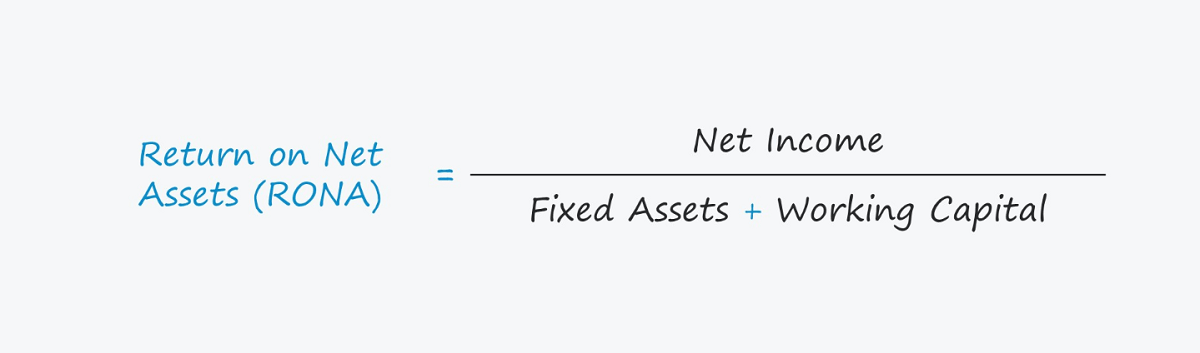

Rumus ROE sama dengan laba bersih dibagi aset bersih, yang mencerminkan laba bersih yang dihasilkan perusahaan setiap tahun dari aset bersihnya. Dan karena aset bersih sebenarnya adalah ekuitas pemegang saham, yang mewakili bagian ekuitas pemegang saham dalam bisnis, maka aset bersih juga dikenal sebagai laba atas ekuitas pemegang saham, atau ROE, seperti yang dikenal secara populer.

Oleh karena itu, ROE dapat mencerminkan situasi bisnis dari dua perspektif. Salah satunya adalah mengukur profitabilitas perusahaan dari perspektif aset perusahaan; yang lainnya adalah mengukur keuntungan bagi investor dari perspektif ekuitas pemegang saham. Selain itu, tingkat pengembalian aset bersih juga dapat membantu investor menilai keunggulan kompetitif dan efisiensi manajemen suatu perusahaan.

Dengan melihat ROE, kita dapat mengetahui seberapa efisien suatu perusahaan dalam memanfaatkan kekayaan bersihnya (shareholders' equity), yaitu berapa besar laba bersih yang dapat dihasilkan dari kekayaan bersihnya setiap tahunnya, yang menunjukkan seberapa efisien dan menguntungkannya perusahaan tersebut. mengelola asetnya. ROE yang tinggi menunjukkan bahwa perusahaan telah berkinerja baik dalam alokasi sumber daya dan keputusan investasinya serta mampu menciptakan nilai dalam operasi jangka panjangnya.

Perspektif pemegang saham memungkinkan dilakukannya pemeriksaan terhadap tingkat pengembalian investasi yang diberikan perusahaan kepada pemegang sahamnya, yaitu berapa banyak laba bersih yang diterima pemegang saham untuk setiap dolar aset bersih yang diinvestasikan. Perspektif ini berfokus pada ekuitas dan pendapatan investor dalam bisnis dan dapat digunakan untuk menilai keuntungan dan risiko investasi investor dalam bisnis tersebut. ROE yang tinggi biasanya berarti perusahaan berkinerja baik dalam memanfaatkan modal yang ditanamkan pemegang saham dan mampu menghasilkan laba bersih yang lebih banyak.

Hal ini juga dapat dipecah menjadi tiga elemen melalui analisis DuPont: margin penjualan bersih, perputaran aset, dan pengganda ekuitas. Pendekatan ini membantu untuk memahami faktor-faktor spesifik yang mempengaruhi profitabilitas suatu perusahaan, seperti profitabilitas, efisiensi pemanfaatan aset, dan tingkat utang, sehingga memberikan perspektif yang lebih mendalam untuk analisis lebih lanjut.

Margin penjualan bersih adalah rasio laba bersih terhadap pendapatan penjualan, yang mencerminkan profitabilitas suatu perusahaan, khususnya persentase keuntungan yang diperoleh perusahaan setelah dikurangi seluruh biaya dan pengeluaran dari penjualan produk atau jasanya. Semakin tinggi margin penjualan bersih, semakin banyak keuntungan yang diperoleh perusahaan dari aktivitas penjualannya, semakin menguntungkan, dan semakin mencerminkan kemampuannya untuk menjual dengan harga mahal.

Perputaran aset adalah rasio pendapatan penjualan terhadap total aset, yang mencerminkan kapasitas operasional suatu bisnis. Secara khusus, perputaran aset mengukur efisiensi bisnis dalam menggunakan total asetnya untuk menghasilkan pendapatan penjualan selama periode waktu tertentu. Semakin tinggi rasio perputaran aset, semakin banyak pendapatan penjualan yang dihasilkan perusahaan per unit aset, yang menunjukkan bahwa perusahaan beroperasi lebih efisien dan mampu memanfaatkan asetnya secara efektif untuk penjualan, sehingga mencapai tujuan “menjual lebih banyak”.

Pengganda ekuitas sama dengan total aset dibagi aset bersih, yang mencerminkan tingkat hutang perusahaan. Pengganda ekuitas yang lebih tinggi menunjukkan bahwa sebagian besar total aset berasal dari liabilitas, yaitu tingkat utang yang lebih tinggi. Dengan meningkatkan kewajiban, suatu perusahaan dapat memperbesar laba atas ekuitas pemegang saham, namun pada saat yang sama, hal tersebut juga meningkatkan risiko keuangan. Oleh karena itu, tingkat pengganda ekuitas merupakan salah satu indikator terpenting dari risiko kewajiban dan struktur keuangan suatu perusahaan.

Pengembalian aset bersih tidak hanya mencerminkan profitabilitas tahun berjalan tetapi juga memungkinkan Anda memahami tingkat profitabilitas suatu perusahaan dalam operasi jangka panjangnya dengan mengamati tren jangka panjangnya. ROE yang stabil atau berkembang dalam jangka waktu yang lama biasanya menunjukkan bahwa perusahaan memiliki model laba yang stabil dan keunggulan kompetitif dengan efisiensi operasi bisnis dan kemampuan manajemen aset yang kuat.

Dalam jangka panjang, pengembalian aset bersih jangka panjang suatu perusahaan sangat dekat dengan pengembalian rata-rata jangka panjang atas saham perusahaan. Hal ini karena mencerminkan profitabilitas suatu bisnis yang dihasilkan berdasarkan aset bersihnya, dan harga saham suatu bisnis sering kali berkaitan erat dengan profitabilitas dan pertumbuhan aset bersihnya.

Oleh karena itu, dengan menganalisis laba atas aset bersih jangka panjang, investor dapat membuat prediksi mengenai profitabilitas jangka panjang suatu perusahaan dan potensi hasil investasi. Memahami informasi ini dapat membantu investor membuat keputusan investasi yang lebih komprehensif dan rasional, sehingga memastikan pengembalian yang lebih baik atas kepemilikan jangka panjang.

Apa yang ditunjukkan oleh Return on Net Assets yang tinggi?

Apa yang ditunjukkan oleh Return on Net Assets yang tinggi?

Secara umum, ROE yang lebih tinggi menunjukkan bahwa suatu perusahaan menghasilkan lebih banyak pendapatan per unit aset bersih, yang berarti lebih efisien dalam penggunaan modalnya. Hal ini memberikan nilai investasi yang lebih tinggi kepada pemegang saham karena menunjukkan bahwa perusahaan mampu mengkonversi investasi pemegang saham menjadi keuntungan secara efisien.

Tingkat pengembalian aset bersih yang tinggi biasanya mencerminkan kinerja perusahaan yang baik dalam hal pengelolaan aset dan permodalan. Kemampuan perusahaan untuk menghasilkan laba bersih yang lebih tinggi dengan memanfaatkan ekuitas pemegang saham (aset bersih) secara efektif menunjukkan keunggulan kompetitif dan tingkat profitabilitas yang lebih tinggi dalam industri. Bagi pemegang saham lama dan calon investor, hal ini berarti perusahaan memberikan pengembalian investasi yang lebih tinggi kepada pemegang sahamnya.

Return on net aktiva yang tinggi berarti perusahaan mampu memanfaatkan ekuitas pemegang saham (net aktiva) secara efektif untuk menghasilkan pendapatan. Hal ini menunjukkan bahwa perusahaan berkinerja baik dalam pengelolaan aset dan operasional modal serta memiliki profitabilitas dan efisiensi operasional yang tinggi. Pada saat yang sama, ROE yang tinggi biasanya merupakan tanda bahwa suatu perusahaan berkinerja baik di industrinya dan memiliki keunggulan kompetitif.

ROE yang lebih tinggi biasanya menyiratkan bahwa perusahaan telah memberikan laba atas investasi yang lebih tinggi kepada pemegang saham, yang menunjukkan profitabilitas yang kuat dan manajemen yang sangat baik. Selain itu, kinerja tersebut juga dapat menunjukkan bahwa perusahaan memiliki keunggulan kompetitif dalam industrinya dan mampu menciptakan nilai bagi pemegang saham secara berkelanjutan.

Secara umum, perusahaan dengan tingkat pengembalian ekuitas 15% atau lebih biasanya dianggap sebagai perusahaan yang sangat baik, yang menunjukkan bahwa perusahaan tersebut memiliki kinerja yang baik dalam hal profitabilitas dan pengembalian pemegang saham. Perusahaan yang mencapai 20% atau lebih dianggap sebagai perusahaan papan atas, yang menunjukkan bahwa perusahaan tersebut memiliki profitabilitas yang sangat kuat dan manajemen yang sangat baik. Artinya perusahaan mempunyai keunggulan kompetitif dalam industri dan dapat terus menciptakan nilai bagi pemegang saham. Dan ini merupakan pertanda positif bagi pemegang saham lama dan calon investor, yang menunjukkan bahwa ini adalah perusahaan bagus yang layak untuk diinvestasikan.

Dan jika pengembalian aset bersih yang tinggi dipertahankan dalam jangka waktu yang lama, misalnya 15% atau lebih selama lebih dari lima tahun, ini merupakan kriteria penting dalam memilih perusahaan yang berkualitas. Hal ini menunjukkan bahwa perusahaan menggunakan ekuitas pemegang sahamnya secara efisien sambil menghasilkan keuntungan yang stabil. Perusahaan-perusahaan seperti ini biasanya menunjukkan keunggulan operasional, manajemen yang baik, dan keunggulan kompetitif yang tahan lama.

Faktor-faktor ini memberi investor margin keamanan yang tinggi dan kemampuan perusahaan untuk terus tumbuh dan melindungi ekuitas investor bahkan ketika pasar sedang bergejolak. ROE yang stabil dan tinggi ini mencerminkan kualitas pendapatan perusahaan dan efisiensi pengelolaan asetnya, sehingga memberikan keuntungan jangka panjang dan berkelanjutan bagi investor.

Namun, investor tidak boleh hanya melihat angka yang lebih tinggi dan berinvestasi secara impulsif, karena hal ini mungkin mempunyai beberapa risiko. Misalnya, suatu perusahaan dapat meningkatkan laba atas aset bersihnya dengan meningkatkan leverage (hutang pinjaman), yang dapat meningkatkan risiko keuangan perusahaan. Jika tingkat utang perusahaan terlalu tinggi, hal ini dapat berdampak buruk pada posisi keuangan dan solvabilitas perusahaan jika terjadi perubahan lingkungan bisnis.

Selain itu, perusahaan mungkin berupaya meningkatkan laba atas aset bersihnya melalui keuntungan jangka pendek atau keuntungan sesaat dibandingkan melalui pertumbuhan bisnis yang berkelanjutan dan stabil. Oleh karena itu, investor juga perlu fokus pada keberlanjutan model dan strategi pendapatan jangka panjang perusahaan untuk memastikan bahwa ROE yang tinggi tidak didasarkan pada pendekatan profitabilitas yang terlalu berisiko atau tidak berkelanjutan.

Sebaliknya, meningkatkan ROE dengan meningkatkan laba bersih merupakan pendekatan positif. Hal ini biasanya berarti bahwa perusahaan meningkatkan keuntungan dengan meningkatkan efisiensi operasional, meningkatkan bisnis utama mereka, atau mengoptimalkan struktur biaya mereka. Pendekatan ini mencerminkan kemampuan operasi aktual dan potensi bisnis perusahaan serta membantu meningkatkan daya saing jangka panjang.

Investor harus memperhatikan fokus ini karena ini mewakili tingkat profitabilitas dan manajemen perusahaan yang sebenarnya. Jika suatu perusahaan mampu terus meningkatkan laba bersihnya sambil mempertahankan pertumbuhan aset bersih yang wajar, hal ini biasanya merupakan tanda positif bahwa perusahaan tersebut berpotensi memberikan pengembalian investasi yang berkelanjutan kepada pemegang saham.

Dengan demikian, laba atas ekuitas merupakan indikator keuangan penting untuk menilai kinerja operasi dan nilai investasi perusahaan. Namun selain itu juga perlu dilakukan analisis terhadap kualitas laba dengan memperhatikan sumber keuntungan, kewajaran pengeluaran, keaslian pendapatan, arus kas, dan piutang. Analisis ini membantu investor untuk menilai kualitas pendapatan dan posisi keuangan perusahaan secara lebih akurat sehingga mereka dapat membuat keputusan investasi yang tepat.

pengembalian aset bersih dalam hubungannya dengan indikator lainnya

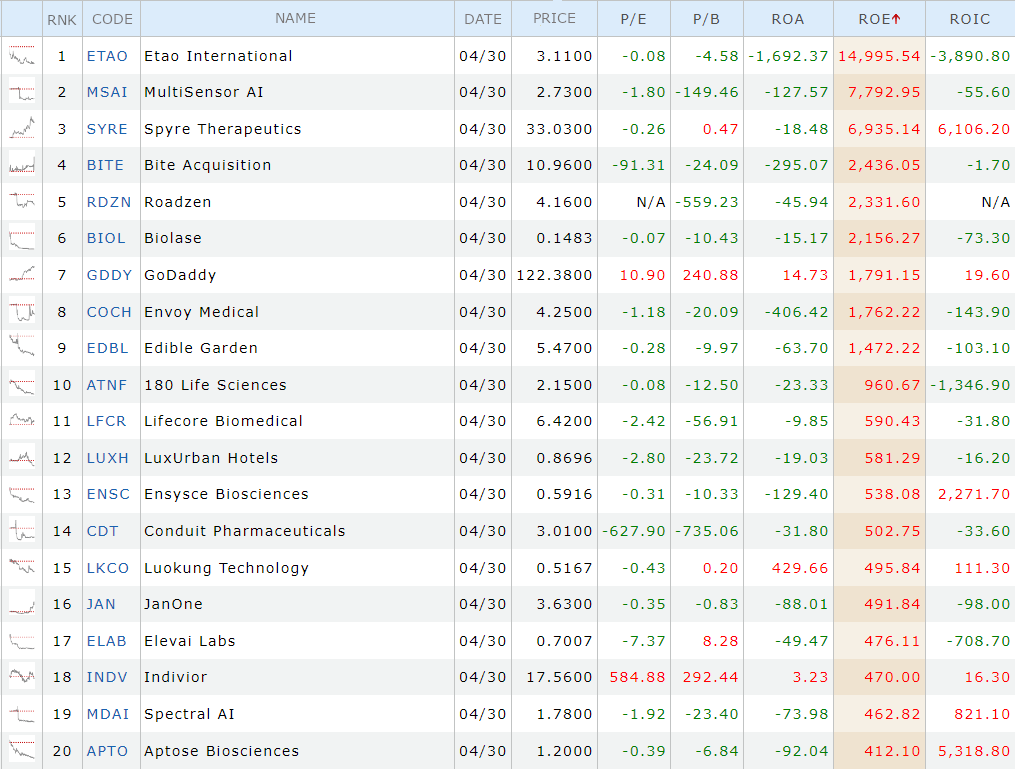

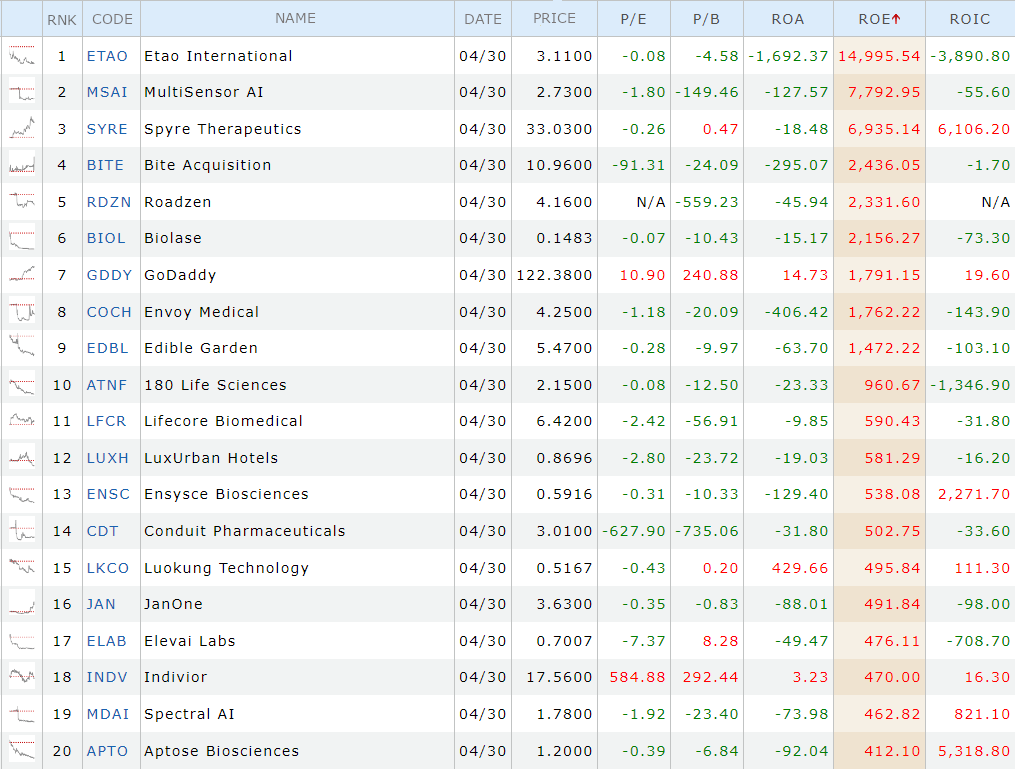

Sejak Warren Buffett menjadi dewa saham, banyak investor yang sangat mementingkan indikator laba atas ekuitas (ROE). Karena merupakan dasar yang penting untuk menilai seberapa baik kinerja suatu perusahaan, maka hal ini mencerminkan tingkat pendapatan yang dapat dihasilkan oleh ekuitas pemegang saham dalam satu tahun, yang secara langsung mencerminkan profitabilitas dan efisiensi perusahaan dengan dana pemegang saham.

Dalam memilih target investasi, sebaiknya Anda cenderung mencari perusahaan yang memiliki ROE tinggi dan stabil di industrinya. Ini biasanya berarti bahwa perusahaan-perusahaan tersebut memiliki keunggulan kompetitif, efisiensi manajemen, dan profitabilitas yang baik. Selain itu, ROE yang semakin tinggi juga menunjukkan bahwa perusahaan mampu memanfaatkan sumber daya yang dimiliki secara efisien dan mencapai pertumbuhan berkelanjutan.

Namun, investor juga harus menganalisis dengan cermat apakah ROE yang tinggi ini bergantung pada faktor jangka pendek, seperti pendapatan satu kali atau leverage yang tinggi. Saat mengevaluasi suatu perusahaan, perhatian juga harus diberikan pada kualitas pendapatan, arus kas, dan strategi jangka panjang perusahaan untuk memastikan bahwa ROE yang tinggi ini dapat berkelanjutan.

Selain itu, dalam memilih suatu saham, investor juga harus mengevaluasi sejumlah faktor, antara lain rasio harga terhadap buku, tingkat pertumbuhan, dan penilaian perusahaan, untuk menentukan peluang investasinya. ROE yang tinggi biasanya menunjukkan bahwa suatu perusahaan berkinerja baik dalam hal pemanfaatan ekuitas pemegang saham, namun hal ini perlu dianalisis bersama dengan metrik lainnya, seperti tingkat pertumbuhan, yang dapat menunjukkan potensi pendapatan perusahaan, dan penilaiannya. mencerminkan ekspektasi pasar terhadap prospek masa depan perusahaan.

Misalnya, laba atas aset bersih yang tinggi biasanya dikaitkan dengan rasio harga terhadap buku (P/B) yang tinggi dan harga saham yang tinggi, karena metrik ini mencerminkan persepsi pasar terhadap nilai dan profitabilitas perusahaan. ROE yang tinggi menunjukkan bahwa suatu perusahaan berkinerja baik dalam menghasilkan keuntungan dari ekuitas pemegang saham, yang biasanya dianggap pasar sebagai tanda positif sehingga mendorong kenaikan harga saham.

Selain itu, return on Net Assets yang tinggi juga dapat menyebabkan tingginya price to book ratio, karena pasar bersedia membayar premi yang lebih tinggi bagi perusahaan yang mampu memanfaatkan asetnya secara efisien. Korelasi ini mencerminkan kepercayaan pasar dan ekspektasi terhadap suatu perusahaan, namun investor tetap harus berhati-hati dalam menilai sepenuhnya posisi keuangan dan prospek bisnis perusahaan.

Untuk saham pertumbuhan, rasio harga terhadap buku (P/B) yang tinggi biasanya menunjukkan ROE yang lebih tinggi bagi perusahaan dan oleh karena itu dianggap lebih dapat diinvestasikan. Perusahaan yang sedang berkembang biasanya unggul dalam ekspansi bisnis dan inovasi serta mungkin memiliki potensi pendapatan dan prospek pertumbuhan yang lebih tinggi. Akibatnya, pasar sering kali bersedia membayar rasio P/E yang lebih tinggi untuk perusahaan-perusahaan ini karena mereka unggul dalam pemanfaatan aset dan pertumbuhan laba.

Namun, meskipun perusahaan dengan rasio harga terhadap buku (P/B) yang lebih tinggi mungkin diakui oleh pasar karena tingkat pengembalian Aset Bersihnya yang tinggi, hal ini tidak berarti bahwa perusahaan tersebut dinilai secara wajar. Investor perlu menilai apakah rasio P/B sesuai dengan potensi pertumbuhan pendapatan perusahaan, serta tahap perkembangan perusahaan, keunggulan kompetitif, dan tujuan strategis jangka panjang.

Penting juga untuk dicatat bahwa tahap perkembangan suatu perusahaan (misalnya tahap matang, tahap pertumbuhan, dll.) dapat mempunyai dampak yang signifikan terhadap penilaiannya. Bagi industri-industri baru atau start-up, NAB mungkin lebih fluktuatif karena perusahaan-perusahaan tersebut mungkin berada pada tahap awal pertumbuhan tinggi dengan model bisnis dan profitabilitas yang belum matang.

Oleh karena itu, ketika mengevaluasi perusahaan-perusahaan tersebut, penting untuk mempertimbangkan potensi pertumbuhan, prospek pasar, dan tujuan strategisnya daripada hanya mengandalkan laba atas aset bersih yang ada. Perusahaan yang sudah matang biasanya menunjukkan ROE yang lebih stabil, namun investor tetap perlu fokus pada strategi jangka panjang dan daya saing pasar untuk memastikan bahwa perusahaan dapat terus memberikan imbal hasil yang stabil kepada pemegang saham.

Semua ini menunjukkan bahwa ROE adalah metrik berharga yang dapat membantu investor menilai profitabilitas dan tingkat penilaian perusahaan dengan lebih baik. Namun, investor harus menggunakannya bersama dengan metrik dan metode analisis lain untuk menilai potensi nilai investasi suatu perusahaan. Selain itu, perusahaan dan industri yang berbeda mungkin memiliki standar pengembalian Aset Bersih yang berbeda, dan investor perlu membuat penilaian berdasarkan kasus per kasus.

Kisaran normal pengembalian aset bersih

| Nama Industri

|

ROE (disesuaikan dengan R&D)

|

| Periklanan

|

3,25%

|

| Luar Angkasa/Pertahanan

|

10,36%

|

| Transportasi udara

|

20,67%

|

| Pakaian

|

9,11%

|

| Mobil & Truk

|

6,99%

|

| Suku Cadang Mobil

|

5,18%

|

| Bank (Pusat Uang)

|

14,87%

|

| Bank (Daerah)

|

12,14%

|

| Minuman (Beralkohol)

|

8,70%

|

| Minuman (Lembut)

|

29,60%

|

| Penyiaran

|

-2,16%

|

| Perbankan Pialang & Investasi

|

10,24%

|

| Bahan bangunan

|

19,82%

|

| Layanan Bisnis & Konsumen

|

13,32%

|

| TV kabel

|

19,32%

|

| Kimia (Dasar)

|

8,30%

|

| Kimia (Diversifikasi)

|

-2,33%

|

| Kimia (Khusus)

|

13,18%

|

| Batubara & Energi Terkait

|

28,31%

|

| Layanan Komputer

|

14,44%

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang ditunjukkan oleh Return on Net Assets yang tinggi?

Apa yang ditunjukkan oleh Return on Net Assets yang tinggi?