تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

تعرف على كيفية قياس الانحراف المعياري لمدى اختلاف العائدات عن المتوسط، مما يساعد المستثمرين على تقييم التقلبات ومقارنة المخاطر وبناء محافظ متنوعة.

يُعد فهم مخاطر السوق وتقلباتها أمرًا بالغ الأهمية لأي مستثمر أو متداول يسعى إلى اتخاذ قرارات مدروسة. ويُعدّ الانحراف المعياري أداة إحصائية أساسية تلعب دورًا محوريًا في هذه العملية.

من خلال تحديد مقدار انحراف العائدات عن متوسطها، يوفر الانحراف المعياري مقياسًا واضحًا وموضوعيًا لتقلب الاستثمار ومستوى المخاطر.

الانحراف المعياري هو مقياس إحصائي يوضح مدى اختلاف نقاط البيانات الفردية - مثل أسعار الأصول أو عوائد الاستثمار - عن القيمة المتوسطة.

في الأسواق المالية، يُستخدم هذا المؤشر عادةً لتقييم تقلبات الأسهم والسندات والصناديق الاستثمارية أو المحافظ الاستثمارية بأكملها. يشير ارتفاع الانحراف المعياري إلى تقلبات أكبر وعدم القدرة على التنبؤ بالعوائد، بينما يشير انخفاضه إلى استقرار أكبر.

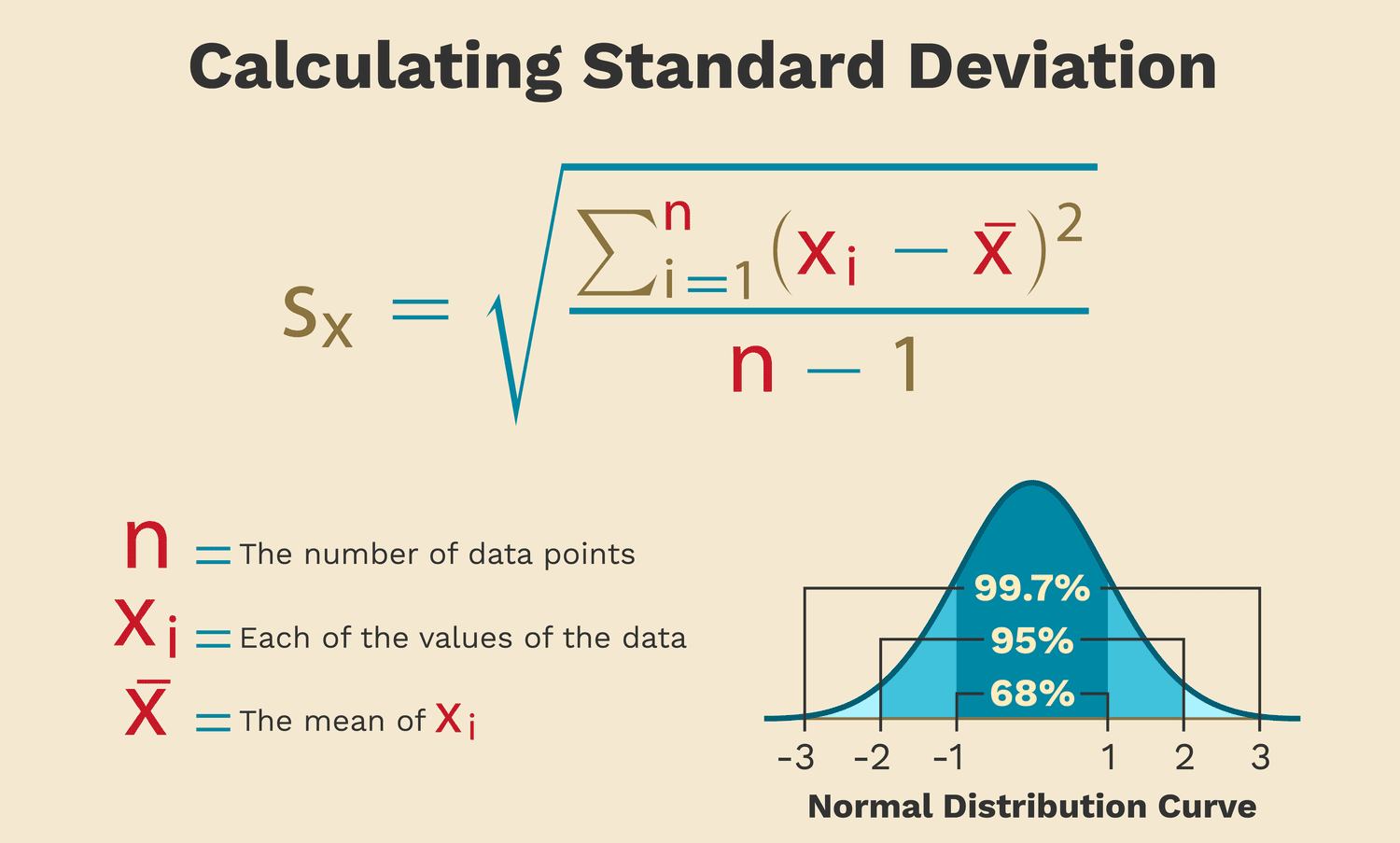

تتضمن عملية حساب الانحراف المعياري عدة خطوات:

العثور على متوسط مجموعة البيانات (على سبيل المثال، متوسط العائد خلال فترة زمنية معينة).

اطرح المتوسط من كل نقطة بيانات لتحديد الانحراف لكل فترة.

قم بتربيع كل انحراف لإزالة القيم السلبية.

احسب متوسط هذه الانحرافات التربيعية لإيجاد التباين.

خذ الجذر التربيعي للتباين للحصول على الانحراف المعياري.

تقوم هذه العملية بتحويل البيانات إلى قيمة واحدة تعبر عن مدى انتشار العائدات حول المتوسط، مما يجعل من الأسهل مقارنة الاستثمارات المختلفة.

في الاستثمار، يُرادف الانحراف المعياري المخاطرة والتقلب. عندما يكون لعائدات أحد الأصول انحراف معياري مرتفع، فهذا يعني تقلبات واسعة في السعر، مما يجعله أقل قابلية للتنبؤ وأكثر خطورة. في المقابل، يشير الانحراف المعياري المنخفض إلى ثبات العوائد واستقرار الأصل نسبيًا.

على سبيل المثال، إذا كان الانحراف المعياري للاستثمار (أ) 10%، بينما كان الانحراف المعياري للاستثمار (ب) 5%، يُعتبر الاستثمار (أ) أكثر خطورةً لأن عوائده أكثر تفاوتًا من المتوسط. تُعد هذه المعلومات قيّمة للغاية للمستثمرين الراغبين في مواءمة استثماراتهم مع قدرتهم على تحمل المخاطر.

لا يقتصر دور الانحراف المعياري على تقييم الأصول الفردية فحسب، بل يُستخدم أيضًا في بناء محافظ استثمارية متنوعة. فمن خلال الجمع بين الاستثمارات ذات الانحرافات المعيارية المختلفة وارتباطاتها، يمكن للمستثمرين تقليل المخاطر الإجمالية. ويحقق التنويع أفضل النتائج عندما لا تتحرك الأصول بالتزامن، إذ إن تقلب أحد الأصول قد يُعوّض استقرار الآخر، مما يُخفّض الانحراف المعياري الإجمالي للمحفظة.

على سبيل المثال، يُمكن أن يُساعد اقتران سهم متقلب بسند أكثر استقرارًا على تبسيط العوائد، مما يُؤدي إلى ملف مخاطر أكثر توازنًا. يُمثل هذا المبدأ جوهر نظرية المحفظة الاستثمارية الحديثة، ويُستخدم على نطاق واسع من قِبل المستثمرين الأفراد والمؤسسات.

يُتيح تحليل الانحراف المعياري التاريخي للاستثمار فهمًا أعمق لتقلباته ومخاطره السابقة. ومن خلال مراقبة تغيرات الانحراف المعياري بمرور الوقت، يُمكن للمستثمرين تحديد فترات عدم اليقين أو الاستقرار المتزايد، وتعديل استراتيجياتهم وفقًا لذلك.

ويعد هذا المنظور التاريخي مفيدًا بشكل خاص لاختبار الضغوط على محافظ الاستثمار والتحضير لسيناريوهات السوق المختلفة.

لنفترض أن سهمين، السهم X والسهم Y، يحققان عائدًا سنويًا متوسطًا قدره 8%. يبلغ الانحراف المعياري للسهم X 12%، بينما يبلغ الانحراف المعياري للسهم Y 6% فقط.

على الرغم من أن متوسط العائدات متطابق، فإن السهم X أكثر تقلبًا بمرتين من السهم Y. قد يفضل المستثمر الذي يبحث عن عوائد مستقرة السهم Y، في حين قد يفضل المستثمر المتسامح مع المخاطر السهم X بسبب تقلباته المحتملة الأعلى.

يتيح الانحراف المعياري مقارنة مباشرة للمخاطر بين مختلف الاستثمارات، بغض النظر عن فئة الأصول. وهو مفيد بشكل خاص عند دراسة الصناديق أو صناديق الاستثمار المتداولة أو المحافظ الاستثمارية، إذ يوفر رقمًا واحدًا يُلخص تباين العوائد.

ومع ذلك، ينبغي استخدامه جنبًا إلى جنب مع مقاييس أخرى، مثل بيتا أو نسبة شارب، للحصول على رؤية أكثر شمولاً للمخاطر.

حدود الانحراف المعياري

رغم أن الانحراف المعياري أداة فعّالة، إلا أن له حدودًا. فهو يفترض أن العوائد موزعة توزيعًا طبيعيًا، وهو ما لا ينطبق دائمًا على الأسواق الحقيقية.

يمكن أن تحدث الأحداث المتطرفة، المعروفة باسم "البجعات السوداء"، بوتيرة أعلى من المتوقع في التوزيع الطبيعي، مما يؤدي إلى التقليل من تقدير المخاطر. إضافةً إلى ذلك، يُعامل الانحراف المعياري التقلبات الصعودية والهبوطية على قدم المساواة، مع أن المستثمرين عادةً ما يكونون أكثر قلقًا بشأن الخسائر.

قم بمقارنة الانحرافات المعيارية عند تقييم الاستثمارات المماثلة لقياس المخاطر النسبية.

استخدم الانحراف المعياري كجزء من مجموعة أدوات أوسع لتقييم المخاطر، وليس بمعزل عن غيرها.

قم بتنويع محفظتك الاستثمارية لتقليل الانحراف المعياري الإجمالي وتحسين العوائد.

قم بمراجعة الانحراف المعياري التاريخي لفهم كيفية تطور ملف المخاطر الخاص بالأصول.

الانحراف المعياري هو مقياس أساسي لقياس التقلبات ومخاطر الاستثمار.

ومن خلال فهم هذا المفهوم وتطبيقه، يمكن للمستثمرين اتخاذ قرارات أكثر استنارة، ومقارنة الأصول بموضوعية، وبناء محافظ تتوافق مع قدرتهم على تحمل المخاطر وأهدافهم المالية.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18