要約

要約

標準偏差によってリターンが平均からどれだけ異なるかを測定し、ボラティリティを評価し、リスクを比較し、分散化投資を構築する方法を学びましょう。

市場リスクとボラティリティを理解することは、情報に基づいた意思決定を目指すすべての投資家やトレーダーにとって不可欠です。標準偏差は、このプロセスにおいて中心的な役割を果たす基本的な統計ツールです。

標準偏差は、収益が平均からどれだけ離れているかを数値化することで、投資のボラティリティとリスクプロファイルの明確で客観的な尺度を提供します。

標準偏差とは

標準偏差は、資産価格や投資収益などの個々のデータ ポイントが平均値とどの程度異なるかを示す統計的尺度です。

標準偏差は、資産価格や投資収益などの個々のデータ ポイントが平均値とどの程度異なるかを示す統計的尺度です。

金融市場では、株式、債券、ファンド、あるいはポートフォリオ全体のボラティリティを評価するために最も一般的に用いられます。標準偏差が高いほど、リターンの変動性と予測不可能性が高く、低いほど、安定性が高いことを示します。

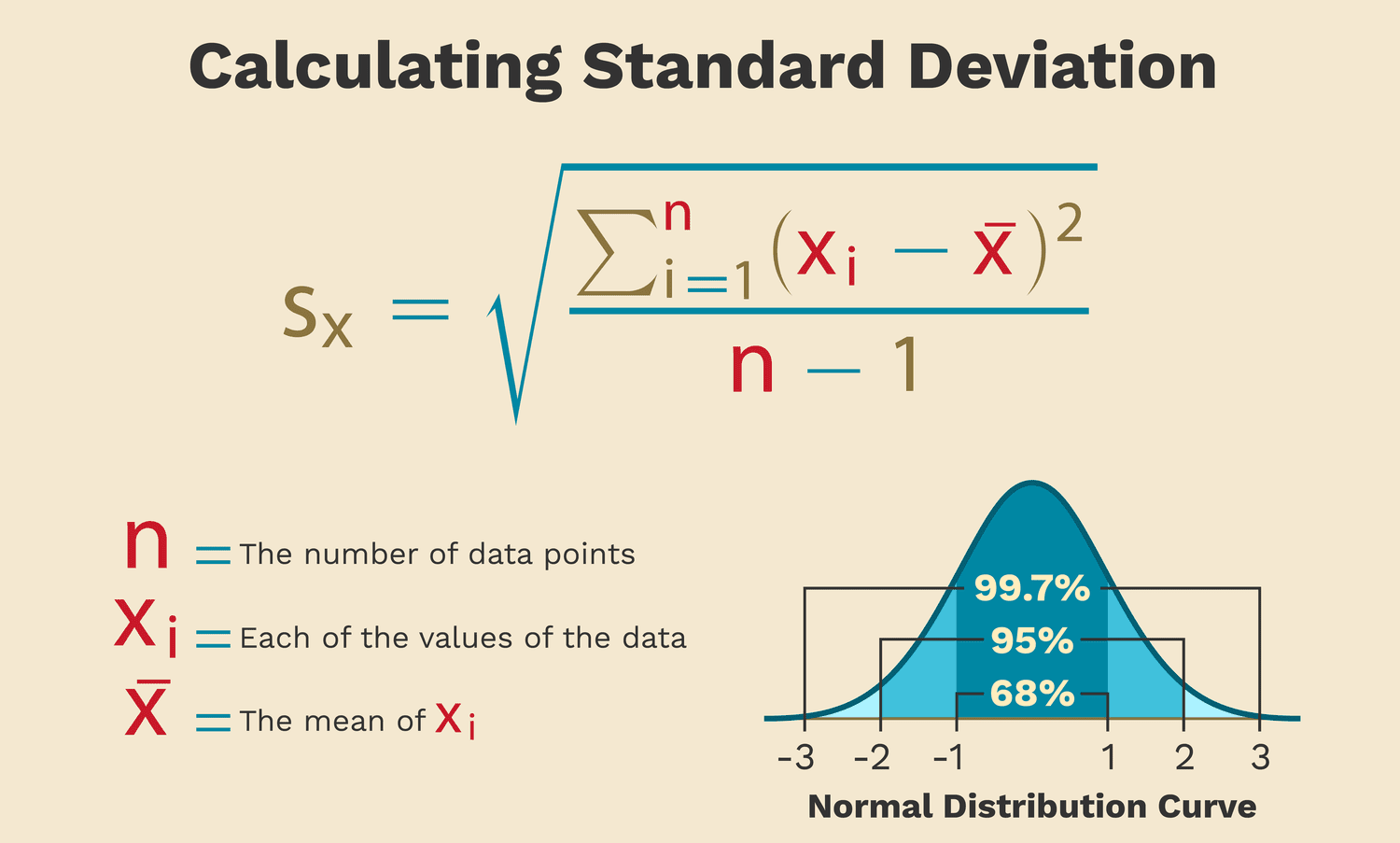

標準偏差の計算式

標準偏差の計算にはいくつかの手順が必要です。

データセットの平均 (たとえば、特定の期間の平均収益) を見つけます。

各データ ポイントから平均を差し引いて、各期間の偏差を決定します。

各偏差を二乗して負の値を削除します。

これらの二乗偏差の平均を計算して分散を求めます。

分散の平方根をとって標準偏差を求めます。

このプロセスにより、データは平均値の周囲にどれだけ広くリターンが分散しているかを表す単一の値に変換され、さまざまな投資を比較しやすくなります。

金融における標準偏差の解釈

投資において、標準偏差はリスクとボラティリティと同義です。資産のリターンの標準偏差が高い場合、価格の変動が大きく、予測可能性が低く、リスクが高いことを意味します。逆に、標準偏差が低い場合、リターンはより安定しており、資産は比較的安定していることを示します。

例えば、投資Aの標準偏差が10%で、投資Bの標準偏差が5%の場合、投資Aのリターンは平均から大きく乖離しているため、よりリスクが高いと判断されます。この情報は、リスク許容度に応じて投資を調整したい投資家にとって非常に貴重です。

標準偏差と分散化投資

標準偏差は、個々の資産を評価するだけでなく、分散ポートフォリオの構築にも役立ちます。異なる標準偏差と相関関係を持つ投資を組み合わせることで、投資家は全体的なリスクを軽減できます。分散投資は、資産が連動して変動しないときに最も効果的です。ある資産のボラティリティが別の資産の安定性を相殺し、ポートフォリオ全体の標準偏差を低下させるからです。

例えば、変動の激しい株式とより安定した債券を組み合わせることで、リターンを平準化し、よりバランスの取れたリスクプロファイルを実現できます。この原則は現代ポートフォリオ理論の核心であり、個人投資家と機関投資家の両方に広く活用されています。

標準偏差と過去の動向分析

投資の過去の標準偏差を分析することで、過去のボラティリティとリスクに関する洞察が得られます。標準偏差が時間とともにどのように変化するかを観察することで、投資家は不確実性が高まった時期や安定期を特定し、それに応じて戦略を調整することができます。

この過去の視点は、ポートフォリオのストレステストやさまざまな市場シナリオへの準備に特に役立ちます。

実例

2つの株式、X株とY株の平均年間リターンがどちらも8%だとします。X株の標準偏差は12%ですが、Y株はわずか6%です。

平均収益は同じですが、X株の変動はY株の2倍です。安定した収益を求める投資家はY株を好むかもしれませんが、リスク許容度の高い投資家は変動の可能性が高いX株を好むかもしれません。

標準偏差とリスクの比較

標準偏差は、資産クラスを問わず、異なる投資のリスクを直接比較することを可能にします。特に、ファンド、ETF、ポートフォリオを検討する際には、リターンの変動性を単一の数値で要約できるため、特に有用です。

ただし、リスクをより包括的に把握するには、ベータやシャープ比などの他の指標と併せて使用する必要があります。

標準偏差の限界

標準偏差は強力なツールですが、限界もあります。標準偏差はリターンが正規分布すると仮定していますが、現実の市場では必ずしもそうとは限りません。

「ブラックスワン」と呼ばれる極端な事象は、正規分布の予測よりも頻繁に発生する可能性があり、リスクの過小評価につながります。さらに、投資家は一般的に損失をより懸念するにもかかわらず、標準偏差は上昇と下落のボラティリティを同等に扱います。

投資家のための実践的なヒント

類似の投資を評価するときに標準偏差を比較して、相対リスクを測定します。

標準偏差は単独で使用するのではなく、より広範なリスク評価ツールキットの一部として使用してください。

ポートフォリオを多様化して、全体的な標準偏差を減らし、リターンを平滑化します。

過去の標準偏差を確認して、資産のリスク プロファイルがどのように変化したかを理解します。

結論

標準偏差は、ボラティリティと投資リスクを測定するための重要な指標です。

この概念を理解して適用することで、投資家はより多くの情報に基づいた意思決定を行い、資産を客観的に比較し、リスク許容度と財務目標に合ったポートフォリオを構築できるようになります。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31