要約

要約

レバレッジ取引の概要、FXと株式取引における機能を学びましょう。それがどのように利益と損失を増幅させるのか、アクティブトレーダーに人気の戦略である理由を学びます。

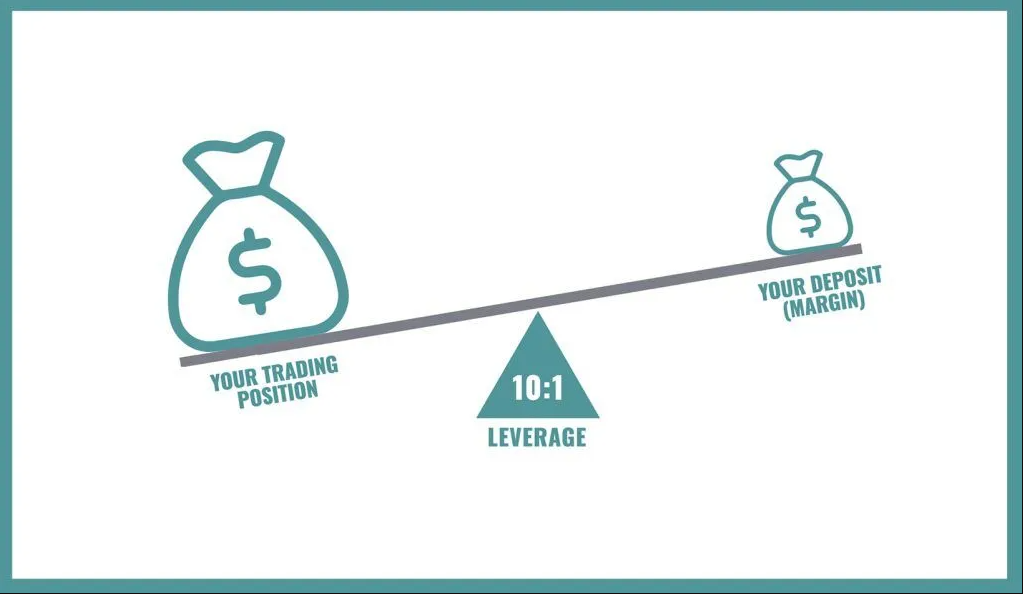

レバレッジ取引とは、トレーダーが少額の資本で金融市場でより大きなポジションをコントロールできるようにする戦略です。

ブローカーから資金を借りることで、トレーダーは市場変動へのエクスポージャーを拡大し、利益と損失を拡大する可能性があります。この慣行はFX市場や株式市場で広く行われており、慎重な検討を要する機会とリスクをもたらします。

レバレッジ取引とは

レバレッジ取引の本質は、借入資金を利用して投資収益率を高めることです。外国為替取引では、市場の流動性とボラティリティの高さから、レバレッジが一般的に利用されています。例えば、トレーダーが50:1のレバレッジ比率を使用する場合、わずか1.000ドルの資金で50.000ドルのポジションをコントロールできることになります。

株式取引では、レバレッジは通常、証拠金口座を通じて利用されます。証拠金口座では、ブローカーがトレーダーの既存のポートフォリオの価値に基づいて資金を貸し出します。

レバレッジ取引を行う場合、トレーダーはブローカーにマージン口座を開設する必要があります。マージンとは、レバレッジポジションを保有するために必要な初期証拠金のことです。例えば、証拠金要件が2%の場合、トレーダーは10万ドルのポジションを管理するために2.000ドルを入金する必要があります。市場がトレーダーに有利な方向に動いた場合、利益はマージンだけでなく、ポジション全体のサイズに基づいて計算されます。

逆に、損失も拡大し、口座の資産が一定のしきい値を下回ると、ブローカーはマージンコールを発行し、ポジションを維持するために追加の資金を要求する場合があります。

FX市場におけるレバレッジ取引

FX市場は、ブローカーや規制環境に応じて、50倍から500倍に及ぶ高レバレッジ取引で知られています。このような高レバレッジは、市場の流動性と通貨ペアの価格変動が比較的小さいことが要因となっています。

しかし、レバレッジを高くすると利益が拡大する一方で、大きな損失のリスクも高まるため、FXトレーダーにとってリスク管理が重要になります。

FXにおけるレバレッジ取引戦略

FX市場は流動性が高く、週5日24時間取引ができます。この環境は、株式市場と比較して通貨ペアの変動がパーセンテージベースで小さいことが多いため、レバレッジ取引に適しています。

地域やブローカーによって異なりますが、レバレッジ比率は50:1から500:1と幅広く、トレーダーは比較的少額の資金で大きなポジションを管理できます。しかし、許容誤差は非常に小さいため、そのリスク管理が重要です。

リスク率に基づくポジションサイジング

トレーダーは、各取引に一定額の通貨を賭けるのではなく、口座全体のどれだけのリスクを負う意思があるかに基づいてポジションのサイズを計算します。通常は 1% から 3% の間です。

このアプローチにより、たとえ連敗しても元本が失われることはありません。損切り注文を利用することで、高いレバレッジでもリスクを管理可能な範囲に抑えることができます。

流動性の高い期間の取引

トレーダーは、市場の動きがより予測しやすく、スプレッドがより狭くなる傾向があるロンドンセッションとニューヨークセッションの重なりの間にこの戦略を活用します。

レバレッジポジションは、スプレッドが最小限のときの方が、エントリーとエグジットのコストが削減されるため、より効率的です。これは、増幅されたエクスポージャーを扱うときに重要です。

スキャルピングとデイトレード

これらの短期戦略は、小さな価格変動を利用し、数分または数時間以内にポジションを売買します。1取引あたりの利益は通常小さいため、これらの取引を有利に進めるにはレバレッジが不可欠となります。

ただし、取引の頻度とリスクの複合化により、これらの戦略では、指値注文と損切り注文による厳格な規律と自動化が求められます。

キャリートレード

これはFX取引に特有の戦略であり、トレーダーはレバレッジを利用して 2 つの通貨間の金利差を利用します。

例えば、低金利の通貨を借りて、高金利の通貨に投資すると、その金利差に応じて日々利益を得ることができます。レバレッジをかけることで利回りは増幅されますが、為替レートの急激な反転リスクを注意深く監視する必要があります。

株式市場におけるレバレッジ取引

株式市場では、レバレッジは一般的に外国為替市場よりも規制が厳しく、保守的です。トレーダーはマージン口座を通じてレバレッジを利用できます。マージン口座では、ブローカーがトレーダーの既存の自己資本に基づいて資金を貸し出します。規制当局は、投資家を過度のリスクから保護するために、レバレッジの上限を設定することがよくあります。

例えば、米国では、連邦準備制度理事会(FRB)のレギュレーションTにより、当初証拠金の上限が50%と定められており、トレーダーは証券購入価格の半分まで借り入れることができます。また、維持証拠金要件も適用され、レバレッジポジションを支えるために口座の自己資本が最低限の水準に維持されることが求められます。

株式におけるレバレッジ取引戦略

優良株や配当株にレバレッジをかける

これらの株式は一般的にボラティリティが低いため、レバレッジをかける際の安全性が高くなります。投資家は、証拠金を利用して安定した収益を生み出す株式へのエクスポージャーを倍増させ、配当利回りと値上がり益を高めることができます。

リスクは小型株や投機株でレバレッジをかける場合よりも低くなりますが、利益は比例して控えめになります。

スイングトレード

トレーダーは中期的な価格変動を捉えるため、数日から数週間にわたってポジションを保有します。レバレッジと組み合わせることで、スイングトレードは比較的コントロールされたエクスポージャーで高いリターンを生み出すことができます。この戦略を用いるトレーダーは、トレンドやエントリーポイントを特定するために、移動平均線、RSI、MACDなどのテクニカル分析ツールに頼ることが多いです。

レバレッジを使用する場合、証拠金要件を監視し、トレンドが反転した場合に備えて終了ポイントを事前に定義しておく必要があります。

イベントドリブン取引

トレーダーはレバレッジを利用して、決算発表、新製品の発売、合併・買収などに関連した価格変動に賭けます。これらのイベントは、レバレッジポジションで活用できる急激な短期的な価格変動を引き起こす可能性があります。

ただし、これらはリスクが高く、ボラティリティとスリッページが増加することが多いため、厳格なリスク管理と即時実行が重要です。

トレーダーは長期的な株式ポジションを保有し、オプションやインバースETFなどのレバレッジ商品を利用して、潜在的な下落リスクをヘッジすることができます。これにより、投資家は短期的なリスクを管理しながら、ポジションを維持することができます。

デリバティブの使用は直接的なレバレッジではありませんが、投資した資本を超えるマージンとエクスポージャーを伴うことがよくあります。

リスクと規制上の考慮事項

いずれにせよ、リスク管理はあらゆるレバレッジ取引戦略の要です。トレーダーは取引を開始する前に必ずリスクを定義し、ポジションが不利になったとしても決して希望に頼るべきではありません。損切り注文、トレーリングストップ、そして適切な口座規模は譲れません。自信と経験を積むまではレバレッジ比率を低く抑えることも、常識的なアプローチです。

ブローカーのマージンコールポリシーを理解することも重要です。ボラティリティの高い市場ではポジションが急激に変動する可能性があり、証拠金が維持水準を下回ると、ブローカーは自動的にポジションを清算します。これにより、大きな損失が確定する可能性があります。そのため、トレーダーは、特に市場がボラティリティの高い場合には、バッファーとして口座に追加の資金を保有しておく必要があります。

最後に、規制当局は取引におけるレバレッジ取引を規制するための措置を講じています。例えば、米国では、商品先物取引委員会(CFTC)が個人FXトレーダーのレバレッジを主要通貨ペアでは50倍、その他の通貨ペアでは20倍に制限しています。

欧州連合(EU)では、欧州証券市場監督局(ESMA)が主要通貨ペアのレバレッジ制限を30倍から、暗号通貨のレバレッジ制限を2倍に設定しています。これらの規制は、投資家を過度のリスクから保護し、市場の安定を促進することを目的としています。

結論

結論として、レバレッジ取引はFX市場や株式市場で高い収益を得る可能性を秘めていますが、慎重な管理を必要とする大きなリスクを伴います。

レバレッジ取引の仕組みを理解し、規制要件を遵守し、健全なリスク管理戦略を採用することによってのみ、トレーダーはこの戦略を検討し始めることができます。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31