การเทรด

เกี่ยวกับ EBC

สรุป

สรุป

เสถียรภาพของธนาคารกลางสหรัฐรวมถึงความเป็นอิสระ ความโปร่งใส และความเป็นมืออาชีพ โครงสร้างแบบคู่สร้างความสมดุลระหว่างการกำกับดูแลของรัฐบาลและเอกชน

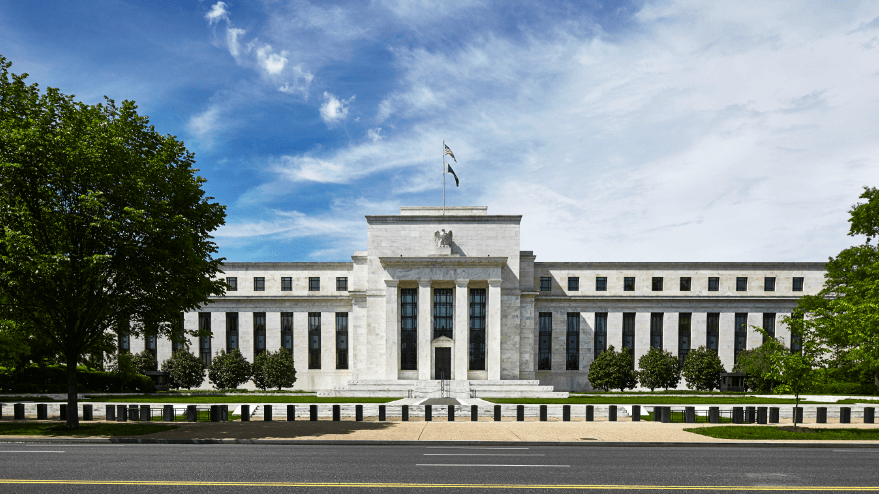

บทบาทที่ขาดไม่ได้ในเวทีเศรษฐกิจของสหรัฐฯ คือระบบธนาคารกลางสหรัฐ (US Federal Reserve System) หรือที่รู้จักกันทั่วไปในชื่อ Federal Reserve ในฐานะธนาคารกลางของสหรัฐอเมริกา มีหน้าที่รับผิดชอบที่สำคัญในการกำหนดนโยบายการเงิน การกำกับดูแลสถาบันการเงิน การรักษาเสถียรภาพทางการเงิน และการส่งเสริมการเติบโตทางเศรษฐกิจ การตัดสินใจและนโยบายของบริษัทไม่เพียงแต่ส่งผลกระทบในวงกว้างต่อเศรษฐกิจสหรัฐฯ แต่ยังมีอิทธิพลในวงกว้างต่อตลาดการเงินโลกอีกด้วย ตอนนี้เราจะมีความเข้าใจที่ดีเกี่ยวกับเสาหลักแห่งความมั่นคงทางการเงินในสหรัฐอเมริกา Federal Reserve เป็นสถาบันประเภทใด

ธนาคารกลางสหรัฐคืออะไร?

ชื่อเต็มของมันคือ Federal Reserve System ซึ่งแปลเป็นภาษา US Federal Reserve System ซึ่งเป็นระบบธนาคารกลางของสหรัฐอเมริกา เป็นสถาบันอย่างเป็นทางการที่จัดตั้งขึ้นโดยกฎหมายของรัฐบาลกลาง โดยมีบุคลิกภาพทางกฎหมายอิสระที่รับผิดชอบในการกำหนดและดำเนินนโยบายการเงิน การกำกับดูแลสถาบันการเงิน การรักษาเสถียรภาพทางการเงิน การส่งเสริมการเติบโตทางเศรษฐกิจและการจ้างงาน และการจัดการปริมาณเงิน

ธนาคารกลางและธนาคารรายวันของเรา เช่น HSBC และอื่นๆ นั้นไม่เหมือนกัน พวกเขากำลังรับฝากและออกเงินกู้เพื่อหาเงินให้กับธนาคารพาณิชย์ ธนาคารกลางเป็นธนาคารผู้ออก ธนาคารรัฐบาล และหน้าที่ของธนาคารคือออกเงินและกำหนดนโยบายการเงินและเครดิตระดับชาติหรือระดับภูมิภาค

อาจกล่าวได้ว่าแต่ละประเทศสามารถมีธนาคารพาณิชย์ได้หลายร้อยแห่ง แต่โดยทั่วไปแล้วธนาคารกลางของประเทศหรือภูมิภาคจะมีเพียงธนาคารเดียวเท่านั้น ตัวอย่างเช่น ธนาคารกลางของจีนคือธนาคารประชาชนจีน (PBOC) และเงินหยวนที่ออกโดยธนาคารจะมี PBOC พิมพ์อยู่

Federal Reserve เป็นธนาคารกลางของสหรัฐอเมริกา มีหน้าที่ในการออกเงินดอลลาร์และรับผิดชอบในการพัฒนานโยบายการเงินของเงินดอลลาร์ ความรับผิดชอบหลักคือการกำหนดและดำเนินนโยบายการเงินที่ส่งผลต่อกิจกรรมทางเศรษฐกิจและระดับเงินเฟ้อโดยการปรับอัตราดอกเบี้ยและปริมาณเงิน ควบคุมและกำกับดูแลระบบการเงินของสหรัฐอเมริกาเพื่อให้มั่นใจถึงการดำเนินงานที่ดีของธนาคารและสถาบันการเงิน ปกป้องสิทธิผู้บริโภค และรักษาเสถียรภาพทางการเงิน

และจัดการและดำเนินการระบบการชำระเงินของสหรัฐอเมริกา รวมถึงระบบการหักบัญชีและการชำระเงิน เพื่อให้การชำระเงินราบรื่นและปลอดภัย จากนั้นดำเนินการวิจัยและวิเคราะห์ทางเศรษฐศาสตร์ รวบรวมและเผยแพร่ข้อมูลทางเศรษฐกิจ และให้คำแนะนำและแนวทางเกี่ยวกับนโยบายเศรษฐกิจและการเงิน จากนั้นจึงออกและจัดการปริมาณเงินของสหรัฐฯ รวมถึงการควบคุมการออกและถอนสกุลเงิน

และเพื่อตอบสนองความรับผิดชอบเหล่านี้ เครื่องมือสามประการในการกำหนดนโยบายการเงิน ได้แก่ กรอบเวลาการให้กู้ยืมที่มีส่วนลด อัตราส่วนสำรอง และการดำเนินการในตลาดแบบเปิด นโยบายการเงินของสหรัฐฯ ดำเนินการผ่านเครื่องมือทั้งสามนี้เป็นหลัก สามคำนี้อาจฟังดูเคอะเขินเล็กน้อย แต่จริงๆ แล้วมันไม่ซับซ้อนเลย

จริงๆ แล้ว กรอบเวลาการให้สินเชื่อส่วนลดเป็นนโยบายการให้กู้ยืมฉุกเฉินประเภทหนึ่งแก่ธนาคาร เพื่อป้องกันและจัดการกับวิกฤตเศรษฐกิจและจัดตั้งขึ้น เป็นการช่วยชีวิตในกรณีที่เกิดวิกฤติเมื่อธนาคารไม่สามารถพลิกกลับได้ และธนาคารจะไม่นำไปใช้กับ ใช้เงินกู้นี้ตราบเท่าที่พวกเขาสามารถดำเนินการได้อย่างง่ายดาย

อัตราส่วนสำรองกำหนดว่าธนาคารพาณิชย์จะต้องจ่ายเงินร้อยละหนึ่งของเงินฝากที่รับเข้าระบบธนาคารกลางสหรัฐ เพื่อป้องกันไม่ให้ธนาคารปล่อยสินเชื่อมากเกินไป เนื่องจากอัตราส่วนนี้เกี่ยวข้องกับเสถียรภาพโดยรวมของตลาดการเงิน จึงมักไม่มีการเปลี่ยนแปลงบ่อยครั้ง

เครื่องมือนโยบายที่สำคัญที่สุดและเป็นประจำยังคงเป็นเครื่องมือที่สาม การดำเนินการตลาดแบบเปิด โดยปกติในรายงานข่าว คุณจะเห็นการประชุมตลาดเปิดของระบบธนาคารกลางสหรัฐ หรือที่เรียกว่าการประชุมอัตราดอกเบี้ย การอภิปรายคือการอภิปรายของการอภิปราย ดอกเบี้ยคืออัตราดอกเบี้ยของดอกเบี้ย อัตราดอกเบี้ยที่กล่าวถึงในการประชุมครั้งนี้เรียกว่าอัตราเงินกองทุนของรัฐบาลกลาง

อัตราดอกเบี้ยนี้มีความสำคัญ และถือได้ว่าเป็นหนึ่งในตัวชี้วัดที่สำคัญที่สุดของอัตราดอกเบี้ยในตลาดการเงินของสหรัฐอเมริกา ธนาคารกลางสหรัฐจะจัดการประชุมตลาดเปิดแปดครั้งในแต่ละปี วัตถุประสงค์ของการประชุมเพียงครั้งเดียวคือเพื่อตัดสินการขึ้นและลงของอัตราเงินกองทุนของรัฐบาลกลาง และการขึ้นลงจะส่งผลโดยตรงต่อระดับอัตราดอกเบี้ยในตลาดและต้นทุนการกู้ยืม ซึ่งจะส่งผลต่อกิจกรรมทางเศรษฐกิจ การลงทุน การบริโภค และอัตราเงินเฟ้อ

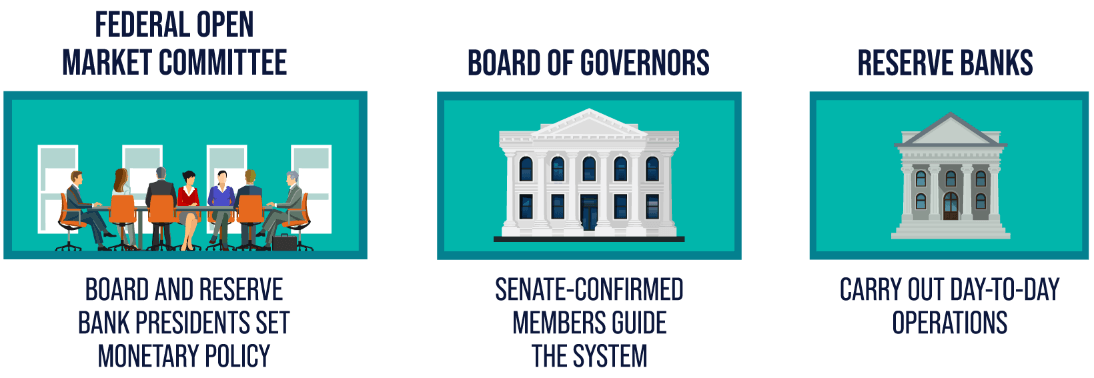

แม้ว่าบทบาทของธนาคารกลางจะเหมือนกับธนาคารกลางหลายแห่งในโลก เช่น ธนาคารประชาชนแห่งประเทศจีนและธนาคารแห่งอังกฤษในสหราชอาณาจักร แต่การจัดระบบธนาคารกลางสหรัฐฯ ก็ไม่เหมือนกับธนาคารกลางสหรัฐฯ เหล่านี้มากนัก ธนาคารกลาง ซึ่งโดยพื้นฐานแล้วเป็นหน่วยงานของรัฐในประเทศอื่นๆ ทั่วโลก ในขณะที่มันถูกสร้างเป็นระบบ แต่ก็ถูกแบ่งออกเป็นสองส่วน โดยใช้โครงสร้างแบบคู่ของหน่วยงานภาครัฐและองค์กรที่ไม่แสวงหาผลกำไร

ส่วนหนึ่งคือ Federal Reserve ซึ่งมักเรียกกันว่า Federal Reserve Board และส่วนนี้เป็นหน่วยงานของรัฐ อีกส่วนหนึ่งคือธนาคารกลางสหรัฐซึ่งตั้งอยู่ในเมืองต่างๆ 12 เมืองทั่วสหรัฐอเมริกา ธนาคารกลางสหรัฐทั้ง 12 แห่งนี้เป็นองค์กรไม่แสวงผลกำไรโดยธรรมชาติ

ธนาคารสำรองทั้ง 12 แห่งนี้มีเขตอำนาจของตนเองและมีหน้าที่รับผิดชอบในการจัดการธนาคารพาณิชย์ทั้งหมดในภูมิภาคนั้น ธนาคารกลางแต่ละแห่งมีธนาคารสมาชิกหลายพันแห่งในภูมิภาคเป็นเจ้าของ ซึ่งหมายความว่า Federal Reserve นั้นเป็นองค์กรที่ถือครองธนาคารเอกชนเป็นหลัก

แน่นอนว่าแม้ว่าระบบธนาคารกลางสหรัฐจะมีองค์ประกอบภาคเอกชนอยู่บ้าง แต่ก็ดำเนินงานภายใต้การกำกับดูแลและการควบคุมของรัฐบาลกลาง และเป้าหมายคือการบรรลุวัตถุประสงค์นโยบายการเงินของประเทศ เช่น การรักษาเสถียรภาพด้านราคา การส่งเสริมการจ้างงานเต็มรูปแบบ และการรักษาเสถียรภาพทางการเงิน และเนื่องจากสถานะสกุลเงินโลกของดอลลาร์สหรัฐ ธนาคารกลางสหรัฐซึ่งรับผิดชอบในการออกดอลลาร์สหรัฐ จึงเป็นหนึ่งในสถาบันการเงินที่ได้รับการยกย่องมากที่สุดในโลก ในฐานะสถาบันหลักในระบบเศรษฐกิจและระบบการเงินของสหรัฐอเมริกา การตัดสินใจเชิงนโยบายมีผลกระทบอย่างกว้างขวางต่อเศรษฐกิจโลกและตลาดการเงิน

| ลักษณะเฉพาะ | ธรรมชาติส่วนตัว | ธรรมชาติสาธารณะ |

| ควบคุม | ถือครองโดยเอกชนบางส่วน | ควบคุมและควบคุมโดยรัฐบาลกลาง |

| ภาวะผู้นำ | ผู้ถือหุ้นเลือกกรรมการ | ประธานาธิบดีเสนอชื่อ; วุฒิสภาอนุมัติคณะกรรมการ |

| วัตถุประสงค์ | ผู้ถือหุ้นเอกชน เป้าหมายทางการเงิน | การบรรลุวัตถุประสงค์ของนโยบายการเงินระดับชาติ |

องค์ประกอบและผู้ถือหุ้นของ Federal Reserve

ซึ่งแตกต่างจากประเทศอื่นๆ ที่ธนาคารกลางอยู่ภายใต้การควบคุมโดยรัฐบาล โดยพื้นฐานแล้ว ระบบธนาคารกลางสหรัฐใช้โครงสร้างองค์กรพิเศษซึ่งประกอบด้วยสถาบันกลาง คณะกรรมการธนาคารกลางสหรัฐ และธนาคารกลางสหรัฐระดับภูมิภาค 12 แห่ง ระบบโครงสร้างคู่นี้ได้รับการออกแบบเพื่อให้เกิดความสมดุลระหว่างการตัดสินใจนโยบายการเงินแบบรวมศูนย์และกฎระเบียบทางการเงินในท้องถิ่น

ดินแดนทั้งหมดของสหรัฐอเมริกาแบ่งออกเป็น 12 ภูมิภาค ซึ่งแต่ละแห่งได้จัดตั้งธนาคารกลางสหรัฐประจำภูมิภาค ผู้ถือหุ้นของธนาคารกลางสหรัฐในภูมิภาคเหล่านี้ส่วนใหญ่เป็นธนาคารพาณิชย์ในท้องถิ่นเป็นหลัก ธนาคารพาณิชย์จะต้องถือหุ้นจำนวนหนึ่งในธนาคารกลางสหรัฐระดับภูมิภาคเพื่อที่จะกลายเป็นธนาคารสมาชิกของระบบธนาคารกลางสหรัฐ จำนวนหุ้นที่ถือขึ้นอยู่กับขนาดและการดำเนินธุรกิจของธนาคารพาณิชย์แต่ละแห่ง

นอกจากธนาคารพาณิชย์แล้ว ธนาคารเอกชนบางแห่งและสถาบันการเงินอื่นๆ อาจถือหุ้นในธนาคารกลางสหรัฐประจำภูมิภาคด้วย อย่างไรก็ตาม การถือครองของผู้ถือหุ้นเอกชนนั้นค่อนข้างน้อยและไม่มีอิทธิพลสำคัญต่อการตัดสินใจของระบบธนาคารกลางสหรัฐ

คณะกรรมการธนาคารกลางสหรัฐเป็นหน่วยงานกลางของระบบธนาคารกลางสหรัฐ และมีสำนักงานใหญ่ในกรุงวอชิงตัน ดี.ซี. คณะกรรมการมีหน้าที่รับผิดชอบในการกำหนดและดำเนินนโยบายการเงิน กำกับดูแลระบบธนาคารของสหรัฐอเมริกา และรักษาเสถียรภาพทางการเงิน สมาชิกของคณะกรรมการได้รับการแต่งตั้งโดยประธานาธิบดีและได้รับการยืนยันจากวุฒิสภาให้มีวาระการดำรงตำแหน่ง 14 ปี โดยมีอำนาจและความรับผิดชอบในวงกว้าง

การตัดสินใจในระบบธนาคารกลางสหรัฐจะทำโดยสมาชิกของคณะกรรมการธนาคารกลางสหรัฐ (FRB) ซึ่งได้รับการแต่งตั้งโดยประธานาธิบดีและได้รับการยืนยันจากวุฒิสภา ในทางกลับกัน สมาชิกของคณะกรรมการบริหารของธนาคารสำรองภูมิภาคแต่ละแห่งได้รับการแต่งตั้งโดยคณะกรรมการธนาคารกลางสหรัฐ (FOMC) โดยครึ่งหนึ่งได้รับการแต่งตั้งโดยรัฐบาลกลาง และอีกครึ่งหนึ่งได้รับเลือกโดยผู้ถือหุ้นเอกชนของภูมิภาค ธนาคารสำรอง

FOMC เป็นหน่วยงานกำหนดนโยบายที่สำคัญที่สุดของระบบธนาคารกลางสหรัฐ ซึ่งรับผิดชอบในการกำหนดและดำเนินนโยบายการเงิน ประกอบด้วยสมาชิกคณะกรรมการธนาคารกลางสหรัฐ 7 คน และประธานธนาคาร 5 คนจากธนาคารกลางสหรัฐระดับภูมิภาค 12 แห่ง FOMC ประชุมกันเป็นประจำเพื่อหารือเกี่ยวกับสถานการณ์ทางเศรษฐกิจและนโยบายการเงิน และตัดสินใจว่าจะปรับเครื่องมือนโยบายการเงิน เช่น อัตราเงินกองทุนของรัฐบาลกลางหรือไม่

ในทางกลับกัน ในการประชุมตลาดเปิดนี้ มีสมาชิกบริหารเพียง 7 คนจากคณะกรรมการธนาคารกลางสหรัฐ และประธานธนาคาร 12 คนจากธนาคารกลางสหรัฐในท้องถิ่นเท่านั้นที่ได้รับอนุญาตให้เข้าร่วม กล่าวคือ 19 คนนี้เป็นผู้มีอำนาจตัดสินใจสูงสุดในการตัดสินใจอัตราเงินกองทุนของรัฐบาลกลาง ผู้มีอำนาจตัดสินใจระดับสูงเหล่านี้ไม่จำเป็นต้องปรึกษาประธานาธิบดีและรัฐสภาในกระบวนการลงคะแนนเสียง ด้วยความเป็นอิสระอย่างสมบูรณ์

มีผู้ลงคะแนนเสียงในการประชุมทั้งหมด 12 เสียง ฝ่ายกลางของสมาชิกบริหารคณะกรรมการธนาคารกลางสหรัฐทั้งเจ็ดคนมีคะแนนเสียงหนึ่งเสียง ฝ่ายท้องถิ่นมีคะแนนเสียงทั้งหมด 5 เสียง ซึ่งประธานธนาคารกลางสหรัฐแห่งนิวยอร์กมีคะแนนเสียงคงที่ เนื่องจากนิวยอร์กเฟดมีความสำคัญมาก ธนาคารกลางสหรัฐอีก 11 แห่งจะหมุนเวียนคะแนนเสียงที่เหลืออีก 4 เสียงตามระยะเวลาหนึ่งปี

แม้ว่าในปีนี้จะไม่มีการลงคะแนนเสียง ผู้กำหนดนโยบายที่เข้าร่วมการประชุมยังคงมีสิทธิพูด เข้าร่วมการอภิปราย และมีผลกระทบต่อนโยบายขั้นสุดท้าย ซึ่งหมายความว่าการขึ้นและลงของอัตราเงินกองทุนของรัฐบาลกลางเป็นผลมาจากการหารือและการตัดสินใจร่วมกันโดยคณะกรรมการธนาคารกลางสหรัฐและธนาคารกลางสหรัฐในท้องถิ่น กลไกนี้เป็นส่วนหนึ่งของระบบให้เกิดการแบ่งแยกอำนาจ ตรวจสอบ และถ่วงดุล

Federal Reserve ใช้โครงสร้างแบบคู่นี้ระหว่างหน่วยงานรัฐบาลและองค์กรที่ไม่แสวงหาผลกำไรในตอนแรก เนื่องจากการตรวจสอบและถ่วงดุลระหว่างรัฐบาลกลางของสหรัฐอเมริกาและท้องถิ่น และหลังจากการพัฒนากว่าร้อยปี ชุดกลไกการดำเนินงานที่ซับซ้อนนี้ เนื่องจากอิทธิพลของธนาคารกลางสหรัฐอเมริกา ได้กลายเป็นหลักประกันความเป็นอิสระและความเป็นกลางในการตัดสินใจ

ความเป็นอิสระของธนาคารกลางสหรัฐ

ความเป็นอิสระของระบบธนาคารกลางสหรัฐมีมาตั้งแต่เริ่มก่อตั้ง เนื่องจากสหรัฐอเมริกาเน้นการแบ่งแยกอำนาจและการตรวจสอบถ่วงดุลตั้งแต่ก่อตั้งประเทศ รัฐบาลกลางและรัฐบาลของรัฐจึงมีหน้าที่รับผิดชอบในการบริหารและกฎหมายเป็นของตนเอง และร่วมมือกันตรวจสอบและถ่วงดุลซึ่งกันและกัน

แม้จะมีประวัติศาสตร์อันยาวนานของกิจกรรมทางการเงินในสหรัฐอเมริกา แต่ Federal Reserve ก็ยังไม่ได้จัดตั้งขึ้นอย่างเป็นทางการจนกระทั่งเดือนธันวาคม พ.ศ. 2456 หลังจากใช้เวลานานกว่า 100 ปี รัฐบาลของรัฐเกรงว่าการจัดตั้งธนาคารกลางแห่งชาติจะขยายขอบเขตอำนาจของรัฐบาลกลางไปสู่ความเสียหายต่อผลประโยชน์ของรัฐ และทำให้การจัดตั้งธนาคารกลางล่าช้า

สหรัฐอเมริกามีการจัดตั้งธนาคารแห่งชาติขึ้นถึงสองครั้ง แต่ธนาคารเหล่านี้ยังคงเป็นธนาคารพาณิชย์ที่สำคัญ และไม่มีความสำคัญเท่ากับธนาคารกลางสมัยใหม่ ธนาคารทั้งสองนี้ถือกำเนิดขึ้นในช่วงเวลาประวัติศาสตร์พิเศษ แต่ก่อตั้งขึ้นโดยมีระยะเวลามีผลเพียง 20 ปีเท่านั้นเพื่อป้องกันการกระจุกตัวของอำนาจมากเกินไป

หลังจากการปิดธนาคารแห่งที่สองของสหรัฐอเมริกา วิกฤตการณ์ทางการเงินขนาดใหญ่เกิดขึ้นเกือบทุกสิบปี และการขาดกฎระเบียบของระบบการเงินทำให้บทบาทของการเงินในระบบเศรษฐกิจมีความสำคัญมากยิ่งขึ้น เมื่อตลาดการเงินขยายตัวและความเสี่ยงของวิกฤตการณ์ทางการเงินเพิ่มขึ้น ความจำเป็นในการมีธนาคารกลางจึงกลายเป็นเรื่องเร่งด่วน

ในปี พ.ศ. 2456 รัฐสภาคองเกรสแห่งสหรัฐอเมริกาได้ผ่านกฎหมาย Federal Reserve Act ซึ่งกำหนดโครงสร้างคู่ที่ประกอบด้วยทั้งรัฐบาลกลางและองค์กรที่ไม่แสวงหาผลกำไร สร้างระบบธนาคารกลางสหรัฐ และตระหนักถึงการแบ่งแยกอำนาจและการตรวจสอบและถ่วงดุล พระราชบัญญัติดังกล่าวกำหนดโครงสร้างองค์กร หน้าที่ และขอบเขตอำนาจของระบบธนาคารกลางสหรัฐ และให้ระดับความเป็นอิสระในการตัดสินใจแก่ระบบ

ในขณะนั้นเพื่อหลีกเลี่ยงการรวมศูนย์อำนาจและ,? ในเวลาเดียวกัน เพื่อป้องกันไม่ให้กลุ่มผลประโยชน์กลุ่มใดฝ่ายหนึ่งตั้งฝ่ายของตนเองเพื่อจัดการระบบธนาคารกลางสหรัฐ ทางเลือกที่จะให้คณะกรรมการธนาคารกลางสหรัฐและธนาคารสำรองท้องถิ่น 12 แห่ง ร่วมกันเข้ารับหน้าที่ธนาคารกลางของสหรัฐอเมริกาและหลัก ความเป็นผู้นำ รวมถึงสมาชิกของคณะกรรมการธนาคารกลางสหรัฐและประธาน ได้รับการเสนอชื่อโดยประธานาธิบดีและได้รับการยืนยันจากการแต่งตั้งวุฒิสภา

ระบบการแต่งตั้งนี้ไม่เพียงแต่รับประกันการมีส่วนร่วมของรัฐบาลในการตัดสินใจของระบบธนาคารกลางสหรัฐเท่านั้น แต่ยังปกป้องความเป็นอิสระของระบบด้วย เนื่องจากผู้นำเหล่านี้ดำรงตำแหน่งยาวนานกว่าและอ่อนแอต่ออิทธิพลทางการเมืองน้อยกว่า และสร้างระบบตรวจสอบถ่วงดุลแทบจะเป็นไปไม่ได้เลยที่จะควบคุมประธานาธิบดี สภาผู้แทนราษฎร และวุฒิสภาไปพร้อมๆ กัน และจะซื้อประธานสภาทุกเขตตลอดจนผู้แทนพลเรือนคนนี้ออกไป เพื่อจัดการระบบธนาคารกลางสหรัฐในเบื้องหลัง

และระบบธนาคารกลางสหรัฐมีความเป็นอิสระในระดับสูงในการกำหนดนโยบายการเงิน แม้ว่าจะต้องรายงานต่อสภาคองเกรสและประธานาธิบดีเกี่ยวกับมาตรการนโยบายการเงินและเหตุผลในการตัดสินใจ แต่การตัดสินใจเกี่ยวกับนโยบายการเงินนั้นขึ้นอยู่กับการวิเคราะห์และข้อมูลทางเศรษฐศาสตร์ระดับมืออาชีพเป็นหลักมากกว่าการพิจารณาทางการเมือง แทนที่จะอาศัยการจัดสรรของรัฐบาลในการดำเนินงาน บริษัทยังคงดำเนินการผ่านการถือครองสินทรัพย์และดอกเบี้ยรับจากสถาบันการเงิน รูปแบบการพึ่งพาตนเองทางการเงินนี้ช่วยลดอิทธิพลของรัฐบาลที่มีต่อรูปแบบดังกล่าว

ในเวลาเดียวกัน ระบบธนาคารกลางสหรัฐมุ่งเน้นไปที่ความโปร่งใส รายงานต่อสาธารณะและสภาคองเกรสเป็นประจำเกี่ยวกับการตัดสินใจและการดำเนินการนโยบายการเงินของระบบ และอยู่ภายใต้การพิจารณาและประเมินผลจากสาธารณะและสื่อ นอกจากนี้ยังต้องได้รับการตรวจสอบและส่งรายงานการตรวจสอบไปยังสภาคองเกรสเป็นประจำเพื่อให้แน่ใจว่าการดำเนินการเป็นไปตามกฎหมายและความรับผิดชอบ

ในที่สุด ด้วยความพยายามของประธานธนาคารกลางสหรัฐที่สืบทอดต่อกัน ระบบธนาคารกลางสหรัฐจึงปราศจากการแทรกแซงทางการเมืองหรือแรงกดดันจากภายนอกในการกำหนดและดำเนินนโยบายการเงิน เพื่อให้มั่นใจถึงความเป็นมืออาชีพ ความเที่ยงธรรม และความมั่นคงในระยะยาวในการตัดสินใจ ความเป็นอิสระยังเป็นเครื่องป้องกันที่สำคัญสำหรับความสามารถในการรับรองความเป็นมืออาชีพและความมั่นคงในการตัดสินใจเกี่ยวกับนโยบายการเงิน ซึ่งช่วยรักษาเสถียรภาพของตลาดการเงินและการพัฒนาเศรษฐกิจที่ดี

| ผลกระทบ | ผลกระทบเฉพาะ |

| ความเป็นอิสระของนโยบายการเงิน | ให้ความสำคัญกับเสถียรภาพทางเศรษฐกิจในระยะยาวและการเติบโตของงาน |

| ความโปร่งใสในการกำหนดนโยบาย | การประชุมตลาดและรายงานช่วยลดความไม่แน่นอน |

| เสถียรภาพทางเศรษฐกิจ | หลีกเลี่ยงการแทรกแซงทางการเมืองและรักษาเสถียรภาพของตลาด |

| ความเชื่อมั่นของนักลงทุน | ลดการรบกวนและเพิ่มความมั่นใจ |

| ความยืดหยุ่นของนโยบาย | มีความยืดหยุ่นในการตอบสนองต่อการเปลี่ยนแปลงทางเศรษฐกิจและตลาด |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบกลยุทธ์การซื้อขายออปชั่นที่มีประสิทธิผลที่สุดที่เทรดเดอร์ที่ประสบความสำเร็จใช้ เหมาะอย่างยิ่งสำหรับการเพิ่มผลกำไรและจำกัดการขาดทุน

2025-04-11

สำรวจหลักพื้นฐานของการซื้อขายฟอเร็กซ์อัตโนมัติสำหรับผู้เริ่มต้น รวมถึงวิธีการทำงาน ความแตกต่างจากการซื้อขายปกติ และเคล็ดลับในการเริ่มต้นอย่างปลอดภัย

2025-04-11

รู้จักการคำนวณ Lot Size ใน Forex อย่างถูกวิธี ช่วยบริหารความเสี่ยงและเพิ่มโอกาสทำกำไรในตลาด Forex อย่างมั่นใจ

2025-04-11