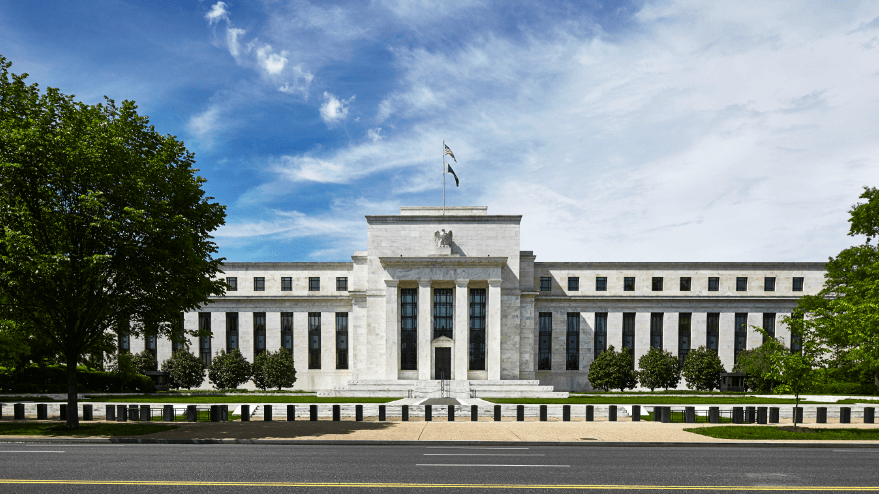

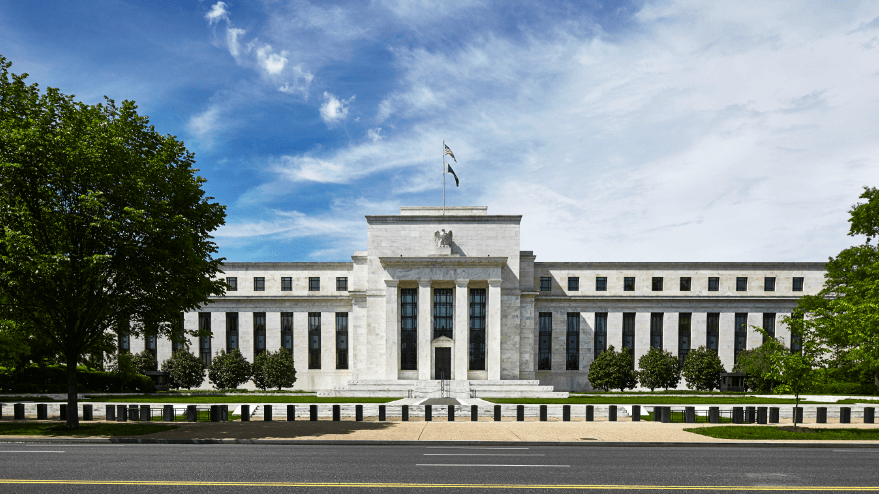

Un papel indispensable en el ámbito económico estadounidense es el Sistema de la Reserva Federal de Estados Unidos, comúnmente conocido como Reserva Federal. Como banco central de Estados Unidos, tiene la importante responsabilidad de formular la política monetaria, supervisar las instituciones financieras, mantener la estabilidad financiera y promover el crecimiento económico. Sus decisiones y políticas no sólo tienen un impacto de largo alcance en la economía estadounidense sino que también tienen una amplia influencia en los mercados financieros globales. Ahora comprenderemos bien los pilares de la estabilidad financiera en Estados Unidos: ¿qué tipo de institución es la Reserva Federal?

¿Qué es la Reserva Federal?

Su nombre completo es Sistema de Reserva Federal, que se traduce como Sistema de Reserva Federal de Estados Unidos, el sistema bancario central de Estados Unidos. Es una institución oficial establecida por ley federal con personalidad jurídica independiente responsable de formular e implementar la política monetaria, supervisar las instituciones financieras, mantener la estabilidad financiera, promover el crecimiento económico y el empleo y gestionar la oferta monetaria.

El banco central y nuestros bancos diarios, como HSBC y demás, no son lo mismo; están aceptando depósitos y emitiendo préstamos para ganar dinero para los bancos comerciales. En cambio, un banco central es un banco emisor, un banco gubernamental, y su función es emitir dinero y formular una política monetaria y crediticia nacional o regional.

Se puede decir que cada país puede tener cientos de bancos comerciales, pero el banco central de un país o región generalmente es solo uno. Por ejemplo, el banco central de China es el Banco Popular de China (PBOC), y el yuan que emite tiene impreso el PBOC.

La Reserva Federal es el banco central de los Estados Unidos, encargado de la emisión del dólar y responsable del desarrollo de la política monetaria del dólar. Su principal responsabilidad es formular e implementar una política monetaria que afecte la actividad económica y los niveles de inflación ajustando las tasas de interés y la oferta monetaria. Regula y supervisa el sistema financiero estadounidense para garantizar el buen funcionamiento de los bancos e instituciones financieras, proteger los derechos de los consumidores y mantener la estabilidad financiera.

Y gestionar y operar el sistema de pagos de EE. UU., incluidos los sistemas de compensación y liquidación, para garantizar pagos fluidos y seguros. Y luego realizar investigaciones y análisis económicos, recopilar y difundir datos económicos y brindar asesoramiento y orientación sobre políticas económicas y financieras. Y luego emitir y gestionar la oferta monetaria estadounidense, incluida la regulación de la emisión y retirada de moneda.

Y para cumplir con estas responsabilidades, depende de tres herramientas para establecer la política monetaria: la ventana de préstamos con descuento, el coeficiente de reservas y las operaciones de mercado abierto. La política monetaria estadounidense se implementa principalmente a través de estas tres herramientas. Estas tres palabras pueden parecer un poco incómodas, pero en realidad no son complicadas.

La ventanilla de préstamos con descuento es en realidad una especie de política de préstamos de emergencia a los bancos para prevenir y hacer frente a la crisis económica y establecerla. Es un salvavidas en caso de una crisis cuando los bancos no pueden revertirse y los bancos no solicitarán ayuda. utilizar este préstamo siempre y cuando puedan continuar fácilmente.

El coeficiente de reserva estipula que los bancos comerciales deben pagar un cierto porcentaje de los depósitos que reciben en el Sistema de la Reserva Federal de Estados Unidos para evitar que los bancos presten de manera demasiado agresiva. Dado que este ratio se relaciona con la estabilidad general de los mercados financieros, generalmente no cambia con frecuencia.

Su herramienta política más importante y rutinaria sigue siendo la tercera herramienta: las operaciones de mercado abierto. Por lo general, en las noticias se puede ver la reunión de mercado abierto del Sistema de la Reserva Federal de EE. UU., también llamada reunión de tipos de interés. La discusión es la discusión de la discusión; El interés es el tipo de interés de interés. La tasa de interés discutida en esta reunión se llama tasa de fondos federales.

Esta tasa de interés es fundamental y puede considerarse uno de los indicadores más importantes de las tasas de interés en los mercados financieros de Estados Unidos. La Reserva Federal celebrará ocho reuniones de mercado abierto cada año. El propósito de la única reunión es decidir la subida y bajada de la tasa de los fondos federales. Y su ascenso y caída afectarán directamente el nivel de las tasas de interés del mercado y el costo del endeudamiento, lo que a su vez tiene un impacto en la actividad económica, la inversión, el consumo y la inflación.

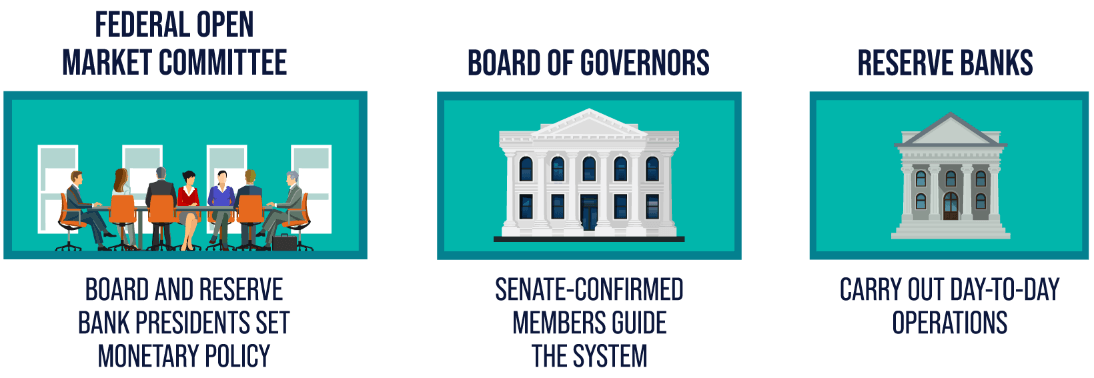

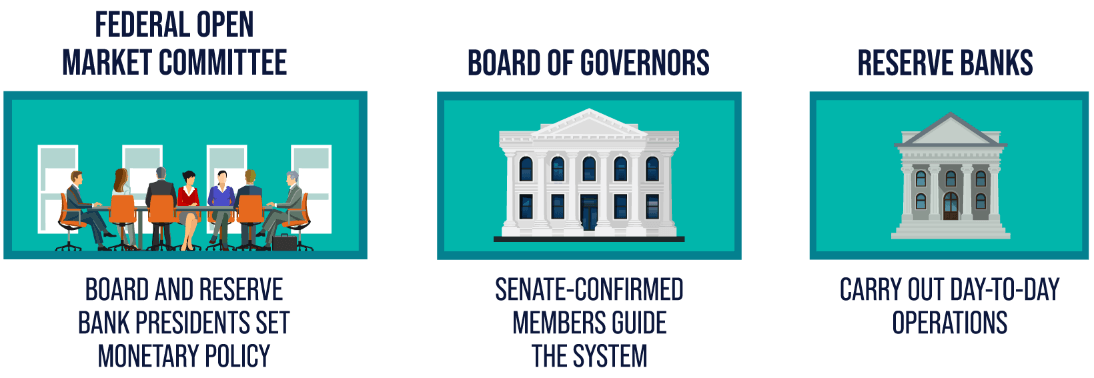

Aunque su papel es el mismo que el de muchos bancos centrales del mundo, como el Banco Popular de China y el Banco de Inglaterra en el Reino Unido, la organización del Sistema de la Reserva Federal de Estados Unidos no es exactamente la misma que la de estos bancos centrales, que son básicamente agencias gubernamentales de otros países del mundo. Si bien se formó como un sistema, se dividió en dos partes, adoptando una estructura dual de departamentos gubernamentales más organizaciones sin fines de lucro.

Una parte es la Reserva Federal, a la que a menudo se hace referencia como Junta de la Reserva Federal, y esta parte es una agencia gubernamental. La otra parte son los Bancos de la Reserva Federal, que están ubicados en 12 ciudades diferentes en los EE. UU. Estos 12 Bancos de la Reserva Federal son organizaciones sin fines de lucro por naturaleza.

Cada uno de estos 12 bancos de reserva tiene su propia jurisdicción y es responsable de administrar todos los bancos comerciales dentro de esa región. Cada Banco de la Reserva es propiedad de miles de bancos miembros en la región, lo que significa que la Reserva Federal es esencialmente una organización holding de bancos privados.

Por supuesto, aunque el Sistema de la Reserva Federal de Estados Unidos tiene un cierto componente de sector privado, opera bajo la supervisión y control del gobierno federal y su objetivo es lograr los objetivos de política monetaria del país, como mantener la estabilidad de precios, promover el pleno empleo, y mantener la estabilidad financiera. Y debido al estatus de moneda mundial del dólar estadounidense, la Reserva Federal, que está a cargo de la emisión de dólares estadounidenses, ha sido una de las instituciones financieras más respetadas del mundo. Como institución central de la economía y el sistema financiero de Estados Unidos, sus decisiones políticas tienen un amplio impacto en la economía y los mercados financieros globales.

¿La Fed es privada o estatal?

| Características

|

Naturaleza privada

|

Carácter público

|

| Control

|

De propiedad parcialmente privada

|

Regulado y controlado por el gobierno federal.

|

| Liderazgo

|

Los accionistas eligen a los miembros de la junta directiva.

|

El presidente nomina; el Senado aprueba los comités.

|

| Objetivo

|

Accionistas privados, objetivos monetarios.

|

Logro de los objetivos de política monetaria nacional

|

Composición y accionistas de la Reserva Federal

A diferencia de otros países cuyos bancos centrales están controlados por el gobierno, en esencia, el Sistema de la Reserva Federal de Estados Unidos emplea una estructura organizativa especial que consta de una institución central, la Junta de la Reserva Federal y 12 bancos regionales de la Reserva Federal. Este sistema estructural dual está diseñado para lograr un equilibrio entre la toma de decisiones de política monetaria centralizada y la regulación financiera local.

Todo el territorio de los Estados Unidos está dividido en 12 regiones, cada una de las cuales establece un Banco de la Reserva Federal regional. Los accionistas de estos bancos regionales de la Reserva Federal son principalmente bancos comerciales locales. Los bancos comerciales deben poseer una cierta cantidad de acciones en los bancos regionales de la Reserva Federal para poder convertirse en bancos miembros del Sistema de la Reserva Federal de los Estados Unidos. La cantidad de estas acciones depende del tamaño y las operaciones del banco comercial individual.

Además de los bancos comerciales, algunos bancos privados y otras instituciones financieras también pueden tener acciones en bancos regionales de la Reserva Federal. Sin embargo, las tenencias de accionistas privados son relativamente pequeñas y no influyen significativamente en las decisiones del Sistema de la Reserva Federal de Estados Unidos.

La Junta de la Reserva Federal es la agencia central del Sistema de la Reserva Federal de Estados Unidos y tiene su sede en Washington, DC. La Junta es responsable de formular e implementar la política monetaria, supervisar el sistema bancario estadounidense y mantener la estabilidad financiera. Los miembros de la Junta son designados por el Presidente y confirmados por el Senado por un período de 14 años, con amplios poderes y responsabilidades.

Las decisiones en el Sistema de la Reserva Federal de Estados Unidos las toman los miembros de la Junta de la Reserva Federal (FRB), quienes son nombrados por el Presidente y confirmados por el Senado. A su vez, los miembros de la junta directiva de cada banco de reserva regional son designados por la Junta de la Reserva Federal (FOMC), la mitad de los cuales son designados por el gobierno federal y la otra mitad son elegidos por los accionistas privados de los bancos regionales. bancos de reserva.

El FOMC es el organismo de formulación de políticas más importante del Sistema de la Reserva Federal, responsable de establecer e implementar la política monetaria. Está formado por siete miembros de la Junta de la Reserva Federal y cinco presidentes de bancos de los 12 bancos regionales de la Reserva Federal. El FOMC se reúne periódicamente para discutir la situación económica y la política monetaria y decidir si se ajustan o no las herramientas de política monetaria, como la tasa de los fondos federales.

Por otra parte, en esta reunión de mercado abierto sólo están autorizados a asistir siete miembros ejecutivos de la Junta de la Reserva Federal central y 12 presidentes de bancos de la Reserva Federal locales. Es decir, estas 19 personas son los máximos tomadores de decisiones para decidir la tasa de los fondos federales; estos altos responsables de la toma de decisiones no tienen que consultar al Presidente y al Congreso en el proceso de votación, con total independencia.

Hay un total de 12 votos en la reunión. El lado central de los siete miembros ejecutivos de la Junta de la Reserva Federal tiene cada uno un voto. El lado local tiene un total de 5 votos, de los cuales el Presidente del Banco de la Reserva Federal de Nueva York tiene un voto fijo porque la Reserva Federal de Nueva York es muy importante. Los otros 11 bancos de la Reserva Federal rotan los 4 votos restantes según un período de un año.

Incluso en ausencia de una votación este año, los formuladores de políticas que asisten a la reunión todavía tienen derecho a hablar, participar en la discusión y tener un impacto en la política final. Esto significa que el aumento y la caída de la tasa de los fondos federales es el resultado de la discusión y la toma de decisiones conjuntas de la Junta de la Reserva Federal y los Bancos de la Reserva Federal locales. Este mecanismo es parte del sistema para realizar la separación de poderes, controles y equilibrios.

Al principio, la Reserva Federal utiliza esta estructura dual de departamentos gubernamentales más organizaciones sin fines de lucro debido a los controles y equilibrios entre el sistema federal y el local de Estados Unidos. Y luego, después de cien años de desarrollo, este conjunto de complejos mecanismos operativos, debido a la influencia del banco central de los Estados Unidos, se convirtió en una garantía de su independencia y de su imparcialidad en la toma de decisiones.

Independencia de la Reserva Federal

La independencia del Sistema de la Reserva Federal de Estados Unidos ha existido desde sus inicios. Debido a que Estados Unidos ha enfatizado la separación de poderes y los controles y equilibrios desde la fundación del país, el gobierno federal y los gobiernos estatales tienen sus propias responsabilidades en la administración y la ley y colaboran entre sí para controlarse y equilibrarse mutuamente.

A pesar de la larga historia de actividad financiera en Estados Unidos, la Reserva Federal no se estableció formalmente hasta diciembre de 1913, después de más de 100 años. Los gobiernos estatales habían temido que el establecimiento de un banco central nacional ampliaría el alcance del poder del gobierno federal en detrimento de los intereses estatales y, por lo tanto, retrasaría el establecimiento de un banco central.

Estados Unidos ha establecido dos veces bancos nacionales, pero siguen siendo esencialmente bancos comerciales y no tienen la importancia de un banco central moderno. Estos dos bancos surgieron durante un período histórico especial, pero se establecieron con sólo un período de validez de 20 años para evitar una concentración excesiva de poder.

Después del cierre del Segundo Banco de los Estados Unidos, casi cada diez años se produjeron crisis financieras de gran escala y la falta de regulación del sistema financiero hizo que el papel de las finanzas en la economía fuera aún más importante. A medida que los mercados financieros se expandieron y el riesgo de crisis financieras creció, la necesidad de un banco central se volvió urgente.

En 1913, el Congreso de los Estados Unidos aprobó la Ley de la Reserva Federal, que estableció una estructura dual compuesta por el gobierno federal y organizaciones sin fines de lucro, creando el Sistema de la Reserva Federal de los Estados Unidos y logrando la separación de poderes y controles y equilibrios. La Ley estipulaba la estructura organizativa, los deberes y el alcance de la autoridad del Sistema de la Reserva Federal de Estados Unidos y le otorgaba cierto grado de autonomía en la toma de decisiones.

En ese momento, para evitar la centralización del poder y,? al mismo tiempo, para evitar que cualquier grupo de interés instale su propia facción para manipular el Sistema de la Reserva Federal de Estados Unidos, la opción de permitir que la Junta de la Reserva Federal y 12 bancos de reserva locales asuman juntos las funciones de banco central de Estados Unidos y sus principales El liderazgo, incluidos los miembros de la Junta de la Reserva Federal y el presidente, es nominado por el Presidente y confirmado por el nombramiento del Senado.

Este sistema de nombramientos no sólo garantiza la participación del gobierno en la toma de decisiones del Sistema de la Reserva Federal de Estados Unidos, sino que también salvaguarda su independencia, ya que estos líderes sirven mandatos más largos y son menos susceptibles a la influencia política. Y crea un sistema de controles y equilibrios, y es casi imposible controlar al Presidente, la Cámara de Representantes y el Senado al mismo tiempo, y comprar a este presidente de todos los distritos, así como a los representantes civiles. ,para manipular el sistema de la Reserva Federal de Estados Unidos entre bastidores.

Y el Sistema de la Reserva Federal de Estados Unidos disfruta de un alto grado de independencia a la hora de fijar la política monetaria. Aunque está obligado a informar al Congreso y al Presidente sobre sus medidas de política monetaria y los fundamentos de sus decisiones, sus decisiones de política monetaria se basan principalmente en análisis y datos económicos profesionales más que en consideraciones políticas. En lugar de depender de asignaciones gubernamentales para operar, mantiene sus operaciones a través de sus tenencias de activos y los ingresos por intereses de las instituciones financieras. Este modelo de autosuficiencia financiera ayuda a reducir la influencia del gobierno sobre ella.

Al mismo tiempo, el Sistema de la Reserva Federal de Estados Unidos se centra en la transparencia, informa periódicamente al público y al Congreso sobre sus decisiones e implementación de política monetaria y está sujeto al escrutinio y evaluación del público y los medios de comunicación. Además, está sujeto a auditorías y presenta periódicamente informes de auditoría al Congreso para garantizar que actúa de conformidad con la ley y sus responsabilidades.

Con el tiempo, gracias a los esfuerzos de los sucesivos presidentes de la Reserva Federal, el Sistema de la Reserva Federal de Estados Unidos queda libre de interferencia política o presión externa en la formulación e implementación de la política monetaria para garantizar el profesionalismo, la objetividad y la estabilidad a largo plazo en la toma de decisiones. Su independencia es también una salvaguardia importante de su capacidad para garantizar el profesionalismo y la estabilidad de las decisiones de política monetaria, lo que ayuda a mantener la estabilidad de los mercados financieros y el sano desarrollo de la economía.

El impacto de la independencia de la Reserva Federal en los mercados financieros

| Trascendencia

|

Impactos específicos

|

| Independencia de la política monetaria

|

Priorizar la estabilidad económica a largo plazo y el crecimiento del empleo.

|

| Transparencia en la formulación de políticas

|

Las reuniones y los informes de mercado reducen la incertidumbre.

|

| Estabilidad economica

|

Evitar la interferencia política y mantener la estabilidad del mercado.

|

| Confianza de los inversores

|

Reduce las interferencias y aumenta la confianza.

|

| Flexibilidad de políticas

|

Flexibilidad para responder a los cambios económicos y de mercado.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.