अपनी भाषा का चयन करें

सारांश:

सारांश:

फेडरल रिजर्व की स्थिरता में स्वतंत्रता, पारदर्शिता और व्यावसायिकता शामिल है। दोहरी संरचना सरकारी और निजी निरीक्षण को संतुलित करती है।

अमेरिकी आर्थिक क्षेत्र में एक अपरिहार्य भूमिका यूएस फेडरल रिजर्व सिस्टम की है, जिसे आमतौर पर फेडरल रिजर्व के रूप में जाना जाता है। संयुक्त राज्य अमेरिका के केंद्रीय बैंक के रूप में, यह मौद्रिक नीति तैयार करने, वित्तीय संस्थानों की निगरानी करने, वित्तीय स्थिरता बनाए रखने और आर्थिक विकास को बढ़ावा देने की महत्वपूर्ण जिम्मेदारी वहन करता है। इसके निर्णयों और नीतियों का न केवल अमेरिकी अर्थव्यवस्था पर दूरगामी प्रभाव पड़ता है बल्कि वैश्विक वित्तीय बाजारों पर भी इसका व्यापक प्रभाव पड़ता है। अब हमें संयुक्त राज्य अमेरिका में वित्तीय स्थिरता के स्तंभों की अच्छी समझ होगी - फेडरल रिजर्व किस प्रकार की संस्था है?

संघीय आरक्षित निधि क्या है?

इसका पूरा नाम फेडरल रिजर्व सिस्टम है, जिसका अनुवाद यूएस फेडरल रिजर्व सिस्टम, संयुक्त राज्य अमेरिका की केंद्रीय बैंकिंग प्रणाली है। यह संघीय कानून द्वारा स्थापित एक आधिकारिक संस्थान है जिसमें एक स्वतंत्र कानूनी व्यक्तित्व है जो मौद्रिक नीति तैयार करने और लागू करने, वित्तीय संस्थानों की निगरानी करने, वित्तीय स्थिरता बनाए रखने, आर्थिक विकास और रोजगार को बढ़ावा देने और धन आपूर्ति के प्रबंधन के लिए जिम्मेदार है।

केंद्रीय बैंक और हमारे दैनिक बैंक, जैसे एचएसबीसी वगैरह, एक ही चीज़ नहीं हैं; वे वाणिज्यिक बैंकों के लिए पैसा बनाने के लिए जमा राशि ले रहे हैं और ऋण जारी कर रहे हैं। इसके बजाय, एक केंद्रीय बैंक एक जारीकर्ता बैंक, एक सरकारी बैंक है, और इसका कार्य धन जारी करना और एक राष्ट्रीय या क्षेत्रीय मौद्रिक और ऋण नीति तैयार करना है।

यह कहा जा सकता है कि प्रत्येक देश में सैकड़ों वाणिज्यिक बैंक हो सकते हैं, लेकिन किसी देश या क्षेत्र का केंद्रीय बैंक आम तौर पर केवल एक ही होता है। उदाहरण के लिए, चीन का केंद्रीय बैंक पीपुल्स बैंक ऑफ चाइना (पीबीओसी) है, और यह जो युआन जारी करता है उस पर पीबीओसी मुद्रित होता है।

फेडरल रिजर्व संयुक्त राज्य अमेरिका का केंद्रीय बैंक है, जो डॉलर जारी करने का प्रभारी है और डॉलर की मौद्रिक नीति के विकास के लिए जिम्मेदार है। इसकी मुख्य जिम्मेदारी मौद्रिक नीति तैयार करना और लागू करना है जो ब्याज दरों और धन आपूर्ति को समायोजित करके आर्थिक गतिविधि और मुद्रास्फीति के स्तर को प्रभावित करती है। यह बैंकों और वित्तीय संस्थानों के अच्छे संचालन को सुनिश्चित करने, उपभोक्ता अधिकारों की रक्षा करने और वित्तीय स्थिरता बनाए रखने के लिए अमेरिकी वित्तीय प्रणाली को विनियमित और पर्यवेक्षण करता है।

और सुचारू और सुरक्षित भुगतान सुनिश्चित करने के लिए समाशोधन और निपटान प्रणाली सहित अमेरिकी भुगतान प्रणाली का प्रबंधन और संचालन करते हैं। और फिर आर्थिक अनुसंधान और विश्लेषण करें, आर्थिक डेटा एकत्र करें और प्रसारित करें, और आर्थिक और वित्तीय नीतियों पर सलाह और मार्गदर्शन प्रदान करें। और फिर अमेरिकी मुद्रा आपूर्ति को जारी करना और प्रबंधित करना, जिसमें मुद्रा जारी करने और निकासी को विनियमित करना शामिल है।

और इन जिम्मेदारियों को पूरा करने के लिए, यह मौद्रिक नीति निर्धारित करने के लिए तीन उपकरणों पर निर्भर करता है: छूट ऋण खिड़की, आरक्षित अनुपात और खुले बाजार संचालन। अमेरिकी मौद्रिक नीति मुख्य रूप से इन तीन उपकरणों के माध्यम से लागू की जाती है। ये तीन शब्द थोड़े अटपटे लग सकते हैं, लेकिन वास्तव में ये जटिल नहीं हैं।

डिस्काउंट लेंडिंग विंडो वास्तव में आर्थिक संकट को रोकने और उससे निपटने के लिए बैंकों के लिए एक प्रकार की आपातकालीन ऋण नीति है। यह संकट की स्थिति में एक जीवनरक्षक है जब बैंक चालू करने में असमर्थ होते हैं, और बैंक इस पर लागू नहीं होंगे इस ऋण का उपयोग तब तक करें जब तक वे इसे आसानी से ले सकें।

आरक्षित अनुपात यह निर्धारित करता है कि बैंकों को आक्रामक रूप से ऋण देने से रोकने के लिए वाणिज्यिक बैंकों को अमेरिकी फेडरल रिजर्व सिस्टम में ली गई जमा राशि का एक निश्चित प्रतिशत भुगतान करना होगा। चूंकि यह अनुपात वित्तीय बाजारों की समग्र स्थिरता से संबंधित है, इसलिए इसे आमतौर पर बार-बार नहीं बदला जाता है।

इसका सबसे महत्वपूर्ण और नियमित नीति उपकरण अभी भी तीसरा उपकरण, खुला बाज़ार संचालन है। आमतौर पर समाचार रिपोर्ट में, आप अमेरिकी फेडरल रिजर्व सिस्टम ओपन मार्केट मीटिंग देख सकते हैं, जिसे ब्याज दर बैठक भी कहा जाता है। चर्चा ही चर्चा की चर्चा है; ब्याज ब्याज की ब्याज दर है. इस बैठक में चर्चा की गई ब्याज दर को संघीय निधि दर कहा जाता है।

यह ब्याज दर महत्वपूर्ण है, और इसे संयुक्त राज्य के वित्तीय बाजारों में ब्याज दरों के सबसे महत्वपूर्ण संकेतकों में से एक माना जा सकता है। फेडरल रिजर्व प्रत्येक वर्ष आठ खुली बाजार बैठकें आयोजित करेगा। एकमात्र बैठक का उद्देश्य संघीय निधि दर की वृद्धि और गिरावट का निर्णय लेना है। और इसके बढ़ने और गिरने का सीधा असर बाजार की ब्याज दरों के स्तर और उधार लेने की लागत पर पड़ेगा, जिसका असर आर्थिक गतिविधि, निवेश, उपभोग और मुद्रास्फीति पर पड़ेगा।

हालाँकि इसकी भूमिका दुनिया के कई केंद्रीय बैंकों के समान है, जैसे कि पीपुल्स बैंक ऑफ चाइना और यूनाइटेड किंगडम में बैंक ऑफ इंग्लैंड, अमेरिकी फेडरल रिजर्व सिस्टम का संगठन इनके जैसा नहीं है। केंद्रीय बैंक, जो मूल रूप से दुनिया भर के अन्य देशों में सरकारी एजेंसियां हैं। जबकि इसे एक प्रणाली के रूप में बनाया गया था, इसे सरकारी विभागों और गैर-लाभकारी संगठनों की दोहरी संरचना को अपनाते हुए दो भागों में विभाजित किया गया था।

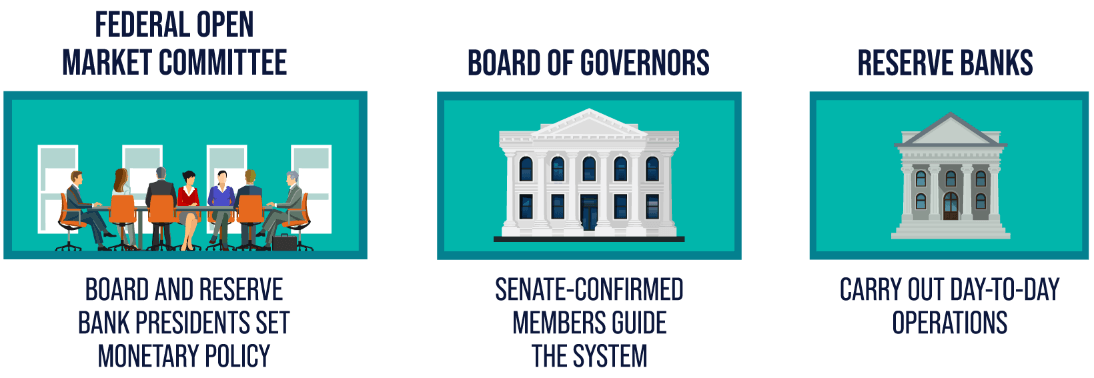

एक हिस्सा फ़ेडरल रिज़र्व है, जिसे अक्सर फ़ेडरल रिज़र्व बोर्ड के रूप में जाना जाता है, और यह हिस्सा एक सरकारी एजेंसी है। दूसरा हिस्सा फेडरल रिजर्व बैंक है, जो पूरे अमेरिका में 12 अलग-अलग शहरों में स्थित हैं। ये 12 फेडरल रिजर्व बैंक स्वभाव से गैर-लाभकारी संगठन हैं।

इन 12 रिज़र्व बैंकों में से प्रत्येक का अपना अधिकार क्षेत्र है और वह उस क्षेत्र के सभी वाणिज्यिक बैंकों के प्रबंधन के लिए जिम्मेदार है। प्रत्येक रिज़र्व बैंक का स्वामित्व क्षेत्र के हजारों सदस्य बैंकों के पास है, जिसका अर्थ है कि फेडरल रिज़र्व मूलतः एक निजी बैंक होल्डिंग संगठन है।

बेशक, हालांकि अमेरिकी फेडरल रिजर्व सिस्टम में एक निश्चित निजी क्षेत्र का घटक है, यह संघीय सरकार की देखरेख और नियंत्रण में काम करता है, और इसका लक्ष्य देश की मौद्रिक नीति के उद्देश्यों को प्राप्त करना है, जैसे मूल्य स्थिरता बनाए रखना, पूर्ण रोजगार को बढ़ावा देना, और वित्तीय स्थिरता बनाए रखना। और अमेरिकी डॉलर की विश्व मुद्रा स्थिति के कारण, फेडरल रिजर्व, जो अमेरिकी डॉलर जारी करने का प्रभारी है, दुनिया में सबसे उच्च सम्मानित वित्तीय संस्थानों में से एक रहा है। अमेरिकी अर्थव्यवस्था और वित्तीय प्रणाली में एक प्रमुख संस्थान के रूप में, इसके नीतिगत निर्णयों का वैश्विक अर्थव्यवस्था और वित्तीय बाजारों पर व्यापक प्रभाव पड़ता है।

| विशेषताएँ | निजी प्रकृति | लोक स्वभाव |

| नियंत्रण | आंशिक रूप से निजी तौर पर आयोजित | संघीय सरकार द्वारा विनियमित और नियंत्रित |

| नेतृत्व | शेयरधारक बोर्ड के सदस्यों का चुनाव करते हैं। | राष्ट्रपति नामांकन करता है; सीनेट समितियों को मंजूरी देती है। |

| उद्देश्य | निजी शेयरधारक, मौद्रिक लक्ष्य। | राष्ट्रीय मौद्रिक नीति उद्देश्यों की प्राप्ति |

फेडरल रिजर्व की संरचना और शेयरधारक

अन्य देशों के विपरीत, जिनके केंद्रीय बैंक सरकार द्वारा नियंत्रित होते हैं, संक्षेप में, अमेरिकी फेडरल रिजर्व सिस्टम एक विशेष संगठनात्मक संरचना को नियोजित करता है जिसमें एक केंद्रीय संस्थान, फेडरल रिजर्व बोर्ड और 12 क्षेत्रीय फेडरल रिजर्व बैंक शामिल होते हैं। यह दोहरी संरचनात्मक प्रणाली केंद्रीकृत मौद्रिक नीति निर्णय लेने और स्थानीय वित्तीय विनियमन के बीच संतुलन हासिल करने के लिए डिज़ाइन की गई है।

संयुक्त राज्य अमेरिका के पूरे क्षेत्र को 12 क्षेत्रों में विभाजित किया गया है, जिनमें से प्रत्येक एक क्षेत्रीय फेडरल रिजर्व बैंक की स्थापना करता है। इन क्षेत्रीय फेडरल रिजर्व बैंकों के शेयरधारक मुख्य रूप से स्थानीय वाणिज्यिक बैंक हैं। संयुक्त राज्य फेडरल रिजर्व सिस्टम के सदस्य बैंक बनने के लिए वाणिज्यिक बैंकों को क्षेत्रीय फेडरल रिजर्व बैंकों में एक निश्चित संख्या में शेयर रखने की आवश्यकता होती है। इन शेयरों की मात्रा व्यक्तिगत वाणिज्यिक बैंक के आकार और संचालन पर निर्भर करती है।

वाणिज्यिक बैंकों के अलावा, कुछ निजी बैंक और अन्य वित्तीय संस्थान भी क्षेत्रीय फेडरल रिजर्व बैंकों में शेयर रख सकते हैं। हालाँकि, निजी शेयरधारक हिस्सेदारी अपेक्षाकृत छोटी है और अमेरिकी फेडरल रिजर्व सिस्टम के निर्णयों को महत्वपूर्ण रूप से प्रभावित नहीं करती है।

फेडरल रिजर्व बोर्ड अमेरिकी फेडरल रिजर्व सिस्टम की केंद्रीय एजेंसी है और इसका मुख्यालय वाशिंगटन, डीसी में है। बोर्ड मौद्रिक नीति तैयार करने और लागू करने, अमेरिकी बैंकिंग प्रणाली की निगरानी करने और वित्तीय स्थिरता बनाए रखने के लिए जिम्मेदार है। बोर्ड के सदस्यों को राष्ट्रपति द्वारा नियुक्त किया जाता है और व्यापक शक्तियों और जिम्मेदारियों के साथ 14 साल के कार्यकाल के लिए सीनेट द्वारा पुष्टि की जाती है।

अमेरिकी फेडरल रिजर्व सिस्टम में निर्णय फेडरल रिजर्व बोर्ड (एफआरबी) के सदस्यों द्वारा किए जाते हैं, जिन्हें राष्ट्रपति द्वारा नियुक्त किया जाता है और सीनेट द्वारा पुष्टि की जाती है। बदले में, प्रत्येक क्षेत्रीय रिजर्व बैंक के निदेशक मंडल के सदस्यों को फेडरल रिजर्व बोर्ड (एफओएमसी) द्वारा नियुक्त किया जाता है, जिनमें से आधे को संघीय सरकार द्वारा नियुक्त किया जाता है और बाकी आधे को क्षेत्रीय के निजी शेयरधारकों द्वारा चुना जाता है। रिजर्व बैंक.

एफओएमसी फेडरल रिजर्व सिस्टम का सबसे महत्वपूर्ण नीति निर्धारण निकाय है, जो मौद्रिक नीति की स्थापना और कार्यान्वयन के लिए जिम्मेदार है। इसमें फेडरल रिजर्व बोर्ड के सात सदस्य और 12 क्षेत्रीय फेडरल रिजर्व बैंकों के पांच बैंक अध्यक्ष शामिल हैं। FOMC आर्थिक स्थिति और मौद्रिक नीति पर चर्चा करने और संघीय निधि दर जैसे मौद्रिक नीति उपकरणों को समायोजित करने या न करने का निर्णय लेने के लिए नियमित रूप से बैठक करता है।

दूसरी ओर, इस खुले बाजार की बैठक में, केंद्रीय फेडरल रिजर्व बोर्ड के केवल सात कार्यकारी सदस्य और स्थानीय फेडरल रिजर्व बैंकों के 12 बैंक अध्यक्ष भाग लेने के लिए अधिकृत हैं। कहने का तात्पर्य यह है कि ये 19 लोग संघीय निधि दर तय करने वाले सर्वोच्च निर्णयकर्ता हैं; इन शीर्ष निर्णय निर्माताओं को पूर्ण स्वतंत्रता के साथ, मतदान की प्रक्रिया में राष्ट्रपति और कांग्रेस से परामर्श करने की आवश्यकता नहीं है।

बैठक में कुल 12 वोट पड़े. सात फेडरल रिजर्व बोर्ड के कार्यकारी सदस्यों के केंद्रीय पक्ष में प्रत्येक के पास एक वोट होता है। स्थानीय पक्ष के पास कुल 5 वोट हैं, जिनमें से न्यूयॉर्क फेडरल रिजर्व बैंक के अध्यक्ष के पास एक निश्चित वोट है क्योंकि न्यूयॉर्क फेड बहुत महत्वपूर्ण है। अन्य 11 फेडरल रिजर्व बैंक शेष 4 वोटों को एक वर्ष की अवधि के अनुसार घुमाते हैं।

इस वर्ष मतदान के अभाव में भी, बैठक में भाग लेने वाले नीति निर्माताओं को अभी भी बोलने, चर्चा में भाग लेने और अंतिम नीति पर प्रभाव डालने का अधिकार है। इसका मतलब यह है कि संघीय निधि दर में वृद्धि और गिरावट फेडरल रिजर्व बोर्ड और स्थानीय फेडरल रिजर्व बैंकों द्वारा संयुक्त चर्चा और निर्णय लेने का परिणाम है। यह तंत्र शक्तियों के पृथक्करण, जाँच और संतुलन को साकार करने की प्रणाली का हिस्सा है।

फेडरल रिजर्व अमेरिकी संघीय और स्थानीय के बीच जांच और संतुलन के कारण सबसे पहले सरकारी विभागों और गैर-लाभकारी संगठनों की इस दोहरी संरचना का उपयोग करता है। और फिर, सौ वर्षों के विकास के बाद, संयुक्त राज्य अमेरिका के केंद्रीय बैंक के प्रभाव के कारण, जटिल परिचालन तंत्र का यह सेट इसकी स्वतंत्रता और निर्णय लेने की निष्पक्षता की गारंटी बन गया।

फेडरल रिजर्व की स्वतंत्रता

अमेरिकी फेडरल रिजर्व सिस्टम की स्वतंत्रता इसकी स्थापना के समय से ही अस्तित्व में है। क्योंकि संयुक्त राज्य अमेरिका ने देश की स्थापना के बाद से शक्तियों के पृथक्करण और नियंत्रण एवं संतुलन पर जोर दिया है, संघीय सरकार और राज्य सरकारों की प्रशासन और कानून में अपनी-अपनी जिम्मेदारियां हैं और वे एक-दूसरे की जांच और संतुलन के लिए एक-दूसरे के साथ सहयोग करते हैं।

संयुक्त राज्य अमेरिका में वित्तीय गतिविधि के लंबे इतिहास के बावजूद, 100 से अधिक वर्षों के बाद दिसंबर 1913 तक फेडरल रिजर्व औपचारिक रूप से स्थापित नहीं हुआ था। राज्य सरकारों को डर था कि राष्ट्रीय केंद्रीय बैंक की स्थापना से संघीय सरकार की शक्ति का दायरा बढ़ जाएगा जिससे राज्य के हितों को नुकसान होगा और इसलिए केंद्रीय बैंक की स्थापना में देरी होगी।

संयुक्त राज्य अमेरिका ने दो बार राष्ट्रीय बैंक स्थापित किए हैं, लेकिन वे अभी भी मूल रूप से वाणिज्यिक बैंक हैं और आधुनिक केंद्रीय बैंक का महत्व नहीं रखते हैं। ये दोनों बैंक एक विशेष ऐतिहासिक अवधि के दौरान अस्तित्व में आए लेकिन सत्ता की अत्यधिक एकाग्रता को रोकने के लिए केवल 20 साल की वैधता अवधि के साथ स्थापित किए गए थे।

संयुक्त राज्य अमेरिका के दूसरे बैंक के बंद होने के बाद, लगभग हर दस साल में बड़े पैमाने पर वित्तीय संकट आए, और वित्तीय प्रणाली के विनियमन की कमी ने अर्थव्यवस्था में वित्त की भूमिका को और भी महत्वपूर्ण बना दिया। जैसे-जैसे वित्तीय बाज़ारों का विस्तार हुआ और वित्तीय संकटों का ख़तरा बढ़ा, एक केंद्रीय बैंक की आवश्यकता तत्काल हो गई।

1913 में अमेरिकी कांग्रेस ने फेडरल रिजर्व अधिनियम पारित किया, जिसने संघीय सरकार और गैर-लाभकारी संगठनों दोनों से मिलकर एक दोहरी संरचना स्थापित की, जिससे यूएस फेडरल रिजर्व सिस्टम का निर्माण हुआ और शक्तियों के पृथक्करण और नियंत्रण और संतुलन का एहसास हुआ। अधिनियम ने अमेरिकी फेडरल रिजर्व सिस्टम की संगठनात्मक संरचना, कर्तव्यों और अधिकार के दायरे को निर्धारित किया और इसे निर्णय लेने में कुछ हद तक स्वायत्तता प्रदान की।

उस समय सत्ता के केंद्रीकरण से बचने के लिए और,? साथ ही, किसी एक हित समूह को अमेरिकी फेडरल रिजर्व सिस्टम में हेरफेर करने के लिए अपना गुट स्थापित करने से रोकने के लिए, फेडरल रिजर्व बोर्ड और 12 स्थानीय रिजर्व बैंकों को एक साथ संयुक्त राज्य अमेरिका और उसके मुख्य केंद्रीय बैंक कार्यों को संभालने देने का विकल्प चुना गया। नेतृत्व, जिसमें फेडरल रिजर्व बोर्ड के सदस्य और अध्यक्ष शामिल हैं, को राष्ट्रपति द्वारा नामित किया जाता है और सीनेट की नियुक्ति द्वारा इसकी पुष्टि की जाती है।

नियुक्तियों की यह प्रणाली न केवल अमेरिकी फेडरल रिजर्व सिस्टम के निर्णय लेने में सरकार की भागीदारी सुनिश्चित करती है, बल्कि इसकी स्वतंत्रता की भी रक्षा करती है, क्योंकि ये नेता लंबे समय तक सेवा करते हैं और राजनीतिक प्रभाव के प्रति कम संवेदनशील होते हैं। और यह जांच और संतुलन की एक प्रणाली बनाता है, और राष्ट्रपति, प्रतिनिधि सभा और सीनेट को एक ही समय में नियंत्रित करना और सभी जिलों के अध्यक्ष के साथ-साथ नागरिक प्रतिनिधियों को खरीदना लगभग असंभव है। ,पर्दे के पीछे अमेरिकी फेडरल रिजर्व सिस्टम में हेरफेर करने के लिए।

और अमेरिकी फेडरल रिजर्व सिस्टम को मौद्रिक नीति निर्धारित करने में उच्च स्तर की स्वतंत्रता प्राप्त है। हालाँकि इसके मौद्रिक नीति उपायों और इसके निर्णयों के औचित्य पर कांग्रेस और राष्ट्रपति को रिपोर्ट करना आवश्यक है, इसके मौद्रिक नीति निर्णय राजनीतिक विचारों के बजाय मुख्य रूप से पेशेवर आर्थिक विश्लेषण और डेटा पर आधारित होते हैं। संचालन के लिए सरकारी विनियोजन पर निर्भर रहने के बजाय, यह अपनी परिसंपत्ति होल्डिंग्स और वित्तीय संस्थानों से ब्याज आय के माध्यम से अपने संचालन को बनाए रखता है। वित्तीय आत्मनिर्भरता का यह मॉडल इस पर सरकारी प्रभाव को कम करने में मदद करता है।

साथ ही, अमेरिकी फेडरल रिजर्व सिस्टम पारदर्शिता पर ध्यान केंद्रित करता है, नियमित रूप से अपने मौद्रिक नीति निर्णयों और कार्यान्वयन पर जनता और कांग्रेस को रिपोर्ट करता है, और सार्वजनिक और मीडिया जांच और मूल्यांकन के अधीन है। इसके अलावा, यह ऑडिट के अधीन है और नियमित रूप से कांग्रेस को ऑडिट रिपोर्ट सौंपता है ताकि यह सुनिश्चित हो सके कि यह कानून और अपनी जिम्मेदारियों के अनुसार कार्य कर रहा है।

अंततः और फिर, लगातार फेडरल रिजर्व अध्यक्षों के प्रयासों के माध्यम से, अमेरिकी फेडरल रिजर्व सिस्टम निर्णय लेने में व्यावसायिकता, निष्पक्षता और दीर्घकालिक स्थिरता सुनिश्चित करने के लिए मौद्रिक नीति के निर्माण और कार्यान्वयन में राजनीतिक हस्तक्षेप या बाहरी दबाव से मुक्त है। इसकी स्वतंत्रता मौद्रिक नीति निर्णयों की व्यावसायिकता और स्थिरता सुनिश्चित करने की इसकी क्षमता के लिए एक महत्वपूर्ण सुरक्षा उपाय है, जो वित्तीय बाजारों की स्थिरता और अर्थव्यवस्था के स्वस्थ विकास को बनाए रखने में मदद करती है।

| आशय | विशिष्ट प्रभाव |

| मौद्रिक नीति स्वतंत्रता | दीर्घकालिक आर्थिक स्थिरता और नौकरी वृद्धि को प्राथमिकता दें। |

| नीति निर्माण में पारदर्शिता | बाज़ार की बैठकें और रिपोर्टें अनिश्चितता को कम करती हैं। |

| आर्थिक स्थिरता | राजनीतिक हस्तक्षेप से बचें और बाज़ार में स्थिरता बनाए रखें। |

| निवेशक का विश्वास | हस्तक्षेप कम करता है और आत्मविश्वास बढ़ाता है। |

| नीति लचीलापन | आर्थिक और बाज़ार परिवर्तनों पर प्रतिक्रिया करने का लचीलापन। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

जानें कि पैलेडियम क्या है, इसका उपयोग कैसे किया जाता है, तथा 2025 में मूल्य, दुर्लभता और निवेश क्षमता के संदर्भ में इसकी तुलना सोने से कैसे की जाती है।

2025-04-24

क्या OpenAI 2025 में शेयर बाज़ार में उतरेगा? जानें कि AI में निवेश कैसे करें, OpenAI के IPO की संभावनाएँ और इच्छुक निवेशकों के लिए सबसे अच्छे विकल्प क्या हैं।

2025-04-24

ट्रेडिंग में बैकटेस्टिंग की अनिवार्यताएं सीखें, शुरुआत से लेकर गलतियों से बचने और परिणामों की व्याख्या करने तक - रणनीतियों को परिष्कृत करने के लिए आपकी आवश्यक मार्गदर्शिका।

2025-04-24