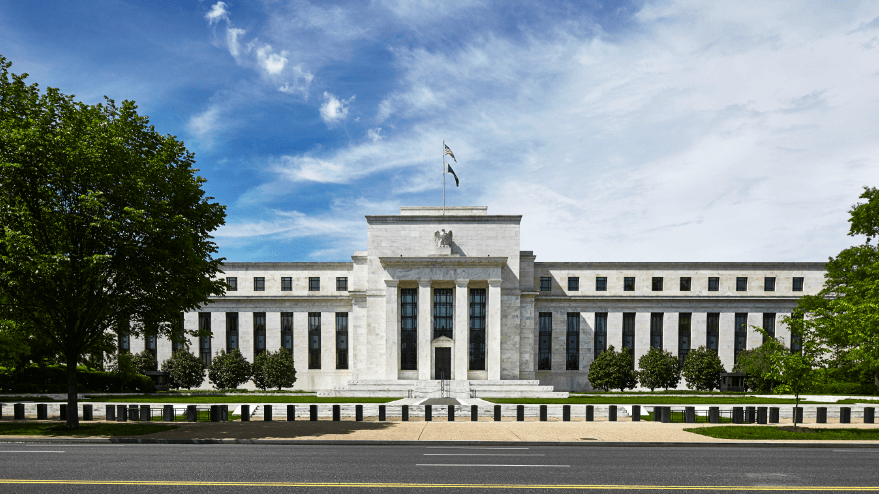

Um papel indispensável na arena económica dos EUA é o Sistema da Reserva Federal dos EUA, vulgarmente conhecido como Reserva Federal. Como banco central dos Estados Unidos, tem a importante responsabilidade de formular a política monetária, supervisionar as instituições financeiras, manter a estabilidade financeira e promover o crescimento económico. As suas decisões e políticas não só têm um impacto de longo alcance na economia dos EUA, mas também têm uma influência abrangente nos mercados financeiros globais. Agora teremos uma boa compreensão dos pilares da estabilidade financeira nos Estados Unidos – que tipo de instituição é a Reserva Federal?

O que é a Reserva Federal?

Seu nome completo é Sistema da Reserva Federal, que se traduz em Sistema da Reserva Federal dos EUA, o sistema bancário central dos Estados Unidos. É uma instituição oficial criada pela lei federal com personalidade jurídica independente responsável pela formulação e implementação da política monetária, pela supervisão das instituições financeiras, pela manutenção da estabilidade financeira, pela promoção do crescimento económico e do emprego e pela gestão da oferta monetária.

O banco central e os nossos bancos diários, como o HSBC e assim por diante, não são a mesma coisa; estão a aceitar depósitos e a emitir empréstimos para ganhar dinheiro para os bancos comerciais. Em vez disso, um banco central é um banco emissor, um banco governamental, e a sua função é emitir dinheiro e formular uma política monetária e de crédito nacional ou regional.

Pode-se dizer que cada país pode ter centenas de bancos comerciais, mas o banco central de um país ou região geralmente é apenas um. Por exemplo, o banco central da China é o Banco Popular da China (BPC), e o yuan que emite tem o PBOC impresso.

O Federal Reserve é o banco central dos Estados Unidos, responsável pela emissão do dólar e responsável pelo desenvolvimento da política monetária do dólar. A sua principal responsabilidade é formular e implementar a política monetária que afecta a actividade económica e os níveis de inflação, ajustando as taxas de juro e a oferta monetária. Regula e supervisiona o sistema financeiro dos EUA para garantir o bom funcionamento dos bancos e instituições financeiras, proteger os direitos do consumidor e manter a estabilidade financeira.

E gerenciar e operar o sistema de pagamentos dos EUA, incluindo sistemas de compensação e liquidação, para garantir pagamentos tranquilos e seguros. E depois realizar pesquisas e análises económicas, recolher e divulgar dados económicos e fornecer aconselhamento e orientação sobre políticas económicas e financeiras. E depois emitir e gerir a oferta monetária dos EUA, incluindo a regulação da emissão e retirada de moeda.

E para cumprir estas responsabilidades, baseia-se em três ferramentas para definir a política monetária: a janela de empréstimos com desconto, o rácio de reservas e as operações de mercado aberto. A política monetária dos EUA é implementada principalmente através destas três ferramentas. Essas três palavras podem parecer um pouco estranhas, mas na verdade não são complicadas.

A janela de empréstimos com desconto é, na verdade, uma espécie de política de empréstimos de emergência para os bancos, a fim de prevenir e lidar com a crise econômica e se estabelecer. É um salva-vidas em caso de crise, quando os bancos não conseguem se virar e os bancos não se aplicam a usar este empréstimo, desde que possam continuar facilmente.

O rácio de reservas estipula que os bancos comerciais devem pagar uma certa percentagem dos depósitos que captam ao Sistema da Reserva Federal dos EUA, a fim de evitar que os bancos emprestem de forma demasiado agressiva. Uma vez que este rácio se relaciona com a estabilidade global dos mercados financeiros, normalmente não é alterado com frequência.

A sua ferramenta política mais importante e rotineira continua a ser a terceira ferramenta, as operações de mercado aberto. Normalmente, nas reportagens, você pode ver a reunião de mercado aberto do Sistema da Reserva Federal dos EUA, também chamada de reunião de taxas de juros. A discussão é a discussão da discussão; juro é a taxa de juros de juros. A taxa de juros discutida nesta reunião é chamada de taxa de fundos federais.

Esta taxa de juro é crítica e pode ser considerada um dos mais importantes indicadores das taxas de juro nos mercados financeiros dos Estados Unidos. O Federal Reserve realizará oito reuniões de mercado aberto a cada ano. O objetivo da única reunião é decidir a subida e descida da taxa dos fundos federais. E a sua ascensão e queda afectarão directamente o nível das taxas de juro do mercado e o custo dos empréstimos, o que por sua vez tem impacto na actividade económica, no investimento, no consumo e na inflação.

Embora o seu papel seja o mesmo de muitos bancos centrais do mundo, como o Banco Popular da China e o Banco de Inglaterra no Reino Unido, a organização do Sistema da Reserva Federal dos EUA não é exactamente a mesma que a destes. bancos centrais, que são basicamente agências governamentais em outros países ao redor do mundo. Embora tenha sido formado como um sistema, foi dividido em duas partes, adotando uma estrutura dupla de departamentos governamentais e organizações sem fins lucrativos.

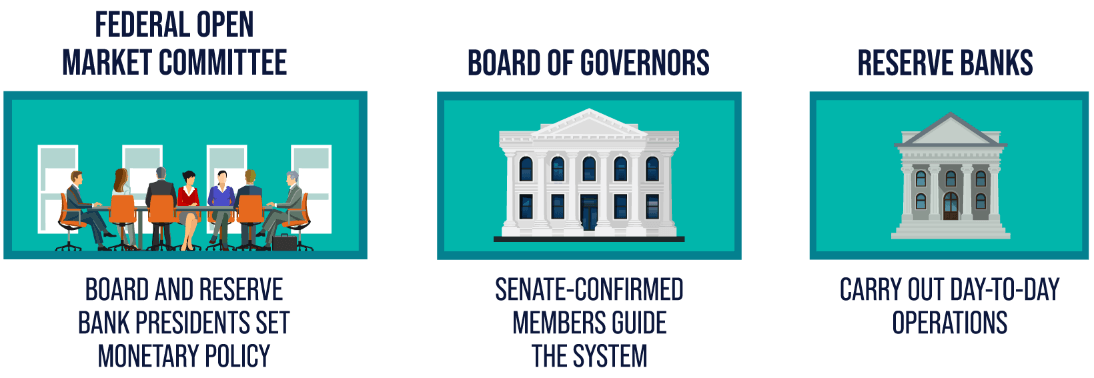

Uma parte é o Federal Reserve, muitas vezes referido como Federal Reserve Board, e esta parte é uma agência governamental. A outra parte são os Bancos da Reserva Federal, que estão localizados em 12 cidades diferentes nos EUA. Esses 12 Bancos da Reserva Federal são organizações sem fins lucrativos por natureza.

Cada um destes 12 bancos de reserva tem a sua própria jurisdição e é responsável pela gestão de todos os bancos comerciais daquela região. Cada Reserve Bank é propriedade de milhares de bancos membros da região, o que significa que o Federal Reserve é essencialmente uma organização holding de bancos privados.

É claro que, embora o Sistema da Reserva Federal dos EUA tenha uma certa componente do sector privado, opera sob a supervisão e controlo do governo federal, e o seu objectivo é alcançar os objectivos da política monetária do país, tais como manter a estabilidade dos preços, promover o pleno emprego, e manutenção da estabilidade financeira. E devido ao estatuto de moeda mundial do dólar americano, a Reserva Federal, responsável pela emissão de dólares americanos, tem sido uma das instituições financeiras mais conceituadas do mundo. Como instituição central da economia e do sistema financeiro dos EUA, as suas decisões políticas têm um amplo impacto na economia global e nos mercados financeiros.

O Fed é privado ou estatal

| Características |

Natureza privada |

Natureza pública |

| Ao controle |

Parcialmente privada |

Regulamentado e controlado pelo governo federal |

| Liderança |

Os acionistas elegem os membros do conselho. |

O presidente nomeia; o Senado aprova comissões. |

| Objetivo |

Acionistas privados, objetivos monetários. |

Concretização dos objetivos da política monetária nacional |

Composição e acionistas do Federal Reserve

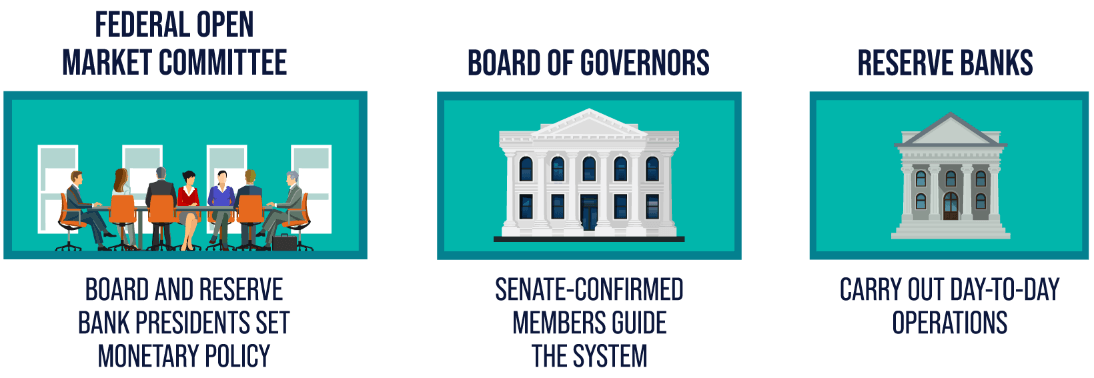

Ao contrário de outros países cujos bancos centrais são controlados pelo governo, em essência, o Sistema da Reserva Federal dos EUA emprega uma estrutura organizacional especial que consiste numa instituição central, o Conselho da Reserva Federal, e 12 bancos regionais da Reserva Federal. Este sistema estrutural duplo foi concebido para alcançar um equilíbrio entre a tomada de decisões centralizada em matéria de política monetária e a regulação financeira local.

Todo o território dos Estados Unidos está dividido em 12 regiões,cada uma das quais estabelece um Federal Reserve Bank regional. Os acionistas destes bancos regionais da Reserva Federal são principalmente bancos comerciais locais. Os bancos comerciais são obrigados a deter um certo número de ações nos bancos regionais da Reserva Federal para se tornarem bancos membros do Sistema da Reserva Federal dos Estados Unidos. A quantidade destas ações detidas depende do tamanho e das operações de cada banco comercial.

Além dos bancos comerciais, alguns bancos privados e outras instituições financeiras também podem deter ações em bancos regionais da Reserva Federal. Contudo, as participações de accionistas privados são relativamente pequenas e não influenciam significativamente as decisões do Sistema da Reserva Federal dos EUA.

O Conselho da Reserva Federal é a agência central do Sistema da Reserva Federal dos EUA e está sediada em Washington, DC. O Conselho é responsável pela formulação e implementação da política monetária, pela supervisão do sistema bancário dos EUA e pela manutenção da estabilidade financeira. Os membros do Conselho são nomeados pelo Presidente e confirmados pelo Senado para um mandato de 14 anos, com amplos poderes e responsabilidades.

As decisões no Sistema da Reserva Federal dos EUA são tomadas por membros do Conselho da Reserva Federal (FRB), nomeados pelo Presidente e confirmados pelo Senado. Por sua vez, os membros do conselho de administração de cada banco de reserva regional são nomeados pelo Federal Reserve Board (FOMC), metade dos quais são nomeados pelo governo federal e a outra metade são eleitos pelos acionistas privados do banco regional. bancos de reserva.

O FOMC é o órgão político mais importante do Sistema da Reserva Federal, responsável pela definição e implementação da política monetária. É composto por sete membros do Conselho da Reserva Federal e cinco presidentes de bancos dos 12 bancos regionais da Reserva Federal. O FOMC reúne-se regularmente para discutir a situação económica e a política monetária e para decidir se ajusta ou não os instrumentos de política monetária, como a taxa dos fundos federais.

Nesta reunião de mercado aberto, apenas sete membros executivos do Conselho Central da Reserva Federal e 12 presidentes de bancos dos Bancos da Reserva Federal locais estão autorizados a participar. Isto quer dizer que estas 19 pessoas são os decisores mais importantes para decidir a taxa dos fundos federais; esses principais tomadores de decisão não precisam de consultar o Presidente e o Congresso no processo de votação, com total independência.

Há um total de 12 votos na reunião. O lado central dos sete membros executivos do Conselho da Reserva Federal tem, cada um, um voto. O lado local tem um total de 5 votos, dos quais o Presidente do Federal Reserve Bank de Nova Iorque tem um voto fixo porque o Fed de Nova Iorque é muito importante. Os outros 11 Bancos da Reserva Federal rodam os restantes 4 votos de acordo com um período de um ano.

Mesmo na ausência de votação este ano, os decisores políticos presentes na reunião ainda têm o direito de falar, participar na discussão e ter impacto na política final. Isto significa que a subida e a descida da taxa dos fundos federais são o resultado de discussões e decisões conjuntas por parte do Conselho da Reserva Federal e dos Bancos da Reserva Federal locais. Este mecanismo faz parte do sistema para realizar a separação de poderes, freios e contrapesos.

A Reserva Federal utiliza inicialmente esta estrutura dupla de departamentos governamentais e organizações sem fins lucrativos devido aos controlos e equilíbrios entre o governo federal e local dos EUA. E então, após cem anos de desenvolvimento, este conjunto de mecanismos operacionais complexos, devido à influência do banco central dos Estados Unidos, tornou-se uma garantia da sua independência e da sua imparcialidade na tomada de decisões.

Independência da Reserva Federal

A independência do Sistema da Reserva Federal dos EUA existe desde a sua criação. Como os Estados Unidos enfatizaram a separação de poderes e os freios e contrapesos desde a fundação do país, o governo federal e os governos estaduais têm suas próprias responsabilidades na administração e na lei e colaboram entre si para verificar e equilibrar-se mutuamente.

Apesar da longa história de actividade financeira nos Estados Unidos, a Reserva Federal só foi formalmente criada em Dezembro de 1913, após mais de 100 anos. Os governos estaduais temiam que a criação de um banco central nacional expandisse o âmbito de poder do governo federal em detrimento dos interesses do Estado e, portanto, atrasasse a criação de um banco central.

Os Estados Unidos estabeleceram duas vezes bancos nacionais, mas estes ainda são essencialmente bancos comerciais e não têm a importância de um banco central moderno. Estes dois bancos surgiram durante um período histórico especial, mas foram criados com um período de validade de apenas 20 anos para evitar uma concentração excessiva de poder.

Após o encerramento do Segundo Banco dos Estados Unidos, crises financeiras em grande escala ocorreram quase a cada dez anos, e a falta de regulamentação do sistema financeiro tornou o papel das finanças na economia ainda mais importante. À medida que os mercados financeiros se expandiam e o risco de crises financeiras aumentava, a necessidade de um banco central tornou-se urgente.

Em 1913, o Congresso dos EUA aprovou a Lei da Reserva Federal, que estabeleceu uma estrutura dupla composta pelo governo federal e por organizações sem fins lucrativos, criando o Sistema da Reserva Federal dos EUA e realizando a separação de poderes e freios e contrapesos. A Lei estipulou a estrutura organizacional, os deveres e o âmbito de autoridade do Sistema da Reserva Federal dos EUA e deu-lhe um certo grau de autonomia na tomada de decisões.

Naquela época, para evitar a centralização do poder e,? ao mesmo tempo, para evitar que qualquer grupo de interesse instale a sua própria facção para manipular o Sistema da Reserva Federal dos EUA, a escolha de deixar o Conselho da Reserva Federal e 12 bancos de reserva locais assumirem em conjunto as funções de banco central dos Estados Unidos e dos seus principais a liderança, incluindo os membros do Conselho do Federal Reserve e o presidente, é nomeada pelo Presidente e confirmada pela nomeação do Senado.

Este sistema de nomeações não só garante o envolvimento do governo na tomada de decisões do Sistema da Reserva Federal dos EUA, mas também salvaguarda a sua independência, uma vez que estes líderes cumprem mandatos mais longos e são menos susceptíveis à influência política. E cria um sistema de freios e contrapesos, e é quase impossível controlar o Presidente, a Câmara dos Representantes e o Senado ao mesmo tempo, e subornar este presidente de todos os distritos, bem como os representantes civis. , a fim de manipular o Sistema da Reserva Federal dos EUA nos bastidores.

E o Sistema da Reserva Federal dos EUA goza de um elevado grau de independência na definição da política monetária. Embora seja obrigado a apresentar relatórios ao Congresso e ao Presidente sobre as suas medidas de política monetária e a fundamentação das suas decisões, as suas decisões de política monetária baseiam-se principalmente em análises e dados económicos profissionais e não em considerações políticas. Em vez de depender de dotações governamentais para operar, mantém as suas operações através dos seus activos e rendimentos de juros de instituições financeiras. Este modelo de auto-suficiência financeira ajuda a reduzir a influência do governo sobre ele.

Ao mesmo tempo, o Sistema da Reserva Federal dos EUA centra-se na transparência, reporta regularmente ao público e ao Congresso sobre as suas decisões e implementação de política monetária e está sujeito ao escrutínio e avaliação do público e dos meios de comunicação social. Além disso, está sujeito a auditorias e apresenta regularmente relatórios de auditoria ao Congresso para garantir que está agindo de acordo com a lei e com as suas responsabilidades.

Eventualmente, e depois, através dos esforços dos sucessivos Presidentes da Reserva Federal, o Sistema da Reserva Federal dos EUA fica livre de interferências políticas ou pressões externas na formulação e implementação da política monetária para garantir o profissionalismo, a objectividade e a estabilidade a longo prazo na tomada de decisões. A sua independência é também uma salvaguarda importante para a sua capacidade de garantir o profissionalismo e a estabilidade das decisões de política monetária, o que ajuda a manter a estabilidade dos mercados financeiros e o desenvolvimento saudável da economia.

O impacto da independência do Fed nos mercados financeiros

| Implicações |

Impactos específicos |

| Independência da política monetária |

Priorizar a estabilidade económica a longo prazo e o crescimento do emprego. |

| Transparência na formulação de políticas |

Reuniões e relatórios de mercado reduzem a incerteza. |

| Estabilidade economica |

Evitar interferências políticas e manter a estabilidade do mercado. |

| Confiança do investidor |

Reduz a interferência e aumenta a confiança. |

| Flexibilidade Política |

Flexibilidade para responder às mudanças económicas e de mercado. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.