取引

EBCについて

公開日: 2024-03-07

更新日: 2024-12-17

米国の経済において欠かせない役割を担っているのが、一般に「連邦準備制度」として知られるアメリカの中央銀行です。連邦準備制度は、金融政策の策定、金融機関の監督、金融安定の維持、そして経済成長の促進という重要な責任を負っています。これらの決定や政策は、米国経済に広範な影響を与えるだけでなく、世界の金融市場にも影響を及ぼします。このため、連邦準備制度がどのような機関なのかを理解することは、米国の金融安定を支える柱を理解することと同義です。

連邦準備制度とは

連邦準備制度とは、正式には「フェデラル・リザーブ・システム」と呼ばれ、米国の中央銀行システムです。これは連邦法に基づいて設立された公的な機関で、金融政策の策定と実施、金融機関の監督、金融安定の維持、経済成長と雇用の促進、通貨供給の管理を担う独立した法人です。

中央銀行とHSBCなどの商業銀行は異なります。商業銀行は、預金を受け入れ、融資を行って利益を上げる一方、中央銀行は政府の銀行であり、通貨を発行し、国家や地域の金融および信用政策を策定します。

連邦準備制度は、米国の中央銀行としてドルの発行を担当し、ドルの金融政策の発展に責任を持ちます。その主な役割は、金利と通貨供給量を調整することによって、経済活動やインフレに影響を与える金融政策を策定・実施することです。また、銀行や金融機関の健全な運営を確保し、消費者の権利を守り、金融の安定を維持するために米国の金融システムを監督しています。

さらに、米国の支払いシステムを管理・運営し、スムーズで安全な決済を確保します。経済データを収集・分析し、それを普及させるとともに、経済や金融政策に関するアドバイスを提供しています。また、通貨供給の発行・管理や引き出しの規制も行っています。

これらの役割を果たすために、連邦準備制度は主に3つの金融政策ツールを使用します。それは、割引融資枠、預金準備率、および公開市場操作です。これらのツールは少し難しく聞こえるかもしれませんが、実はそれほど複雑ではありません。

割引融資枠は、経済危機に対応するために、銀行が緊急で融資を受けるための政策です。銀行が破綻しないように支援するためのもので、通常は利用されませんが、危機時には重要な役割を果たします。

預金準備率は、銀行が受け入れた預金の一定割合を米国連邦準備制度に預ける必要があるという規定です。これは、過剰な融資を防ぎ、金融市場全体の安定を保つための仕組みです。

公開市場操作は、連邦準備制度の最も重要で日常的に行われる政策ツールです。連邦準備制度は、毎年8回の公開市場会議を開き、経済状況に応じて金利(フェデラル・ファンド金利)を調整します。この金利は、市場金利や借入コストに大きな影響を与え、経済活動、投資、消費、インフレに間接的な影響を与えます。

連邦準備制度は、他国の中央銀行とは異なり、特別な二重構造を採用しています。これにより、中央集権的な金融政策と地方の金融規制とのバランスが取られています。米国は12の地域に分けられ、それぞれに連邦準備銀行が設置されています。これらの銀行は地域の商業銀行によって所有されており、商業銀行が一定数の株を保有することで連邦準備制度の一部となります。

一方、連邦準備制度の中央機関である「連邦準備理事会(FRB)」は、ワシントンDCに本部を構えており、金融政策の策定・実施、銀行システムの監督、金融安定の維持に責任を持っています。理事会のメンバーは、大統領によって任命され、上院によって承認されます。理事会のメンバーは、通常14年の任期を持ち、その権限は非常に大きいものです。

その役割は、日本銀行やイギリスのイングランド銀行など、世界の多くの中央銀行と同じですが、米国の連邦準備制度の組織はこれらの中央銀行とはまったく同じではありません。基本的に、中央銀行は他の国々の政府機関ですが、米国の中央銀行は、政府機関と民間団体という二重構造を採用しています。

1つは連邦準備制度(連邦準備制度理事会)で、これは政府機関です。もう1つは連邦準備銀行で、アメリカ全土に12の支店があります。これらの12の連邦準備銀行は、本質的に非営利組織です。

これら12の準備銀行は、それぞれ独自の管轄区域を持っており、その地域内の商業銀行を監督する責任があります。各準備銀行は、地域内の数千の加盟銀行によって所有されており、これにより、連邦準備制度が実質的に民間の銀行保有機構であることがわかります。

もちろん、米国の連邦準備制度には一定の民間の要素がありますが、連邦政府の監督と管理のもとで運営されており、その目標は物価の安定を維持し、完全雇用を促進することです。また、財政の安定を確保することもその目的です。そして、米ドルが世界通貨としての地位を持っているため、米ドルの発行を担当する連邦準備制度は、世界で最も高く評価されている金融機関の一つとなっています。米国の経済と金融システムの中核機関として、その政策決定は世界経済や金融市場に広範な影響を与えます。

| 特徴 | プライベートな性質 | 公共性 |

| コントロール | 一部非公開 | 連邦政府によって規制および管理されている |

| リーダーシップ | 株主は取締役を選出 | 大統領が指名し、上院は委員会を承認 |

| 目的 | 個人株主、金銭的目標 | 金融政策目標の達成 |

FRBの構成と株主

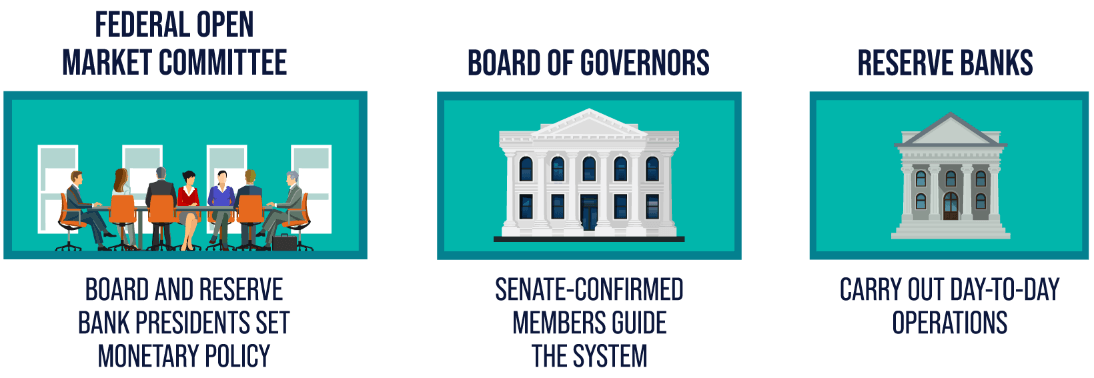

中央銀行が他国の政府によって管理されているのとは異なり、米国の連邦準備制度は、中央機関である連邦準備理事会と、12の地域連邦準備銀行からなる特別な組織構造を採用しています。この二重構造システムは、中央集権的な金融政策の意思決定と、地方の金融規制とのバランスを取ることを目的として設計されています。

米国の領土は12の地域に分割され、それぞれに地域連邦準備銀行があります。これらの地方連銀の株主は主に地元の商業銀行で、商業銀行は米国連邦準備制度の会員銀行となるため、地域連邦準備銀行の株式を一定数保有する必要があります。これらの株式の保有量は、各商業銀行の規模や業務内容によって異なります。

商業銀行に加えて、一部の民間銀行やその他の金融機関も地域連邦準備銀行の株式を保有する場合があります。しかし、個人株主の保有額は比較的小さく、米国連邦準備制度の決定に大きな影響を与えることはありません。

連邦準備理事会は米国連邦準備制度の中央機関で、ワシントンDCに本部があります。理事会は金融政策の策定と実施、米国の銀行システムの監督、金融の安定維持に責任を負います。理事会のメンバーは大統領によって任命、上院によって承認され、その任期は14年で広範な権限と責任があります。

米国連邦準備制度における決定は、大統領によって任命され、上院によって承認された連邦準備理事会(FRB)のメンバーによって行われます。その後、各地域準備銀行の取締役会メンバーは連邦準備理事会(FOMC)によって任命され、その半数は連邦政府によって、残りの半数は地域準備銀行の民間株主によって選ばれます。

FOMCは連邦準備制度の最も重要な政策決定機関で、金融政策の設定と実施に責任を持ちます。FOMCは連邦準備理事会の7人のメンバーと12の地域連邦準備銀行の5人の銀行総裁で構成され、定期的に会合を開き、経済状況や金融政策について議論し、フェデラルファンド金利などの金融政策手段を調整するかどうかを決定します。

一方、この公開市場会議には、連邦準備理事会の執行委員7名と地方連銀の銀行頭取12名のみが出席を許可されており、これら19人が基準金利(フェデラル・ファンド金利)を決定する最高の意思決定者です。これらの最高意思決定者は完全に独立しており、投票の過程で大統領や議会に相談する必要はありません。

会議では合計12票が行使され、連邦準備制度理事会執行委員7名はそれぞれ1票を持ちます。地方連銀は合計5票を持っており、ニューヨーク連銀の総裁は固定票を持っています。残りの11の連邦準備銀行は、1年ごとに4票をローテーションで行使します。

たとえ投票がなかったとしても、会議に出席する政策立案者は依然として発言し、議論に参加し、最終的な政策に影響を与える権利を持っています。つまり、フェデラル・ファンド金利の調整は、連邦準備理事会と地方準備銀行の共同の議論と意思決定の結果であるということです。この仕組みは、権力分立と抑制、均衡のシステムの一部として機能しています。

連邦準備制度は、米国の連邦政府と地方政府の間で抑制と均衡を実現するために、政府機関と非営利団体の二重構造を採用しています。そして、100年の発展を経て、この複雑な運営メカニズムは、米国中央銀行の影響力を高め、その独立性と意思決定の公平性を保証するものとなりました。

連邦準備制度の独立性

米国連邦準備制度の独立性は、その設立以来一貫して重要な特徴です。米国は建国から三権分立と抑制と均衡を重視してきたため、連邦政府と州政府はそれぞれの責任を負い、相互に抑制と均衡を図りながら協力しています。

金融活動の歴史は長いものの、連邦準備制度は1913年12月にようやく設立されました。州政府は、中央銀行の設立が連邦政府の権限を過剰に拡大させ、州の利益を損なうことを懸念し、その結果として中央銀行設立が遅れました。

米国では過去に2度国立銀行が設立されましたが、これらは本質的には商業銀行で、現代の中央銀行のような役割は果たしていませんでした。これらの銀行は特定の時期に誕生しましたが、過度な権力の集中を防ぐために、20年の有効期間を設定して設立されました。

第二合衆国銀行が閉鎖された後、約10年ごとに金融危機が発生し、金融システムの規制が不十分であることが明らかになりました。経済における金融の役割はますます重要になり、金融市場が拡大し、金融危機のリスクが高まる中で、中央銀行の必要性が急速に高まりました。

1913年、米国議会は連邦準備法を可決し、連邦政府と非営利団体の二重構造を確立し、米国連邦準備制度を創設しました。この法律は、米国連邦準備制度の組織構造、任務、権限の範囲を規定し、金融政策の意思決定において一定の自律性を与えることを目的としました。

その際、権力の集中を避けるため、そして同時に、いずれかの利益集団が米国連邦準備制度を操作するために独自の派閥を設立することを防ぐために、連邦準備理事会と12の地方準備銀行が一緒に米国とその主要な中央銀行機能を引き受けることを選択しました。これにより、連邦準備制度は分散化された体制となり、地域ごとの多様な経済状況を反映させることができるようになったのです。連邦準備理事会のメンバーや議長を含む指導者は大統領によって指名され、上院の任命によって承認される仕組みが採用されました。

この任命システムは、米国連邦準備制度の意思決定への政府の関与を保証するだけでなく、指導者が長期的な任期を持つことによって、政治的影響を受けにくくなります。これにより、連邦準備制度はその独立性を保護し、抑制と均衡のシステムを生み出しました。大統領、下院、上院を同時にコントロールし、全ての地区の議長や市民代表を買収することはほぼ不可能であるため、米国連邦準備制度を裏で操作することが困難になります。

さらに、米国連邦準備制度は金融政策の決定において高度な独立性を享受しています。金融政策措置とその決定の根拠については議会と大統領に報告する義務があるものの、金融政策の決定は主に政治的な考慮ではなく、専門的な経済分析とデータに基づいて行われます。政府の支出に依存して運営するのではなく、保有資産と金融機関からの利息収入によって運営を維持しています。この経済的自給自足モデルは、財政的自給自足に対する政府の影響力を軽減するのに役立ち、連邦準備制度の独立性をさらに強化しています。

同時に、米国連邦準備制度は透明性を重視しています。金融政策の決定と実施について国民と議会に定期的に報告し、国民やメディアの監視と評価を受けています。さらに、定期的に監査報告書を議会に提出し、法的責任を果たしていることを確認しています。

最終的に、歴代の連邦準備制度理事会議長の努力により、米国連邦準備制度は、金融政策の策定と実施における政治的干渉や外部からの圧力から解放され、意思決定における専門性、客観性、長期的な安定性を確保しています。その独立性は、金融市場の安定と経済の健全な発展を維持するために、金融政策決定の専門性と安定性を確保する能力に対する重要な保護手段となっています。

| 要素 | 具体的な影響 |

| 金融政策の独立性 | 長期的な経済の安定性と雇用の成長を優先する |

| 政策決定の透明性 | 市場との会議や報告書により不確実性を減少させる |

| 経済的安定 | 政治的干渉を避け、市場の安定性を維持する |

| 投資家の信頼 | 干渉を減らし、信頼感を高める |

| 政策の柔軟性 | 経済や市場の変化に柔軟に対応できる |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。