Торговля

Краткое содержание:

Краткое содержание:

Бэкдор-листинг — это быстрый листинг посредством слияний и поглощений. Экономит время и деньги, но сопряжен с рисками, такими как высокие затраты, и требует осторожности инвесторов.

В глазах общественности листинговые компании имеют свой золотой свет и чувствуют себя очень возвышенно. Но на самом деле вода здесь тоже очень глубокая. Важно понимать, что иногда некоторые компании могут не использовать обычные каналы для выхода на биржу. Как и в истории, Цао Цао держал императора в заложниках, позаимствовав династию Восточная Хань для успешного листинга своей собственной компании и приведя Цао Вэя в качестве примера. В настоящее время во многих компаниях также существует явление бэкдор-листинга; инвесторам необходимо различать эти два понятия. Теперь мы посмотрим на список бэкдоров в конце. Как?

Что означает бэкдор-листинг?

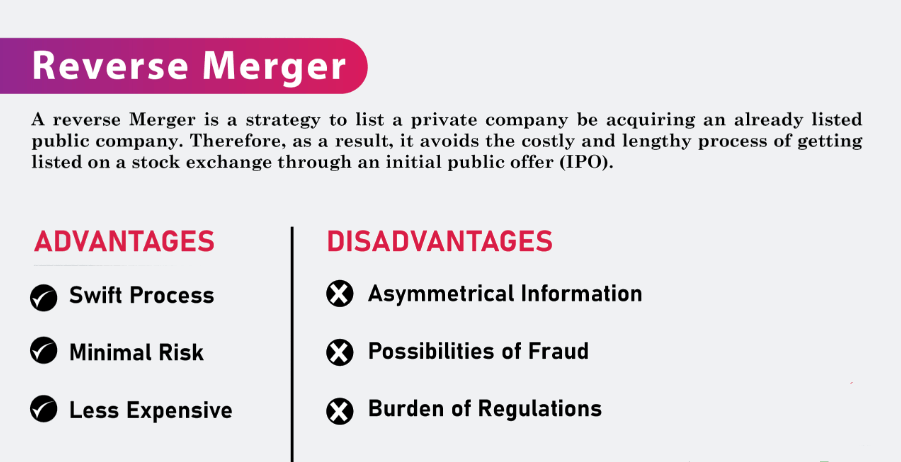

На современном финансовом рынке это относится к частной компании, использующей определенные способы получения контроля над другой листинговой компанией для достижения цели листингового поведения. Это рассматривается как альтернативный способ привлечения капитала и быстрого выхода на биржу, особенно для компаний, которые стремятся получить капитал и хотят избежать длительного ожидания и сложных процессов проверки. Этот метод позволяет компаниям сэкономить время и затраты за счет приобретения или слияния с уже зарегистрированной на бирже компанией и получения прямого права на листинг.

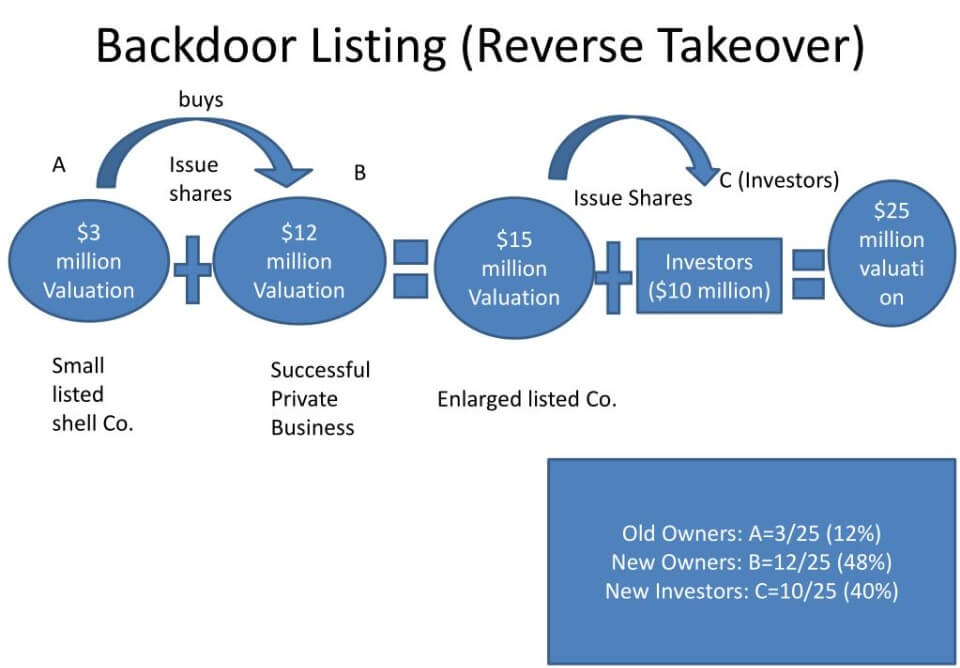

В частности, это означает, что компания, которая уже котируется на фондовой бирже, приобретает или сливается с компанией, не котирующейся на бирже (обычно меньшей или убыточной компанией), для получения листинга. Такое поведение также известно как «обратное слияние» или «обратное поглощение».

Например, предположим, что компании А, рекламному агентству, срочно необходимо выйти на биржу, чтобы получить капитал для расширения бизнеса, но традиционный процесс листинга является громоздким, требует много времени и не отвечает насущным потребностям компании. В этом случае компания А обнаруживает, что компания Б уже зарегистрирована на фондовом рынке и, следовательно, может использовать свой статус листинга для скрытого листинга. Короче говоря, компания Б стала «оболочкой» для листинга компании А.

Две компании достигли соглашения, по которому компания Б приобрела акции компании А в виде частичной выплаты наличными и выпуска новых акций существующим акционерам компании А. В юридическом смысле это выглядит как полное приобретение Компании А Компанией Б, что делает ее дочерней компанией, находящейся в полной собственности Компании Б. Однако на практике Компания А не является дочерней компанией, находящейся в полной собственности. Однако на практике первоначальные акционеры компании А владели большинством или даже подавляющим большинством акций компании Б, получив таким образом эффективный контроль над компанией Б и, в свою очередь, над компанией А. Таким образом, компания А смогла стать дочерней компанией, находящейся в полной собственности компании B. Кроме того, акционеры компании A смогли приобрести акции компании B путем выпуска новых акций.

Таким образом, компания А смогла быстрее претендовать на листинг и могла продолжать работать как компания А под названием компании Б. Эта стратегия позволяет компании А избежать утомительного традиционного процесса листинга, быстро добиться листинга и использовать платформу уже зарегистрированной компании для сбора средств и расширения бизнеса.

При бэкдор-листинге уже включенная в листинг компания обычно объединяет свой бизнес, активы и обязательства с целевой компанией путем изменения названия или реорганизации. Цель обычно состоит в том, чтобы быстро получить статус листинга, минуя некоторые громоздкие процессы традиционных процедур листинга, а также обеспечивая относительно удобный способ привлечения капитала на рынке капитала, особенно для некоторых стартапов или развивающихся отраслей.

Помимо обратного поглощения, существуют три других способа бэкдорного листинга: слияние и поглощение подставных компаний, вливание капитала подставных компаний и реорганизация подставных компаний. Каждый режим имеет свои особенности работы, преимущества и недостатки. Эти режимы предоставляют компаниям различные способы стать публичными для удовлетворения своих потребностей в финансировании и развитии.

Листинг Shell M&A — это процесс, при котором компания, еще не котирующаяся на бирже, становится публичной путем приобретения компании, которая уже котируется на фондовой бирже. Приобретаемая листинговая компания обычно представляет собой компанию с одним бизнесом или не смогла реализовать ожидаемое развитие, в то время как покупатель надеется воспользоваться листинговым статусом приобретенной компании для быстрой реализации собственного листинга. Основной особенностью листинга подставных компаний M&A является его быстрота, поскольку нет необходимости проходить традиционный процесс IPO.

Листинг, финансируемый подставным лицом, — это процесс, при котором компания, которая еще не котируется на бирже, становится публичной путем вливания капитала в компанию, которая уже котируется на фондовой бирже, и приобретения контрольного пакета акций или эффективного контроля над этой компанией. В отличие от листинга подставных компаний по слияниям и поглощениям, в рамках этой модели приобретенная листинговая компания не обязательно должна иметь реальный бизнес или активы, но существует в качестве инструмента листинга. Основная особенность листинга путем вливания оболочки заключается в том, что сумма вливания капитала велика и обычно требует уплаты высокой комиссии за приобретение.

Листинг при реорганизации оболочки — это процесс, при котором компания, которая еще не котируется на бирже, реорганизуется путем реструктуризации своего бизнеса или активов с компанией, которая уже котируется на фондовой бирже, а затем реорганизованная компания регистрируется через реорганизованную компанию. В этой модели реорганизованная компания обычно имеет больше бизнеса или активов и будет продолжать расти после листинга. Основная особенность листинга при реорганизации подставной компании заключается в том, что листинг достигается путем объединения предприятий или активов, что имеет более существенную бизнес-основу, чем листинг подставной компании по слиянию и поглощению или листинг подставной вливания капитала.

Бэкдор-листинг — это альтернативный канал листинга, используемый предприятиями, который проще по сравнению с традиционными листингами IPO, но все же требует соблюдения определенных условий. Таким образом, заимствовав листинговый статус листинговой компании, мы можем осуществить быстрый листинг предприятий, но нам необходимо обратить внимание на его риск и соблюдение требований.

| Название компании | Отрасли | Шелл-подход |

| Акийи | Видео развлечения | Обратное слияние |

| Цзиндун Цифровой | Финтех | Вливание капитала «Шелл» |

| Випшоп | Электронная коммерция | Обратное слияние |

| Автомобиль и дом | Автомобильная промышленность | Реорганизация |

| Пиндуодуо | Электронная коммерция | Обратное поглощение |

Каковы условия бэкдор-листинга?

Поскольку, как правило, компания, которая хочет стать публичной, должна получить одобрение Комиссии по ценным бумагам и биржам, этот процесс не только более громоздкий, но и относительно длительный. Таким образом, предприятия, стремящиеся собрать средства, будут использовать короткий путь, выбирая черный ход этого специального канала для достижения своей цели. И в первую очередь нужно иметь подходящую «подставную» компанию; Как правило, в листинг компании включены некоторые плохо управляемые компании с низкой производительностью.

Кроме того, компания, желающая занять оболочку для выхода на биржу, также должна соответствовать стандартам листинга фондовой биржи, включая финансовое положение, прибыльность, структуру акционеров, масштаб бизнеса и другие требования. Эти стандарты обеспечивают надежность и прозрачность листинговых компаний и создают определенные проблемы для компаний, желающих стать публичными.

Листинговая компания и целевая компания должны достичь соглашения о сделке слияния, включая обмен долей акций, оценку активов, интеграцию бизнеса и другие аспекты, что обеспечивает плавную сделку и баланс интересов между двумя сторонами. Продолжительность этого этапа может варьироваться в зависимости от компании и рыночных условий и обычно занимает от нескольких месяцев до года.

Более того, сделка по слиянию должна быть одобрена акционерами как листинговой компании, так и целевой компании, что обычно требует проведения общего собрания акционеров для голосования. Этот процесс может занять от нескольких недель до нескольких месяцев, в зависимости от графика собрания акционеров и рассмотрения предложений.

Сделки по слиянию подлежат рассмотрению и одобрению органами регулирования ценных бумаг, чтобы гарантировать, что сделка соответствует законам, постановлениям и рыночным нормам, а также защитить интересы инвесторов и стабильность рынка. Продолжительность процесса одобрения зависит от эффективности работы регуляторов и степени проверки ими содержания сделки, которая обычно составляет от нескольких месяцев до года.

Листинговые компании обязаны полностью раскрывать инвесторам соответствующую информацию о сделке по слиянию, включая мотивацию сделки, ожидаемые эффекты, факторы риска и т. д., чтобы гарантировать, что инвесторы понимают содержание и влияние сделки и принимают обоснованные инвестиционные решения. Этот процесс может занять несколько недель или несколько месяцев.

После завершения всех процедур утверждения и раскрытия информации сделка по слиянию формально завершается, акции целевой компании объединяются с листинговой компанией, а целевая компания становится дочерней компанией листинговой компании, осуществляя бэкдорный листинг. Время завершения транзакции зависит от прогресса и завершения предыдущих шагов и может занять от нескольких месяцев до нескольких лет.

Первым шагом является выбор подходящей оболочки, которая обычно представляет собой зарегистрированную на бирже компанию с плохой работой и средней производительностью. Чтобы быть перечисленными компаниями путем прямого приобретения реорганизации активов и других способов вводить свои собственные активы, чтобы получить контроль над подставной компанией, оболочка даже завершена.

Бэкдор-листинг — это хорошо или плохо.

В последние годы некоторые предприятия отдают предпочтение этому варианту в качестве альтернативы традиционным IPO. Его преимущества заключаются в относительно упрощенном процессе и низких временных затратах, что позволяет предприятиям быстрее выйти на рынок капитала и получить финансовую поддержку и признание на рынке. Однако у него также есть некоторые риски и недостатки, такие как высокие затраты на приобретение, информационная асимметрия и изменения в структуре акционеров, которые предприятиям необходимо тщательно оценить и взвесить.

Подставные компании сталкиваются с риском делистинга, поскольку цены на их акции, как правило, низкие. Однако, как только подставная компания попадает в листинг, это, как правило, стимулирует положительные ожидания инвесторов в отношении акций компании и может даже спровоцировать всплеск спекуляций, что приводит к значительному росту цены акций. В данном случае подставная компания смогла таким образом получить новую жизнь, поскольку после этого акции рискованной подставной компании стали гораздо более привлекательными на рынке.

Инвесторы обычно возлагают большие надежды на то, что котирующаяся на бирже компания реализует улучшенные показатели производительности и потенциал будущего роста, что приводит к росту цены акций. Эта положительная реакция рынка также предоставляет листинговым компаниям больше возможностей для привлечения капитала и повышения их конкурентоспособности на рынке.

Для целевых компаний, желающих стать публичными, этот ускоренный листинг также позволяет компании быстрее получить доступ к финансированию на рынке капитала, что может помочь ускорить рост и расширение компании. В то же время это также предоставляет целевой компании большую гибкость в выборе правильного времени для выхода на биржу и лучшего реагирования на изменения рынка и конкурентные вызовы.

Кроме того, этот подход позволяет целевой компании избежать некоторых неопределенностей и рисков, связанных с традиционным процессом IPO, таких как неопределенность принятия рынком и ценообразования, тем самым снижая риск выхода на биржу. Это также может позволить целевой компании быстрее выйти на рынок капитала и привлечь больше внимания инвесторов и вливания капитала, тем самым улучшая рыночную позицию компании и ценность бренда.

Однако бэкдор-листинг также имеет некоторые потенциальные риски и недостатки. Во-первых, это означает, что предприятию придется нести более высокие затраты на приобретение, включая цену приобретения и затраты на реструктуризацию. Эти затраты могут оказать некоторое негативное влияние на финансовое положение предприятия, особенно если после приобретения потребуется интеграция и реорганизация бизнеса.

Более того, если производительность или качество активов целевой компании являются плохими, это также может оказать негативное влияние на уже котирующуюся на бирже компанию, влияя на ее репутацию и динамику цены акций. Это может привести к ослаблению доверия инвесторов к листинговой компании, падению цены акций или даже спровоцировать убытки инвесторов и судебные разбирательства.

Во-вторых, существует проблема асимметрии информации и отсутствия прозрачности. Поскольку могут быть различия в исторических данных, финансовом состоянии и операционной деятельности подставной компании и целевой компании, инвесторам сложно получить полную и точную информацию о целевой компании. Эта неопределенность может затруднить инвесторам точную оценку стоимости и риска бизнеса, увеличивая неопределенность и риск инвестиций.

Кроме того, в результате реорганизации может измениться структура акционеров компании, что может привести к размыванию доли владения первоначальными акционерами. В ходе процесса реорганизации подставная компания обычно выпускает новые акции акционерам целевой компании в качестве вознаграждения за сделку, что приводит к уменьшению доли владения первоначальными акционерами и уменьшению их доли в новой листинговой компании. Это может оказать негативное влияние на интересы первоначальных акционеров, поскольку их права на контроль и получение дивидендов в компании могут быть ограничены.

Поскольку это обычно достигается путем слияний и поглощений исключенных из листинга компаний, это может привести к включению в листинг некоторых плохо управляемых компаний, которые должны были быть исключены из листинга в качестве подставных компаний. Это явление серьезно подорвало первоначальный механизм делистинга рынка ценных бумаг и может представлять риски для инвесторов. Кроме того, спекуляции на концептуальных акциях также несут определенные риски, поскольку на колебания цен на акции могут влиять рыночные спекуляции и спекулятивное поведение, и инвесторам следует проявлять осторожность в таких ситуациях.

В заключение, бэкдор-листинг, как альтернатива традиционному IPO, обеспечивает альтернативный канал финансирования для некоторых предприятий, но он также несет в себе ряд проблем и рисков. Инвесторам необходимо проявлять осторожность при оценке рисков и рационализации своих инвестиций и финансового управления при участии в акциях таких листинговых компаний.

| Функции | Бэкдор-листинг | IPO (первичное публичное размещение акций) |

| Методы квалификации | Приобретение контроля и вливание активов. | Добейтесь финансирования через административные лицензии. |

| Критерии аудита | Требования ниже, чем при IPO. | Более строгие правила обмена и регулирования. |

| Стоимость времени | Оптимизированный процесс, более быстрые сроки листинга. | Высший уровень предполагает длительное рассмотрение и утверждение. |

| Уровень жертвенности акционеров | Более высокие затраты означают больше трансфертов акций. | Относительно небольшой, меньшие жертвы для акционеров |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24