Торговля

Краткое содержание:

Краткое содержание:

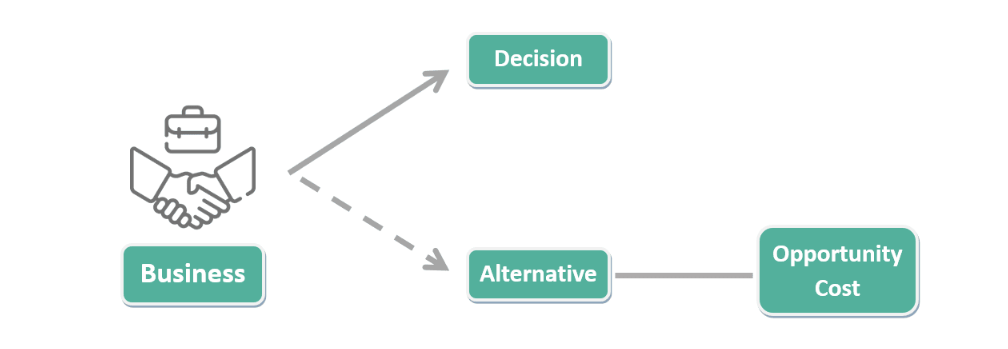

Альтернативная стоимость – это стоимость лучшей альтернативы, потерянной в результате выбора. Это помогает понять эффективность использования ресурсов и является ключевым моментом для инвестиций.

Первое, о чем думают многие люди при инвестировании, — это норма прибыли, то есть, какую прибыль принесут в конечном итоге эти инвестиции. Другие будут учитывать стоимость, но только стоимость капитала, забывая об альтернативных издержках. Это то, что вам следует учитывать при выборе инвестиционного продукта и метода инвестирования. Важно понимать, что делая выбор, вы упускаете другой выбор. У каждого выбора есть цена, и это альтернативные издержки. Таким образом, в этой статье речь пойдет о значении и важности альтернативных издержек.

Что означает альтернативная стоимость?

Это цена лучшей альтернативы, которая упущена для выбора определенного действия. Проще говоря, это можно понимать как ценность, которую можно получить, вложив определенное количество ресурсов в определенное использование, а затем отказавшись от ценности, которую можно получить в других целях. Это важная концепция в экономике, поскольку она помогает учитывать эффективность выбора и распределения ресурсов.

Общество имеет ограниченные ресурсы для удовлетворения неограниченных желаний людей. Поэтому, делая выбор, человек должен решить, какие желания удовлетворить, а какие — отказаться. Из многих вариантов, от которых отказываются в процессе выбора, тот, который имеет наибольшую ценность, известен как альтернативная стоимость.

Представьте себе, что сотовый телефон, ноутбук и фотоаппарат сломались одновременно, каждый стоимостью 5000 долларов. Это когда твой отец ведет тебя в магазин электроники и говорит, что ты можешь выбрать один из них в качестве подарка на день рождения. Каким будет выбор между желанием иметь три электроники, но иметь возможность иметь только одну из них?

Если предположить, что наиболее востребованным предметом является новый сотовый телефон, затем ноутбук и, наконец, фотоаппарат, то естественным выбором будет сотовый телефон в качестве подарка на день рождения. В этом случае альтернативная стоимость приобретения мобильного телефона — это следующий лучший вариант: ноутбук. Некоторые могут задаться вопросом, почему ноутбук уронили, хотя камеру явно уронили.

Дело в том, что из этих трех предметов указано, что можно выбрать только один. Даже если вы не выберете в подарок на день рождения сотовый телефон, вы не сможете получить одновременно и ноутбук, и фотоаппарат. Поэтому варианта ноутбука и фотоаппарата вообще не существует. Поскольку этот вариант не может быть выбран, он не может быть альтернативными издержками.

Кроме того, хотя деньги на сотовый телефон не были потрачены, обратите внимание, что в процессе выбора возможность приобретения ноутбука, а также удовлетворение от приобретения ноутбука были упущены в пользу приобретения сотового телефона. Таким образом, альтернативные издержки приобретения мобильного телефона по определению всегда связаны с приобретением ноутбука.

Это значит, что возможность в нем должна быть необязательным элементом, а если это не необязательный элемент, то это не возможность. Например, если фермер знает, как выращивать только пшеницу, овощи и свиней, недвижимость не станет для него возможностью. Другой пример: если вы хотите съесть только торт с бобовой пастой или блинчики с шоколадной крошкой, то пончики никогда не станут альтернативными издержками.

Также существует тот факт, что оно должно относиться к предмету, который дает наибольшую отдачу от упущенной возможности; например, если для фермера разведение свиней приносит наибольшую прибыль, то альтернативные издержки выращивания пшеницы и овощей связаны с выращиванием свиней. Это означает, что выгоды, которые можно получить от выращивания пшеницы и овощей, отдаются в пользу выращивания свиней. Таким образом, для этого фермера затраты на выращивание пшеницы и овощей равны ожидаемому доходу от выращивания свиней. Напротив, затраты на выращивание свиней — это прибыль, которую можно было бы получить, отказавшись от выращивания овощей.

Экономика предполагает, что люди руководствуются рациональностью, чтобы оптимально распределить ограниченные ресурсы для максимизации выгод. Любой вид ресурса конечен, а конечные ресурсы можно использовать для многих целей, а использование ресурсов для одной цели требует одновременного отказа от других вариантов.

Альтернативная стоимость — очень важная концепция финансового планирования и принятия инвестиционных решений; он включает не только непосредственно потраченную сумму, но и потенциальные выгоды от отказа от других инвестиционных возможностей. Учет этого при принятии решений может помочь более полно оценить долгосрочное влияние различных вариантов.

При финансовом планировании, помимо непосредственно получаемых выгод, необходимо взвесить затраты, связанные с утратой альтернатив. В баланс, помимо уплаченной суммы, должна быть включена потеря дохода из-за вышеизложенного и других инвестиционных возможностей. Это помогает дать более точную картину финансового положения.

Что касается доходности инвестиций, включение их в расчет может помочь оценить потенциальную доходность различных вариантов инвестирования. Это и сила сложных процентов могут оказать существенное влияние на финансы, а некоторые небольшие решения могут помешать вам реализовать вашу цель – свободу богатства. Например, при переводе денег с одного традиционного пенсионного счета на другой необходимо учитывать налоги и упущенные инвестиционные возможности.

Другой пример: г-н А. начал инвестировать 500 долларов в месяц в возрасте 18 лет и вышел на пенсию в 55 лет, имея активы не менее 1,4 миллиона долларов, что соответствует пассивному доходу более 7000 долларов в месяц. Г-жа Б., с другой стороны, не начала заниматься финансовыми инвестициями, пока ей не исполнилось 30 лет, и к 55 годам у нее было всего 500 000 долларов в активах при той же годовой процентной ставке.

В конце концов, мисс Б получает менее половины состояния мистера А. Чтобы конкурировать с инвестицией г-на А в 500 долларов, мисс Б должна инвестировать 1,333 доллара в месяц. Этот случай иллюстрирует ущерб, причиненный выбором тратить доходы в молодости вместо того, чтобы сосредоточиться на стоимости сбережений и инвестиций.

В заключение можно сказать, что альтернативные издержки существуют повсюду в жизни, и их можно использовать для анализа многих областей. Рациональные люди предпочитают правильно использовать его для анализа плюсов и минусов выбора, максимизирующего полезность. Понимание этого помогает людям принимать мудрые решения с ограниченными ресурсами, более эффективно использовать ресурсы, учитывая затраты, связанные с ранее сделанным выбором, и достигать оптимального финансового планирования и инвестиционных решений.

Как рассчитать формулу альтернативных издержек

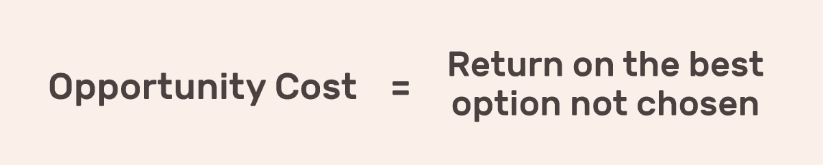

Часто бывает трудно дать количественную оценку, поскольку это связано с ценностью упущенного лучшего альтернативного выбора. Однако определение ценности наилучшего альтернативного выбора — сложный процесс, поэтому обычно это концептуальная идея, а не число, которое можно вычислить напрямую.

Предположим, есть сумма в 1000 долларов. и можно инвестировать эту сумму на фондовом рынке с ожидаемой годовой доходностью 8% или можно разместить эту сумму в банке с годовой процентной ставкой 3%. Если кто-то решает инвестировать в фондовый рынок, то альтернативные издержки — это доход от упущенного депозита в банке. Расчет следующий:

Ожидаемая прибыль от фондового рынка = 1000 долларов США x 8% = 80 долларов США; доходность банковского депозита = 1000 долларов США х 3% = 30 долларов США; альтернативные издержки = доход от банковского депозита = 30 долларов США. Таким образом, стоимость выбора инвестирования в фондовый рынок составит 30 долларов. т. е. отказ от возврата банковского депозита.

На этом примере видно, что он основан на ценности отброшенного лучшего альтернативного выбора. Чтобы сравнить это со стоимостью сделанного выбора, можно использовать следующую формулу: Стоимость возможности = Стоимость следующей лучшей альтернативы + Стоимость выбранного варианта.

Как видно из предыдущего примера, альтернативные издержки ниже выигрыша, а значит и потери выбора. А когда она высока, это обычно означает, что ценность лучшей альтернативы, от которой отказываются при принятии определенного выбора, высока. Другими словами, выбор определенного действия приводит к отказу от других альтернатив, которые могут принести более высокую выгоду или большую выгоду. Следовательно, когда он высок, это означает, что сделанный выбор может привести к большей потере или упущению возможности.

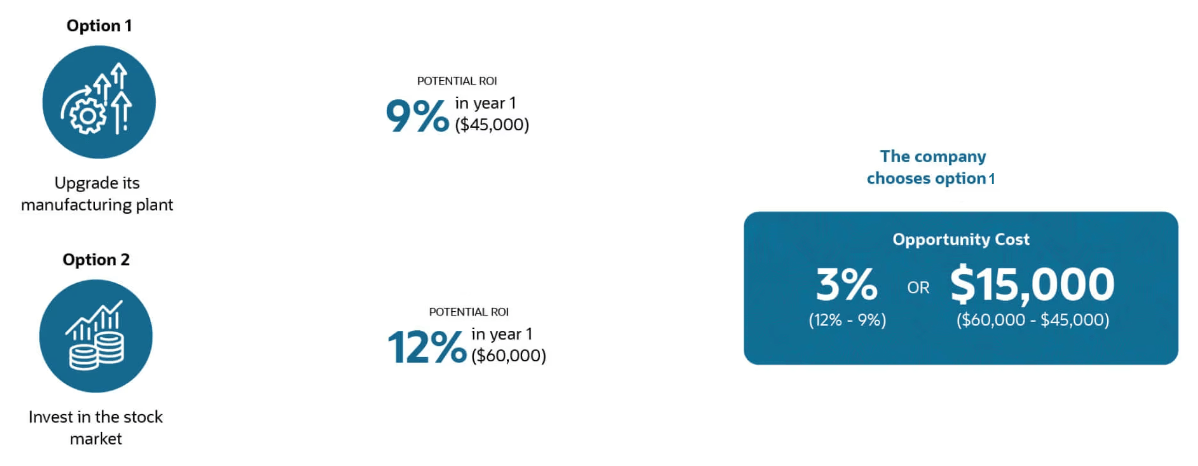

Например, на диаграмме ниже компания XYZ имеет в наличии 500 000 долларов США. На данный момент есть два варианта инвестирования. Первый — модернизировать производственное предприятие, потенциальная годовая рентабельность инвестиций которого составляет 9%, или 45 000 долларов США. Второй вариант — инвестировать в фондовый рынок, потенциальная годовая рентабельность инвестиций которого составляет 12%, а доходность — 60 000 долларов США.

Первый вариант – модернизировать завод. Стоимость этого варианта выше, а потери составляют 12% минус 9%, или рентабельность инвестиций 3%. Или это означает 60 000 минус 45 000. или 15 000 долларов.

Знание расчета альтернативных издержек позволяет принимать более обоснованные решения при инвестировании, поскольку можно принять во внимание потери, которые могут быть понесены в результате отказа от конкретной инвестиции. Сравнивая затраты на различные варианты инвестиций, можно выбрать наиболее выгодную инвестицию, тем самым максимизируя отдачу от инвестиций.

Важность альтернативных издержек в инвестициях

Важность альтернативных издержек в инвестициях

Когда выбор сделан, теряется ценность других выборов. Другими словами, выбирая один вариант, вы отказываетесь от потенциальных преимуществ других вариантов. Эта концепция особенно важна в инвестировании. Эта концепция помогает нам понять компромиссы и потенциальные потери, связанные с принятием решений, а также помогает оптимизировать использование ресурсов и качество решений.

Например, если кто-то инвестирует в неэффективные акции, продолжение инвестирования дополнительных денег может подвергнуть его большему риску потерь. С другой стороны, переключение средств на хорошо работающие акции может помочь превратить убыток в прибыль. С этой точки зрения, продолжение инвестирования в неэффективные акции означает отказ от возможности инвестировать в хорошие акции, что является альтернативными издержками.

Чрезмерная одержимость деньгами, временем, энергией и эмоциями, которые уже вложены, может привести к еще большим потерям, поскольку это может означать продолжение инвестирования в проект, который непрактичен или не имеет потенциала. Кроме того, чрезмерная навязчивость может привести к упущению других, лучших вариантов, поскольку внимание чрезмерно фокусируется на одном направлении, а другие возможные возможности упускаются из виду.

Остановить потери и своевременно скорректировать инвестиционную стратегию имеет решающее значение, поскольку это помогает избежать больших потерь из-за эффекта компаундирования. Своевременно остановить убытки означает продолжать инвестировать деньги, когда убытки превышают определенный уровень, а корректировка инвестиционной стратегии означает адаптацию портфеля к новым ситуациям и максимизацию потенциальной прибыли с учетом рыночных условий и инвестиционных целей.

Уже оплаченные невозвратные затраты не следует учитывать при составлении планов или инвестиций. Поскольку невозвратные издержки — это прошлые расходы, которые больше не могут быть возмещены, они не должны влиять на текущие и будущие решения. Решения должны основываться на текущих возможностях и потенциальных будущих выгодах, а не на прошлых вкладах. Будет разумно признать поражение и вовремя скорректировать свою стратегию, потому что это поможет вам выйти из старых плохих шаблонов и искать новое направление. Имея возможность корректировать свою стратегию, вы сможете лучше адаптироваться к меняющимся рыночным условиям и максимизировать будущую прибыль.

Альтернативная стоимость — важная концепция инвестирования, которая помогает инвесторам принимать обоснованные решения. Взвешивая ожидаемую доходность и риски различных инвестиционных возможностей, инвесторы могут найти наиболее ценные варианты. Когда дело доходит до распределения активов, это помогает инвесторам сравнивать доходность и риски различных классов активов, чтобы найти для них правильный портфель.

Например, предположим, что инвестор сталкивается с различными вариантами инвестиций, такими как покупка акций, облигаций и недвижимости. Принимая во внимание ожидаемую норму прибыли каждой инвестиции и соответствующий уровень риска, инвестор может определить альтернативную стоимость каждой инвестиции. Затем они смогут выбрать портфель, который лучше всего соответствует их потребностям, исходя из их инвестиционных целей и толерантности к риску. Таким образом, инвесторы смогут лучше использовать ограниченные ресурсы и максимизировать прибыль от инвестиционного процесса.

Это позволяет инвесторам взвесить преимущества различных вариантов использования средств. Например, инвестор может столкнуться с множеством вариантов, таких как покупка земли или инвестирование в акции. Рассмотрев ожидаемую доходность и риски каждого варианта, инвесторы могут принять оптимальные решения, чтобы максимизировать отдачу от инвестиций.

Это учитывается при долгосрочном инвестиционном планировании, что позволяет инвесторам наслаждаться эффектом компаундирования в долгосрочной перспективе, предпочитая отложить расходы и использовать деньги для инвестиций. Это означает, что они могут получить более высокую прибыль от своих инвестиций в будущем, а не тратить средства немедленно. Вкладывая деньги в высокодоходные инвестиционные инструменты и позволяя реинвестировать доходы от инвестиций для ускорения экономического роста, инвесторы могут создать больше богатства в будущем.

При оценке инвестиционного проекта это помогает инвесторам сравнить потенциальную доходность проекта с доходами от других возможных инвестиционных возможностей. Используя такие методы, как NPV или IRR, инвесторы могут количественно оценить различные инвестиционные проекты и сравнить их с другими потенциальными инвестиционными возможностями.

Объединив все это, инвесторы смогут лучше понять относительную ценность каждой инвестиционной программы и сделать осознанный выбор при принятии инвестиционных решений. Выбирая инвестиционные проекты с более высокой потенциальной доходностью и более низкими относительными рисками, инвесторы могут максимизировать свою долгосрочную доходность от инвестиций.

Таким образом, альтернативная стоимость играет ключевую роль в оценке инвестиционного проекта и процессе принятия решений, помогая инвесторам оптимизировать свои портфели и добиться лучших финансовых показателей. Устраните эту проблему, и вам будет гораздо меньше о чем беспокоиться при инвестировании на фондовом рынке. Доходы также будут расти как на дрожжах, а ваш уровень производительности будет расти.

| Инвестиционные решения | Важность |

| Оптимизация использования ресурсов | Помогает найти наиболее ценные варианты инвестиций. |

| Оценка потенциальных потерь | Оцените долгосрочное влияние инвестиционного выбора. |

| Учитывая стоимость упущенных вариантов | Не упускайте лучшие инвестиционные возможности. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Действующий до отмены ордер позволяет трейдерам устанавливать цели покупки или продажи, которые остаются активными до тех пор, пока не будут выполнены или отменены, помогая автоматизировать торговлю без ежедневного мониторинга.

2025-04-24

Узнайте, как купить акции SpaceX, не будучи инсайдером. Изучите варианты частного капитала и косвенные инвестиционные стратегии, доступные в 2025 году.

2025-04-24

DYOR означает «проводите собственные исследования». Узнайте, почему независимые исследования имеют решающее значение для разумного инвестирования, управления рисками и избежания дорогостоящих ошибок.

2025-04-24