สรุป

สรุป

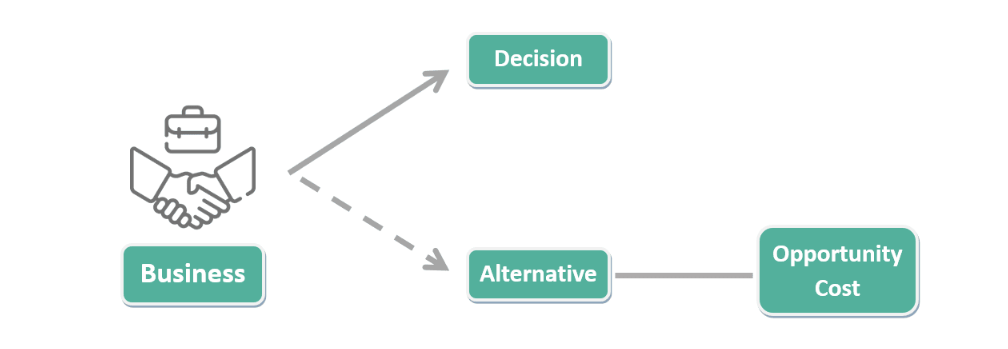

ค่าเสียโอกาสคือต้นทุนของทางเลือกที่ดีที่สุด ซึ่งสูญเสียไปโดยการเลือก ช่วยให้เข้าใจประสิทธิภาพของทรัพยากรและเป็นกุญแจสำคัญในการลงทุน

สิ่งแรกที่หลายๆ คนนึกถึงเมื่อลงทุนคืออัตราผลตอบแทน ซึ่งก็คือ การลงทุนนี้จะทำกำไรได้มากน้อยเพียงใดในท้ายที่สุด คนอื่นจะพิจารณาแต่ต้นทุนแต่ต้นทุนของเงินทุนโดยลืมต้นทุนเสียโอกาส สิ่งเหล่านี้คือสิ่งที่คุณควรพิจารณาเมื่อเลือกผลิตภัณฑ์การลงทุนและวิธีการลงทุน สิ่งสำคัญคือต้องตระหนักว่าเมื่อคุณตัดสินใจเลือก คุณกำลังพลาดตัวเลือกอื่น ทุกตัวเลือกมาพร้อมกับราคา และนี่คือค่าเสียโอกาส บทความนี้จึงจะมาพูดถึงความหมายและความสำคัญของต้นทุนเสียโอกาส

ค่าเสียโอกาสหมายถึงอะไร?

มันเป็นต้นทุนของทางเลือกที่ดีที่สุดที่ถูกละเลยเพื่อเลือกการกระทำบางอย่าง พูดง่ายๆ ก็คือ สามารถเข้าใจได้ว่าเป็นมูลค่าที่สามารถได้รับจากการนำทรัพยากรจำนวนหนึ่งไปใช้ในการใช้งานบางอย่าง จากนั้นจึงละทิ้งมูลค่าที่สามารถรับได้จากการใช้งานอื่นๆ เป็นแนวคิดที่สำคัญในเศรษฐศาสตร์เนื่องจากช่วยในการพิจารณาประสิทธิภาพของทางเลือกและการจัดสรรทรัพยากร

สังคมมีทรัพยากรที่จำกัดเพื่อสนองความต้องการอันไม่จำกัดของมนุษย์ ดังนั้นในการตัดสินใจเลือก เราต้องตัดสินใจว่าความปรารถนาใดที่จะสนองและความปรารถนาใดที่จะยอมแพ้ จากตัวเลือกมากมายที่มอบให้ในกระบวนการเลือก ตัวเลือกที่มีมูลค่าสูงสุดเรียกว่าค่าเสียโอกาส

ลองนึกภาพว่าโทรศัพท์มือถือ แล็ปท็อป และกล้องถ่ายรูปพังพร้อมกันทั้งหมด มูลค่า 5,000 ดอลลาร์ นี่คือตอนที่พ่อพาคุณไปที่ร้านเครื่องใช้ไฟฟ้าและบอกว่าคุณสามารถเลือกของขวัญวันเกิดชิ้นหนึ่งได้ อะไรคือตัวเลือกระหว่างอยากได้อุปกรณ์อิเล็กทรอนิกส์สามชิ้นแต่อยากได้ได้เพียงชิ้นเดียว?

สมมติว่าสิ่งของที่ต้องการมากที่สุดคือโทรศัพท์มือถือเครื่องใหม่ ตามด้วยแล็ปท็อป และสุดท้ายคือกล้องถ่ายรูป ตัวเลือกที่เป็นธรรมชาติคือโทรศัพท์มือถือเป็นของขวัญวันเกิด ในกรณีนี้ ค่าเสียโอกาสในการซื้อโทรศัพท์มือถือคือตัวเลือกที่ดีที่สุดรองลงมา นั่นก็คือ แล็ปท็อป บางคนอาจสงสัยว่าทำไมแล็ปท็อปถึงตกหล่นทั้งๆ ที่กล้องตกอย่างเห็นได้ชัด

ความจริงก็คือจากสามรายการนี้ระบุว่าสามารถเลือกได้เพียงรายการเดียวเท่านั้น แม้ว่าคุณจะไม่ได้เลือกโทรศัพท์มือถือเป็นของขวัญวันเกิด แต่คุณก็ไม่สามารถซื้อทั้งแล็ปท็อปและกล้องถ่ายรูปได้ ดังนั้นจึงไม่มีตัวเลือกของแล็ปท็อปและกล้องเลย เนื่องจากไม่สามารถเลือกตัวเลือกนี้ได้ จึงไม่สามารถเป็นต้นทุนเสียโอกาสได้

นอกจากนี้ แม้ว่าจะไม่ได้ใช้เงินไปกับการซื้อโทรศัพท์มือถือ แต่โปรดทราบว่าในกระบวนการคัดเลือก โอกาสในการซื้อแล็ปท็อปก็หมดไป เช่นเดียวกับความพึงพอใจในการซื้อแล็ปท็อป เพื่อสนับสนุนการซื้อโทรศัพท์มือถือ ดังนั้น ตามคำนิยามแล้ว ค่าเสียโอกาสในการซื้อโทรศัพท์มือถือมักจะอยู่ที่แล็ปท็อปเสมอ

ซึ่งหมายความว่าโอกาสในนั้นจะต้องเป็นรายการทางเลือก และหากไม่ใช่รายการทางเลือก ก็ไม่ใช่โอกาส ตัวอย่างเช่น หากเกษตรกรเพียงแต่รู้วิธีปลูกข้าวสาลี ผัก และสุกร อสังหาริมทรัพย์ก็ไม่ใช่โอกาสสำหรับเกษตรกร อีกตัวอย่างหนึ่งคือ หากคุณต้องการเพียงกินเค้กถั่วบดหรือแพนเค้กช็อกโกแลตชิป โดนัทก็ไม่มีทางเป็นต้นทุนเสียโอกาส

นอกจากนี้ยังมีความจริงที่ว่าจะต้องอ้างอิงถึงรายการที่มีผลตอบแทนสูงสุดจากโอกาสที่เสียไป ตัวอย่างเช่น สำหรับเกษตรกร หากการเลี้ยงสุกรให้ผลตอบแทนสูงสุด ต้นทุนค่าเสียโอกาสในการปลูกข้าวสาลีและผักก็คือการเลี้ยงสุกร ซึ่งหมายความว่ากำไรที่ได้จากการปลูกข้าวสาลีและผักจะถูกละทิ้งไปเพื่อเลี้ยงสุกร ดังนั้นสำหรับเกษตรกรรายนี้ ต้นทุนในการปลูกทั้งข้าวสาลีและผักจึงเท่ากับผลตอบแทนที่คาดหวังจากการเลี้ยงสุกร ในทางตรงกันข้าม ค่าใช้จ่ายในการเลี้ยงสุกรคือกำไรที่จะได้รับจากการเลิกปลูกผัก

เศรษฐศาสตร์ถือว่าผู้คนได้รับการชี้นำโดยความมีเหตุผลในการจัดสรรทรัพยากรที่มีจำกัดอย่างเหมาะสมที่สุดเพื่อให้เกิดประโยชน์สูงสุด ทรัพยากรประเภทใดก็ตามนั้นมีจำกัด และทรัพยากรที่มีจำกัดสามารถใช้เพื่อวัตถุประสงค์หลายประการได้ และการใช้ทรัพยากรเพื่อจุดประสงค์เดียวจำเป็นต้องละทิ้งทางเลือกอื่นไปพร้อมๆ กัน

ค่าเสียโอกาสเป็นแนวคิดที่สำคัญมากในการวางแผนทางการเงินและการตัดสินใจลงทุน ไม่เพียงแต่รวมถึงจำนวนเงินที่ใช้โดยตรง แต่ยังเกี่ยวข้องกับผลประโยชน์ที่อาจเกิดขึ้นจากการสละโอกาสในการลงทุนอื่น ๆ การพิจารณาเมื่อตัดสินใจสามารถช่วยประเมินผลกระทบระยะยาวของตัวเลือกต่างๆ ได้อย่างเต็มที่มากขึ้น

ในการวางแผนทางการเงิน นอกเหนือจากผลประโยชน์ที่ได้รับโดยตรงแล้ว เราจำเป็นต้องชั่งน้ำหนักต้นทุนที่เกี่ยวข้องกับทางเลือกอื่นที่สูญเสียไป ในงบดุล นอกเหนือจากจำนวนเงินที่จ่ายแล้ว ควรรวมการสูญเสียกำไรเนื่องจากโอกาสที่กล่าวมาข้างต้นและโอกาสในการลงทุนอื่น ๆ ด้วย ช่วยให้เห็นภาพสถานะทางการเงินได้แม่นยำยิ่งขึ้น

ในแง่ของผลตอบแทนจากการลงทุน การรวมไว้ในการคำนวณสามารถช่วยประเมินผลตอบแทนที่เป็นไปได้ของตัวเลือกการลงทุนต่างๆ มันและพลังของดอกเบี้ยทบต้นสามารถส่งผลกระทบอย่างมีนัยสำคัญต่อการเงิน และการตัดสินใจเล็กๆ น้อยๆ บางอย่างอาจทำให้คุณไม่สามารถบรรลุเป้าหมายแห่งอิสรภาพทางการเงินได้ ตัวอย่างเช่น จำเป็นต้องพิจารณาภาษีและโอกาสในการลงทุนที่สูญเสียไปเมื่อย้ายเงินจากบัญชีเกษียณอายุแบบดั้งเดิมหนึ่งไปยังอีกบัญชีหนึ่ง

อีกตัวอย่างหนึ่ง นาย A เริ่มลงทุน 500 ดอลลาร์ต่อเดือนเมื่ออายุ 18 ปี และเกษียณอายุเมื่ออายุ 55 ปี โดยมีสินทรัพย์อย่างน้อย 1.4 ล้านดอลลาร์ ซึ่งเท่ากับรายได้เชิงรับที่มากกว่า 7,000 ดอลลาร์ต่อเดือน ในทางกลับกัน นางสาวบีไม่ได้เริ่มลงทุนทางการเงินจนกระทั่งเธออายุ 30 ปีและมีสินทรัพย์เพียง 500,000 ดอลลาร์เมื่ออายุ 55 ปีในอัตราดอกเบี้ยต่อปีเท่าเดิม

สุดท้ายนางสาวบีก็ได้รับทรัพย์สมบัติของนายเอไม่ถึงครึ่งหนึ่ง เพื่อแข่งขันกับการลงทุน $500 ของนาย A Miss B จะต้องลงทุน $1.333 ต่อเดือน กรณีนี้แสดงให้เห็นถึงความเสียหายที่เกิดจากการเลือกใช้รายได้ตั้งแต่ยังเยาว์วัย แทนที่จะเน้นที่ต้นทุนการออมและการลงทุน

โดยสรุป ค่าเสียโอกาสมีอยู่ทุกที่ในชีวิต และสามารถนำมาใช้ในการวิเคราะห์ได้หลายด้าน การใช้มันอย่างดีเพื่อวิเคราะห์ข้อดีข้อเสียของตัวเลือกการใช้ประโยชน์สูงสุดเป็นที่ต้องการของผู้มีเหตุผล การทำความเข้าใจสิ่งนี้ช่วยให้ผู้คนตัดสินใจอย่างชาญฉลาดด้วยทรัพยากรที่จำกัด ใช้ทรัพยากรอย่างมีประสิทธิภาพมากขึ้นโดยการพิจารณาต้นทุนที่เกี่ยวข้องกับตัวเลือกที่กล่าวไปแล้ว และบรรลุการวางแผนทางการเงินและการตัดสินใจลงทุนที่เหมาะสมที่สุด

วิธีการคำนวณสูตรต้นทุนเสียโอกาส

บ่อยครั้งเป็นการยากที่จะระบุปริมาณเนื่องจากเกี่ยวข้องกับคุณค่าของตัวเลือกทางเลือกที่ดีที่สุดที่ละทิ้งไป อย่างไรก็ตาม การกำหนดมูลค่าของตัวเลือกทางเลือกที่ดีที่สุดนั้นเป็นกระบวนการที่ซับซ้อน ดังนั้นจึงมักจะเป็นแนวคิดเชิงแนวคิดมากกว่าตัวเลขที่สามารถคำนวณได้โดยตรง

สมมติว่ามีผลรวมเป็น $1,000 และสามารถเลือกนำเงินจำนวนนี้ไปลงทุนในตลาดหุ้นโดยคาดหวังผลตอบแทนต่อปี 8% หรือจะเลือกฝากเงินจำนวนนี้ในธนาคารที่มีอัตราดอกเบี้ย 3% ต่อปีก็ได้ หากใครเลือกที่จะลงทุนในตลาดหุ้น ค่าเสียโอกาสก็คือผลตอบแทนจากการฝากธนาคารไว้ก่อน การคำนวณมีดังนี้:

ผลตอบแทนที่คาดหวังจากตลาดหุ้น = $1.000 x 8% = $80; ผลตอบแทนจากเงินฝากธนาคาร = $1.000 x 3% = $30; ค่าเสียโอกาส = ผลตอบแทนจากการฝากเงิน = $30 ดังนั้นค่าใช้จ่ายในการเลือกลงทุนในตลาดหุ้นคือ 30 ดอลลาร์ กล่าวคือ ยอมสละผลตอบแทนจากเงินฝากธนาคาร

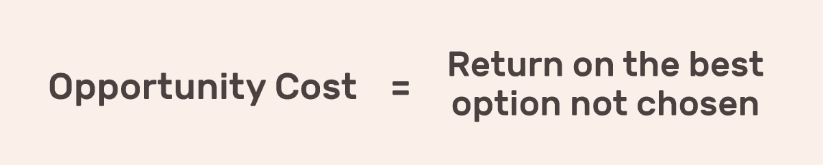

จากตัวอย่างนี้ จะเห็นได้ว่าขึ้นอยู่กับคุณค่าของทางเลือกอื่นที่ดีที่สุดที่ละทิ้งไป เพื่อเปรียบเทียบสิ่งนี้กับมูลค่าของตัวเลือกที่ทำขึ้น คุณสามารถใช้สูตรต่อไปนี้: ต้นทุนของโอกาส=มูลค่าของทางเลือกที่ดีที่สุดถัดไป + มูลค่าของตัวเลือกที่เลือก

ดังที่เห็นได้จากตัวอย่างก่อนหน้านี้ ค่าเสียโอกาสต่ำกว่ากำไรที่ได้รับ ดังนั้นจึงถือเป็นการสูญเสียตัวเลือก และเมื่อมันมีค่าสูง มักจะหมายถึงคุณค่าของทางเลือกที่ดีที่สุดที่ละทิ้งไปโดยการเลือกอย่างใดอย่างหนึ่งนั้นมีสูง กล่าวอีกนัยหนึ่ง การเลือกการกระทำบางอย่างนำไปสู่การละทิ้งทางเลือกอื่นที่อาจนำมาซึ่งผลประโยชน์ที่สูงขึ้นหรือผลประโยชน์ที่มากขึ้น ดังนั้นเมื่อมีค่าสูงก็หมายความว่าตัวเลือกที่ทำอาจส่งผลให้สูญเสียหรือพลาดโอกาสมากขึ้น

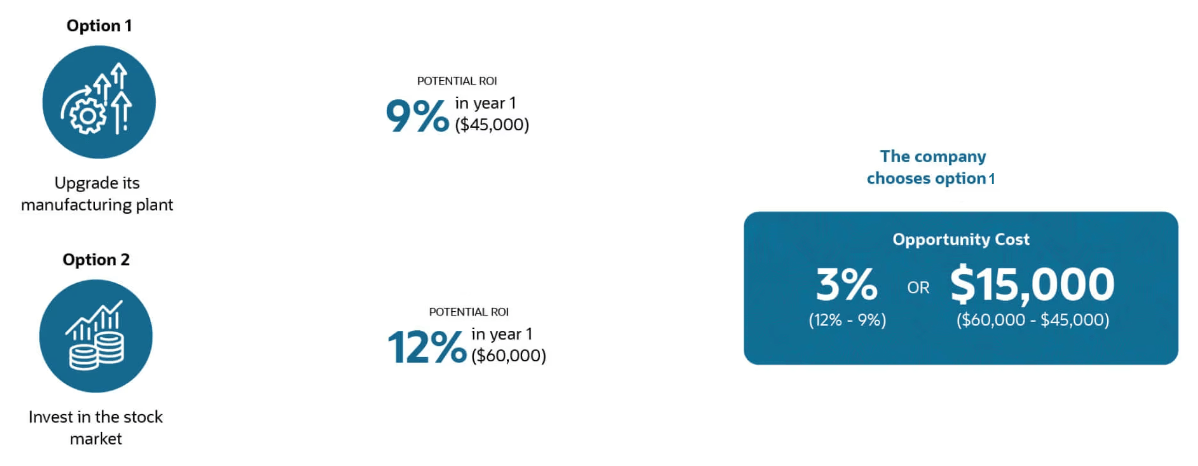

ตัวอย่างเช่น ในแผนภูมิด้านล่าง บริษัท XYZ มีเงินจำนวน $500,000 ณ จุดนี้ มีสองทางเลือกในการลงทุน ประการแรกคือการอัพเกรดโรงงานผลิตซึ่งมีอัตราผลตอบแทนจากการลงทุนต่อปีอยู่ที่ 9% หรือ 45,000 ดอลลาร์ ตัวเลือกที่สองคือการลงทุนในตลาดหุ้นซึ่งมี ROI ต่อปีที่เป็นไปได้ 12% และผลตอบแทน 60,000 ดอลลาร์

ตัวเลือกแรกคือการอัพเกรดโรงงานผลิต ต้นทุนของตัวเลือกนี้สูงกว่า และการสูญเสียคือ 12% ลบ 9% หรือ ROI 3% หรือนั่นหมายถึง 60.000 ลบ 45.000. หรือ 15,000 ดอลลาร์

การทราบการคำนวณต้นทุนเสียโอกาสช่วยให้สามารถตัดสินใจลงทุนได้อย่างมีข้อมูลมากขึ้น เนื่องจากสามารถคำนึงถึงความสูญเสียที่อาจเกิดขึ้นจากการละทิ้งการลงทุนโดยเฉพาะ เมื่อเปรียบเทียบต้นทุนของตัวเลือกการลงทุนต่างๆ จะสามารถเลือกการลงทุนที่ให้ผลกำไรสูงสุดได้ ซึ่งจะเป็นการเพิ่มผลตอบแทนจากการลงทุนให้สูงสุด

ความสำคัญของต้นทุนเสียโอกาสในการลงทุน

ความสำคัญของต้นทุนเสียโอกาสในการลงทุน

มันคือคุณค่าของตัวเลือกอื่น ๆ ที่สูญเสียไปเมื่อมีการเลือก กล่าวอีกนัยหนึ่ง เมื่อคุณเลือกตัวเลือกหนึ่ง คุณจะสูญเสียผลประโยชน์ที่เป็นไปได้ของตัวเลือกอื่น แนวคิดนี้มีความสำคัญอย่างยิ่งในการลงทุน แนวคิดนี้ช่วยให้เราเข้าใจการแลกเปลี่ยนและความสูญเสียที่อาจเกิดขึ้นซึ่งเกี่ยวข้องกับการตัดสินใจ และช่วยเพิ่มประสิทธิภาพการใช้ทรัพยากรและคุณภาพของการตัดสินใจ

ตัวอย่างเช่น หากลงทุนในหุ้นที่มีประสิทธิภาพต่ำกว่า การลงทุนเพิ่มเติมต่อไปอาจทำให้มีความเสี่ยงที่จะขาดทุนมากขึ้น ในทางกลับกัน การเปลี่ยนกองทุนไปเป็นหุ้นที่มีผลการดำเนินงานดีอาจช่วยเปลี่ยนการขาดทุนให้เป็นกำไรได้ จากมุมมองนี้ การลงทุนในหุ้นที่มีประสิทธิภาพต่ำกว่าอย่างต่อเนื่องหมายถึงการสละโอกาสในการลงทุนในหุ้นดีๆ ซึ่งก็คือต้นทุนเสียโอกาส

การหมกมุ่นอยู่กับเงิน เวลา พลังงาน และอารมณ์ที่ทุ่มเทไปมากเกินไปอาจนำไปสู่ความสูญเสียที่มากยิ่งขึ้น เนื่องจากอาจหมายถึงการลงทุนในโครงการที่ทำไม่ได้หรือไม่มีศักยภาพต่อไป นอกจากนี้ การหมกมุ่นมากเกินไปอาจนำไปสู่การพลาดตัวเลือกอื่นๆ ที่ดีกว่า เนื่องจากความสนใจมุ่งเน้นไปที่ทิศทางเดียวมากเกินไปและโอกาสอื่นๆ ที่เป็นไปได้ถูกมองข้าม

การหยุดการขาดทุนและการปรับกลยุทธ์การลงทุนในเวลาที่เหมาะสมเป็นสิ่งสำคัญ เนื่องจากช่วยหลีกเลี่ยงการสูญเสียที่มากขึ้นอันเนื่องมาจากผลการทบต้น การหยุดการขาดทุนในเวลาที่เหมาะสมหมายถึงการลงทุนเงินอย่างต่อเนื่องเมื่อการขาดทุนเกินระดับที่กำหนด ในขณะที่การปรับกลยุทธ์การลงทุนหมายถึงการปรับพอร์ตโฟลิโอให้เข้ากับสถานการณ์ใหม่ และเพิ่มผลกำไรสูงสุดตามสภาวะตลาดและวัตถุประสงค์ในการลงทุน

ไม่ควรพิจารณาต้นทุน Sunk ที่ชำระไปแล้วเมื่อวางแผนหรือลงทุน เนื่องจากต้นทุนจมเป็นค่าใช้จ่ายในอดีตที่ไม่สามารถกู้คืนได้อีกต่อไป จึงไม่ควรมีอิทธิพลต่อการตัดสินใจในปัจจุบันและอนาคต การตัดสินใจควรขึ้นอยู่กับโอกาสในปัจจุบันและผลกำไรในอนาคต ไม่ใช่ข้อมูลในอดีต เป็นการฉลาดที่จะยอมรับความพ่ายแพ้และปรับกลยุทธ์ของคุณในเวลาที่เหมาะสม เพราะสิ่งนี้จะช่วยให้คุณหลุดพ้นจากรูปแบบเก่าที่ไม่ดีและมองหาทิศทางใหม่ เมื่อมีความยืดหยุ่นในการปรับกลยุทธ์ คุณจะสามารถปรับตัวให้เข้ากับสภาวะตลาดที่เปลี่ยนแปลงและเพิ่มผลตอบแทนสูงสุดในอนาคตได้ดีขึ้น

ค่าเสียโอกาสเป็นแนวคิดสำคัญในการลงทุนที่ช่วยให้นักลงทุนมีข้อมูลในการตัดสินใจ ด้วยการชั่งน้ำหนักผลตอบแทนและความเสี่ยงที่คาดหวังจากโอกาสในการลงทุนต่างๆ นักลงทุนสามารถค้นหาตัวเลือกที่มีค่าที่สุดได้ เมื่อพูดถึงการจัดสรรสินทรัพย์ ช่วยให้นักลงทุนเปรียบเทียบผลตอบแทนและความเสี่ยงของสินทรัพย์ประเภทต่างๆ เพื่อค้นหาพอร์ตการลงทุนที่เหมาะสมสำหรับพวกเขา

ตัวอย่างเช่น สมมติว่านักลงทุนต้องเผชิญกับทางเลือกในการลงทุนที่หลากหลาย เช่น การซื้อหุ้น พันธบัตร และอสังหาริมทรัพย์ โดยการพิจารณาอัตราผลตอบแทนที่คาดหวังของการลงทุนแต่ละครั้งและระดับความเสี่ยงที่สอดคล้องกัน ผู้ลงทุนสามารถกำหนดต้นทุนเสียโอกาสของการลงทุนแต่ละครั้งได้ จากนั้นพวกเขาสามารถเลือกพอร์ตการลงทุนที่ตรงกับความต้องการมากที่สุดโดยพิจารณาจากวัตถุประสงค์การลงทุนและการยอมรับความเสี่ยง ด้วยวิธีนี้ นักลงทุนสามารถใช้ทรัพยากรที่มีจำกัดได้ดีขึ้น และเพิ่มผลตอบแทนสูงสุดในกระบวนการลงทุน

ช่วยให้นักลงทุนสามารถชั่งน้ำหนักผลประโยชน์ของตัวเลือกต่างๆ เมื่อพูดถึงการใช้เงินทุน ตัวอย่างเช่น นักลงทุนอาจต้องเผชิญกับทางเลือกที่หลากหลาย เช่น การซื้อที่ดินหรือการลงทุนในหุ้น เมื่อพิจารณาผลตอบแทนและความเสี่ยงที่คาดหวังของแต่ละตัวเลือก นักลงทุนสามารถตัดสินใจได้อย่างเหมาะสมเพื่อเพิ่มผลตอบแทนจากการลงทุนให้สูงสุด

การวางแผนการลงทุนระยะยาวจะพิจารณาซึ่งช่วยให้ผู้ลงทุนได้รับผลทบต้นในระยะยาวโดยเลือกเลื่อนการใช้จ่ายและใช้เงินเพื่อการลงทุน ซึ่งหมายความว่าพวกเขาสามารถได้รับผลตอบแทนจากการลงทุนที่สูงขึ้นในอนาคต แทนที่จะใช้เงินทุนทันที ด้วยการลงทุนในเครื่องมือการลงทุนที่ให้ผลตอบแทนสูงกว่า และนำผลตอบแทนจากการลงทุนไปลงทุนใหม่เพื่อสร้างการเติบโตแบบทบต้น นักลงทุนจะสามารถสร้างความมั่งคั่งได้มากขึ้นในอนาคต

เมื่อประเมินโครงการลงทุน จะช่วยให้นักลงทุนสามารถเปรียบเทียบผลตอบแทนที่เป็นไปได้ของโครงการกับโอกาสในการลงทุนอื่นๆ ที่เป็นไปได้ ด้วยการใช้วิธีการต่างๆ เช่น NPV หรือ IRR นักลงทุนสามารถประเมินโครงการลงทุนต่างๆ ในเชิงปริมาณ และเปรียบเทียบกับโอกาสในการลงทุนอื่นๆ ที่อาจเกิดขึ้นได้

เมื่อนำทุกอย่างมารวมกัน ผู้ลงทุนจะเข้าใจมูลค่าสัมพัทธ์ของแต่ละโปรแกรมการลงทุนได้ดีขึ้น และตัดสินใจเลือกลงทุนได้อย่างมีข้อมูล โดยการเลือกโครงการลงทุนที่มีศักยภาพผลตอบแทนสูงกว่าและความเสี่ยงที่ต่ำกว่า นักลงทุนสามารถเพิ่มผลตอบแทนการลงทุนในระยะยาวได้สูงสุด

ค่าเสียโอกาสจึงมีบทบาทสำคัญในการประเมินโครงการลงทุนและกระบวนการตัดสินใจ ช่วยให้นักลงทุนเพิ่มประสิทธิภาพพอร์ตการลงทุนและบรรลุผลการดำเนินงานทางการเงินที่ดีขึ้น ขจัดปัญหานี้ออกไป และคุณจะไม่ต้องกังวลกับการลงทุนในตลาดหุ้นอีกต่อไป ผลตอบแทนจะเพิ่มขึ้นอย่างก้าวกระโดด และระดับประสิทธิภาพของคุณก็จะสูงขึ้น

| การตัดสินใจลงทุน | ความสำคัญ |

| การเพิ่มประสิทธิภาพการใช้ทรัพยากร | ช่วยค้นหาทางเลือกในการลงทุนที่คุ้มค่าที่สุด |

| การประเมินความสูญเสียที่อาจเกิดขึ้น | ประเมินผลกระทบที่ยั่งยืนของทางเลือกการลงทุน |

| พิจารณาถึงต้นทุนของตัวเลือกที่กล่าวไปแล้ว | อย่าพลาดโอกาสในการลงทุนที่ดีกว่า |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

คำสั่งที่ดีจนกว่าจะถูกยกเลิกทำให้ผู้ซื้อขายสามารถกำหนดเป้าหมายซื้อหรือขายที่ยังคงใช้งานได้จนกว่าจะดำเนินการเสร็จสิ้นหรือถูกยกเลิก ช่วยให้การซื้อขายเป็นระบบอัตโนมัติโดยไม่ต้องมีการติดตามรายวัน

2025-04-24

เรียนรู้วิธีซื้อหุ้น SpaceX โดยไม่ต้องมีข้อมูลภายใน สำรวจตัวเลือกการลงทุนในหุ้นเอกชนและกลยุทธ์การลงทุนทางอ้อมที่มีให้เลือกในปี 2025

2025-04-24

DYOR แปลว่า “ทำการวิจัยด้วยตนเอง” เรียนรู้ว่าเหตุใดการวิจัยอิสระจึงมีความสำคัญต่อการลงทุนอย่างชาญฉลาด การจัดการความเสี่ยง และการหลีกเลี่ยงข้อผิดพลาดที่มีค่าใช้จ่ายสูง

2025-04-24