Lo primero en lo que piensa mucha gente a la hora de invertir es en la tasa de rendimiento, es decir, en cuántas ganancias obtendrá finalmente esta inversión. Otros considerarán el costo, pero sólo el costo del capital, olvidando el costo de oportunidad. Estas son las cosas que debe considerar al elegir un producto y método de inversión. Es importante darse cuenta de que cuando usted toma una decisión, se está perdiendo otra opción. Cada elección tiene un precio, y este es el costo de oportunidad. Por tanto, este artículo hablará del significado y la importancia del coste de oportunidad.

¿Qué significa el costo de oportunidad?

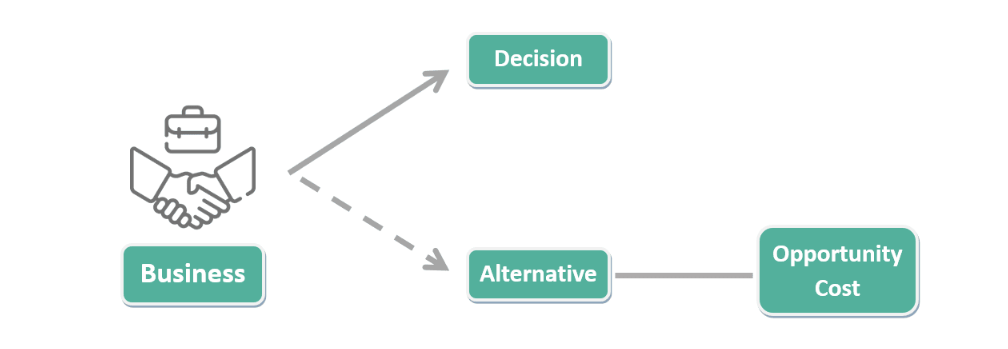

Es el coste de la mejor alternativa al que se renuncia para elegir una determinada acción. En términos simples, puede entenderse como el valor que se puede obtener al destinar una determinada cantidad de recursos a un uso determinado y luego renunciar al valor que se puede obtener en otros usos. Es un concepto importante en economía, ya que ayuda a considerar la eficiencia de las elecciones y la asignación de recursos.

La sociedad tiene recursos limitados para satisfacer los deseos ilimitados de los seres humanos. Por lo tanto, al tomar decisiones, uno debe decidir qué deseos satisfacer y cuáles abandonar. De las muchas opciones que se abandonan en el proceso de elección, la que tiene el valor más alto se conoce como costo de oportunidad.

Imagínese si un teléfono celular, una computadora portátil y una cámara se rompieran al mismo tiempo, cada uno valorado en $ 5,000. Entonces es cuando tu padre te lleva a una tienda de electrónica y te dice que puedes elegir uno como regalo de cumpleaños. ¿Cuál sería la elección entre querer tres de los componentes electrónicos y solo poder tener uno de ellos?

Suponiendo que el artículo más buscado sea un teléfono móvil nuevo, seguido de un ordenador portátil y, finalmente, una cámara, la elección natural sería el teléfono móvil como regalo de cumpleaños. En este caso, el costo de oportunidad de adquirir el teléfono celular es la siguiente mejor opción: la computadora portátil. Algunos pueden preguntarse por qué se cayó la computadora portátil cuando claramente se cayó la cámara.

El caso es que de estos tres ítems se especifica que sólo se puede elegir uno de ellos. Incluso si no eliges un teléfono celular como regalo de cumpleaños, no podrás conseguir una computadora portátil y una cámara al mismo tiempo. Por tanto, la opción de portátil y cámara no existe en absoluto. Como esta opción no se puede elegir, no puede ser un costo de oportunidad.

Además, aunque no se gastó dinero en el celular, cabe señalar que en el proceso de selección se abandonó la oportunidad de adquirir una computadora portátil, así como la satisfacción de adquirir una computadora portátil, en favor de adquirir un teléfono celular. Entonces, por definición, el costo de oportunidad de adquirir un teléfono celular es siempre la computadora portátil.

Esto significa que la oportunidad que contiene debe ser un elemento opcional y, si no es un elemento opcional, no es una oportunidad. Por ejemplo, si un agricultor sólo sabe cultivar trigo, hortalizas y cerdos, los bienes raíces no son una oportunidad para los agricultores. Otro ejemplo es que si sólo quieres comer pastel de pasta de frijoles o panqueques con chispas de chocolate, los donuts nunca pueden ser un costo de oportunidad.

También está el hecho de que debe referirse al ítem que tiene mayor retorno por la oportunidad perdida; por ejemplo, para un agricultor, si criar cerdos tiene el mayor rendimiento, entonces el costo de oportunidad de cultivar trigo y hortalizas es criar cerdos. Esto significa que los beneficios que se pueden obtener con el cultivo de trigo y hortalizas se renuncian a la cría de cerdos. Por lo tanto, para este agricultor, el costo de cultivar trigo y hortalizas es igual al rendimiento esperado de la cría de cerdos. En cambio, el coste de criar cerdos es la ganancia que se podría haber obtenido renunciando al cultivo de hortalizas.

La economía supone que las personas se guían por la racionalidad para asignar de manera óptima recursos limitados para maximizar los beneficios. Cualquier tipo de recurso es finito, y los recursos finitos pueden usarse para muchos propósitos, y usar recursos para un propósito requiere renunciar a otras opciones al mismo tiempo.

El costo de oportunidad es un concepto muy importante en la planificación financiera y la toma de decisiones de inversión; no sólo incluye la cantidad gastada directamente sino que también implica los beneficios potenciales de renunciar a otras oportunidades de inversión. Tenerlo en cuenta al tomar decisiones puede ayudar a evaluar más plenamente el impacto a largo plazo de las diferentes opciones.

En la planificación financiera, además de los beneficios obtenidos directamente, es necesario sopesar los costos asociados con las alternativas perdidas. En el balance, además del importe pagado, se deberá incluir el lucro cesante por lo anterior y otras oportunidades de inversión. Esto ayuda a dar una imagen más precisa de la situación financiera.

En términos de rendimiento de las inversiones, incluirlos en el cálculo puede ayudar a evaluar los rendimientos potenciales de diferentes opciones de inversión. Este y el poder del interés compuesto pueden tener un impacto significativo en las finanzas, y algunas pequeñas decisiones pueden impedirle alcanzar su objetivo de libertad patrimonial. Por ejemplo, se deben considerar los impuestos y las oportunidades de inversión perdidas al transferir dinero de una cuenta de jubilación tradicional a otra.

Como otro ejemplo, el Sr. A comenzó a invertir $500 por mes a los 18 años y se jubiló a los 55 años con al menos $1,4 millones en activos, lo que equivale a un ingreso pasivo de más de $7.000 por mes. La Sra. B, por otro lado, no comenzó sus inversiones financieras hasta los 30 años y solo tenía $500.000 en activos a los 55 años a la misma tasa de interés anualizada.

Al final, la señorita B obtiene menos de la mitad de la riqueza del señor A. Para competir con la inversión de $500 del Sr. A, la Srta. B debe invertir $1,333 por mes. Este caso ilustra el daño causado por elegir gastar los ingresos siendo joven en lugar de centrarse en el costo de ahorrar e invertir.

En conclusión, el costo de oportunidad existe en todas partes de la vida y puede utilizarse para analizar muchas áreas. Las personas racionales prefieren utilizarlo para analizar los pros y los contras de las opciones que maximizan la utilidad. Comprenderlo ayuda a las personas a tomar decisiones acertadas con recursos limitados, utilizar los recursos de manera más eficiente al considerar los costos asociados con las elecciones perdidas y lograr una planificación financiera y decisiones de inversión óptimas.

Cómo calcular la fórmula del costo de oportunidad

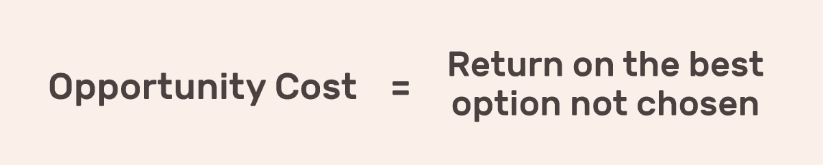

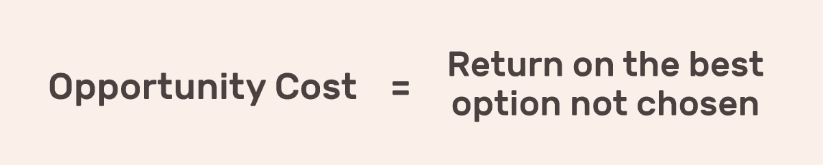

A menudo es difícil de cuantificar, ya que se relaciona con el valor de la mejor opción alternativa a la que se renuncia. Sin embargo, determinar el valor de la mejor alternativa es un proceso complejo, por lo que suele ser una idea conceptual más que un número que pueda calcularse directamente.

Supongamos que hay una suma de $1.000. y se puede optar por invertir esta suma en el mercado de valores con un rendimiento anual esperado del 8%, o se puede optar por depositar esta suma en un banco con una tasa de interés anual del 3%. Si uno elige invertir en el mercado de valores, entonces el costo de oportunidad es el rendimiento de renunciar al depósito en el banco. El cálculo es el siguiente:

Rendimiento esperado del mercado de valores = $1.000 x 8% = $80; retorno del depósito bancario = $1.000 x 3% = $30; Costo de oportunidad = retorno del depósito bancario = $30. Por lo tanto, el costo de elegir invertir en el mercado de valores es entonces de $30. es decir, renunciar a la rentabilidad del depósito bancario.

Con este ejemplo, se puede ver que se basa en el valor de la mejor opción alternativa renunciada. Para comparar esto con el valor de la elección realizada, se puede utilizar la siguiente fórmula: Costo de oportunidad = Valor de la siguiente mejor alternativa + Valor de la opción elegida.

Como puede verse en el ejemplo anterior, el costo de oportunidad es menor que la ganancia y, por tanto, la pérdida de elección. Y cuando es alto, normalmente significa que el valor de la mejor alternativa renunciada al hacer una determinada elección es alto. En otras palabras, elegir una determinada acción conduce al abandono de otras alternativas que pueden aportar mayores ganancias o mayores beneficios. Por lo tanto, cuando es alto, significa que la elección realizada puede resultar en una mayor pérdida o desaprovechamiento de oportunidades.

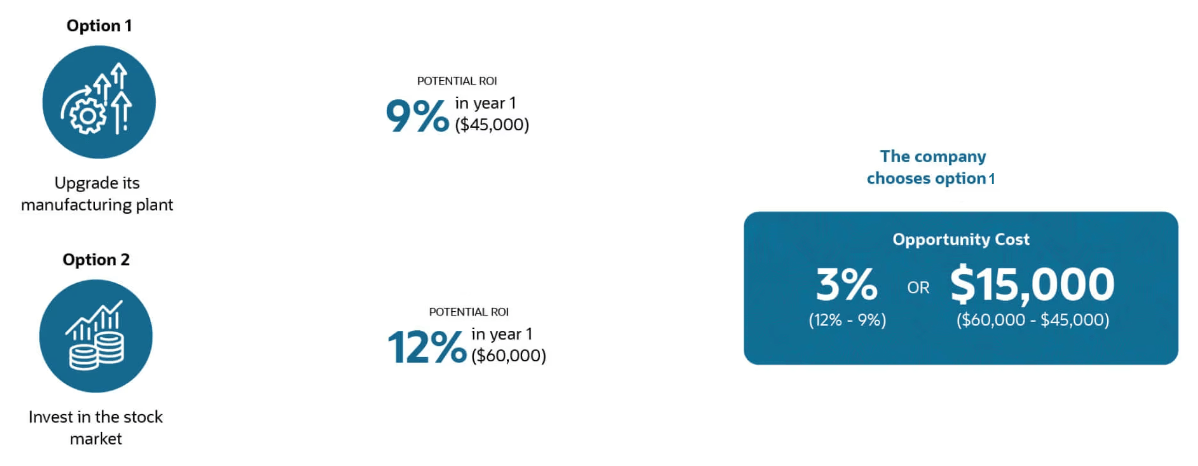

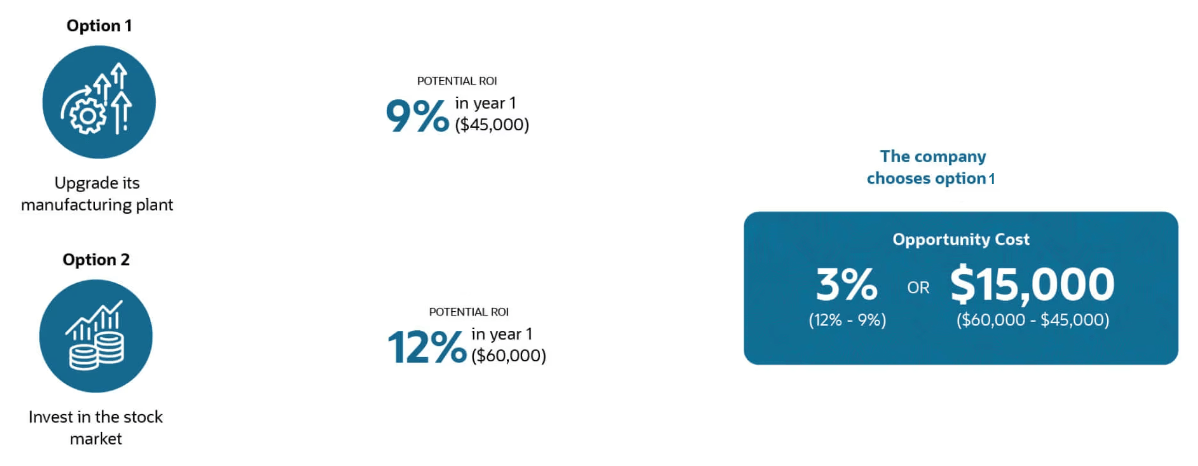

Por ejemplo, en el cuadro siguiente, la empresa XYZ tiene $500 000 disponibles. En este punto, existen dos opciones de inversión. La primera es mejorar la planta de fabricación, que tiene un potencial de retorno de la inversión anual del 9%, o 45.000 dólares. La segunda opción es invertir en el mercado de valores, que tiene un retorno de la inversión potencial anual del 12% y una rentabilidad de 60.000 dólares.

La primera opción es modernizar la planta de fabricación. El costo de esta opción es mayor y la pérdida es del 12% menos el 9%, o un retorno de la inversión del 3%. O eso significa 60.000 menos 45.000. o $15.000.

Conocer el cálculo del costo de oportunidad permite tomar decisiones de inversión más informadas, ya que es posible tener en cuenta las pérdidas en las que se puede incurrir al abandonar una inversión en particular. Al comparar los costos de diferentes opciones de inversión, se puede elegir la inversión más rentable, maximizando así el retorno de la inversión.

La importancia del coste de oportunidad en la inversión

La importancia del coste de oportunidad en la inversión

Es el valor de otras opciones lo que se pierde cuando se hace una elección. En otras palabras, cuando eliges una opción, renuncias a los beneficios potenciales de otras opciones. Este concepto es especialmente importante en la inversión. Este concepto nos ayuda a comprender las compensaciones y las pérdidas potenciales involucradas en la toma de decisiones y ayuda a optimizar el uso de los recursos y la calidad de las decisiones.

Por ejemplo, si uno invierte en una acción de bajo rendimiento, continuar invirtiendo dinero adicional puede exponerlo a un mayor riesgo de pérdida. Por otro lado, cambiar fondos a acciones con buen rendimiento puede ayudar a convertir una pérdida en ganancia. Desde esta perspectiva, seguir invirtiendo en una acción de bajo rendimiento significa renunciar a la oportunidad de invertir en una acción excelente, que es el costo de oportunidad.

Ser demasiado obsesivo con el dinero, el tiempo, la energía y las emociones que ya se han invertido puede provocar pérdidas aún mayores, ya que puede significar seguir invirtiendo en un proyecto que no es práctico o que no tiene potencial. Además, ser demasiado obsesivo puede llevar a perder otras opciones mejores, ya que la atención se centra demasiado en una dirección y se pasan por alto otras posibles oportunidades.

Detener las pérdidas y ajustar las estrategias de inversión de manera oportuna es crucial, ya que ayuda a evitar mayores pérdidas debido al efecto compuesto. Detener las pérdidas de manera oportuna significa continuar invirtiendo dinero cuando las pérdidas exceden un cierto nivel, mientras que ajustar la estrategia de inversión significa adaptar la cartera a nuevas situaciones y maximizar las ganancias potenciales en función de las condiciones del mercado y los objetivos de inversión.

Los costos hundidos ya pagados no deben considerarse al hacer planes o inversiones. Dado que los costos hundidos son gastos pasados que ya no se pueden recuperar, no deberían influir en las decisiones actuales y futuras. Las decisiones deben basarse en las oportunidades actuales y los posibles beneficios futuros, no en aportaciones pasadas. Es aconsejable admitir la derrota y ajustar su estrategia en el momento adecuado, porque esto le ayudará a salir de viejos patrones malos y buscar una nueva dirección. Al tener la flexibilidad de ajustar su estrategia, podrá adaptarse mejor a las condiciones cambiantes del mercado y maximizar los retornos futuros.

El costo de oportunidad es un concepto importante en la inversión que ayuda a los inversores a tomar decisiones informadas. Al sopesar los rendimientos y riesgos esperados de las diferentes oportunidades de inversión, los inversores pueden encontrar las opciones más valiosas. Cuando se trata de asignación de activos, ayuda a los inversores a comparar los rendimientos y riesgos de diferentes clases de activos para encontrar la cartera adecuada para ellos.

Por ejemplo, supongamos que un inversor se enfrenta a una variedad de opciones de inversión, como comprar acciones, bonos y bienes raíces. Al considerar la tasa de rendimiento esperada de cada inversión y el nivel de riesgo correspondiente, el inversor puede determinar el costo de oportunidad de cada inversión. Luego pueden seleccionar la cartera que mejor se adapte a sus necesidades en función de sus objetivos de inversión y tolerancia al riesgo. De esta manera, los inversores pueden hacer un mejor uso de los recursos limitados y maximizar la rentabilidad en el proceso de inversión.

Permite a los inversores sopesar los beneficios de diferentes opciones en lo que respecta al uso de fondos. Por ejemplo, un inversor puede enfrentarse a una variedad de opciones, como comprar terrenos o invertir en acciones. Al considerar los rendimientos y riesgos esperados de cada opción, los inversores pueden tomar decisiones óptimas para maximizar el retorno de la inversión.

La planificación de inversiones a largo plazo lo considera, lo que permite a los inversores disfrutar del efecto compuesto a largo plazo al optar por diferir el gasto y utilizar el dinero para invertir. Esto significa que pueden obtener mayores rendimientos de sus inversiones en el futuro en lugar de consumir los fondos inmediatamente. Al invertir dinero en vehículos de inversión de mayor rendimiento y permitir que los rendimientos de la inversión se reinviertan para aumentar el crecimiento, los inversores pueden generar más riqueza en el futuro.

Al evaluar un proyecto de inversión, ayuda a los inversores a comparar los rendimientos potenciales del proyecto con los de otras posibles oportunidades de inversión. Al utilizar métodos como el VPN o la TIR, los inversores pueden evaluar cuantitativamente diferentes proyectos de inversión y compararlos con otras posibles oportunidades de inversión.

En conjunto, los inversores pueden comprender mejor el valor relativo de cada programa de inversión y tomar decisiones informadas en sus decisiones de inversión. Al seleccionar proyectos de inversión con mayores rendimientos potenciales y menores riesgos relativos, los inversores pueden maximizar los rendimientos de sus inversiones a largo plazo.

Por lo tanto, el costo de oportunidad juega un papel clave en el proceso de evaluación y toma de decisiones de proyectos de inversión, ayudando a los inversores a optimizar sus carteras y lograr un mejor rendimiento financiero. Elimine este problema y tendrá mucho menos de qué preocuparse al invertir en el mercado de valores. Los rendimientos también crecerán a pasos agigantados y su nivel de rendimiento se disparará.

La importancia de los costos de oportunidad en la inversión

| Decisiones de inversión

|

Importancia

|

| Optimización de la utilización de recursos

|

Ayuda a encontrar las opciones de inversión más valiosas.

|

| Evaluación de pérdidas potenciales

|

Evaluar el impacto duradero de las opciones de inversión.

|

| Considerando el costo de las opciones perdidas

|

Evite perder mejores oportunidades de inversión.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

La importancia del coste de oportunidad en la inversión

La importancia del coste de oportunidad en la inversión