Giao dịch

2024-04-19

Nhiều người khi đầu tư thường nghĩ ngay đến tỷ suất lợi nhuận, tập trung vào việc khoản đầu tư này sẽ mang lại bao nhiêu lợi ích cuối cùng. Tuy nhiên, không ít người chỉ chú ý đến chi phí vốn mà quên đi yếu tố quan trọng chi phí cơ hội. Đây là những điều mà bạn nên cân nhắc khi lựa chọn sản phẩm đầu tư và phương thức đầu tư. Điều quan trọng là phải nhận ra rằng khi bạn đưa ra lựa chọn, bạn đang bỏ lỡ một lựa chọn khác. Mọi sự lựa chọn đều có cái giá của nó và đây chính là chi phí cơ hội. Do đó, bài viết này sẽ nói về ý nghĩa và tầm quan trọng của chi phí cơ hội.

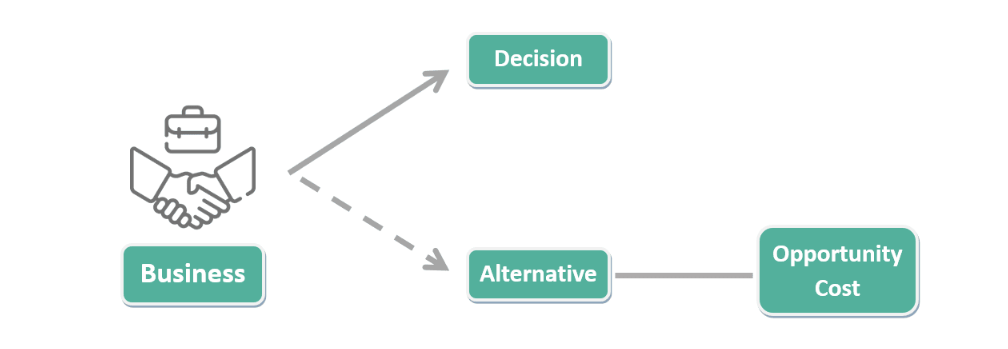

Chi phí cơ hội có nghĩa là gì?

Đó là chi phí của giải pháp thay thế tốt nhất được bỏ qua để chọn một hành động nhất định. Nói một cách đơn giản, nó có thể được hiểu là giá trị có thể đạt được bằng cách đưa một lượng tài nguyên nhất định vào một mục đích sử dụng nhất định và sau đó từ bỏ giá trị có thể đạt được vào các mục đích sử dụng khác. Đây là một khái niệm quan trọng trong kinh tế học vì nó giúp người ta xem xét tính hiệu quả của các lựa chọn và phân bổ nguồn lực.

Xã hội có nguồn lực hạn chế để thỏa mãn những ham muốn vô hạn của con người. Vì vậy, khi đưa ra lựa chọn, người ta phải quyết định nên thỏa mãn mong muốn nào và từ bỏ mong muốn nào. Trong số nhiều phương án bị loại bỏ trong quá trình lựa chọn, phương án có giá trị cao nhất được gọi là chi phí cơ hội.

Hãy tưởng tượng nếu một chiếc điện thoại di động, máy tính xách tay và máy ảnh đều bị hỏng cùng lúc, mỗi chiếc trị giá 5.000 USD. Đây là lúc bạn được bố đưa đến một cửa hàng điện tử và bảo rằng bạn có thể chọn một chiếc làm quà sinh nhật. Điều gì sẽ là sự lựa chọn giữa việc muốn có ba thiết bị điện tử nhưng chỉ có thể có một trong số chúng?

Giả sử rằng món đồ được mong muốn nhất là một chiếc điện thoại di động mới, tiếp theo là máy tính xách tay và cuối cùng là máy ảnh, thì lựa chọn đương nhiên sẽ là điện thoại di động làm quà sinh nhật. Trong trường hợp này, chi phí cơ hội để có được chiếc điện thoại di động là lựa chọn tốt nhất tiếp theo: máy tính xách tay. Một số người có thể thắc mắc tại sao máy tính xách tay lại bị rơi khi máy ảnh rõ ràng đã bị rơi.

Thực tế là trong số ba mục này, người ta chỉ định rằng chỉ có thể chọn một trong số chúng. Ngay cả khi bạn không chọn điện thoại di động làm quà sinh nhật, bạn cũng không thể có được cả máy tính xách tay và máy ảnh. Vì vậy, lựa chọn laptop và máy ảnh hoàn toàn không tồn tại. Vì phương án này không thể được chọn nên nó không thể là chi phí cơ hội.

Ngoài ra, mặc dù không chi tiền cho điện thoại di động, nhưng hãy lưu ý rằng trong quá trình lựa chọn, cơ hội có được một chiếc máy tính xách tay cũng như sự hài lòng khi nhận được một chiếc máy tính xách tay đã bị bỏ qua để chuyển sang việc có được một chiếc điện thoại di động. Vì vậy, theo định nghĩa, chi phí cơ hội để có được một chiếc điện thoại di động luôn là máy tính xách tay.

Điều này có nghĩa là cơ hội trong đó phải là mục tùy chọn, còn nếu không phải mục tùy chọn thì đó không phải là cơ hội. Ví dụ, nếu người nông dân chỉ biết trồng lúa mì, rau, lợn thì bất động sản không phải là cơ hội cho người nông dân. Một ví dụ khác là nếu bạn chỉ muốn ăn bánh đậu hoặc bánh kếp sô cô la thì bánh rán không bao giờ có thể là chi phí cơ hội.

Ngoài ra còn có một thực tế là nó phải đề cập đến mặt hàng có lợi nhuận cao nhất khi bỏ lỡ cơ hội; Ví dụ, đối với một người nông dân, nếu nuôi lợn mang lại lợi nhuận cao nhất thì chi phí cơ hội của việc trồng lúa mì và trồng rau đều là nuôi lợn. Điều này có nghĩa là những lợi ích có thể thu được từ việc trồng lúa mì và rau củ sẽ bị bỏ đi để chuyển sang chăn nuôi lợn. Vì vậy, đối với người nông dân này, chi phí trồng cả lúa mì và rau bằng với lợi nhuận kỳ vọng từ việc nuôi lợn. Ngược lại, chi phí nuôi lợn là lợi nhuận có thể đạt được bằng cách từ bỏ việc trồng rau.

Kinh tế học giả định rằng con người được hướng dẫn bởi tính hợp lý để phân bổ tối ưu các nguồn lực hạn chế nhằm tối đa hóa lợi ích. Bất kỳ loại tài nguyên nào cũng có hạn và tài nguyên hữu hạn có thể được sử dụng cho nhiều mục đích và việc sử dụng tài nguyên cho một mục đích đòi hỏi phải đồng thời từ bỏ các lựa chọn khác.

Chi phí cơ hội là một khái niệm rất quan trọng trong việc lập kế hoạch tài chính và ra quyết định đầu tư; nó không chỉ bao gồm số tiền chi tiêu trực tiếp mà còn liên quan đến những lợi ích tiềm tàng của việc từ bỏ các cơ hội đầu tư khác. Việc cân nhắc nó khi đưa ra quyết định có thể giúp người ta đánh giá đầy đủ hơn tác động lâu dài của các lựa chọn khác nhau.

Trong lập kế hoạch tài chính, ngoài những lợi ích thu được trực tiếp, người ta cần cân nhắc những chi phí liên quan đến những lựa chọn thay thế bị mất. Trên bảng cân đối kế toán, ngoài số tiền đã trả, phải tính cả khoản thu nhập bị mất do các khoản trên và các cơ hội đầu tư khác. Điều này giúp đưa ra một bức tranh chính xác hơn về tình hình tài chính.

Về mặt lợi nhuận đầu tư, việc đưa chúng vào tính toán có thể giúp đánh giá lợi nhuận tiềm năng của các lựa chọn đầu tư khác nhau. Nó và sức mạnh của lãi suất kép có thể có tác động đáng kể đến tài chính và một số quyết định nhỏ có thể ngăn cản bạn thực hiện mục tiêu tự do giàu có của mình. Ví dụ: thuế và các cơ hội đầu tư bị mất cần phải được xem xét khi chuyển tiền từ tài khoản hưu trí truyền thống này sang tài khoản hưu trí truyền thống khác.

Một ví dụ khác, ông A bắt đầu đầu tư 500 USD mỗi tháng ở tuổi 18 và nghỉ hưu ở tuổi 55 với tài sản ít nhất 1,4 triệu USD, tương đương với thu nhập thụ động hơn 7.000 USD mỗi tháng. Mặt khác, cô B đã không bắt đầu đầu tư tài chính cho đến khi cô 30 tuổi và chỉ có tài sản trị giá 500.000 USD ở tuổi 55 với cùng mức lãi suất hàng năm.

Cuối cùng cô B chỉ nhận được ít hơn một nửa tài sản của anh A. Để cạnh tranh với khoản đầu tư 500 USD của ông A, cô B phải đầu tư 1,333 USD mỗi tháng. Trường hợp này minh họa thiệt hại do lựa chọn tiêu xài thu nhập khi còn trẻ thay vì tập trung vào chi phí tiết kiệm và đầu tư.

Tóm lại, chi phí cơ hội tồn tại ở mọi nơi trong cuộc sống và nó có thể được sử dụng để phân tích nhiều lĩnh vực. Việc sử dụng nó một cách hiệu quả để phân tích ưu và nhược điểm của các lựa chọn tối đa hóa tiện ích được những người có lý trí ưa thích hơn. Hiểu nó giúp mọi người đưa ra những quyết định sáng suốt với nguồn lực hạn chế, sử dụng các nguồn lực hiệu quả hơn bằng cách xem xét các chi phí liên quan đến những lựa chọn đã bỏ qua và đạt được các quyết định đầu tư và lập kế hoạch tài chính tối ưu.

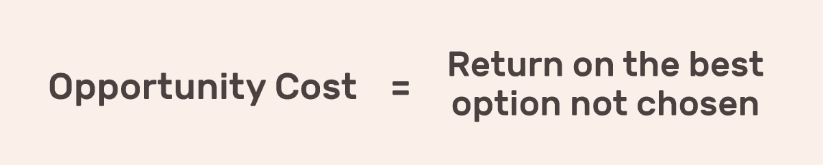

Cách tính công thức chi phí cơ hội

Thường rất khó để định lượng vì nó liên quan đến giá trị của lựa chọn thay thế tốt nhất bị bỏ qua. Tuy nhiên, việc xác định giá trị của lựa chọn thay thế tốt nhất là một quá trình phức tạp, vì vậy nó thường là một ý tưởng mang tính khái niệm hơn là một con số có thể được tính toán trực tiếp.

Giả sử có số tiền là 1.000 USD. và người ta có thể chọn đầu tư số tiền này vào thị trường Chứng khoán với lợi nhuận kỳ vọng hàng năm là 8%, hoặc người ta có thể chọn gửi số tiền này vào ngân hàng với lãi suất hàng năm là 3%. Nếu một người chọn đầu tư vào thị trường chứng khoán thì chi phí cơ hội là tiền lãi từ việc gửi tiền vào ngân hàng. Việc tính toán như sau:

Lợi nhuận kỳ vọng từ thị trường chứng khoán = 1.000 USD x 8% = 80 USD; tiền lãi từ tiền gửi ngân hàng = 1.000 USD x 3% = 30 USD; chi phí cơ hội = lợi nhuận từ tiền gửi ngân hàng = $30. Do đó, chi phí lựa chọn đầu tư vào thị trường chứng khoán khi đó là 30 USD. tức là từ bỏ tiền lãi từ tiền gửi ngân hàng.

Với ví dụ này có thể thấy nó dựa trên giá trị của lựa chọn thay thế tốt nhất bị bỏ qua. Để so sánh giá trị này với giá trị của lựa chọn đã thực hiện, có thể sử dụng công thức sau: Chi phí cơ hội = Giá trị của phương án thay thế tốt nhất tiếp theo + Giá trị của phương án được chọn.

Như có thể thấy từ ví dụ trước, chi phí cơ hội thấp hơn lợi ích thu được và do đó mất đi sự lựa chọn. Và khi nó cao, điều đó thường có nghĩa là giá trị của giải pháp thay thế tốt nhất bị bỏ qua khi đưa ra một lựa chọn nhất định là cao. Nói cách khác, việc lựa chọn một hành động nhất định sẽ dẫn đến việc từ bỏ các lựa chọn thay thế khác có thể mang lại lợi ích cao hơn hoặc lợi ích lớn hơn. Do đó, khi nó cao, điều đó có nghĩa là lựa chọn được đưa ra có thể dẫn đến việc mất hoặc bỏ lỡ cơ hội lớn hơn.

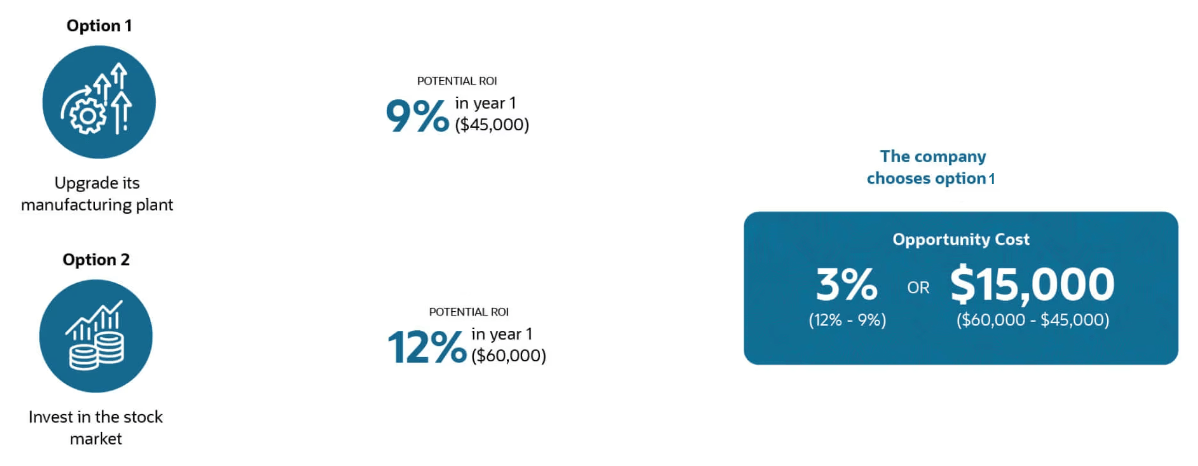

Ví dụ: trong biểu đồ bên dưới, Công ty XYZ có sẵn 500.000 USD. Tại thời điểm này, có hai lựa chọn đầu tư. Đầu tiên là nâng cấp nhà máy sản xuất, nơi có lợi tức đầu tư tiềm năng hàng năm là 9%, tương đương 45.000 USD. Lựa chọn thứ hai là đầu tư vào thị trường chứng khoán, thị trường có ROI tiềm năng hàng năm là 12% và lợi nhuận là 60.000 USD.

Lựa chọn đầu tiên là nâng cấp nhà máy sản xuất. Chi phí của tùy chọn này cao hơn và mức lỗ là 12% trừ 9% hoặc ROI 3%. Hoặc điều đó có nghĩa là 60.000 trừ 45.000. hoặc 15.000 USD.

Biết cách tính chi phí cơ hội cho phép người ta đưa ra quyết định sáng suốt hơn trong việc đầu tư, vì người ta có thể tính đến những tổn thất có thể xảy ra khi từ bỏ một khoản đầu tư cụ thể. Bằng cách so sánh chi phí của các lựa chọn đầu tư khác nhau, có thể chọn khoản đầu tư sinh lời cao nhất, từ đó tối đa hóa lợi tức đầu tư.

Tầm quan trọng của chi phí cơ hội trong đầu tư

Tầm quan trọng của chi phí cơ hội trong đầu tư

Đó là giá trị của những lựa chọn khác bị mất đi khi một lựa chọn được thực hiện. Nói cách khác, khi bạn chọn một phương án, bạn sẽ từ bỏ những lợi ích tiềm tàng của những phương án khác. Khái niệm này đặc biệt quan trọng trong đầu tư. Khái niệm này giúp chúng ta hiểu được sự đánh đổi và tổn thất tiềm ẩn liên quan đến việc đưa ra quyết định và giúp tối ưu hóa việc sử dụng nguồn lực cũng như chất lượng của các quyết định.

Ví dụ: nếu một người đầu tư vào một cổ phiếu hoạt động kém, việc tiếp tục đầu tư thêm tiền có thể khiến người đó gặp rủi ro thua lỗ cao hơn. Mặt khác, việc chuyển quỹ sang một cổ phiếu hoạt động tốt có thể giúp chuyển khoản lỗ thành lãi. Từ góc độ này, việc tiếp tục đầu tư vào một cổ phiếu kém hiệu quả có nghĩa là từ bỏ cơ hội đầu tư vào một cổ phiếu tốt, tức là chi phí cơ hội.

Bị ám ảnh quá mức về tiền bạc, thời gian, sức lực và cảm xúc đã bỏ ra có thể dẫn đến tổn thất lớn hơn, vì điều đó có thể đồng nghĩa với việc tiếp tục đầu tư vào một dự án không thực tế hoặc không có tiềm năng. Ngoài ra, bị ám ảnh quá mức có thể dẫn đến việc bỏ lỡ những lựa chọn khác tốt hơn, vì sự chú ý quá tập trung vào một hướng và các cơ hội tiềm năng khác bị bỏ qua.

Việc dừng lỗ và điều chỉnh chiến lược đầu tư kịp thời là rất quan trọng vì nó giúp tránh được tổn thất lớn hơn do hiệu ứng lãi kép. Dừng lỗ kịp thời có nghĩa là tiếp tục đầu tư tiền khi thua lỗ vượt quá một mức nhất định, đồng thời điều chỉnh chiến lược đầu tư có nghĩa là điều chỉnh danh mục đầu tư với các tình huống mới và tối đa hóa lợi nhuận tiềm năng dựa trên điều kiện thị trường và mục tiêu đầu tư.

Chi phí chìm đã thanh toán không nên được xem xét khi lập kế hoạch hoặc đầu tư. Bởi vì chi phí chìm là những chi phí trong quá khứ không thể thu hồi được nữa nên chúng không ảnh hưởng đến các quyết định hiện tại và tương lai. Các quyết định nên dựa trên cơ hội hiện tại và lợi ích tiềm năng trong tương lai, chứ không phải dựa trên thông tin đầu vào trong quá khứ. Sẽ là khôn ngoan khi thừa nhận thất bại và điều chỉnh chiến lược của mình vào đúng thời điểm, bởi vì điều này sẽ giúp bạn thoát khỏi những khuôn mẫu tồi tệ cũ và tìm kiếm một hướng đi mới. Bằng cách linh hoạt điều chỉnh chiến lược của mình, bạn có thể thích ứng tốt hơn với những điều kiện thị trường thay đổi và tối đa hóa lợi nhuận trong tương lai.

Chi phí cơ hội là một khái niệm quan trọng trong đầu tư giúp nhà đầu tư đưa ra quyết định sáng suốt. Bằng cách cân nhắc lợi nhuận và rủi ro dự kiến của các cơ hội đầu tư khác nhau, nhà đầu tư có thể tìm ra những lựa chọn có giá trị nhất. Khi phân bổ tài sản, nó giúp nhà đầu tư so sánh lợi nhuận và rủi ro của các loại tài sản khác nhau để tìm ra danh mục đầu tư phù hợp cho họ.

Ví dụ: giả sử một nhà đầu tư phải đối mặt với nhiều lựa chọn đầu tư khác nhau, chẳng hạn như mua cổ phiếu, trái phiếu và bất động sản. Bằng cách xem xét tỷ suất lợi nhuận kỳ vọng của mỗi khoản đầu tư và mức độ rủi ro tương ứng, nhà đầu tư có thể xác định chi phí cơ hội của mỗi khoản đầu tư. Sau đó, họ có thể chọn danh mục đầu tư đáp ứng tốt nhất nhu cầu của mình dựa trên mục tiêu đầu tư và khả năng chấp nhận rủi ro. Bằng cách này, các nhà đầu tư có thể tận dụng tốt hơn các nguồn lực hạn chế và tối đa hóa lợi nhuận trong quá trình đầu tư.

Nó cho phép các nhà đầu tư cân nhắc lợi ích của các lựa chọn khác nhau khi sử dụng vốn. Ví dụ, một nhà đầu tư có thể phải đối mặt với nhiều lựa chọn khác nhau, chẳng hạn như mua đất hoặc đầu tư vào cổ phiếu. Bằng cách xem xét lợi nhuận và rủi ro dự kiến của từng lựa chọn, nhà đầu tư có thể đưa ra quyết định tối ưu để tối đa hóa lợi tức đầu tư của họ.

Kế hoạch đầu tư dài hạn xem xét điều này, cho phép các nhà đầu tư tận hưởng hiệu ứng gộp trong dài hạn bằng cách chọn trì hoãn chi tiêu và sử dụng tiền để đầu tư. Điều này có nghĩa là họ có thể kiếm được lợi nhuận cao hơn từ khoản đầu tư của mình trong tương lai thay vì tiêu tiền ngay lập tức. Bằng cách đầu tư tiền vào các phương tiện đầu tư có năng suất cao hơn và cho phép tái đầu tư tiền lãi đầu tư để tăng trưởng kép, các nhà đầu tư có thể tạo dựng nhiều tài sản hơn trong tương lai.

Khi đánh giá một dự án đầu tư, nó giúp nhà đầu tư so sánh lợi nhuận tiềm năng của dự án với các cơ hội đầu tư tiềm năng khác. Bằng cách sử dụng các phương pháp như NPV hoặc IRR, nhà đầu tư có thể đánh giá định lượng các dự án đầu tư khác nhau và so sánh chúng với các cơ hội đầu tư tiềm năng khác.

Kết hợp tất cả lại với nhau, các nhà đầu tư có thể hiểu rõ hơn về giá trị tương đối của từng chương trình đầu tư và đưa ra những lựa chọn sáng suốt trong quyết định đầu tư của mình. Bằng cách lựa chọn các dự án đầu tư có lợi nhuận tiềm năng cao hơn và rủi ro tương đối thấp hơn, nhà đầu tư có thể tối đa hóa lợi nhuận đầu tư dài hạn của mình.

Do đó, chi phí cơ hội đóng vai trò then chốt trong quá trình đánh giá và ra quyết định dự án đầu tư, giúp nhà đầu tư tối ưu hóa danh mục đầu tư và đạt được hiệu quả tài chính tốt hơn. Hãy giải quyết vấn đề này và bạn sẽ bớt lo lắng hơn khi đầu tư vào thị trường chứng khoán. Lợi nhuận cũng sẽ tăng vọt và mức độ hiệu suất của bạn sẽ tăng cao.

| Quyết định đầu tư | Tầm quan trọng |

| Tối ưu hóa việc sử dụng tài nguyên | Giúp tìm ra những lựa chọn đầu tư có giá trị nhất. |

| Đánh giá tổn thất tiềm năng | Đánh giá tác động lâu dài của các lựa chọn đầu tư. |

| Xem xét chi phí của các lựa chọn bị bỏ qua | Tránh bỏ lỡ cơ hội đầu tư tốt hơn. |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.