Di mata masyarakat, emiten memiliki cahaya keemasan tersendiri dan terasa sangat mulia. Namun nyatanya air di sini juga sangat dalam. Penting untuk disadari bahwa terkadang beberapa perusahaan mungkin tidak melalui jalur normal untuk go public. Sama seperti dalam sejarah, Cao Cao menyandera kaisar, meminjam Dinasti Han Timur untuk berhasil mendaftarkan perusahaannya sendiri dan mencantumkan Cao Wei sebagai contoh. Saat ini, banyak perusahaan juga mengalami fenomena backdoor listing; investor perlu membedakan keduanya. Sekarang kita akan melihat daftar pintu belakang di bagian akhir. Bagaimana?

Apa yang dimaksud dengan daftar pintu belakang?

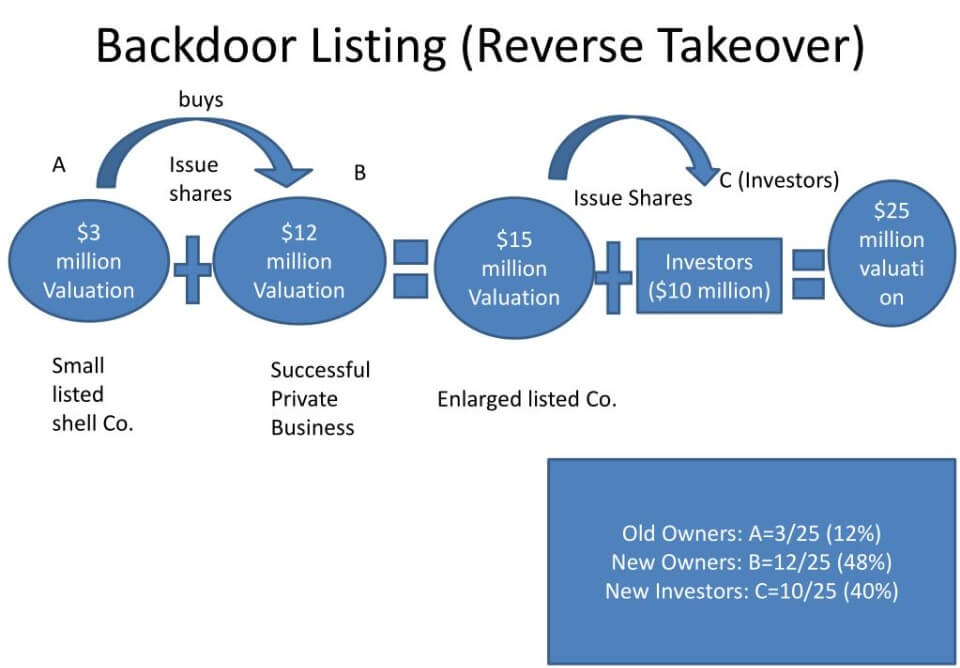

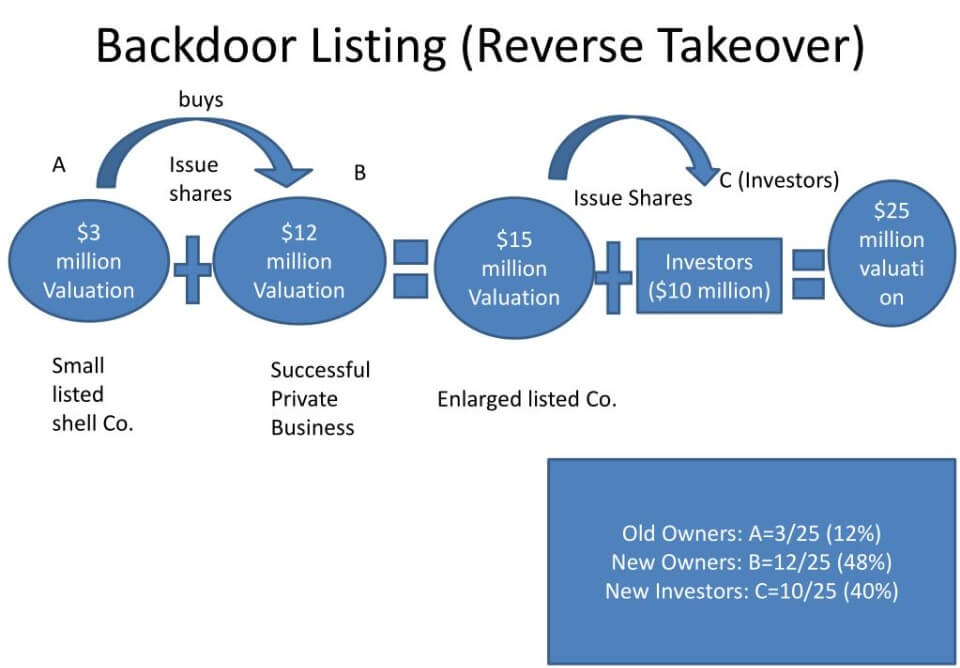

Di pasar keuangan modern, yang dimaksud adalah perusahaan swasta yang menggunakan cara-cara tertentu untuk memperoleh kendali atas perusahaan tercatat lain guna mencapai tujuan perilaku pencatatan. Hal ini dipandang sebagai cara alternatif untuk meningkatkan modal dan go public dengan cepat, terutama bagi perusahaan yang ingin memperoleh modal dan ingin menghindari penantian panjang dan proses pemeriksaan yang rumit. Metode ini memungkinkan perusahaan menghemat waktu dan biaya dengan mengakuisisi atau menggabungkan diri dengan perusahaan yang sudah terdaftar dan langsung memenuhi syarat untuk dicatatkan.

Secara khusus, ini berarti bahwa perusahaan yang sudah terdaftar di bursa saham mengakuisisi atau menggabungkan diri dengan perusahaan yang tidak terdaftar (biasanya perusahaan yang lebih kecil atau tidak menguntungkan) untuk mencapai pencatatan. Perilaku ini juga dikenal sebagai "merger terbalik" atau "pengambilalihan terbalik".

Misalnya, Perusahaan A, sebuah biro iklan, sangat perlu melakukan IPO untuk mendapatkan modal untuk ekspansi bisnis, namun proses pencatatan tradisional rumit dan memakan waktu serta tidak memenuhi kebutuhan mendesak perusahaan. Dalam hal ini, Perusahaan A mengetahui bahwa Perusahaan B telah terdaftar di pasar saham dan oleh karena itu dapat memanfaatkan status pencatatannya untuk pencatatan pintu belakang. Singkatnya, Perusahaan B menjadi “cangkang” pencatatan Perusahaan A.

Kedua perusahaan mencapai kesepakatan dimana Perusahaan B membeli ekuitas Perusahaan A dalam bentuk sebagian uang tunai dan penerbitan saham baru kepada pemegang saham lama Perusahaan A. Dalam pengertian hukum, hal ini tampak seperti akuisisi penuh atas Perusahaan A oleh Perusahaan B, sehingga menjadikannya anak perusahaan yang dimiliki sepenuhnya oleh Perusahaan B. Namun, dalam praktiknya, Perusahaan A bukanlah anak perusahaan yang dimiliki sepenuhnya. Namun, dalam praktiknya, pemegang saham asli Perusahaan A memegang mayoritas, atau bahkan sebagian besar, saham Perusahaan B, sehingga memperoleh kendali efektif atas Perusahaan B dan, pada gilirannya, Perusahaan A. Dengan cara ini, Perusahaan A dapat menguasai menjadi anak perusahaan yang dimiliki sepenuhnya oleh Perusahaan B. Selain itu, pemegang saham Perusahaan A dapat membeli saham Perusahaan B dengan menerbitkan saham baru.

Dengan cara ini, Perusahaan A dapat memenuhi syarat untuk dicatatkan lebih cepat dan dapat terus beroperasi sebagai Perusahaan A atas nama Perusahaan B. Strategi ini memungkinkan Perusahaan A untuk menghindari membosankannya proses pencatatan tradisional, mencapai pencatatan dengan cepat, dan memanfaatkan platform perusahaan yang sudah terdaftar untuk penggalangan dana dan ekspansi bisnis.

Dalam backdoor listing, perusahaan yang sudah listing biasanya menggabungkan bisnis, aset, dan liabilitasnya dengan perusahaan target melalui perubahan nama atau reorganisasi. Tujuannya biasanya untuk mendapatkan status pencatatan dengan cepat, menghindari beberapa proses rumit dalam prosedur pencatatan tradisional, sekaligus menyediakan cara yang relatif mudah untuk meningkatkan modal di pasar modal, terutama untuk beberapa perusahaan baru atau industri baru.

Selain pengambilalihan terbalik, ada tiga mode pencatatan pintu belakang lainnya: merger dan akuisisi shell, injeksi modal shell, dan reorganisasi shell. Setiap mode memiliki pengoperasian, kelebihan, dan kekurangannya masing-masing. Cara-cara ini memberikan cara berbeda bagi perusahaan untuk melakukan IPO guna memenuhi kebutuhan pendanaan dan pengembangan mereka.

Pencatatan M&A Shell adalah proses dimana perusahaan yang belum terdaftar melakukan go public dengan mengakuisisi perusahaan yang sudah terdaftar di bursa. Perusahaan tercatat yang diakuisisi biasanya merupakan perusahaan yang mempunyai bisnis tunggal atau gagal mewujudkan perkembangan yang diharapkan, sedangkan pihak pengakuisisi berharap dapat memanfaatkan status pencatatan perusahaan yang diakuisisi untuk segera merealisasikan pencatatannya. Fitur utama dari daftar M&A shell adalah kecepatannya, karena tidak perlu melalui proses IPO tradisional.

Pencatatan yang didanai cangkang (shell-funded listing) adalah suatu proses dimana suatu perusahaan yang belum terdaftar melakukan go public dengan menyuntikkan modal ke dalam perusahaan yang telah terdaftar di bursa efek dan memperoleh kepemilikan pengendali atau pengendalian efektif atas perusahaan tersebut. Berbeda dengan pencatatan M&A cangkang, dalam model ini, perusahaan tercatat yang diakuisisi tidak harus memiliki bisnis atau aset aktual, namun harus ada sebagai alat pencatatan. Ciri utama listing by shell injection adalah jumlah suntikan modal yang besar dan biasanya memerlukan pembayaran biaya akuisisi yang tinggi.

Pencatatan reorganisasi cangkang adalah suatu proses dimana suatu perusahaan yang belum tercatat direorganisasi dengan cara merestrukturisasi usaha atau asetnya pada perusahaan yang telah tercatat di bursa, kemudian perusahaan yang direorganisasi itu dicatatkan melalui perusahaan yang direorganisasi itu. Dalam model ini, perusahaan yang direorganisasi biasanya memiliki lebih banyak bisnis atau aset dan akan terus berkembang setelah listing. Ciri utama dari pencatatan reorganisasi cangkang adalah bahwa pencatatan tersebut dicapai dengan menggabungkan bisnis atau aset, yang memiliki dasar bisnis yang lebih substansial daripada pencatatan merger dan akuisisi cangkang atau pencatatan suntikan modal cangkang.

Backdoor listing merupakan saluran listing alternatif yang diadopsi oleh perusahaan yang lebih sederhana dibandingkan dengan listing IPO tradisional namun tetap harus memenuhi persyaratan tertentu. Dan dengan cara ini, dengan meminjam status terdaftar dari perusahaan tercatat, kita dapat mewujudkan pencatatan perusahaan secara cepat, namun kita perlu memperhatikan risiko dan kepatuhannya.

Apa saja perusahaan yang terdaftar di backdoor?

| Nama perusahaan

|

Industri

|

Pendekatan cangkang

|

| Aqiyi

|

Hiburan Video

|

Penggabungan Balik

|

| Jingdong Digital

|

Fintech

|

Injeksi Modal Shell

|

| toko vip

|

Perdagangan elektronik

|

Penggabungan Balik

|

| Mobil dan Rumah

|

Otomotif

|

Reorganisasi

|

| Pinduoduo

|

Perdagangan elektronik

|

Pengambilalihan Terbalik

|

Apa saja syarat untuk daftar pintu belakang?

Sebab, pada umumnya perusahaan yang ingin go public harus mendapat persetujuan dari Securities and Exchange Commission, selain prosesnya lebih berbelit-belit, tapi juga relatif lama. Oleh karena itu, perusahaan yang ingin mengumpulkan dana akan mengambil jalan pintas dengan memilih daftar pintu belakang saluran khusus ini untuk mencapai tujuannya. Dan pertama-tama, Anda harus memiliki perusahaan "cangkang" yang sesuai; Secara umum, ada beberapa perusahaan yang dijalankan dengan buruk dengan kinerja buruk yang telah terdaftar di perusahaan tersebut.

Selain itu, perusahaan yang ingin meminjam cangkang untuk go public juga harus memenuhi standar pencatatan di bursa, antara lain status keuangan, profitabilitas, struktur kepemilikan saham, skala usaha, dan persyaratan lainnya. Standar-standar ini menjamin ketahanan dan transparansi perusahaan tercatat dan menimbulkan tantangan tertentu bagi perusahaan yang ingin melakukan IPO.

Perusahaan tercatat dan perusahaan sasaran perlu mencapai kesepakatan mengenai transaksi merger, termasuk rasio pertukaran saham, penilaian aset, integrasi bisnis, dan aspek lainnya, yang menjamin kelancaran transaksi dan keseimbangan kepentingan antara kedua pihak. Lamanya fase ini dapat bervariasi tergantung pada perusahaan dan kondisi pasar, dan biasanya memakan waktu mulai dari beberapa bulan hingga satu tahun.

Selain itu, transaksi merger juga perlu mendapat persetujuan dari para pemegang saham baik emiten maupun perusahaan target, yang biasanya memerlukan diadakannya rapat umum pemegang saham untuk melakukan pemungutan suara. Proses ini dapat memakan waktu mulai dari beberapa minggu hingga beberapa bulan, tergantung pada jadwal rapat pemegang saham dan pertimbangan usulan tersebut.

Transaksi merger harus ditinjau dan disetujui oleh regulator sekuritas untuk memastikan bahwa transaksi tersebut mematuhi undang-undang, peraturan, dan norma pasar serta untuk menjaga kepentingan investor dan stabilitas pasar. Lamanya proses persetujuan bergantung pada efisiensi regulator dan sejauh mana pengawasan mereka terhadap isi transaksi, yang biasanya berkisar antara beberapa bulan hingga satu tahun.

Perusahaan tercatat wajib mengungkapkan sepenuhnya kepada investor informasi relevan mengenai transaksi merger, termasuk motivasi transaksi, dampak yang diharapkan, faktor risiko, dll., untuk memastikan bahwa investor memahami konten dan dampak transaksi dan membuat keputusan investasi yang tepat. Proses ini mungkin memakan waktu beberapa minggu atau beberapa bulan.

Setelah seluruh prosedur persetujuan dan keterbukaan selesai, transaksi merger secara resmi selesai, saham perusahaan target digabung menjadi perusahaan tercatat, dan perusahaan target menjadi anak perusahaan dari perusahaan tercatat, mewujudkan pencatatan pintu belakang. Waktu penyelesaian transaksi bergantung pada kemajuan dan penyelesaian langkah sebelumnya dan mungkin memakan waktu beberapa bulan hingga beberapa tahun.

Langkah pertama adalah memilih shell yang sesuai, yang biasanya merupakan perusahaan terdaftar dengan operasi buruk dan kinerja sedang. Untuk menjadi perusahaan tercatat melalui akuisisi langsung, reorganisasi aset dan cara lain dengan menyuntikkan aset sendiri untuk memperoleh kendali atas perusahaan cangkang, bahkan cangkang selesai.

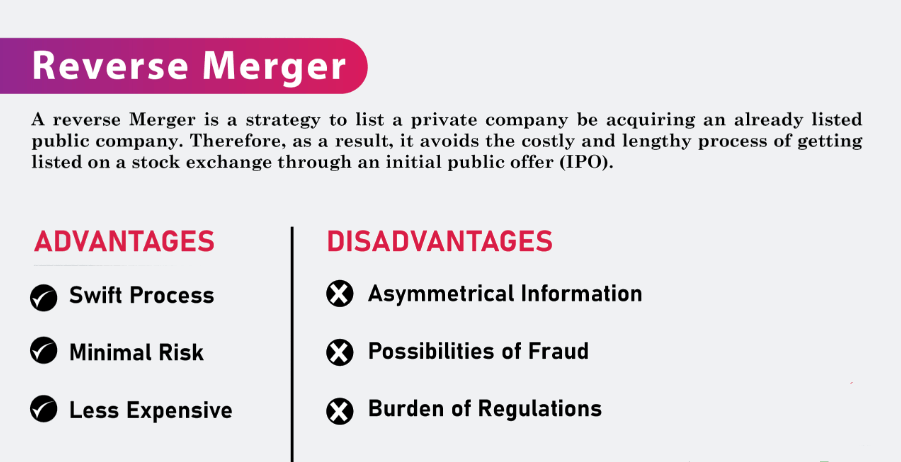

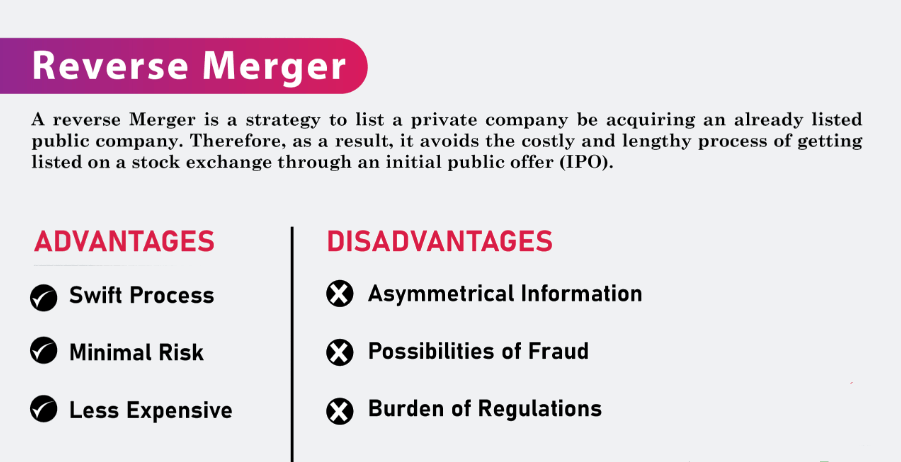

Daftar pintu belakang baik atau buruk.

Sebagai alternatif dari IPO tradisional, IPO ini telah disukai oleh beberapa perusahaan dalam beberapa tahun terakhir. Keunggulannya terletak pada proses yang relatif sederhana dan biaya waktu yang rendah, sehingga memungkinkan perusahaan memasuki pasar modal lebih cepat dan memperoleh dukungan finansial serta pengakuan pasar. Namun, hal ini juga mempunyai beberapa risiko dan kelemahan, seperti biaya akuisisi yang tinggi, asimetri informasi, dan perubahan struktur kepemilikan saham, yang perlu dievaluasi dan dipertimbangkan secara cermat oleh perusahaan.

Bagi perusahaan cangkang, mereka menghadapi risiko delisting karena harga sahamnya umumnya rendah. Namun, begitu perusahaan cangkang tercatat di bursa, hal tersebut cenderung merangsang ekspektasi positif investor terhadap saham perusahaan tersebut dan bahkan dapat memicu lonjakan spekulasi, sehingga menyebabkan lonjakan harga saham yang signifikan. Dalam kasus ini, perusahaan cangkang dapat memperoleh kesempatan hidup baru dengan cara ini, karena saham perusahaan cangkang yang tadinya berisiko menjadi jauh lebih menarik di pasar setelahnya.

Investor biasanya memiliki ekspektasi yang lebih tinggi bahwa emiten akan merealisasikan peningkatan kinerja dan potensi pertumbuhan di masa depan, sehingga menaikkan harga saham. Reaksi pasar yang positif ini semakin memberikan peluang yang lebih besar bagi emiten untuk meningkatkan modal dan meningkatkan daya saingnya di pasar.

Bagi perusahaan target yang ingin go public, fast track listing ini juga memungkinkan perusahaan mengakses pendanaan pasar modal dengan lebih cepat sehingga dapat membantu mempercepat pertumbuhan dan ekspansi perusahaan. Pada saat yang sama, hal ini juga memberikan fleksibilitas yang lebih besar kepada perusahaan sasaran dalam memilih waktu yang tepat untuk go public dan merespons perubahan pasar dan tantangan persaingan dengan lebih baik.

Selain itu, pendekatan ini memungkinkan perusahaan target untuk menghindari beberapa ketidakpastian dan risiko yang terkait dengan proses IPO tradisional, seperti penerimaan pasar dan ketidakpastian harga, sehingga mengurangi risiko go public. Hal ini juga dapat memungkinkan perusahaan sasaran untuk memasuki pasar modal lebih cepat dan menarik lebih banyak perhatian investor dan suntikan modal, sehingga meningkatkan posisi pasar dan nilai merek perusahaan.

Namun, pencatatan pintu belakang juga memiliki beberapa potensi risiko dan kerugian. Pertama, perusahaan harus menanggung biaya akuisisi yang lebih tinggi, termasuk harga akuisisi dan biaya restrukturisasi. Biaya-biaya ini mungkin mempunyai dampak negatif terhadap posisi keuangan perusahaan, terutama jika integrasi bisnis dan reorganisasi diperlukan setelah akuisisi.

Selain itu, jika kinerja atau kualitas aset perusahaan target buruk, hal ini juga dapat berdampak negatif pada perusahaan yang sudah terdaftar, sehingga mempengaruhi reputasi dan kinerja harga sahamnya. Hal ini dapat mengakibatkan melemahnya kepercayaan investor terhadap emiten, turunnya harga saham, atau bahkan memicu kerugian investor dan proses hukum.

Kedua, masalah asimetri informasi dan kurangnya transparansi. Karena mungkin terdapat perbedaan data historis, kondisi keuangan, dan kinerja operasional perusahaan cangkang dan perusahaan target, sulit bagi investor untuk memperoleh informasi yang komprehensif dan akurat tentang perusahaan target. Ketidakpastian ini mungkin menyulitkan investor untuk menilai nilai dan risiko bisnis secara akurat, sehingga meningkatkan ketidakpastian dan risiko investasi.

Selain itu, struktur kepemilikan saham perseroan dapat berubah akibat reorganisasi yang dapat mengakibatkan dilusi persentase kepemilikan saham dari pemegang saham asli. Dalam proses reorganisasi, perusahaan cangkang biasanya menerbitkan saham baru kepada pemegang saham perusahaan sasaran sebagai pertimbangan transaksi, yang akan melemahkan rasio kepemilikan saham pemegang saham asli dan mengurangi kepemilikan mereka pada perusahaan baru yang tercatat tersebut. Hal ini mungkin berdampak negatif pada kepentingan pemegang saham asli, karena kendali dan hak dividen mereka di perusahaan dapat berkurang.

Seperti yang biasanya dicapai melalui merger dan akuisisi perusahaan-perusahaan yang telah dikeluarkan dari daftar (delisted), hal ini dapat mengakibatkan masuknya beberapa perusahaan yang dikelola dengan buruk yang seharusnya dihapuskan dari daftar (delisting) sebagai perusahaan cangkang. Fenomena ini telah secara serius melemahkan mekanisme penghapusan pencatatan (delisting) di pasar sekuritas dan dapat menimbulkan risiko bagi investor. Selain itu, spekulasi pelepasan saham konsep juga membawa risiko tertentu, karena fluktuasi harga saham dapat dipengaruhi oleh spekulasi pasar dan perilaku spekulatif, sehingga investor perlu mewaspadai situasi tersebut.

Kesimpulannya, backdoor listing, sebagai alternatif pencatatan IPO tradisional, menyediakan saluran pendanaan alternatif bagi beberapa perusahaan, namun juga membawa serangkaian masalah dan risiko. Investor perlu berhati-hati dalam menilai risiko dan merasionalisasi investasi dan pengelolaan keuangannya ketika berpartisipasi dalam saham perusahaan tercatat tersebut.

Keuntungan dan kerugian pencatatan pintu belakang dan pencatatan IPO

| Fitur

|

Daftar pintu belakang

|

IPO (Penawaran Umum Perdana)

|

| Metode Kualifikasi

|

Kontrol akuisisi dan injeksi aset.

|

Mencapai pembiayaan melalui izin administratif.

|

| Kriteria Audit

|

Persyaratan lebih rendah dari IPO.

|

Aturan yang lebih ketat, per pertukaran dan peraturan.

|

| Biaya Waktu

|

Proses yang disederhanakan, garis waktu pencatatan yang lebih cepat.

|

Lebih tinggi, melibatkan peninjauan dan persetujuan yang panjang.

|

| Tingkat Pengorbanan Pemegang Saham

|

Biaya yang lebih tinggi berarti lebih banyak transfer ekuitas.

|

Relatif kecil, lebih sedikit pengorbanan bagi pemegang saham

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.