要約

要約

裏口上場とは、合併や買収による短期間での上場のことを指します。時間と費用を節約できますが、コストが高くなるなどのリスクがあり、注意が必要です。

上場企業という言葉は世間一般には高尚な響きを持ち、ちゃんとした企業、という印象を抱かせます。しかし、実際には、そうでないケースもあります。一部の企業が通常の手続きを経ずに上場する、いわゆる裏口上場をしていることがあるからです。それでは、裏口上場(バックドア上場)について見てみましょう。

*お断り

本記事内で触れる裏口上場や逆さ合併などのスキームは日本では上場廃止基準にあたることがあります。

裏口上場とは?

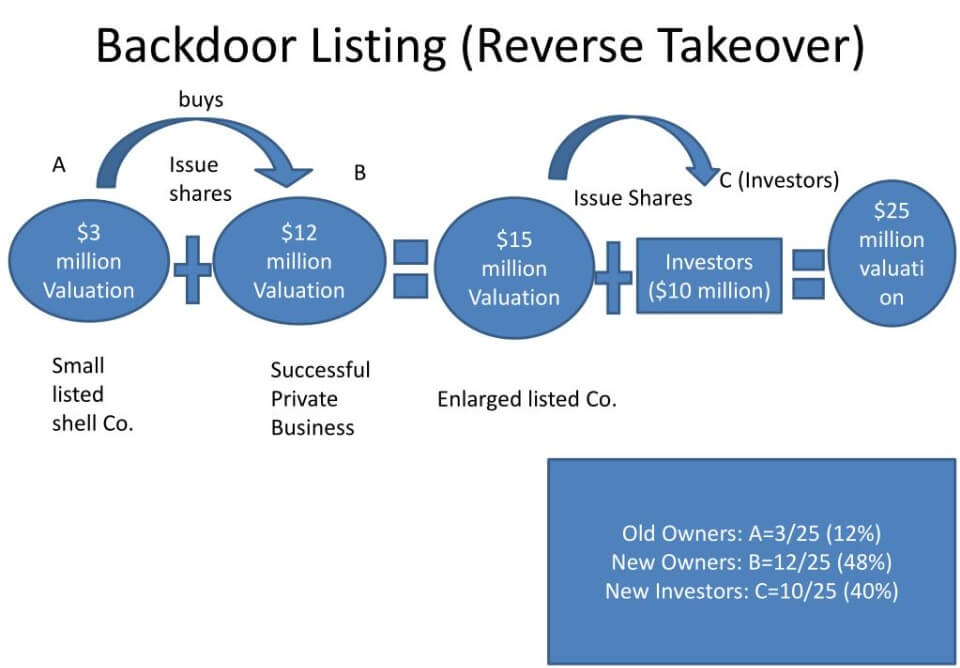

現代では、非上場企業が既に上場している別の企業を買収または合併し、上場審査を受けずに上場を果たすことを指します。これは、時間短縮や複雑な審査プロセスを避けたい企業にとって、資本を調達して迅速に上場するための代替手段と見なされています。この方法は特に「逆さ合併」や「逆買収」とも呼ばれることがあります。

例えば、広告代理店のA社は、事業拡大のための資金を得るために上場を急ぐ必要があるものの、従来の上場手続きは煩雑で時間がかかり、同社のニーズを満たせない状況だとします。この場合、A社はB社がすでに株式市場に上場していることを知り、その上場ステータスを利用して裏口上場することができます。つまり、B社はA社の「存続会社」になったのです。

両社は、B社がA社の株式を一部現金で購入し、A社の既存株主に新株を発行することで合意しました。法的には、これはB社によるA社の完全買収となり、B社の完全子会社となったように見えます。しかし、実際にはA社は完全子会社ではありません。実際には、A社の元々の株主がB社の株式の過半数、あるいは圧倒的多数を保有し、B社とA社に対する実効的な支配を獲得しました。さらに、A社の株主は新株の発行を受けてB社の株式を購入することができました。

このようにして、A社はより早く上場資格を得ることができ、B社の名前でA社として事業を継続することができます。この戦略により、A社は従来の上場プロセスの煩雑さを回避し、迅速に上場を達成し、すでに上場している会社のプラットフォームを資金調達と事業拡大に活用することができます。

裏口上場では、すでに上場している会社が、社名変更や組織再編を通じて、その事業、資産、負債を対象会社に引継ぐのが一般的です。その目的は、通常、上場ステータスを迅速に取得し、従来の上場手続きにおける煩雑なプロセスの一部を回避しながら、特に一部の新興企業や新興産業にとって、資本市場で比較的簡単に資金を調達する方法を提供することです。

裏口上場には、シェル合併、シェル資本注入、シェル再編の3つの方法があります。これらの方法は、独自の手法、利点、および欠点があり、資金調達と開発のニーズを満たすために上場する場合に最適な方法が選ばれます。

シェル合併とは、未上場企業が既に上場している企業を買収して株式を公開するプロセスです。買収される上場企業は、通常、単一事業の企業であったり、期待された発展を遂げられなかったりする企業であり、買収者は、買収企業の上場ステータスを利用して、自社の上場を迅速に実現したいと考えています。シェルM&A上場の主な特徴は、従来のIPOプロセスを経る必要がないため、その迅速性にあります。

シェル資本注入とは、未上場企業が既に上場している企業に資本を注入し、その企業の支配権または実質的な支配権を取得して株式を公開するプロセスです。このモデルでは、シェルM&A上場とは異なり、買収される上場企業は実際の事業や資産を必ずしも持つ必要はなく、上場のツールとして存在します。シェルファンド上場の主な特徴は、資本注入額が大きく、通常、高額の買収手数料の支払いが必要になることです。

シェル再編上場とは、上場していない会社が、既に上場している会社と事業や資産を組み換えて再編し、その後、再編会社を通じて上場する手続きです。このモデルでは、再編会社は、通常、より多くの事業や資産を持ち、上場後も成長を続けます。シェル再編上場の主な特徴は、事業や資産を組み合わせて上場することであり、シェル合併買収上場やシェル資本注入上場よりも実質的な事業基盤を持っています。

裏口上場は企業が採用する代替上場チャネルであり、従来のIPO上場に比べて簡単ですが、一定の条件を満たす必要があります。この方法では、上場会社の上場ステータスを借りることで、企業の迅速な上場を実現できますが、そのリスクとコンプライアンスに注意する必要があります。

| 会社名 | 産業 | シェルアプローチ |

| Aqiyi | ビデオエンターテイメント | 逆さ合併 |

| 京東デジタル | フィンテック | シェルの資本注入 |

| Vipshop | 電子商取引 | 逆さ合併 |

| Car and Home | 自動車 | 再編 |

| Pinduoduo | 電子商取引 | 逆買収 |

裏口上場の条件

一般的に、株式を公開したい企業は証券取引委員会の承認を受ける必要があるため、手続きが面倒なだけでなく、比較的時間がかかります。そのため、資金調達を早急に行いたい企業は、時間節約のために裏口上場を選択する傾向があります。手順としてはまず第一に、上場している企業の中から適切な「シェル」会社を見つけます。この「シェル」会社は経営が悪く、思ったほどの業績をあげられていない企業を選びます。

借入による株式公開を希望する企業は、財務状況、収益性、株主構成、事業規模など、証券取引所の上場基準も満たす必要があります。これらの基準は、上場企業の堅牢性と透明性を確保するものであり、株式公開を希望する企業にとって一定の課題となります。

上場企業と存続会社は、株式比率の交換、資産評価、事業統合など、合併取引に関する合意に達する必要があります。合意に至るまでの期間の長さは、企業や市場の状況によって異なり、通常は数か月から 1 年かかります。

さらに、合併取引は上場企業と存続会社の両方の株主の承認が必要であり、通常は株主総会を開催して投票を行う必要があります。このプロセスには、株主総会のスケジュールと動議の検討に応じて、数週間から数か月かかる場合があります。

合併取引は、取引が法律、規制、市場基準に準拠していることを確認し、投資家の利益と市場の安定性を保護するために、証券規制当局による審査と承認の対象となります。承認プロセスの期間は、規制当局の効率性と取引内容の精査の範囲によって異なり、通常は数か月から 1 年の範囲です。

上場企業は、投資家が合併の内容と影響を理解し、十分な情報に基づいた投資判断を行えるよう、合併の動機、予想される効果、リスク要因など、合併取引に関する関連情報を投資家に完全に開示する必要があります。このプロセスには数週間から数か月かかる場合があります。

すべての承認および開示手続きが完了すると、合併取引が正式に完了し、存続会社の株式が上場会社に合併され、存続会社は上場会社の子会社となり、裏口上場が実現します。取引が完了するまでの時間は、前段階の進捗状況と完了状況によって異なり、数か月から数年かかる場合があります。

裏口上場の是非

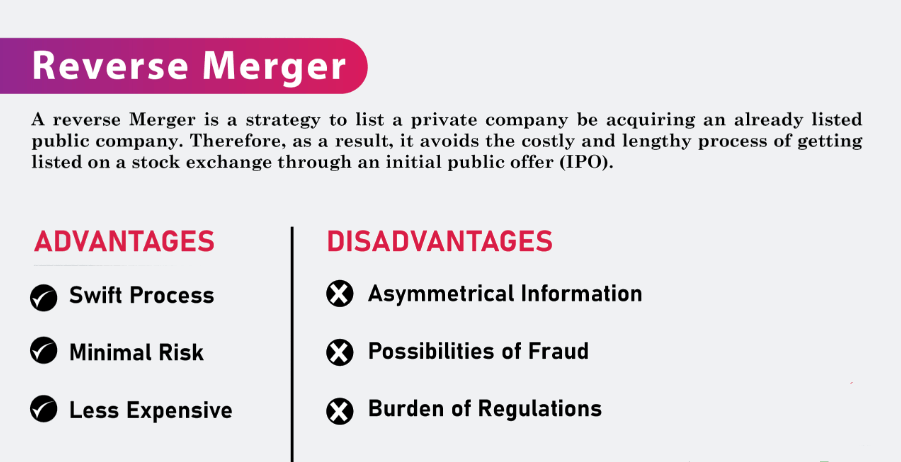

近年、伝統的なIPOの代替手段として、一部の企業に好まれています。その利点は、比較的簡単なプロセスと低い時間コストにあり、企業はより迅速に資本市場に参入し、財務支援と市場の認知を得ることができます。しかし、買収コストの高さ、情報の非対称性、株主構成の変化など、いくつかのリスクとデメリットもあり、企業は慎重に評価し、検討する必要があります。

ダミー会社は、株価が一般的に低いため、上場廃止のリスクに直面することが多いです。しかし、ダミー会社が上場すると、その会社の株式に対する投資家の期待が高まり、投機が急増して株価が大幅に上昇することもあります。このように、ダミー会社には新たな命が吹き込まれ、リスクの高いダミー会社の株式がその後市場ではるかに魅力的になることがあります。

投資家は通常、上場企業が業績の向上と将来の成長の可能性を実現することに高い期待を抱いており、その結果株価が上昇します。この市場の肯定的な反応により、上場企業は資本を調達し、市場での競争力を高める機会がさらに増えます。

上場を希望する存続会社にとって、裏口上場を行うことで資本市場からの資金調達をより迅速に行えるようになり、企業の成長と拡大を加速させることができます。同時に、存続会社は上場の適切な時期をより柔軟に選択し、市場の変化や競争上の課題に適切に対応できるようになります。

さらに、このアプローチにより、対象企業は、市場での受け入れや価格の不確実性など、従来のIPOプロセスに関連する不確実性やリスクの一部を回避できるため、株式公開のリスクを軽減できます。また、対象企業が資本市場に迅速に参入し、より多くの投資家の注目と資本注入を引き付けることができるため、企業の市場での地位とブランド価値を高めることができます。

しかし、裏口上場には潜在的なリスクとデメリットもあります。まず、企業は買収価格や再編費用など、より高い買収コストを負担しなければなりません。これらのコストは、特に買収後に事業統合や再編が必要な場合、企業の財務状況に悪影響を及ぼす可能性があります。

さらに、対象企業の業績や資産の質が悪い場合、既に上場している企業にも悪影響を及ぼし、その企業の評判や株価動向に悪影響を及ぼす可能性があります。その結果、上場企業に対する投資家の信頼が弱まり、株価が下落したり、投資家の損失や訴訟を引き起こす可能性もあります。

第二に、情報の非対称性と透明性の欠如という問題があります。シェル会社とターゲット会社の過去のデータ、財務状況、営業実績に違いがある場合、投資家がターゲット会社に関する包括的かつ正確な情報を入手することは困難です。この不確実性により、投資家が事業の価値とリスクを正確に評価することが困難になり、投資の不確実性とリスクが増大する可能性があります。

さらに、再編の結果、会社の株主構成が変わる可能性があり、その結果、元の株主の株式保有率が希薄化する可能性があります。再編プロセス中、シェル会社は通常、取引の対価として対象会社の株主に新しい株式を発行しますが、これにより元の株主の株式保有率が希薄化され、新しく上場した会社に対する彼らの利益が減少します。これは、会社に対する彼らの支配権と配当権が減少する可能性があるため、元の株主の利益に悪影響を及ぼす可能性があります。

これは通常、上場廃止された会社の合併や買収を通じて達成されるため、シェル会社として上場廃止されるべき経営不振の会社が上場される可能性があります。この現象は、証券市場本来の上場廃止メカニズムを深刻に損なっており、投資家にリスクをもたらす可能性があります。また、シェルコンセプト株への投機も一定のリスクを伴い、株価の変動は市場の投機や投機行動の影響を受ける可能性があり、投資家はそのような状況に注意する必要があります。

結論として、裏口上場は、従来のIPOに代わる上場として、一部の企業に代替の資金調達チャネルを提供しますが、一連の問題とリスクももたらします。投資家は、このような上場企業の株式に参加する際には、リスクを評価し、投資と財務管理を合理化することに注意する必要があります。

| 特徴 | 裏口上場 | IPO(新規株式公開) |

| 資格認定方法 | 支配権の取得と資産の注入 | 管理ライセンスを介して資金調達を実現 |

| 監査基準 | IPOよりも要件が緩い | 取引所および規制のルールに従うため、厳格理ライセンスを介して資金調達を実現 |

| 時間・コスト | 簡易なプロセスで、短期間で上場可能 | より高レベルの場合、長いレビューと承認が必要 |

| 株主への負担 | コストがかかる場合、株式が売却される | 比較的小規模で、株主の負担が少ない |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

マージンコールとは何か、どのように機能するのか、そして変動の激しい市場でレバレッジを使用するトレーダーにとってなぜ重大なリスクをもたらすのかを、実際の例を使って学びます。

2025-04-25

2025年に向けた最適なインデックスファンドと、購入すべきトップETFをご紹介します。低コストで高パフォーマンスのオプションで、長期的な成長を目指す分散投資ポートフォリオを構築しましょう。

2025-04-25