अपनी भाषा का चयन करें

सारांश:

सारांश:

बैकडोर लिस्टिंग, विलय और अधिग्रहण के माध्यम से त्वरित लिस्टिंग है। इससे समय और धन की बचत होती है, लेकिन इसमें जोखिम भी होता है, जैसे उच्च लागत, जिसके कारण निवेशक को सावधानी बरतने की आवश्यकता होती है।

जनता की नज़र में, सूचीबद्ध कंपनियों की अपनी सुनहरी रोशनी होती है और वे बहुत ऊँची लगती हैं। लेकिन वास्तव में, यहाँ पानी भी बहुत गहरा है। यह महसूस करना महत्वपूर्ण है कि कभी-कभी कुछ कंपनियाँ सार्वजनिक होने के लिए सामान्य चैनलों से नहीं गुज़रती हैं। जैसे इतिहास में, काओ काओ ने सम्राट को बंधक बना लिया, पूर्वी हान राजवंश को उधार लेकर अपनी खुद की कंपनी को सफलतापूर्वक सूचीबद्ध किया और काओ वेई को एक उदाहरण के रूप में सूचीबद्ध किया। आजकल, कई कंपनियों में बैकडोर लिस्टिंग की घटना भी होती है; निवेशकों को दोनों के बीच अंतर करने की आवश्यकता है। अब हम अंत में बैकडोर लिस्टिंग को देखेंगे। कैसे?

बैकडोर लिस्टिंग का क्या मतलब है?

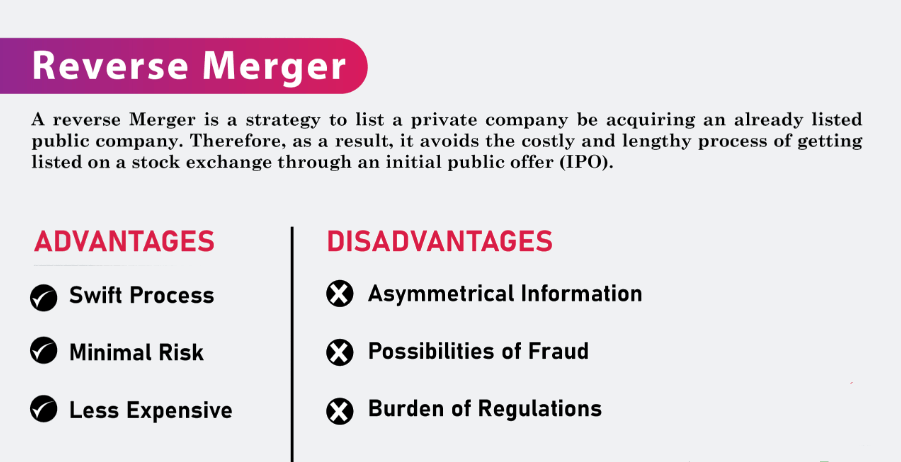

आधुनिक वित्तीय बाजार में, इसका मतलब है कि एक निजी कंपनी किसी अन्य सूचीबद्ध कंपनी का नियंत्रण प्राप्त करने के लिए कुछ खास तरीकों का इस्तेमाल करती है ताकि लिस्टिंग व्यवहार के उद्देश्य को प्राप्त किया जा सके। इसे पूंजी जुटाने और जल्दी से सार्वजनिक होने के वैकल्पिक तरीके के रूप में देखा जाता है, खासकर उन कंपनियों के लिए जो पूंजी प्राप्त करने के लिए उत्सुक हैं और लंबे इंतजार और जटिल जांच प्रक्रियाओं से बचना चाहती हैं। यह विधि कंपनियों को पहले से सूचीबद्ध कंपनी का अधिग्रहण या विलय करके और सीधे लिस्टिंग के लिए अर्हता प्राप्त करके समय और लागत बचाने की अनुमति देती है।

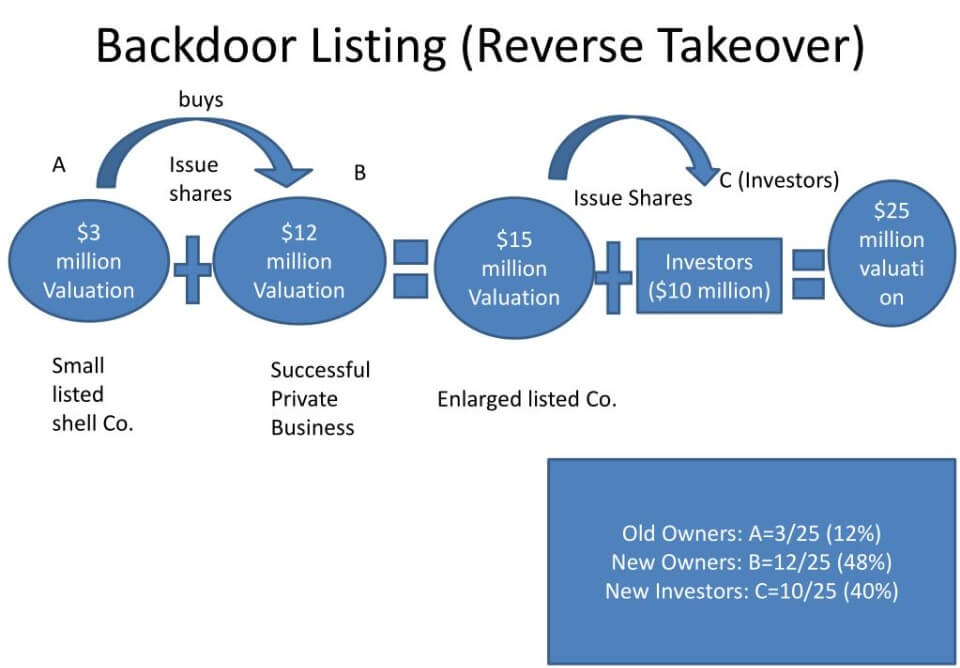

विशेष रूप से, इसका मतलब है कि एक कंपनी जो पहले से ही स्टॉक एक्सचेंज में सूचीबद्ध है, लिस्टिंग हासिल करने के लिए एक गैर-सूचीबद्ध कंपनी (आमतौर पर एक छोटी या लाभहीन कंपनी) का अधिग्रहण या विलय करती है। इस व्यवहार को "रिवर्स मर्जर" या "रिवर्स टेकओवर" के रूप में भी जाना जाता है।

उदाहरण के लिए, मान लीजिए कि कंपनी A, एक विज्ञापन एजेंसी है, जिसे व्यवसाय विस्तार के लिए पूंजी प्राप्त करने के लिए तत्काल सार्वजनिक होने की आवश्यकता है, लेकिन पारंपरिक लिस्टिंग प्रक्रिया बोझिल और समय लेने वाली है और कंपनी की तत्काल आवश्यकताओं को पूरा नहीं करती है। इस मामले में, कंपनी A को पता चलता है कि कंपनी B पहले से ही शेयर बाजार में सूचीबद्ध है और इसलिए वह अपनी लिस्टिंग स्थिति का उपयोग बैकडोर लिस्टिंग के लिए कर सकती है। संक्षेप में, कंपनी B कंपनी A की लिस्टिंग के लिए "शेल" बन गई।

दोनों कंपनियों ने एक समझौता किया जिसके तहत कंपनी बी ने कंपनी ए की इक्विटी आंशिक नकदी के रूप में खरीदी और कंपनी ए के मौजूदा शेयरधारकों को नए शेयर जारी किए। कानूनी दृष्टि से, यह कंपनी बी द्वारा कंपनी ए का पूर्ण अधिग्रहण प्रतीत होता है, जिससे यह कंपनी बी की पूर्ण स्वामित्व वाली सहायक कंपनी बन जाती है। हालांकि, व्यवहार में, कंपनी ए पूर्ण स्वामित्व वाली सहायक कंपनी नहीं है। हालांकि, व्यवहार में, कंपनी ए के मूल शेयरधारकों के पास कंपनी बी के अधिकांश शेयर या यहां तक कि बहुत अधिक शेयर थे, इस प्रकार कंपनी बी और बदले में कंपनी ए पर प्रभावी नियंत्रण प्राप्त हुआ। इस तरह, कंपनी ए कंपनी बी की पूर्ण स्वामित्व वाली सहायक कंपनी बनने में सक्षम थी। इसके अलावा, कंपनी ए के शेयरधारक नए शेयर जारी करके कंपनी बी के शेयर खरीदने में सक्षम थे।

इस तरह, कंपनी A अधिक तेज़ी से लिस्टिंग के लिए अर्हता प्राप्त करने में सक्षम थी और कंपनी B के नाम के तहत कंपनी A के रूप में काम करना जारी रख सकती थी। यह रणनीति कंपनी A को पारंपरिक लिस्टिंग प्रक्रिया की थकावट से बचने, जल्दी से लिस्टिंग प्राप्त करने और फंड जुटाने और व्यवसाय विस्तार के लिए पहले से सूचीबद्ध कंपनी के प्लेटफ़ॉर्म का उपयोग करने की अनुमति देती है।

बैकडोर लिस्टिंग में, पहले से सूचीबद्ध कंपनी आमतौर पर नाम परिवर्तन या पुनर्गठन के माध्यम से अपने व्यवसाय, परिसंपत्तियों और देनदारियों को लक्ष्य कंपनी के साथ मिला देती है। इसका उद्देश्य आमतौर पर लिस्टिंग की स्थिति को जल्दी से प्राप्त करना होता है, पारंपरिक लिस्टिंग प्रक्रियाओं में कुछ बोझिल प्रक्रियाओं को दरकिनार करते हुए, साथ ही पूंजी बाजार में पूंजी जुटाने का एक अपेक्षाकृत सुविधाजनक तरीका प्रदान करना, विशेष रूप से कुछ स्टार्ट-अप या उभरते उद्योगों के लिए।

रिवर्स टेकओवर के अलावा, बैकडोर लिस्टिंग के तीन अन्य तरीके हैं: शेल विलय और अधिग्रहण, शेल कैपिटल इंजेक्शन और शेल पुनर्गठन। प्रत्येक मोड का अपना विशिष्ट संचालन, लाभ और नुकसान होता है। ये मोड कंपनियों को अपनी वित्तपोषण और विकास आवश्यकताओं को पूरा करने के लिए सार्वजनिक होने के विभिन्न तरीके प्रदान करते हैं।

शेल एम एंड ए लिस्टिंग एक ऐसी प्रक्रिया है जिसके तहत एक कंपनी जो अभी तक सूचीबद्ध नहीं है, एक ऐसी कंपनी का अधिग्रहण करके सार्वजनिक हो जाती है जो पहले से ही स्टॉक एक्सचेंज में सूचीबद्ध है। अधिग्रहीत सूचीबद्ध कंपनी आमतौर पर एक एकल व्यवसाय वाली कंपनी होती है या अपने अपेक्षित विकास को साकार करने में विफल रही है, जबकि अधिग्रहणकर्ता को उम्मीद है कि वह अधिग्रहीत कंपनी की लिस्टिंग स्थिति का लाभ उठाकर अपनी खुद की लिस्टिंग को जल्दी से साकार कर सकेगा। शेल एम एंड ए लिस्टिंग की मुख्य विशेषता इसकी तीव्रता है, क्योंकि पारंपरिक आईपीओ प्रक्रिया से गुजरने की कोई आवश्यकता नहीं है।

शेल-फंडेड लिस्टिंग एक ऐसी प्रक्रिया है जिसके तहत एक कंपनी जो अभी तक सूचीबद्ध नहीं हुई है, एक ऐसी कंपनी में पूंजी डालकर सार्वजनिक हो जाती है जो पहले से ही स्टॉक एक्सचेंज में सूचीबद्ध है और उस कंपनी में नियंत्रण हिस्सेदारी या प्रभावी नियंत्रण प्राप्त करती है। शेल एमएंडए लिस्टिंग के विपरीत, इस मॉडल के तहत, अधिग्रहीत सूचीबद्ध कंपनी के पास वास्तविक व्यवसाय या संपत्ति होना आवश्यक नहीं है, लेकिन यह एक लिस्टिंग टूल के रूप में मौजूद है। शेल इंजेक्शन द्वारा लिस्टिंग की मुख्य विशेषता यह है कि पूंजी इंजेक्शन की मात्रा बड़ी होती है और आमतौर पर उच्च अधिग्रहण शुल्क के भुगतान की आवश्यकता होती है।

शेल पुनर्गठन लिस्टिंग एक ऐसी प्रक्रिया है जिसके तहत एक कंपनी जो अभी तक सूचीबद्ध नहीं है, उसे स्टॉक एक्सचेंज में पहले से सूचीबद्ध कंपनी के साथ अपने व्यवसाय या परिसंपत्तियों का पुनर्गठन करके पुनर्गठित किया जाता है, और फिर पुनर्गठित कंपनी को पुनर्गठित कंपनी के माध्यम से सूचीबद्ध किया जाता है। इस मॉडल में, पुनर्गठित कंपनी के पास आमतौर पर अधिक व्यवसाय या परिसंपत्तियाँ होती हैं और लिस्टिंग के बाद भी बढ़ती रहेंगी। शेल पुनर्गठन लिस्टिंग की मुख्य विशेषता यह है कि लिस्टिंग व्यवसायों या परिसंपत्तियों को मिलाकर हासिल की जाती है, जिसका शेल विलय और अधिग्रहण लिस्टिंग या शेल कैपिटल इंजेक्शन लिस्टिंग की तुलना में अधिक ठोस व्यावसायिक आधार होता है।

बैकडोर लिस्टिंग एक वैकल्पिक लिस्टिंग चैनल है जिसे उद्यमों द्वारा अपनाया जाता है जो पारंपरिक आईपीओ लिस्टिंग की तुलना में सरल है लेकिन फिर भी कुछ शर्तों को पूरा करने की आवश्यकता है। और इस तरह, सूचीबद्ध कंपनी की सूचीबद्ध स्थिति को उधार लेकर, हम उद्यमों की तेजी से लिस्टिंग का एहसास कर सकते हैं, लेकिन हमें इसके जोखिम और अनुपालन पर ध्यान देने की आवश्यकता है।

| कंपनी का नाम | इंडस्ट्रीज | शैल दृष्टिकोण |

| अक़ीयी | वीडियो मनोरंजन | रिवर्स विलय |

| जिंगडोंग डिजिटल | फिनटेक | शैल पूंजी इंजेक्शन |

| वीआईपीशॉप | ई-कॉमर्स | रिवर्स विलय |

| कार और घर | ऑटोमोटिव | पुनर्निर्माण |

| पिंडुओडुओ | ई-कॉमर्स | रिवर्स टेकओवर |

बैकडोर लिस्टिंग के लिए क्या शर्तें हैं?

क्योंकि, आम तौर पर, जो कंपनी सार्वजनिक होना चाहती है, उसे प्रतिभूति और विनिमय आयोग से मंजूरी लेनी होती है, न केवल यह प्रक्रिया अधिक बोझिल है, बल्कि यह अपेक्षाकृत लंबी भी है। इसलिए, धन जुटाने के लिए उत्सुक उद्यम अपने उद्देश्य को प्राप्त करने के लिए इस विशेष चैनल की बैकडोर लिस्टिंग को चुनने का शॉर्टकट अपनाएंगे। और सबसे पहले, आपके पास एक उपयुक्त "शेल" कंपनी होनी चाहिए; आम तौर पर, खराब प्रदर्शन वाली कुछ खराब तरीके से चलने वाली कंपनियां होती हैं जिन्हें कंपनी में सूचीबद्ध किया गया है।

इसके अलावा, सार्वजनिक होने के लिए शेल उधार लेने की इच्छा रखने वाली कंपनी को स्टॉक एक्सचेंज के लिस्टिंग मानकों को भी पूरा करना होगा, जिसमें वित्तीय स्थिति, लाभप्रदता, शेयरधारिता संरचना, व्यवसाय का पैमाना और अन्य आवश्यकताएं शामिल हैं। ये मानक सूचीबद्ध कंपनियों की मजबूती और पारदर्शिता सुनिश्चित करते हैं और सार्वजनिक होने की इच्छा रखने वाली कंपनियों के लिए कुछ चुनौतियाँ पेश करते हैं।

सूचीबद्ध कंपनी और लक्ष्य कंपनी को विलय लेनदेन पर एक समझौते पर पहुंचने की आवश्यकता है, जिसमें शेयर अनुपात, परिसंपत्ति मूल्यांकन, व्यापार एकीकरण और अन्य पहलुओं का आदान-प्रदान शामिल है, जो एक सुचारू लेनदेन और दोनों पक्षों के बीच हितों का संतुलन सुनिश्चित करता है। इस चरण की अवधि कंपनी और बाजार की स्थितियों के आधार पर भिन्न हो सकती है, और इसमें आमतौर पर कुछ महीनों से लेकर एक साल तक का समय लगता है।

इसके अलावा, विलय लेनदेन को सूचीबद्ध कंपनी और लक्ष्य कंपनी दोनों के शेयरधारकों द्वारा अनुमोदित किया जाना चाहिए, जिसके लिए आम तौर पर मतदान के लिए शेयरधारकों की एक आम बैठक आयोजित करने की आवश्यकता होती है। शेयरधारकों की बैठक के शेड्यूल और प्रस्तावों पर विचार के आधार पर इस प्रक्रिया में कुछ सप्ताह से लेकर कुछ महीने तक का समय लग सकता है।

विलय लेनदेन प्रतिभूति विनियामकों द्वारा समीक्षा और अनुमोदन के अधीन होते हैं ताकि यह सुनिश्चित किया जा सके कि लेनदेन कानूनों, विनियमों और बाजार मानदंडों का अनुपालन करता है और निवेशकों के हितों और बाजार स्थिरता की रक्षा करता है। अनुमोदन प्रक्रिया की अवधि विनियामकों की दक्षता और लेनदेन की सामग्री की उनकी जांच की सीमा पर निर्भर करती है, जो आमतौर पर कुछ महीनों से लेकर एक वर्ष तक होती है।

सूचीबद्ध कंपनियों को विलय लेनदेन के बारे में निवेशकों को पूरी जानकारी देनी होगी, जिसमें लेनदेन की प्रेरणा, अपेक्षित प्रभाव, जोखिम कारक आदि शामिल हैं, ताकि यह सुनिश्चित हो सके कि निवेशक लेनदेन की सामग्री और प्रभाव को समझें और सूचित निवेश निर्णय लें। इस प्रक्रिया में कई सप्ताह या कई महीने लग सकते हैं।

सभी अनुमोदन और प्रकटीकरण प्रक्रियाओं के पूरा होने पर, विलय लेनदेन औपचारिक रूप से पूरा हो जाता है, लक्ष्य कंपनी के शेयरों को सूचीबद्ध कंपनी में विलय कर दिया जाता है, और लक्ष्य कंपनी सूचीबद्ध कंपनी की सहायक कंपनी बन जाती है, जिससे पिछले दरवाजे से लिस्टिंग का एहसास होता है। लेन-देन को पूरा करने का समय पिछले चरणों की प्रगति और पूरा होने पर निर्भर करता है और इसमें कई महीनों से लेकर कई साल तक का समय लग सकता है।

पहला कदम एक उपयुक्त शेल चुनना है, जो आम तौर पर खराब संचालन और मध्यम प्रदर्शन वाली सूचीबद्ध कंपनी होती है। सूचीबद्ध कंपनियों को सीधे परिसंपत्ति अधिग्रहण के माध्यम से पुनर्गठन और शेल कंपनी का नियंत्रण प्राप्त करने के लिए अपनी खुद की परिसंपत्तियों को इंजेक्ट करने के अन्य तरीकों से शेल कंपनी का नियंत्रण प्राप्त करना होता है।

बैकडोर लिस्टिंग अच्छी है या बुरी?

पारंपरिक आईपीओ के विकल्प के रूप में, इसे हाल के वर्षों में कुछ उद्यमों द्वारा पसंद किया गया है। इसके फायदे अपेक्षाकृत सरलीकृत प्रक्रिया और कम समय लागत में निहित हैं, जो उद्यमों को पूंजी बाजार में अधिक तेज़ी से प्रवेश करने और वित्तीय सहायता और बाजार मान्यता प्राप्त करने में सक्षम बनाते हैं। हालाँकि, इसमें कुछ जोखिम और नुकसान भी हैं, जैसे उच्च अधिग्रहण लागत, सूचना विषमता और शेयरधारिता संरचना में परिवर्तन, जिनका उद्यमों द्वारा सावधानीपूर्वक मूल्यांकन और तौलना आवश्यक है।

शेल कंपनियों के लिए, उन्हें डीलिस्टिंग का जोखिम उठाना पड़ता है क्योंकि उनके शेयर की कीमतें आम तौर पर कम होती हैं। हालांकि, एक बार शेल कंपनी सूचीबद्ध हो जाने के बाद, यह कंपनी के शेयरों के लिए सकारात्मक निवेशक उम्मीदों को उत्तेजित करती है और यहां तक कि अटकलों में उछाल भी ला सकती है, जिससे शेयर की कीमत में उल्लेखनीय उछाल आता है। इस मामले में, शेल कंपनी इस तरह से जीवन का एक नया पट्टा पाने में सक्षम थी, क्योंकि अन्यथा जोखिम भरी शेल कंपनी के शेयर इसके बाद बाजार में बहुत अधिक आकर्षक हो गए।

निवेशकों को आमतौर पर इस बात की अधिक उम्मीद होती है कि सूचीबद्ध कंपनी बेहतर प्रदर्शन और भविष्य में विकास की संभावना को महसूस करेगी, जिससे शेयर की कीमत बढ़ेगी। बाजार की यह सकारात्मक प्रतिक्रिया सूचीबद्ध कंपनियों को पूंजी जुटाने और बाजार में अपनी प्रतिस्पर्धात्मकता बढ़ाने के अधिक अवसर प्रदान करती है।

सार्वजनिक होने की इच्छा रखने वाली लक्षित कंपनियों के लिए, यह फास्ट-ट्रैक लिस्टिंग कंपनी को पूंजी बाजार के वित्तपोषण तक अधिक तेज़ी से पहुँचने की अनुमति देती है, जो कंपनी के विकास और विस्तार को गति देने में मदद कर सकती है। साथ ही, यह लक्षित कंपनी को सार्वजनिक होने के लिए सही समय चुनने और बाजार में होने वाले बदलावों और प्रतिस्पर्धी चुनौतियों का बेहतर ढंग से जवाब देने में अधिक लचीलापन भी प्रदान करता है।

इसके अलावा, यह दृष्टिकोण लक्ष्य कंपनी को पारंपरिक आईपीओ प्रक्रिया से जुड़ी कुछ अनिश्चितताओं और जोखिमों से बचने की अनुमति देता है, जैसे कि बाजार की स्वीकृति और मूल्य निर्धारण अनिश्चितता, इस प्रकार सार्वजनिक होने के जोखिम को कम करता है। यह लक्ष्य कंपनी को पूंजी बाजार में तेजी से प्रवेश करने और अधिक निवेशकों का ध्यान और पूंजी इंजेक्शन आकर्षित करने में भी सक्षम कर सकता है, इस प्रकार कंपनी की बाजार स्थिति और ब्रांड मूल्य को बढ़ाता है।

हालांकि, बैकडोर लिस्टिंग में कुछ संभावित जोखिम और नुकसान भी हैं। सबसे पहले, इसका मतलब है कि उद्यम को अधिग्रहण मूल्य और पुनर्गठन लागत सहित उच्च अधिग्रहण लागतों को वहन करना होगा। इन लागतों का उद्यम की वित्तीय स्थिति पर कुछ नकारात्मक प्रभाव पड़ सकता है, खासकर अगर अधिग्रहण के बाद व्यापार एकीकरण और पुनर्गठन की आवश्यकता होती है।

इसके अलावा, अगर लक्ष्य कंपनी का प्रदर्शन या परिसंपत्ति गुणवत्ता खराब है, तो इसका पहले से सूचीबद्ध कंपनी पर भी नकारात्मक प्रभाव पड़ सकता है, जिससे उसकी प्रतिष्ठा और शेयर मूल्य प्रदर्शन प्रभावित हो सकता है। इससे सूचीबद्ध कंपनी में निवेशकों का विश्वास कम हो सकता है, शेयर मूल्य में गिरावट आ सकती है या निवेशकों को नुकसान हो सकता है और कानूनी कार्यवाही भी हो सकती है।

दूसरा, सूचना विषमता और पारदर्शिता की कमी की समस्या है। चूंकि शेल कंपनी और लक्ष्य कंपनी के ऐतिहासिक डेटा, वित्तीय स्थिति और परिचालन प्रदर्शन में अंतर हो सकता है, इसलिए निवेशकों के लिए लक्ष्य कंपनी के बारे में व्यापक और सटीक जानकारी प्राप्त करना मुश्किल है। यह अनिश्चितता निवेशकों के लिए व्यवसाय के मूल्य और जोखिम का सही आकलन करना मुश्किल बना सकती है, जिससे निवेश की अनिश्चितता और जोखिम बढ़ जाता है।

इसके अलावा, पुनर्गठन के परिणामस्वरूप कंपनी की शेयरधारिता संरचना बदल सकती है, जिसके परिणामस्वरूप मूल शेयरधारकों के शेयरधारिता प्रतिशत में कमी आ सकती है। पुनर्गठन प्रक्रिया के दौरान, शेल कंपनी आमतौर पर लक्ष्य कंपनी के शेयरधारकों को लेनदेन के प्रतिफल के रूप में नए शेयर जारी करती है, जिससे मूल शेयरधारकों के शेयरधारिता अनुपात में कमी आएगी और नई सूचीबद्ध कंपनी में उनकी रुचि कम हो जाएगी। इसका मूल शेयरधारकों के हितों पर नकारात्मक प्रभाव पड़ सकता है, क्योंकि कंपनी में उनका नियंत्रण और लाभांश अधिकार कम हो सकता है।

जैसा कि आमतौर पर डीलिस्टेड कंपनियों के विलय और अधिग्रहण के माध्यम से हासिल किया जाता है, इससे कुछ खराब तरीके से चलने वाली कंपनियों की लिस्टिंग हो सकती है जिन्हें शेल कंपनियों के रूप में डीलिस्ट किया जाना चाहिए था। इस घटना ने प्रतिभूति बाजार के मूल डीलिस्टिंग तंत्र को गंभीर रूप से कमजोर कर दिया है और निवेशकों के लिए जोखिम पैदा कर सकता है। इसके अलावा, शेलिंग कॉन्सेप्ट स्टॉक पर सट्टा लगाने से भी कुछ जोखिम होते हैं, क्योंकि शेयर की कीमतों में उतार-चढ़ाव बाजार की अटकलों और सट्टा व्यवहारों से प्रभावित हो सकता है, और निवेशकों को ऐसी स्थितियों के बारे में सतर्क रहने की जरूरत है।

निष्कर्ष में, पारंपरिक आईपीओ के लिए वैकल्पिक लिस्टिंग के रूप में बैकडोर लिस्टिंग, कुछ उद्यमों के लिए एक वैकल्पिक वित्तपोषण चैनल प्रदान करती है, लेकिन यह कई समस्याओं और जोखिमों को भी लाती है। निवेशकों को ऐसी सूचीबद्ध कंपनियों के शेयरों में भाग लेते समय जोखिमों का आकलन करने और अपने निवेश और वित्तीय प्रबंधन को तर्कसंगत बनाने में सतर्क रहने की आवश्यकता है।

| विशेषताएँ | पिछले दरवाजे से सूचीकरण | आईपीओ (आरंभिक सार्वजनिक पेशकश) |

| योग्यता पद्धतियाँ | अधिग्रहण और परिसंपत्ति इंजेक्शन पर नियंत्रण। | प्रशासनिक लाइसेंस के माध्यम से वित्तपोषण प्राप्त करें। |

| लेखापरीक्षा मानदंड | आईपीओ की तुलना में कम आवश्यकताएं। | एक्सचेंज और विनियामक नियमों के अनुसार सख्त। |

| समय लागत | सुव्यवस्थित प्रक्रिया, तीव्र सूचीकरण समयरेखा। | उच्चतर में लंबी समीक्षा और अनुमोदन शामिल है। |

| शेयरधारक बलिदान का स्तर | उच्च लागत का अर्थ है अधिक इक्विटी हस्तांतरण। | अपेक्षाकृत छोटा, शेयरधारकों के लिए कम बलिदान |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

जानें कि पैलेडियम क्या है, इसका उपयोग कैसे किया जाता है, तथा 2025 में मूल्य, दुर्लभता और निवेश क्षमता के संदर्भ में इसकी तुलना सोने से कैसे की जाती है।

2025-04-24

क्या OpenAI 2025 में शेयर बाज़ार में उतरेगा? जानें कि AI में निवेश कैसे करें, OpenAI के IPO की संभावनाएँ और इच्छुक निवेशकों के लिए सबसे अच्छे विकल्प क्या हैं।

2025-04-24

ट्रेडिंग में बैकटेस्टिंग की अनिवार्यताएं सीखें, शुरुआत से लेकर गलतियों से बचने और परिणामों की व्याख्या करने तक - रणनीतियों को परिष्कृत करने के लिए आपकी आवश्यक मार्गदर्शिका।

2025-04-24