Os chineses geralmente gostam de poupar dinheiro, especialmente os grupos de meia-idade e idosos, devido ao seu rendimento estável e às despesas diárias mais baixas. Em contraste, os jovens têm uma capacidade limitada de poupar devido às elevadas despesas com hipotecas e empréstimos para automóveis. Para atrair depósitos, os bancos retiraram-se gradualmente dos negócios de solicitação de depósitos com taxas de juro elevadas, como os certificados de depósito Jumbo. Em vez disso, serve agora como uma opção de investimento relativamente estável, atraindo muitos investidores que procuram retornos mais elevados. Agora, vamos examinar em profundidade os certificados de depósito jumbo, suas vantagens e riscos, e encontrar a melhor maneira de atingir seus objetivos financeiros.

O que significa um certificado de depósito Jumbo?

O que significa um certificado de depósito Jumbo?

É uma espécie de certificado de depósito a prazo emitido pelos bancos, geralmente com taxas de juro mais elevadas e prazos de depósito mais longos, adequado para investidores que têm mais fundos ociosos, não necessitam de rotação de capital a curto prazo e procuram retornos de taxas de juro elevadas. Este tipo de produto de investimento não só é seguro e fiável, mas também satisfaz as necessidades dos investidores na gestão de fundos a longo prazo, tornando-se uma ferramenta ideal para armazenar e aumentar o valor dos fundos.

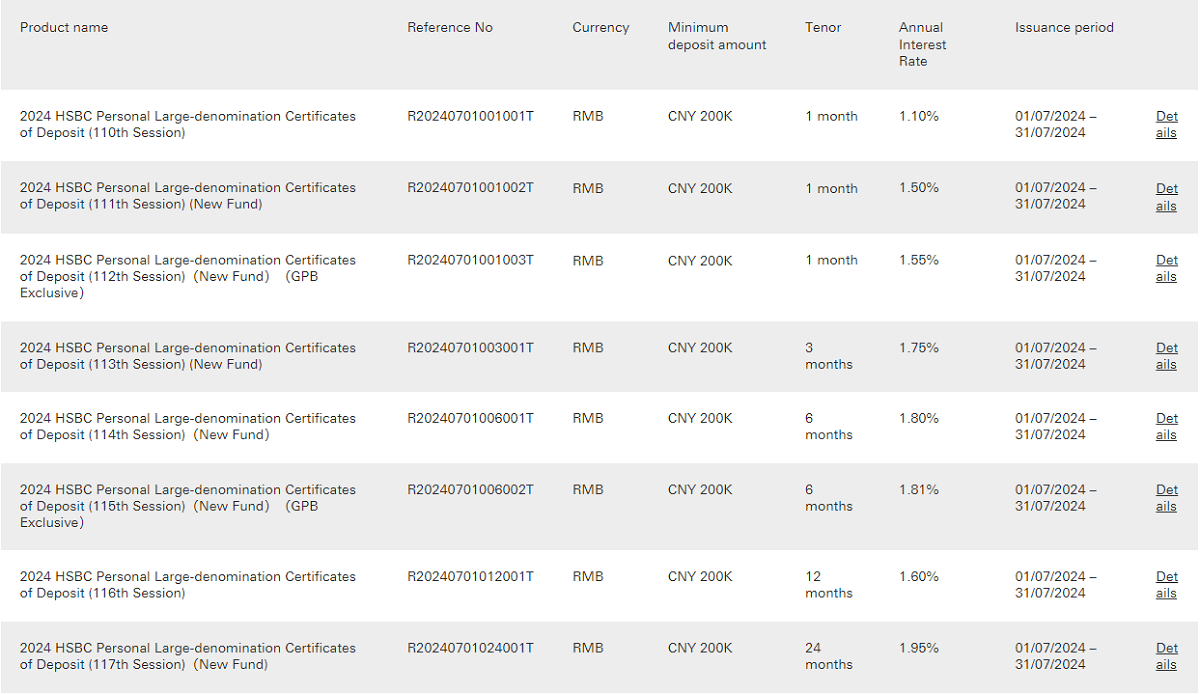

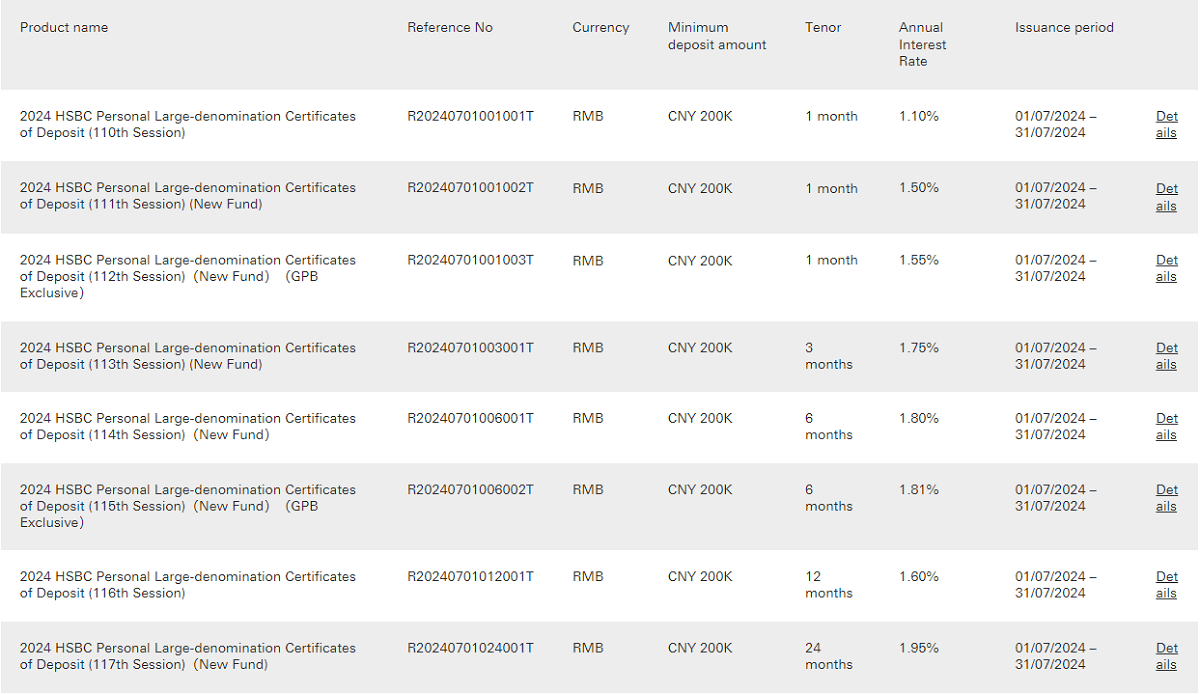

Esses certificados de depósito são produtos elaborados por bancos e outras instituições financeiras depositárias especificamente para investidores de instituições não financeiras, cuja emissão requer a aprovação do banco central, e o limite de depósito é alto, geralmente começando em um valor de 200.000 yuans ou mais. E para investidores institucionais, é necessário um montante inicial de 10 milhões de yuans.

Geralmente oferece taxas de juros relativamente altas, normalmente cerca de 20% a 50% mais altas do que os depósitos a prazo normais, e alguns bancos de pequeno e médio porte podem até exceder isso em mais de 50%. Estas taxas geralmente não excedem 55% da taxa básica de juros, e a taxa exata pode ser ajustada de acordo com as condições de mercado.

Por exemplo, o Banco Agrícola da China oferece actualmente certificados de depósito Jumbo de três anos a uma taxa de juro anualizada de 2,35%, em comparação com 1,95% para depósitos a prazo com a mesma maturidade, que é 0,4 pontos percentuais mais elevada, e esta taxa de juro mais elevada oferece aos investidores uma opção de renda mais atraente.

Em particular, antes da mercantilização das taxas de juro, os bancos estatais Jumbo introduziram certificados de depósito Jumbo com taxas de juro mais elevadas, o que atraiu muitos investidores. Com o avanço da mercantilização das taxas de juro, a sua taxa de juro diminuiu nos últimos anos, mas ainda é superior ao nível da taxa de juro das contas de poupança normais.

Geralmente também goza da proteção do seguro de depósito, que garante que os investidores possam obter 100% de proteção para a segurança de seus fundos se o valor do depósito não exceder 500.000 yuans. Esta cobertura de seguro é geralmente definida pelo Estado, proporcionando aos investidores uma camada extra de segurança e tranquilidade de que podem investir neste tipo de produto de depósito de longo prazo com juros elevados.

Além disso, os certificados de depósito Jumbo têm um período de vencimento fixo e os investidores podem escolher entre uma variedade de vencimentos padrão, conforme necessário. Os tipos de vencimento são muito diversos e os investidores podem escolher um período de depósito que se adapte às suas necessidades, variando de um mês a cinco anos. Esta flexibilidade torna-o ideal para gerir e armazenar grandes somas de dinheiro, satisfazendo as necessidades dos investidores em termos de gestão de fundos a longo prazo e planeamento de investimentos.

Também oferece uma variedade de opções com juros que os investidores podem escolher de acordo com as suas necessidades e objetivos de investimento, incluindo reembolso único de capital no vencimento, reembolso mensal, trimestral ou anual de capital no vencimento. Esta flexibilidade e seletividade permitem aos investidores realizar uma gestão eficaz de fundos e planear investimentos de acordo com as condições de mercado e as necessidades de capital pessoal.

Os certificados de depósito Jumbo têm flexibilidade de transferibilidade durante o seu período de validade, e os titulares podem transferi-los para terceiros e determinar o preço de transferência através de negociação mútua, para que tenham um certo grau de liquidez de mercado. Esta transferibilidade torna-o atrativo para os investidores, pois permite-lhes liquidar rapidamente os fundos quando deles necessitam, sem terem de esperar pelo vencimento dos certificados de depósito. Além disso, além de oferecer flexibilidade de transferência, também pode ser usado como garantia.

No entanto, deve-se notar que os certificados de depósito Jumbo geralmente não suportam saques antecipados a qualquer momento. Se os investidores necessitarem de levantar os fundos antes do final do período de depósito, poderão enfrentar uma penalização mais elevada ou perda de juros. Entretanto, alguns bancos podem cobrar taxas de processamento adicionais para levantamentos antecipados, aumentando o custo do levantamento antecipado.

Além disso, alguns bancos exigem um determinado valor mínimo para que os saques antecipados possam funcionar. Por conseguinte, os investidores devem pesar cuidadosamente os benefícios e os custos ao considerarem o levantamento antecipado, a fim de evitar perdas financeiras desnecessárias e garantir que os fundos são utilizados da forma mais eficaz possível.

Os certificados de depósito Jumbo são normalmente geridos e transacionados através de uma plataforma eletrónica, facilitando assim a gestão e operação de depósitos dos investidores. No entanto, ao escolher esta opção de investimento, os investidores devem também prestar atenção à segurança e liquidez dos seus fundos e garantir que escolhem um emitente respeitável para salvaguardar os seus fundos e conseguir uma utilização flexível.

Resumindo, os certificados de depósito Jumbo, como opção de investimento de elevado rendimento e elevada liquidez, não só satisfazem a procura de gestão de somas de dinheiro Jumbo, como também proporcionam aos participantes no mercado mais opções de investimento e formas de operar fundos. Para investidores e instituições financeiras, o seu lançamento tem importante significado de mercado e valor prático.

A diferença entre certificados de depósito Jumbo e grandes depósitos

| Características

|

Certificados de Depósito Jumbo

|

Grandes depósitos

|

| Definição

|

Produto de depósito único com juros altos.

|

Grandes depósitos em contas de serviços mínimos bancários.

|

| Taxa de juro

|

Freqüentemente oferece taxas mais altas do que os depósitos regulares.

|

Sujeito às taxas de depósito bancário.

|

| Características

|

Os depósitos a prazo não podem ser sacados antecipadamente.

|

Retirável a qualquer momento e altamente flexível.

|

| Mobilidade

|

Período de depósito mais longo com saques restritos.

|

Pode ser sacado a qualquer momento, alta liquidez.

|

| Aplicável a

|

Ideal para grandes somas comprometidas a longo prazo.

|

Ideal para administrar grandes fundos com flexibilidade.

|

Os certificados de depósito Jumbo são transferíveis e passíveis de penhor.

Sendo um certificado de depósito de alto valor, os certificados de depósito Jumbo são transferíveis e penhoráveis. Os titulares podem revendê-los a outros investidores durante o período de validade dos certificados de depósito, a fim de realizá-los antecipadamente ou ajustar suas estratégias de investimento. Ao mesmo tempo, também pode ser utilizado como garantia para garantir um empréstimo ou para reforçar uma linha de crédito, o que permite ao titular aceder a fundos ou melhorar a sua posição financeira quando necessário, beneficiando ao mesmo tempo de uma taxa de juro relativamente baixa no empréstimo.

O facto de os certificados de depósito Jumbo serem transferíveis significa que os titulares podem revendê-los a outros investidores durante a vigência do certificado, a fim de os liquidarem antecipadamente ou ajustarem as suas estratégias de investimento. Por exemplo, Tia Cheung possui um certificado de depósito Jumbo de US$ 1 milhão com vencimento em três anos e uma taxa de juros anualizada de 4,125%. Se ela precisar dos fundos com urgência, o saque antecipado será calculado de acordo com a taxa de resgate, resultando em uma perda substancial de juros. Em contrapartida, a transferência do certificado de depósito pode resultar numa pequena perda de juros, mas ela ainda poderá obter um retorno mais elevado, satisfazendo assim as suas necessidades financeiras.

Para o cessionário, tal transação costuma ser um bom negócio. Para ilustrar, suponha que tia Cheung transfira um certificado de depósito para tio Chiu, que receberá o principal e os juros do investimento original, totalizando $ 1.072.500. Depois que o Tio Chiu continuar a deter o certificado de depósito por um ano, o banco reembolsará o capital e os juros de uma só vez, conforme acordado, e seu rendimento esperado pode chegar a 4,779%, excedendo em muito o nível das taxas de juros para novos certificados de depósito com o mesmo vencimento.

Isso destaca sua atratividade e vantagem de rendimento no investimento. Por meio da transferência, os investidores têm flexibilidade para liquidar os recursos quando precisarem e têm a oportunidade de obter uma taxa de retorno mais elevada, superando a taxa de juros de novos certificados de depósito com o mesmo vencimento. Esta flexibilidade e retornos potencialmente elevados tornam-no numa importante escolha de ativos para carteiras de investimento.

O penhor de certificados de depósito Jumbo é uma forma de usar seus ativos como garantia para solicitar um empréstimo ou outra linha de crédito de um banco. Ao utilizar certificados de depósito como garantia, os investidores podem utilizar os seus activos para obter liquidez adicional ou serviços de financiamento, que normalmente beneficiam de taxas de juro mais baixas sobre empréstimos e acesso aos fundos necessários, mantendo os certificados de depósito na posse.

Como penhor, pode ser usado para garantir um empréstimo ou linha de crédito, que permite ao titular pedir dinheiro emprestado ou atualizar sua classificação de crédito quando necessário. Ao utilizar o certificado de depósito como garantia, o titular consegue tirar partido da sua segurança e estabilidade para obter condições de empréstimo mais favoráveis, beneficiando muitas vezes de taxas de juro de empréstimo mais baixas e limites de empréstimo mais elevados, mantendo ao mesmo tempo uma participação no certificado de depósito.

Os bancos geralmente determinam o valor do empréstimo que pode ser oferecido com base em fatores como valor de face, vencimento e taxa de juros. Geralmente, o valor do empréstimo é uma certa porcentagem do seu valor nominal. Este acordo permite que o certificado de depósito sirva como garantia confiável e ajuda o titular a obter condições de financiamento mais flexíveis.

Além disso, esses empréstimos garantidos beneficiam normalmente de taxas de juro mais baixas porque a utilização de certificados de depósito Jumbo como garantia reduz efectivamente os riscos dos bancos. Através deste acordo, os titulares de certificados de depósito conseguem obter fundos a um custo inferior, enquanto o banco consegue garantir a segurança do empréstimo. Este acordo mutuamente benéfico é favorável tanto para o mutuário, que necessita de fundos adicionais, como para o banco, que procura uma forma mais segura de investir.

Ao mesmo tempo, o prazo do empréstimo geralmente não excede o prazo de vencimento. Este acordo ajuda o banco a controlar eficazmente o risco do empréstimo, ao mesmo tempo que garante que o empréstimo seja reembolsado atempadamente quando o certificado de depósito vence. Este acordo de empréstimo que corresponde ao período de vencimento do certificado de depósito não apenas salvaguarda a solidez do empréstimo, mas também fornece ao mutuário uma opção inteligente de gestão de dinheiro.

Além disso, o empréstimo pode ser reembolsado de várias maneiras, incluindo o reembolso total do principal e dos juros ou o reembolso em prestações. Esses métodos específicos de reembolso geralmente dependem da negociação entre o mutuário e o banco e dos termos específicos do contrato de empréstimo. A escolha do método de reembolso correto pode ser baseada na situação financeira e na capacidade de reembolso do mutuário para garantir que o empréstimo possa ser devolvido no prazo e maximizar os benefícios.

Para completar o processo operacional específico de penhor de certificados de depósito Jumbo, em primeiro lugar, o titular precisa fazer um pedido de empréstimo caução ao banco e apresentar certificados de depósito Jumbo e informações financeiras relevantes. O banco avaliará o certificado de depósito para determinar o valor do empréstimo que pode ser concedido e as condições específicas do empréstimo.

Em seguida, ambas as partes assinarão um contrato de empréstimo penhor após a aprovação da avaliação, e o banco registrará o penhor. Assim que o contrato for assinado e aprovado pelo banco, o banco liberará os recursos do empréstimo ao titular para que ele possa obter liquidez quando necessário, sem ter que rescindir antecipadamente o certificado de depósito.

Resumindo, em comparação com os depósitos a prazo, que são mais familiares ao público em geral, os certificados de depósito Jumbo permitem aos titulares transferi-los para outros investidores ou utilizá-los como garantia quando necessitam dos fundos, o que dá aos investidores mais flexibilidade na alienação dos seus activos. sem ter que esperar o vencimento dos certificados de depósito. Sua maior liquidez o torna altamente flexível e seguro para investimentos e gestão de fundos.

Quais são os riscos dos certificados de depósito Jumbo?

Como você pode ver no texto acima, os certificados de depósito Jumbo têm vantagens muito óbvias, como transferibilidade e flexibilidade como garantia. Ao mesmo tempo, também apresenta um risco relativamente baixo. No entanto, importa referir que os investidores ainda precisam de estar atentos ao risco de flutuações nas taxas de juro que podem ser provocadas por alterações no mercado, bem como a factores como taxas de levantamento antecipado ou encargos de tratamento que podem enfrentar.

De um modo geral, não é recomendado que os poupadores comuns depositem certificados de depósito Jumbo, principalmente por vários motivos: limite elevado, segurança fraca, rendimentos decrescentes e risco de liquidez. Simplificando, o seu limite elevado torna-o inadequado para a família média, e há riscos em colocar a maior parte das suas poupanças num banco: a quantidade de dinheiro envolvida, as elevadas taxas exigidas para levantamentos antecipados e o longo tempo de transferência.

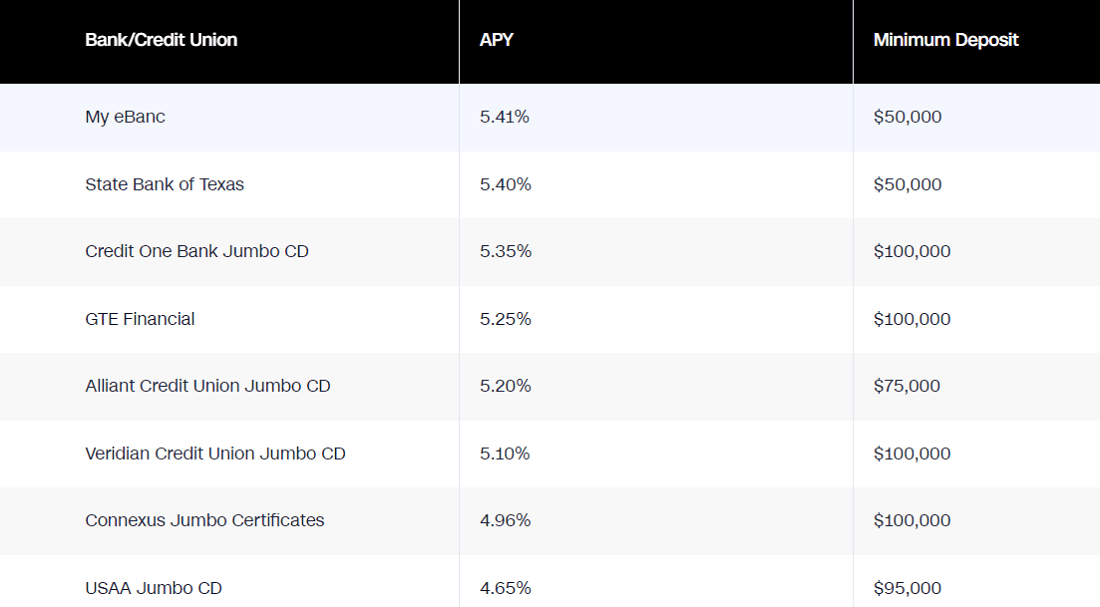

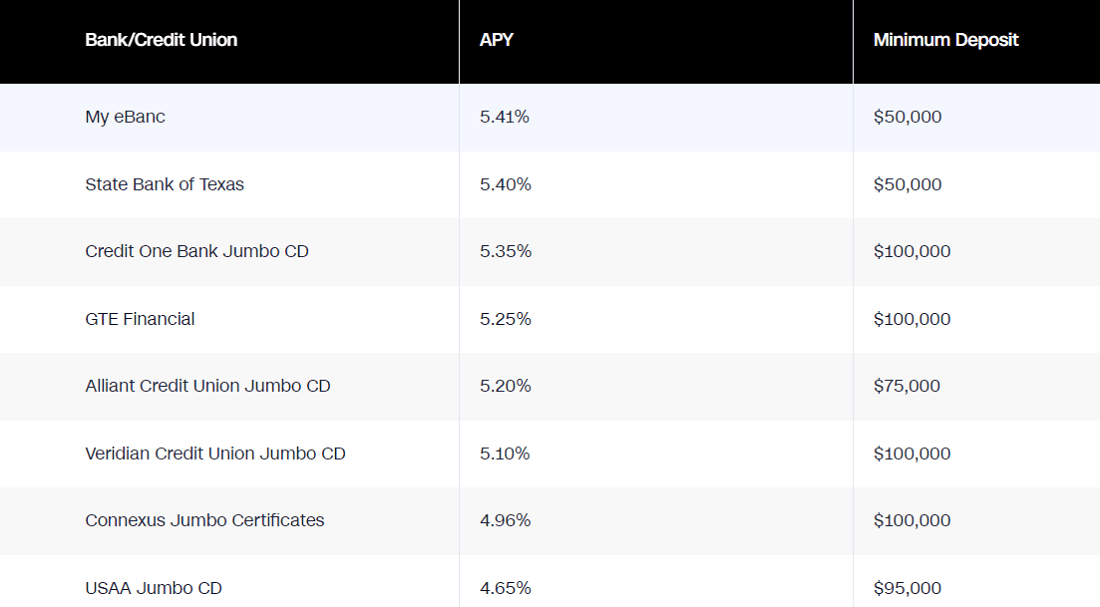

Em primeiro lugar, o depósito de um certificado de depósito Jumbo normalmente requer um montante inicial elevado, que está além da capacidade de investimento da maioria dos poupadores comuns. Na China, geralmente começa em RMB 200.000. Nos Estados Unidos, o depósito mínimo é de 100.000 dólares. Isto está além da capacidade de investimento da maioria dos poupadores comuns e, portanto, só é adequado para aqueles que têm mais dinheiro.

No entanto, apesar da sua segurança, o seu rendimento mais elevado acarreta um risco correspondente. De modo geral, quanto maior a taxa de juros, maior será o prazo exigido para o produto, o que aumenta o risco do investimento. Os investidores devem pesar cuidadosamente os prós e os contras ao escolher um produto para garantir que ele atenda aos seus objetivos financeiros pessoais e à tolerância ao risco.

Além disso, se os investidores necessitarem de efectuar levantamentos antecipados, poderão enfrentar o risco de perder juros nos levantamentos antecipados, uma vez que os bancos normalmente calculam juros a uma taxa de juro mais baixa para depósitos à vista, resultando numa redução significativa dos retornos reais. Ao mesmo tempo, o levantamento antecipado também pode implicar certos riscos e custos, incluindo possíveis taxas de levantamento antecipado e a incapacidade de obter o retorno de juros esperado.

O risco de liquidez refere-se ao facto de, apesar da sua transferibilidade, poder não ser liquidado rapidamente ou só poder ser vendido a um preço inferior quando há necessidade urgente de fundos. Apesar da sua transferibilidade, o risco de liquidez precisa de ser considerado e gerido pelos investidores nas suas estratégias de gestão de fundos e de investimento.

Também apresenta um certo risco de taxa de juros. Isto refere-se ao facto de os investidores titulares de certificados de depósito Jumbo de taxa fixa poderem perder retornos mais elevados se as taxas de juro do mercado subirem. Isto significa que a taxa de juro dos seus depósitos permanecerá inalterada e não poderão usufruir dos retornos mais elevados decorrentes do aumento das taxas de juro do mercado, resultando numa perda de custo de oportunidade.

Embora seja geralmente emitido por bancos mais conceituados, ainda é importante estar ciente do potencial risco de crédito. E se o banco emissor dos certificados de depósito Jumbo enfrentar problemas financeiros ou se tornar insolvente, não será capaz de reembolsar o principal e os juros dos certificados de depósito dentro do prazo. Neste caso, os investidores podem correr o risco de perder os seus fundos.

Além disso, se os investidores decidirem utilizá-los como garantia para um empréstimo hipotecário, também terão de ter em conta a solvabilidade do banco emissor. Isto visa garantir que o serviço de empréstimo possa ser usufruído normalmente durante o período do empréstimo e que o dinheiro emprestado possa ser reembolsado atempadamente para evitar riscos potenciais causados pelos problemas financeiros do banco.

Em resumo, apesar das vantagens dos certificados de depósito Jumbo, existem limitações e riscos óbvios e não são adequados para todos os depositantes. Portanto, os depositantes devem pesar os prós e os contras e considerar a sua própria situação financeira e tolerância ao risco ao escolher uma opção de investimento. É, portanto, particularmente importante avaliar racionalmente os riscos e tomar medidas adequadas de gestão de riscos.

Vantagens e riscos dos certificados de depósito Jumbo

| Vantagens

|

Riscos

|

| Taxas de juros mais altas e retornos estáveis.

|

Sem retirada antecipada, fundos inflexíveis.

|

| Ajuda a aumentar o valor dos fundos.

|

As flutuações nas taxas de juros afetam os retornos.

|

| Adequado para planejamento de capital de longo prazo.

|

Risco de oscilação da taxa de juros durante o período.

|

| Proteja-se contra o risco de inflação.

|

A flutuação das taxas de juros afeta o retorno real.

|

| Adequado para indivíduos ou organizações com grandes fundos ociosos.

|

Não é adequado para pessoas com alta necessidade de liquidez.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa um certificado de depósito Jumbo?

O que significa um certificado de depósito Jumbo?