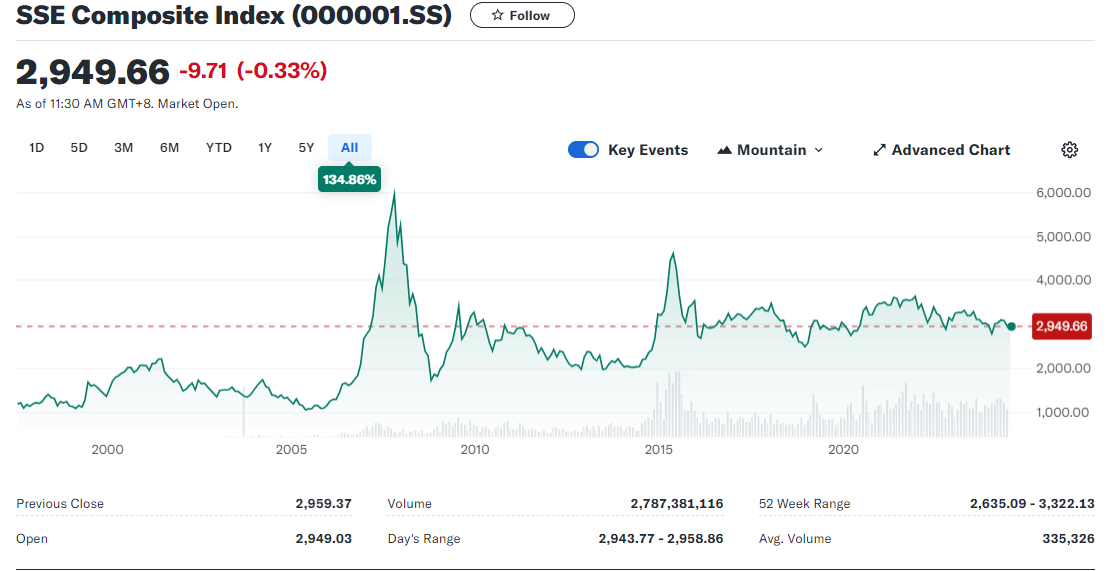

No mercado de ações, as pessoas geralmente optam por seguir o mercado geral para desenvolver estratégias de investimento. Por exemplo, o S&P, o Dow e o Nasdaq do mercado de ações dos EUA, bem como os índices de Xangai e Shenzhen do mercado de ações A da China. As recentes flutuações acentuadas do índice de Xangai, pelas quais muitos investidores estão extremamente preocupados, estão intimamente observando sua tendência. Portanto, este artigo se concentrará na análise de tendências do índice de Xangai e nas estratégias de enfrentamento.

O índice de Xangai refere-se a quê?

É o Índice Composto de Preços de Ações da Bolsa de Valores de Xangai, ou “Xangai”, da abreviatura de Xangai. É também chamado de Índice Composto SSE e é mais comumente conhecido por seu outro nome, Índice SSE. Sendo um dos principais índices do mercado de ações da Bolsa de Valores de Xangai na China, reflete o movimento dos preços das ações no mercado de ações de Xangai como um todo.

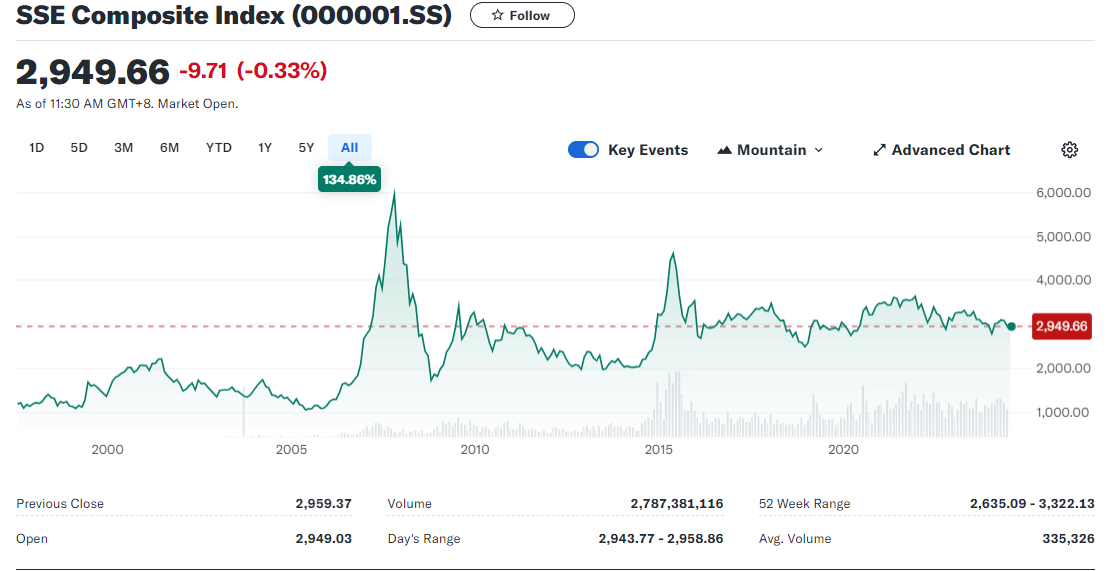

O SSE é um dos principais índices do mercado de ações chinês, compilado e publicado pela Bolsa de Valores de Xangai (SSE). Foi publicado pela primeira vez em 15 de julho de 1991. com data base inicial de 19 de dezembro de 1990. e ponto base de 100 pontos. O Índice SSE inclui todas as ações cotadas na Bolsa de Valores de Xangai, sendo as ações recentemente cotadas incluídas no cálculo do índice no segundo dia de negociação.

O Índice SSE é compilado utilizando o método de ponderação de ações, o que significa que o peso de cada ação no índice é ponderado de acordo com a sua capitalização de mercado. Este método significa que as ações com maior capitalização de mercado têm um peso maior no índice e um impacto mais significativo na volatilidade do índice. Este método de compilação reflete não apenas com precisão o desempenho das grandes empresas do mercado, mas também a tendência e a volatilidade do mercado como um todo.

Ao calcular o Índice SSE, a Bolsa de Valores de Xangai leva em consideração uma série de fatores, como a capitalização de mercado e os preços das ações das empresas participantes no cálculo do índice, para garantir que o índice reflita verdadeiramente o desempenho geral do mercado de empresas de todos os setores. tamanhos e setores do mercado. Os movimentos nos índices não só têm um impacto direto nas decisões de investimento dos investidores, mas também desempenham um papel importante no sentimento do mercado e na estabilidade do mercado financeiro.

O processo de compilação do Índice de Xangai é supervisionado e participado por uma série de importantes organizações do mercado financeiro, incluindo a Bolsa de Valores de Shenzhen e a CSI Index Company. Estas organizações garantem a imparcialidade e validade do índice através da formulação e implementação de regras de compilação do índice. Como um dos principais índices do mercado de ações chinês, o Índice SSE é uma referência importante na análise do mercado financeiro, avaliação da situação económica e formulação de estratégias de investimento.

O CSI é composto principalmente por duas partes: ações de grande capitalização e ações de pequena e média capitalização. A linha branca é geralmente usada para representar ações de grande capitalização (ações com pesos maiores), e a linha amarela representa ações de pequena e média capitalização (ações com pesos menores). Quando o índice subiu, a linha amarela na linha branca estava acima do desempenho das ações de pequeno e médio porte. Por outro lado, o desempenho das ações de pequenas e médias empresas foi relativamente fraco.

Com o desenvolvimento contínuo do mercado de ações da China, o Índice SSE adicionou um índice de ações A e um índice de ações B em 1992 para melhor refletir as tendências de mercado de diferentes tipos de ações, e em 1993. adicionou uma série de índices categorizados, como índices industriais, comerciais, imobiliários e de serviços públicos, para refletir o desempenho das ações em diferentes setores de forma mais detalhada.

O Índice SSE utiliza todas as ações A e algumas ações B listadas na Bolsa de Valores de Xangai como ações de amostra, abrangendo ações representativas de diferentes setores. O índice reflete de forma abrangente a tendência geral dos preços das ações cotadas na Bolsa de Valores de Xangai, abrangendo a capitalização de mercado e o desempenho do preço das ações de vários tipos de empresas. Desta forma, o Índice SSE é capaz de refletir de forma abrangente a tendência geral do mercado de ações de Xangai, fornecendo aos investidores importantes informações de referência do mercado.

Sendo um importante cata-vento para o mercado de ações da China, o Índice SSE influencia diretamente o sentimento dos investidores e as expectativas do mercado. Os investidores utilizam frequentemente a ascensão e queda do Índice SSE para avaliar a tendência geral do mercado como referência para decisões de investimento. A flutuação do índice também reflecte o entusiasmo geral do mercado e o apetite pelo risco e tem um impacto importante na liquidez e estabilidade do mercado.

Sendo um importante indicador do mercado de ações da China, o Índice de Xangai não só reflete o desempenho global do mercado de ações, mas também carrega as expectativas dos investidores relativamente às tendências futuras do mercado. Através de uma compreensão aprofundada da definição do Índice SSE, dos seus princípios de compilação e do seu papel no mercado, os investidores podem compreender com mais precisão o pulso do mercado e tomar decisões de investimento mais racionais.

Razões para a grande queda no índice de Xangai

Sendo um índice que reflecte o desempenho global do mercado accionista, a actual tendência descendente a longo prazo do Índice de Xangai desencadeou um pessimismo generalizado dos investidores. Esta situação descendente é causada principalmente por uma combinação de múltiplos factores, tais como macroeconomia, regulamentação política, tensões comerciais internacionais, ambiente de mercado, desempenho das empresas, sentimento dos investidores e indicadores técnicos.

Do ponto de vista macroeconómico, o abrandamento económico e a inflação são os dois principais factores que afectam o mercado accionista. O crescimento económico inferior ao esperado poderá enfraquecer a rentabilidade das empresas, aumentando as preocupações dos investidores relativamente ao mercado bolsista, o que poderá levar a um declínio do mercado bolsista. A inflação elevada pode levar o banco central a adoptar medidas de restrição da política monetária, tais como o aumento das taxas de juro ou dos rácios de reservas obrigatórias, para conter a inflação, o que pode levar a uma redução na liquidez do mercado, o que por sua vez terá um impacto negativo no mercado bolsista. .

E o aperto da política monetária, como o aumento das taxas de juro pelo banco central ou a redução da liquidez do mercado, tem um impacto negativo no mercado de ações. Os custos mais elevados dos fundos e as dificuldades no financiamento das empresas prejudicam a actividade económica e os lucros das empresas, o que, por sua vez, afecta o desempenho do mercado bolsista. Há também mudanças na política orçamental, tais como cortes nas despesas ou aumentos de impostos, que podem diminuir a confiança do mercado e afectar as expectativas de lucros das empresas e o sentimento dos investidores, o que por sua vez não conduz à estabilidade do mercado bolsista.

Entretanto, quando a situação económica global é má, como devido a uma crise económica ou a um abrandamento numa grande economia, isso tem um impacto negativo no mercado de ações da China. A escalada da fricção comercial e a intensificação dos riscos geopolíticos podem igualmente enfraquecer ainda mais a rentabilidade das empresas e levar a uma baixa confiança dos investidores, aumentando a instabilidade e a volatilidade no mercado de ações, o que, por sua vez, pode causar a queda do Índice de Xangai.

Quando há ganhos excessivos e valorizações elevadas das ações no mercado de ações, isso também pode levar a preocupações dos investidores e a pressões de retração, resultando numa bolha de mercado. Entretanto, quando os indicadores técnicos mostram sobrecompra ou se formam topos técnicos, os investidores podem optar por realizar lucros, desencadeando assim um declínio de curto prazo. Alternativamente, uma venda massiva por parte de investidores institucionais ou grandes acionistas também pode desencadear pânico no mercado, levando a vendas do tipo "seguir o líder".

Os fatores corporativos desempenham um papel crucial no mercado de ações, que inclui principalmente quedas nos lucros e notícias negativas. A diminuição dos lucros manifesta-se normalmente sob a forma de empresas cotadas que divulgam relatórios financeiros que mostram lucros que ficam aquém das expectativas do mercado, uma situação que desperta a preocupação dos investidores sobre a rentabilidade futura de uma empresa, levando a uma queda nos preços das ações. Por outro lado, notícias negativas, como a exposição de escândalos financeiros ou questões ambientais, também podem afectar significativamente o sentimento do mercado, diminuindo a confiança dos investidores nas perspectivas de uma empresa e, por sua vez, afectando negativamente os preços das acções.

O sentimento dos investidores desempenha um papel fundamental no mercado de ações, especialmente na expressão do pânico. Quando existe um sentimento geral de pânico e preocupação entre os investidores, muitas vezes isso desencadeia uma venda massiva de ações, levando a um declínio no mercado de ações. Este sentimento é normalmente desencadeado quando há notícias negativas significativas no mercado ou quando o ambiente económico geral é desfavorável e, como resultado, os investidores perdem a confiança no mercado e optam por seguir a onda de vendas. Além disso, quando a liquidez do mercado é escassa, ou seja, quando a oferta de fundos não consegue satisfazer a procura, também pode exacerbar o comportamento de venda, o que, por sua vez, empurra o mercado accionista ainda mais para baixo.

Além disso, os factores técnicos têm uma influência significativa no mercado bolsista, especialmente porque uma quebra abaixo de um nível de suporte chave normalmente sinaliza uma mudança importante nos aspectos técnicos do mercado bolsista. Tal situação pode inspirar investidores baseados em estratégias de análise técnica a vender, intensificando a pressão descendente no mercado. Os principais níveis de apoio são vistos como sinais de que os preços das ações podem recuperar ou continuar a cair e, uma vez perdidos, podem desencadear mais operações contra a tendência por parte dos investidores, intensificando a tendência descendente do mercado.

Por outro lado, os fundos altamente alavancados desempenham um papel importante num mercado em declínio, especialmente quando os preços das ações caem abaixo de determinados níveis-chave, e podem enfrentar a liquidação obrigatória de posições para controlar as perdas. Esta situação aumenta a pressão de venda no mercado, uma vez que um grande número de posições são forçadas a ser encerradas, acelerando ainda mais a magnitude e a velocidade do declínio do mercado.

As razões para o declínio acentuado do Índice de Xangai em 2015 são múltiplas. Primeiro, existia uma grande quantidade de fundos altamente alavancados no mercado de ações, criando uma bolha de mercado. A implementação da política de desalavancagem da época levou à liquidação em grande escala destes fundos, agravando a queda acentuada do mercado accionista. Em segundo lugar, as medidas regulamentares introduzidas pelo governo, como a restrição do financiamento do mercado bolsista e o aumento do imposto de selo, exacerbaram ainda mais o pânico no mercado e desencadearam vendas massivas por parte dos investidores.

As razões para o declínio no início de 2020 foram igualmente complexas e variadas. Em primeiro lugar, os dados económicos mostraram o risco de um abrandamento do crescimento económico, revelando preocupações do mercado quanto às perspectivas económicas. Em segundo lugar, as pressões inflacionistas globais decorrentes do aumento dos preços internacionais das matérias-primas e as expectativas de um possível aperto da política monetária atenuaram o apetite dos investidores pelo risco. Entretanto, a intensificação da fricção comercial entre os Estados Unidos e a China e a escalada de outras tensões geopolíticas desencadearam a aversão ao risco no mercado, o que teve um impacto negativo no mercado accionista.

Atualmente, desde o início de 2024, o Índice de Xangai tem registado uma queda acentuada que durou até junho, principalmente devido a uma queda generalizada nos lucros das pequenas e médias empresas (PME). Apesar dos lucros relativamente estáveis para as grandes empresas, os dados do PMI para as pequenas e médias empresas mostraram condições empresariais fracas, o que exacerbou as preocupações do mercado.

A análise de mercado mostrou que as ações com capitalização de mercado inferior a 5 mil milhões de dólares diminuíram geralmente, enquanto aquelas com maior capitalização de mercado permaneceram relativamente estáveis ou ganharam, destacando a prevalência de ações de pequena capitalização na recessão do mercado. Embora o aumento da regulamentação e os incidentes de contrafacção empresarial tenham impactado o mercado, a pressão mais fundamental do mercado provém da tendência geral descendente dos lucros empresariais, que excede a capacidade de um único evento ter impacto no mercado.

Ao analisar as razões para o declínio acentuado do Índice de Xangai, os investidores podem compreender melhor a tendência do mercado e formular estratégias de investimento e medidas de gestão de risco em conformidade. Além disso, os investidores precisam de analisar continuamente as condições de mercado para garantir que as suas estratégias de investimento são sólidas e atuais.

Análise da tendência e estratégia do índice de Xangai

Análise da tendência e estratégia do índice de Xangai

Para analisar a tendência do índice de Xangai, os investidores podem considerar perspectivas técnicas e fundamentais. Ao utilizar uma combinação de análises técnicas e fundamentais, os investidores podem avaliar com mais precisão a tendência do mercado e, assim, formular estratégias de investimento razoáveis e medidas eficazes de gestão de risco.

Do ponto de vista técnico, vários indicadores técnicos e padrões gráficos podem ser utilizados para analisar a tendência do Índice de Xangai. Por exemplo, analisando gráficos diários, semanais ou de linha K de curto prazo, você pode observar a tendência dos movimentos de preços, níveis de suporte e resistência e determinar as forças de compra e venda no mercado e a continuidade da tendência.

Indicadores técnicos como MACD (indicador de convergência e divergência de média móvel) e RSI (indicador de força relativa) podem ajudar a confirmar sinais de compra e venda e condições de sobrecompra e sobrevenda no mercado. Além disso, ferramentas como bandas de Bollinger e médias móveis podem ser usadas para determinar a faixa de flutuações de preços e pontos de viragem na tendência.

De uma perspectiva fundamental, você pode se concentrar em dados econômicos, mudanças de políticas, relatórios de lucros das empresas e outros fatores que têm forte impacto no mercado. Em particular, os dados macroeconómicos, tais como a taxa de crescimento económico, a taxa de inflação e a política de taxas de juro, bem como os fundamentos das empresas, tais como a rentabilidade da indústria e os níveis do rácio preço-lucro, são factores importantes que afectam a tendência do índice de Xangai. Uma análise aprofundada destes dados ajuda os investidores a avaliar a saúde geral do mercado e os pontos fortes e fracos relativos de várias indústrias, de modo a ajustar estratégias de investimento e medidas de gestão de risco.

Para o desenvolvimento de estratégias, é importante primeiro identificar em que fase se encontra o mercado actual. Dividir o mercado em diferentes fases de mercados ascendentes e descendentes ajuda a compreender mais claramente a tendência do mercado. O mercado em ascensão pode ser dividido em estágio de layout, estágio de aceleração, estágio de ponto alto e estágio de retração; o mercado em queda inclui a fase de retração, a fase de pânico, a fase de recuperação e a fase inferior. Cada etapa possui características de mercado e comportamento dos participantes específicos; os investidores podem adotar estratégias correspondentes de acordo com essas características.

Por exemplo, na fase de subida do mercado, construir gradualmente posições para tirar partido da fase acelerada da tendência ascendente, enquanto na fase de ponto alto, reduzir gradualmente as posições para evitar a perseguição elevada. E no mercado em queda, você deve estar no estágio de retração para parar a perda oportunamente fora do mercado, manter uma atitude de esperar para ver na fase de pânico, procurar gradualmente oportunidades de compra na fase de recuperação e esperar pacientemente por a parte inferior do sinal. Esta estratégia ajuda os investidores a reduzir eficazmente o risco e a melhorar o retorno do investimento.

Depois de compreender a tendência do mercado, a atual análise do comportamento da linha K é um passo fundamental para ajudar os investidores a desenvolver estratégias de negociação. O comportamento da linha K de longo prazo é geralmente caracterizado por um aumento sustentado, refletindo fortes compras no mercado, e é adequado para participar em negociações ao abrir espaço e espaço de perfuração de moedas, aproveitando a dinâmica do aumento dos preços. O comportamento da linha K vendida mostra uma tendência descendente sustentada, refletindo a forte pressão de venda do mercado. Os investidores retalhistas no espaço retalhista devem ser cuidadosamente observados para evitar a participação cega.

No caso do jogo multi-short, o mercado pode ser mais volátil e apresentar tendência oscilante. Os investidores precisam de prestar atenção às mudanças no rácio entre poder longo e curto, a fim de determinar a tendência futura do mercado. A zona de exaustão multifuncional refere-se ao consumo de energia multifuncional do mercado e pode indicar que o mercado está prestes a reverter ou se ajustar. Desta vez, os investidores devem prestar muita atenção aos sinais do mercado e aos indicadores técnicos de mudança e ajustar as posições e estratégias correspondentes.

Ao formular estratégias com base nos dados fundamentais do índice de Xangai, o rácio de paragens ascendentes e descendentes, a taxa de explosão, os dados de financiamento e obrigações e o volume de volume de negócios são os principais indicadores do calor do mercado e do fluxo de capitais. A relação para cima/para baixo reflete a proporção do número de paradas no mercado, e uma relação alta/para baixo geralmente indica um alto nível de atividade comercial. O rácio de explosão, por outro lado, mede a proporção de ações que atingiram os limites de subida/descida num determinado dia de negociação, refletindo o grau de entusiasmo do mercado por ações individuais.

Os dados de financiamento fornecem informações sobre a utilização de fundos alavancados pelos investidores para negociação, com saldos de financiamento elevados refletindo o sentimento otimista do mercado e saldos de financiamento elevados sugerindo preocupação dos investidores sobre o risco de desacelerações do mercado. O volume é um indicador importante da atividade do mercado, e um volume mais elevado está normalmente associado a uma maior volatilidade do mercado ou a níveis mais elevados de atividade de capital. Estes dados ajudam os investidores a compreender as atividades de negociação do mercado e o sentimento dos participantes e fornecem uma referência importante para a formulação de estratégias de investimento.

Globalmente, a análise da tendência do índice de Xangai requer uma combinação de factores técnicos e fundamentais, combinados com a dinâmica do mercado em tempo real e o sentimento dos investidores, antes de desenvolver uma estratégia de negociação flexível. Isto inclui a compreensão atempada dos pontos de compra e venda, bem como a execução eficaz do controlo de risco e da gestão do dinheiro.

Análise de tendências do índice de Xangai e estratégia de resposta

| Análise de tendências

|

Estratégias de enfrentamento

|

| Concentre-se no sentimento do investidor, incluindo pânico ou otimismo.

|

Mantenha-se estável; evite o pânico cego ou siga tendências.

|

| Analise médias móveis e RSI para obter insights técnicos.

|

Use indicadores para confirmação de tendências e negociações.

|

| Considere os dados económicos e o impacto das mudanças políticas no mercado.

|

Monitore a política para previsões de tendências de mercado de longo prazo.

|

| Analise o impacto dos atuais setores ou ações quentes.

|

Concentre-se em setores ou ações importantes para investimentos.

|

| Gerenciar o risco do portfólio; evite concentração excessiva.

|

Gerencie o risco com posições ajustadas ao mercado.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Análise da tendência e estratégia do índice de Xangai

Análise da tendência e estratégia do índice de Xangai