Cobre, conhecido como "Dr. Cobre"? desempenha um papel importante na economia global. Muitos investidores vêem-no como um espelho para avaliar o estado da economia global. Portanto, como ferramenta de investimento no mercado de futuros, as flutuações de preços dos futuros de cobre não só permitem aos investidores obter lucros, mas também fornecem-lhes sinais económicos valiosos que lhes permitem ser mais prospectivos na formulação das suas estratégias de investimento. Agora, vamos mergulhar nos fundamentos da negociação de futuros de cobre e da análise de mercado.

O que significam os futuros de cobre?

É um contrato futuro de metal que permite aos investidores comprar ou vender uma certa quantidade de cobre a um preço acordado em um momento futuro acordado. A negociação de contratos futuros de cobre ocorre em bolsas de futuros e os investidores podem usar esses contratos para cobertura de preços ou negociações especulativas.

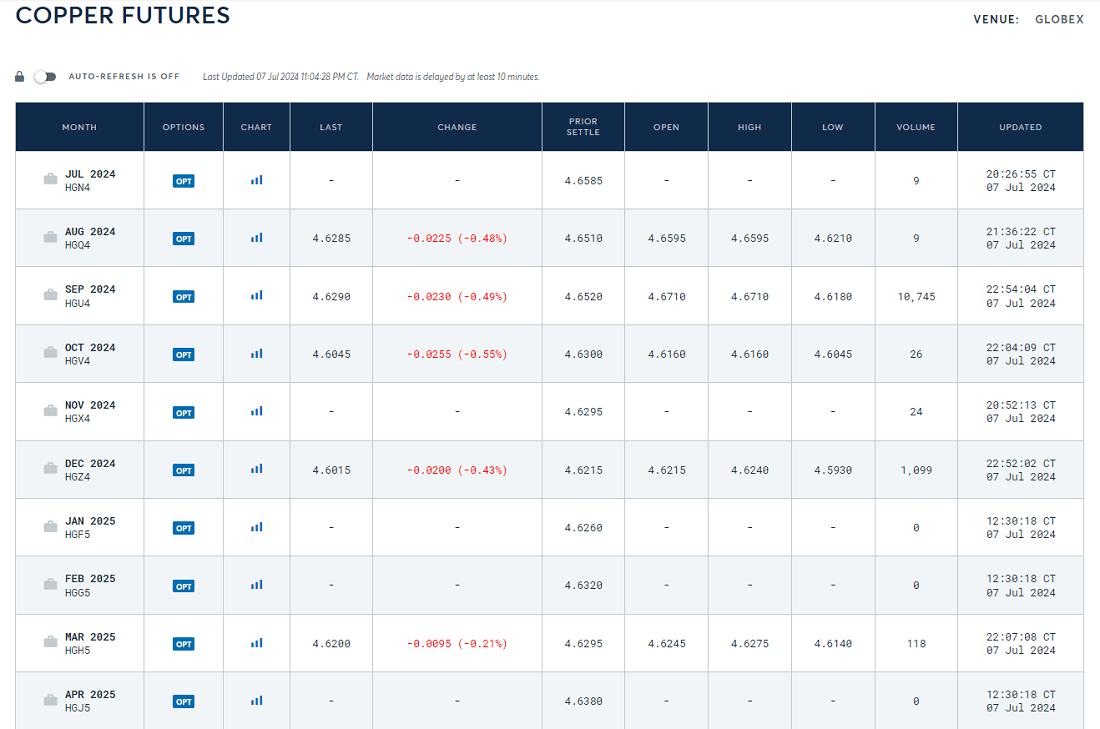

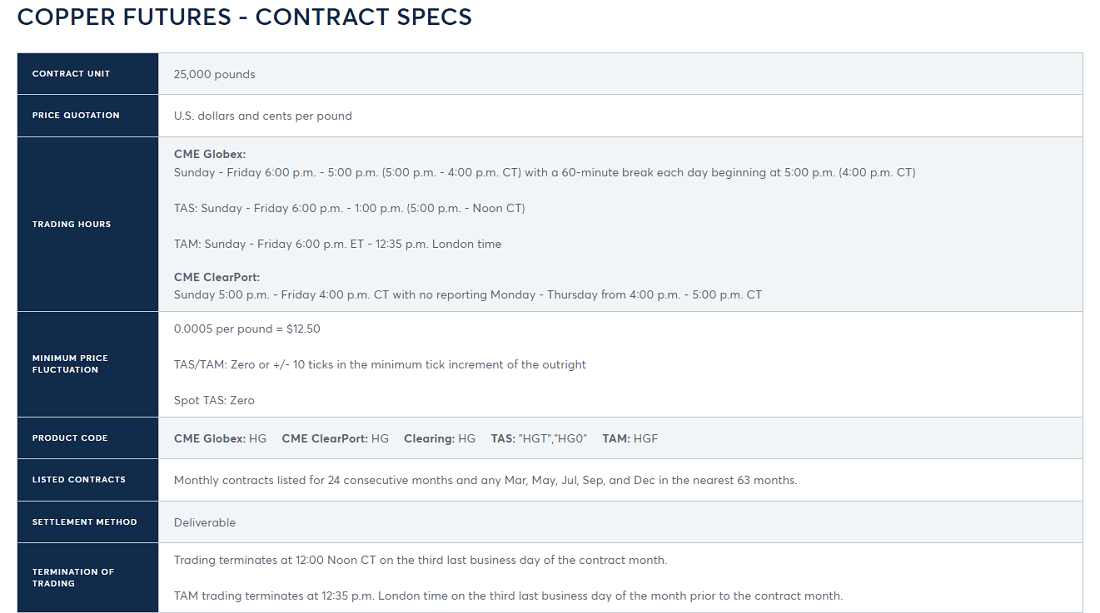

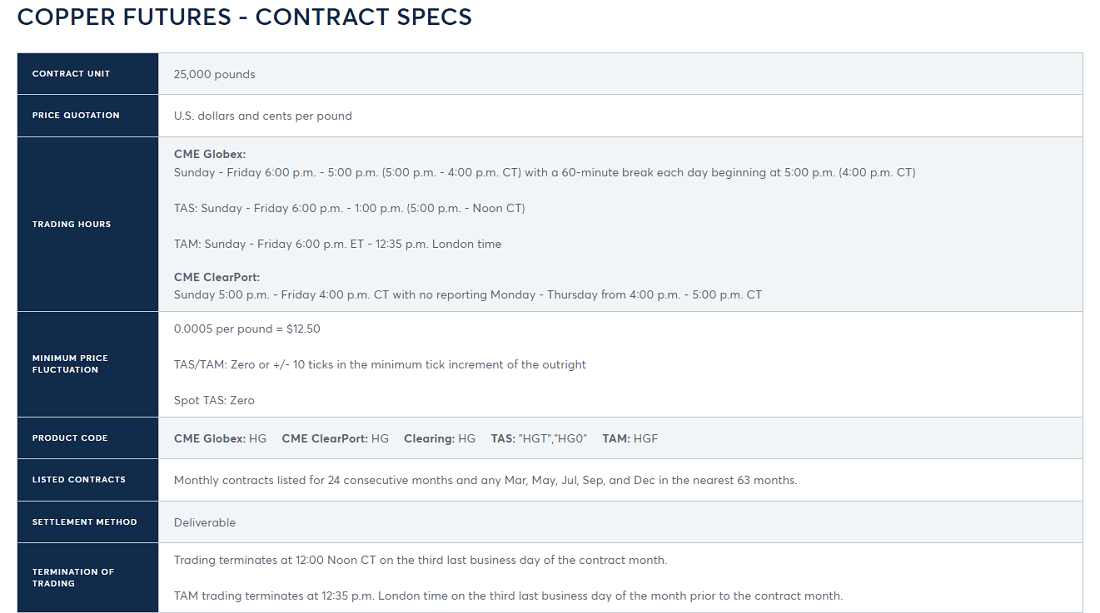

O tamanho e o prazo de entrega de cada contrato são padronizados para garantir consistência e previsibilidade na negociação no mercado e para proporcionar aos investidores um ambiente de negociação estável e regras de negociação claras. Geralmente é negociado em unidades de 25.000 libras de cobre representadas por cada contrato, e a entrega geralmente ocorre em armazéns de entrega designados, cuja localização exata é especificada pela bolsa.

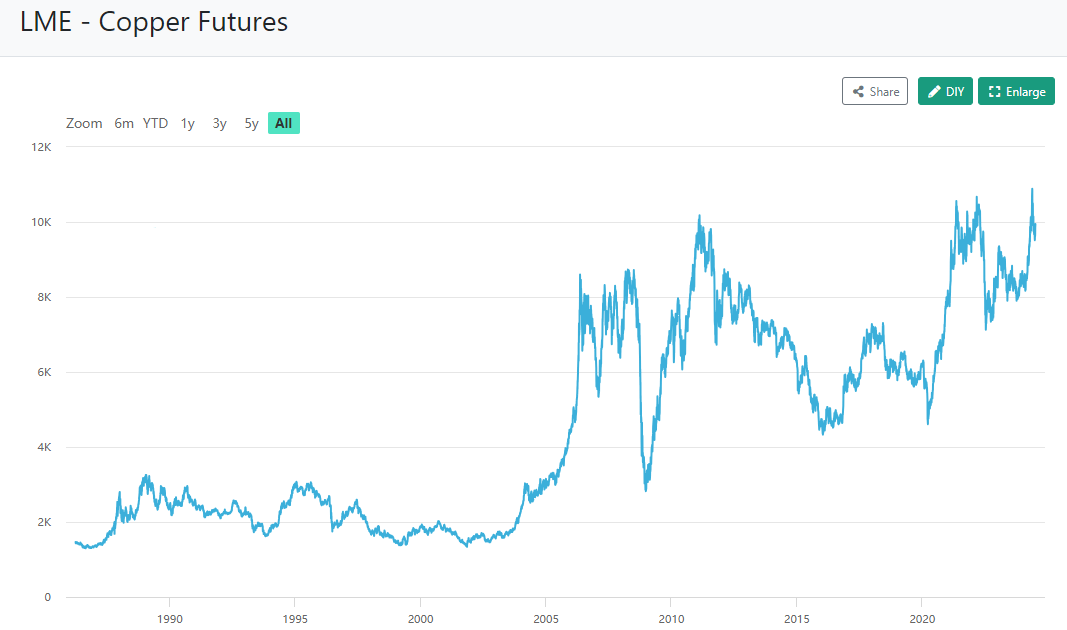

Investir em futuros de cobre tem um grande potencial, mas apresenta um alto risco de volatilidade do mercado. Está sujeito a alta volatilidade de preços devido a uma combinação de fatores. Estes incluem condições globais de oferta e procura, ciclos económicos, sentimento de mercado e tensões geopolíticas. A escassez ou excedentes na oferta podem levar a flutuações acentuadas de preços; o aumento da procura durante os períodos de crescimento económico normalmente empurra os preços para cima; e recessões ou crescimento mais lento podem levar a preços mais baixos.

Os participantes deste mercado incluem múltiplas partes interessadas, incluindo produtores, consumidores e investidores. Além disso, existem participantes com interesse no mercado de cobre que possuem demanda real ou antecipam oscilações de preços, como instituições financeiras e tradings, que utilizam o mercado futuro para gestão de riscos ou operações de arbitragem.

Juntos, estes participantes contribuem para o processo de formação de liquidez e de preços no mercado de futuros de cobre, onde os produtores e consumidores de cobre podem utilizar contratos de futuros para cobrir eficazmente o seu risco de preço, garantindo assim preços estáveis para futuras compras ou vendas de cobre. Os produtores, como os mineiros de cobre, que enfrentam flutuações no preço do cobre que podem afectar a sua rentabilidade, podem fixar os preços de venda futuros e proteger as suas receitas abrindo posições adequadas no mercado de futuros. Os consumidores, como os fabricantes de equipamentos eletrónicos ou a indústria da construção, podem fixar o custo das compras de cobre através de contratos de futuros, evitando os riscos de custos associados às flutuações dos preços de mercado e garantindo custos de produção controláveis.

Os investidores podem participar no mercado e obter ganhos de investimento provenientes das flutuações de preços, comprando ou vendendo contratos futuros de cobre, uma transação muitas vezes referida como especulação. Os especuladores podem esperar que o preço do cobre suba ou desça e tomem decisões de compra ou venda com base em análises e previsões de mercado, obtendo assim um lucro sobre o spread.

Além disso, os investidores podem utilizar o desempenho do mercado de futuros de cobre para prever tendências económicas globais e a direcção da actividade industrial. Como representante dos metais industriais, a procura e as flutuações dos preços do cobre reflectem geralmente mudanças na actividade económica global. Como resultado, os investidores olham frequentemente para a oferta e a procura, os dados de inventário e as tendências de preços neste mercado, a fim de extrapolar a actividade industrial global e as expectativas de crescimento económico.

Por exemplo, o aumento dos preços do cobre pode sugerir um forte crescimento económico global porque o cobre é amplamente utilizado em indústrias como a construção, o equipamento eléctrico e a electrónica, e a sua procura é sensível à expansão da produção mundial e ao aumento do desenvolvimento de infra-estruturas. Portanto, ao analisar o desempenho deste mercado, os investidores podem fornecer importantes sinais e referências de mercado para prever a direção da economia para as suas decisões de investimento.

Os contratos futuros de cobre geralmente têm a opção de liquidação em dinheiro ou entrega física, dependendo da bolsa de futuros e das disposições do contrato. Liquidação em dinheiro significa que, no vencimento do contrato, ambas as partes da transação pagam em dinheiro para liquidar o contrato, o que não envolve a entrega efetiva do cobre metálico. A entrega física, por outro lado, exige que o comprador ou vendedor do contrato forneça a entrega efetiva do cobre metálico no vencimento do contrato, atendendo aos padrões de qualidade e quantidade estabelecidos pela bolsa de futuros.

Esta liquidação seletiva permite que o contrato atenda às necessidades de uma variedade de investidores e comerciantes, alguns dos quais podem preferir a liquidação em dinheiro para evitar a complexidade e o custo da entrega física, enquanto outros podem optar pela entrega física para participar diretamente no processo físico. movimentação do mercado e gestão de riscos.

Sendo um importante metal industrial, o mercado futuro do cobre tem importantes funções de descoberta de preços e gestão de risco em todo o mundo. Para investidores e empresas preocupados com o mercado de metais, é crucial compreender as características básicas e o funcionamento do mercado de futuros de cobre. Ao compreender a dinâmica da oferta e da procura, os dados económicos, a análise técnica, o sentimento do mercado e as mudanças políticas, os investidores podem formular melhor estratégias de negociação e gerir os riscos, tirando pleno partido do potencial de investimento deste mercado.

Regras de negociação de futuros de cobre

Os investidores compram e vendem contratos futuros de cobre através do mercado futuro para proteger o risco de preço ou para especulação. Este tipo de negociação de contratos futuros com cobre como subjacente tem alta liquidez e transparência e tem recebido ampla atenção de investidores em todo o mundo. As bolsas oferecem contratos padronizados, incluindo tamanho do contrato, datas de entrega e requisitos de qualidade.

Muitos futuros de cobre referem-se à unidade de negociação padrão de um contrato de lote único, que na maioria dos casos na verdade se refere a 25 toneladas (ou 25.000 libras) de cobre metálico, uma unidade que é padronizada para determinar a quantidade de cobre metálico incluída no cada contrato. Esta padronização ajuda a garantir que os participantes do mercado tenham uma compreensão clara do tamanho e do valor de cada transação, facilitando a gestão de riscos e as decisões de investimento.

Geralmente é entregue em depósito ou ponto de entrega específico designado pela bolsa de futuros. Esses locais devem atender aos padrões e requisitos estabelecidos no contrato futuro para garantir que o cobre metálico entregue atenda aos padrões de qualidade e quantidade predeterminados. A escolha do ponto de entrega pode ter um impacto direto na forma como o contrato de futuros é executado, e estes detalhes específicos são geralmente especificados nas especificações do contrato para que os participantes no mercado conheçam e cumpram os procedimentos de negociação apropriados.

Na Bolsa de Futuros de Xangai (SHFE) da China, os futuros de cobre são geralmente entregues em armazéns específicos ou pontos de entrega designados pela bolsa para garantir que o cobre metálico entregue atenda aos padrões de qualidade e quantidade especificados no contrato. Os futuros obrigacionistas de cobre, por outro lado, têm a característica especial de permitir a entrega transfronteiriça, uma flexibilidade que melhor atende às necessidades específicas do mercado e aos modos de operação dos participantes.

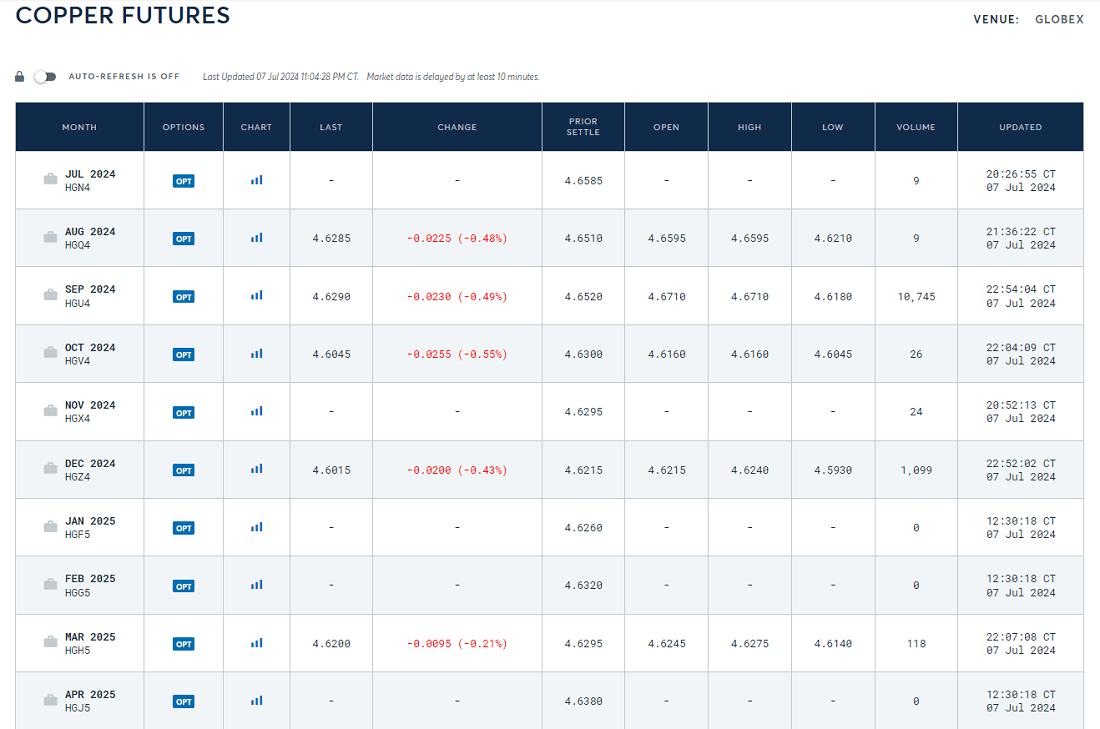

Diferentes meses do contrato têm diferentes meses de entrega, o que permite ao investidor escolher o contrato adequado para negociação de acordo com suas próprias necessidades e expectativas do mercado. Ao escolher contratos com diferentes prazos de entrega, os investidores têm flexibilidade para participar no mercado e gerir os seus objetivos de risco e retorno. Esta flexibilidade permite ao mercado satisfazer as necessidades estratégicas dos diferentes investidores, seja para negociações especulativas de curto prazo, seja para gestão e cobertura de risco a longo prazo.

Para evitar flutuações incomuns de preços nas negociações, geralmente estabelece limites de flutuação de preços. O movimento do preço do contrato é limitado por um determinado período de tempo, e a ultrapassagem do limite estabelecido desencadeará a intervenção no mercado ou a suspensão da negociação para garantir a estabilidade do mercado e a proteção dos interesses dos investidores. Estes limites ajudam a reduzir a volatilidade do mercado e a tornar o processo de negociação mais controlado e seguro.

Especificamente, as bolsas estabelecem limites diários de flutuação de preços. Por exemplo, se a bolsa definir um limite diário de 5% para futuros de cobre, então o seu preço não ultrapassará esse limite durante um dia de negociação. Isso significa que se o preço subir ou descer mais de 5% durante o dia de negociação, a bolsa suspenderá a negociação até que o mercado se estabilize ou o limite de preço seja redefinido.

A negociação de futuros de cobre é dividida em sessões diurnas e noturnas, com horário noturno das 21h à 1h do dia seguinte. Os investidores podem comprar e vender durante o horário de negociação designado. Ao final de cada dia de negociação há uma liquidação diária onde as posições são liquidadas com base no último preço negociado no mercado. Este processo determina os lucros e perdas do dia e ajusta a conta de capital do investidor de acordo. A liquidação diária serve como um sistema de cálculo de lucros e perdas em tempo real na negociação de futuros e ajuda os investidores a gerir o seu risco e capital.

A transação também envolve comissões de negociação e taxas de câmbio, etc., que variam de acordo com as regras da empresa futura e da bolsa. Além disso, a negociação exige o depósito de margem como garantia, geralmente uma parte do valor do contrato, para cobrir potenciais riscos comerciais. O valor da margem depende das regulamentações cambiais e das condições de mercado e geralmente é uma porcentagem do valor do contrato. O investidor é obrigado a pagar o montante adequado de margem ao abrir uma posição para cobrir o risco de uma possível perda.

Além disso, a transação geralmente é liquidada em dinheiro. Isso significa que, no vencimento do contrato, a liquidação em dinheiro é feita com base no preço final de liquidação no mercado, e não na entrega real do cobre metálico. Esta abordagem permite que os investidores obtenham ganhos de investimento provenientes das flutuações de preços, participando no mercado de futuros, sem terem de lidar diretamente com a entrega física.

Investir em futuros de cobre exige o cumprimento estrito das regras estabelecidas pelas bolsas e reguladores, que abrangem o controle das flutuações de preços e o cumprimento do comportamento comercial para garantir a justiça e a transparência das operações de mercado. Ao mesmo tempo, para lidar eficazmente com os riscos associados à volatilidade do mercado, os investidores precisam de desenvolver e implementar estratégias eficazes de gestão de risco, tais como a definição de ordens stop-loss, gestão de posições e avaliação regular da situação do mercado, para garantir que o processo de negociação pode efetivamente controlar e gerenciar riscos.

Como você vê a tendência dos preços futuros do cobre?

Os principais fatores para a compreensão dos movimentos dos preços futuros do cobre incluem fundamentos da oferta e da procura, dados económicos, análises técnicas, sentimento do mercado e fluxos de capital, riscos geopolíticos, dinâmica da indústria e mudanças políticas. A combinação desses fatores ajuda a formar uma compreensão abrangente e uma previsão eficaz do movimento de seus preços.

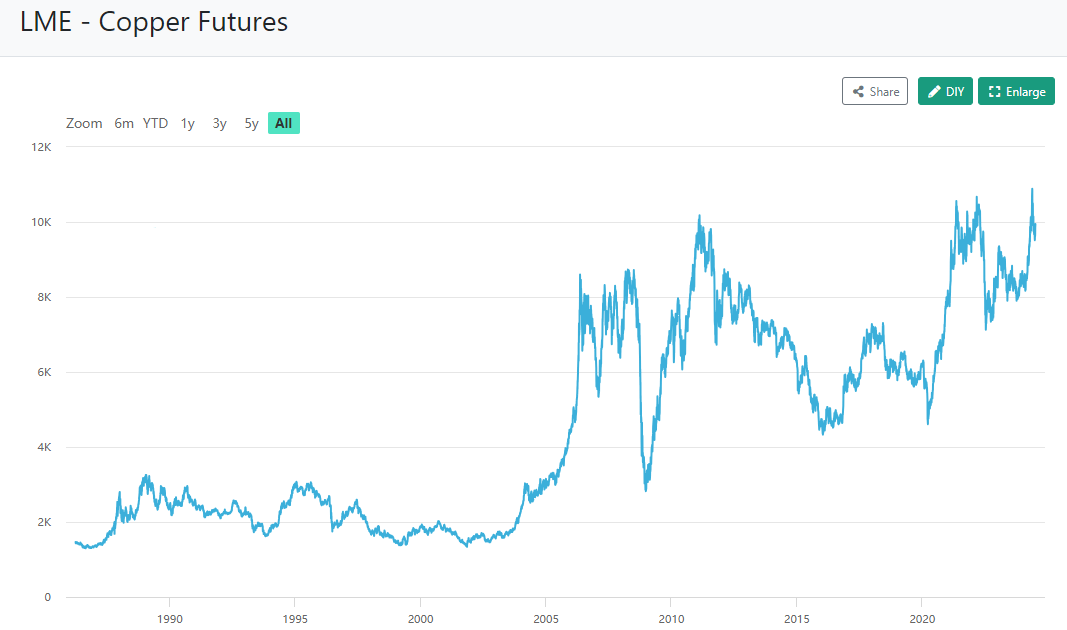

O mercado global de cobre é influenciado por uma série de factores, incluindo a oferta e a procura, a situação económica global e as políticas comerciais internacionais. Os principais países produtores de cobre, como o Chile, o Peru e a China, bem como os principais países consumidores de cobre, como a China, os Estados Unidos e a União Europeia, têm um impacto direto no equilíbrio entre a oferta e a procura de cobre em termos de mudanças na produção, nos níveis de estoque e nos dados de exportação e importação. Os desequilíbrios entre a oferta e a procura conduzem frequentemente a flutuações acentuadas nos preços do cobre, pelo que estes factores são de grande importância para os movimentos dos preços dos futuros de cobre.

Entre eles, a situação dos estoques do mercado de cobre é crucial para a oferta e demanda do mercado e a tendência dos preços, que se divide em duas categorias: explícita e implícita. Os inventários explícitos incluem dados publicamente disponíveis e transparentes de bolsas como a Shanghai Futures Exchange (SFE), o Energy Exchange Center (EEC), a LME e a NYMEX, que fornecem aos participantes do mercado uma compreensão intuitiva do nível atual dos inventários de cobre. Os estoques ocultos, por outro lado, referem-se a estoques opacos e difíceis de contar com precisão, como cobre à deriva no mar, pedidos em atraso em usinas e minério armazenado em minas, bem como sucata de cobre de alta qualidade.

Embora seja difícil contar com precisão, a existência e o impacto destes inventários são particularmente importantes no caso de mudanças não convencionais no mercado. Por conseguinte, os investidores e analistas de mercado precisam de considerar os dados de inventário explícitos e implícitos e analisá-los de forma abrangente em conjunto com o ambiente de mercado e os dados económicos, a fim de desenvolver estratégias de investimento e medidas de gestão de risco eficazes.

Entretanto, como metal industrial, o preço do cobre é significativamente afectado pelo crescimento económico global e pelos dados económicos das principais economias. O crescimento económico leva ao aumento da procura de desenvolvimento de infra-estruturas e produção, o que aumenta directamente a procura e o preço do cobre. Por conseguinte, os investidores e analistas de mercado prestam muita atenção aos dados económicos das principais economias, como os Estados Unidos e a China, incluindo a taxa de crescimento do PIB, o índice de actividade industrial, etc., bem como as suas expectativas de crescimento económico.

Os movimentos dos preços futuros do cobre podem ser analisados com a ajuda de indicadores técnicos e padrões gráficos. Os indicadores técnicos comumente usados incluem médias móveis, o Índice de Força Relativa (RSI) e divergência de convergência de médias móveis (MACD), que ajudam a identificar níveis de suporte e resistência aos preços, bem como pontos de viragem nas tendências do mercado.

Por exemplo, o mercado de futuros de cobre de Xangai passou por uma fase relativamente calma e lateral durante o ano passado, mas os movimentos recentes mostraram uma ruptura de um nível chave de triângulo ascendente e criaram um cenário de quebra de lacuna. Uma vez que o mercado ultrapassa um ponto de resistência chave, normalmente desencadeia uma tendência sustentada de mercado de médio a longo prazo.

Ficar de olho no sentimento dos participantes do mercado e nos fluxos de fundos de commodities pode ter um impacto significativo na volatilidade de curto prazo dos preços futuros do cobre. Em particular, as alterações nas posições dos gestores de fundos e a entrada e saída de fundos especulativos do mercado podem influenciar significativamente o sentimento do mercado e os movimentos de preços.

Por exemplo, quando os gestores de fundos aumentam as suas posições, isso pode indicar que estão otimistas quanto ao preço futuro do cobre, o que levará outros investidores no mercado a seguirem o exemplo, elevando assim o preço. Pelo contrário, se os fundos especulativos saírem do mercado em grande escala, isso poderá provocar uma queda nos preços.

Além disso, uma posição unilateral elevada nos futuros do cobre indicaria que uma grande quantidade de dinheiro está a entrar no mercado para apoiar os preços mais elevados do cobre. Estas entradas em fundos em grande escala reflectem normalmente fortes incentivos para perseguir preços mais elevados, e o mercado espera aumentar as posições no próximo mês, o que em conjunto apoia a probabilidade de novos aumentos nos preços do cobre.

Tensões geopolíticas, catástrofes naturais ou acontecimentos importantes (por exemplo, perturbações na cadeia de abastecimento) poderão ter um impacto no mercado do cobre, provocando oscilações acentuadas dos preços. Também é crucial ficar de olho na dinâmica da indústria relacionada ao cobre. Por exemplo, o desenvolvimento de veículos eléctricos, o investimento na construção e infra-estruturas e as mudanças políticas têm um impacto directo na procura de cobre.

Em particular, o mercado da China, como maior consumidor e importador de cobre do mundo, tem uma influência significativa nos preços e na procura globais de cobre. A procura de cobre da China em áreas como a construção, o desenvolvimento de infra-estruturas e o fabrico de electrónica é enorme, pelo que os desenvolvimentos e as mudanças no mercado chinês têm um impacto profundo no padrão de oferta e procura do mercado global de cobre.

Em resumo, para compreender com precisão os movimentos dos preços futuros do cobre, os investidores e as indústrias relacionadas devem prestar atenção aos indicadores técnicos, aos padrões gráficos e aos fundamentos do mercado. É crucial acompanhar de perto os movimentos do mercado e desenvolver estratégias flexíveis para lidar com possíveis mudanças e desafios.

Fundamentos da negociação de futuros de cobre e análise de mercado

| Conteúdo básico de negociação

|

Conteúdo de análise de mercado

|

| É um contrato de derivativos com cobre como subjacente.

|

O crescimento global e a produção impactam a demanda de cobre.

|

| Inclui volume por lote, local de entrega e regras.

|

Como as mudanças na oferta e na demanda de cobre afetam os preços?

|

| Horário oficial de negociação e horário de negociação no mercado de 24 horas.

|

Usando gráficos e indicadores para prever os preços do cobre.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.