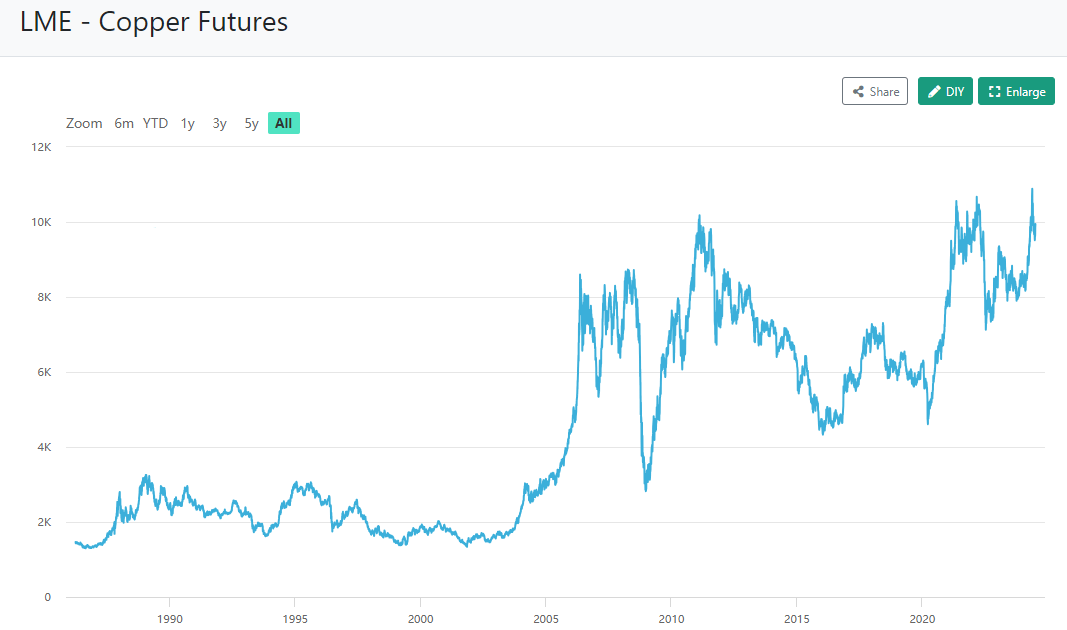

El cobre, a menudo denominado «Dr. Cobre», desempeña un papel importante en la economía mundial, sirviendo como indicador fiable de la salud económica. Los inversores siguen con frecuencia los precios del cobre para calibrar las tendencias económicas mundiales. Como herramienta vital de inversión en el mercado de futuros, las fluctuaciones del precio de los futuros del cobre no sólo ofrecen oportunidades de ganancia, sino que también proporcionan señales económicas esenciales. Estas señales permiten a los inversores desarrollar estrategias orientadas al futuro. En este artículo, exploraremos los factores fundamentales del trading de futuros del cobre y proporcionaremos un análisis exhaustivo del mercado.»

¿Cómo operar con contrados de futuros del cobre?

Se trata de un contrato de futuros sobre metales que permite a los inversores comprar o vender una determinada cantidad de cobre a un precio acordado en un momento determinado del futuro. La negociación de contratos de futuros del cobre tiene lugar en las bolsas de futuros, y los inversores pueden utilizar estos contratos para la cobertura de precios o el trading especulativo en el mercado más amplio de negociación de materias primas.

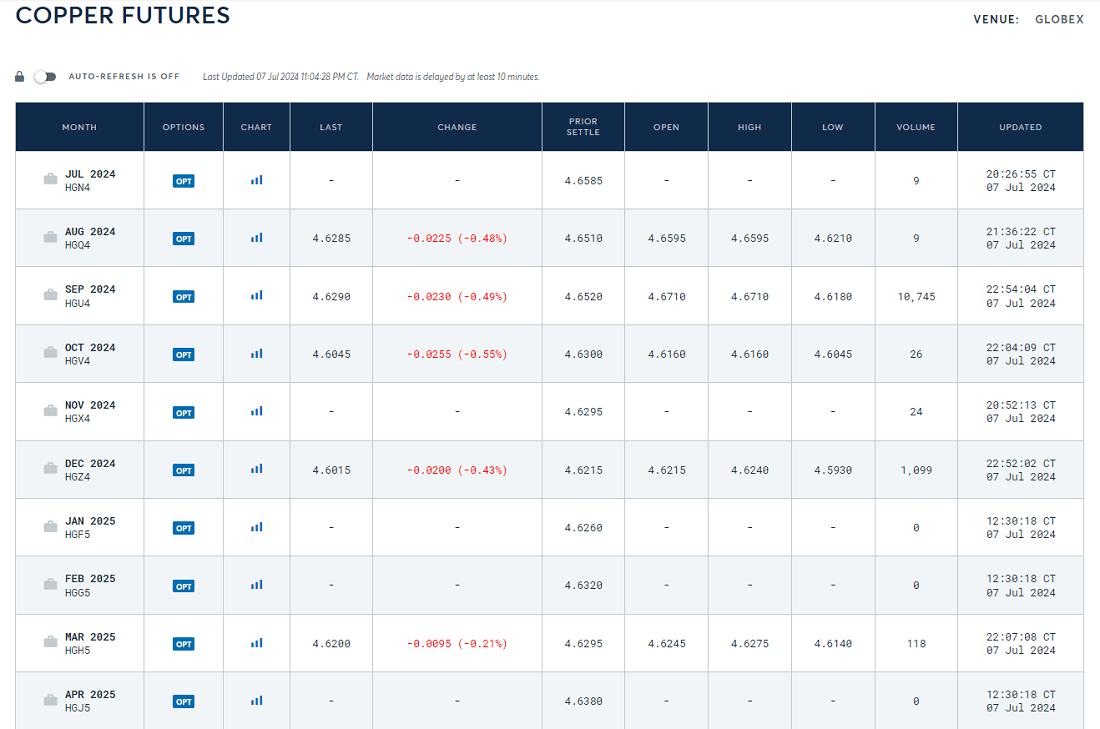

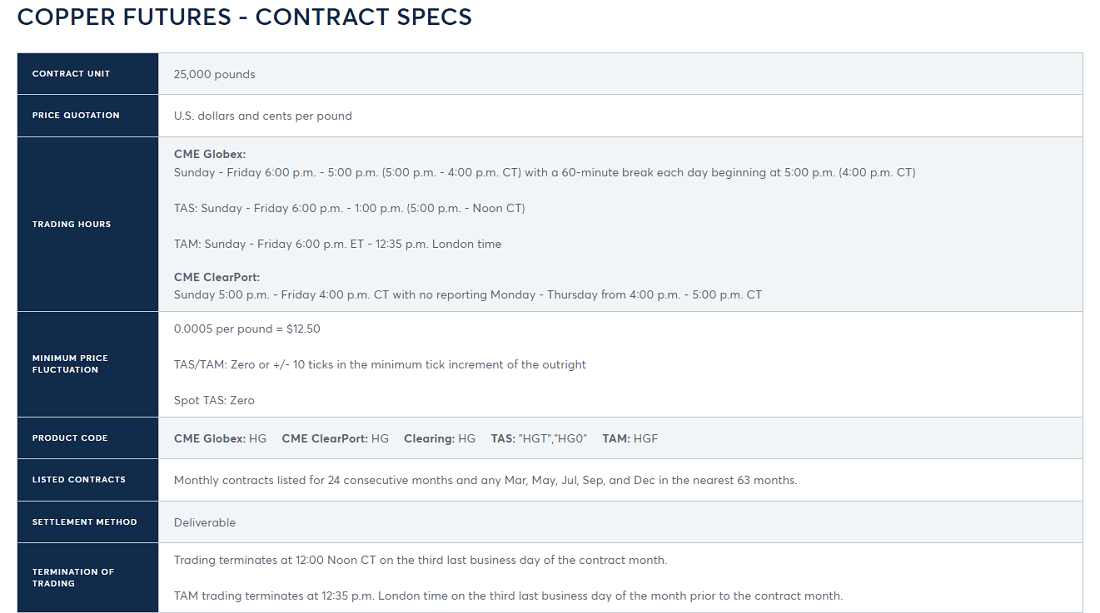

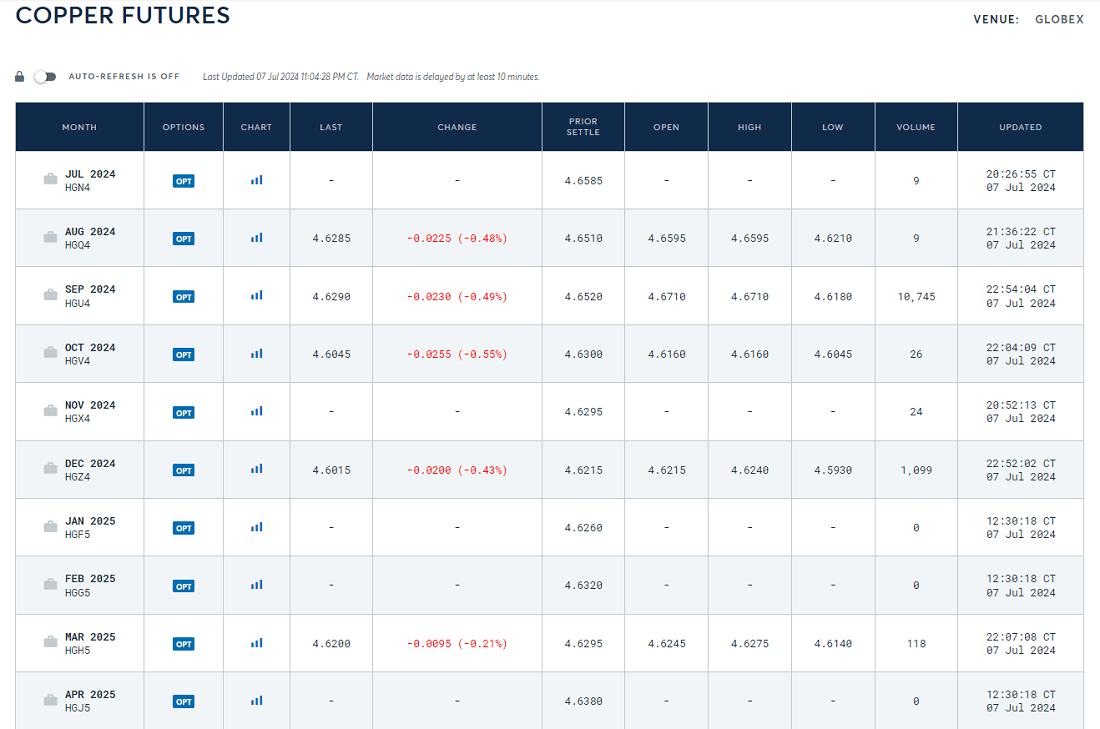

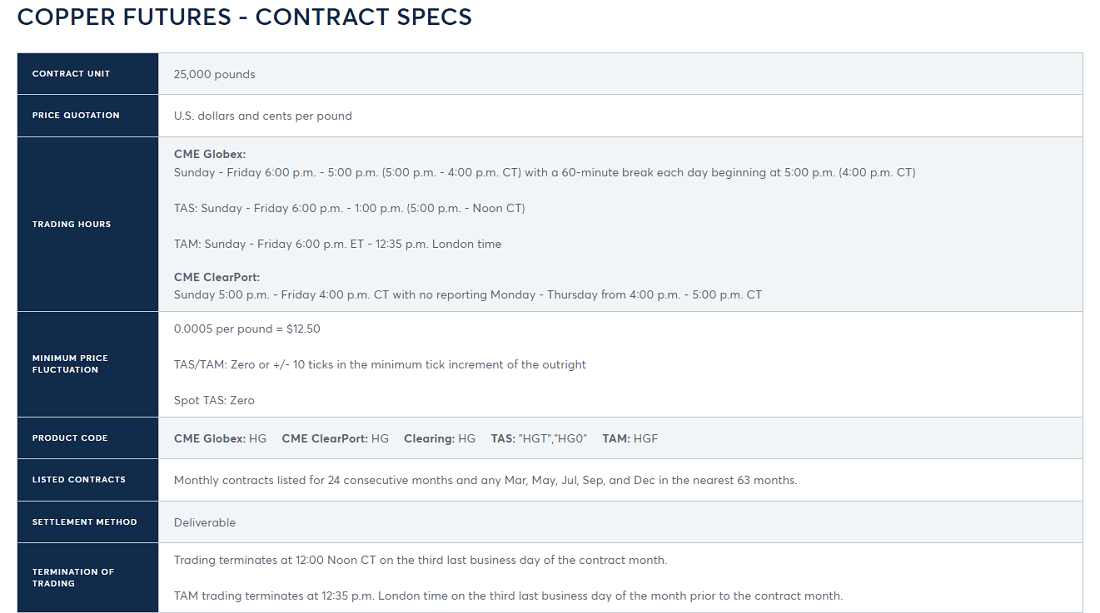

El tamaño y el plazo de entrega de cada contrato de futuros del cobre están estandarizados para garantizar la coherencia y la previsibilidad de la negociación en el mercado y ofrecer a los inversores un entorno de negociación estable y unas normas de negociación claras. Por lo general, cada contrato representa 25.000 libras de cobre, y la entrega suele tener lugar en almacenes de entrega designados, cuya ubicación exacta especifica la bolsa. Esta normalización es una característica común en el Trading de Materias Primas.

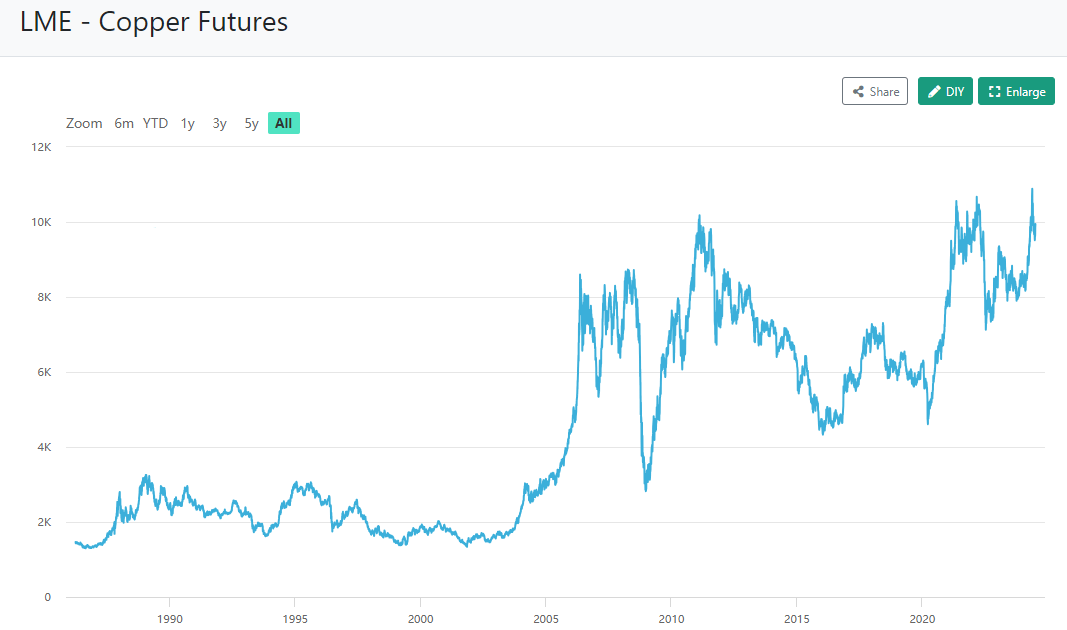

Invertir en futuros del cobre tiene un gran potencial, pero conlleva un alto riesgo de volatilidad del mercado. Los precios del cobre son muy volátiles debido a una combinación de factores, como las condiciones de la oferta y la demanda mundiales, los ciclos económicos, la opinión del mercado y las tensiones geopolíticas. En el mercado de materias primas, la escasez o el exceso de oferta pueden provocar fuertes fluctuaciones de los precios; el aumento de la demanda durante los periodos de crecimiento económico suele impulsar los precios al alza, mientras que las recesiones o un crecimiento más lento pueden provocar una bajada de los precios.

Entre los participantes en este mercado hay múltiples partes interesadas, como productores, consumidores e inversores. Además, hay participantes interesados en el mercado del cobre que tienen una demanda real o anticipan las fluctuaciones de los precios, como las instituciones financieras y las empresas de trading, que utilizan el mercado de futuros para la gestión del riesgo o las operaciones de arbitraje.

En conjunto, estos participantes contribuyen a la liquidez y al proceso de formación de precios en el mercado de futuros del cobre, donde los productores y consumidores de cobre pueden utilizar los contratos de futuros para cubrir eficazmente su riesgo de precio, asegurando así precios estables para las compras o ventas futuras de cobre. Los productores, como los mineros del cobre, que se enfrentan a fluctuaciones en el precio del cobre que pueden afectar a su rentabilidad, pueden asegurar los precios de venta futuros y proteger sus ingresos abriendo posiciones adecuadas en el mercado de futuros. Los consumidores, como los fabricantes de equipos electrónicos o la industria de la construcción, pueden bloquear el coste de las compras de cobre mediante contratos de futuros, evitando así los riesgos de coste asociados a las fluctuaciones de los precios de mercado y garantizando unos costes de producción controlables.

Los inversores pueden participar en el mercado y obtener beneficios de las fluctuaciones de los precios comprando o vendiendo contratos de futuros del cobre, una operación que suele denominarse especulación. Los especuladores pueden esperar que el precio del cobre suba o baje y tomar decisiones de compra o venta basadas en el análisis y las previsiones del mercado, obteniendo así una ganancia por el diferencial.

Además, los inversores pueden utilizar el comportamiento del mercado de futuros del cobre para predecir las tendencias económicas mundiales y la dirección de la actividad industrial. Como representante de los metales industriales, la demanda y las fluctuaciones del precio del cobre suelen reflejar los cambios en la actividad económica mundial. Por ello, los inversores suelen fijarse en la oferta y la demanda, los datos de los inventarios y las tendencias de los precios de este mercado para extrapolar la actividad manufacturera mundial y las expectativas de crecimiento económico.

Por ejemplo, la subida de los precios del cobre puede sugerir un fuerte crecimiento económico mundial porque el cobre se utiliza ampliamente en industrias como la construcción, los equipos eléctricos y la electrónica, y su demanda es sensible a la expansión de la fabricación mundial y al mayor desarrollo de las infraestructuras. Por lo tanto, analizando el comportamiento de este mercado, los inversores pueden obtener importantes señales de mercado y referencias para predecir la dirección de la economía de cara a sus decisiones de inversión.

Los contratos de futuros del cobre suelen tener la opción de liquidación en efectivo o entrega física, dependiendo de la bolsa de futuros y de las disposiciones del contrato. La liquidación en efectivo significa que al vencimiento del contrato, ambas partes de la transacción pagan en efectivo para liquidar el contrato, lo que no implica la entrega real del metal de cobre. La entrega física, por el contrario, requiere que el comprador o el vendedor del contrato realicen la entrega del metal de cobre al vencimiento del contrato, cumpliendo las normas de calidad y cantidad establecidas por la bolsa de futuros.

Esta liquidación selectiva permite que el contrato satisfaga las necesidades de una gran variedad de inversores y traders, algunos de los cuales pueden preferir la liquidación en efectivo para evitar la complejidad y el coste de la entrega física, mientras que otros pueden optar por la entrega física para participar directamente en el movimiento físico del mercado y la gestión del riesgo.

Como metal industrial importante, el mercado de futuros del cobre tiene importantes funciones de determinación de precios y gestión del riesgo a nivel mundial. Para los inversores y las empresas preocupados por el mercado de metales, es crucial entender las características básicas y el funcionamiento del mercado de futuros del cobre. Al comprender su dinámica de oferta y demanda, los datos económicos, el análisis técnico, la opinión del mercado y los cambios políticos, los inversores pueden formular mejor las estrategias de trading y gestionar los riesgos, aprovechando al máximo el potencial de inversiones de este mercado.

Reglas del trading de futuros del cobre

Los inversores compran y venden contratos de futuros del cobre a través del mercado de futuros para cubrir el riesgo de los precios o con fines especulativos. Este tipo de trading de contratos de futuros con el cobre como subyacente tiene una gran liquidez y transparencia y ha recibido una gran atención por parte de los inversores de todo el mundo. Las bolsas ofrecen contratos estandarizados, que incluyen el tamaño del contrato, las fechas de entrega y los requisitos de calidad.

Un lote de futuros del cobre se refiere a la unidad de trading estándar de un contrato de un lote, que en la mayoría de los casos se refiere en realidad a 25 toneladas (o 25.000 libras) de metal de cobre, una unidad que se estandariza para determinar la cantidad de metal de cobre incluida en cada contrato. Esta estandarización ayuda a garantizar que los participantes en el mercado entiendan claramente el tamaño y el valor de cada transacción, facilitando la gestión del riesgo y las decisiones de inversión.

Suele entregarse en un almacén o punto de entrega específico designado por la bolsa de futuros. Estos lugares deben cumplir las normas y requisitos establecidos en el contrato de futuros para garantizar que el metal de cobre entregado cumple unas normas de calidad y cantidad predeterminadas. La elección del punto de entrega puede tener un impacto directo en cómo se ejecuta en última instancia el contrato de futuros, y estos detalles específicos suelen detallarse en las especificaciones del contrato para que los participantes en el mercado conozcan y cumplan los procedimientos de trading adecuados.

En la Bolsa de Futuros de Shanghai (SHFE) de China, los futuros del cobre suelen entregarse en almacenes o puntos de entrega específicos designados por la bolsa para garantizar que el metal de cobre entregado cumple las normas de calidad y cantidad especificadas en el contrato. En cambio, los futuros del cobre en bonos tienen la particularidad de permitir la entrega transfronteriza, una flexibilidad que responde mejor a las necesidades específicas del mercado y a los modos de operar de los participantes.

Los contratos de futuros del cobre tienen diferentes meses de entrega, lo que permite a los inversores elegir el contrato adecuado para el trading según sus propias necesidades y las expectativas del mercado. Al elegir contratos con diferentes meses de entrega, los inversores tienen flexibilidad para participar en el mercado y gestionar sus objetivos de riesgo y rentabilidad. Esta flexibilidad permite al mercado satisfacer las necesidades estratégicas de los distintos inversores, ya sea para el trading especulativo a corto plazo o para la gestión del riesgo y la cobertura a largo plazo.

Para evitar fluctuaciones inusuales de los precios en el trading, suele establecer límites de fluctuación de precios. El movimiento del precio del contrato se limita durante un periodo de tiempo determinado, y la superación del límite establecido provocará la intervención del mercado o la suspensión del trading para garantizar la estabilidad del mercado y la protección de los intereses de los inversores. Estos límites ayudan a reducir la volatilidad del mercado y hacen que el proceso de trading sea más controlado y seguro.

Concretamente, las bolsas establecen límites diarios de fluctuación de precios. Por ejemplo, si la bolsa establece un límite diario del 5% para los futuros del cobre, su precio no se moverá más allá de este límite durante un día de trading. Esto significa que si el precio sube o baja más de un 5% durante la jornada de trading, la bolsa suspenderá el trading hasta que el mercado se estabilice o se restablezca el límite de precios.

El trading de futuros del cobre se divide en sesiones diurnas y nocturnas, con un horario de trading nocturno desde las 21:00 hasta la 1:00 del día siguiente. Los inversores pueden comprar y vender durante estas horas de trading designadas. Al final de cada jornada de trading, se produce una liquidación diaria en la que las posiciones se liquidan en función del último precio negociado en el mercado. Este proceso determina las pérdidas y ganancias del día y ajusta en consecuencia la cuenta de capital del inversor. La liquidación diaria sirve como sistema de cálculo de pérdidas y ganancias en tiempo real en el trading de futuros y ayuda a los inversores a gestionar su riesgo y su capital.

La transacción también conlleva comisiones de trading y de bolsa, etc., que varían según las normas de la empresa de futuros y de la bolsa. Además, el trading requiere la constitución de un margen como garantía, normalmente una parte del valor del contrato, para cubrir los posibles riesgos del trading. El importe del margen depende de la normativa de la bolsa y de las condiciones del mercado y suele ser un porcentaje del valor del contrato. El inversor debe pagar la cantidad adecuada de margen al abrir una posición para cubrir el riesgo de una posible pérdida.

Además, la operación suele liquidarse en efectivo. Esto significa que, al vencimiento del contrato de futuros del cobre, se realiza una liquidación en efectivo basada en el precio de liquidación final en el mercado y no en la entrega real del metal de cobre. Este enfoque permite a los inversores obtener ganancias de inversión de las fluctuaciones de los precios participando en el mercado de futuros sin tener que ocuparse directamente de la entrega física.

Invertir en futuros del cobre requiere un estricto cumplimiento de las normas establecidas por las bolsas y los reguladores, que abarcan el control de las fluctuaciones de los precios y el cumplimiento del comportamiento de trading para garantizar la equidad y la transparencia de las operaciones del mercado. Al mismo tiempo, para hacer frente con eficacia a los riesgos asociados a la volatilidad del mercado, los inversores deben desarrollar y aplicar estrategias eficaces de gestión de riesgos, como la fijación de órdenes stop-loss, la gestión de posiciones y la evaluación periódica de la situación del mercado, para garantizar que el proceso de trading pueda controlar y gestionar eficazmente el riesgo.

Qué esperar de la evolución de los precios de los futuros del cobre

Entre los factores fundamentales para entender los movimientos del precio de los futuros del cobre se incluyen los fundamentos de la oferta y la demanda, los datos económicos, el análisis técnico, la opinión del mercado y los flujos de capital, los riesgos geopolíticos, la dinámica de la industria y los cambios políticos. La combinación de estos factores ayuda a entender en su totalidad y a hacer una previsión eficaz del movimiento de su precio.

El mercado mundial del cobre está influido por una serie de factores, como la oferta y la demanda, la situación económica mundial y las políticas comerciales internacionales. Los principales países productores de cobre, como Chile, Perú y China, así como los principales países consumidores de cobre, como China, Estados Unidos y la Unión Europea, tienen un impacto directo en el equilibrio entre la oferta y la demanda de cobre en términos de cambios en la producción, niveles de inventario y datos de exportación e importación. Los desequilibrios entre la oferta y la demanda suelen provocar fuertes fluctuaciones en los precios del cobre, por lo que estos factores son de gran importancia para los movimientos de los precios de los futuros del cobre.

Entre ellos, la situación de los inventarios del mercado del cobre es crucial para la oferta y la demanda del mercado y la tendencia de los precios de los contratos de futuros del cobre, que se dividen en dos categorías: explícitos e implícitos. Los inventarios explícitos incluyen datos públicos y transparentes de bolsas como la Bolsa de Futuros de Shanghái (SFE), el Centro de Intercambio de Energía (EEC), la LME y la NYMEX, que proporcionan a los participantes en el mercado una comprensión intuitiva del nivel actual de los inventarios de cobre. Los inventarios ocultos, por su parte, se refieren a las existencias opacas y difíciles de contar con precisión, como el cobre a la deriva en el mar, los retrasos en las fábricas y el mineral almacenado en las minas, así como la chatarra de cobre de alta calidad.

Aunque son difíciles de contar con precisión, la existencia y el impacto de estos inventarios son especialmente importantes en caso de cambios no convencionales en el mercado. Por lo tanto, los inversores y los analistas del mercado deben tener en cuenta los datos explícitos e implícitos de los inventarios y analizarlos exhaustivamente junto con el entorno del mercado y los datos económicos para desarrollar estrategias de inversión eficaces y medidas de gestión del riesgo.

Mientras tanto, como metal industrial, el precio del cobre se ve afectado significativamente por el crecimiento económico mundial y los datos económicos de las principales economías. El crecimiento económico conlleva un aumento de la demanda para el desarrollo de infraestructuras y la fabricación, lo que empuja directamente al alza la demanda y el precio del cobre. Por ello, los inversores y los analistas del mercado prestan mucha atención a los datos económicos de las principales economías, como Estados Unidos y China, incluida la tasa de crecimiento del PIB, el índice de actividad manufacturera, etc., así como a sus expectativas de crecimiento económico antes de realizar inversiones en contratos de futuros del cobre.

Los movimientos del precio de los futuros del cobre pueden analizarse con la ayuda de indicadores técnicos y patrones gráficos. Entre los indicadores técnicos más utilizados se encuentran las medias móviles, el índice de fuerza relativa (RSI) y la divergencia de convergencia de medias móviles (MACD), que ayudan a identificar los niveles de soporte y resistencia de los precios, así como los puntos de inflexión en las tendencias del mercado.

Por ejemplo, el mercado de futuros del cobre de Shanghái ha atravesado una fase relativamente tranquila y lateral durante el último año, pero los últimos movimientos han mostrado una ruptura de un nivel clave de triángulo ascendente y han creado un escenario de ruptura de la brecha. Una vez que el mercado rompe por encima de un punto de resistencia clave, suele desencadenar una tendencia sostenida a medio y largo plazo.

Estar atento a la opinión de los participantes en el mercado y a los flujos de los fondos de materias primas puede tener un impacto significativo en la volatilidad a corto plazo de los precios de los futuros del cobre. En particular, los cambios en las posiciones de los gestores de fondos y el movimiento de los fondos especulativos que entran y salen del mercado pueden influir significativamente en la opinión del mercado y en los movimientos de los precios.

Por ejemplo, cuando los gestores de fondos aumentan sus posiciones, puede indicar que son alcistas respecto al precio futuro del cobre, lo que llevará a otros inversores del mercado a seguir su ejemplo, impulsando así el precio al alza. Por el contrario, si los fondos especulativos se retiran del mercado a gran escala, esto podría desencadenar una caída de los precios.

Además, una posición unilateral elevada en los futuros del cobre indicaría que una gran cantidad de dinero está entrando en el mercado para apoyar la subida de los precios del cobre. Estas entradas de fondos a gran escala suelen reflejar fuertes incentivos para perseguir precios más altos, y el mercado espera aumentar las posiciones el mes que viene, lo que en conjunto apoya la probabilidad de nuevas subidas del precio del cobre.

Las tensiones geopolíticas, las catástrofes naturales o los grandes acontecimientos (por ejemplo, las interrupciones de la cadena de suministro) podrían repercutir en el mercado del cobre y desencadenar fuertes oscilaciones de los precios de los contratos de futuros del cobre. También es crucial vigilar la dinámica de la industria relacionada con el cobre. Por ejemplo, el desarrollo de los vehículos eléctricos, las inversiones en construcción e infraestructuras y los cambios políticos tienen un impacto directo en la demanda de cobre.

En particular, el mercado chino, como mayor consumidor e importador de cobre del mundo, tiene una influencia significativa en los precios y la demanda mundiales de cobre. La demanda china de cobre en áreas como la construcción, el desarrollo de infraestructuras y la fabricación de productos electrónicos es enorme, por lo que la evolución y los cambios del mercado chino tienen un profundo impacto en el patrón de oferta y demanda del mercado mundial del cobre.

En resumen, para entender con precisión los movimientos del precio de los futuros del cobre, los inversores y las industrias relacionadas deben prestar atención a los indicadores técnicos, los patrones de los gráficos y los factores fundamentales del mercado. Es crucial seguir de cerca los movimientos del mercado y desarrollar estrategias flexibles para hacer frente a los posibles cambios y desafíos.

Factores fundamentales del trading de futuros del cobre y análisis del mercado

| Contenido básico de trading |

Contenido del análisis del mercado |

| Es un contrato de derivados con el cobre como subyacente. |

El crecimiento mundial y la industria manufacturera influyen en la demanda de cobre. |

| Incluye el volumen por lote, el lugar de entrega y las reglas. |

¿Cómo afectan a los precios los cambios en la oferta y la demanda de cobre? |

| Horario oficial de trading y el tiempo de negociación en el mercado 24 horas. |

Uso de gráficos e indicadores para prever los precios del cobre. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.