Торговля

Краткое содержание:

Краткое содержание:

Правила фьючерсов на медь включают спецификации контрактов, часы торговли и маржу. Отслеживание глобальных тенденций и показателей помогает создавать эффективные стратегии.

Коппер, известный как «Доктор Коппер»? играет важную роль в мировой экономике. Многие инвесторы рассматривают его как зеркало для оценки состояния мировой экономики. Таким образом, колебания цен на фьючерсы на медь, будучи инвестиционным инструментом на фьючерсном рынке, не только позволяют инвесторам получать прибыль, но и предоставляют им ценные экономические сигналы, которые позволяют им быть более дальновидными при формулировании своих инвестиционных стратегий. Теперь давайте углубимся в основы торговли фьючерсами на медь и анализа рынка.

Что означают фьючерсы на медь?

Это фьючерсный контракт на металл, который позволяет инвесторам покупать или продавать определенное количество меди по согласованной цене в согласованное время в будущем. Торговля фьючерсными контрактами на медь происходит на фьючерсных биржах, и инвесторы могут использовать эти контракты для хеджирования цен или спекулятивной торговли.

Размер и срок поставки каждого контракта стандартизированы, чтобы обеспечить последовательность и предсказуемость рыночной торговли, а также предоставить инвесторам стабильную торговую среду и четкие торговые правила. Как правило, она продается в единицах по 25 000 фунтов меди, представленных в каждом контракте, и доставка обычно происходит на специально отведенных складах доставки, точное местонахождение которых определяется биржей.

Инвестирование во фьючерсы на медь имеет большой потенциал, но сопряжено с высоким риском волатильности рынка. Он подвержен высокой волатильности цен из-за сочетания факторов. К ним относятся глобальные условия спроса и предложения, экономические циклы, настроения рынка и геополитическая напряженность. Дефицит или избыток предложения могут привести к резким колебаниям цен; растущий спрос в периоды экономического роста обычно приводит к росту цен; а рецессия или замедление роста могут привести к снижению цен.

Участниками этого рынка являются многочисленные заинтересованные стороны, включая производителей, потребителей и инвесторов. Кроме того, есть участники, заинтересованные в рынке меди, которые имеют реальный спрос или ожидают колебания цен, например финансовые учреждения и торговые компании, которые используют фьючерсный рынок для управления рисками или арбитражных операций.

Вместе эти участники способствуют процессу ликвидности и ценообразования на фьючерсном рынке меди, где производители и потребители меди могут использовать фьючерсные контракты для эффективного хеджирования своего ценового риска, тем самым обеспечивая стабильные цены для будущих покупок или продаж меди. Производители, такие как горнодобывающие компании, сталкивающиеся с колебаниями цен на медь, которые могут повлиять на их прибыльность, могут зафиксировать будущие цены продажи и защитить свои доходы, открыв подходящие позиции на фьючерсном рынке. Потребители, такие как производители электронного оборудования или строительная отрасль, могут фиксировать стоимость покупки меди посредством фьючерсных контрактов, избегая ценовых рисков, связанных с колебаниями рыночных цен, и обеспечивая контролируемые производственные затраты.

Инвесторы могут участвовать в рынке и получать инвестиционную прибыль от колебаний цен, покупая или продавая фьючерсные контракты на медь. Эту сделку часто называют спекуляцией. Спекулянты могут ожидать, что цена меди вырастет или упадет, и принимать решения о покупке или продаже на основе анализа рынка и прогнозов, тем самым получая прибыль от спреда.

Кроме того, инвесторы могут использовать динамику рынка фьючерсов на медь для прогнозирования глобальных экономических тенденций и направления промышленной деятельности. Как представитель промышленных металлов, спрос на медь и колебания цен обычно отражают изменения в мировой экономической активности. В результате инвесторы часто смотрят на спрос и предложение, данные о запасах и ценовые тенденции на этом рынке, чтобы экстраполировать глобальную производственную активность и ожидания экономического роста.

Например, рост цен на медь может свидетельствовать о сильном глобальном экономическом росте, поскольку медь широко используется в таких отраслях, как строительство, энергетическое оборудование и электроника, а спрос на нее чувствителен к расширению глобального производства и развитию инфраструктуры. Таким образом, анализируя эффективность этого рынка, инвесторы могут предоставить важные рыночные сигналы и рекомендации для прогнозирования направления экономики для своих инвестиционных решений.

Фьючерсные контракты на медь обычно имеют возможность расчета наличными или физической поставки, в зависимости от фьючерсной биржи и условий контракта. Денежный расчет означает, что по истечении срока действия контракта обе стороны сделки выплачивают денежные средства для расчета по контракту, который не предполагает фактической поставки металлической меди. Физическая поставка, с другой стороны, требует от покупателя или продавца контракта обеспечить фактическую поставку металлической меди по истечении срока действия контракта, отвечающую стандартам качества и количества, установленным фьючерсной биржей.

Этот выборочный расчет позволяет контракту удовлетворить потребности различных инвесторов и трейдеров, некоторые из которых могут предпочесть расчет наличными, чтобы избежать сложности и стоимости физической доставки, в то время как другие могут выбрать физическую доставку, чтобы непосредственно участвовать в физической доставке. движение рынка и управление рисками.

Как важный промышленный металл, фьючерсный рынок на медь выполняет важные функции определения цен и управления рисками во всем мире. Для инвесторов и предприятий, обеспокоенных рынком металлов, крайне важно понимать основные характеристики и функционирование рынка фьючерсов на медь. Понимая динамику спроса и предложения, экономические данные, технический анализ, настроения рынка и изменения в политике, инвесторы могут лучше формулировать торговые стратегии и управлять рисками, в полной мере используя инвестиционный потенциал этого рынка.

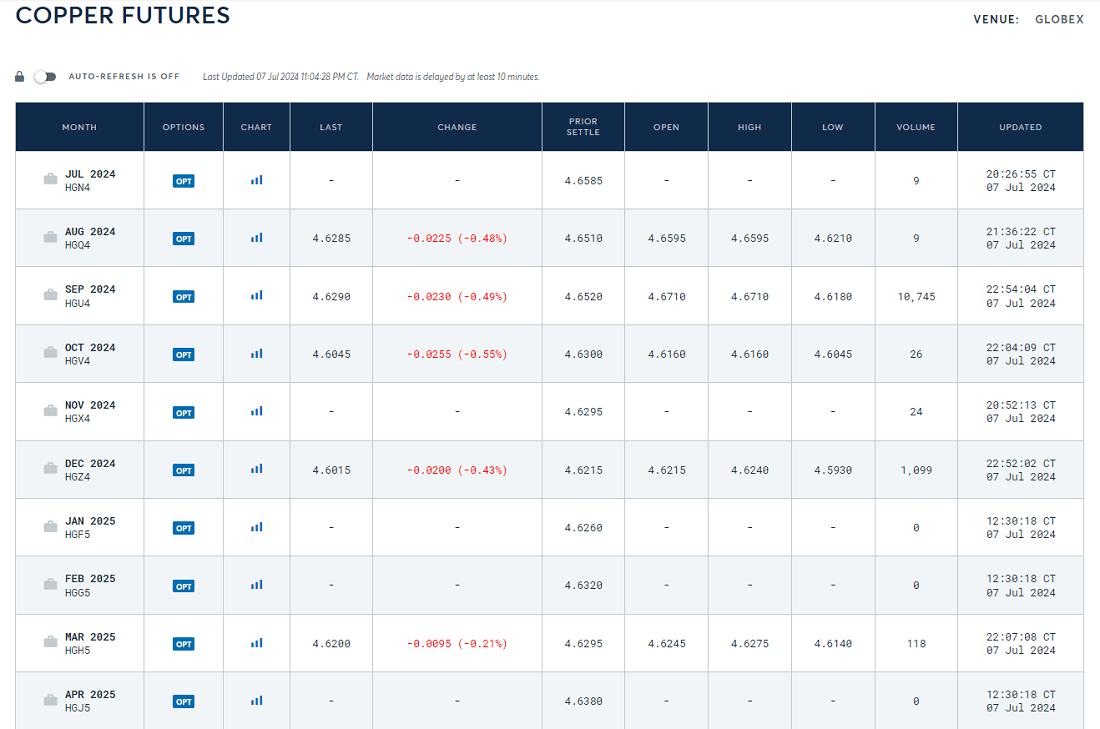

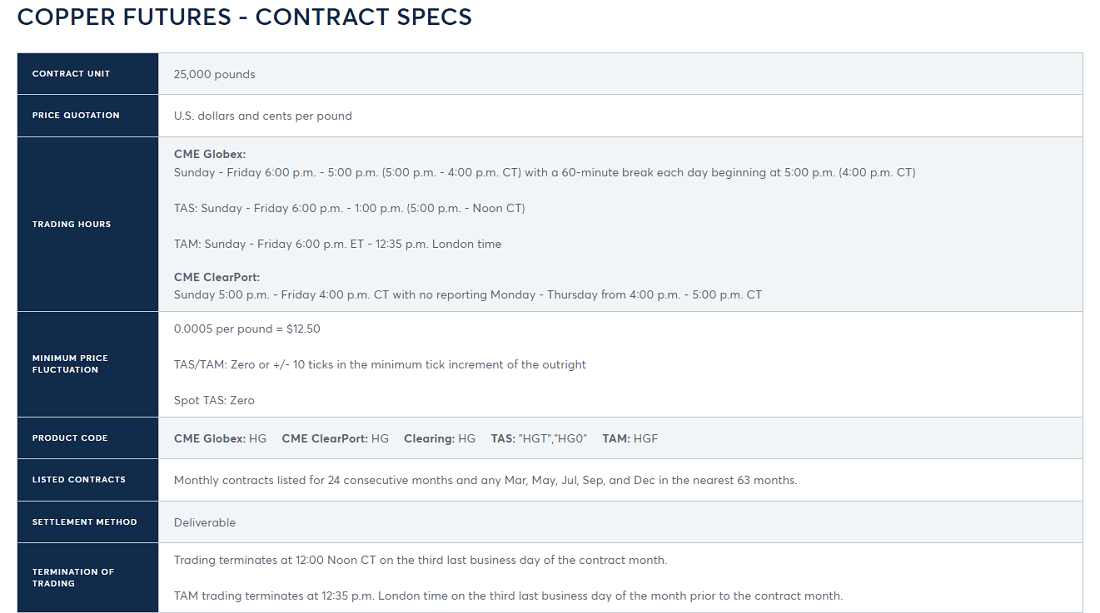

Правила торговли фьючерсами на медь

Инвесторы покупают и продают фьючерсные контракты на медь через фьючерсный рынок, чтобы хеджировать ценовой риск или для спекуляций. Этот тип торговли фьючерсными контрактами с медью в качестве базового актива обладает высокой ликвидностью и прозрачностью и привлек широкое внимание инвесторов со всего мира. Биржи предлагают стандартизированные контракты, включая размер контракта, даты поставки и требования к качеству.

Лот фьючерсного контракта на медь относится к стандартной торговой единице контракта с одним лотом, которая в большинстве случаев фактически относится к 25 тоннам (или 25 000 фунтов) металлической меди, единице, которая стандартизирована для определения количества металлической меди, включенной в фьючерсный контракт на медь. каждый контракт. Эта стандартизация помогает гарантировать, что участники рынка имеют четкое понимание размера и стоимости каждой транзакции, что облегчает управление рисками и принятие инвестиционных решений.

Обычно он доставляется на склад или в конкретный пункт доставки, указанный фьючерсной биржей. Эти места должны соответствовать стандартам и требованиям, изложенным во фьючерсном контракте, чтобы гарантировать, что поставляемая металлическая медь соответствует заранее установленным стандартам качества и количества. Выбор пункта поставки может иметь прямое влияние на то, как в конечном итоге будет исполнен фьючерсный контракт, и эти конкретные детали обычно прописаны в спецификациях контракта, чтобы участники рынка знали и соблюдали соответствующие торговые процедуры.

На Китайской Шанхайской фьючерсной бирже (SHFE) фьючерсы на медь обычно доставляются на определенные склады или пункты доставки, указанные биржей, чтобы гарантировать, что поставляемая металлическая медь соответствует стандартам качества и количества, указанным в контракте. С другой стороны, облигационные фьючерсы на медь обладают особенностью, позволяющей осуществлять трансграничные поставки, гибкостью, которая лучше соответствует конкретным потребностям рынка и режимам работы участников.

Разные месяцы контракта имеют разные месяцы поставки, что позволяет инвесторам выбрать подходящий контракт для торговли в соответствии со своими потребностями и ожиданиями рынка. Выбирая контракты с разными месяцами поставки, инвесторы получают возможность участвовать в рынке и управлять своими целями по риску и доходности. Такая гибкость позволяет рынку удовлетворять стратегические потребности различных инвесторов, будь то краткосрочная спекулятивная торговля или долгосрочное управление рисками и хеджирование.

Чтобы избежать необычных колебаний цен в торговле, обычно устанавливаются пределы колебаний цен. Движение цены контракта ограничено в течение определенного периода времени, и превышение установленного лимита приведет к вмешательству на рынок или приостановке торгов для обеспечения стабильности рынка и защиты интересов инвесторов. Эти лимиты помогают снизить волатильность на рынке и сделать торговый процесс более контролируемым и безопасным.

В частности, биржи устанавливают лимиты ежедневных колебаний цен. Например, если биржа установит дневной лимит в 5% для фьючерсов на медь, то его цена не превысит этот лимит в течение торгового дня. Это означает, что если цена вырастет или упадет более чем на 5% в течение торгового дня, биржа приостановит торги до тех пор, пока рынок не стабилизируется или не будет сброшен ценовой лимит.

Торговля фьючерсами на медь разделена на дневные и ночные сессии, при этом ночные торги проводятся с 21:00 до 1:00 следующего дня. Инвесторы могут покупать и продавать в эти назначенные торговые часы. В конце каждого торгового дня происходит ежедневный расчет, при котором позиции рассчитываются на основе последней торговой цены на рынке. Этот процесс определяет прибыль и убыток за день и соответствующим образом корректирует счет движения капитала инвестора. Ежедневный расчет служит системой расчета прибылей и убытков в режиме реального времени при торговле фьючерсами и помогает инвесторам управлять своим риском и капиталом.

Транзакция также включает в себя торговые комиссии, биржевые сборы и т. д., которые варьируются в зависимости от правил фьючерсной компании и биржи. Кроме того, торговля требует внесения маржи в качестве залога, обычно это часть стоимости контракта, для покрытия потенциальных торговых рисков. Размер маржи зависит от правил обмена и рыночных условий и обычно составляет процент от стоимости контракта. Инвестор обязан выплатить соответствующую сумму маржи при открытии позиции для покрытия риска возможного убытка.

Кроме того, сделка обычно осуществляется наличными. Это означает, что по истечении срока действия контракта расчет наличными производится на основе окончательной расчетной цены на рынке, а не фактической поставки металлической меди. Этот подход позволяет инвесторам получать инвестиционную прибыль от колебаний цен, участвуя на фьючерсном рынке, без необходимости иметь дело непосредственно с физической поставкой.

Инвестирование во фьючерсы на медь требует строгого соблюдения правил, установленных биржами и регуляторами, которые предусматривают контроль колебаний цен и соблюдение торгового поведения для обеспечения справедливости и прозрачности рыночных операций. В то же время, чтобы эффективно бороться с рисками, связанными с волатильностью рынка, инвесторам необходимо разработать и внедрить эффективные стратегии управления рисками, такие как установка стоп-лосс ордеров, управление позициями и регулярная оценка ситуации на рынке, чтобы обеспечить что торговый процесс может эффективно контролировать и управлять рисками.

Как вы оцениваете динамику цен на фьючерсы на медь?

Ключевые факторы в понимании движения цен на фьючерсы на медь включают фундаментальные показатели спроса и предложения, экономические данные, технический анализ, настроения рынка и потоки капитала, геополитические риски, динамику отрасли и изменения в политике. Сочетание этих факторов помогает сформировать комплексное понимание и эффективный прогноз движения цены.

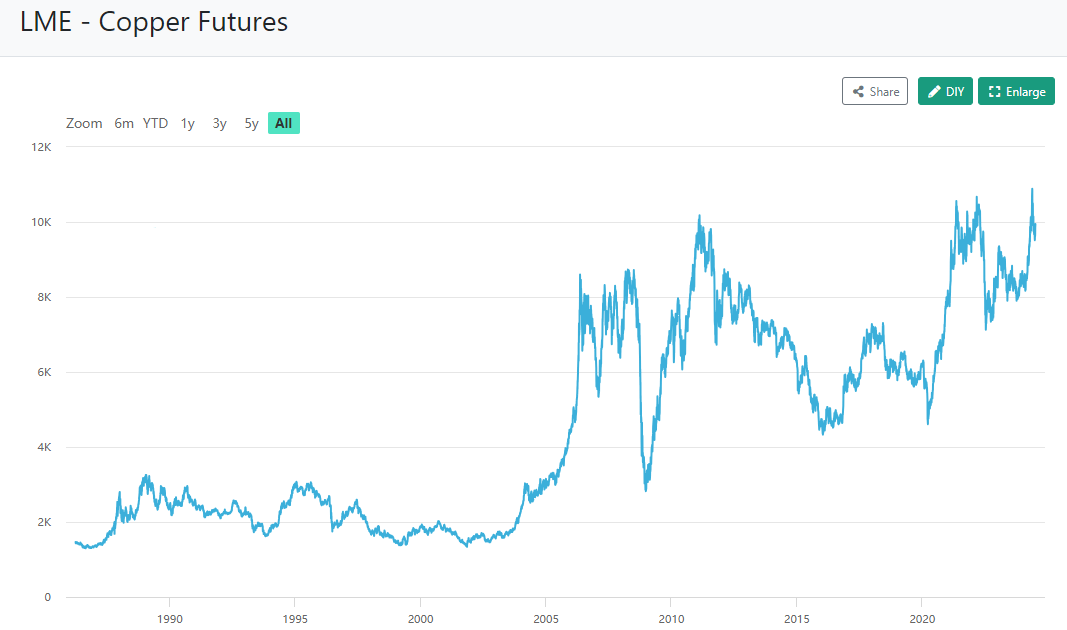

На мировой рынок меди влияет ряд факторов, включая спрос и предложение, глобальную экономическую ситуацию и международную торговую политику. Основные страны-производители меди, такие как Чили, Перу и Китай, а также основные страны-потребители меди, такие как Китай, США и Европейский Союз, оказывают прямое влияние на баланс между спросом и предложением на медь в пересчете на медь. изменений в производстве, уровне запасов, а также данных об экспорте и импорте. Дисбаланс между спросом и предложением часто приводит к резким колебаниям цен на медь, поэтому эти факторы имеют большое значение для движения цен фьючерсов на медь.

Среди них ситуация с запасами на рынке меди имеет решающее значение для рыночного спроса и предложения, а также для ценовой тенденции, которая делится на две категории: явную и неявную. Явные запасы включают общедоступные и прозрачные данные с таких бирж, как Шанхайская фьючерсная биржа (SFE), Центр энергетической биржи (EEC), LME и NYMEX, которые предоставляют участникам рынка интуитивное понимание текущего уровня запасов меди. Скрытые запасы, с другой стороны, относятся к запасам, которые непрозрачны и их трудно точно подсчитать, например, медь, дрейфующая в море, запасы на заводах и руда, хранящаяся в шахтах, а также высококачественный медный лом.

Хотя их сложно точно подсчитать, существование и влияние этих запасов особенно важны в случае нетрадиционных изменений на рынке. Таким образом, инвесторам и аналитикам рынка необходимо учитывать как явные, так и неявные данные инвентаризации и всесторонне анализировать их в сочетании с рыночной средой и экономическими данными, чтобы разработать эффективные инвестиционные стратегии и меры по управлению рисками.

Между тем, на цену меди, как промышленного металла, существенно влияют глобальный экономический рост и экономические данные крупнейших экономик. Экономический рост приводит к увеличению спроса на развитие инфраструктуры и производство, что напрямую приводит к росту спроса и цен на медь. Поэтому инвесторы и аналитики рынка уделяют пристальное внимание экономическим данным крупнейших экономик, таких как США и Китай, включая темпы роста ВВП, индекс производственной активности и т. д., а также ожиданиям их экономического роста.

Движение цен на фьючерсы на медь можно анализировать с помощью технических индикаторов и графических моделей. Обычно используемые технические индикаторы включают скользящие средние, индекс относительной силы (RSI) и расхождение схождения скользящих средних (MACD), которые помогают определить уровни поддержки и сопротивления для цен, а также поворотные моменты рыночных тенденций.

Например, шанхайский фьючерсный рынок меди в прошлом году пережил относительно спокойную и боковую фазу, но недавние движения показали прорыв ключевого уровня восходящего треугольника и создали сценарий прорыва гэпа. Как только рынок преодолевает ключевую точку сопротивления, это обычно вызывает устойчивый средне- и долгосрочный тренд на рынке.

Отслеживание настроений участников рынка и потоков сырьевых фондов может оказать существенное влияние на краткосрочную волатильность цен на фьючерсы на медь. В частности, изменения в позициях управляющих фондами и движение спекулятивных фондов на рынке и с него могут существенно влиять на настроения рынка и движения цен.

Например, когда управляющие фондами увеличивают свои позиции, это может указывать на то, что они оптимистичны в отношении будущей цены на медь, что побудит других инвесторов на рынке последовать их примеру, что приведет к росту цены. Напротив, если спекулятивные фонды массово уйдут с рынка, это может спровоцировать падение цен.

Кроме того, высокая односторонняя позиция по фьючерсам на медь будет указывать на то, что на рынок поступает большое количество денег для поддержки более высоких цен на медь. Такие крупномасштабные поступления в фонды обычно отражают сильные стимулы для погони за более высокими ценами, и рынок с нетерпением ожидает увеличения позиций в следующем месяце, что в совокупности подтверждает вероятность дальнейшего роста цен на медь.

Геополитическая напряженность, стихийные бедствия или крупные события (например, сбои в цепочках поставок) могут оказать влияние на рынок меди, вызвав резкие колебания цен. Также крайне важно следить за динамикой отрасли, связанной с медью. Например, развитие электромобилей, инвестиции в строительство и инфраструктуру, а также изменения в политике – все это оказывает прямое влияние на спрос на медь.

В частности, рынок Китая, как крупнейшего в мире потребителя и импортера меди, оказывает значительное влияние на мировые цены и спрос на медь. Спрос Китая на медь в таких областях, как строительство, развитие инфраструктуры и производство электроники, огромен, поэтому события и изменения на китайском рынке оказывают глубокое влияние на структуру спроса и предложения на мировом рынке меди.

Таким образом, чтобы точно понять динамику цен на фьючерсы на медь, инвесторы и смежные отрасли должны обращать внимание на технические индикаторы, графики и фундаментальные показатели рынка. Крайне важно внимательно следить за движениями рынка и разрабатывать гибкие стратегии для решения возможных изменений и проблем.

| Содержание основ торговли | Содержание анализа рынка |

| Это производный контракт, в основе которого лежит медь. | Глобальный рост и производство влияют на спрос на медь. |

| Включает объем на лот, место доставки и правила. | Как изменения спроса и предложения меди влияют на цены? |

| Официальные часы торговли и время круглосуточной рыночной торговли. | Использование графиков и индикаторов для прогнозирования цен на медь. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29