शेयर बाजार में, लोग आम तौर पर निवेश की रणनीति बनाने के लिए सामान्य बाजार का अनुसरण करना चुनते हैं। उदाहरण के लिए, अमेरिकी शेयर बाजार के एसएंडपी, डॉव और नैस्डैक, साथ ही चीन के ए-शेयर बाजार के शंघाई और शेनझेन इंडेक्स, शंघाई इंडेक्स के हाल के तेज उतार-चढ़ाव, जिसके लिए कई निवेशक बेहद चिंतित हैं, इसके रुझान पर बारीकी से नज़र रख रहे हैं। इसलिए, यह लेख शंघाई इंडेक्स ट्रेंड विश्लेषण और मुकाबला रणनीतियों पर ध्यान केंद्रित करेगा।

शंघाई सूचकांक किससे संबंधित है?

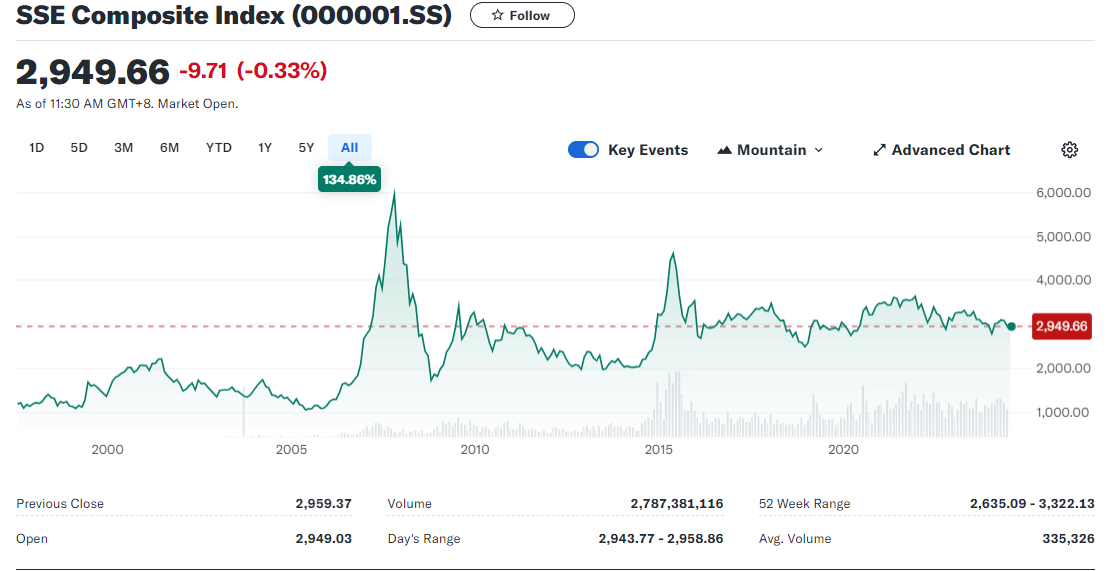

यह शंघाई स्टॉक एक्सचेंज कम्पोजिट स्टॉक प्राइस इंडेक्स है, या शंघाई के संक्षिप्त नाम से "शंघाई" है। इसे SSE कम्पोजिट इंडेक्स भी कहा जाता है और इसे आमतौर पर इसके दूसरे नाम, SSE इंडेक्स से जाना जाता है। चीन में शंघाई स्टॉक एक्सचेंज के मुख्य शेयर बाजार सूचकांकों में से एक के रूप में, यह पूरे शंघाई शेयर बाजार में स्टॉक की कीमतों की चाल को दर्शाता है।

एसएसई चीनी शेयर बाजार के प्रमुख शेयर बाजार सूचकांकों में से एक है, जिसे शंघाई स्टॉक एक्सचेंज (एसएसई) द्वारा संकलित और प्रकाशित किया जाता है। इसे पहली बार 15 जुलाई 1991 को प्रकाशित किया गया था, जिसकी प्रारंभिक आधार तिथि 19 दिसंबर 1990 थी और इसका आधार बिंदु 100 अंक था। एसएसई सूचकांक में शंघाई स्टॉक एक्सचेंज में सूचीबद्ध सभी स्टॉक शामिल हैं, जिसमें नए सूचीबद्ध स्टॉक दूसरे कारोबारी दिन सूचकांक गणना में शामिल किए जाते हैं।

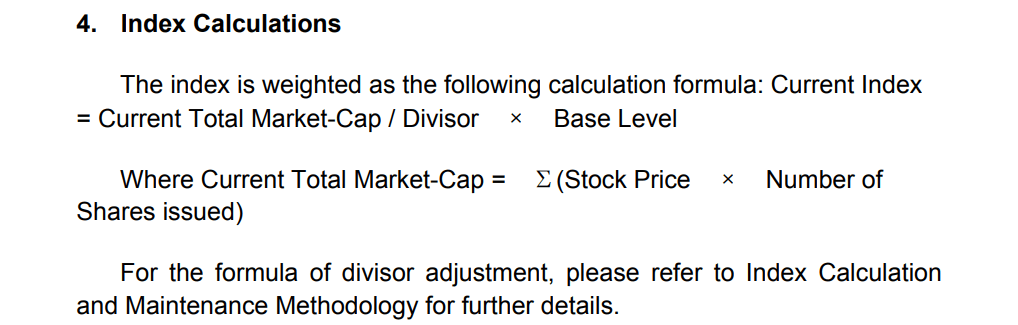

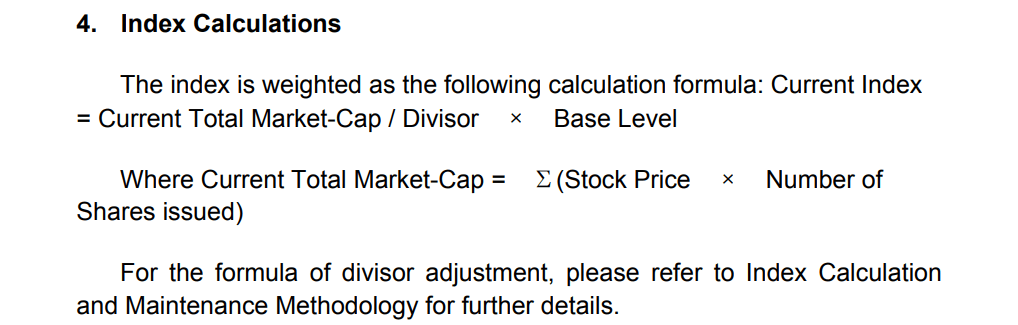

एसएसई इंडेक्स को इक्विटी वेटिंग विधि का उपयोग करके संकलित किया जाता है, जिसका अर्थ है कि इंडेक्स में प्रत्येक स्टॉक का वजन उसके बाजार पूंजीकरण के अनुसार होता है। इस विधि का अर्थ है कि बड़े बाजार पूंजीकरण वाले स्टॉक का इंडेक्स में अधिक वजन होता है और इंडेक्स की अस्थिरता पर अधिक महत्वपूर्ण प्रभाव पड़ता है। यह संकलन विधि न केवल बाजार में बड़ी कंपनियों के प्रदर्शन को सटीक रूप से दर्शाती है, बल्कि पूरे बाजार की प्रवृत्ति और अस्थिरता को भी दर्शाती है।

एसएसई इंडेक्स की गणना करते समय, शंघाई स्टॉक एक्सचेंज कई कारकों को ध्यान में रखता है, जैसे कि इंडेक्स गणना में भाग लेने वाली कंपनियों का बाजार पूंजीकरण और शेयर की कीमतें, ताकि यह सुनिश्चित किया जा सके कि इंडेक्स सही मायने में बाजार में सभी आकारों और क्षेत्रों की कंपनियों के समग्र बाजार प्रदर्शन को दर्शाता है। सूचकांकों में उतार-चढ़ाव का न केवल निवेशकों के निवेश निर्णयों पर सीधा प्रभाव पड़ता है, बल्कि बाजार की भावना और वित्तीय बाजार की स्थिरता में भी महत्वपूर्ण भूमिका होती है।

शंघाई इंडेक्स की संकलन प्रक्रिया की देखरेख और भागीदारी कई महत्वपूर्ण वित्तीय बाजार संगठनों द्वारा की जाती है, जिसमें शेन्ज़ेन स्टॉक एक्सचेंज और सीएसआई इंडेक्स कंपनी शामिल हैं। ये संगठन इंडेक्स संकलन नियमों के निर्माण और कार्यान्वयन के माध्यम से इंडेक्स की निष्पक्षता और वैधता सुनिश्चित करते हैं। चीनी शेयर बाजार के प्रमुख शेयर बाजार सूचकांकों में से एक के रूप में, एसएसई इंडेक्स वित्तीय बाजार विश्लेषण, आर्थिक स्थिति मूल्यांकन और निवेश रणनीति निर्माण में एक महत्वपूर्ण संदर्भ है।

सीएसआई मुख्य रूप से दो भागों से बना है: लार्ज-कैप स्टॉक और स्मॉल- और मिड-कैप स्टॉक। सफ़ेद रेखा का उपयोग आम तौर पर लार्ज-कैप स्टॉक (बड़े वजन वाले स्टॉक) को दर्शाने के लिए किया जाता है, और पीली रेखा छोटे और मध्यम-कैप स्टॉक (छोटे वजन वाले स्टॉक) को दर्शाती है। जब सूचकांक बढ़ा, तो सफ़ेद रेखा में पीली रेखा छोटे और मध्यम आकार के स्टॉक के प्रदर्शन से ऊपर थी। इसके विपरीत, छोटे और मध्यम आकार के स्टॉक का प्रदर्शन अपेक्षाकृत कमज़ोर था।

चीन के शेयर बाजार के निरंतर विकास के साथ, एसएसई सूचकांक ने विभिन्न प्रकार के शेयरों के बाजार के रुझान को बेहतर ढंग से प्रतिबिंबित करने के लिए 1992 में एक ए-शेयर सूचकांक और एक बी-शेयर सूचकांक जोड़ा, और 1993 में, इसने विभिन्न उद्योगों में शेयरों के प्रदर्शन को अधिक विस्तृत तरीके से प्रतिबिंबित करने के लिए कई वर्गीकृत सूचकांक, जैसे औद्योगिक, वाणिज्यिक, अचल संपत्ति और सार्वजनिक उपयोगिता सूचकांक जोड़े।

एसएसई इंडेक्स शंघाई स्टॉक एक्सचेंज में सूचीबद्ध सभी ए शेयरों और कुछ बी शेयरों को सैंपल स्टॉक के रूप में उपयोग करता है, जिसमें विभिन्न उद्योगों के प्रतिनिधि स्टॉक शामिल हैं। इंडेक्स शंघाई स्टॉक एक्सचेंज में सूचीबद्ध शेयरों के समग्र मूल्य रुझान को व्यापक रूप से दर्शाता है, जिसमें विभिन्न प्रकार की कंपनियों के बाजार पूंजीकरण और शेयर मूल्य प्रदर्शन को शामिल किया गया है। इस तरह, एसएसई इंडेक्स शंघाई शेयर बाजार के समग्र रुझान को व्यापक रूप से दर्शाने में सक्षम है, जिससे निवेशकों को महत्वपूर्ण बाजार संदर्भ जानकारी मिलती है।

चीन के शेयर बाजार के लिए एक महत्वपूर्ण संकेतक के रूप में, एसएसई इंडेक्स सीधे निवेशक भावना और बाजार की उम्मीदों को प्रभावित करता है। निवेशक अक्सर निवेश निर्णयों के संदर्भ के रूप में समग्र बाजार प्रवृत्ति का आकलन करने के लिए एसएसई इंडेक्स के उतार-चढ़ाव का उपयोग करते हैं। सूचकांक का उतार-चढ़ाव समग्र बाजार उत्साह और जोखिम की भूख को भी दर्शाता है और बाजार की तरलता और स्थिरता पर महत्वपूर्ण प्रभाव डालता है।

चीन के शेयर बाजार के एक महत्वपूर्ण संकेतक के रूप में, शंघाई इंडेक्स न केवल शेयर बाजार के समग्र प्रदर्शन को दर्शाता है, बल्कि बाजार के भविष्य के रुझानों के बारे में निवेशकों की अपेक्षाओं को भी दर्शाता है। एसएसई इंडेक्स की परिभाषा, इसके संकलन सिद्धांतों और बाजार में इसकी भूमिका की गहन समझ के माध्यम से, निवेशक बाजार की नब्ज को अधिक सटीक रूप से समझ सकते हैं और अधिक तर्कसंगत निवेश निर्णय ले सकते हैं।

शंघाई सूचकांक में बड़ी गिरावट के कारण

शेयर बाजार के समग्र प्रदर्शन को दर्शाने वाले एक सूचकांक के रूप में, शंघाई सूचकांक की वर्तमान दीर्घकालिक गिरावट ने व्यापक निवेशक निराशावाद को जन्म दिया है। यह गिरावट की स्थिति मुख्य रूप से मैक्रोइकॉनॉमिक्स, नीति विनियमन, अंतर्राष्ट्रीय व्यापार तनाव, बाजार के माहौल, कंपनी के प्रदर्शन, निवेशक भावना और तकनीकी संकेतकों जैसे कई कारकों के संयोजन के कारण होती है।

व्यापक आर्थिक दृष्टिकोण से, आर्थिक मंदी और मुद्रास्फीति शेयर बाजार को प्रभावित करने वाले दो मुख्य कारक हैं। अपेक्षा से कम आर्थिक वृद्धि कॉर्पोरेट लाभप्रदता को कमजोर कर सकती है, जिससे शेयर बाजार के बारे में निवेशकों की चिंता बढ़ सकती है, जिससे शेयर बाजार में गिरावट आ सकती है। उच्च मुद्रास्फीति केंद्रीय बैंक को मुद्रास्फीति को रोकने के लिए ब्याज दरों या आरक्षित आवश्यकता अनुपातों को बढ़ाने जैसे मौद्रिक नीति सख्त उपायों को अपनाने के लिए प्रेरित कर सकती है, जिससे बाजार में तरलता में कमी आ सकती है, जिसका बदले में शेयर बाजार पर नकारात्मक प्रभाव पड़ेगा।

और मौद्रिक नीति में सख्ती, जैसे कि केंद्रीय बैंक द्वारा ब्याज दरें बढ़ाना या बाजार में तरलता कम करना, शेयर बाजार पर नकारात्मक प्रभाव डालता है। निधियों की उच्च लागत और कॉर्पोरेट वित्तपोषण में कठिनाइयाँ आर्थिक गतिविधि और कॉर्पोरेट आय को कम करती हैं, जो बदले में शेयर बाजार के प्रदर्शन को प्रभावित करती हैं। राजकोषीय नीति में भी बदलाव होते हैं, जैसे कि खर्च में कटौती या कर में वृद्धि, जो बाजार के विश्वास को कम कर सकते हैं और कॉर्पोरेट आय की उम्मीदों और निवेशक भावना को प्रभावित कर सकते हैं, जो बदले में शेयर बाजार की स्थिरता के लिए अनुकूल नहीं है।

इस बीच, जब वैश्विक आर्थिक स्थिति खराब होती है, जैसे कि आर्थिक संकट या किसी प्रमुख अर्थव्यवस्था में मंदी के कारण, तो इसका चीन के शेयर बाजार पर नकारात्मक प्रभाव पड़ता है। व्यापार घर्षण में वृद्धि और भू-राजनीतिक जोखिमों के तीव्र होने से कॉर्पोरेट लाभप्रदता और भी कम हो सकती है और निवेशकों का विश्वास कम हो सकता है, शेयर बाजार में अस्थिरता और अस्थिरता बढ़ सकती है, जिसके परिणामस्वरूप शंघाई सूचकांक में गिरावट आ सकती है।

जब शेयर बाजार में अत्यधिक लाभ और उच्च स्टॉक मूल्यांकन होता है, तो इससे निवेशकों की चिंता और वापसी का दबाव भी हो सकता है, जिसके परिणामस्वरूप बाजार में बुलबुला बन सकता है। इस बीच, जब तकनीकी संकेतक ओवरबॉट दिखाते हैं या तकनीकी शीर्ष बनते हैं, तो निवेशक लाभ लेने का विकल्प चुन सकते हैं, जिससे अल्पकालिक गिरावट शुरू हो सकती है। वैकल्पिक रूप से, संस्थागत निवेशकों या प्रमुख शेयरधारकों द्वारा बड़े पैमाने पर बिकवाली से भी बाजार में घबराहट पैदा हो सकती है, जिससे फॉलो-द-लीडर बिक्री हो सकती है।

शेयर बाजार में कॉर्पोरेट कारक महत्वपूर्ण भूमिका निभाते हैं, जिसमें मुख्य रूप से आय में गिरावट और नकारात्मक समाचार दोनों शामिल हैं। घटती आय आमतौर पर सूचीबद्ध कंपनियों द्वारा वित्तीय रिपोर्ट जारी करने के रूप में प्रकट होती है, जो बाजार की अपेक्षाओं से कम आय दिखाती है, एक ऐसी स्थिति जो कंपनी की भविष्य की लाभप्रदता के बारे में निवेशकों की चिंता को बढ़ाती है, जिससे शेयर की कीमतों में गिरावट आती है। दूसरी ओर, वित्तीय घोटालों या पर्यावरणीय मुद्दों के उजागर होने जैसी नकारात्मक खबरें भी बाजार की भावना को काफी प्रभावित कर सकती हैं, जिससे कंपनी की संभावनाओं में निवेशकों का विश्वास कम हो जाता है और बदले में, शेयर की कीमतों पर नकारात्मक प्रभाव पड़ता है।

शेयर बाजार में निवेशकों की भावना एक अहम भूमिका निभाती है, खास तौर पर घबराहट की अभिव्यक्ति में। जब निवेशकों में घबराहट और चिंता की सामान्य भावना होती है, तो यह अक्सर शेयरों की भारी बिक्री को ट्रिगर करता है, जिससे शेयर बाजार में गिरावट आती है। यह भावना आमतौर पर तब ट्रिगर होती है जब बाजार में महत्वपूर्ण नकारात्मक खबरें होती हैं या जब समग्र आर्थिक वातावरण प्रतिकूल होता है, और परिणामस्वरूप, निवेशक बाजार में विश्वास खो देते हैं और बिक्री की लहर का अनुसरण करना चुनते हैं। इसके अलावा, जब बाजार में तरलता कम होती है, यानी, जब फंड की आपूर्ति मांग को पूरा करने में विफल हो जाती है, तो यह बिक्री व्यवहार को भी बढ़ा सकता है, जो बदले में शेयर बाजार को और नीचे धकेल देता है।

इसके अलावा, तकनीकी कारकों का शेयर बाजार पर महत्वपूर्ण प्रभाव पड़ता है, खासकर तब जब एक प्रमुख समर्थन स्तर से नीचे का ब्रेक आमतौर पर शेयर बाजार के तकनीकी पहलुओं में एक बड़े बदलाव का संकेत देता है। ऐसी स्थिति तकनीकी विश्लेषण रणनीतियों के आधार पर निवेशकों को बेचने के लिए प्रेरित कर सकती है, जिससे बाजार पर नीचे की ओर दबाव बढ़ जाता है। प्रमुख समर्थन स्तरों को संकेत बिंदुओं के रूप में देखा जाता है कि शेयर की कीमतें फिर से बढ़ सकती हैं या गिरना जारी रख सकती हैं, और एक बार जब वे खो जाते हैं, तो वे निवेशकों द्वारा अधिक काउंटर-ट्रेंड संचालन को ट्रिगर कर सकते हैं, जिससे बाजार की गिरावट की प्रवृत्ति तेज हो जाती है।

दूसरी ओर, अत्यधिक लीवरेज्ड फंड गिरते बाजार में महत्वपूर्ण भूमिका निभाते हैं, खासकर जब शेयर की कीमतें कुछ प्रमुख स्तरों से नीचे गिरती हैं, और घाटे को नियंत्रित करने के लिए पदों के अनिवार्य परिसमापन का सामना करना पड़ सकता है। यह स्थिति बाजार पर बिक्री के दबाव को बढ़ाती है क्योंकि बड़ी संख्या में पदों को बंद करने के लिए मजबूर किया जाता है, जिससे बाजार की गिरावट की तीव्रता और गति और भी तेज हो जाती है।

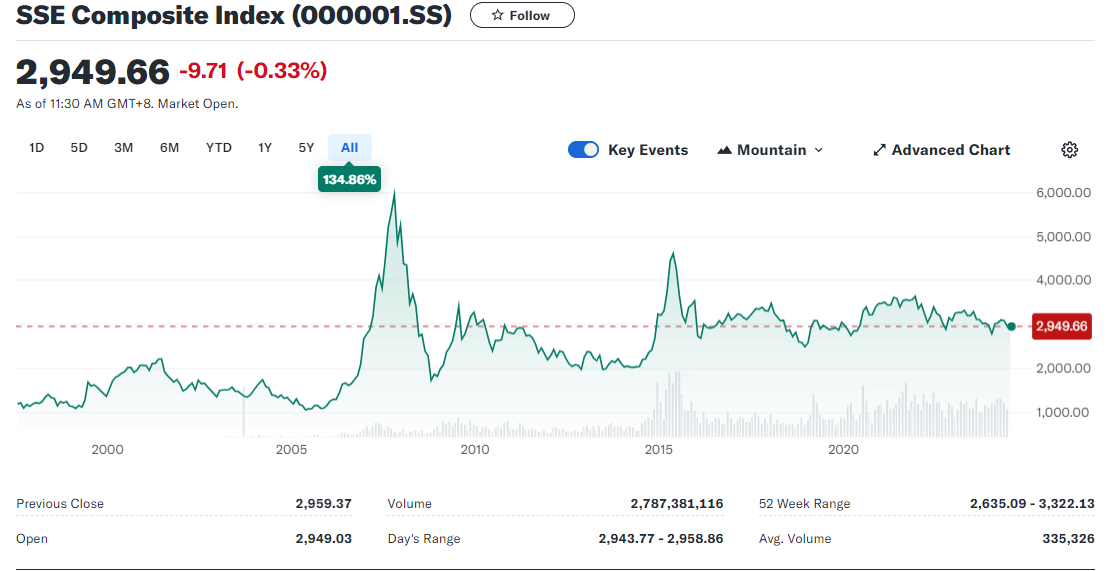

2015 में शंघाई इंडेक्स में तेज गिरावट के कई कारण हैं। सबसे पहले, शेयर बाजार में अत्यधिक लीवरेज वाले फंड की एक बड़ी मात्रा मौजूद थी, जिससे बाजार में बुलबुला पैदा हो गया। उस समय डीलीवरेजिंग नीति के कार्यान्वयन के कारण इन फंडों का बड़े पैमाने पर परिसमापन हुआ, जिससे शेयर बाजार में तेज गिरावट आई। दूसरा, सरकार द्वारा शुरू किए गए विनियामक उपाय, जैसे कि शेयर बाजार के वित्तपोषण को प्रतिबंधित करना और स्टांप ड्यूटी बढ़ाना, ने बाजार में घबराहट को और बढ़ा दिया और निवेशकों द्वारा बड़े पैमाने पर बिकवाली शुरू कर दी।

2020 की शुरुआत में गिरावट के कारण समान रूप से जटिल और विविध थे। सबसे पहले, आर्थिक आंकड़ों ने आर्थिक विकास में मंदी के जोखिम को दिखाया, जिससे आर्थिक दृष्टिकोण के बारे में बाजार की चिंताएँ उजागर हुईं। दूसरा, बढ़ती अंतरराष्ट्रीय कमोडिटी कीमतों और मौद्रिक नीति के संभावित सख्त होने की उम्मीदों से वैश्विक मुद्रास्फीति के दबाव ने निवेशकों की जोखिम लेने की इच्छा को कम कर दिया। इस बीच, संयुक्त राज्य अमेरिका और चीन के बीच व्यापार घर्षण की तीव्रता और अन्य भू-राजनीतिक तनावों के बढ़ने से बाजार में जोखिम से बचने की प्रवृत्ति बढ़ गई, जिसका शेयर बाजार पर नकारात्मक प्रभाव पड़ा।

वर्तमान में, 2024 की शुरुआत से शंघाई इंडेक्स में तेज गिरावट देखी जा रही है जो जून तक जारी रही, जिसका मुख्य कारण छोटे और मध्यम आकार के उद्यमों (एसएमई) के मुनाफे में सामान्य गिरावट है। बड़े निगमों के लिए अपेक्षाकृत स्थिर मुनाफे के बावजूद, छोटे और मध्यम आकार की कंपनियों के लिए पीएमआई डेटा ने खराब व्यावसायिक स्थितियों को दिखाया, जिसने बाजार की चिंताओं को बढ़ा दिया।

बाजार विश्लेषण से पता चला कि 5 बिलियन डॉलर से कम बाजार पूंजीकरण वाले शेयरों में आम तौर पर गिरावट आई, जबकि बड़े बाजार पूंजीकरण वाले शेयर अपेक्षाकृत स्थिर रहे या उनमें बढ़त दर्ज की गई, जिससे बाजार में मंदी के दौरान छोटे-कैप शेयरों की व्यापकता पर प्रकाश डाला गया। जबकि बढ़ते विनियमन और कॉर्पोरेट जालसाजी की घटनाओं ने बाजार को प्रभावित किया है, अधिक मौलिक बाजार दबाव कॉर्पोरेट मुनाफे में समग्र गिरावट की प्रवृत्ति से आया है, जो बाजार को प्रभावित करने की एक एकल घटना की क्षमता से अधिक है।

शंघाई इंडेक्स में तेज गिरावट के कारणों का विश्लेषण करके निवेशक बाजार की प्रवृत्ति को बेहतर ढंग से समझ सकते हैं और उसके अनुसार निवेश रणनीति और जोखिम प्रबंधन उपाय तैयार कर सकते हैं। इसके अलावा, निवेशकों को यह सुनिश्चित करने के लिए बाजार की स्थितियों का लगातार विश्लेषण करने की आवश्यकता है कि उनकी निवेश रणनीतियां ठोस और वर्तमान हैं।

शंघाई सूचकांक प्रवृत्ति और रणनीति का विश्लेषण

शंघाई सूचकांक प्रवृत्ति और रणनीति का विश्लेषण

शंघाई इंडेक्स के रुझान का विश्लेषण करने के लिए, निवेशक तकनीकी और मौलिक दोनों दृष्टिकोणों पर विचार कर सकते हैं। तकनीकी और मौलिक विश्लेषण के संयोजन का उपयोग करके, निवेशक बाजार की प्रवृत्ति का अधिक सटीक आकलन कर सकते हैं और इस प्रकार उचित निवेश रणनीति और प्रभावी जोखिम प्रबंधन उपाय तैयार कर सकते हैं।

तकनीकी दृष्टिकोण से, शंघाई इंडेक्स के रुझान का विश्लेषण करने के लिए विभिन्न तकनीकी संकेतकों और चार्ट पैटर्न का उपयोग किया जा सकता है। उदाहरण के लिए, दैनिक, साप्ताहिक या छोटी अवधि के के-लाइन चार्ट का विश्लेषण करके, आप मूल्य आंदोलनों, समर्थन और प्रतिरोध स्तरों की प्रवृत्ति का निरीक्षण कर सकते हैं, और बाजार में खरीद और बिक्री बलों और प्रवृत्ति की निरंतरता का निर्धारण कर सकते हैं।

तकनीकी संकेतक जैसे कि MACD (मूविंग एवरेज कन्वर्जेंस एंड डाइवर्जेंस इंडिकेटर) और RSI (रिलेटिव स्ट्रेंथ इंडिकेटर) बाजार में खरीद और बिक्री के संकेतों और ओवरबॉट और ओवरसोल्ड स्थितियों की पुष्टि करने में मदद कर सकते हैं। इसके अलावा, बोलिंगर बैंड और मूविंग एवरेज जैसे उपकरणों का उपयोग मूल्य में उतार-चढ़ाव की सीमा और प्रवृत्ति में मोड़ बिंदुओं को निर्धारित करने के लिए किया जा सकता है।

मौलिक दृष्टिकोण से, आप आर्थिक डेटा, नीतिगत परिवर्तन, कंपनी की आय रिपोर्ट और अन्य कारकों पर ध्यान केंद्रित कर सकते हैं जिनका बाजार पर गहरा प्रभाव पड़ता है। विशेष रूप से, आर्थिक विकास दर, मुद्रास्फीति दर और ब्याज दर नीति जैसे व्यापक आर्थिक डेटा, साथ ही उद्योग लाभप्रदता और मूल्य-आय अनुपात स्तर जैसे कंपनी के मूल तत्व शंघाई सूचकांक की प्रवृत्ति को प्रभावित करने वाले महत्वपूर्ण कारक हैं। इन आंकड़ों का गहन विश्लेषण निवेशकों को बाजार के समग्र स्वास्थ्य और विभिन्न उद्योगों की सापेक्ष ताकत और कमजोरियों का आकलन करने में मदद करता है, ताकि निवेश रणनीतियों और जोखिम प्रबंधन उपायों को समायोजित किया जा सके।

रणनीति बनाने के लिए सबसे पहले यह पहचानना ज़रूरी है कि मौजूदा बाज़ार किस चरण में है। बाज़ार को बढ़ते और गिरते बाज़ारों के अलग-अलग चरणों में बाँटने से बाज़ार के रुझान को और भी स्पष्ट रूप से समझने में मदद मिलती है। बढ़ते बाज़ार को लेआउट चरण, त्वरण चरण, उच्च बिंदु चरण और रिट्रेसमेंट चरण में विभाजित किया जा सकता है; गिरते बाज़ार में रिट्रेसमेंट चरण, पैनिक चरण, रिबाउंड चरण और बॉटम चरण शामिल हैं। प्रत्येक चरण में विशिष्ट बाज़ार विशेषताएँ और प्रतिभागी व्यवहार होते हैं; निवेशक इन विशेषताओं के अनुसार संबंधित रणनीतियाँ अपना सकते हैं।

उदाहरण के लिए, बढ़ते बाजार चरण के लेआउट में, ऊपर की ओर प्रवृत्ति के त्वरित चरण का लाभ उठाने के लिए धीरे-धीरे पदों का निर्माण करें, जबकि उच्च बिंदु चरण में, उच्च पीछा से बचने के लिए धीरे-धीरे पदों को कम करें। और गिरते बाजार में, आपको समय पर स्टॉप-लॉस को बाजार से बाहर निकालने के लिए रिट्रेसमेंट चरण में होना चाहिए, घबराहट के चरण में प्रतीक्षा-और-देखो रवैया बनाए रखना चाहिए, धीरे-धीरे रिबाउंड चरण में खरीद के अवसरों की तलाश करनी चाहिए, और सिग्नल के निचले स्तर का धैर्यपूर्वक इंतजार करना चाहिए। यह रणनीति निवेशकों को प्रभावी रूप से जोखिम को कम करने और निवेश रिटर्न में सुधार करने में मदद करती है।

बाजार की प्रवृत्ति को समझने के बाद, वर्तमान के-लाइन व्यवहार विश्लेषण निवेशकों को ट्रेडिंग रणनीति विकसित करने में मदद करने के लिए एक महत्वपूर्ण कदम है। लॉन्ग-लेड के-लाइन व्यवहार में आमतौर पर निरंतर वृद्धि की विशेषता होती है, जो मजबूत बाजार खरीद को दर्शाता है, और बढ़ती कीमतों की गति का लाभ उठाते हुए, स्पेस और कॉइन ड्रिलिंग स्पेस को बिछाते समय ट्रेडों में भाग लेने के लिए उपयुक्त है। शॉर्ट-लेड के-लाइन व्यवहार में निरंतर गिरावट का रुझान दिखाई देता है, जो मजबूत बाजार बिक्री दबाव को दर्शाता है। खुदरा क्षेत्र में खुदरा निवेशकों को अंधी भागीदारी से बचने के लिए सावधानी से देखा जाना चाहिए।

मल्टी-शॉर्ट गेम के मामले में, बाजार अधिक अस्थिर हो सकता है और इसमें उतार-चढ़ाव की प्रवृत्ति हो सकती है। निवेशकों को बाजार के भविष्य के रुझान को निर्धारित करने के लिए लंबी और छोटी शक्ति के अनुपात में होने वाले परिवर्तनों पर ध्यान देने की आवश्यकता है। बहुउद्देशीय थकावट क्षेत्र बाजार की बहुउद्देशीय बिजली खपत को संदर्भित करता है और यह संकेत दे सकता है कि बाजार उलटने या समायोजित होने वाला है। इस समय, निवेशकों को बाजार के संकेतों और परिवर्तन के तकनीकी संकेतकों पर पूरा ध्यान देना चाहिए और संबंधित पदों और रणनीतियों को समायोजित करना चाहिए।

शंघाई इंडेक्स के मौलिक डेटा के आधार पर रणनीति तैयार करते समय, अप और डाउन स्टॉप का अनुपात, ब्लो-अप दर, वित्तपोषण और बॉन्ड डेटा, और टर्नओवर वॉल्यूम बाजार की गर्मी और पूंजी प्रवाह के प्रमुख संकेतक हैं। अप/डाउन अनुपात बाजार में स्टॉप की संख्या के अनुपात को दर्शाता है, और एक उच्च अप/डाउन अनुपात आमतौर पर उच्च स्तर की व्यापारिक गतिविधि को इंगित करता है। दूसरी ओर, ब्लो-अप अनुपात, किसी दिए गए ट्रेडिंग दिवस में अप/डाउन स्टॉप को हिट करने वाले शेयरों के अनुपात को मापता है, जो व्यक्तिगत शेयरों के लिए बाजार के उत्साह की डिग्री को दर्शाता है।

वित्तपोषण डेटा निवेशकों द्वारा ट्रेडिंग के लिए लीवरेज्ड फंड के उपयोग के बारे में जानकारी प्रदान करता है, जिसमें उच्च वित्तपोषण शेष राशि आशावादी बाजार भावना को दर्शाती है और उच्च वित्तपोषण शेष राशि बाजार में गिरावट के जोखिम के बारे में निवेशक की चिंता को दर्शाती है। वॉल्यूम बाजार गतिविधि का एक महत्वपूर्ण संकेतक है, और उच्च वॉल्यूम आमतौर पर अधिक बाजार अस्थिरता या पूंजी गतिविधि के उच्च स्तर से जुड़ा होता है। ये डेटा निवेशकों को बाजार की व्यापारिक गतिविधियों और प्रतिभागियों की भावना को समझने में मदद करते हैं और निवेश रणनीतियों को तैयार करने के लिए एक महत्वपूर्ण संदर्भ प्रदान करते हैं।

कुल मिलाकर, शंघाई इंडेक्स ट्रेंड के विश्लेषण के लिए तकनीकी और मौलिक कारकों के संयोजन की आवश्यकता होती है, साथ ही लचीली ट्रेडिंग रणनीति विकसित करने से पहले वास्तविक समय के बाजार की गतिशीलता और निवेशक भावना का संयोजन भी आवश्यक है। इसमें खरीद और बिक्री बिंदुओं की समय पर समझ के साथ-साथ जोखिम नियंत्रण और धन प्रबंधन का प्रभावी निष्पादन भी शामिल है।

शंघाई सूचकांक प्रवृत्ति विश्लेषण और प्रतिक्रिया रणनीति

| प्रवृत्ति विश्लेषण

|

निपटने की रणनीतियां

|

| निवेशकों की भावनाओं पर ध्यान केंद्रित करें, जिसमें घबराहट या आशावाद शामिल हो।

|

स्थिर रहें; अन्धाधुन्ध घबराने या प्रवृत्तियों का अनुसरण करने से बचें।

|

| तकनीकी अंतर्दृष्टि के लिए चलती औसत और आरएसआई का विश्लेषण करें।

|

प्रवृत्ति की पुष्टि और ट्रेडों के लिए संकेतक का उपयोग करें।

|

| आर्थिक आंकड़ों और नीतिगत परिवर्तनों के बाज़ार पर पड़ने वाले प्रभाव पर विचार करें।

|

दीर्घकालिक बाजार प्रवृत्ति पूर्वानुमान के लिए नीति की निगरानी करें।

|

| वर्तमान लोकप्रिय क्षेत्रों या स्टॉक के प्रभाव का विश्लेषण करें।

|

निवेश के लिए लोकप्रिय क्षेत्रों या स्टॉक पर ध्यान केंद्रित करें।

|

| पोर्टफोलियो जोखिम का प्रबंधन करें; अत्यधिक एकाग्रता से बचें।

|

बाजार-समायोजित स्थितियों के साथ जोखिम का प्रबंधन करें।

|

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

शंघाई सूचकांक प्रवृत्ति और रणनीति का विश्लेषण

शंघाई सूचकांक प्रवृत्ति और रणनीति का विश्लेषण