取引

EBCについて

公開日: 2024-07-12

更新日: 2024-10-18

中国人は一般的に貯蓄を好み、特に中高年層は収入が安定しており、日々の出費が少ないため、貯蓄に熱心です。一方、若者は住宅ローンや自動車ローンの費用が高いため、貯蓄能力が限られています。預金を引き付けるために、銀行は譲渡性預金(CD)などの高金利の預金勧誘業務から徐々に撤退してきました。代わりに、譲渡性預金は現在、比較的安定した投資オプションとして機能し、より高い収益を求める多くの投資家を引き付けています。それでは、譲渡性預金の利点とリスクを詳しく見ていきましょう。

譲渡性預金とはなにか?

(*本記事では日本国外における譲渡性預金について述べているため、必ずしも日本の譲渡性預金とは一致しない特徴があります。)

譲渡性預金(CD)とは、銀行が発行する定期預金証書の一種で、金利が高く、預入期間が長く、遊休資金が多く、短期的な資金回転を必要とせず、高い金利収益を求める投資家に適しています。このタイプの投資商品は、安全で信頼できるだけでなく、投資家の長期資金管理のニーズにも応え、資金を保管して価値を高めるための理想的なツールになります。

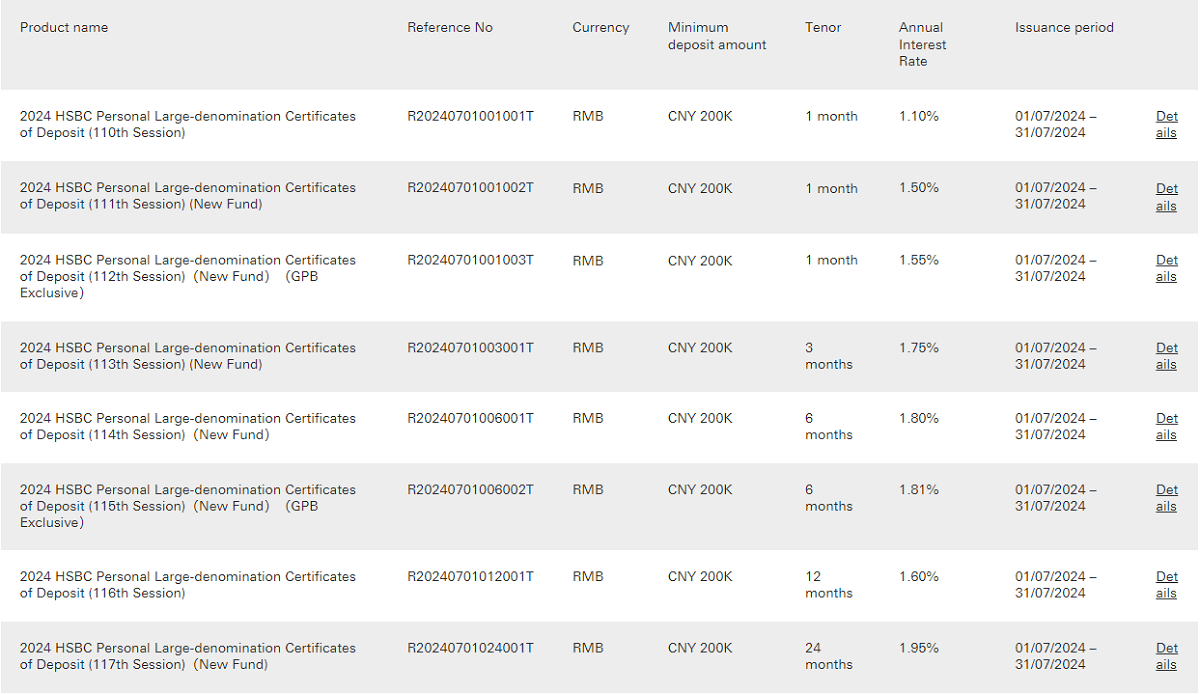

これらの預金証書は、銀行やその他の預金金融機関が非金融機関投資家向けに特別に設計した商品であり、発行には中央銀行の承認が必要であり、預金の最低預入額は通常の預金口座より高く、通常は20万元(およそ400万円)以上に設定されていることがほとんどです。機関投資家の場合は、1,000万元(およそ2億円)の預入金が必要です。

比較的高い金利が適用され、通常の定期預金よりも約20%から50%高くなりますが、中小規模の銀行では50%以上高くなることもあります。これらの金利は、プライムレートの55%を超えることはなく、正確な金利は市場の状況に応じて変動することがあります。

例えば、中国農業銀行は現在、3年物の譲渡性預金を年利2.35%で設定していますが、これは同じ満期の定期預金の1.95%と比べて0.4パーセントポイント高いものであり、この高い金利は投資家にとってより魅力的な収入の選択肢となっています。

特に、金利の市場化以前、大手国有銀行はより高い金利の譲渡性預金口座を導入し、多くの投資家を引き付けていました。金利の市場化が進むにつれて、その金利は近年低下していますが、それでも一般の貯蓄口座の金利水準より高くなっています。

また、通常は預金保険の保護も受けられます。預金額が 50 万元(およそ1,000万円)を超えない場合、投資家は預入元本の100%が保護されます。この保険は通常、国によって設定されるため、投資家はこのような高金利の長期預金商品に安心して投資できるという安心感を得ることができます。

さらに、譲渡性預金は満期日が固定されており、投資家は必要に応じてさまざまな標準満期日を選択できます。満期日の種類は非常に多様で、投資家は1か月から5年まで、ニーズに合った預入期間を選択できます。この柔軟性により、預金の管理と保管、投資家の長期資金管理のニーズへの対応、投資計画に最適です。

また、満期時に一括返済、月次、四半期、年次返済など、投資家のニーズや投資目的に応じて選択できるさまざまな利付オプションも提供しています。この柔軟性と選択性により、投資家は市場状況や個人の資金ニーズに応じて効果的な資金管理と投資計画を行うことができます。

譲渡性預金は、有効期間中は譲渡が可能であり、保有者は他人に譲渡したり、相互交渉により譲渡価格を決定したりできるため、ある程度の市場流動性があります。この譲渡性により、投資家は定期預金の満期を待たずに、必要なときにすぐに資金を換金できるため、魅力的です。また、譲渡の柔軟性だけでなく、担保としても使用できます。

ただし、譲渡性預金は通常、いつでも早期引出しが可能ではないことに注意してください。投資家が預入期間の終了前に資金を早期に引き出す必要がある場合、より高いペナルティや利息損失に直面する可能性があります。一方、一部の銀行では、早期引出しに追加の手数料を請求し、早期引出しのコストを高くすることがあります。

さらに、一部の銀行では、早期引出しを行うために一定の最低額を要求しています。したがって、投資家は、不必要な経済的損失を避け、資金が最大限に効果的に使用されるように、早期引出しを検討する際には、メリットとコストを慎重に比較検討する必要があります。

譲渡性預金は通常、電子プラットフォームを通じて管理および取引されるため、投資家の預金管理と運用が容易になります。ただし、この投資オプションを選択する場合、投資家は資金の安全性と流動性にも注意を払い、資金を保護し、柔軟な利用を実現するために信頼できる発行者を選択する必要があります。

まとめると、高利回りで流動性の高い投資オプションである譲渡性預金は、巨額の資金管理の需要を満たすだけでなく、市場参加者により多くの投資の選択肢と資金運用方法を提供します。投資家と金融機関にとって、その導入は重要な市場的意義と実用的価値を持っています。

| 特徴 | 譲渡性預金 | 大口預金 |

| 意味 | 高金利の一括預金商品 | 通常の預金口座への多額の預金 |

| 金利 | 通常の預金よりも高い利率が適用されることが多い | 銀行預金金利の対象 |

| 解約・引出し | 中途解約不可 | 引き出し可能 |

| 流動性 | 低い流動性 | 高い流動性 |

| 利用対象 | 長期にわたる多額の投資に最適 | 多額の資金を柔軟に管理可能 |

譲渡性預金の譲渡および担保価値

譲渡性預金の預金証書は高額であるため、譲渡や質入れが可能です。保有者は、預金証書の有効期間中に他の投資家に転売して、前倒しで換金したり、投資戦略を調整したりすることができます。同時に、ローンの担保や信用枠の拡大にも利用でき、保有者は必要に応じて資金にアクセスしたり、財務状況を改善したりしながら、比較的低いローン金利を享受することができます。

譲渡性預金が譲渡可能であるということは、保有者が定期預金の期間中に他の投資家に転売して、早期に換金したり、投資戦略を調整したりできることを意味します。たとえば、アンティ・チュンは、満期が 3 年で年利が 4.125% の 100 万ドルの譲渡性預金を保有しています。緊急に資金が必要になった場合、早期引出はコール レートで計算され、大幅な利息の損失が発生します。対照的に、定期預金を譲渡すると利息の損失はわずかですが、より高い利回りを得ることができ、財務上のニーズを満たすことができます。

譲渡先にとって、このような取引は通常、良い取引です。例えば、AさんがBさんに定期預金を譲渡し、Bさんが当初の投資元金と利息の合計 1,072,500 ドルを受け取るとします。Bさんが定期預金を 1 年間保有し続けた後、銀行は合意どおりに元金と利息を一括返済します。その予想利回りは 4.779% にも達し、同じ満期の新規定期預金の金利水準をはるかに上回ります。

これは、投資における魅力と利回りの優位性を強調しています。この移管により、投資家は必要なときに資金を換金する柔軟性が得られ、同じ満期の新規定期預金の金利を上回る高い利回りを得る機会が得られます。この柔軟性と高い利回りの可能性により、投資ポートフォリオにとって重要な資産選択肢となっています。

譲渡性預金の担保は、保有資産を担保として銀行から融資やその他の信用枠を申請する方法です。担保として使用することで、投資家は資産を利用して追加の流動性や融資サービスを得ることができます。このように、譲渡性預金を保有したまま、融資の金利を下げたり、必要な資金にアクセスしたりできます。

担保として、ローンや信用枠を確保するために使用できます。これにより、所有者は必要に応じてお金を借りたり、信用格付けをアップグレードしたりできます。預金証書を担保として使用することで、所有者は安全性と安定性を利用して、より有利なローン条件を取得でき、多くの場合、預金証書の保有権を維持しながら、より低いローン金利とより高い借入限度額を享受できます。

銀行は通常、額面金額、満期日、金利などの要素に基づいて、提供できるローンの金額を決定します。一般的に、ローンの金額は額面金額の一定の割合です。この取り決めにより、預金証書は信頼できる担保として機能し、保有者はより柔軟な融資条件を得ることができます。

さらに、このような担保付き融資は、通常、低金利で融資を受けられます。これは、譲渡性預金を担保として利用することで、銀行のリスクが効果的に軽減されるからです。この仕組みにより、定期預金の保有者は低コストで資金を調達でき、銀行は融資の安全性を確保できます。この相互に利益のある仕組みは、追加資金を必要とする借り手と、より安全な投資方法を求める銀行の双方にとって有利です。

同時に、ローンの期間は、通常、満期日を超えることはありません。この取り決めにより、銀行はローンのリスクを効果的に管理しながら、定期預金の満期時にローンが期日通りに返済されることを保証できます。譲渡性預金の満期日に合わせたこのローン取り決めは、ローンの健全性を保護するだけでなく、借り手に賢い資金管理の選択肢を提供します。

さらに、ローンの返済方法は、元金と利息の一括返済や分割返済など、さまざまな方法があります。これらの具体的な返済方法は通常、借り手と銀行との交渉やローン契約の具体的な条件によって異なります。借り手の財務状況と返済能力に基づいて適切な返済方法を選択することで、ローンを期限通りに返済し、利益を最大化することができます。

譲渡性預金の預金証書を担保にするための具体的な手続きを完了するには、まず、保有者が銀行に担保ローンを申請し、譲渡性預金の預金証書と必要書類を提出する必要があります。銀行は預金証書を評価して、提供可能なローンの金額とローンの具体的な条件を決定します。

次に、評価が承認された後、両者は質権貸付契約に署名し、銀行は質権を登録します。契約が署名され、銀行が承認すると、銀行は貸付資金を貸付人に解放し、貸付人は預金証書を早期に解約することなく、必要なときに流動性を得ることができます。

まとめると、譲渡性預金は、一般の人に馴染みのある定期預金に比べ、資金が必要になったときに他の投資家に譲渡したり、担保として利用したりできるため、投資家は定期預金の満期を待たずに資産を処分することができます。つまり、流動性が高いため、投資や資金管理の柔軟性と安全性に優れています。

譲渡性預金のリスク

上記からわかるように、譲渡性預金には、譲渡可能性や担保としての柔軟性など、非常に明白な利点があります。同時に、リスクも比較的低いです。ただし、投資家は、市場の変化によって引き起こされる可能性のある金利変動のリスク、および早期引き出し手数料や手数料などの要因に注意を払う必要があることに留意する必要があります。

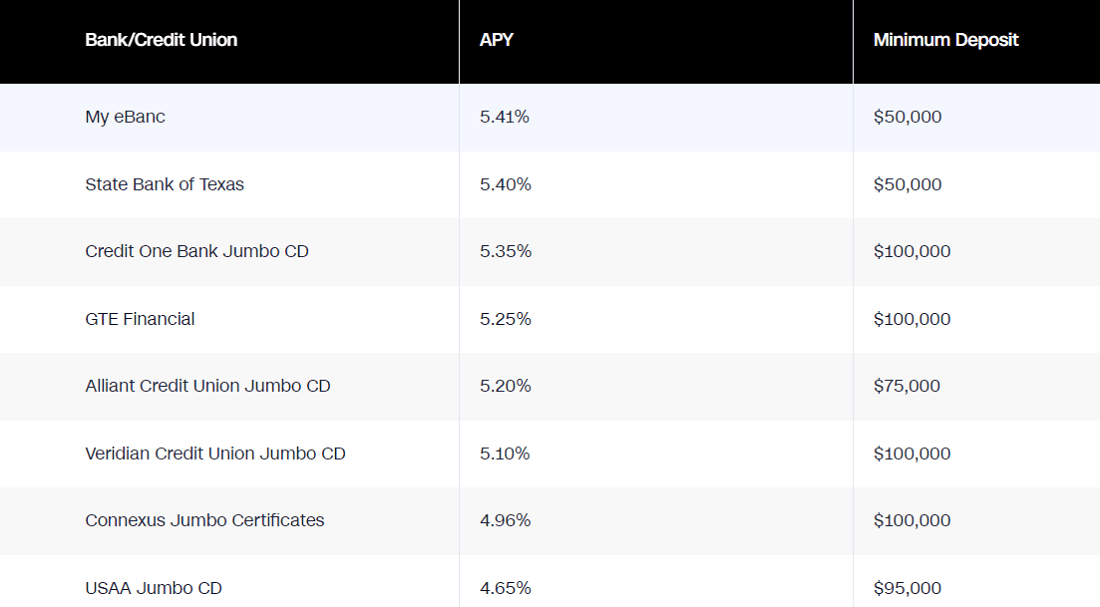

一般的に言えば、一般の貯蓄者が譲渡性預金を預けることは推奨されません。主な理由は、最低預入金額が高いこと、セキュリティが低いこと、利回りが下がること、流動性リスクがあることです。簡単に言えば、最低預入金額が高いため平均的な家庭には適しておらず、貯蓄のほとんどを1つの銀行に預けることは、金額の大きさ、早期引き出しに必要な手数料の高さ、送金に要する時間の長さなどからリスクがあります。例えば、譲渡性預金の最低預入金額は、中国では20万人民元(約400万円)からであり米国では、最低預金額は10万ドルです。これはほとんどの一般貯蓄者の投資能力を超えているため、より多くのお金を持っている人にのみ適しています。

しかし、安全性が高いにもかかわらず、利回りが高いということは、それに応じたリスクを伴います。一般的に、金利が高いほど、商品に必要とされる期間が長くなり、投資のリスクが高まります。投資家は、商品を選択する際に長所と短所を慎重に比較検討し、それが個人の財務目標とリスク許容度に合っていることを確認する必要があります。

さらに、投資家が早期引き出しをする必要がある場合、銀行は通常、当座預金の金利を低い金利で計算するため、実際の収益が大幅に減少し、早期引き出しで利息を失うリスクに直面する可能性があります。同時に、早期引き出しには、早期引き出し手数料が発生する可能性や、期待される利息収益が得られない可能性など、特定のリスクとコストも伴う可能性があります。

流動性リスクとは、譲渡可能であるにもかかわらず、すぐに換金できない場合や、緊急に資金が必要になったときに低価格でしか売却できない場合があることを指します。譲渡可能であるにもかかわらず、投資家は資金管理や投資戦略において流動性リスクを考慮し、管理する必要があります。

また、一定量の金利リスクもあります。これは、ジャンボ固定金利定期預金を保有する投資家が、市場金利が上昇した場合に、より高い収益を逃す可能性があることを意味します。つまり、預金金利は変わらないため、市場金利の上昇によるより高い収益を享受できず、機会費用を失うことになります。

一般的には、より評判の良い銀行が発行しますが、潜在的な信用リスクに注意することが重要です。また、譲渡性預金を発行する銀行が財政問題に陥ったり、支払い不能になったりした場合、定期預金の元金と利息を予定通りに返済できなくなります。この場合、投資家は資金を失うリスクに直面する可能性があります。

さらに、投資家が住宅ローンの担保としてそれらを使用することを選択した場合、発行銀行の信用力も考慮する必要があります。これは、ローン期間中にローンサービスが正常に享受され、借りたお金が期限通りに返済され、銀行の財務問題によって引き起こされる潜在的なリスクを回避するためです。

まとめると、ジャンボ定期預金には利点があるものの、明らかな制限とリスクがあり、すべての預金者に適しているわけではありません。したがって、預金者は投資オプションを選択する際に、長所と短所を比較検討し、自身の財務状況とリスク許容度を考慮する必要があります。したがって、リスクを合理的に評価し、適切なリスク管理措置を講じることが特に重要です。

| メリット | デメリット |

| より高い金利と安定した収益 | 早期引き出しはできず、流動性が低い |

| 資金の価値を高める | 金利の変動がリターンに影響 |

| 長期の資本計画に適している | 期間中の金利変動リスク |

| インフレリスクから保護 | 金利の変動は実際の収益に影響 |

| 大きな遊休資金を持つ個人または組織に最適 | 高い流動性が必要な場合には不適 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。