Por lo general, a los chinos les gusta ahorrar dinero, especialmente a los grupos de mediana y avanzada edad, debido a sus ingresos estables y a sus menores gastos diarios. Por el contrario, los jóvenes tienen una capacidad de ahorro limitada debido a los elevados gastos de las hipotecas y los préstamos para automóviles. Para atraer depósitos, los bancos se han retirado gradualmente de los negocios de captación de depósitos con tipos de interés elevados, como los certificados de depósito Jumbo. En su lugar, ahora sirve como una opción de inversión relativamente estable, atrayendo a muchos inversores que buscan mayores rendimientos. Analicemos ahora en profundidad los certificados de depósito Jumbo, sus ventajas y riesgos, y encontremos la mejor manera de alcanzar sus objetivos financieros.

¿Qué son los certificados de depósito Jumbo?

Son un tipo de certificados de depósito a plazo emitido por los bancos, normalmente con tipos de interés más elevados y periodos de depósito más largos, adecuado para inversores que disponen de más fondos ociosos, no necesitan rotación de capital a corto plazo y buscan rendimientos de tipos de interés elevados. Este tipo de producto de inversiones no sólo es seguro y fiable, sino que también satisface las necesidades de los inversores en materia de gestión de fondos a largo plazo, lo que lo convierte en una herramienta ideal para almacenar y aumentar el valor de los fondos.

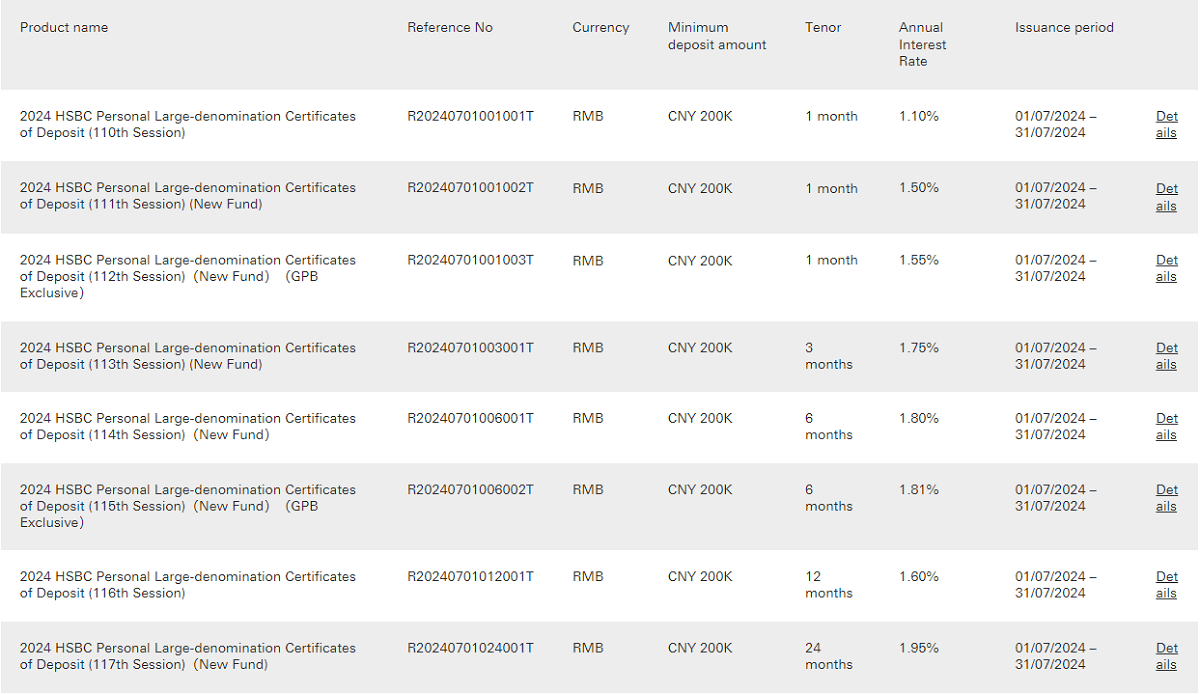

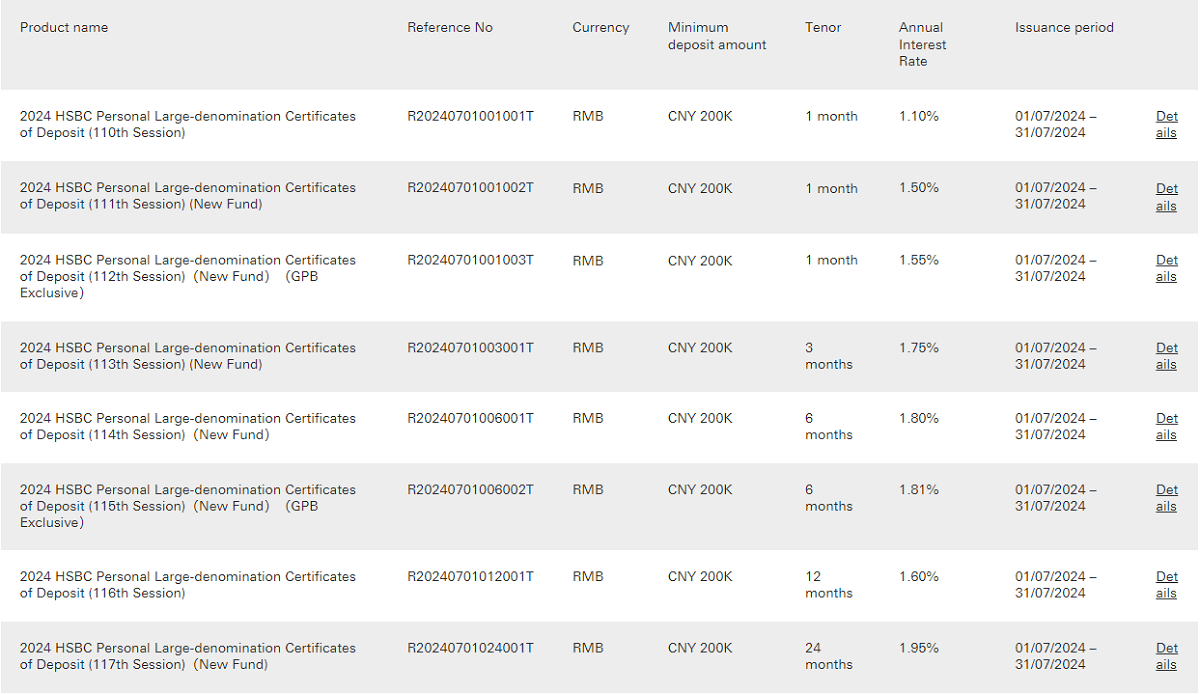

Los certificados de depósito Jumbo son productos diseñados por bancos y otras instituciones financieras depositarias específicamente para inversores de instituciones no financieras, cuya emisión requiere la aprobación del banco central, y el umbral de depósito es elevado, normalmente a partir de un importe de 200.000 yuanes o más. Y para los inversores institucionales, se requiere un importe inicial de 10 millones de yuanes.

Suele ofrecer tipos de interés relativamente altos, normalmente entre un 20% y un 50% más altos que los depósitos a plazo ordinarios, y algunos bancos pequeños y medianos pueden incluso superarlo en más de un 50%. Estos tipos no suelen superar el 55% del tipo preferente, y el tipo exacto puede ajustarse según las condiciones del mercado.

Por ejemplo, el Banco Agrícola de China ofrece actualmente certificados de depósito Jumbo a tres años a un tipo de interés anualizado del 2,35%, en comparación con el 1,95% de los depósitos a plazo del mismo vencimiento, lo que supone 0,4 puntos porcentuales más, y este tipo de interés más alto ofrece a los inversores una opción de ingresos más atractiva.

En particular, antes de la mercantilización de los tipos de interés, los bancos estatales habían introducido certificados de depósito Jumbo con tipos de interés más altos, lo que atrajo a muchos inversores. Con el avance de la mercantilización de los tipos de interés, su tipo de interés ha disminuido en los últimos años, pero sigue siendo superior al nivel de los tipos de interés de las cuentas de ahorro ordinarias.

También suele gozar de la protección del seguro de depósito, que garantiza a los inversores una protección del 100% para la seguridad de sus fondos si el importe del depósito no supera los 500.000 yuanes. La cobertura de este seguro suele ser fijada por el Estado, lo que proporciona a los inversores una capa adicional de seguridad y tranquilidad a la hora de invertir en este tipo de producto de depósito a largo plazo y alto interés.

Además, los certificados de depósito Jumbo tienen un periodo de vencimiento fijo, y los inversores pueden elegir entre una variedad de vencimientos estándar según sus necesidades. Los tipos de vencimiento son muy diversos, y los inversores pueden elegir un periodo de depósito que se adapte a sus necesidades, desde tan corto como un mes hasta tan largo como cinco años. Esta flexibilidad lo hace ideal para gestionar y almacenar grandes sumas de dinero, satisfacer las necesidades de los inversores en cuanto a gestión de fondos a largo plazo y planificación de inversiones.

También ofrece una variedad de opciones de pago de intereses que los inversores pueden elegir en función de sus necesidades y objetivos de inversión, incluido el reembolso único del capital al vencimiento, o el reembolso mensual, trimestral o anual del capital al vencimiento. Esta flexibilidad y selectividad permiten a los inversores llevar a cabo una gestión eficaz de los fondos y una planificación de las inversiones de acuerdo con las condiciones del mercado y las necesidades personales de capital.

Los certificados de depósito Jumbo tienen la flexibilidad de ser transferibles durante su periodo de validez, y sus poseedores pueden transferirlos a otros y determinar el precio de transferencia mediante negociación mutua, por lo que tienen un cierto grado de liquidez en el mercado. Esta transferibilidad lo hace atractivo para los inversores, ya que les permite liquidar los fondos rápidamente cuando los necesitan sin tener que esperar al vencimiento de los certificados de depósito. Además, no sólo ofrece flexibilidad de transferencia, sino que también puede utilizarse como garantía.

Sin embargo, debe tenerse en cuenta que los certificados de depósito Jumbo no suelen admitir el retiro anticipado en ningún momento. Si los inversores necesitan retirar los fondos anticipadamente antes de que finalice el periodo de depósito, pueden enfrentarse a una mayor penalización o pérdida de intereses. Mientras tanto, algunos bancos pueden cobrar gastos de gestión adicionales por el retiro anticipado, lo que aumenta el coste del retiro anticipado.

Además, algunos bancos exigen un determinado importe mínimo para operar retiros anticipados. Por lo tanto, los inversores deben sopesar cuidadosamente los beneficios y los costes cuando consideren la posibilidad de un retiro anticipado, con el fin de evitar pérdidas financieras innecesarias y asegurarse de que los fondos se utilizan de la manera más eficaz posible.

Los certificados de depósito Jumbo suelen gestionarse y negociarse a través de una plataforma electrónica, lo que facilita a los inversores la gestión y la operativa del depósito. Sin embargo, al elegir esta opción de inversión, los inversores también deben prestar atención a la seguridad y liquidez de sus fondos y asegurarse de elegir un emisor de buena reputación para salvaguardar sus fondos y lograr una utilización flexible.

En resumen, los certificados de depósito Jumbo, como opción de inversión de alto rendimiento y gran liquidez, no sólo satisfacen la demanda de gestión de grandes sumas de dinero, sino que también ofrecen a los participantes en el mercado más opciones de inversión y formas de operar los fondos. Para los inversores y las instituciones financieras, su lanzamiento tiene un importante significado para el mercado y un valor práctico.

La diferencia entre los certificados de depósito Jumbo y los grandes depósitos

| Características |

Certificados de depósito Jumbo |

Grandes depósitos |

| Definición |

Producto de depósito a tanto alzado de alto interés. |

Grandes depósitos en cuentas bancarias básicas. |

| Tipo de interés |

A menudo ofrece tipos más elevados que los depósitos regulares. |

Sujeto a los tipos de interés de los depósitos bancarios. |

| Características |

Los depósitos a plazo no pueden retirarse anticipadamente. |

Retirable en cualquier momento y gran flexibilidad. |

| Movilidad |

Período de depósito más largo con retiros restringidos. |

Retirable en cualquier momento, gran liquidez. |

| Aplicable a |

Ideal para grandes sumas comprometidas a largo plazo. |

Ideal para gestionar grandes fondos con flexibilidad. |

Los certificados de depósito Jumbo son transferibles y pignorables.

Como certificado de depósito de gran valor, los certificados de depósito Jumbo son transferibles y pignorables. Los poseedores pueden revenderlos a otros inversores durante el periodo de validez de los certificados de depósito para realizarlos anticipadamente o ajustar sus estrategias de inversión. Al mismo tiempo, también pueden utilizarse como garantía para avalar un préstamo o para mejorar una línea de crédito, lo que permite al poseedor acceder a fondos o mejorar su posición financiera cuando lo necesite mientras disfruta de un tipo de interés relativamente bajo sobre el préstamo.

El hecho de que los certificados de depósito Jumbo sean transferibles significa que sus poseedores pueden revenderlos a otros inversores durante la vigencia del certificado para liquidarlos anticipadamente o ajustar sus estrategias de inversión. Por ejemplo, la tía Cheung posee un certificado de depósito Jumbo de 1 millón de dólares con un vencimiento a tres años y un tipo de interés anualizado del 4,125%. Si necesita los fondos urgentemente, el retiro anticipado se calculará al tipo de interés de compra, lo que supondrá una pérdida sustancial de intereses. Por el contrario, la transferencia del certificado de depósito puede suponer una pequeña pérdida de intereses, pero ella podrá seguir obteniendo un rendimiento más alto, satisfaciendo así sus necesidades financieras.

Para el cesionario, una transacción de este tipo suele ser un buen negocio. Para ilustrarlo, supongamos que la tía Cheung transfiere un certificado de depósito al tío Chiu, que recibirá el capital y los intereses de la inversión original, por un total de 107.2500 $. Después de que el tío Chiu siga manteniendo los certificados de depósito Jumbo durante un año, el banco le reembolsará el capital y los intereses en una suma global según lo acordado, y su rendimiento previsto puede llegar al 4,779%, superando con creces el nivel de los tipos de interés de los nuevos certificados de depósito del mismo vencimiento.

Esto pone de relieve su atractivo y su ventaja de rendimiento en las inversiones. A través de la transferencia, los inversores tienen la flexibilidad de liquidar los fondos cuando los necesiten y tienen la oportunidad de obtener un tipo de rendimiento más alto, superior al tipo de interés de los nuevos certificados de depósito del mismo vencimiento. Esta flexibilidad y los rendimientos potencialmente elevados lo convierten en un activo importante para las carteras de inversiones.

La pignoración de certificados de depósito Jumbo es una forma de utilizar sus tenencias como garantía para solicitar un préstamo u otra línea de crédito a un banco. Al utilizar los certificados de depósito como garantía, los inversores pueden utilizar sus activos para obtener liquidez adicional o servicios de financiación, que suelen disfrutar de tipos de interés más bajos en los préstamos y acceso a los fondos necesarios mientras mantienen los certificados de depósito en su poder.

Como prenda, puede utilizarse para garantizar un préstamo o una línea de crédito, lo que permite al poseedor pedir dinero prestado o mejorar su calificación crediticia cuando lo necesite. Al utilizar los certificados de depósito Jumbo como garantía, el poseedor puede aprovechar su seguridad y estabilidad para obtener condiciones de préstamo más favorables, disfrutando a menudo de tipos de interés de préstamo más bajos y límites de préstamo más elevados mientras mantiene una participación en el certificado de depósito.

Los bancos suelen determinar el importe del préstamo que pueden ofrecer en función de factores como su valor nominal, el vencimiento y el tipo de interés. Generalmente, el importe del préstamo es un determinado porcentaje de su valor nominal. Este acuerdo permite que los certificados de depósito Jumbo sirvan como garantía fiable y ayuda al poseedor a obtener unas condiciones de financiación más flexibles.

Además, estos préstamos pignorados suelen disfrutar de tipos de interés más bajos porque el uso de certificados de depósito Jumbo como garantía reduce eficazmente los riesgos de los bancos. Mediante este acuerdo, los poseedores de certificados de depósito pueden obtener fondos a un coste menor, mientras que el banco puede garantizar la seguridad del préstamo. Este acuerdo mutuamente beneficioso es favorable tanto para el prestatario, que necesita fondos adicionales, como para el banco, que busca una forma más segura de invertir.

Al mismo tiempo, el plazo del préstamo no suele superar su periodo de vencimiento. Este arreglo ayuda al banco a controlar eficazmente el riesgo del préstamo al tiempo que garantiza que el préstamo se reembolsará a tiempo cuando venza el certificado de depósito Jumbo. Este arreglo del préstamo que coincide con el periodo de vencimiento de los certificados de depósito no sólo salvaguarda la solidez del préstamo sino que también proporciona al prestatario una opción inteligente de gestión del dinero.

Además, el préstamo puede reembolsarse de diversas maneras, incluido el reembolso a tanto alzado del capital y los intereses o el reembolso a plazos. Estos métodos específicos de reembolso suelen depender de la negociación entre el prestatario y el banco y de las condiciones concretas del contrato de préstamo. La elección del método de reembolso adecuado puede basarse en la situación financiera del prestatario y en su capacidad de reembolso para garantizar que el préstamo pueda devolverse a tiempo y maximizar los beneficios.

Para llevar a cabo el proceso operativo específico de pignoración de certificados de depósito Jumbo, en primer lugar, el poseedor debe presentar una solicitud de préstamo pignoraticio al banco y presentar certificados de depósito Jumbo e información financiera relevante. El banco evaluará el certificado de depósito para determinar el importe del préstamo que se puede conceder y las condiciones específicas del mismo.

A continuación, ambas partes firmarán un contrato de préstamo prendario una vez aprobada la evaluación, y el banco registrará la prenda. Una vez firmado el contrato y aprobado por el banco, éste liberará los fondos del préstamo al poseedor para que pueda obtener liquidez cuando la necesite sin tener que rescindir anticipadamente el certificado de depósito.

En resumen, en comparación con los depósitos a plazo, que son más familiares para el público en general, los certificados de depósito Jumbo permiten a sus poseedores transferirlos a otros inversores o utilizarlos como garantía cuando necesiten los fondos, lo que da a los inversores más flexibilidad a la hora de disponer de sus activos sin tener que esperar al vencimiento de los certificados de depósito. Su mayor liquidez los hace muy flexibles y seguros para las inversiones y la gestión de fondos.

¿Cuáles son los riesgos de los certificados de depósito Jumbo?

Como puede ver en el texto anterior, los certificados de depósito Jumbo tienen ventajas muy evidentes, como la transferibilidad y la flexibilidad como garantía. Al mismo tiempo, también presentan un riesgo relativamente bajo. Sin embargo, hay que tener en cuenta que los inversores aún deben prestar atención al riesgo de las fluctuaciones de los tipos de interés que pueden provocar los cambios en el mercado, así como a factores como las comisiones por retiro anticipado o los gastos de gestión a los que pueden enfrentarse.

En general, no se recomienda a los ahorradores ordinarios depositar certificados de depósito Jumbo, principalmente por varias razones: un umbral elevado, escasa seguridad, rendimientos decrecientes y riesgo de liquidez. En pocas palabras, su elevado umbral lo hace inadecuado para la familia media, y colocar la mayor parte de sus ahorros en un solo banco entraña riesgos: la cantidad de dinero en juego, las elevadas comisiones exigidas por el retiro anticipado y el largo tiempo de transferencia.

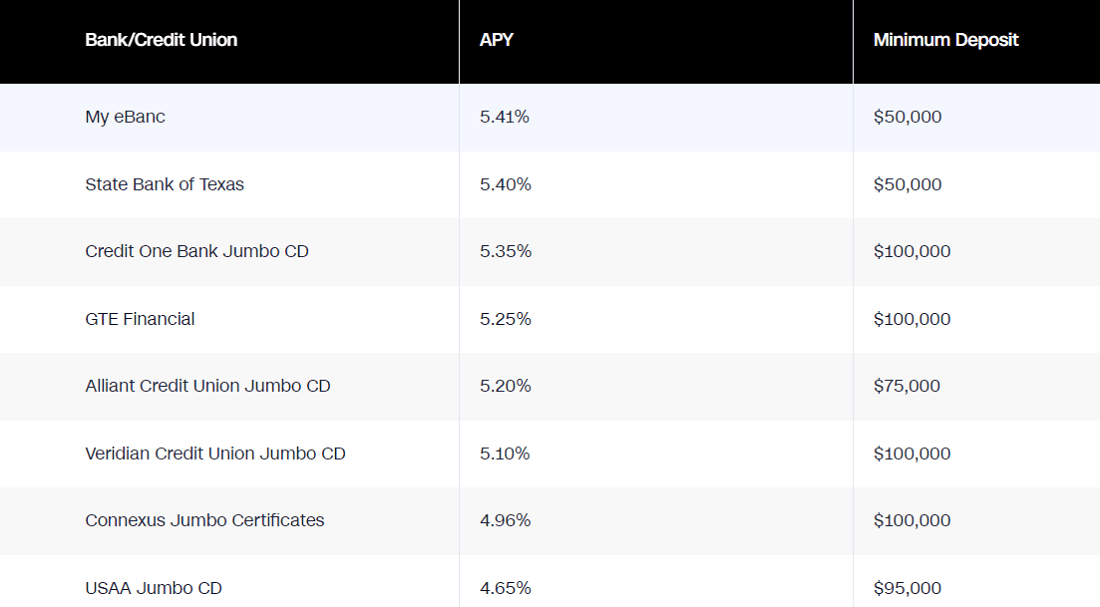

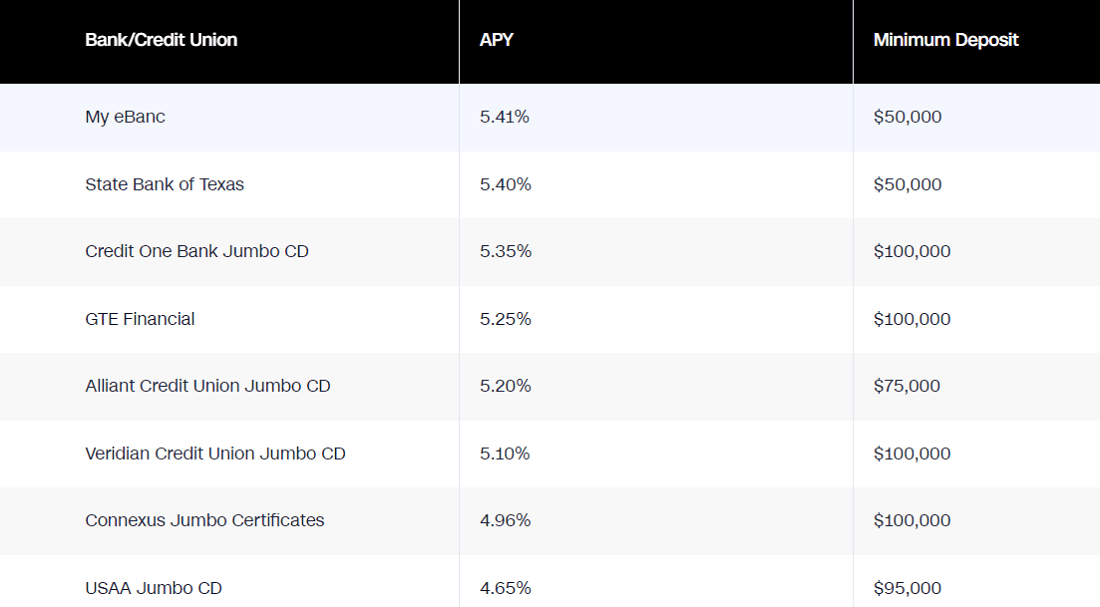

En primer lugar, depositar uno de los certificados de depósito Jumbo suele requerir una elevada cantidad inicial, que está más allá de la capacidad de inversión de la mayoría de los ahorradores corrientes. En China, suele partir de 200.000 RMB. En Estados Unidos, el depósito mínimo es de 100.000 dólares. Esto está más allá de la capacidad de inversión de la mayoría de los ahorradores ordinarios y, por lo tanto, sólo es adecuado para quienes disponen de más dinero.

Sin embargo, a pesar de la seguridad de los certificados de depósito Jumbo, su mayor rendimiento conlleva el correspondiente riesgo. En general, cuanto más alto es el tipo de interés, más largo es el plazo requerido para el producto, lo que aumenta el riesgo de las inversiones. Los inversores deben sopesar cuidadosamente los pros y los contras a la hora de elegir un producto para asegurarse de que se ajusta a sus objetivos financieros personales y a su tolerancia al riesgo.

Además, si los inversores necesitan realizar retiros anticipados, pueden enfrentarse al riesgo de perder los intereses de los retiros anticipados, ya que los bancos suelen calcular los intereses a un tipo de interés más bajo para los depósitos a la vista, lo que da lugar a una reducción significativa de los rendimientos reales. Al mismo tiempo, el retiro anticipado también puede conllevar ciertos riesgos y costes, como posibles comisiones por retiro anticipado y la imposibilidad de obtener la rentabilidad de intereses esperada.

El riesgo de liquidez se refiere al hecho de que, a pesar de su transferibilidad, es posible que no pueda liquidarse rápidamente o que sólo pueda venderse a un precio inferior cuando se necesiten fondos con urgencia. A pesar de su transferibilidad, el riesgo de liquidez debe ser considerado y gestionado por los inversores en sus estrategias de gestión de fondos e inversiones.

También existe cierto riesgo de tipo de interés. Se refiere al hecho de que los inversores que poseen certificados de depósito Jumbo a tipo fijo pueden perder la oportunidad de obtener mayores rendimientos si suben los tipos de interés del mercado. Esto significa que el tipo de interés de sus depósitos permanecerá invariable y no podrán disfrutar de los mayores rendimientos derivados de la subida de los tipos de interés del mercado, lo que supone una pérdida del coste de oportunidad.

Aunque generalmente lo emiten bancos de mayor reputación, sigue siendo importante ser consciente del riesgo crediticio potencial. Si el banco emisor de los certificados de depósito Jumbo tiene problemas financieros o se declara insolvente, no podrá reembolsar el capital y los intereses de los certificados de depósito en la fecha prevista. En este caso, los inversores pueden correr el riesgo de perder sus fondos.

Además, si los inversores deciden utilizar los certificados de depósito Jumbo como garantía para un préstamo hipotecario, también deben tener en cuenta la solvencia del banco emisor. Esto es para asegurarse de que se puede disfrutar del servicio de préstamo con normalidad durante el periodo del préstamo y de que el dinero prestado se puede devolver a tiempo para evitar posibles riesgos causados por los problemas financieros del banco.

En resumen, a pesar de las ventajas de los certificados de depósito Jumbo, existen limitaciones y riesgos evidentes, y no son adecuados para todos los depositantes. Por lo tanto, los depositantes deben sopesar los pros y los contras y considerar su propia situación financiera y tolerancia al riesgo a la hora de elegir una opción de inversión. Por ello, es especialmente importante evaluar racionalmente los riesgos y tomar las medidas de gestión del riesgo adecuadas.

Ventajas y riesgos de los certificados de depósito Jumbo

| Ventajas |

Riesgos |

| Tipos de interés más altos y rendimientos estables. |

Sin retiro anticipado, fondos inflexibles. |

| Ayuda a incrementar el valor de los fondos. |

Las fluctuaciones de los tipos de interés afectan a los rendimientos. |

| Adecuados para la planificación del capital a largo plazo. |

Riesgo de fluctuación de los tipos de interés durante el periodo. |

| Protegen contra el riesgo de inflación. |

La fluctuación de los tipos de interés afecta a la rentabilidad real. |

| Adecuados para particulares u organizaciones con grandes fondos ociosos. |

No apto para personas con grandes necesidades de liquidez. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.