La impresión inherente que mucha gente tiene del mercado de valores es que es extremadamente volátil: algunas personas se enriquecen de la noche a la mañana y otras quiebran de la noche a la mañana, lo que lo convierte en un programa de inversión extremo. Sin embargo, lo cierto es que no hay forma de tener unos ingresos estables en el mercado de valores. Los dividendos en acciones, por ejemplo, tienen la función de estabilizar las ganancias. Muchas personas han desarrollado estrategias de inversión basadas en esto y han obtenido importantes ganancias. Esto es lo que necesita saber sobre los dividendos en acciones:

Dividendos en acciones

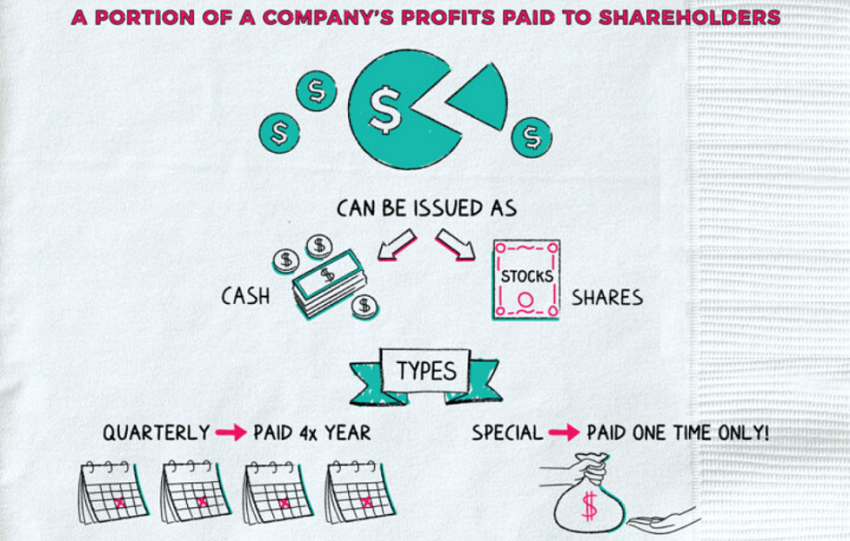

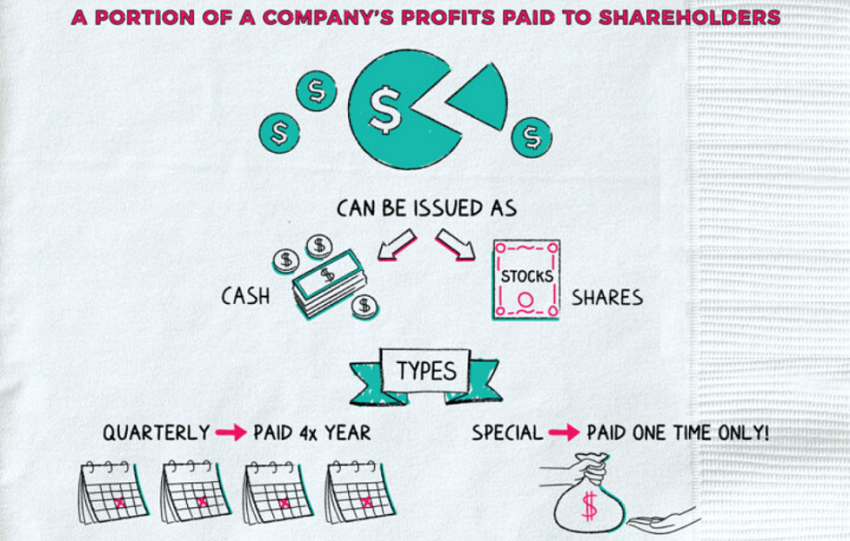

Esta es una forma que tiene una empresa de pagar una parte de sus ganancias a sus accionistas. Cuando una empresa obtiene ganancias, tiene la opción de reinvertir sus ganancias, pagar deudas o pagar dividendos a sus accionistas. Normalmente, una empresa declara dividendos periódicamente para distribuir sus ganancias entre sus accionistas.

Los dividendos se pueden pagar en efectivo o en acciones y también se les conoce como dividendos en efectivo y dividendos en acciones. Si se paga en efectivo, la empresa pagará una determinada cantidad de efectivo directamente a los accionistas. Por ejemplo, un dividendo de $4,50 sobre 10 acciones significa un dividendo de $4,50 por cada 10 acciones.

Si el pago se realiza en forma de acciones, la empresa distribuirá acciones adicionales a los accionistas. Por ejemplo, si la acción paga 5 sobre 10, esto significa que por cada 10 acciones de esa empresa que se posean, se distribuirá un dividendo de 5 acciones. Si el número de acciones poseídas no es múltiplo de 10, se recibirá como dividendo un número proporcional de acciones. Por ejemplo, si se poseen 20 acciones de la empresa, recibirá 10 acciones como dividendo.

Se supone que este proceso es una forma para que una empresa pague una parte de sus ganancias a sus accionistas, pero muchos accionistas no lo aceptan porque las acciones también quedan ex derechos y ex dividendos cuando se pagan dividendos. Lo que significa que cuando una empresa paga dividendos a sus accionistas, toda la capitalización de mercado de la empresa cae y el precio de las acciones baja con ella.

El valor de mercado de las acciones en manos del accionista después del dividendo más el dinero del dividendo es el mismo que el valor de mercado antes del dividendo. El dinero en la cuenta no sólo no aumentó, sino al contrario, debido a los dividendos para pagar impuestos, sino que disminuyó. Por lo tanto, muchos accionistas creen que los dividendos en acciones ex-dividendo equivalen a cero puntos.

Aunque esto sea superficial, por ejemplo, si el precio de las acciones de una empresa es de 10 dólares, su valor de mercado es de 10 mil millones. Con una distribución de dividendos de 10 mil millones, el valor de mercado de la empresa correspondiente se reducirá a nueve mil millones y el precio de las acciones también será de nueve dólares. Para los accionistas, es cierto que obtienen efectivo, pero el valor de las acciones ha bajado.

Pero, de hecho, después de los ex derechos y ex dividendos, el precio de las acciones estará en el mercado bajo el papel de la función de fijación de precios, aumentando nuevamente. Este proceso también se llama completar los derechos para completar el dividendo. Una vez ejercido el derecho, el dividendo procedente del efectivo equivale a los ingresos netos de los inversores. Por supuesto, cabe señalar que a los inversores a corto plazo les resulta difícil beneficiarse del dividendo porque pocas empresas pueden pagarlo inmediatamente después de completar el dividendo, lo que requiere una cierta cantidad de tiempo para acumularse.

Por lo tanto, sólo aquellos inversores a largo plazo recibirán los dividendos y completarán los derechos uno a uno en la bola de nieve enrollada. Por ejemplo, si una empresa con una capitalización de mercado de 10 mil millones de dólares paga mil millones de dólares en dividendos cada año, incluso si el precio de las acciones no aumenta 10 años después, podrá recuperar todo el efectivo de las acciones en pagará dividendos únicamente y tendrá 10 mil millones de dólares adicionales en Capitalización bursátil.

Los dividendos en acciones suelen ser una característica de las empresas sólidas y establecidas, y si uno decide reinvertir los dividendos en acciones de la misma empresa, aumentando así su retorno sobre la inversión, a largo plazo, la reinversión de dividendos puede generar una mayor tasa de rendimiento con la capitalización. efecto. Y la decisión de una empresa de pagar dividendos a sus accionistas suele ser una indicación de que la empresa tiene una posición financiera sólida y una buena rentabilidad. Esta estabilidad aumenta la confianza de los inversores en sus tenencias y los hace más dispuestos a mantenerlas a largo plazo.

Además, diversificar una cartera para incluir acciones que paguen dividendos puede ayudar a reducir el riesgo de inversión. Incluso cuando los precios de las acciones fluctúan, los inversores que poseen acciones que pagan dividendos aún pueden beneficiarse de las ganancias de la empresa, reduciendo su excesiva dependencia del aumento de los precios de las acciones.

Es por eso que los dividendos en acciones generosos y estables se consideran un signo de una buena empresa. Warren Buffett, el dios del mercado de valores, ha enfatizado la importancia de mantener acciones de alta calidad, es decir, acciones que paguen dividendos, a largo plazo. . Y para los accionistas minoristas, proporciona una fuente estable de ingresos. Los inversores minoristas que poseen acciones que pagan dividendos reciben distribuciones periódicas de beneficios de la empresa, lo cual es importante para la planificación financiera personal y los gastos de manutención.

Sin embargo, es importante tener en cuenta que la cantidad de dividendos puede no ser alta ya que los accionistas minoristas poseen menos acciones. Y también está sujeto a ciertas deducciones fiscales, por lo que el beneficio final no es sustancial. Por lo tanto, antes de realizar una inversión, aún debe obtener más información sobre las reglas de dividendos y otra información sobre la sociedad anónima que elija.

Los 10 principales dividendos en acciones que más pagan

| Cepo

|

Número de inventario

|

Rentabilidad por dividendo

|

| Instrumentos Texas

|

TXN

|

3,30%

|

| Productos químicos aerotransportados, Inc.

|

APD

|

3,30%

|

| Lockheed. Lockheed Martin

|

LTM

|

2,90%

|

| Corporación McDonald's

|

MCD

|

2,30%

|

| Procesamiento automático de datos, Inc.

|

ADP

|

2,20%

|

| Corporación de tecnología de microchip

|

MCHP

|

2,00%

|

| Datsun McLennan

|

MMC

|

1,50%

|

| United Health Group Inc.

|

UNH

|

1,50%

|

| Corporación Hubbell

|

HUBB

|

1,40%

|

| Elevación Salud, Inc.

|

ELV

|

1,30%

|

Cómo calcular los dividendos de acciones

El cálculo depende de la política de dividendos y la rentabilidad de la empresa. Por lo general, el monto de los dividendos se basa en las ganancias por acción de la empresa y el porcentaje de dividendos. Esto generalmente se hace de dos maneras: una es la cantidad de dividendos por acción y la otra es la proporción de dividendos por acción.

Por lo general, una empresa anunciará su política de dividendos después de que se publique el informe de ganancias. La política de dividendos puede ser una cantidad fija de dividendos por acción o puede ser una distribución proporcional de las ganancias de la empresa. Por ejemplo, si una empresa anuncia un dividendo de 1 dólar por acción, un titular de 1.000 acciones de esa empresa recibiría 1.000 dólares en dividendos.

Otro escenario común es un dividendo prorrateado. Una empresa puede decidir asignar un determinado porcentaje de sus ganancias a sus accionistas como dividendo. Por ejemplo, si una empresa declara un dividendo del 10% por acción, entonces una persona que posee 1.000 acciones de esa empresa y las ganancias por acción de la empresa son de 10 dólares recibirá un dividendo de 1.000 dólares*10%*10 = 1.000 dólares.

¿Con qué frecuencia se pagan los dividendos en acciones?

Esta frecuencia depende de la política de dividendos y de los resultados de la empresa. Generalmente, las empresas determinan la frecuencia de los dividendos en función de su rentabilidad y necesidades financieras. Algunas de las frecuencias comunes son dividendos anuales, dividendos semestrales, dividendos trimestrales y dividendos irregulares, entre otros.

Para las empresas que pagan dividendos anualmente, generalmente anuncian sus resultados financieros anuales después del final del año fiscal y declaran el dividendo anual en la siguiente junta de accionistas. Las empresas que pagan dividendos semestralmente pueden publicar sus resultados financieros intermedios una vez finalizado el semestre financiero y declarar un dividendo semestral en la junta general semestral.

También hay algunas empresas que optan por pagar dividendos trimestrales, como las empresas que cotizan en el mercado de valores de EE. UU. que generalmente pagan dividendos trimestrales. Estas empresas pueden publicar informes de ganancias trimestrales después del final de cada trimestre y declarar dividendos trimestrales en las juntas trimestrales de accionistas. También existe un dividendo irregular, en el que no hay una frecuencia establecida para los dividendos, sino más bien una decisión sobre cuándo pagarlos en función de las ganancias y las necesidades financieras. En este caso, los inversores pueden ser más flexibles, pero es posible que no sigan un calendario fijo.

Tanto la frecuencia exacta de los dividendos como el monto de los dividendos pueden variar según las reglas de dividendos en acciones de las diferentes empresas. Por lo tanto, al invertir, es importante comprender la política de dividendos y las ganancias de la empresa.

Reglas de dividendos de acciones

Reglas de dividendos de acciones

Esta regla y el momento variarán según el país, la región y la empresa. Por lo general, lo decide la junta directiva de la empresa y se implementa de acuerdo con los estatutos de la empresa y las leyes y regulaciones locales. Es importante señalar que la política de dividendos de cada empresa puede variar. Los inversores deben comprender cuidadosamente la política de dividendos de la empresa y las leyes y regulaciones pertinentes y considerar estos factores al tomar decisiones de inversión.

La decisión de pagar dividendos suele corresponder al consejo de administración de la empresa. La junta directiva decidirá si pagar dividendos y el monto de los dividendos en función de la rentabilidad de la empresa, los planes comerciales futuros, las necesidades financieras y otros factores. La decisión de pagar dividendos generalmente se anuncia en la junta general anual de accionistas y se establece un cronograma de pago de dividendos.

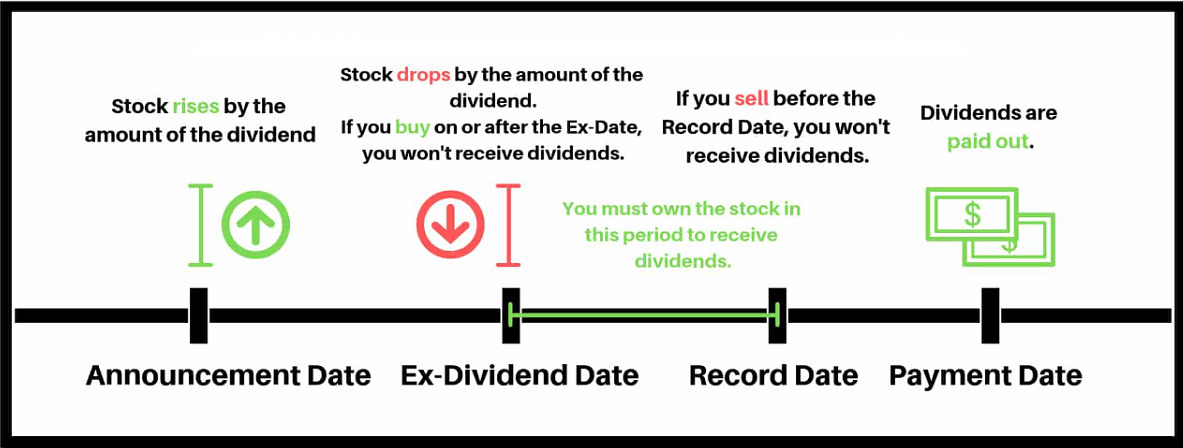

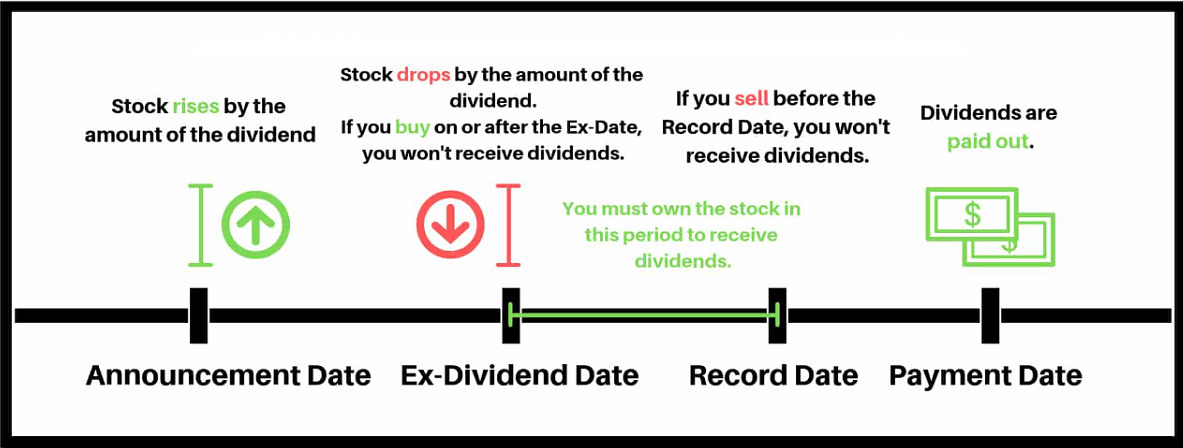

Los dividendos se pueden pagar a los accionistas en efectivo o en forma de acciones (es decir, dividendos en acciones). A veces, las empresas también tienen la opción de llevar a cabo un programa de reinversión, que permite a los accionistas reinvertir el monto de los dividendos en acciones de la empresa. Sin embargo, en general hay cuatro fechas que los inversores deben conocer.

La primera es la fecha de anuncio, que es la fecha en la que la empresa declara el dividendo. En esta fecha, el consejo de administración de la empresa suele aprobar un acuerdo para declarar el dividendo. La segunda es la fecha ex dividendo, que es la fecha en la que el dividendo en acciones entra en vigor. Los accionistas que mantengan sus acciones hasta la fecha ex dividendo son elegibles para el próximo dividendo. Esto significa que incluso si las acciones se venden después de la fecha sin dividendo, aún son elegibles para recibir el dividendo.

La tercera es la fecha de registro, que es la fecha en la que se determina la lista de accionistas. La empresa determinará la lista de accionistas elegibles para recibir dividendos en función de la fecha de registro. La cuarta es la fecha de pago de dividendos, que es la fecha en la que realmente se pagan los dividendos a los accionistas. En esta fecha, la empresa paga dividendos a los accionistas elegibles.

Si alguien quiere comprar acciones antes de la fecha ex dividendo y venderlas después de la fecha ex dividendo para recibir los dividendos, entonces hay que tener en cuenta que los ingresos por dividendos generalmente se incluyen en el impuesto sobre la renta personal del accionista o en el impuesto corporativo de la empresa. impuesto sobre la renta. En algunos países, las empresas retienen impuestos al distribuir dividendos y los accionistas deben declarar los ingresos por dividendos y pagar el impuesto correspondiente al presentar sus declaraciones de impuestos.

Por supuesto, dichas normas fiscales variarán de un país a otro y de una región a otra. En términos generales, la mayoría de los países imponen impuestos sobre los dividendos en acciones. La tasa impositiva puede variar según el estado fiscal del individuo u organización. En algunos países, están sujetos a retención de impuestos, mientras que en otros, es posible que se requiera que el individuo u organización presente su propia declaración de impuestos.

En muchos países, las empresas retienen un porcentaje del impuesto sobre el pago de dividendos a los accionistas. Esto se conoce como retención en origen. El porcentaje de impuesto retenido depende de las leyes fiscales del país y la región en la que se encuentra el accionista y puede variar según la situación fiscal. La retención en origen se deduce de los ingresos por dividendos cuando el accionista recibe el dividendo.

Además de la retención de impuestos en la fuente, puede haber un cargo por impuesto a la renta personal, cuya tasa exacta también depende de las disposiciones de la legislación fiscal del país y la región en la que se encuentra y del tramo del impuesto a la renta personal del accionista. Los ingresos por dividendos deben declararse a las autoridades fiscales al presentar su declaración de impuestos y estar sujetos al impuesto sobre la renta personal al tipo correspondiente.

El tiempo de tenencia generalmente se define como el período desde la fecha de compra de acciones hasta la fecha de venta de acciones o recepción de dividendos. La duración del tiempo de tenencia puede afectar el monto del impuesto sobre las ganancias de capital a pagar. En algunos países, es posible disfrutar de una concesión o exención fiscal sobre las ganancias de capital si las acciones se mantienen durante más de un cierto período de tiempo. Estas concesiones o exenciones suelen estar diseñadas para fomentar la inversión a largo plazo en lugar del comercio a corto plazo.

Por ejemplo, en Estados Unidos, las tenencias de acciones a largo plazo (normalmente mantenidas durante más de un año) pueden calificar para tasas impositivas más bajas sobre las ganancias de capital según la Ley del Impuesto sobre las Ganancias de Capital. Las tasas impositivas sobre las ganancias de capital a largo plazo son más bajas que las tasas impositivas sobre las ganancias de capital a corto plazo, lo que significa que un inversionista que posee acciones durante un largo período de tiempo puede pagar menos impuestos.

Es importante tener en cuenta que las reglas exactas para los dividendos en acciones variarán según las políticas y las ganancias de la empresa. En última instancia, las normas específicas sobre dividendos también deberían basarse en el anuncio de la empresa. Los inversores deben comprender cuidadosamente la política de dividendos de la empresa y las leyes y regulaciones pertinentes y considerar estos factores al tomar decisiones de inversión.

Reglas de deducción de impuestos por dividendos en acciones

| Reglas del impuesto a los dividendos

|

Descripción

|

| Retención en origen en origen

|

La empresa podrá retener un porcentaje del impuesto.

|

| Impuesto sobre la Renta individual

|

Los accionistas deben declarar y pagar impuestos sobre sus rendimientos.

|

| Período de tenencia

|

La duración de la tenencia de acciones puede afectar el impuesto a las ganancias de capital.

|

| Diferencias Fiscales

|

Las tasas impositivas varían según el país y la región.

|

| Crédito de retención de impuestos

|

La retención de impuestos puede compensar el impuesto sobre declaraciones individuales.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Reglas de dividendos de acciones

Reglas de dividendos de acciones