تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

أرباح الأسهم هي وسيلة تقوم بها الشركة بتوزيع جزء من أرباحها على المساهمين الذين يمتلكون الأسهم. على الرغم من أنها قد تؤدي إلى انخفاض أسعار الأسهم، إلا أن الاحتفاظ بأسهم أرباح عالية الجودة على المدى الطويل يضمن عوائد مستقرة ومكاسب مركبة أعلى.

الانطباع المتأصل لدى الكثير من الناس عن سوق الأوراق المالية هو أنه متقلب للغاية، حيث يصبح بعض الأشخاص أثرياء بين عشية وضحاها والبعض الآخر يفلس بين عشية وضحاها، مما يجعله برنامجًا استثماريًا متطرفًا. ومع ذلك، فالحقيقة هي أنه لا توجد طريقة للحصول على دخل ثابت في سوق الأوراق المالية. فأرباح الأسهم، على سبيل المثال، لها وظيفة تثبيت الأرباح. لقد طور العديد من الأشخاص استراتيجيات استثمارية بناءً على ذلك وحققوا مكاسب كبيرة. إليك ما تحتاج إلى معرفته حول أرباح الأسهم:.

أرباح الأسهم

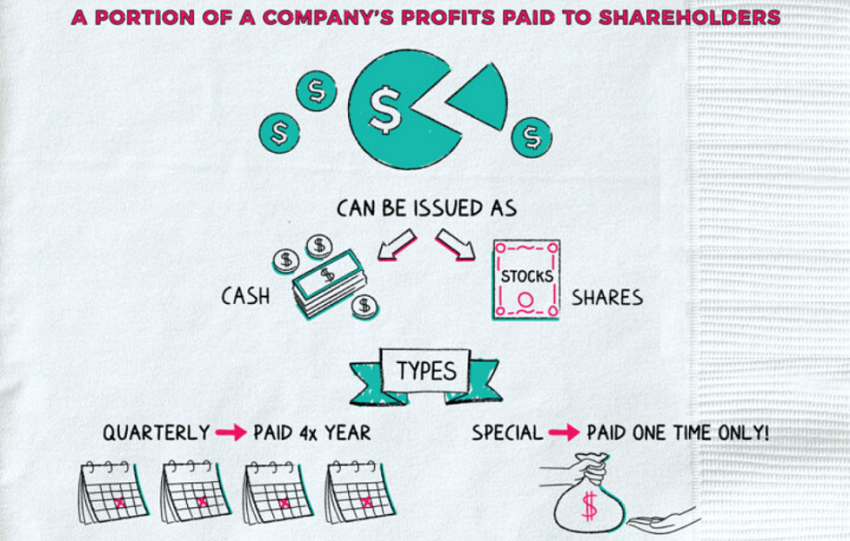

هذه هي الطريقة التي تقوم بها الشركة بدفع جزء من أرباحها لمساهميها. عندما تحقق الشركة ربحًا، يكون لديها خيار إعادة استثمار أرباحها، أو سداد الديون، أو دفع أرباح للمساهمين. عادة، تعلن الشركة عن أرباح الأسهم على أساس منتظم لتوزيع أرباحها على مساهميها.

يمكن دفع أرباح الأسهم على شكل نقد أو أسهم، وتعرف أيضًا باسم الأرباح النقدية وأرباح الأسهم. إذا تم الدفع نقدًا، ستقوم الشركة بدفع مبلغ معين من النقد مباشرة إلى المساهمين. على سبيل المثال، توزيع أرباح بقيمة 4.50 دولارًا أمريكيًا على 10 أسهم من الأسهم يعني توزيع أرباح بقيمة 4.50 دولارًا أمريكيًا لكل 10 أسهم من الأسهم.

إذا كان الدفع على شكل أسهم، ستقوم الشركة بتوزيع أسهم إضافية على المساهمين. على سبيل المثال، إذا كان السهم يدفع 5 من أصل 10. فهذا يعني أنه مقابل كل 10 أسهم من أسهم تلك الشركة، سيتم توزيع أرباح قدرها 5 أسهم. إذا كان عدد الأسهم المملوكة ليس من مضاعفات 10. فسيتم استلام عدد متناسب من الأسهم كأرباح. على سبيل المثال، إذا كان لديك 20 سهمًا من أسهم الشركة، فسوف تحصل على 10 أسهم كأرباح.

من المفترض أن تكون هذه العملية وسيلة للشركة لدفع جزء من أرباحها إلى مساهميها، ولكن العديد من المساهمين لا يشترونها لأن السهم يحصل أيضًا على حقوق سابقة وأرباح أرباح عندما يتم دفع أرباح الأسهم. وهذا يعني أنه عندما تقوم الشركة بتوزيع أرباح على مساهميها، تنخفض القيمة السوقية للشركة بأكملها وينخفض سعر السهم معها.

القيمة السوقية للسهم في يد المساهم بعد توزيع الأرباح بالإضافة إلى الأموال من الأرباح هي نفس القيمة السوقية قبل توزيع الأرباح. المال الموجود في الحساب ليس فقط لم يصبح أكثر، بل على العكس من ذلك، بسبب أرباح الأسهم لدفع الضرائب، بل أصبح المال أقل. ولذلك، يعتقد العديد من المساهمين أن توزيعات أرباح الأسهم دون توزيعات الأرباح تساوي صفر نقطة.

على الرغم من أن السطح كذلك، على سبيل المثال، إذا كان سعر سهم الشركة 10 دولارات، فإن قيمتها السوقية تبلغ 10 مليارات. ومع توزيع أرباح بقيمة 10 مليارات، ستنخفض القيمة السوقية للشركة المقابلة إلى تسعة مليارات، وسيكون سعر السهم أيضًا تسعة دولارات. بالنسبة للمساهمين، صحيح أنهم يحصلون على أموال نقدية، لكن قيمة السهم أصبحت أقل.

ولكن في الواقع، بعد الحقوق السابقة وأرباح الأسهم، سيكون سعر السهم في السوق تحت دور وظيفة التسعير، ويرتفع مرة أخرى. وتسمى هذه العملية أيضًا بملء الحقوق لملء الأرباح. بعد ملء الحق، فإن الأرباح النقدية تعادل صافي دخل المستثمرين. بالطبع، تجدر الإشارة إلى أن المستثمرين على المدى القصير يجدون صعوبة في الاستفادة من أرباح الأسهم لأن القليل من الشركات يمكنها دفعها مباشرة بعد الانتهاء من التعبئة، الأمر الذي يتطلب قدرًا معينًا من الوقت للتراكم.

ولذلك، فإن هؤلاء المستثمرين على المدى الطويل فقط هم الذين سيحصلون على الأرباح ويملأون الحقوق واحدًا تلو الآخر في كرة الثلج المتدحرجة. على سبيل المثال، إذا كانت شركة تبلغ قيمتها السوقية 10 مليارات دولار تدفع مليار دولار من الأرباح كل عام، فحتى لو لم يرتفع سعر السهم بعد 10 سنوات، فستكون قادرة على استرداد كل الأموال النقدية من السهم عن طريق دفع أرباح الأسهم وحدها وسيكون لها 10 مليارات دولار إضافية من القيمة السوقية للأسهم.

عادة ما تكون أرباح الأسهم سمة من سمات الشركات القوية والراسخة، وإذا اختار الشخص إعادة استثمار الأرباح في أسهم الشركة نفسها، وبالتالي زيادة عائدها على الاستثمار، على المدى الطويل، فإن إعادة استثمار الأرباح يمكن أن تحقق معدل عائد أعلى مع مضاعفة الأرباح تأثير. وعادة ما يكون قرار الشركة بدفع أرباح لمساهميها مؤشرا على أن الشركة تتمتع بوضع مالي قوي وربحية جيدة. وهذا الاستقرار يزيد من ثقة المستثمرين في ممتلكاتهم ويجعلهم أكثر استعدادا للاحتفاظ بها على المدى الطويل.

كما أن تنويع المحفظة لتشمل الأسهم التي تدفع أرباحًا يمكن أن يساعد في تقليل مخاطر الاستثمار. حتى عندما تتقلب أسعار الأسهم، لا يزال بإمكان المستثمرين الذين يمتلكون أسهمًا تدر أرباحًا الاستفادة من أرباح الشركة، مما يقلل من اعتمادهم المفرط على ارتفاع أسعار الأسهم.

ولهذا السبب يُنظر إلى أرباح الأسهم السخية والمستقرة على أنها علامة على شركة جيدة. وقد أكد وارن بافيت، إله سوق الأوراق المالية، على أهمية الاحتفاظ بأسهم عالية الجودة، أي الأسهم التي تحقق أرباحًا، على المدى الطويل . وبالنسبة لمساهمي التجزئة، فهو يوفر مصدر دخل ثابت. يحصل مستثمرو التجزئة الذين يمتلكون أسهمًا مدفوعة الأرباح على توزيعات أرباح منتظمة من الشركة، وهو أمر مهم للتخطيط المالي الشخصي ونفقات المعيشة.

ومع ذلك، من المهم ملاحظة أن مبلغ الأرباح قد لا يكون مرتفعًا نظرًا لأن المساهمين الأفراد يمتلكون عددًا أقل من الأسهم. كما أنها تخضع لبعض التخفيضات الضريبية، وبالتالي فإن الربح النهائي ليس كبيرا. لذا، قبل أن تقوم بالاستثمار، لا يزال يتعين عليك معرفة المزيد من المعلومات حول قواعد توزيع الأرباح والمعلومات الأخرى حول شركة الأسهم التي تختارها.

| مخازن | رمز السهم | العائد الربحي |

| شركة Texas Instruments | تكسن | 3.30% |

| شركة المنتجات الكيماوية المحمولة جواً | APD | 3.30% |

| لوكهيد. لوكهيد مارتن | LMT | 2.90% |

| شركة ماكدونالدز | MCD | 2.30% |

| المعالجة التلقائية للبيانات، وشركة | شرطة أبوظبي | 2.20% |

| شركة تكنولوجيا الرقائق الدقيقة | MHP | 2.00% |

| داتسون ماكلينان | إم إم سي | 1.50% |

| شركة يونايتد هيلث جروب | الأمم المتحدة | 1.50% |

| شركة هوبل | هاب | 1.40% |

| شركة إليفانس هيلث | ELV | 1.30% |

كيفية حساب أرباح الأسهم

يعتمد الحساب على سياسة توزيع أرباح الشركة وربحيتها. عادة، يعتمد مبلغ توزيعات الأرباح على أرباح الشركة للسهم الواحد ونسبة الأرباح. ويتم ذلك عادةً بطريقتين: إحداهما مقدار الأرباح لكل سهم، والأخرى هي نسبة الأرباح لكل سهم.

عادة، ستعلن الشركة عن سياسة توزيع الأرباح بعد صدور تقرير الأرباح. قد تكون سياسة توزيع الأرباح عبارة عن مبلغ ثابت من أرباح السهم الواحد، أو قد تكون توزيعًا متناسبًا لأرباح الشركة. على سبيل المثال، إذا أعلنت شركة ما عن توزيع أرباح بقيمة دولار واحد للسهم الواحد، فإن حامل 1.000 سهم من أسهم تلك الشركة سيحصل على 1.000 دولار أمريكي من الأرباح.

السيناريو الشائع الآخر هو توزيع الأرباح التناسبية. قد تقرر الشركة تخصيص نسبة معينة من أرباحها لمساهميها كأرباح. على سبيل المثال، إذا أعلنت شركة ما عن توزيع أرباح بنسبة 10% لكل سهم، فإن الشخص الذي يمتلك 1.000 سهم من أسهم تلك الشركة وأرباح الشركة للسهم الواحد هي 10 دولارات، سيحصل على أرباح قدرها 1.000 دولار * 10٪ * 10 = 1.000 دولار.

كم مرة يتم دفع أرباح الأسهم؟

يعتمد هذا التكرار على سياسة أرباح الشركة وأرباحها. بشكل عام، تحدد الشركات عدد مرات توزيع الأرباح بناءً على ربحيتها واحتياجاتها المالية. بعض الترددات الشائعة هي أرباح سنوية، وأرباح نصف سنوية، وأرباح ربع سنوية، وأرباح غير منتظمة، من بين أمور أخرى.

بالنسبة للشركات التي تدفع أرباحًا سنويًا، فإنها عادةً ما تعلن عن نتائجها المالية السنوية بعد نهاية السنة المالية وتعلن عن الأرباح السنوية في اجتماع المساهمين اللاحق. يجوز للشركات التي تدفع أرباحاً على أساس نصف سنوي أن تنشر نتائجها المالية الأولية بعد نهاية نصف السنة المالية وأن تعلن عن توزيع أرباح نصف سنوية في اجتماع الجمعية العامة نصف السنوية.

هناك أيضًا بعض الشركات التي تختار دفع أرباح ربع سنوية، مثل الشركات المدرجة في سوق الأسهم الأمريكية والتي تدفع عمومًا أرباحًا ربع سنوية. قد تصدر هذه الشركات تقارير أرباح ربع سنوية بعد نهاية كل ربع سنوي وتعلن عن أرباح ربع سنوية في اجتماعات المساهمين ربع السنوية. هناك أيضًا أرباح غير منتظمة، حيث لا يوجد تكرار محدد لأرباح الأسهم، بل يوجد قرار بشأن موعد دفع أرباح الأسهم على أساس الأرباح والاحتياجات المالية. في هذه الحالة، قد يكون المستثمرون أكثر مرونة، لكنهم قد لا يتبعون جدولًا زمنيًا محددًا.

قد يختلف كل من التكرار الدقيق لأرباح الأسهم ومقدار أرباح الأسهم اعتمادًا على قواعد أرباح الأسهم الخاصة بشركات مختلفة. لذلك، عند الاستثمار، من المهم فهم سياسة توزيع أرباح الشركة وأرباحها.

قواعد توزيع أرباح الأسهم

قواعد توزيع أرباح الأسهم

ستختلف هذه القاعدة والتوقيت حسب البلد والمنطقة والشركة. عادة ما يتم اتخاذ القرار بشأن ذلك من قبل مجلس إدارة الشركة ويتم تنفيذه وفقًا للوائح الشركة والقوانين واللوائح المحلية. ومن المهم ملاحظة أن سياسة توزيع الأرباح لكل شركة قد تختلف. يجب على المستثمرين أن يفهموا بعناية سياسة توزيع أرباح الشركة والقوانين واللوائح ذات الصلة وأن يأخذوا في الاعتبار هذه العوامل عند اتخاذ قرارات الاستثمار.

عادة ما يعود قرار توزيع الأرباح إلى مجلس إدارة الشركة. سيقرر مجلس الإدارة ما إذا كان سيتم دفع أرباح الأسهم ومبلغ الأرباح بناءً على ربحية الشركة وخطط العمل المستقبلية والاحتياجات المالية وعوامل أخرى. عادة ما يتم الإعلان عن قرار دفع أرباح الأسهم في الاجتماع العام السنوي للمساهمين، ويتم وضع جدول زمني لدفع أرباح الأسهم.

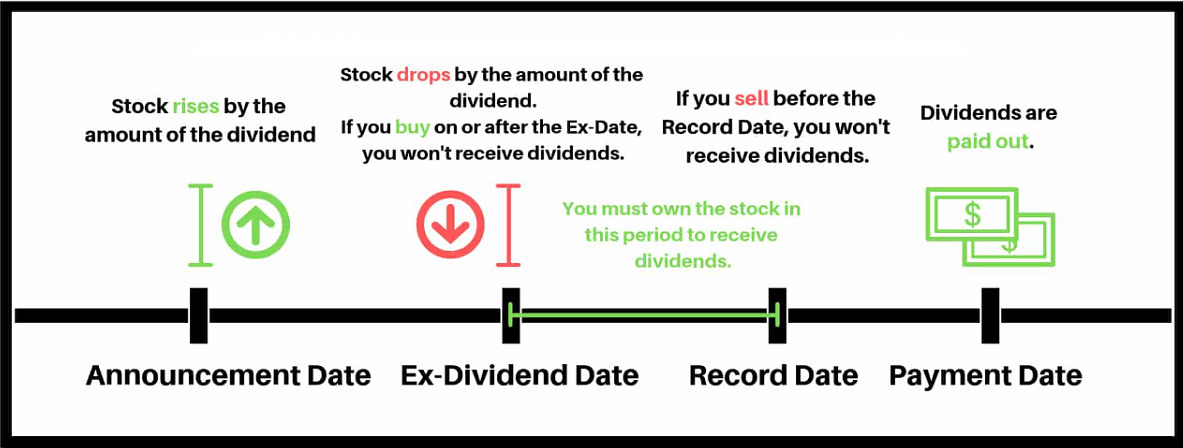

يمكن دفع أرباح الأسهم للمساهمين نقدًا أو في شكل أسهم (أي أرباح الأسهم). في بعض الأحيان يكون لدى الشركات أيضًا خيار إجراء برنامج إعادة الاستثمار، والذي يسمح للمساهمين بإعادة استثمار مبلغ الأرباح في أسهم الشركة. بشكل عام، هناك أربعة تواريخ يجب على المستثمرين معرفتها.

الأول هو تاريخ الإعلان، وهو التاريخ الذي تعلن فيه الشركة عن توزيع الأرباح. في هذا التاريخ، عادةً ما يصدر مجلس إدارة الشركة قرارًا بإعلان توزيع الأرباح. والثاني هو تاريخ توزيع الأرباح السابقة، وهو التاريخ الذي تصبح فيه أرباح الأسهم سارية. المساهمون الذين يحتفظون بأسهمهم حتى تاريخ توزيع الأرباح السابق مؤهلون للحصول على الأرباح القادمة. وهذا يعني أنه حتى لو تم بيع السهم بعد تاريخ توزيع الأرباح السابق، فإنه لا يزال مؤهلاً للحصول على أرباح.

والثالث هو تاريخ التسجيل، وهو التاريخ الذي يتم فيه تحديد قائمة المساهمين. ستقوم الشركة بتحديد قائمة المساهمين المؤهلين للحصول على أرباح الأسهم بناءً على تاريخ التسجيل. والرابع هو تاريخ دفع الأرباح، وهو التاريخ الذي يتم فيه دفع الأرباح فعليًا للمساهمين. في هذا التاريخ، تقوم الشركة بتوزيع أرباح على المساهمين المؤهلين.

إذا أراد شخص ما شراء أسهم قبل تاريخ توزيع الأرباح السابق وبيعه بعد تاريخ توزيع الأرباح السابق من أجل الحصول على أرباح الأسهم، فيجب على المرء أن يدرك أن دخل أرباح الأسهم يتم تضمينه عادةً في ضريبة الدخل الشخصي للمساهم أو ضريبة دخل الشركة. ضريبة الدخل. في بعض البلدان، تقوم الشركات بحجب الضرائب عند توزيع أرباح الأسهم، ويطلب من المساهمين الإعلان عن دخل توزيعات الأرباح ودفع الضريبة المقابلة عند تقديم إقراراتهم الضريبية.

وبطبيعة الحال، ستختلف هذه القواعد الضريبية من بلد إلى آخر ومن منطقة إلى أخرى. بشكل عام، تفرض معظم الدول ضرائب على أرباح الأسهم. قد يختلف معدل الضريبة حسب الحالة الضريبية للفرد أو المؤسسة. في بعض البلدان، يخضعون لضريبة الاستقطاع، بينما في بلدان أخرى، قد يُطلب من الفرد أو المؤسسة تقديم إقرارها الضريبي الخاص.

في العديد من البلدان، تحجب الشركات نسبة مئوية من الضرائب على مدفوعات أرباح الأسهم للمساهمين. ويُعرف هذا باسم اقتطاع الضريبة من المصدر. تعتمد النسبة المئوية للضريبة المحتجزة على قوانين الضرائب في البلد والمنطقة التي يتواجد فيها المساهم، وقد تختلف حسب الحالة الضريبية. يتم خصم ضريبة الاستقطاع من دخل الأرباح عندما يحصل المساهم على الأرباح.

بالإضافة إلى اقتطاع الضريبة من المصدر، قد تكون هناك رسوم ضريبة الدخل الشخصي، ويعتمد المعدل الدقيق لها أيضًا على أحكام قانون الضرائب في البلد والمنطقة التي تتواجد فيها وشريحة ضريبة الدخل الشخصي للمساهم. يجب الإبلاغ عن دخل الأرباح إلى السلطات الضريبية عند تقديم الإقرار الضريبي الخاص بك وإخضاعه لضريبة الدخل الشخصي بالمعدل المناسب.

يتم تعريف وقت الاحتفاظ عادة على أنه الفترة من تاريخ شراء الأسهم إلى تاريخ بيع الأسهم أو استلام أرباح الأسهم. قد يؤثر طول فترة الاحتفاظ على مبلغ ضريبة أرباح رأس المال المستحقة. في بعض البلدان، قد يكون من الممكن التمتع بامتياز أو إعفاء ضريبي على أرباح رأس المال إذا تم الاحتفاظ بالأسهم لأكثر من فترة زمنية معينة. وعادة ما تكون هذه الامتيازات أو الإعفاءات مصممة لتشجيع الاستثمار طويل الأجل بدلا من التجارة قصيرة الأجل.

على سبيل المثال، في الولايات المتحدة، قد تكون الحيازات طويلة الأجل من الأسهم (المحتفظ بها عادة لأكثر من عام واحد) مؤهلة للحصول على معدلات ضريبة أرباح رأسمالية أقل بموجب قانون ضريبة أرباح رأس المال. معدلات ضريبة الأرباح الرأسمالية طويلة الأجل أقل من معدلات ضريبة الأرباح الرأسمالية قصيرة الأجل، مما يعني أن المستثمر الذي يحتفظ بالأسهم لفترة طويلة من الزمن قد يدفع ضرائب أقل.

من المهم ملاحظة أن القواعد الدقيقة لتوزيع أرباح الأسهم ستختلف اعتمادًا على سياسات الشركة وأرباحها. في النهاية، يجب أن تستند قواعد توزيع الأرباح المحددة أيضًا إلى إعلان الشركة. يجب على المستثمرين أن يفهموا بعناية سياسة توزيع أرباح الشركة والقوانين واللوائح ذات الصلة وأن يأخذوا في الاعتبار هذه العوامل عند اتخاذ قرارات الاستثمار.

| قواعد ضريبة الأرباح | وصف |

| حجب الضريبة من المصدر | ويجوز للشركة اقتطاع نسبة من الضريبة. |

| ضريبة الدخل الفردي | يجب على المساهمين الإبلاغ عن عائداتهم ودفع الضرائب عليها. |

| فترة العقد | يمكن أن تؤثر مدة المساهمة على ضريبة أرباح رأس المال. |

| الاختلافات الضريبية | تختلف معدلات الضرائب حسب البلد والمنطقة. |

| حجب الائتمان الضريبي | يمكن للضريبة المقتطعة أن تعوض الضريبة على العوائد الفردية. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

توقعات أسعار الفضة لعام ٢٠٢٥ مع آراء الخبراء. تعرّف على كيفية تأثير العوامل الاقتصادية على السوق، وما إذا كان الوقت مناسبًا للشراء لعام ٢٠٢٥ وما بعده.

2025-04-24

اكتشف الاختلافات بين مستويات Camarilla Pivots وFibonacci لتحديد الطريقة التي توفر دقة أكبر لاستراتيجية التداول الخاصة بك.

2025-04-24

اكتشف كيفية تداول زوج اليورو/الدولار الأمريكي باستخدام الأخبار الاقتصادية. تعلّم الاستراتيجيات والتوقيت ونصائح المخاطرة لتحقيق الربح من أكثر أزواج العملات تداولاً في العالم.

2025-04-24