अपनी भाषा का चयन करें

सारांश:

सारांश:

स्टॉक लाभांश किसी कंपनी के लिए अपने लाभ का एक हिस्सा शेयर रखने वाले शेयरधारकों को वितरित करने का एक तरीका है। हालांकि वे शेयर की कीमतें कम कर सकते हैं, उच्च गुणवत्ता वाले लाभांश शेयरों को लंबे समय तक रखने से स्थिर रिटर्न और उच्च चक्रवृद्धि लाभ सुनिश्चित होता है।

शेयर बाज़ार के बारे में कई लोगों की अंतर्निहित धारणा यह है कि यह बेहद अस्थिर है, कुछ लोग रातोंरात अमीर हो जाते हैं और अन्य लोग रातोंरात दिवालिया हो जाते हैं, जिससे यह चरम सीमा का निवेश कार्यक्रम बन जाता है। हालाँकि, सच्चाई यह है कि शेयर बाज़ार में स्थिर आय का कोई रास्ता नहीं है। उदाहरण के लिए, स्टॉक लाभांश में लाभ को स्थिर करने का कार्य होता है। कई लोगों ने इसके आधार पर निवेश रणनीतियाँ विकसित की हैं और महत्वपूर्ण लाभ कमाया है। स्टॉक लाभांश के बारे में आपको यह जानने की आवश्यकता है:

स्टॉक लाभांश

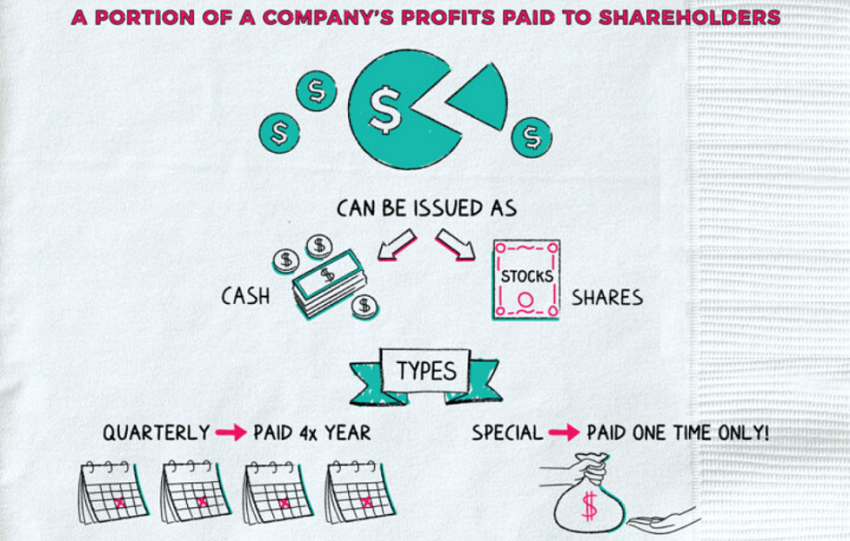

यह किसी कंपनी के लिए अपनी कमाई का एक हिस्सा अपने शेयरधारकों को भुगतान करने का एक तरीका है। जब कोई कंपनी मुनाफ़ा कमाती है, तो उसके पास अपने मुनाफ़े को दोबारा निवेश करने, कर्ज़ चुकाने या अपने शेयरधारकों को लाभांश देने का विकल्प होता है। आमतौर पर, कोई कंपनी अपनी कमाई को अपने शेयरधारकों को वितरित करने के लिए नियमित आधार पर लाभांश की घोषणा करती है।

लाभांश का भुगतान नकद या स्टॉक के रूप में किया जा सकता है, और उन्हें नकद लाभांश और स्टॉक लाभांश के रूप में भी जाना जाता है। यदि नकद में भुगतान किया जाता है, तो कंपनी शेयरधारकों को सीधे एक निश्चित राशि का नकद भुगतान करेगी। उदाहरण के लिए, स्टॉक के 10 शेयरों पर $4.50 के लाभांश का मतलब स्टॉक के प्रत्येक 10 शेयरों के लिए $4.50 का लाभांश है।

यदि भुगतान स्टॉक के रूप में है, तो कंपनी शेयरधारकों को अतिरिक्त शेयर वितरित करेगी। उदाहरण के लिए, यदि स्टॉक 10 में से 5 का भुगतान करता है। इसका मतलब है कि उस कंपनी के स्टॉक के प्रत्येक 10 शेयरों के लिए, 5 शेयरों का लाभांश वितरित किया जाएगा। यदि धारित शेयरों की संख्या 10 का गुणज नहीं है तो शेयरों की आनुपातिक संख्या लाभांश के रूप में प्राप्त होगी। उदाहरण के लिए, यदि कंपनी के 20 शेयर आपके पास हैं, तो आपको लाभांश के रूप में 10 शेयर प्राप्त होंगे।

यह प्रक्रिया किसी कंपनी के लिए अपनी कमाई का एक हिस्सा अपने शेयरधारकों को भुगतान करने का एक तरीका माना जाता है, लेकिन कई शेयरधारक इसमें खरीदारी नहीं करते हैं क्योंकि लाभांश का भुगतान होने पर स्टॉक पूर्व-अधिकार और पूर्व-लाभांश भी चला जाता है। मतलब यह है कि जब कोई कंपनी अपने शेयरधारकों को लाभांश का भुगतान करती है, तो कंपनी का संपूर्ण बाजार पूंजीकरण गिर जाता है और इसके साथ ही शेयर की कीमत भी कम हो जाती है।

लाभांश के बाद शेयरधारक के हाथ में शेयर का बाजार मूल्य और लाभांश से प्राप्त धनराशि लाभांश से पहले के बाजार मूल्य के समान होती है। करों का भुगतान करने के लिए लाभांश के कारण खाते में पैसा न केवल अधिक हो गया, बल्कि कम हो गया। इसलिए, कई शेयरधारकों का मानना है कि स्टॉक लाभांश का पूर्व-लाभांश शून्य अंक के बराबर है।

हालाँकि सतही तौर पर ऐसा है, उदाहरण के लिए, यदि किसी कंपनी के शेयर की कीमत 10 डॉलर है, तो उसका बाजार मूल्य 10 बिलियन है। 10 बिलियन के लाभांश वितरण के साथ, संबंधित कंपनी का बाजार मूल्य घटकर नौ बिलियन हो जाएगा, और शेयर की कीमत भी नौ डॉलर हो जाएगी। शेयरधारकों के लिए, यह सच है कि उन्हें नकदी मिलती है, लेकिन स्टॉक का मूल्य कम हो गया है।

लेकिन वास्तव में, पूर्व-अधिकारों और पूर्व-लाभांशों के बाद, मूल्य निर्धारण फ़ंक्शन की भूमिका के तहत शेयर की कीमत बाजार में फिर से बढ़ जाएगी। इस प्रक्रिया को लाभांश भरने का अधिकार भरना भी कहा जाता है। अधिकार भरने के बाद, नकदी से प्राप्त लाभांश निवेशकों की शुद्ध आय के बराबर होता है। बेशक, यह ध्यान दिया जाना चाहिए कि अल्पकालिक निवेशकों को लाभांश से लाभ प्राप्त करना मुश्किल लगता है क्योंकि कुछ कंपनियां इसे पूरा होने के तुरंत बाद भुगतान कर सकती हैं, जिसे जमा करने के लिए एक निश्चित समय की आवश्यकता होती है।

इसलिए, केवल वे दीर्घकालिक निवेशक ही लाभांश में होंगे और स्नोबॉल में एक-एक करके अधिकार भरेंगे। उदाहरण के लिए, यदि 10 अरब डॉलर के बाजार पूंजीकरण वाली कोई कंपनी हर साल 1 अरब डॉलर का लाभांश देती है, तो भले ही स्टॉक की कीमत 10 साल बाद न बढ़े, वह स्टॉक से सारी नकदी वसूलने में सक्षम होगी। अकेले लाभांश का भुगतान करने से शेयर बाजार पूंजीकरण में $10 बिलियन का अतिरिक्त योगदान होगा।

स्टॉक लाभांश आम तौर पर ठोस, स्थापित कंपनियों की एक विशेषता है, और यदि कोई उसी कंपनी के स्टॉक में लाभांश को पुनर्निवेश करना चुनता है, जिससे उसके निवेश पर रिटर्न बढ़ जाता है, लंबी अवधि में, लाभांश को पुनर्निवेश करने से चक्रवृद्धि के साथ रिटर्न की उच्च दर का एहसास हो सकता है प्रभाव। और किसी कंपनी का अपने शेयरधारकों को लाभांश देने का निर्णय आमतौर पर एक संकेत है कि कंपनी की वित्तीय स्थिति मजबूत है और उसकी लाभप्रदता अच्छी है। यह स्थिरता निवेशकों का अपनी होल्डिंग्स पर भरोसा बढ़ाती है और उन्हें लंबी अवधि के लिए अपने पास रखने के लिए अधिक इच्छुक बनाती है।

इसके अलावा, लाभांश-भुगतान करने वाले शेयरों को शामिल करने के लिए पोर्टफोलियो में विविधता लाने से निवेश जोखिम को कम करने में मदद मिल सकती है। यहां तक कि जब स्टॉक की कीमतों में उतार-चढ़ाव होता है, तब भी लाभांश-भुगतान वाले स्टॉक रखने वाले निवेशक कंपनी के मुनाफे से लाभ उठा सकते हैं, जिससे शेयर की बढ़ती कीमतों पर उनकी अत्यधिक निर्भरता कम हो जाती है।

इसीलिए उदार और स्थिर स्टॉक लाभांश को एक अच्छी कंपनी के संकेत के रूप में देखा जाता है। शेयर बाजार के देवता वॉरेन बफेट ने लंबी अवधि के लिए उच्च गुणवत्ता वाले स्टॉक, यानी लाभांश देने वाले स्टॉक रखने के महत्व पर जोर दिया है। . और खुदरा शेयरधारकों के लिए, यह आय का एक स्थिर स्रोत प्रदान करता है। लाभांश देने वाले स्टॉक रखने वाले खुदरा निवेशकों को कंपनी से नियमित लाभ वितरण प्राप्त होता है, जो व्यक्तिगत वित्तीय योजना और जीवन-यापन के खर्चों के लिए महत्वपूर्ण है।

हालाँकि, यह ध्यान रखना महत्वपूर्ण है कि लाभांश की राशि अधिक नहीं हो सकती क्योंकि खुदरा शेयरधारकों के पास कम शेयर हैं। और यह कुछ कर कटौती के अधीन भी है, इसलिए अंतिम लाभ पर्याप्त नहीं है। इसलिए निवेश करने से पहले, आपको लाभांश नियमों और आपके द्वारा चुनी गई स्टॉक कंपनी के बारे में अन्य जानकारी के बारे में अधिक जानकारी प्राप्त करनी चाहिए।

| शेयरों | पूँजी संहिता | भाग प्रतिफल |

| टेक्सस उपकरण | टीएक्सएन | 3.30% |

| एयरबोर्न केमिकल प्रोडक्ट्स, इंक. | एपीडी | 3.30% |

| लॉकहीड. लॉकहीड मार्टिन | एलएमटी | 2.90% |

| मैकडॉनल्ड्स कॉर्पोरेशन | दिल्ली नगर निगम | 2.30% |

| स्वचालित डेटा प्रोसेसिंग, इंक. | ए.डी.पी | 2.20% |

| माइक्रोचिप प्रौद्योगिकी निगम | एमसीएचपी | 2.00% |

| डैटसन मैक्लेनन | एमएमसी | 1.50% |

| युनाइटेडहेल्थ ग्रुप इंक. | उह्ह | 1.50% |

| हबबेल कॉर्पोरेशन | हब | 1.40% |

| एलिवेंस हेल्थ, इंक. | ईएलवी | 1.30% |

स्टॉक लाभांश की गणना कैसे करें

गणना कंपनी की लाभांश नीति और लाभप्रदता पर निर्भर करती है। आमतौर पर, लाभांश की राशि कंपनी की प्रति शेयर आय और लाभांश प्रतिशत पर आधारित होती है। यह आम तौर पर दो तरीकों से किया जाता है: एक प्रति शेयर लाभांश की राशि, और दूसरा प्रति शेयर लाभांश अनुपात।

आमतौर पर, कोई कंपनी कमाई रिपोर्ट जारी होने के बाद अपनी लाभांश नीति की घोषणा करेगी। लाभांश नीति प्रति शेयर लाभांश की एक निश्चित राशि हो सकती है, या यह कंपनी की कमाई का आनुपातिक वितरण हो सकती है। उदाहरण के लिए, यदि कोई कंपनी प्रति शेयर 1 डॉलर के लाभांश की घोषणा करती है, तो उस कंपनी के 1,000 शेयरों के धारक को लाभांश में 1,000 डॉलर प्राप्त होंगे।

एक अन्य सामान्य परिदृश्य आनुपातिक लाभांश है। कोई कंपनी अपनी कमाई का एक निश्चित प्रतिशत अपने शेयरधारकों को लाभांश के रूप में आवंटित करने का निर्णय ले सकती है। उदाहरण के लिए, यदि कोई कंपनी प्रति शेयर 10% लाभांश की घोषणा करती है, तो जिस व्यक्ति के पास उस कंपनी के स्टॉक के 1,000 शेयर हैं और कंपनी की प्रति शेयर आय $10 है, उसे $1,000*10%*10=$1,000 का लाभांश प्राप्त होगा।

स्टॉक लाभांश का भुगतान कितनी बार किया जाता है?

यह आवृत्ति कंपनी की लाभांश नीति और कमाई पर निर्भर करती है। आम तौर पर, कंपनियां अपनी लाभप्रदता और वित्तीय जरूरतों के आधार पर लाभांश की आवृत्ति निर्धारित करती हैं। कुछ सामान्य आवृत्तियाँ वार्षिक लाभांश, अर्ध-वार्षिक लाभांश, त्रैमासिक लाभांश और अनियमित लाभांश आदि हैं।

जो कंपनियाँ सालाना लाभांश देती हैं, वे आमतौर पर वित्तीय वर्ष की समाप्ति के बाद अपने वार्षिक वित्तीय परिणाम घोषित करती हैं और बाद के शेयरधारकों की बैठक में वार्षिक लाभांश घोषित करती हैं। जो कंपनियां अर्ध-वार्षिक आधार पर लाभांश का भुगतान करती हैं, वे वित्तीय अर्ध-वर्ष की समाप्ति के बाद अपने अंतरिम वित्तीय परिणाम प्रकाशित कर सकती हैं और अर्ध-वार्षिक आम बैठक में अर्ध-वार्षिक लाभांश की घोषणा कर सकती हैं।

कुछ कंपनियां ऐसी भी हैं जो त्रैमासिक लाभांश का भुगतान करना चुनती हैं, जैसे अमेरिकी शेयर बाजार में सूचीबद्ध कंपनियां जो आम तौर पर त्रैमासिक लाभांश का भुगतान करती हैं। ये कंपनियां प्रत्येक तिमाही की समाप्ति के बाद तिमाही आय रिपोर्ट जारी कर सकती हैं और तिमाही शेयरधारकों की बैठक में तिमाही लाभांश की घोषणा कर सकती हैं। एक अनियमित लाभांश भी है, जहां लाभांश की कोई निर्धारित आवृत्ति नहीं होती है, बल्कि कमाई और वित्तीय जरूरतों के आधार पर लाभांश का भुगतान कब करना है, इसका निर्णय होता है। इस मामले में, निवेशक अधिक लचीले हो सकते हैं, लेकिन वे एक निश्चित कार्यक्रम का पालन नहीं कर सकते हैं।

लाभांश की सटीक आवृत्ति और लाभांश की मात्रा दोनों अलग-अलग कंपनियों के स्टॉक लाभांश नियमों के आधार पर भिन्न हो सकती हैं। इसलिए, निवेश करते समय कंपनी की लाभांश नीति और कमाई को समझना महत्वपूर्ण है।

स्टॉक लाभांश नियम

स्टॉक लाभांश नियम

यह नियम और समय देश, क्षेत्र और कंपनी के आधार पर अलग-अलग होगा। यह आमतौर पर कंपनी के निदेशक मंडल द्वारा तय किया जाता है और कंपनी के उपनियमों और स्थानीय कानूनों और विनियमों के अनुसार कार्यान्वित किया जाता है। यह ध्यान रखना महत्वपूर्ण है कि प्रत्येक कंपनी की लाभांश नीति भिन्न हो सकती है। निवेशकों को कंपनी की लाभांश नीति और प्रासंगिक कानूनों और विनियमों को ध्यान से समझना चाहिए और निवेश निर्णय लेते समय इन कारकों पर विचार करना चाहिए।

लाभांश भुगतान का निर्णय आमतौर पर कंपनी के निदेशक मंडल का होता है। निदेशक मंडल कंपनी की लाभप्रदता, भविष्य की व्यावसायिक योजनाओं, वित्तीय जरूरतों और अन्य कारकों के आधार पर लाभांश और लाभांश की राशि का भुगतान करने का निर्णय लेगा। लाभांश भुगतान का निर्णय आमतौर पर शेयरधारकों की वार्षिक आम बैठक में घोषित किया जाता है, और लाभांश भुगतान का एक कार्यक्रम निर्धारित किया जाता है।

शेयरधारकों को लाभांश का भुगतान नकद या शेयरों (यानी, स्टॉक लाभांश) के रूप में किया जा सकता है। कभी-कभी कंपनियों के पास पुनर्निवेश कार्यक्रम आयोजित करने का विकल्प भी होता है, जो शेयरधारकों को कंपनी के स्टॉक में लाभांश की राशि को फिर से निवेश करने की अनुमति देता है। हालाँकि, सामान्य तौर पर, चार तारीखें हैं जिनके बारे में निवेशकों को पता होना चाहिए।

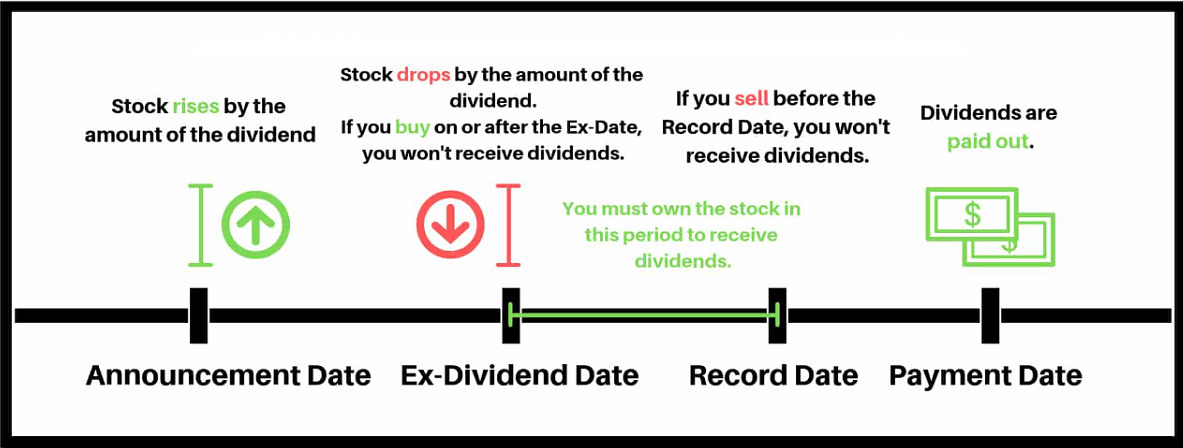

पहली घोषणा की तारीख है, जो वह तारीख है जिस दिन कंपनी लाभांश की घोषणा करती है। इस तिथि पर, कंपनी का निदेशक मंडल आमतौर पर लाभांश घोषित करने का प्रस्ताव पारित करता है। दूसरी पूर्व-लाभांश तिथि है, जो वह तिथि है जिस दिन स्टॉक लाभांश प्रभावी होता है। जो शेयरधारक पूर्व-लाभांश तिथि तक अपना स्टॉक रखते हैं, वे आगामी लाभांश के लिए पात्र हैं। इसका मतलब यह है कि भले ही स्टॉक पूर्व-लाभांश तिथि के बाद बेचा जाता है, फिर भी यह लाभांश के लिए पात्र है।

तीसरी रिकॉर्ड तिथि है, जो वह तिथि है जिस दिन शेयरधारकों की सूची निर्धारित की जाती है। कंपनी रिकॉर्ड तिथि के आधार पर लाभांश के लिए पात्र शेयरधारकों की सूची निर्धारित करेगी। चौथी लाभांश भुगतान तिथि है, जो वह तारीख है जिस दिन शेयरधारकों को वास्तव में लाभांश का भुगतान किया जाता है। इस तिथि पर कंपनी पात्र शेयरधारकों को लाभांश का भुगतान करती है।

यदि कोई लाभांश प्राप्त करने के लिए पूर्व-लाभांश तिथि से पहले स्टॉक खरीदना चाहता है और पूर्व-लाभांश तिथि के बाद इसे बेचना चाहता है, तो उसे यह जानना होगा कि लाभांश आय आमतौर पर शेयरधारक के व्यक्तिगत आयकर या कंपनी के कॉर्पोरेट में शामिल होती है। आयकर। कुछ देशों में, कंपनियां लाभांश वितरित करते समय कर रोक लेती हैं, और शेयरधारकों को अपने कर रिटर्न दाखिल करते समय लाभांश आय घोषित करने और संबंधित कर का भुगतान करने की आवश्यकता होती है।

बेशक, ऐसे कर नियम अलग-अलग देशों और क्षेत्र-दर-क्षेत्रों में अलग-अलग होंगे। सामान्यतया, अधिकांश देश स्टॉक लाभांश पर कर लगाते हैं। कर की दर व्यक्ति या संगठन की कर स्थिति के आधार पर भिन्न हो सकती है। कुछ देशों में, वे विदहोल्डिंग टैक्स के अधीन हैं, जबकि अन्य में, व्यक्ति या संगठन को अपना टैक्स रिटर्न दाखिल करने की आवश्यकता हो सकती है।

कई देशों में, कंपनियां शेयरधारकों को लाभांश भुगतान पर कर का एक प्रतिशत रोक लेती हैं। इसे स्रोत पर विदहोल्डिंग टैक्स के रूप में जाना जाता है। रोके गए कर का प्रतिशत उस देश और क्षेत्र के कर कानूनों पर निर्भर करता है जिसमें शेयरधारक स्थित है और कर की स्थिति के आधार पर भिन्न हो सकता है। जब शेयरधारक को लाभांश प्राप्त होता है तो लाभांश आय से विदहोल्डिंग टैक्स काट लिया जाता है।

स्रोत पर कर रोकने के अलावा, व्यक्तिगत आयकर शुल्क भी लग सकता है, जिसकी सटीक दर उस देश और क्षेत्र के कर कानून प्रावधानों और शेयरधारक के व्यक्तिगत आयकर ब्रैकेट पर भी निर्भर करती है। अपना कर रिटर्न दाखिल करते समय लाभांश आय की सूचना कर अधिकारियों को दी जानी चाहिए और उचित दर पर व्यक्तिगत आयकर के अधीन होना चाहिए।

होल्डिंग समय को आमतौर पर शेयरों की खरीद की तारीख से शेयरों की बिक्री या लाभांश की प्राप्ति की तारीख के रूप में परिभाषित किया जाता है। होल्डिंग समय की अवधि देय पूंजीगत लाभ कर की राशि को प्रभावित कर सकती है। कुछ देशों में, यदि शेयरों को एक निश्चित अवधि से अधिक समय तक रखा जाता है, तो पूंजीगत लाभ कर रियायत या छूट का आनंद लेना संभव हो सकता है। ऐसी रियायतें या छूट आमतौर पर अल्पकालिक व्यापार के बजाय दीर्घकालिक निवेश को प्रोत्साहित करने के लिए डिज़ाइन की जाती हैं।

उदाहरण के लिए, अमेरिका में, शेयरों की लंबी अवधि की होल्डिंग (आमतौर पर एक वर्ष से अधिक के लिए रखी गई) पूंजीगत लाभ कर अधिनियम के तहत कम पूंजीगत लाभ कर दरों के लिए योग्य हो सकती है। दीर्घकालिक पूंजीगत लाभ कर की दरें अल्पकालिक पूंजीगत लाभ कर की दरों से कम हैं, जिसका अर्थ है कि जो निवेशक लंबी अवधि के लिए स्टॉक रखता है उसे कम कर का भुगतान करना पड़ सकता है।

यह ध्यान रखना महत्वपूर्ण है कि स्टॉक लाभांश के सटीक नियम कंपनी की नीतियों और कमाई के आधार पर अलग-अलग होंगे। अंततः, विशिष्ट लाभांश नियम भी कंपनी की घोषणा पर आधारित होने चाहिए। निवेशकों को कंपनी की लाभांश नीति और प्रासंगिक कानूनों और विनियमों को ध्यान से समझना चाहिए और निवेश निर्णय लेते समय इन कारकों पर विचार करना चाहिए।

| लाभांश कर नियम | विवरण |

| स्रोत पर कर रोकना | कंपनी कर का एक प्रतिशत रोक सकती है। |

| व्यक्तिगत आय कर | शेयरधारकों को अपने रिटर्न पर रिपोर्ट करना होगा और कर का भुगतान करना होगा। |

| इंतेज़ार की अवधि | शेयरधारिता अवधि पूंजीगत लाभ कर को प्रभावित कर सकती है। |

| कर अंतर | कर की दरें देश और क्षेत्र के अनुसार अलग-अलग होती हैं। |

| कर क्रेडिट रोकना | विदहोल्डिंग टैक्स व्यक्तिगत रिटर्न पर टैक्स की भरपाई कर सकता है। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

विशेषज्ञों की जानकारी के साथ 2025 के लिए चांदी की कीमतों का पूर्वानुमान। जानें कि आर्थिक कारक बाज़ार को कैसे प्रभावित कर सकते हैं और क्या 2025 और उसके बाद के लिए खरीदारी का समय आ गया है।

2025-04-24

कैमरिला पिवोट्स और फिबोनाची स्तरों के बीच अंतर का पता लगाएं ताकि यह निर्धारित किया जा सके कि कौन सी विधि आपकी ट्रेडिंग रणनीति के लिए अधिक सटीकता प्रदान करती है।

2025-04-24

आर्थिक समाचारों का उपयोग करके EURUSD का व्यापार कैसे करें, यह जानें। दुनिया की सबसे अधिक कारोबार वाली मुद्रा जोड़ी से लाभ कमाने के लिए रणनीतियाँ, समय और जोखिम संबंधी सुझाव जानें।

2025-04-24