A impressão inerente que muitas pessoas têm do mercado de ações é que ele é extremamente volátil, com algumas pessoas enriquecendo da noite para o dia e outras indo à falência da noite para o dia, tornando-o um programa de investimento extremo. Porém, a verdade é que não há como ter um rendimento estável na bolsa. Os dividendos em ações, por exemplo, têm a função de estabilizar os lucros. Muitas pessoas desenvolveram estratégias de investimento com base nisso e obtiveram ganhos significativos. Aqui está o que você precisa saber sobre dividendos em ações:

Dividendos de ações

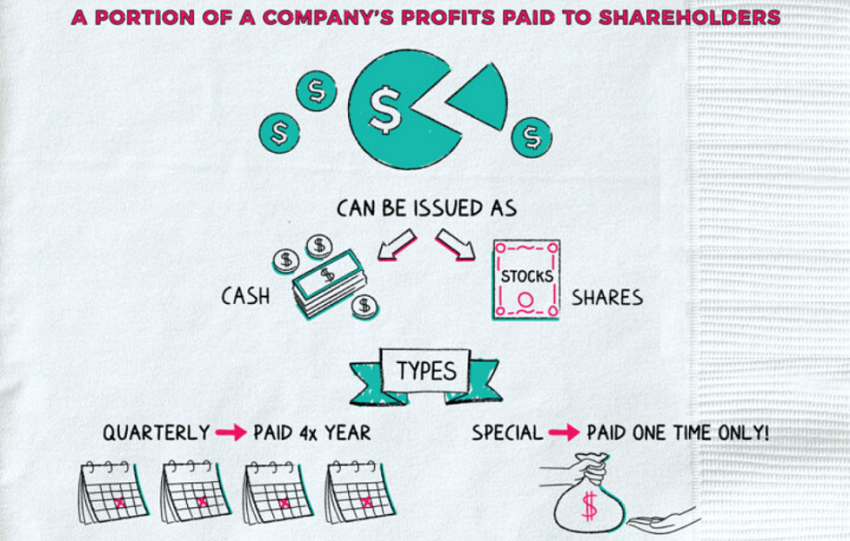

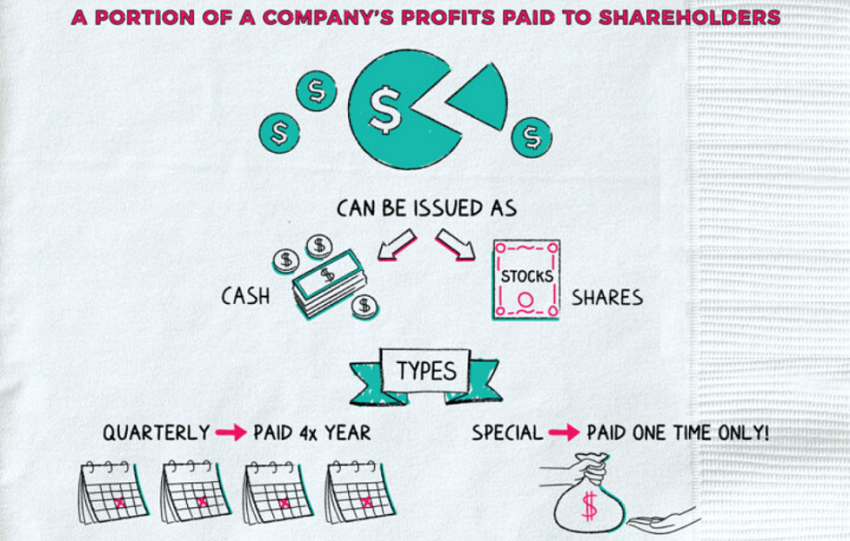

Essa é uma forma de uma empresa pagar uma parte de seus lucros aos acionistas. Quando uma empresa obtém lucro, ela tem a opção de reinvestir seus lucros, pagar dívidas ou pagar dividendos aos seus acionistas. Normalmente, uma empresa declara dividendos regularmente para distribuir seus lucros aos acionistas.

Os dividendos podem ser pagos em dinheiro ou ações e também são conhecidos como dividendos em dinheiro e dividendos em ações. Se pago em dinheiro, a empresa pagará uma certa quantia em dinheiro diretamente aos acionistas. Por exemplo, um dividendo de $ 4,50 sobre 10 ações significa um dividendo de $ 4,50 para cada 10 ações.

Se o pagamento for em ações, a empresa distribuirá ações adicionais aos acionistas. Por exemplo, se a ação pagar 5 em 10, isso significa que para cada 10 ações dessa empresa detidas, será distribuído um dividendo de 5 ações. Se o número de ações detidas não for múltiplo de 10, um número proporcional de ações será recebido como dividendo. Por exemplo, se 20 ações da empresa forem detidas, você receberá 10 ações como dividendo.

Supõe-se que esse processo seja uma forma de uma empresa pagar uma parte de seus lucros aos acionistas, mas muitos acionistas não o aceitam porque as ações também ficam ex-direitos e ex-dividendos quando os dividendos são pagos. O que significa que quando uma empresa paga dividendos aos seus acionistas, toda a capitalização de mercado da empresa cai e o preço das ações cai com ela.

O valor de mercado das ações nas mãos do acionista após o dividendo mais o dinheiro do dividendo é igual ao valor de mercado antes do dividendo. O dinheiro na conta não só não aumentou,pelo contrário,por causa dos dividendos para pagar impostos,mas menos dinheiro. Portanto, muitos acionistas acreditam que os dividendos em ações ex-dividendos são iguais a zero pontos.

Embora a superfície seja assim, por exemplo, se o preço das ações de uma empresa for de 10 dólares, o seu valor de mercado será de 10 mil milhões. Com uma distribuição de dividendos de 10 mil milhões, o valor de mercado da empresa correspondente será reduzido para nove mil milhões e o preço das ações também será de nove dólares. Para os acionistas, é verdade que eles recebem dinheiro, mas o valor das ações diminuiu.

Mas, após os ex-direitos e ex-dividendos, o preço das ações estará no mercado sob o papel da função de precificação, subindo novamente. Esse processo é chamado de preenchimento dos direitos de preenchimento do dividendo. Após o preenchimento do direito, o dividendo em dinheiro equivale ao lucro líquido dos investidores. É claro que se deve notar que os investidores de curto prazo têm dificuldade em lucrar com os dividendos porque poucas empresas podem pagá-los imediatamente após a conclusão do preenchimento, o que requer um certo tempo para acumular.

Portanto, apenas os investidores de longo prazo estarão nos dividendos e preencherão os direitos um de cada vez na bola de neve enrolada. Por exemplo, se uma empresa com uma capitalização de mercado de US$ 10 bilhões pagar US$ 1 bilhão em dividendos todos os anos, mesmo que o preço das ações não suba 10 anos depois, ela será capaz de recuperar todo o dinheiro das ações, pagando apenas dividendos e terá US$ 10 bilhões adicionais em capitalização no mercado de ações.

Os dividendos em ações são geralmente uma característica de empresas sólidas e estabelecidas, e se alguém decidir reinvestir os dividendos nas ações da mesma empresa, aumentando assim o retorno do investimento. No longo prazo, o reinvestimento dos dividendos pode gerar uma taxa de retorno mais alta com a capitalização. efeito. E a decisão de uma empresa de pagar dividendos aos seus acionistas é normalmente uma indicação de que a empresa tem uma posição financeira sólida e boa rentabilidade. Esta estabilidade aumenta a confiança dos investidores nas suas participações e torna-os mais dispostos a mantê-las a longo prazo.

Além disso, diversificar uma carteira para incluir ações que pagam dividendos pode ajudar a reduzir o risco de investimento. Mesmo quando os preços das ações flutuam, os investidores que detêm ações que pagam dividendos ainda podem beneficiar dos lucros da empresa, reduzindo a sua dependência excessiva do aumento dos preços das ações.

É por isso que dividendos generosos e estáveis são vistos como um sinal de uma boa empresa. Warren Buffett, o deus do mercado de ações, enfatizou a importância de manter ações de alta qualidade, ou seja, ações que paguem dividendos, no longo prazo. . E para os acionistas de varejo, proporciona uma fonte estável de renda. Os investidores de varejo que possuem ações que pagam dividendos recebem distribuições regulares de lucros da empresa, o que é importante para o planejamento financeiro pessoal e despesas de subsistência.

No entanto, é importante notar que o montante dos dividendos pode não ser elevado, uma vez que os accionistas retalhistas detêm menos acções. E também está sujeito a certas deduções fiscais, portanto o lucro final não é substancial. Portanto, antes de fazer um investimento, você ainda deve obter mais informações sobre as regras de dividendos e outras informações sobre a sociedade por ações que escolher.

Os 10 principais dividendos de ações que pagam mais

| Ações |

Código de armazenagem |

Rendimento de dividendos |

| Instrumentos Texas |

TXN |

3,30% |

| Produtos químicos transportados pelo ar, Inc. |

DPA |

3,30% |

| Lockheed. Lockheed Martin |

LMT |

2,90% |

| Corporação McDonald's |

DCM |

2,30% |

| Processamento automático de dados, Inc. |

ADP |

2,20% |

| Corporação de tecnologia de microchip |

MCHP |

2,00% |

| Datsun McLennan |

MMC |

1,50% |

| UnitedHealth Group Inc. |

UNH |

1,50% |

| Corporação Hubbell |

HUBB |

1,40% |

| Elevação Saúde, Inc. |

ELV |

1,30% |

Como calcular dividendos de ações

O cálculo depende da política de dividendos e da rentabilidade da empresa. Normalmente, o valor dos dividendos é baseado no lucro por ação da empresa e no percentual de dividendos. Isso geralmente é feito de duas maneiras: uma é o valor dos dividendos por ação e a outra é a proporção de dividendos por ação.

Normalmente, uma empresa anuncia sua política de dividendos após a divulgação do relatório de lucros. A política de dividendos pode ser um valor fixo de dividendos por ação, ou pode ser uma distribuição proporcional dos lucros da empresa. Por exemplo, se uma empresa anunciar um dividendo de $ 1 por ação, um titular de 1.000 ações dessa empresa receberia $ 1.000 em dividendos.

Outro cenário comum é um dividendo proporcional. Uma empresa pode decidir alocar uma certa percentagem dos seus lucros aos seus acionistas como dividendo. Por exemplo, se uma empresa declarar um dividendo de 10% por ação, então uma pessoa que possui 1.000 ações dessa empresa e o lucro por ação da empresa é de $ 10 receberá um dividendo de $ 1.000 * 10% * 10 = $ 1.000.

Com que frequência são pagos dividendos em ações?

Essa frequência depende da política de dividendos e dos lucros da empresa. Geralmente, as empresas determinam a frequência dos dividendos com base na sua rentabilidade e necessidades financeiras. Algumas das frequências comuns são dividendos anuais, dividendos semestrais, dividendos trimestrais e dividendos irregulares, entre outros.

Para empresas que pagam dividendos anualmente, geralmente anunciam seus resultados financeiros anuais após o final do exercício social e declaram o dividendo anual na assembleia geral subsequente. As empresas que pagam dividendos semestralmente podem publicar os seus resultados financeiros intercalares após o final do semestre financeiro e declarar um dividendo semestral na assembleia geral semestral.

Existem também algumas empresas que optam por pagar dividendos trimestrais, tais como empresas cotadas no mercado de ações dos EUA que geralmente pagam dividendos trimestrais. Essas empresas podem divulgar relatórios de lucros trimestrais após o final de cada trimestre e declarar dividendos trimestrais nas assembleias gerais trimestrais. Há também um dividendo irregular, onde não há uma frequência definida de dividendos, mas sim uma decisão sobre quando pagar os dividendos com base nos lucros e nas necessidades financeiras. Neste caso, os investidores podem ser mais flexíveis, mas não podem seguir um calendário fixo.

Tanto a frequência exata dos dividendos quanto o valor dos dividendos podem variar dependendo das regras de dividendos em ações de diferentes empresas. Portanto, ao investir, é importante entender a política de dividendos e os lucros da empresa.

Regras de dividendos de ações

Regras de dividendos de ações

Esta regra e prazo variam dependendo do país, região e empresa. Geralmente é decidido pelo conselho de administração da empresa e implementado de acordo com o estatuto social da empresa e as leis e regulamentos locais. É importante ressaltar que a política de dividendos de cada empresa pode variar. Os investidores devem compreender cuidadosamente a política de dividendos da empresa e as leis e regulamentos relevantes e considerar estes factores ao tomarem decisões de investimento.

A decisão de pagar dividendos geralmente cabe ao conselho de administração da empresa. O conselho de administração decidirá se pagará dividendos e o valor dos dividendos com base na lucratividade da empresa, nos planos de negócios futuros, nas necessidades financeiras e em outros fatores. A decisão de pagar dividendos é geralmente anunciada na assembleia geral anual de acionistas e é definido um cronograma de pagamento de dividendos.

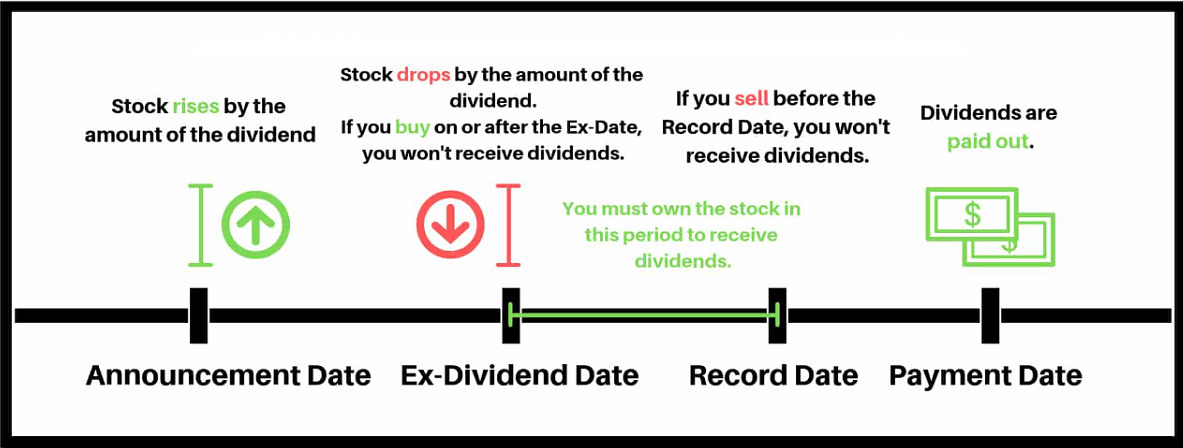

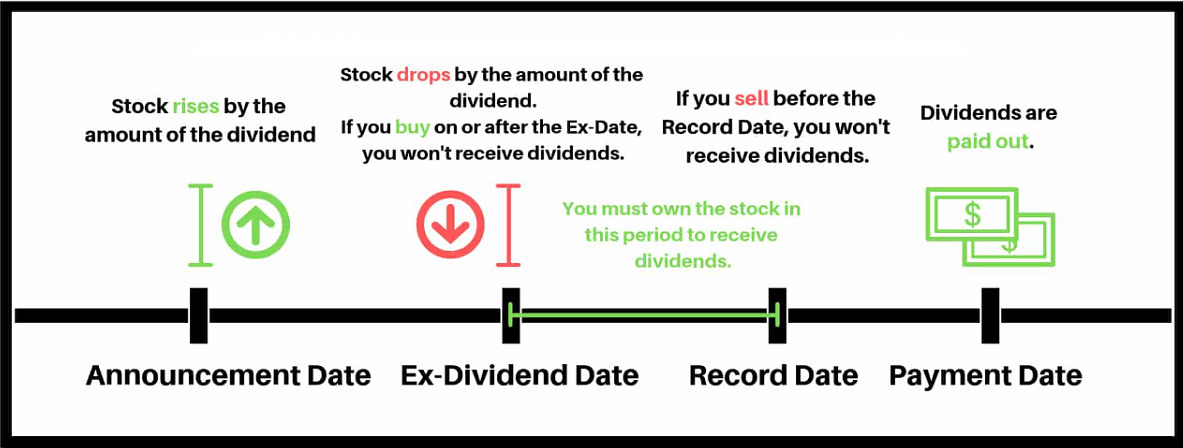

Os dividendos podem ser pagos aos acionistas em dinheiro ou na forma de ações (ou seja, dividendos em ações). Às vezes, as empresas também têm a opção de realizar um programa de reinvestimento, que permite aos acionistas reinvestir o valor dos dividendos nas ações da empresa. Em geral, porém, há quatro datas que os investidores devem conhecer.

A primeira é a data do anúncio, que é a data em que a empresa declara o dividendo. Nesta data, o conselho de administração da empresa costuma deliberar para declarar o dividendo. A segunda é a data ex-dividendo, que é a data em que o dividendo em ações entra em vigor. Os acionistas que detêm suas ações até a data do ex-dividendo são elegíveis para o próximo dividendo. Isso significa que mesmo que a ação seja vendida após a data ex-dividendo, ela ainda será elegível para o dividendo.

A terceira é a data de registro, que é a data em que a lista de acionistas é determinada. A empresa determinará a lista de acionistas elegíveis para dividendos com base na data de registro. A quarta é a data de pagamento dos dividendos, que é a data em que os dividendos são efetivamente pagos aos acionistas. Nesta data, a empresa paga dividendos aos acionistas elegíveis.

Se alguém quiser comprar ações antes da data ex-dividendo e vendê-las após a data ex-dividendo para receber os dividendos, então é preciso de estar ciente de que a receita de dividendos geralmente está incluída no imposto de renda pessoal do acionista ou no imposto de renda corporativo da empresa. imposto de Renda. Em alguns países, as empresas retêm impostos na distribuição de dividendos e os acionistas são obrigados a declarar o rendimento dos dividendos e a pagar o imposto correspondente no momento da apresentação das suas declarações fiscais.

É claro que essas regras fiscais variam de país para país e de região para região. De um modo geral, a maioria dos países impõe impostos sobre os dividendos de ações. A taxa de imposto pode variar dependendo da situação fiscal do indivíduo ou organização. Em alguns países, estão sujeitos a retenção na fonte, enquanto noutros, o indivíduo ou organização pode ser obrigado a apresentar a sua própria declaração fiscal.

Em muitos países, as empresas retêm uma percentagem do imposto sobre o pagamento de dividendos aos acionistas. Isso é conhecido como retenção na fonte. A percentagem de imposto retido depende da legislação fiscal do país e região em que o acionista está localizado e pode variar dependendo da situação fiscal. O imposto retido na fonte é deduzido da receita de dividendos quando o acionista recebe o dividendo.

Além da retenção na fonte, pode haver uma cobrança de imposto de renda pessoal, cuja alíquota exata também depende das disposições da legislação tributária do país e da região em que você está localizado e da faixa de imposto de renda pessoal do acionista. A receita de dividendos deve ser informada às autoridades fiscais no momento da apresentação da sua declaração de imposto de renda e sujeita ao imposto de renda pessoal à alíquota apropriada.

O tempo de detenção é geralmente definido como o período desde a data da compra das ações até a data da venda das ações ou do recebimento de dividendos. A duração do tempo de detenção pode afetar o valor do imposto sobre ganhos de capital a pagar. Em alguns países, poderá ser possível usufruir de uma concessão ou isenção fiscal sobre ganhos de capital se as ações forem detidas por mais de um determinado período de tempo. Tais concessões ou isenções são geralmente concebidas para encorajar o investimento a longo prazo, em vez do comércio a curto prazo.

Por exemplo, nos EUA, as participações de longo prazo em ações (normalmente detidas por mais de um ano) podem qualificar-se para taxas de imposto sobre ganhos de capital mais baixas ao abrigo da Lei do Imposto sobre Ganhos de Capital. As taxas de imposto sobre ganhos de capital de longo prazo são mais baixas do que as taxas de imposto sobre ganhos de capital de curto prazo, o que significa que um investidor que detém ações por um longo período de tempo pode pagar menos impostos.

É importante observar que as regras exatas para dividendos em ações variam dependendo das políticas e dos lucros da empresa. Em última análise, as regras específicas sobre dividendos também devem basear-se no anúncio da empresa. Os investidores devem compreender cuidadosamente a política de dividendos da empresa e as leis e regulamentos relevantes e considerar estes factores ao tomarem decisões de investimento.

Regras de dedução fiscal para dividendos de ações

| Regras fiscais sobre dividendos |

Descrição |

| Retenção de imposto na fonte |

A empresa pode reter uma porcentagem do imposto. |

| Imposto de renda individual |

Os acionistas devem reportar e pagar impostos sobre seus retornos. |

| Período de espera |

A duração da participação acionária pode impactar o imposto sobre ganhos de capital. |

| Diferenças fiscais |

As taxas de imposto variam de acordo com o país e a região. |

| Crédito fiscal retido na fonte |

O imposto retido na fonte pode compensar o imposto sobre declarações individuais. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Regras de dividendos de ações

Regras de dividendos de ações