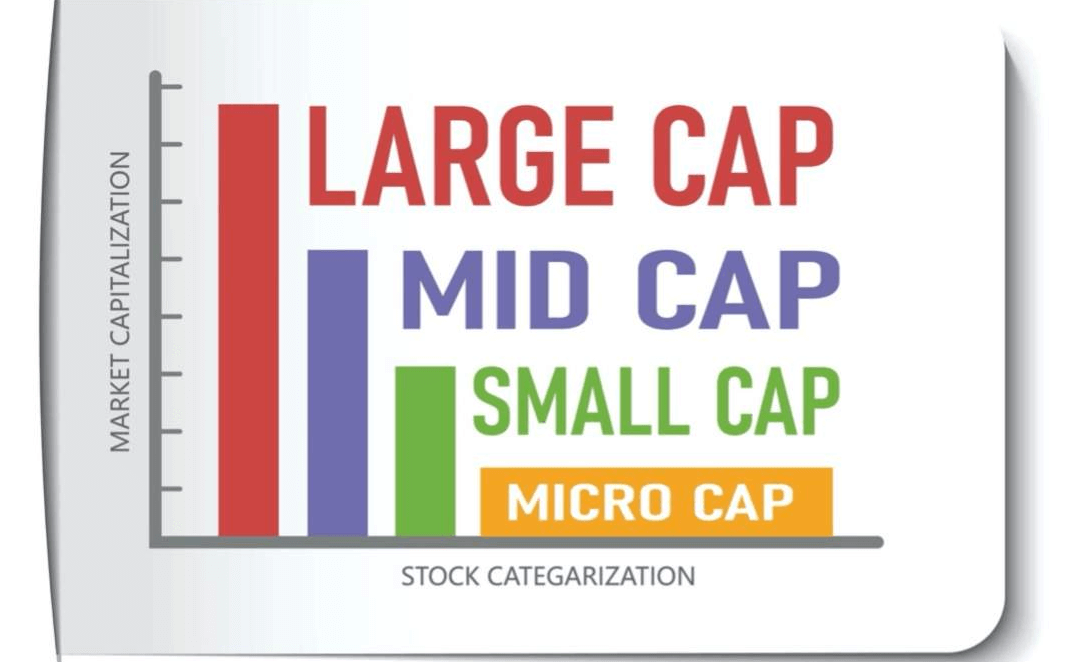

En el entorno global, el tamaño de un país determina su influencia. Lo mismo ocurre en el mercado de valores, donde las empresas con grandes capitalizaciones bursátiles tienen un mayor impacto en el mercado de valores en su conjunto. Pero al igual que hay países grandes y Son países pequeños, además de las empresas de gran capitalización de mercado, también hay acciones de pequeña capitalización con pequeña capitalización de mercado. En el mercado de valores, su estado es el mismo que en los países pequeños; aunque la influencia es pequeña, también tiene sus propias características especiales. Echemos un vistazo a lo siguiente: análisis especial de inversiones en acciones de pequeña capitalización y evaluación de riesgos.

¿Cuál es el significado de acciones de pequeña capitalización?

Se refiere a acciones con un pequeño número de acciones en circulación, es decir, empresas que cotizan en bolsa con un capital social en circulación general de no más de 500 millones de dólares. Su capitalización de mercado es generalmente inferior a miles de millones de dólares y son empresas relativamente pequeñas. Estas empresas son generalmente se encuentran en la etapa inicial o son de pequeño tamaño en su industria y tienen una participación de mercado relativamente limitada.

Estas empresas que cotizan en bolsa con una capitalización de mercado más pequeña generalmente valen menos de miles de millones de dólares y se encuentran dentro del rango de acciones de empresas con tamaños de mercado más pequeños. Debido al tamaño relativamente pequeño de la empresa, generalmente existe un riesgo mayor. Estas empresas pueden enfrentar más mercados. competencia, presiones financieras y riesgos operativos.

A pesar del mayor riesgo de las acciones de pequeña capitalización, generalmente se encuentran en la etapa de crecimiento, tienen un alto potencial de crecimiento y pueden crecer en el futuro. Debido a su tamaño relativamente pequeño, es probable que estas empresas generen un mayor retorno de la inversión a medida que crecen. y desarrollarse.

Sus mayores fortalezas son que tienen un gran potencial, su negocio es más fácil de leer y a menudo están infravalorados. Muchas de las grandes empresas exitosas hoy en día surgieron inicialmente de pequeñas empresas, como Starbucks, Yahoo, eBay y Walmart. Quienes invirtieron en estas empresas en los primeros días han obtenido enormes ganancias después de mantenerlas durante mucho tiempo.

Al mismo tiempo, debido a que aún se encuentra en las primeras etapas de desarrollo, estará profundamente involucrada en un área comercial específica. Es mucho más fácil analizar empresas tan pequeñas y evaluar adecuadamente sus perspectivas en el futuro cercano.

Es mucho más fácil analizar empresas tan pequeñas y evaluar adecuadamente sus perspectivas comerciales recientes. Y como muy poca gente les presta atención y hay muy poca información sobre estas acciones en el mercado, a menudo existe la posibilidad de que estén infravaloradas, lo que Por tanto, crea una enorme oportunidad de inversión para inversores individuales.

Sin embargo, también cabe señalar que el riesgo de invertir en estas acciones es muy alto. Esto se debe a que, por un lado, debido a que el capital social en circulación ocupa una pequeña cuota de mercado, es fácil institucionalizar a grandes inversores para que inviertan dinero en especulación, comúnmente conocida como el banquero, para controlar el mercado. Por lo tanto, la tendencia del precio de sus acciones es más activa y las fluctuaciones también son mayores. Especialmente cuando los hogares institucionalmente grandes destacan los fondos para vender una gran cantidad de veces, es probable que el precio de sus acciones caer significativamente. Si los inversores no venden a tiempo o siguen ciegamente la tendencia de compra, las pérdidas también son cuestión de minutos.

Al mismo tiempo, debido a que suele ser una empresa en etapa de crecimiento, existen ciertos riesgos comerciales y financieros. Los inversores deben realizar investigaciones y evaluaciones adecuadas. Sin embargo, en comparación con las acciones de gran capitalización, es menos difícil de analizar pero más difícil. para obtener información básica de la empresa. Dado que los analistas rara vez investigan acciones de pequeña capitalización, los inversores sólo pueden investigar una empresa con información muy limitada, lo que sin duda aumenta la asimetría de la información.

También está el hecho de que, debido a su pequeña capitalización de mercado, suele ser menos líquido, es decir, sus acciones se negocian relativamente menos y puede enfrentar ciertas dificultades al comprar y vender. También enfrenta mayores riesgos de diferencial y liquidez y debería No se puede negociar en grandes cantidades. Pero en general, debido a que tiene un mayor margen de beneficio, ganancias más rápidas y está acostumbrado a un estilo de compra y venta rápido, a los inversores les gustan más estas acciones.

La especulación general en el mercado de valores a veces es como buscar un socio y elegir su propio estilo de inversión para elegir las acciones adecuadas para cosechar riqueza y felicidad. Las acciones de pequeña capitalización suelen formar parte de la cartera de inversiones. Los inversores pueden considerar invertir un determinado porcentaje de fondos en ellos para obtener una mayor tasa de rendimiento de la inversión, pero también para prestar atención a su nivel de riesgo relativamente alto.

Se han centrado los riesgos de pequeña capitalización

| Factores de riesgo de bajo interés de mercado

|

Descripción

|

| volatilidad del mercado

|

La mayor volatilidad se ve más afectada por las fluctuaciones del mercado.

|

| Restricciones de liquidez

|

El comercio de bajo volumen puede afectar la estabilidad del precio de las acciones.

|

| Riesgo financiero

|

El elevado endeudamiento y la inestabilidad de los beneficios aumentan el riesgo de inversión.

|

| Riesgo de la industria

|

Concentrado en industrias específicas, más afectadas por los desafíos de la industria.

|

| Bajo interés del mercado

|

Falta de información y apoyo a la investigación, y escasa comprensión de los inversores

|

Análisis de inversión en acciones de pequeña capitalización

Aunque existen muchos riesgos asociados con este tipo de acciones, también son igualmente altamente rentables. Por lo tanto, muchos inversores optan por invertir en ellas o al menos ponerlas en su cartera. Sin embargo, muchas acciones de pequeña capitalización no son empresas rentables, por lo que una Se requiere una serie de análisis para emitir un juicio sobre cómo invertir en consecuencia.

El primer paso es evaluar si la empresa está en riesgo de quiebra y, si lo está, nunca se debe invertir en ella. Para ver si la empresa está en riesgo de quiebra, el índice circulante y el índice rápido son dos indicadores que pueden ser Se utiliza para evaluar la solvencia de la empresa.

Por ejemplo, el índice circulante es el índice entre la cantidad de efectivo o activos que se pueden convertir en efectivo y el monto de deuda que la empresa necesita pagar. Si este índice es inferior a uno, significa que dentro de un año la empresa Es posible que no pueda pagar sus deudas, lo que conduciría al riesgo de quiebra.

Si una empresa tiene activos circulantes de 10 millones de dólares y pasivos circulantes de 5 millones de dólares, entonces su índice circulante es 2. Esto significa que los activos circulantes de la empresa son el doble que sus pasivos circulantes, lo cual es un índice relativamente saludable.

Esto significa que los activos circulantes de la empresa son el doble que sus pasivos circulantes, lo cual es una proporción relativamente saludable. Después de determinar la seguridad de la empresa, se pueden utilizar indicadores de análisis técnico para tomar decisiones de inversión. Sin embargo, si la seguridad está en duda, lo mejor es no invertir.

Después de eso, es necesario observar la rentabilidad de esta empresa, porque este tipo de sociedad anónima básicamente no tiene beneficio neto, es decir, no hay rentabilidad de la empresa. Entonces, ¿cómo ve la rentabilidad de estas empresas? A continuación se muestra un ejemplo. Por ejemplo, puede utilizar indicadores como el EBIT ajustado (intereses, impuestos, depreciación y amortización antes de ganancias) para evaluar su rentabilidad. Luego observe la tendencia de estos indicadores y compárelos con los de otras empresas.

La idea es que la ganancia es igual a los ingresos menos una variedad de costos, y cuando se contabilizan todos los costos, el resultado se llama ganancia neta. Ahora que la ganancia neta de la sociedad anónima de pequeña capitalización es un número negativo, puede intentar restar una parte del costo desde el punto de vista actual, que no se puede considerar primero. Después de restar esta parte, observe la ganancia resultante y cómo ha cambiado con el tiempo. Al mismo tiempo, utilícela para compararla con otras empresas para ver qué empresa tiene mejor rentabilidad.

Es necesario analizar caso por caso exactamente qué costos se restan. Por ejemplo, considere solo el costo de los ingresos y luego obtenga la ganancia bruta. Entonces es posible ajustar el indicador EBIT, que se refiere a las ganancias antes de intereses. e impuestos y es el ingreso total de la empresa antes de deducir intereses e impuestos al calcular las ganancias. Es uno de los indicadores más importantes para evaluar la rentabilidad de una empresa, reflejando sus condiciones operativas.

Agregue a esa ganancia neta negativa los costos incurridos al incluir, por ejemplo, acciones emitidas a los empleados y los costos incurridos por depreciación y amortización, así como pagos de intereses, impuestos y honorarios legales. Esto es haber visto el costo de la empresa. ingresos o utilidad bruta.

Mire la trayectoria de esa ganancia y vea si continúa aumentando como porcentaje de los ingresos en los últimos trimestres. Continuar aumentando indicaría un mejor control de costos y luego una mayor rentabilidad. Mientras los ingresos sigan creciendo, no hay ningún problema con eso. .

Después de todo este análisis, tiene una buena idea de qué tipo de acción elegir. Sin embargo, cabe señalar que los inversores a corto plazo deben controlar estrictamente sus posiciones y establecer niveles de límite de pérdidas para evitar riesgos. Los inversores a plazo también deben controlar sus posiciones y tener cuidado de no concentrarse demasiado en una acción en particular.

¿Qué indica la alta tasa de rotación de las acciones de pequeña capitalización?

¿Qué indica la alta tasa de rotación de las acciones de pequeña capitalización?

El índice de rotación de acciones se refiere a la relación entre el número de acciones negociadas y el número total de acciones en circulación en un período de tiempo determinado (generalmente un día). Cuanto mayor sea el índice de rotación, más activamente se negocian las acciones y viceversa. para operaciones relativamente tibias. Y a partir del índice de rotación de una acción de pequeña capitalización, los inversores pueden saber cómo ve el mercado la acción.

Un índice de rotación bajo puede indicar que la acción es menos líquida, es decir, es más difícil comprar o vender. Los inversores que intentan comprar o vender la acción pueden encontrar una mayor resistencia porque falta un volumen de negociación suficiente en el mercado para respaldar También puede indicar que hay poco interés de los inversores en la acción, posiblemente debido a los malos fundamentos de la empresa, una perspectiva incierta de la industria o porque los inversores desconfían del riesgo general en el mercado.

Una baja tasa de rotación también puede significar que los inversores en acciones son principalmente tenedores a largo plazo que están menos inclinados a negociar con frecuencia o ajustar sus carteras, prefiriendo mantener las acciones a largo plazo. También refleja una disminución en la actividad general del mercado. es decir, los participantes del mercado operan con menos frecuencia. Esto puede deberse a la incertidumbre en el entorno general del mercado o al sentimiento cauteloso de los inversores.

Sin embargo, debido a que estas acciones suelen tener menos liquidez en el mercado y los inversores prefieren comprarlas y venderlas con frecuencia para obtener ganancias o ajustar sus carteras, su tasa de rotación suele ser relativamente alta. Esto refleja el nivel de interés del mercado en la acción o el optimismo sobre las perspectivas futuras de la empresa y puede implicar un alto nivel de interés de los inversores en la acción, que puede estar impulsado por informes de los medios, opiniones de analistas o la atención de otros inversores.

También puede ser el resultado de una actividad especulativa impulsada por inversionistas que pueden utilizar acciones con alta volatilidad de precios para operaciones a corto plazo en busca de ganancias rápidas. Al mismo tiempo, los inversionistas compran y venden acciones con frecuencia, lo que resulta en un alto volumen. de negociación de acciones. Significa que las acciones se negocian más activamente, es decir, que las acciones son más líquidas.

También indica que hay mucha información circulando en el mercado y los inversores pueden ajustar rápidamente sus posiciones después de evaluar nueva información. Y refleja el hecho de que el mercado es más sensible a los cambios en el sentimiento sobre las acciones y los inversores son más sensibles a los cambios en el sentimiento sobre las acciones. inclinados a ajustar sus posiciones rápidamente a los cambios del mercado.

En general, debido a una característica del mercado de valores de pequeña capitalización, su tasa de rotación es generalmente alta. Sin embargo, una tasa de rotación alta no siempre implica una oportunidad de inversión, sino que también puede reflejar incertidumbre y riesgo del mercado. Los inversores deben considerar otros factores, como como Análisis fundamental, análisis técnico y entorno de mercado, para tomar decisiones de inversión.

Compre acciones de pequeña o gran capitalización en un mercado alcista

| Características

|

Acciones de pequeña capitalización

|

Acciones de gran capitalización

|

| Ventajas

|

Alto crecimiento, alta volatilidad e impulsado por el mercado.

|

Estable, respaldo institucional, bajo riesgo para los conservadores.

|

| Riesgos

|

Alta volatilidad, sensibilidad del mercado y alto riesgo.

|

Crecimiento limitado, volatilidad estable, menor impacto en el sentimiento.

|

| Escenarios

|

Inversores que buscan alto riesgo y alto rendimiento

|

Inversores que prefieren la estabilidad y el crecimiento a largo plazo

|

Descargo de responsabilidad: Este material es solo para fines de información general y no pretende ser (y no debe considerarse) asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación de EBC o el autor que cualquier inversión, valor, transacción o estrategia de inversión en particular es adecuada para cualquier persona específica.

¿Qué indica la alta tasa de rotación de las acciones de pequeña capitalización?

¿Qué indica la alta tasa de rotación de las acciones de pequeña capitalización?