キャンペーン

公開日: 2024-02-23 更新日: 2024-12-11

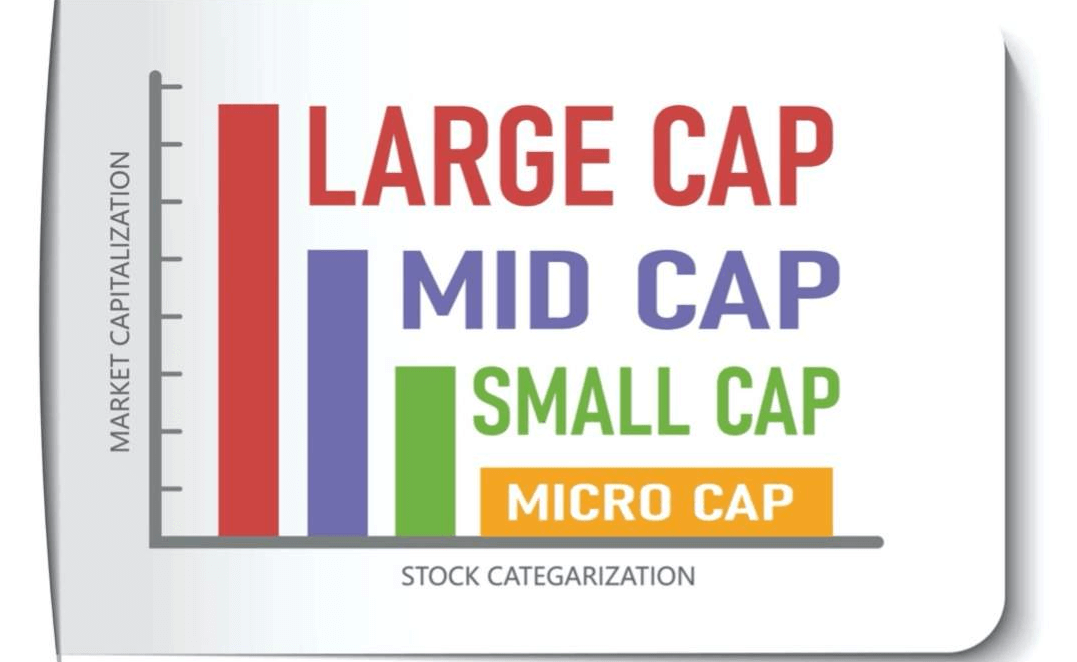

世界の政治情勢において、国の規模がその影響力を決定します。株式市場でも同様で、時価総額の大きい企業が株式市場全体に与える影響が大きくなります。しかし、大国があれば小国もあるのと同じように、時価総額の大きな企業の他に、時価総額の小さい小規模企業も存在します。株式市場においては小国と同じように、影響力は小さいものの、独自の特徴もあります。本記事では、特殊な小型株投資分析とリスク評価について解説します。

小型株とは

小型株は、発行済み株式数が少ない株式を指します。つまり、一般的な発行済み株式資本が5億ドル以下の上場企業を指します。小型株の時価総額は通常、数十億ドル未満であり、比較的小規模な企業です。これらの企業は、通常はスタートアップ段階にあるか、あるいは業界内で規模が小さく、市場シェアが比較的限られています。

このような時価総額が小さい上場企業は、一般に数十億ドル未満であり、市場規模が小さい企業の株式の範囲内にあります。企業の規模が比較的小さいため、通常はリスクが高くなります。これらの企業は、より多くの市場の競争、財務的圧力、運営上のリスクに直面する可能性があります。

小型株のリスクが高い傾向にありますが、通常は企業は成長段階にあるため将来的に高く成長する可能性があります。これらの企業は規模が比較的小さいため、成長するにつれてより高い投資収益率を達成し、そしてさらに発展する可能性があります。

このような企業は、大きな可能性を秘めているうえ、ビジネスモデルが読みやすいにもかかわらず、過小評価されていることが多いことです。スターバックス、ヤフー、eBay、ウォルマートなど、成功を収める大企業の大多数は中小企業から成長してきました。そして初期にこれらの企業の株式を購入した投資家は、長期保有後に巨額の利益を上げています。

また、小型株への投資は、企業がまだ開発の初期段階にあることから、特定のビジネス分野に深く関与することになります。このような中小企業を分析し、近い将来の見通しを適切に評価することは比較的簡単です。

また、これらの企業に注目する人はほとんどおらず、市場にはこれらの株式に関する情報がほとんどないため、過小評価されている可能性がよくあります。したがって、個人投資家にとっては巨大な投資機会が生まれます。

ただし、投資家は小型株への投資のリスクが非常に高いことにも注意が必要です。発行済み株式資本が占める市場シェアが小さいため、大口投資家がこれらの株式に資金を投入し投機を行い、市場をコントロールすることが容易になるからです。、そのため、株価の動向がより活発になり、変動も大きくなります。特に、機関投資家がファンドを大量に売却する場合、株価は下降する可能性が高くなります。投資家が時間内に売らなかったり、買いの傾向に盲目的に従った場合、数分内に大きな損失を被る可能性も大きくなります。

一方で、小型株は通常は成長段階にある企業であるため、一定の事業リスクや財務リスクが存在します。なので、投資家は十分な調査と評価を行う必要があります。ただし、大型株と比較すると分析の難易度は低いですが、企業に関する基本の情報を得る難易度は高くなります。アナリストが小型株を調査することはほとんどないため、投資家は非常に限られた情報で企業を調査することしかできず、情報の非対称性が増大する可能性があります。

また、時価総額が小さいため、通常流動性が低い、つまり株式の取引が比較的少なく、売買の際に一定の困難に直面する可能性があります。また、より大きなスプレッドと流動性のリスクに直面しており、今後もそのようなリスクにさらされる可能性があります。しかし、一般的に小型株は、利益率が高く、収益が速いため、素早い売買スタイルに慣れている投資家はこれらの銘柄をより好みます。

全体として、株式投資は恋人探しに少し似ています。自分の投資スタイルをはっきりと理解してこそ、適切な株式を選んで財産と幸福を得ることができます。通常、小型株は投資ポートフォリオの一部のみであるべきす。投資家はより高い投資収益を得るために、一定割合の資金をこれらの小型株に投資しようと考えますが、その比較的高いリスクレベルにも注意を払う必要があります。

| リスク要因 | 説明 |

| 市場のボラティリティ | ボラティリティが高いほど、市場変動の影響が大きくなる |

| 流動性の制約 | 取引量が少ないと株価の安定に影響を与える可能性がある |

| 財務リスク | 多額の負債と不安定な利益は投資リスクを高める |

| 業界リスク | 特定の業界に集中しており、業界の課題により大きな影響を受ける |

| 市場の関心が低い | 情報と調査サポートの欠如、投資家の理解不足 |

小型株投資分析

小型株には非常に多くのリスクが伴いますが、収益性も同様に高いです。そのため、多くの投資家がこの株に投資し、ポートフォリオに組み込むことを選択します。しかし、小型株の多くは収益性の低い企業であるため、それに応じて投資方法を判断するには、一連の分析が必要です。

最初のステップは、会社が倒産の危険にあるかどうかを評価することです。会社が倒産の危険にさらされているかどうかを判断するには、流動比率や当座比率が考えられます。これらの指標は企業の返済能力を評価するために利用されます。

たとえば、流動比率は、企業の保有する現金や現金に変えることができる資産の額と、会社が返済する必要がある負債の額との比率です。この比率が1より低い場合は会社は1年以内に返済が必要になることを意味します。この場合、借金を返済できなくなり、倒産の危機に陥る可能性があります。

企業の流動資産が1.000万ドル、流動負債が500万ドルの場合、流動比率は2です。これは、企業の流動資産が流動負債の2倍であることを意味し、比較的健全な比率です。

企業の安全性を判断した後、投資判断を行うためにテクニカル分析指標を使用できます。ただし、安全性に疑問がある場合は、投資しないほうがよいでしょう。

その後、この会社の収益性を見る必要があります。この種の株式会社は基本的に純利益がありません。つまり、会社の収益性がありません。では、これらの会社の収益性をどのように見ればよいのでしょうか?例えば、調整後EBITDA(利息、税金、減価償却費、利益前償却費)などの指標を用いて収益性を評価し、その指標の傾向を観察し、他社と比較することができます。

つまり、利益は収益からさまざまなコストを差し引いたものであり、すべてのコストを考慮したときの結果は純利益と呼ばれます。もし小型株の純利益がマイナスであれば、コストから現時点で考慮する必要がない一部を差し引いてみます。この部分を差し引いた後、結果として得られる利益とそれが時間の経過とともにどのように変化したかを確認します。同時に、他の企業との比較に使用して、状況を確認します。

どのようなコストを差し引くかは、ケースバイケースで分析する必要があります。たとえば、収益コストのみを差し引くと、次に粗利益を取得します。その後、EBIT指標を調整することができます。EBIT指標は利益を計算する際に利息と税金を差し引く前の企業の総収入を示し、企業の経営状況を反映します。企業の収益性を評価するための最も重要な指標の1つです。

このマイナスの純利益に、たとえば従業員に発行した株式や減価償却費、支払利息、税金、弁護士費用などの発生したコストを加えます。これがその会社のコストとなります。

その利益の変化を見て、最近の四半期で収益の割合が上昇し続けているかどうかを確認してください。上昇し続けているということは、コスト管理が改善され、収益性が向上していることを示しています。収益が成長している限り、企業が破産するリスクは非常に低いといえます。

このような分析で、投資家はどのような銘柄を選択すればよいかを判断できるでしょう。ただし、短期投資家の場合は、リスクを回避するためにポジションを厳密に管理し、損切ポイントを設定する必要があることに注意してください。定期投資家もポジションを管理し、特定の銘柄に集中しすぎないよう注意する必要があります。

小型株の回転率の高さが意味すること

株式回転率とは、一定期間(通常は1日)の発行済株式総数に対する取引株式数の割合を指します。株式の回転率が高いほど、その取引が活発であることを示し、その逆も同様です。そして、小型株の回転率から、投資家はその株式に対する市場の見通しを知ることができます。

回転率が低いことは、株式の流動性が低い、つまり売買がより困難である可能性があります。その株式を売買しようとする投資家は、市場でサポートするのに十分な取引高が不足しているため、より大きな抵抗に遭遇する可能性があります。また、おそらく企業のファンダメンタルズの劣悪性、業界の見通しの不透明感、または市場全体のリスクに対する投資家の警戒などにより、その株式に対する投資家の関心がほとんどないことを示している可能性があります。

回転率が低いということは、株式の投資家が主に長期保有者であり、頻繁に取引したり、ポートフォリオを調整したりする傾向が低いことを意味している可能性もあります。また、市場活動全体の低下も反映しています。つまり、市場参加者の取引頻度が低下しているということです。これは、市場環境全体の不確実性、または慎重な投資家心理が原因である可能性があります。

ただし、これらの株式は通常市場での流動性が低く、投資家は利益を得たりポートフォリオを調整したりするために頻繁に売買することを好むため、通常、株式の回転率は比較的高くなります。これは、株式に対する市場の関心のレベル、または企業の将来見通しに対する強気の姿勢を反映しており、メディアの報道、アナリストの意見、または他の投資家の注目によって引き起こされる、株式に対する投資家の関心の高さを暗示している可能性があります。

また、このような価格変動の高い株式を短期取引で利用して、すぐに利益を得ようとする投資家による投機活動の結果である可能性もあります。同時に、投資家は株式を頻繁に売買し、その結果、大量の取引が行われます。これは、株式がより活発に取引されること、つまり株式の流動性が高まることを意味します。

また、市場には多くの情報が流通しており、投資家は新しい情報を評価した後すぐにポジションを調整する可能性があることも示しています。また、市場が株式に対するセンチメントの変化により敏感であり、投資家がより敏感であるという事実を反映しています。市場の変化に合わせてポジションをすぐに調整する傾向があります。

全体として、小型株市場の特徴の1つとして、その回転率の高さがあげられます。ただし、回転率が高いということは、必ずしも投資機会を意味するわけではなく、市場の不確実性やリスクを反映している可能性もあります。投資家は、ファンダメンタルズ、テクニカル指標、市場環境などを併せて考慮して投資判断を行いましょう。

| 特徴 | 小型株 | 大型株 |

| 利点 | 高成長、高ボラティリティ、そして市場主導型 | 安定性、機関投資家の支援、保守派にとってはリスクが低い |

| リスク | ボラティリティが高く、市場の敏感度が高く、リスクが高い | 成長は限られており、ボラティリティは安定しており、市場感応度が低い |

| シナリオ | ハイリスク・ハイリターンを求める投資家に適用 | 安定性と長期的な成長を好む投資家に適用 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。