Bản tóm tắt:

Bản tóm tắt:

IPO là đợt bán cổ phiếu đầu tiên của một công ty cho công chúng trên sàn giao dịch chứng khoán, bao gồm huy động vốn, nộp hồ sơ, quảng bá, v.v. Quá trình này kéo dài từ vài tháng đến một năm, với các lợi thế như huy động vốn lớn và tăng cường sự công nhận của công chúng.

Mặc dù nhiều người đã thấy thuật ngữ IPO trên mạng và không xa lạ với nó, nhưng thực chất IPO là gì thì vẫn còn mơ hồ với nhiều người. Những ai biết sơ sơ sẽ nhận ra rằng nó có liên quan đến việc chào bán cổ phiếu lần đầu, nhưng không thể giải thích rõ ràng toàn bộ quá trình. Vì vậy, trong bài viết này, chúng tôi sẽ nói về quy trình và các lợi thế của việc niêm yết IPO.

IPO nghĩa là gì?

IPO là viết tắt của Initial Public Offering, nghĩa là "Phát hành công khai lần đầu". Nó đề cập đến việc một công ty lần đầu tiên phát hành cổ phiếu ra công chúng, giúp cổ phiếu của công ty được niêm yết và giao dịch trên một sàn giao dịch chứng khoán. Thông qua IPO, công ty có thể huy động vốn và làm cho cổ phiếu của mình được giao dịch trên thị trường công khai. Đây thường là một bước quan trọng để một công ty phát triển, mở rộng kinh doanh hoặc tăng cường sự nhận diện thương hiệu.

Khi một công ty cần phát triển và mở rộng, đặc biệt là khi cần vốn, có nhiều cách để thực hiện điều này. Một cách là công ty tự kiếm tiền, nhưng tất nhiên không phải công ty nào cũng có đủ tiền. Cách thứ hai là vay tiền từ ngân hàng. Tuy nhiên, việc vay nợ có lãi suất, và không phải công ty nào cũng có khả năng trả nợ.

Vì vậy, có một cách thứ ba là huy động vốn bằng cách bán một phần cổ phiếu của công ty, nói một cách đơn giản là "kêu gọi đầu tư". Một trong những cách phổ biến nhất để thực hiện điều này là thông qua IPO.

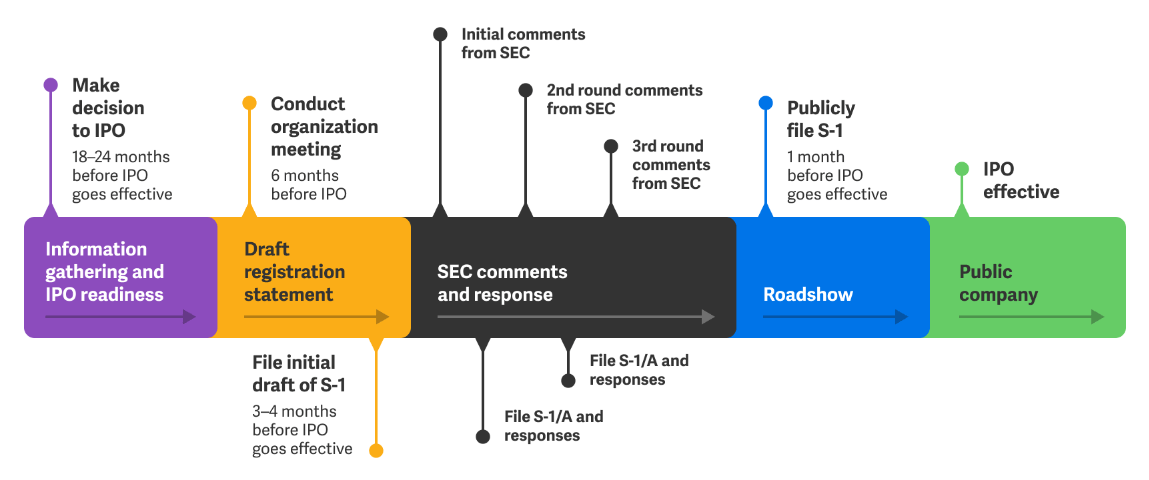

Quá trình IPO bao gồm các bước như sau:

Chọn sàn giao dịch: Công ty chọn một sàn giao dịch chứng khoán để niêm yết, ví dụ như NASDAQ ở Hoa Kỳ.

Chọn ngân hàng đầu tư làm đơn vị bảo lãnh phát hành: Ngân hàng đầu tư sẽ giúp định giá và hỗ trợ bán cổ phiếu, tương tự như vai trò "bán hàng". Sau đó, công ty và ngân hàng đầu tư sẽ cùng làm việc để xác định giá cổ phiếu.

Tiến hành marketing và quảng bá: Công ty thực hiện các chiến dịch quảng bá như "roadshow" để tăng cường sự nhận biết từ công chúng thông qua phương tiện truyền thông. Sau khi hoàn thành các bước này, công ty có thể huy động vốn từ việc bán cổ phiếu.

Đáng lưu ý, các ngân hàng đầu tư và các nhà đầu tư sớm như các quỹ đầu tư mạo hiểm thường giữ một lượng cổ phiếu lớn. Khi công ty hoàn thành IPO và cổ phiếu được giao dịch công khai, các tổ chức này có thể bán cổ phiếu để thu lời trên thị trường chứng khoán.

Quá trình chuẩn bị IPO thường bắt đầu từ vài tháng cho đến vài năm trước khi thực sự niêm yết. Công ty cần đảm bảo rằng thông tin tài chính và các quy trình nội bộ của mình tuân thủ theo các quy định của sàn giao dịch chứng khoán mà họ lựa chọn. Công ty cũng sẽ chuẩn bị bản cáo bạch dưới sự hướng dẫn của các công ty môi giới chứng khoán, công ty tài chính hoặc ngân hàng đầu tư. Bản cáo bạch này liệt kê tất cả thông tin chi tiết về công ty, và sau đó sẽ công bố niêm yết công khai.

Cổ phiếu thường được bán cho các tổ chức lớn như các quỹ hưu trí, công ty bảo hiểm và các quỹ đầu tư. Các tổ chức này cùng với các ngân hàng đầu tư cũng có thể bảo lãnh phát hành cổ phiếu, nghĩa là họ sẽ cam kết mua lại tất cả cổ phiếu chưa bán được trong thời gian phát hành.

Khi công ty chính thức niêm yết cổ phiếu trên sàn giao dịch, nó sẽ được công chúng và truyền thông quan tâm nhiều hơn. Nếu hoạt động kinh doanh thành công, giá cổ phiếu sẽ tăng, và tất cả cổ đông đều sẽ nhận được lợi nhuận từ việc tăng giá vốn. Cổ đông có thể bao gồm các nhà điều hành, nhân viên của công ty, và cả những nhà đầu tư ban đầu.

Rủi ro của IPO là ở chỗ, nếu công ty không thu hút được sự quan tâm của nhà đầu tư, cổ phiếu có thể bị coi là "thanh khoản kém" và giá cổ phiếu có thể giảm. Đây là rủi ro mà mọi công ty niêm yết công khai đều phải đối mặt.

| Miêu tả | Các bước quan trọng | |

| Chuẩn bị | Công ty lựa chọn IPO có bảo lãnh và trao đổi. | Chọn ngân hàng đầu tư và trao đổi |

| Nộp hồ sơ | Bản cáo bạch đã được nộp, chờ xem xét và phê duyệt | Nộp hồ sơ và chờ cơ quan quản lý xem xét |

| Danh sách | Cổ phiếu của công ty được niêm yết, bước vào thị trường đại chúng. | Giao dịch ban đầu, công ty được niêm yết |

Sự khác biệt giữa IPO và niêm yết là gì?

IPO (Initial Public Offering) và niêm yết là hai khái niệm liên quan nhưng khác nhau. IPO là quá trình mà một công ty lần đầu tiên bán cổ phiếu ra công chúng trên sàn giao dịch chứng khoán. Trước khi IPO, cổ phiếu của công ty thường được giao dịch riêng tư và chỉ được sở hữu bởi một số ít nhà đầu tư. Bằng cách thực hiện IPO, công ty có thể cung cấp cổ phiếu của mình cho công chúng nhằm huy động vốn và tăng cường sự nhận diện của công ty. Quá trình IPO bao gồm các bước như nộp bản cáo bạch, chào bán cổ phiếu và xác định giá chào bán.

Niêm yết có nghĩa là cổ phiếu của công ty chính thức được niêm yết và giao dịch trên sàn chứng khoán. Sau khi niêm yết, các nhà đầu tư có thể mua và bán cổ phiếu trên sàn giao dịch. Sau khi công ty hoàn thành IPO, họ có thể nộp đơn xin niêm yết nếu cổ phiếu của họ đáp ứng các yêu cầu niêm yết của sàn. Việc niêm yết giúp cổ phiếu công ty lưu thông dễ dàng hơn và cải thiện tính minh bạch cũng như khả năng huy động vốn của công ty.

Tóm lại, IPO là một quá trình, trong khi niêm yết là trạng thái. Một công ty sẽ đạt được trạng thái niêm yết thông qua quá trình IPO, và một khi niêm yết thành công, cổ phiếu của công ty sẽ được giao dịch chính thức trên sàn giao dịch chứng khoán.

Quá trình từ IPO đến niêm yết kéo dài bao lâu?

Thời gian này sẽ khác nhau tùy thuộc vào công ty, điều kiện thị trường và các quy trình quản lý. Nói chung, toàn bộ quá trình IPO có thể mất từ vài tháng đến một năm.

Bước đầu tiên là giai đoạn chuẩn bị, kéo dài vài tháng. Đây là thời điểm công ty cần bắt đầu chuẩn bị các tài liệu liên quan, bao gồm báo cáo tài chính, kế hoạch kinh doanh, tài liệu pháp lý, v.v. Trong đó, việc chọn nhà bảo lãnh và sàn giao dịch thường mất từ 1–2 tháng. Ngân hàng đầu tư sẽ được chọn làm nhà bảo lãnh phát hành và sàn giao dịch sẽ được lựa chọn để niêm yết.

Sau đó là quá trình thẩm định và định giá, kéo dài từ 2–3 tháng. Trong thời gian này, công ty cần tiến hành thẩm định với các nhà bảo lãnh để xác định giá trị và giá phát hành của công ty.

Tiếp theo là thời gian nộp đơn, cũng mất vài tháng. Thông thường, phải mất 2–3 tháng, trong thời gian đó công ty cần nộp hồ sơ đăng ký IPO cho cơ quan quản lý chứng khoán có liên quan để xem xét và cung cấp thêm thông tin. Ví dụ: nộp đơn đăng ký với cơ quan quản lý (ví dụ: SEC ở Hoa Kỳ), bao gồm thông tin tài chính chi tiết và hoạt động kinh doanh.

Tiếp theo là giai đoạn nộp đơn, kéo dài trong vài tháng. Thông thường, nó mất 2–3 tháng, trong đó công ty cần nộp các tài liệu đăng ký IPO lên các cơ quan quản lý chứng khoán liên quan để xem xét và bổ sung thông tin. Ví dụ, nộp đơn đăng ký với một cơ quan quản lý (như Ủy ban Chứng khoán và Giao dịch Hoa Kỳ - SEC), bao gồm các thông tin tài chính chi tiết và hoạt động kinh doanh.

Tiếp đến là giai đoạn đánh giá, kéo dài từ vài tuần đến vài tháng. Cơ quan quản lý chứng khoán sẽ xem xét tình hình tài chính và mô hình kinh doanh của công ty, yêu cầu công ty trả lời các câu hỏi và có thể yêu cầu sửa đổi tài liệu. Cơ quan quản lý sẽ xem xét đơn đăng ký để đảm bảo rằng các thông tin được tiết lộ đầy đủ và tuân thủ, sau đó phê duyệt cho công ty phát hành cổ phiếu lần đầu ra công chúng (IPO).

Tiếp theo là giai đoạn quảng bá, còn được gọi là roadshow. Giai đoạn này kéo dài 1–2 tháng, trong đó công ty phối hợp với các nhà bảo lãnh thực hiện các chiến dịch quảng bá và roadshow để thu hút nhà đầu tư.

Sau đó là giai đoạn chào bán, kéo dài từ vài ngày đến vài tuần. Trong giai đoạn này, công ty sẽ xác định giá chào bán cuối cùng, thực hiện chào bán cổ phiếu và phân bổ cổ phần cho các nhà đầu tư.

Cuối cùng là niêm yết và giao dịch, đây là ngày giao dịch đầu tiên của cổ phiếu công ty trên sàn giao dịch. Sau khi niêm yết chính thức trên sàn giao dịch, cổ phiếu bắt đầu được giao dịch trên thị trường thứ cấp.

Nhìn chung, toàn bộ quá trình từ IPO đến niêm yết có thể kéo dài từ sáu tháng đến một năm, nhưng cụ thể sẽ thay đổi tùy thuộc vào quy mô công ty, điều kiện thị trường và các thủ tục quản lý. Đây cũng là lý do tại sao nhiều công ty không chọn phát hành công khai lần đầu (IPO) vì quá trình này tiêu tốn nhiều thời gian, công sức và chi phí.

Kiểm toán IPO

Đây là quá trình mà một công ty trải qua kiểm toán bởi một kiểm toán viên chuyên nghiệp để đảm bảo độ chính xác, tuân thủ và minh bạch của các báo cáo tài chính trước khi IPO. Quá trình kiểm toán này là một phần quan trọng trong giai đoạn chuẩn bị IPO và thường bao gồm kiểm toán báo cáo tài chính, kiểm toán kiểm soát nội bộ, kiểm toán tuân thủ pháp lý và kiểm toán tuân thủ hoạt động kinh doanh.

Kiểm toán báo cáo tài chính là kiểm tra toàn diện các báo cáo tài chính của công ty để đảm bảo chúng phản ánh trung thực và chính xác tình hình tài chính, hiệu quả hoạt động và dòng tiền của công ty. Kiểm toán kiểm soát nội bộ đánh giá hệ thống kiểm soát nội bộ của công ty để đảm bảo rằng nó hiệu quả trong việc ngăn chặn lỗi và gian lận, đồng thời cung cấp báo cáo tài chính đáng tin cậy.

Kiểm toán tuân thủ pháp lý giúp công ty đảm bảo rằng các hoạt động kinh doanh và báo cáo tài chính của họ tuân thủ các quy định và yêu cầu pháp luật, tránh các rủi ro pháp lý tiềm ẩn. Kiểm toán tuân thủ hoạt động đảm bảo rằng các hoạt động kinh doanh của công ty tuân thủ các chuẩn mực ngành và các tiêu chuẩn liên quan, ngăn ngừa rủi ro hoạt động.

Mục tiêu là cung cấp cho công ty một báo cáo tài chính được kiểm chứng độc lập, tăng cường niềm tin của nhà đầu tư vào công ty và thu hút thêm nhiều nhà đầu tư tham gia vào IPO. Nó cũng giúp bảo vệ quyền lợi của các nhà đầu tư công chúng và đảm bảo tính lành mạnh và minh bạch của thị trường IPO.

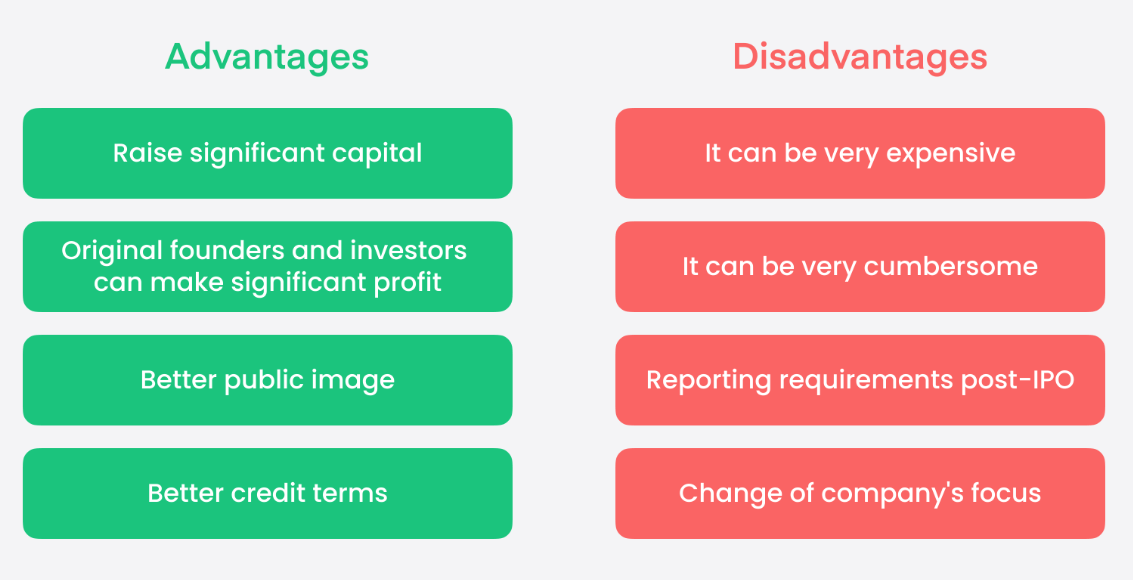

Ưu điểm của IPO

Lợi ích lớn nhất của việc thực hiện một đợt chào bán cổ phiếu lần đầu ra công chúng (IPO) thành công là khả năng huy động được một lượng vốn lớn. Ví dụ, Alibaba đã niêm yết trên Sàn Giao dịch Chứng khoán New York vào năm 2014 và huy động được hơn 20 tỷ đô la. IPO cũng giúp tăng cường sự hiện diện và tầm nhìn của công ty trên thị trường, từ đó thúc đẩy doanh thu và lợi nhuận trong tương lai.

Đối với các nhà đầu tư, IPO là cơ hội tốt nhất để mua cổ phiếu của công ty. Nếu công ty không niêm yết, sẽ rất khó cho nhà đầu tư mua cổ phiếu của công ty đó. Vì vậy, IPO là một giải pháp "đôi bên cùng có lợi" cho cả công ty và nhà đầu tư.

Tuy nhiên, khi công ty niêm yết trên sàn chứng khoán, công ty phải tuân thủ nhiều quy định từ các cơ quan quản lý. Công ty buộc phải công khai tất cả thông tin tài chính, điều này có thể có lợi cho đối thủ cạnh tranh. Ngoài ra, công ty thực hiện IPO cần phải duy trì hiệu suất tốt trước công chúng. Nếu thị trường không đồng ý với giá IPO, có thể sẽ phải huy động thêm vốn, dẫn đến giá cổ phiếu giảm.

So với các phương thức niêm yết khác, IPO mang lại một số lợi ích như:

Quy mô huy động vốn lớn: IPO cung cấp cho các công ty một phương tiện huy động vốn đa dạng và quy mô lớn, giúp hỗ trợ mở rộng và phát triển doanh nghiệp. Nguồn vốn này thường được sử dụng cho mở rộng hoạt động, nghiên cứu và phát triển (R&D), và tiếp thị.

Tăng cường sự công nhận công khai: IPO là cơ hội quảng bá và tiếp thị, giúp công ty tăng cường tầm nhìn và thu hút nhiều nhà đầu tư và khách hàng hơn. Việc niêm yết trên sàn chứng khoán giúp công ty thu hút sự chú ý của nhà đầu tư và phương tiện truyền thông, từ đó xây dựng hình ảnh thương hiệu.

Cơ hội thoái vốn cho các nhà đầu tư ban đầu: Những nhà đầu tư sớm và đội ngũ sáng lập có thể bán cổ phần của mình sau khi cổ phiếu được niêm yết trên thị trường chứng khoán, giúp hiện thực hóa lợi nhuận từ khoản đầu tư. Đây là cơ hội để các nhà sáng lập và nhà đầu tư thiên thần thoái vốn.

Tăng giá trị doanh nghiệp: Sau khi niêm yết, giá trị vốn hóa thị trường của công ty sẽ được quyết định bởi các yếu tố thị trường. Việc niêm yết thành công giúp tăng cường định giá của công ty, phản ánh sự công nhận của thị trường về giá trị doanh nghiệp, tạo điều kiện thuận lợi hơn cho các đợt huy động vốn trong tương lai.

Tăng thanh khoản: Cổ phiếu của công ty được niêm yết trên thị trường chứng khoán giúp tăng thanh khoản, giúp nhà đầu tư dễ dàng mua bán cổ phiếu. Điều này cũng tạo ra tính thanh khoản cho các cổ đông và nhân viên của công ty thông qua các chương trình thưởng cổ phần.

Tăng cường uy tín và minh bạch: Việc niêm yết cổ phiếu giúp cải thiện sự minh bạch trong quản trị doanh nghiệp, tăng cường mối quan hệ với nhà đầu tư và đối tác. Việc công ty niêm yết đồng nghĩa với việc đã vượt qua được sự kiểm tra của các cơ quan quản lý và đáp ứng các tiêu chuẩn giao dịch công khai, giúp tăng uy tín trong mắt nhà đầu tư và khách hàng

Dù IPO mang lại nhiều lợi ích lớn như vốn, tăng cường tầm nhìn, và giá trị thị trường, nó cũng đi kèm với nhiều thách thức và chi phí. IPO không phải là giải pháp phù hợp cho mọi doanh nghiệp. Các con đường niêm yết khác như niêm yết thông qua mua lại công ty đặc biệt (SPAC), niêm yết trực tiếp hoặc niêm yết thông qua vỏ bọc (shell listing) có thể mang lại sự linh hoạt hơn.

| MIÊU TẢ | |

| Chọn người bảo lãnh và trao đổi | Xác định ngân hàng đầu tư và sàn giao dịch niêm yết |

| Sự cẩn trọng và chuẩn bị nguyên liệu | Chuẩn bị bản cáo bạch IPO để minh bạch tài chính. |

| Nộp bản cáo bạch | Nộp hồ sơ cho SEC và chờ xem xét, phê duyệt |

| Roadshow và quảng bá | Tương tác với các nhà đầu tư và tiến hành tiếp thị |

| Xác định giá phát hành và số lượng | Đặt chi tiết IPO dựa trên nhu cầu thị trường. |

| Niêm yết và giao dịch | Cổ phiếu của công ty bắt đầu giao dịch vào ngày niêm yết. |

| Hoạt động thị trường tiếp theo | Đáp ứng yêu cầu niêm yết, tương tác với các bên liên quan. |

| Hoạt động liên tục và tăng trưởng | Duy trì sự hiện diện trước công chúng, tăng vốn hóa thị trường. |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24