สรุป

สรุป

IPO คือการขายหุ้นของบริษัทต่อสาธารณะเป็นครั้งแรกในตลาดหลักทรัพย์ ซึ่งเกี่ยวข้องกับการระดมทุน การส่งข้อเสนอ การเลื่อนตำแหน่ง ฯลฯ ใช้เวลาหลายเดือนถึงหนึ่งปี โดยมีข้อได้เปรียบ เช่น การจัดหาเงินทุนจำนวนมาก และการรับรู้ของสาธารณชนที่เพิ่มขึ้น

แม้ว่าผู้คนจะเคยเห็นคำว่า IPO บนอินเทอร์เน็ตแล้วและไม่คุ้นเคยกับมัน แต่จริงๆ แล้วมันคือสิ่งที่คลุมเครือสำหรับหลายๆ คน ผู้ที่ไม่คุ้นเคยเล็กน้อยจะรู้ว่าเกี่ยวข้องกับการเสนอขายหุ้น IPO แต่ไม่สามารถอธิบายให้ชัดเจนได้ทั้งหมด ด้วยเหตุนี้ เราจะพูดคุยกับคุณเกี่ยวกับกระบวนการและข้อดีของการจดทะเบียนหุ้น IPO

การเสนอขายหุ้น IPO หมายถึงอะไร?

ชื่อเต็มคือ Initia Public Offer ซึ่งหมายถึงการเสนอขายหุ้นต่อสาธารณะเป็นครั้งแรก และหมายถึงครั้งแรกที่บริษัทเสนอขายหุ้นให้แก่นักลงทุน เพื่อให้สามารถจดทะเบียนและซื้อขายหุ้นของบริษัทในตลาดหลักทรัพย์ได้ บริษัทสามารถระดมเงินและจำหน่ายหุ้นในตลาดสาธารณะได้ นี่เป็นขั้นตอนสำคัญสำหรับบริษัทในการเติบโตและขยายธุรกิจหรือเพิ่มการมองเห็น

เมื่อบริษัทจำเป็นต้องเติบโตและขยายตัว โดยเฉพาะอย่างยิ่งเมื่อต้องการเงิน มีหลายวิธีที่จะทำได้ วิธีหนึ่งคือการหารายได้ด้วยตัวเอง แต่แน่นอนว่าไม่ใช่ทุกบริษัทที่จะมีรายได้เพียงพอ วิธีที่สองคือไปที่ธนาคารและกู้ยืมเงิน การกู้ยืมเงินมาพร้อมกับดอกเบี้ย และไม่ใช่ทุกบริษัทจะสามารถจ่ายคืนได้

ดังนั้น มีวิธีที่สาม ซึ่งก็คือการหาเงินโดยการขายหุ้นของบริษัทบางส่วน ซึ่งหมายถึงการขอเงินจากใครสักคน วิธีหนึ่งในการทำเช่นนี้คือการบอกคนอื่นว่าคุณเป็นบริษัทที่มีการซื้อขายในตลาดหลักทรัพย์ การเป็นบริษัทมหาชนถือเป็นความฝันสำหรับหลายๆ บริษัท และหนึ่งในวิธีที่ได้รับความนิยมมากที่สุดในการทำเช่นนี้เรียกว่า IPO

กระบวนการออกสู่สาธารณะในการเสนอขายหุ้น IPO เป็นเพียงการเลือกตลาดหลักทรัพย์ที่คุณต้องการเปิดเผยสู่สาธารณะก่อน เช่น NASDAQ ในสหรัฐอเมริกา จากนั้นจะต้องเลือกธนาคารเพื่อการลงทุนคู่สัญญาเป็นผู้จัดการการจัดจำหน่าย เป็นผู้รับผิดชอบในการประเมินมูลค่าและช่วยเหลือในการขายหุ้นคล้ายกับการขาย หลังจากนั้น เมื่อกำหนดราคาหุ้นได้แล้ว จะทำการตลาด เช่น โรดโชว์ เพื่อเพิ่มการมองเห็นของบริษัทผ่านสื่อที่ฮือฮา เมื่อกระบวนการเสร็จสิ้น คุณจะได้รับเงินทุน

เป็นที่น่าสังเกตว่าธนาคารเพื่อการลงทุนในฐานะผู้จัดการการจัดจำหน่าย มีส่วนได้เสียอย่างมากในเรื่องนี้ นอกจากนี้ยังมีนักลงทุนในยุคแรกๆ เช่น นายทุนร่วมลงทุนและองค์กรอื่นๆ ที่ระดมเงิน ซึ่งถือหุ้นจำนวนมากอยู่ในมือ เมื่อบริษัทเสร็จสิ้นการเสนอขายหุ้น IPO และหุ้นของบริษัทออกสู่สาธารณะ องค์กรเหล่านี้สามารถรับเงินสดผ่านตลาดรอง ซึ่งก็คือตลาดหุ้น

บริษัทที่วางแผนเสนอขายหุ้น IPO มักจะเริ่มเตรียมการล่วงหน้าหลายเดือนหรือหลายปี เนื่องจากจำเป็นต้องตรวจสอบให้แน่ใจว่าการจัดการข้อมูลทางการเงินและกระบวนการภายใน ฯลฯ เป็นไปตามกฎที่เกี่ยวข้องของตลาดหลักทรัพย์ที่เลือกสำหรับการจดทะเบียน บริษัทจะจัดทำหนังสือชี้ชวนตามคำแนะนำของนายหน้าซื้อขายหลักทรัพย์ บริษัทหลักทรัพย์ หรือธนาคารเพื่อการลงทุนที่ดำเนินธุรกิจจดทะเบียน เอกสารจะแสดงรายละเอียดทั้งหมดของบริษัท หลังจากนั้นบริษัทจะประกาศรายชื่อในหนังสือพิมพ์หรือทางอินเทอร์เน็ตผ่านที่ปรึกษา

โดยปกติหุ้นจะขายให้กับสถาบันต่างๆ เช่น กองทุนบำเหน็จบำนาญ บริษัทประกันภัย และกองทุนรวมที่ลงทุน สถาบันและธนาคารเพื่อการลงทุนเหล่านี้อาจจัดจำหน่ายหุ้นเหล่านี้ ซึ่งหมายความว่าผู้ประกอบการหลักทรัพย์ใช้ความน่าเชื่อถือในตลาดหลักทรัพย์เพื่อขายหลักทรัพย์ภายในระยะเวลาที่กำหนดของการออกหุ้น

ซึ่งหมายความว่าสถาบันเหล่านี้ตกลงที่จะซื้อคืนหุ้นทั้งหมดที่ยังไม่ได้ขายในช่วงเวลานี้ แน่นอนว่าที่ปรึกษาของบริษัทจะดำเนินการวิจัยอย่างเพียงพอเพื่อกำหนดราคาหุ้นเพื่อให้แน่ใจว่าสามารถขายได้ โดยที่ผู้จัดการการจัดจำหน่ายจะได้ไม่ต้องซื้ออีก

จากนั้นบริษัทจะจดทะเบียนหุ้นในการแลกเปลี่ยนที่เลือก ซึ่งหมายความว่าบริษัทยังต้องอยู่ภายใต้การพิจารณาของสาธารณะและความสนใจของสื่อในวงกว้างอีกด้วย หากธุรกิจประสบความสำเร็จ หุ้นจะมีมูลค่าเพิ่มขึ้น และผู้ถือหุ้นทุกรายจะได้รับกำไรจากการลงทุน ผู้ถือหุ้นมักจะรวมถึงผู้บริหารของบริษัทและบริษัทสตาร์ทอัพ และบางครั้งก็เป็นพนักงาน เนื่องจากพวกเขาซื้อหรือซื้อหุ้นในการเสนอขายหุ้นต่อประชาชนทั่วไปเป็นครั้งแรก

ในกรณีของบริษัทขนาดเล็ก นักลงทุนแทบไม่มีความสนใจในการซื้อและขายหุ้นในบริษัทนั้น ถือว่าหุ้นขาดสภาพคล่องและราคาหุ้นจึงตกต่ำ นี่เป็นความเสี่ยงที่บริษัทมหาชนทุกแห่งต้องรับ

| เวที | คำอธิบาย | ขั้นตอนที่สำคัญ |

| การตระเตรียม | บริษัทเลือก IPO โดยมีผู้จัดการการจัดจำหน่ายและการแลกเปลี่ยน | เลือกธนาคารเพื่อการลงทุนและการแลกเปลี่ยน |

| การส่ง | ยื่นหนังสือชี้ชวนเพื่อรอการพิจารณาอนุมัติ | ยื่นเอกสารและรอการตรวจสอบกฎระเบียบ |

| รายการ | หุ้นของบริษัทจดทะเบียนเข้าสู่ตลาดสาธารณะ | การทำธุรกรรมครั้งแรก บริษัทจะจดทะเบียนในตลาดหลักทรัพย์ |

ความแตกต่างระหว่าง IPO และรายการคืออะไร?

เป็นสองแนวคิดที่เกี่ยวข้องกันแต่แตกต่างกัน การเสนอขายหุ้นแก่ประชาชนทั่วไปครั้งแรกหมายถึงกระบวนการที่บริษัทขายหุ้นของตนต่อสาธารณะในตลาดหลักทรัพย์เป็นครั้งแรก ก่อนหน้านี้ หุ้นของบริษัทมักจะซื้อขายโดยเอกชนและถือครองโดยนักลงทุนเพียงไม่กี่ราย โดยการดำเนินการเสนอขายหุ้น IPO บริษัทสามารถเสนอขายหุ้นของตนต่อสาธารณะเพื่อระดมทุนและเพิ่มการมองเห็นของบริษัท กระบวนการประกอบด้วยขั้นตอนต่างๆ เช่น การยื่นหนังสือชี้ชวน การเสนอขายหุ้น และการกำหนดราคาเสนอขาย

การจดทะเบียนหมายความว่าหุ้นของบริษัทได้รับการจดทะเบียนและซื้อขายอย่างเป็นทางการในตลาดหลักทรัพย์ หลังจากการจดทะเบียนแล้ว นักลงทุนสามารถซื้อขายในตลาดหลักทรัพย์ได้โดยการซื้อและขายหุ้น หลังจากที่บริษัทเสนอขายหุ้นต่อประชาชนทั่วไปเป็นครั้งแรกแล้ว บริษัทสามารถยื่นขอจดทะเบียนได้หากหุ้นของบริษัทมีคุณสมบัติตรงตามข้อกำหนดในการจดทะเบียนของตลาดหลักทรัพย์ การจดทะเบียนช่วยให้หมุนเวียนหุ้นของบริษัทได้ง่ายขึ้น และปรับปรุงความโปร่งใสและความสามารถในการระดมทุนของบริษัท

โดยรวมแล้ว การเสนอขายหุ้น IPO เป็นกระบวนการ ในขณะที่การจดทะเบียนเป็นสถานะ บริษัทประสบความสำเร็จในการจดทะเบียนผ่านการเสนอขายหุ้น IPO และเมื่อจดทะเบียนสำเร็จแล้ว หุ้นของบริษัทก็สามารถจดทะเบียนและซื้อขายในตลาดหลักทรัพย์ได้

การเสนอขายหุ้น IPO สู่รายการใช้เวลานานเท่าใด

การเสนอขายหุ้น IPO สู่รายการใช้เวลานานเท่าใด

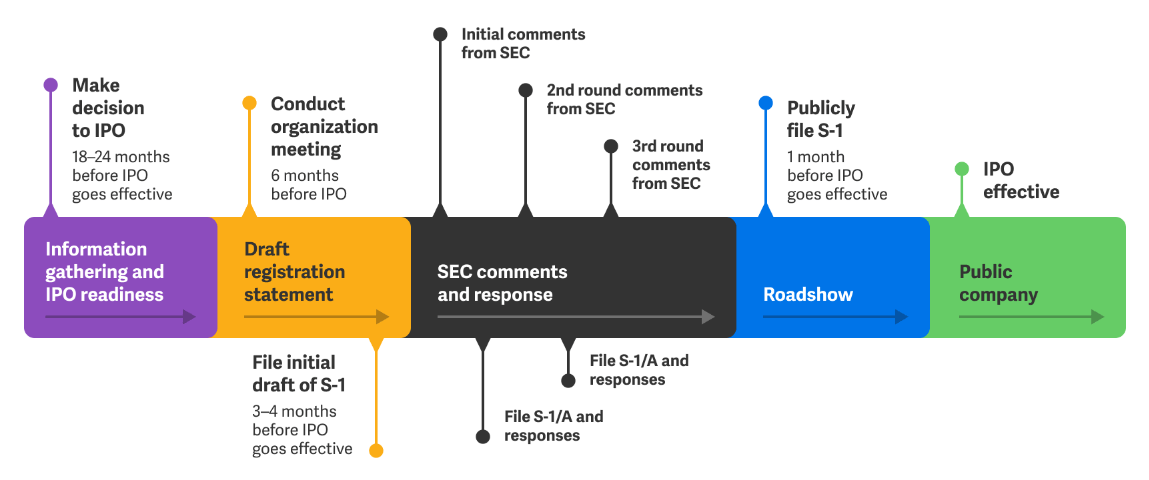

เวลานี้จะแตกต่างกันไปขึ้นอยู่กับบริษัท สภาวะตลาด และขั้นตอนด้านกฎระเบียบ โดยทั่วไป กระบวนการ IPO ทั้งหมดอาจใช้เวลาสองสามเดือนถึงหนึ่งปี

ขั้นตอนแรกอยู่ในช่วงเตรียมการซึ่งใช้เวลาหลายเดือน ซึ่งเป็นช่วงที่บริษัทจำเป็นต้องเริ่มจัดเตรียมเอกสารที่เกี่ยวข้อง ได้แก่ งบการเงิน แผนธุรกิจ เอกสารทางกฎหมาย ฯลฯ รวมถึงการเลือกผู้จัดจำหน่ายและการแลกเปลี่ยนซึ่งโดยปกติจะใช้เวลา 1-2 เดือน ธนาคารเพื่อการลงทุนได้รับเลือกให้เป็นผู้จัดการการจัดจำหน่าย และเลือกตลาดหลักทรัพย์ที่จะเข้าจดทะเบียน

และดำเนินการตรวจสอบสถานะและประเมินมูลค่าซึ่งใช้เวลา 2-3 เดือน ในช่วงเวลานี้ บริษัทจำเป็นต้องดำเนินการตรวจสอบสถานะกับผู้จัดการการจัดจำหน่ายเพื่อกำหนดการประเมินมูลค่าของบริษัทและราคาที่ออก

ต่อไปคือระยะเวลาการสมัครซึ่งใช้เวลาหลายเดือนเช่นกัน โดยปกติจะใช้เวลา 2-3 เดือน ในระหว่างนี้บริษัทจะต้องส่งเอกสารการสมัคร IPO ไปยังหน่วยงานกำกับดูแลหลักทรัพย์ที่เกี่ยวข้องเพื่อตรวจสอบและข้อมูลเพิ่มเติม ตัวอย่างเช่น การยื่นคำขอจดทะเบียนกับหน่วยงานกำกับดูแล (เช่น SEC ในสหรัฐอเมริกา) รวมถึงข้อมูลทางการเงินโดยละเอียดและการดำเนินธุรกิจ

อีกครั้งหนึ่งที่ยังมีช่วงการตรวจสอบ ซึ่งมีตั้งแต่ไม่กี่สัปดาห์ไปจนถึงหลายเดือน หน่วยงานกำกับดูแลหลักทรัพย์จะตรวจสอบการเงิน รูปแบบธุรกิจของบริษัท ฯลฯ และถามคำถาม บริษัทจำเป็นต้องตอบสนองในเชิงบวกและอาจจำเป็นต้องแก้ไขเอกสารของบริษัท หน่วยงานกำกับดูแลจะตรวจสอบคำขอจดทะเบียนของบริษัทเพื่อให้แน่ใจว่าการเปิดเผยข้อมูลนั้นเพียงพอและเป็นไปตามข้อกำหนด และสุดท้ายจะอนุมัติบริษัทสำหรับการเสนอขายหุ้นต่อประชาชนทั่วไปเป็นครั้งแรก

ตามด้วยขั้นตอนการส่งเสริมการขาย หรือที่เรียกกันทั่วไปว่าโรดโชว์ ซึ่งใช้เวลาประมาณ 1-2 เดือน โดยในระหว่างที่บริษัททำการตลาดกับผู้จัดการการจัดจำหน่ายและจัดโรดโชว์เพื่อดึงดูดนักลงทุน หุ้นจะถูกทำการตลาดให้กับนักลงทุนที่มีศักยภาพ จากนั้นมาถึงขั้นตอนการเสนอขายซึ่งใช้เวลาสองสามวันถึงสองสามสัปดาห์ ใช้เพื่อกำหนดราคาเสนอขายขั้นสุดท้าย ดำเนินการเสนอขายหุ้น และจัดสรรหุ้นให้กับผู้ลงทุน กำหนดราคาเสนอขายและจำนวนหุ้นที่จะจัดสรรให้แก่ผู้ลงทุน

สุดท้ายคือการเข้าจดทะเบียนและซื้อขายหุ้นซึ่งเป็นวันซื้อขายหุ้นของบริษัทวันแรก นี่คือวันที่หุ้นของบริษัทจดทะเบียนในตลาดหลักทรัพย์ และนักลงทุนสามารถเริ่มซื้อขายในตลาดเปิดได้ ผ่านการจดทะเบียนอย่างเป็นทางการในตลาดหลักทรัพย์ หุ้นเริ่มมีการซื้อขายในตลาดรอง

โดยรวมแล้ว กระบวนการทั้งหมดตั้งแต่ IPO จนถึงการจดทะเบียนอาจใช้เวลาตั้งแต่หกเดือนถึงหนึ่งปี แต่รายละเอียดจะแตกต่างกันไปขึ้นอยู่กับขนาดของบริษัท สภาวะตลาด และขั้นตอนด้านกฎระเบียบ นี่คือเหตุผลที่หลายบริษัทไม่เลือกที่จะเปิดเผยต่อสาธารณะในการเสนอขายหุ้น IPO แน่นอนว่าต้องใช้เวลาและแรงงานเข้มข้นกว่าและมีราคาแพงด้วย

การตรวจสอบการเสนอขายหุ้น IPO

นี่คือเมื่อบริษัทผ่านกระบวนการตรวจสอบโดยผู้ตรวจสอบมืออาชีพเพื่อให้มั่นใจในความถูกต้อง การปฏิบัติตามกฎระเบียบ และความโปร่งใสของงบการเงินก่อนการเสนอขายหุ้น IPO กระบวนการตรวจสอบนี้เป็นองค์ประกอบสำคัญในขั้นตอนการจัดเตรียมการเสนอขายหุ้น IPO และโดยทั่วไปจะรวมถึงการตรวจสอบงบการเงิน การตรวจสอบการควบคุมภายใน การตรวจสอบการปฏิบัติตามกฎหมาย และการตรวจสอบการปฏิบัติตามข้อกำหนดทางธุรกิจ

การตรวจสอบงบการเงินคือการตรวจสอบงบการเงินของบริษัทอย่างครอบคลุมโดยผู้สอบบัญชี เพื่อให้มั่นใจว่างบการเงินดังกล่าวสะท้อนถึงฐานะการเงิน ผลการดำเนินงาน และกระแสเงินสดของบริษัทอย่างแท้จริงและถูกต้อง ในทางกลับกัน การตรวจสอบการควบคุมภายในหมายถึงการประเมินของผู้ตรวจสอบระบบการควบคุมภายในของบริษัทเพื่อให้มั่นใจว่ามีประสิทธิผลในการป้องกันข้อผิดพลาดและการฉ้อโกง และจัดให้มีการรายงานทางการเงินที่เชื่อถือได้

การตรวจสอบการปฏิบัติตามกฎหมายคือส่วนที่ผู้ตรวจสอบบัญชีช่วยเหลือบริษัทเพื่อให้แน่ใจว่ากิจกรรมทางธุรกิจและการรายงานทางการเงินเป็นไปตามกฎระเบียบที่เกี่ยวข้องและข้อกำหนดทางกฎหมาย และเพื่อป้องกันความเสี่ยงทางกฎหมายที่อาจเกิดขึ้น ในทางกลับกัน การตรวจสอบการปฏิบัติตามข้อกำหนดทางธุรกิจคือเพื่อให้แน่ใจว่ากิจกรรมทางธุรกิจของบริษัทเป็นไปตามบรรทัดฐานอุตสาหกรรมและมาตรฐานที่เกี่ยวข้อง และเพื่อป้องกันความเสี่ยงในการดำเนินงานที่อาจเกิดขึ้น

วัตถุประสงค์คือเพื่อให้บริษัทได้รับรายงานทางการเงินที่ได้รับการตรวจสอบโดยอิสระ ซึ่งจะเพิ่มความไว้วางใจของนักลงทุนในบริษัท และกระตุ้นให้นักลงทุนเข้าร่วมในการเสนอขายหุ้น IPO มากขึ้น นอกจากนี้ยังช่วยปกป้องสิทธิและผลประโยชน์ของนักลงทุนสาธารณะและรับประกันความสมบูรณ์และความโปร่งใสของตลาด IPO

ข้อดีของการเสนอขายหุ้น IPO

ข้อดีของการเสนอขายหุ้น IPO

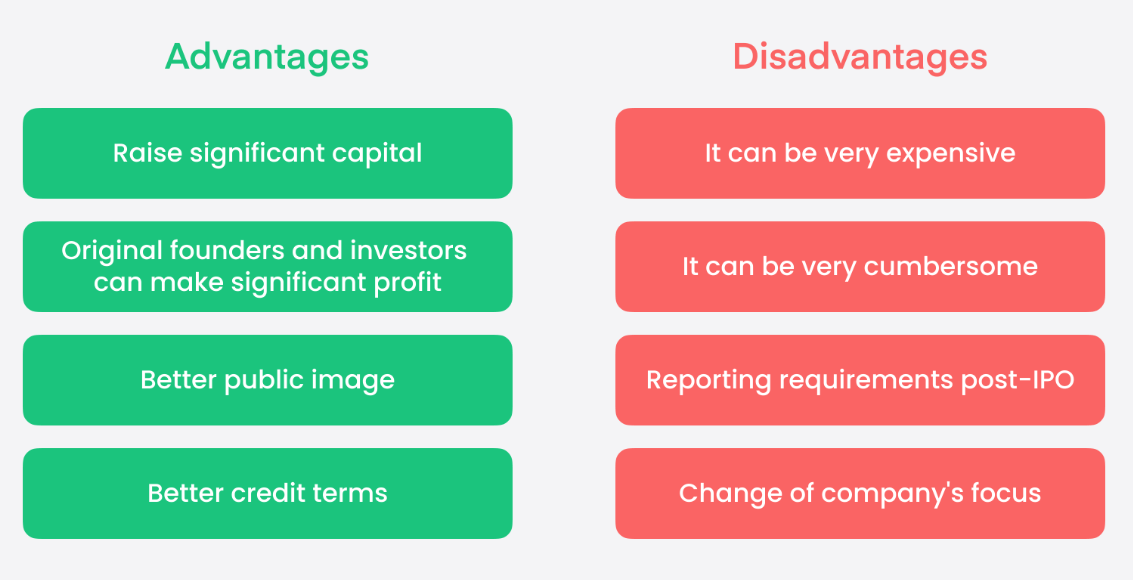

ข้อดีคือเมื่อดำเนินการเสนอขายหุ้นต่อประชาชนทั่วไปครั้งแรกได้สำเร็จ จะสามารถระดมทุนได้จำนวนมาก ตัวอย่างเช่น อาลีบาบาเข้าจดทะเบียนในตลาดหลักทรัพย์นิวยอร์กในปี 2557 และระดมทุนได้มากกว่า 2 หมื่นล้านดอลลาร์ นอกจากนี้ยังช่วยให้บริษัทเพิ่มการมองเห็นและการมองเห็น ซึ่งจะช่วยกระตุ้นยอดขายและรายได้ในอนาคตได้อย่างเป็นธรรมชาติ

สำหรับนักลงทุน การเข้าสู่สาธารณะเป็นวิธีที่ดีที่สุดที่จะซื้อหุ้นในบริษัท เป็นเรื่องยากสำหรับทุกคนที่จะซื้อหุ้นบริษัทหากบริษัทไม่อยู่ในรายชื่อ ดังนั้นการเข้าจดทะเบียน IPO จึงเป็นสถานการณ์ที่ได้ประโยชน์ทั้งสองฝ่ายสำหรับทั้งบริษัทและนักลงทุน

ข้อเสียคือเมื่อบริษัทจดทะเบียนในตลาดหลักทรัพย์นั้นจะต้องอยู่ภายใต้กฎเกณฑ์มากมายจากหน่วยงานกำกับดูแล บริษัทจะต้องเผยแพร่ข้อมูลทางการเงินทั้งหมดที่อาจเป็นประโยชน์ต่อคู่แข่ง นอกจากนี้ บริษัทที่ดำเนินการเสนอขายหุ้น IPO จะต้องแสดงผลงานได้ดีต่อหน้าสาธารณชน และหากตลาดไม่เห็นด้วยกับราคาเสนอขายหุ้น IPO ก็อาจส่งผลให้ต้องระดมเงินทุนเพิ่มเติม ทำให้ราคาหุ้นตก

เมื่อเปรียบเทียบกับวิธีอื่นๆ ในการเปิดเผยต่อสาธารณะ การเสนอขายหุ้น IPO มีข้อดีหลายประการ เช่น ขนาดของการจัดหาเงินทุน การยอมรับจากสาธารณะ การประเมินมูลค่าองค์กรที่เพิ่มขึ้น และโอกาสในการสร้างรายได้จากส่วนของผู้ถือหุ้น

การเสนอขายหุ้นแก่ประชาชนทั่วไปเป็นครั้งแรกช่วยให้บริษัทต่างๆ มีแหล่งเงินทุนที่หลากหลายและมีเงินทุนขนาดใหญ่ ซึ่งจะช่วยสนับสนุนการขยายตัวและการเติบโตขององค์กร ส่วนใหญ่จะใช้ในการระดมทุนขนาดใหญ่โดยการออกหุ้นให้กับประชาชนทั่วไป จากนั้นจะนำไปใช้ในการขยายธุรกิจ การวิจัยและพัฒนา และการตลาด

นอกจากนี้ยังเป็นโอกาสในการประชาสัมพันธ์และการตลาดซึ่งสามารถเพิ่มการมองเห็นของบริษัทและดึงดูดนักลงทุนและลูกค้าได้มากขึ้น และช่วยให้หุ้นของบริษัทสามารถจดทะเบียนในตลาดหลักทรัพย์ได้ ซึ่งจะทำให้บริษัทเป็นที่รู้จักมากขึ้นต่อสาธารณชน บริษัทจดทะเบียนมีแนวโน้มที่จะดึงดูดความสนใจของนักลงทุนและสื่อต่างๆ ซึ่งช่วยสร้างภาพลักษณ์ของแบรนด์ได้ จากนั้นนำเสนอตัวเองในตลาดหุ้นเพื่อดึงดูดนักลงทุนและความสนใจของสื่อมากขึ้น เพิ่มการมองเห็นและการเปิดเผยของบริษัท

หุ้นที่ถือโดยนักลงทุนในยุคแรกและทีมผู้ก่อตั้งสามารถนำออกมาเป็นเงินสดผ่านการซื้อขายหุ้นหลังจากการเข้าจดทะเบียนในตลาดหลักทรัพย์เพื่อรับผลตอบแทนจากการลงทุน นี่เป็นโอกาสสำหรับผู้ก่อตั้งบริษัท นักลงทุนเทวดา ฯลฯ ที่จะถอนเงินออกมา นอกจากนี้ยังเป็นไปได้ที่จะจูงใจส่วนหนึ่งของส่วนของพนักงานผ่านตัวเลือกหุ้นและสิ่งจูงใจในรูปแบบอื่น ๆ เพื่อเพิ่มความภักดีและแรงจูงใจของพนักงาน และเพื่อดึงดูดและรักษาผู้มีความสามารถที่โดดเด่น

หลังจากจดทะเบียนแล้ว มูลค่าหลักทรัพย์ตามราคาตลาดของบริษัทจะถูกกำหนดโดยกลไกตลาด และนักลงทุนจะเป็นผู้ตัดสินใจราคาที่จะซื้อหุ้นโดยพิจารณาจากผลการดำเนินงานของบริษัท แนวโน้ม และปัจจัยอื่นๆ การจดทะเบียนที่ประสบความสำเร็จจะช่วยเพิ่มการประเมินมูลค่าของบริษัท ซึ่งสะท้อนถึงการรับรู้ของตลาดต่อมูลค่าของบริษัท และมอบเงื่อนไขที่เอื้ออำนวยมากขึ้นสำหรับการจัดหาเงินทุนในอนาคต

การจดทะเบียนหุ้นของบริษัทในตลาดหุ้นทำให้สามารถซื้อและขายในตลาดรองได้ เพิ่มสภาพคล่องของหุ้น และทำให้นักลงทุนสามารถซื้อและขายหุ้นของบริษัทได้ง่ายขึ้น นอกจากนี้ยังช่วยให้ผู้ถือหุ้นสามารถชำระบัญชีการลงทุนได้ง่ายขึ้นและให้พนักงานมีสภาพคล่องในการรับรางวัลการถือหุ้น

การเสนอขายหุ้น IPO ที่ประสบความสำเร็จมักถูกมองว่าเป็นสัญลักษณ์ของความสำเร็จของบริษัทในตลาด ซึ่งช่วยเพิ่มการรับรู้ในตลาดของบริษัทและความมั่นใจของนักลงทุน นอกจากนี้ยังจะช่วยเพิ่มชื่อเสียงและความโปร่งใสของบริษัท ซึ่งจะช่วยให้บริษัทสร้างความสัมพันธ์ที่แน่นแฟ้นยิ่งขึ้นกับนักลงทุนและหุ้นส่วน

การเปิดเผยต่อสาธารณะหมายความว่าบริษัทได้ผ่านการตรวจสอบตามกฎระเบียบและตรงตามเกณฑ์สำหรับการซื้อขายสาธารณะ ซึ่งสามารถเพิ่มความน่าเชื่อถือและชื่อเสียงของบริษัทในสายตาของนักลงทุนและผู้บริโภค และกำหนดให้บริษัทต่างๆ ปฏิบัติตามมาตรฐานทางการเงินและการกำกับดูแลกิจการที่เป็นมาตรฐานและโปร่งใสมากขึ้น ซึ่งสามารถช่วยปรับปรุงการกำกับดูแลกิจการและส่งเสริมการพัฒนาที่ยั่งยืนขององค์กร

การเสนอขายหุ้น IPO คือการตัดสินใจเชิงกลยุทธ์สำหรับองค์กรที่นำเงินทุนจำนวนมาก การมองเห็นที่เพิ่มขึ้น มูลค่าหลักทรัพย์ตามราคาตลาด และผลประโยชน์อื่นๆ มาสู่บริษัท และช่วยส่งเสริมการพัฒนาและการเติบโตขององค์กร อย่างไรก็ตาม นอกเหนือจากสิทธิประโยชน์เหล่านี้ ยังมีความท้าทายและต้นทุนอยู่บ้าง และไม่สามารถใช้ได้กับทุกองค์กร เส้นทางการลงรายการอื่นๆ เช่น การลงรายการเชลล์ การได้มาซึ่งวัตถุประสงค์พิเศษ (SPAC) และการลงรายการโดยตรง ให้ความยืดหยุ่นมากกว่า

| ขั้นตอน | คำอธิบาย |

| เลือกผู้จัดการการจัดจำหน่ายและการแลกเปลี่ยน | ระบุธนาคารเพื่อการลงทุนและการแลกเปลี่ยนรายชื่อ |

| ความรอบคอบและการเตรียมวัสดุ | เตรียมหนังสือชี้ชวนเสนอขายหุ้น IPO เพื่อความโปร่งใสทางการเงิน |

| การยื่นหนังสือชี้ชวน | ยื่นกับ ก.ล.ต. และรอการตรวจสอบและอนุมัติ |

| โรดโชว์และการส่งเสริมการขาย | โต้ตอบกับนักลงทุนและดำเนินการทางการตลาด |

| กำหนดราคาและปริมาณการออก | กำหนดรายละเอียด IPO ตามความต้องการของตลาด |

| การจดทะเบียนและการซื้อขาย | หุ้นของบริษัทเริ่มซื้อขายในวันที่จดทะเบียน |

| การดำเนินการตลาดภายหลัง | ปฏิบัติตามข้อกำหนดในการลงรายการ มีส่วนร่วมกับผู้มีส่วนได้ส่วนเสีย |

| การดำเนินงานและการเติบโตอย่างต่อเนื่อง | รักษาสถานะสาธารณะ เพิ่มมูลค่าหลักทรัพย์ตามราคาตลาด |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

รูปแบบ ABCD เป็นเครื่องมือการซื้อขายที่ได้รับความนิยม แต่การหลีกเลี่ยงข้อผิดพลาด เช่น การตีความประเด็นสำคัญผิดและการซื้อขายมากเกินไปถือเป็นสิ่งสำคัญสำหรับการซื้อขายที่ประสบความสำเร็จ

2025-04-24