สรุป

สรุป

เรียนรู้ว่าการให้ยืมหุ้นคืออะไร ทำงานอย่างไร เหตุใดนักลงทุนจึงเข้าร่วม และสามารถสร้างรายได้แบบพาสซีฟในขณะที่ยังคงความเป็นเจ้าของพอร์ตโฟลิโอได้อย่างไร

ในภูมิทัศน์การลงทุนที่มีการแข่งขันสูงในปัจจุบัน นักลงทุนมักมองหาวิธีต่างๆ เพื่อเพิ่มผลตอบแทนให้กับพอร์ตโฟลิโอให้สูงสุด วิธีที่ไม่ค่อยมีใครรู้จักแต่ได้ผลในการสร้างรายได้พิเศษวิธีหนึ่งคือการให้ยืมหุ้น

โดยสรุป การให้ยืมหุ้นเป็นแนวทางปฏิบัติที่อนุญาตให้นักลงทุนให้ยืมหุ้นของตนโดยแลกกับค่าธรรมเนียม ซึ่งเป็นการสร้างรายได้เพิ่มเติมโดยไม่จำเป็นต้องขายสถานะของตน

แล้วจะสร้างรายได้ได้อย่างไร และใครสามารถมีส่วนร่วมในเทรนด์ปี 2025 ที่ได้รับความนิยมเพิ่มขึ้นได้?

การให้ยืมหุ้นหรือการกู้ยืมหลักทรัพย์ คือการที่นักลงทุนให้ยืมหุ้นของตนแก่บุคคลอื่น โดยทั่วไปจะผ่านนายหน้าหรือคนกลาง โดยผู้ให้ยืมจะได้รับค่าธรรมเนียม ซึ่งมักเรียกว่าค่าธรรมเนียมการให้ยืมหรือดอกเบี้ย ผู้กู้ยืม ซึ่งมักจะเป็นกองทุนป้องกันความเสี่ยงหรือผู้ค้าสถาบัน จะใช้หุ้นที่ยืมมาเพื่อวัตถุประสงค์ต่างๆ เช่น การขายชอร์ต กลยุทธ์การป้องกันความเสี่ยง หรือโอกาสในการเก็งกำไร

เจ้าของเดิมยังคงรักษาสิทธิทางเศรษฐกิจหลายประการในการเป็นเจ้าของ เช่น การเพิ่มขึ้นของราคาหรือการสูญเสียราคา อย่างไรก็ตาม สิทธิบางประการ เช่น สิทธิในการลงคะแนนเสียงระหว่างการประชุมผู้ถือหุ้น อาจโอนไปยังผู้กู้ชั่วคราวตลอดระยะเวลาของเงินกู้

สถาบันขนาดใหญ่มักครองตลาดการให้ยืมหุ้น แต่ในช่วงไม่กี่ปีที่ผ่านมา นายหน้าซื้อขายหลักทรัพย์รายย่อยจำนวนมากได้เปิดโปรแกรมการให้ยืมหุ้นแก่ผู้ลงทุนรายบุคคล ทำให้สามารถเข้าถึงกลยุทธ์การสร้างรายได้นี้ได้อย่างเป็นประชาธิปไตย

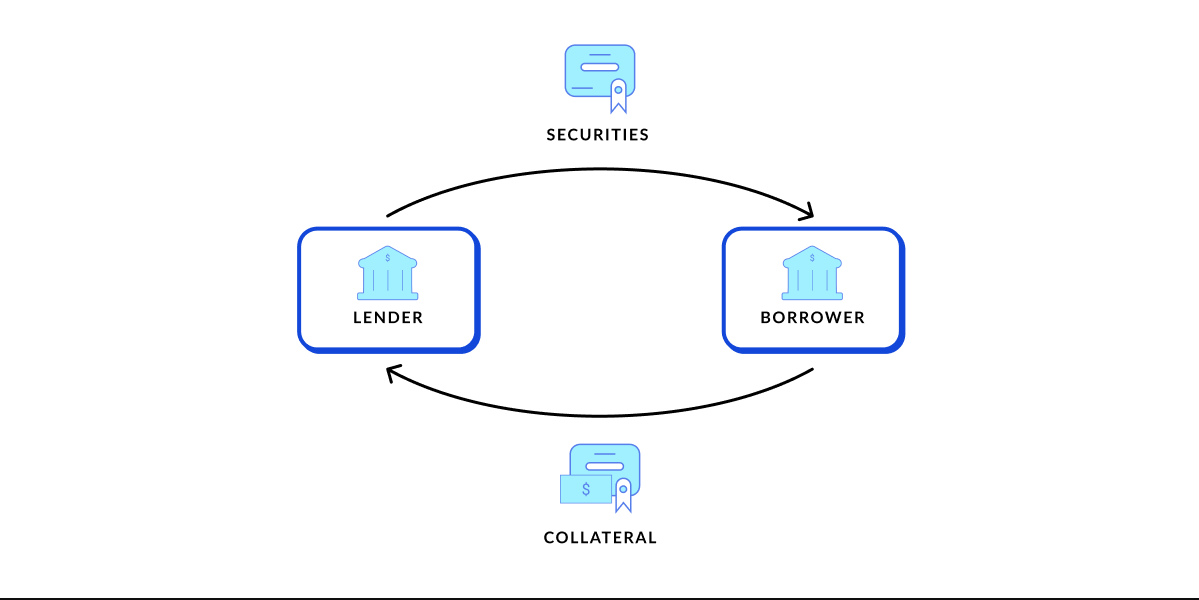

ในข้อตกลงการให้ยืมหุ้นทั่วไป จะเกิดขึ้นขั้นตอนสำคัญหลายประการ:

ผู้ให้กู้ยินยอมที่จะให้ยืมหุ้นบางส่วนแก่ผู้กู้ยืมเป็นระยะเวลากำหนดล่วงหน้าหรือจนกว่าฝ่ายใดฝ่ายหนึ่งจะตัดสินใจยุติเงินกู้

ผู้กู้ยืมจัดให้มีหลักประกันที่มีมูลค่ามากกว่ามูลค่าตลาดของหลักทรัพย์ที่กู้ยืม ซึ่งจะช่วยป้องกันความเสี่ยงในการผิดนัดชำระหนี้

ผู้ให้กู้จะได้รับค่าธรรมเนียมในการทำให้หลักทรัพย์พร้อมใช้งาน

ผู้กู้ใช้หลักทรัพย์เพื่อวัตถุประสงค์ที่ต้องการ เช่น การปิดสถานะชอร์ต

เมื่อสิ้นสุดสัญญา ผู้กู้จะต้องคืนหลักทรัพย์ที่ยืมมาให้กับผู้ให้กู้ และหลักประกันก็จะถูกส่งคืน

กระบวนการนี้มักได้รับการอำนวยความสะดวกโดยผู้ดูแลหรือโบรกเกอร์ที่จัดการด้านปฏิบัติการและกฎหมาย ซึ่งทำให้ผู้ลงทุนรายบุคคลที่เข้าร่วมโปรแกรมการให้ยืมหุ้นมีความราบรื่น

ดังที่ได้กล่าวมาแล้วข้างต้น นักลงทุนสถาบันขนาดใหญ่ เช่น กองทุนบำเหน็จบำนาญ บริษัทประกันภัย และกองทุนรวม ครองตลาดการให้ยืมหุ้น อย่างไรก็ตาม ปัจจุบัน นักลงทุนรายย่อยสามารถเข้าถึงการให้ยืมหุ้นผ่านบริษัทนายหน้าได้มากขึ้น

โบรกเกอร์ออนไลน์ยอดนิยม เช่น Fidelity, Charles Schwab, Robinhood และ Interactive Brokers นำเสนอโปรแกรมการให้ยืมหุ้นสำหรับนักลงทุนรายบุคคล โดยทั่วไปแล้ว การเข้าร่วมจะต้องตกลงตามข้อกำหนดและเงื่อนไขของโบรกเกอร์ และทำความเข้าใจโครงสร้างของโปรแกรมเฉพาะเกี่ยวกับการแบ่งปันค่าธรรมเนียมและการโอนสิทธิ์

การให้ยืมหุ้นสร้างรายได้เนื่องจากผู้กู้ยืมยินดีจ่ายค่าธรรมเนียมเพื่อเข้าถึงหุ้นที่ต้องการ ค่าธรรมเนียมเหล่านี้จะแตกต่างกันไปขึ้นอยู่กับปัจจัยหลายประการ:

ความต้องการหุ้น : หุ้นที่กู้ยืมได้ยาก โดยมักจะเป็นบริษัทขนาดเล็กหรือบริษัทที่มีการขายชอร์ตจำนวนมาก มักเรียกเก็บค่าธรรมเนียมการกู้ยืมที่สูงกว่า

สภาวะตลาด : ในตลาดที่มีความผันผวน ความต้องการในการกู้ยืมหุ้นอาจเพิ่มขึ้น ส่งผลให้ค่าธรรมเนียมการกู้ยืมเพิ่มสูงขึ้น

ข้อจำกัดด้านการจัดหา : หากมีหุ้นให้ยืมไม่มากนัก ค่าธรรมเนียมอาจเพิ่มขึ้นเนื่องจากอุปทานมีจำกัด

จากมุมมองของผู้ให้กู้ นี่คือโอกาสในการสร้างรายได้แบบพาสซีฟ นักลงทุนยังคงถือหุ้นไว้ในขณะที่ได้รับรายได้เพิ่มเติมจากกิจกรรมการให้กู้ยืม ส่งผลให้ผลตอบแทนของพอร์ตโฟลิโอโดยรวมดีขึ้น

นอกจากนี้ หากหลักประกันเป็นเงินสด ผู้ให้กู้สามารถลงทุนหลักประกันนั้นในตราสารระยะสั้นที่ปลอดภัย และรับดอกเบี้ยเพิ่มเติม ซึ่งจะเพิ่มผลตอบแทนโดยรวม

ในปี 2568 ตลาดการให้กู้ยืมหุ้นยังคงเติบโต โดยได้รับแรงหนุนจากการมีส่วนร่วมของนักลงทุนรายย่อยที่เพิ่มมากขึ้น และการนำกลยุทธ์การซื้อขายทางเลือกมาใช้อย่างแพร่หลายมากขึ้น

ข้อมูลล่าสุดแสดงให้เห็นว่ารายได้จากการให้กู้ยืมหลักทรัพย์ทั่วโลกสูงถึง 10,000 ล้านดอลลาร์ในปี 2024 โดยหุ้นเทคโนโลยีและหุ้นขนาดเล็กเป็นสินทรัพย์ที่มีความต้องการมากที่สุด หุ้นที่กู้ยืมได้ยาก เช่น GameStop และ AMC Entertainment ยังคงเป็นเป้าหมายยอดนิยม โดยมักเรียกเก็บค่าธรรมเนียมการให้กู้ยืมมากกว่า 10% ต่อปี

นอกจากนี้ กฎระเบียบยังเข้มงวดมากขึ้นเล็กน้อย โดยปัจจุบันมีข้อกำหนดที่เข้มงวดยิ่งขึ้นเกี่ยวกับความโปร่งใสสำหรับนายหน้าและสถาบันการเงิน ส่งผลให้มีการรายงานเกี่ยวกับกิจกรรมการให้สินเชื่อที่เป็นมาตรฐานมากขึ้น และช่วยให้เข้าใจมากขึ้นว่านักลงทุนรายย่อยใช้หุ้นของตนอย่างไร

นอกจากนี้ ผลิตภัณฑ์ทางการเงินเชิงนวัตกรรม เช่น หลักทรัพย์โทเค็น และโปรโตคอลการเงินแบบกระจายอำนาจ (DeFi) กำลังเริ่มนำเสนอทางเลือกรูปแบบสำหรับการให้ยืมหลักทรัพย์ แม้ว่านายหน้าแบบดั้งเดิมยังคงครองพื้นที่นี้อยู่ก็ตาม

นักลงทุนรายบุคคลมักจะเข้าถึงโอกาสในการให้ยืมหุ้นผ่านบริษัทนายหน้าที่เสนอโปรแกรมการให้ยืม โดยปกติแล้วการมีส่วนร่วมจะเกี่ยวข้องกับขั้นตอนต่อไปนี้:

เลือกเข้าร่วมโปรแกรม : นักลงทุนจะต้องยอมรับข้อกำหนดและเงื่อนไขของโบรกเกอร์

การคัดเลือกหลักทรัพย์ที่เข้าเงื่อนไข : หลักทรัพย์บางประเภทอาจไม่เข้าเงื่อนไขในการให้กู้ยืม บริษัทนายหน้าจะคัดเลือกหลักทรัพย์ตามสภาพคล่องและความต้องการ

การจัดการหลักประกัน : โดยทั่วไปนายหน้าจะจัดการการรวบรวมหลักประกันและรับรองว่าเป็นไปตามข้อกำหนดด้านกฎระเบียบ

การรับรายได้จากการให้กู้ยืม : นักลงทุนจะได้รับค่าธรรมเนียมการกู้ยืม ซึ่งมักจะโอนเข้าบัญชีนายหน้าของตนทุกเดือน

การสื่อสารและการรายงาน : โบรกเกอร์จัดทำรายงานโดยละเอียดเพื่อให้นักลงทุนสามารถติดตามหลักทรัพย์ที่มีการกู้ยืม รายได้ที่ได้รับ และข้อมูลที่เกี่ยวข้องอื่นๆ

โบรกเกอร์ที่มีชื่อเสียงบางแห่งที่เสนอโปรแกรมการให้ยืมหุ้น ได้แก่ Fidelity, Charles Schwab, Interactive Brokers และ Robinhood

การให้ยืมหุ้นมี ข้อดี หลายประการสำหรับนักลงทุนที่ต้องการเพิ่มประสิทธิภาพพอร์ตการลงทุนของตน:

กระแสรายได้พิเศษ : การให้ยืมหุ้นให้ผลตอบแทนมากกว่าเงินปันผลและกำไรจากส่วนทุน

ประสิทธิภาพของพอร์ตโฟลิโอ : ช่วยให้นักลงทุนได้รับรายได้โดยไม่ต้องขายหุ้นหรือเปลี่ยนกลยุทธ์การลงทุน

ผลตอบแทนโดยรวมที่เพิ่มขึ้น : รายได้ที่เพิ่มขึ้นจากค่าธรรมเนียมการให้สินเชื่อสามารถช่วยให้ผลงานของพอร์ตโฟลิโอดีขึ้นได้ในระยะยาว

การเข้าถึง : นายหน้าหลายๆ รายจัดการงานธุรการทั้งหมด ทำให้การมีส่วนร่วมค่อนข้างง่ายดายสำหรับนักลงทุน

สำหรับนักลงทุนระยะยาวที่ถือสถานะขนาดใหญ่ การให้ยืมหุ้นสามารถสร้างเงิน "ฟรี" จากสินทรัพย์ที่มีอยู่ซึ่งมิฉะนั้นก็จะไม่ได้ใช้งาน

แม้ว่าการให้ยืมหุ้นจะมีข้อดีที่น่าสนใจ แต่ก็ไม่ได้ปราศจาก ความเสี่ยงและการแลกเปลี่ยน :

การสูญเสียสิทธิในการลงคะแนนเสียง : ผู้กู้ได้รับสิทธิในการลงคะแนนเสียงในการออกหุ้นของผู้ถือหุ้นในระหว่างช่วงเวลาการกู้ยืม ซึ่งอาจส่งผลกระทบต่อการกำกับดูแลกิจการหากมีการกู้ยืมหุ้นจำนวนมาก

ความเสี่ยงของคู่สัญญา : แม้ว่าผู้กู้จะวางหลักประกัน แต่ก็มีความเสี่ยงเพียงเล็กน้อยเสมอที่ผู้กู้จะผิดนัดหรือผิดสัญญา

เงินปันผลที่ผลิตขึ้น : เมื่อหุ้นจ่ายเงินปันผลในขณะที่มีการกู้ยืม ผู้ให้กู้มักจะได้รับเงินปันผลที่ผลิตขึ้น ซึ่งอาจมีผลกระทบทางภาษีที่แตกต่างกันจากเงินปันผลที่ผ่านคุณสมบัติ

ความเสี่ยงจากการเรียกคืนหุ้น : หากผู้ให้กู้ต้องการขายหุ้นของตนหรือเรียกคืนหุ้นด้วยเหตุผลใดก็ตาม อาจใช้เวลาในการนำหุ้นที่กู้ยืมกลับมา ซึ่งอาจส่งผลกระทบต่อสภาพคล่องได้

รายได้จากการปล่อยสินเชื่อที่ผันผวน : ค่าธรรมเนียมการปล่อยสินเชื่อไม่คงที่และอาจผันผวนขึ้นอยู่กับอุปสงค์ของตลาดและอุปทาน

นักลงทุนควรพิจารณาความเสี่ยงเหล่านี้ให้รอบคอบก่อนเข้าร่วมและทำความเข้าใจเงื่อนไขของโปรแกรมการให้ยืมหุ้นของนายหน้าอย่างถ่องแท้

สรุปแล้ว การให้ยืมหุ้นถือเป็นโอกาสอันน่าตื่นเต้นสำหรับนักลงทุนในการสร้างรายได้แบบพาสซีฟจากพอร์ตการลงทุนของพวกเขา

อย่างไรก็ตาม สิ่งสำคัญคือต้องเข้าใจความเสี่ยงที่เกี่ยวข้อง ซึ่งรวมถึงการสูญเสียสิทธิในการลงคะแนนเสียงชั่วคราว ความซับซ้อนด้านภาษี และปัญหาสภาพคล่องที่อาจเกิดขึ้น นักลงทุนควรตรวจสอบโปรแกรมการให้สินเชื่อของนายหน้าซื้อขายหลักทรัพย์อย่างรอบคอบ และพิจารณาเป้าหมายการลงทุน การยอมรับความเสี่ยง และสถานการณ์ด้านภาษีก่อนเข้าร่วม

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบข้อมูลล่าสุดเกี่ยวกับเส้นทางการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ Shein: การเปลี่ยนแปลงการประเมินมูลค่า อุปสรรคด้านกฎระเบียบ และสิ่งที่นักลงทุนควรทราบก่อนที่จะเสนอขายหุ้นต่อสาธารณะ

2025-04-28

เรียนรู้วิธีใช้อารมณ์ในตลาดฟอเร็กซ์ในกลยุทธ์การซื้อขายของคุณ ค้นพบเครื่องมือ ตัวบ่งชี้ และเคล็ดลับที่เป็นประโยชน์เพื่อปรับให้สอดคล้องหรือซื้อขายสวนทางกับจิตวิทยาของตลาด

2025-04-28

การซื้อขายมากเกินไปอาจดูเหมือนเป็นการเร่งรีบ แต่บ่อยครั้งที่มันเป็นนิสัยเสี่ยงสูงที่กัดกร่อนผลกำไรและทำลายความสำเร็จในการซื้อขายในระยะยาว นี่คือวิธีที่จะหยุดยั้งสิ่งนี้

2025-04-28