要約

要約

株式貸借とは何か、どのように機能するか、投資家が参加する理由、ポートフォリオの所有権を維持しながら受動的な収入を生み出す方法について学びます。

今日の競争の激しい投資環境において、投資家は常にポートフォリオのリターンを最大化する方法を求めています。あまり知られていませんが、追加収入を得るための効果的な方法の一つが株式貸借です。

簡単に言うと、株式貸借とは、投資家が手数料と引き換えに株式を貸し出すことで、必ずしも保有株を売却することなく追加の収益を生み出す行為です。

それで、どのように収益を生み出すのでしょうか、そしてますます人気が高まっている2025年のトレンドに誰が参加できるのでしょうか?

株式貸借、または証券貸借とは、投資家が通常は証券会社や仲介業者を介して、自身の株式を他者に貸し出すことです。貸し手は、その見返りとして、一般的に貸出手数料または利息と呼ばれる手数料を受け取ります。借り手(多くの場合、ヘッジファンドや機関投資家)は、借りた株式を空売り、ヘッジ戦略、裁定取引の機会など、様々な目的で使用します。

元の所有者は、価格の上昇や下落といった所有権に伴う経済的権利の多くを保持します。ただし、株主総会における議決権など、特定の権利は、融資期間中、一時的に借り手に移転する場合があります。

株式貸借は伝統的に大手機関投資家が主導してきました。しかし近年、多くの個人投資家向け証券会社が個人投資家向けに株式貸借プログラムを開始し、この収益創出戦略へのアクセスを民主化しています。

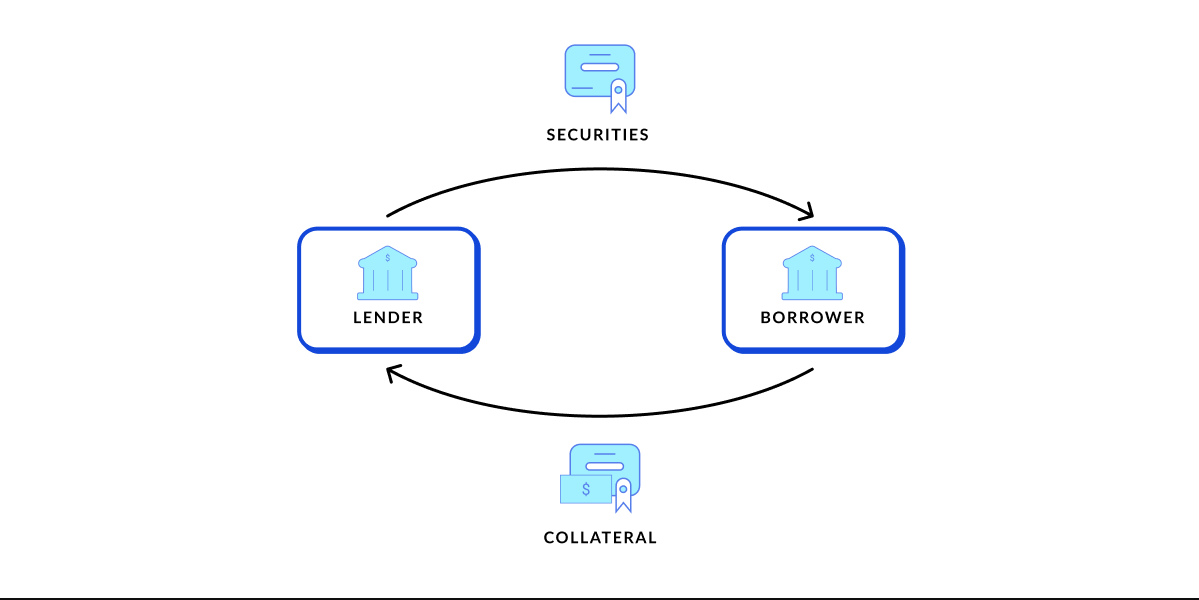

典型的な株式貸借契約では、いくつかの重要なステップが実行されます。

貸し手は、事前に決められた期間、またはいずれかの当事者が融資の終了を決定するまで、特定の株式を借り手に貸し出すことに同意します。

借り手は、借り入れる証券の市場価値を超える価値の担保を提供し、債務不履行リスクから保護します。

貸し手は証券を提供することで手数料を得ます。

借り手は、ショートポジションのカバーなど、証券を本来の目的に使用します。

契約終了時には、借り手は借りた証券を貸し手に返却し、担保も返還されます。

このプロセスは、多くの場合、運用面と法的側面を管理する保管人または証券会社を通じて促進され、株式貸付プログラムに参加する個人投資家にとってシームレスになります。

前述の通り、年金基金、保険会社、投資信託といった大規模な機関投資家が株式貸借市場を支配していました。しかし、現在では個人投資家も証券会社を通じて株式貸借を利用できる機会が増えています。

フィデリティ、チャールズ・シュワブ、ロビンフッド、インタラクティブ・ブローカーズといった人気のオンライン証券会社は、個人投資家向けに株式貸借プログラムを提供しています。プログラムに参加するには通常、各証券会社の利用規約に同意し、手数料の分配や権利の譲渡に関するプログラムの仕組みを理解する必要があります。

株式貸借は、借り手が特定の株式にアクセスするために手数料を支払うことで収益を生み出します。この手数料は、いくつかの要因によって異なります。

株式需要: 借り入れが難しい株式、つまり小型株や空売りの多い企業には、より高い貸出手数料がかかります。

市場状況: 不安定な市場では、借入株の需要が増加し、貸出手数料が上昇する可能性があります。

供給制約: 借り入れ可能な株式数が少ない場合、供給が限られているため手数料が上昇する可能性があります。

貸し手の視点から見ると、これは受動的な収入機会となります。投資家は株式のポジションを維持しながら、貸付活動から追加収入を得ることで、ポートフォリオ全体のリターンを向上させます。

さらに、担保が現金の場合、貸し手はその担保を安全な短期金融商品に投資して追加の利息を得ることができ、全体的な収益を高めることができます。

2025 年には、個人投資家の参加の増加と代替取引戦略の幅広い採用により、株式貸借市場は依然として成長を続けています。

最近のデータは、2024年には世界の証券貸借収入が100億ドルを超えると示しており、テクノロジー株や小型株は最も需要の高い資産の一つとなっています。ゲームストップやAMCエンターテインメントといった借り入れが難しい銘柄は依然として人気の高い投資対象であり、貸借手数料は年間10%を超える場合が多いです。

さらに、規制当局の監視が若干強化され、ブローカーや金融機関にはより厳格な透明性要件が課せられるようになりました。これにより、融資活動に関する報告がより標準化され、個人投資家が保有する株式をどのように活用しているかについての理解が深まりました。

さらに、従来のブローカーが依然としてこの分野を支配しているものの、トークン化された証券や分散型金融(DeFi)プロトコルなどの革新的な金融商品が証券貸借の代替モデルを提供し始めています。

個人投資家は通常、貸株プログラムを提供する証券会社を通じて株式貸借の機会を利用します。参加には通常、以下の手順が含まれます。

プログラムへのオプトイン: 投資家はブローカーの利用規約に同意する必要があります。

貸出対象証券の選定:すべての証券が貸出対象となるわけではありません。証券会社は流動性と需要に基づいて対象証券を選定します。

担保の取り扱い: ブローカーは通常、担保の収集を管理し、規制要件への準拠を確保します。

貸出収入の獲得: 投資家は貸出手数料を受け取ります。多くの場合、この手数料は毎月証券口座に入金されます。

コミュニケーションとレポート: ブローカーは詳細なレポートを提供するため、投資家はどの証券が貸し出されているか、どれだけの収入があったか、その他の関連情報を追跡できます。

株式貸付プログラムを提供する有名な証券会社としては、フィデリティ、チャールズ・シュワブ、インタラクティブ・ブローカーズ、ロビンフッドなどがあります。

株式貸借は、ポートフォリオの最適化を目指す投資家にとっていくつかの利点があります。

追加収入源: 株式貸借は配当金やキャピタルゲインを超える収益をもたらします。

ポートフォリオの効率性: 投資家は株式を売却したり投資戦略を変更したりすることなく、受動的な収入を得ることができます。

全体的な収益の向上: 時間の経過とともに、貸出手数料による増分収入はポートフォリオのパフォーマンス向上に貢献します。

アクセシビリティ: 多くのブローカーはすべての管理タスクを処理するため、投資家にとって参加が比較的容易になります。

大きなポジションを保有する長期投資家にとって、株式貸借は、本来は使われないはずの既存資産から「無料」の資金を生み出すことができます。

株式貸借には魅力的なメリットがある一方で、リスクやトレードオフがないわけではありません。

議決権の喪失: 借り手は貸付期間中に株主問題に関する投票権を獲得します。多くの株式を貸し出すと、企業統治に影響を及ぼす可能性があります。

カウンターパーティリスク: 借り手は担保を差し出しますが、借り手の債務不履行または破綻のリスクは常に最小限に存在します。

マニュファクチャード配当: 株式が貸し出されている間に配当を支払う場合、貸し手は通常、マニュファクチャード配当を受け取ります。これは、適格配当とは異なる税務上の影響を及ぼす可能性があります。

株式回収リスク: 貸し手が株式を売却したり、何らかの理由で株式を回収したりする場合、貸し出した株式を回収するのに時間がかかり、流動性に影響を及ぼす可能性があります。

変動貸出収入: 貸出手数料は固定されておらず、市場の需要と供給の動向に応じて変動する可能性があります。

投資家は参加する前にこれらのリスクを慎重に検討し、証券会社の株式貸付プログラムの条件を完全に理解する必要があります。

結論として、株式貸借は投資家にとってポートフォリオから受動的な収入を生み出す魅力的な機会となります。

しかし、一時的な議決権の喪失、税務上の複雑さ、潜在的な流動性問題など、関連するリスクを理解することが重要です。投資家は、参加する前に、証券会社の融資プログラムを慎重に検討し、投資目標、リスク許容度、税務状況を考慮する必要があります。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。

FX市場のセンチメントをトレード戦略に活かす方法を学びましょう。市場心理に合わせる、あるいは逆らってトレードするためのツール、指標、そして実践的なヒントをご紹介します。

2025-04-28

過剰取引は一見、楽なことのように思えますが、実際には利益を蝕み、長期的な取引の成功を阻害するリスクの高い習慣です。それを止める方法をご紹介します。

2025-04-28