Торговля

Институт ЕВС

Учебный центр

Онлайн-курсы

Краткое содержание:

Краткое содержание:

Узнайте, как фондовые биржи работают как регулируемые рынки ценных бумаг, обеспечивая ликвидность, прозрачность и справедливое ценообразование.

Фондовая биржа — это сердце современных финансовых рынков. Она служит центральным узлом, где встречаются покупатели и продавцы для торговли акциями, облигациями и другими финансовыми инструментами, позволяя компаниям привлекать капитал, а инвесторам — увеличивать своё благосостояние. Хотя сама концепция может показаться простой, механизмы, лежащие в основе работы фондовых бирж, сложны и увлекательны, сочетая в себе технологии, регулирование и психологию рынка.

Понимание принципов работы фондовых бирж имеет решающее значение для любого, кто стремится эффективно участвовать в торговле на рынках, будь то в качестве рядового инвестора или профессионального трейдера.

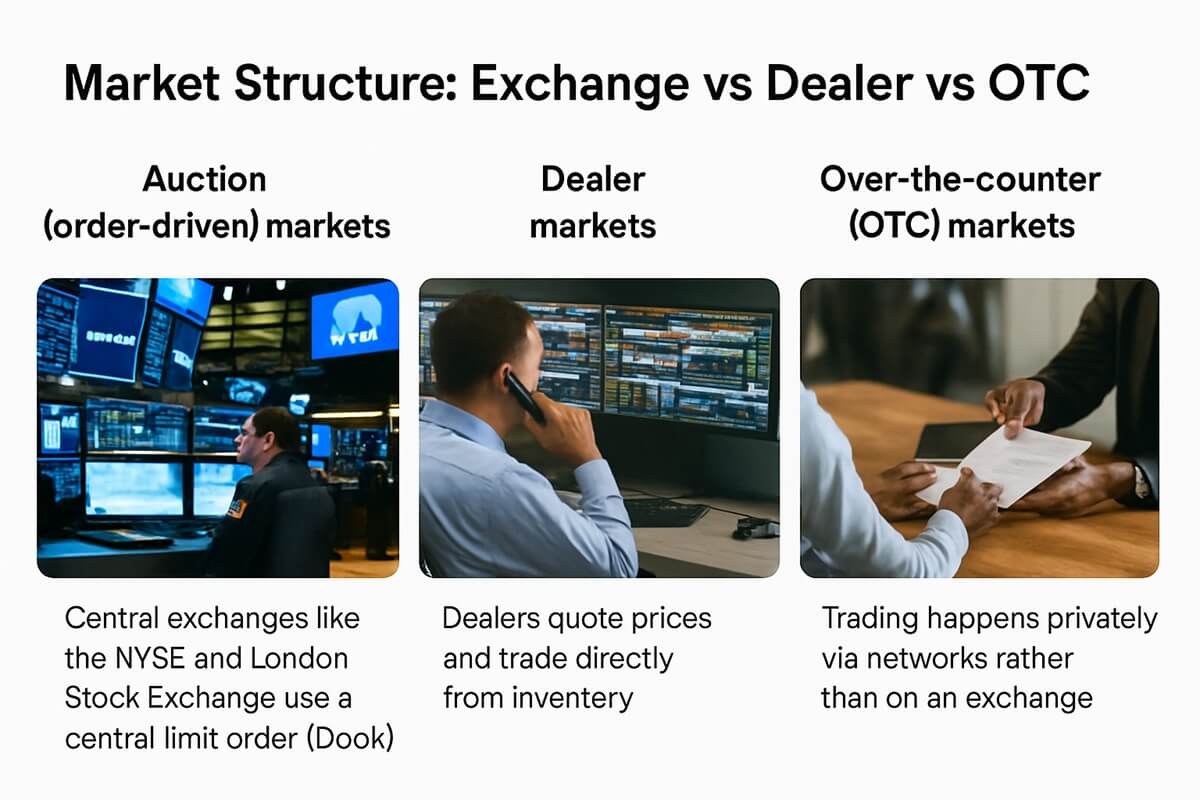

Аукционные рынки (рынки, управляемые ордерами): Центральные биржи, такие как NYSE и Лондонская фондовая биржа, используют центральную книгу лимитных ордеров (CLOB) — участники отправляют ордера на покупку/продажу, которые сопоставляются по приоритету цены и времени. Наибольшая цена спроса соответствует наименьшей цене предложения, и система сопоставления обеспечивает прозрачное исполнение сделок в режиме реального времени.

Дилерские рынки: здесь дилеры устанавливают цены и ведут торговлю напрямую со склада, а не сопоставляют заказы между покупателями и продавцами.

Внебиржевые рынки (OTC): они менее централизованы и менее регулируемы, часто используются для облигаций, акций небольших компаний или ценных бумаг, исключенных из листинга. Торговля осуществляется в частном порядке через сети, а не на бирже.

Основы книги ордеров: Книга ордеров — это динамический список ордеров на покупку и продажу по различным уровням цен, показывающий глубину и ликвидность.

Лимитные и рыночные ордера: рыночные ордера исполняются немедленно по наилучшей доступной цене, в то время как лимитные ордера ждут, пока не сработают по указанной или более выгодной цене.

Маркет-мейкеры: Эти организации постоянно выставляют заявки на покупку и продажу, обеспечивая ликвидность и сужение спредов. Они получают прибыль от разницы между ценами покупки и продажи и управляют рисками, связанными с запасами. Трейдер на Reddit рассказал о том, как получают прибыль маркет-мейкеры:

«Если спред по акциям Apple составлял 10 центов… маркет-мейкер только что получил прибыль в размере 12 долларов за счет этих двух сделок».

Система сопоставления: сопоставляет заказы по приоритету цены и времени, обеспечивая прозрачный и справедливый процесс. Система CLOB гарантирует это.

Листинг (например, через IPO): Чтобы попасть на биржу, компании должны соответствовать определенным пороговым значениям, таким как минимальная рыночная капитализация, акционерный капитал, финансовая отчетность и стандарты управления.

Типы делистинга:

Принудительный делистинг: происходит при несоблюдении стандартов листинга. Компании обычно выносится предупреждение и предоставляется льготный период для выполнения требований (например, для восстановления уровня цены акций или подачи отчетности) до начала процедуры делистинга.

Добровольный делистинг: компании могут принять решение стать частными или объединиться, отказавшись от статуса публичных компаний.

Процесс повторного включения в список возможен после восстановления соответствия требованиям, хотя он может быть строгим.

Пример процесса: для NASDAQ уведомление о несоответствии инициирует период устранения недостатков (например, 90 дней). Если требования не выполняются, высылается письмо об исключении из листинга, за которым могут последовать слушания и публичное раскрытие информации.

Торговые сессии: биржи работают по расписанию (например, с 9:30 до 16:00 по восточному времени), иногда с продленными периодами до или после открытия рынка.

Электронная торговля: исполнение большинства ордеров происходит полностью в электронном виде, заменяя традиционные торги в торговом зале.

Динамика HFT: Высокочастотные трейдеры используют сверхбыструю инфраструктуру, такую как микроволны и оптоволокно, для проведения чрезвычайно быстрых алгоритмических сделок на разных площадках. Они играют двойную роль: повышают ликвидность, но при этом вызывают опасения по поводу честности и стабильности.

Роль клиринговой палаты: выступает посредником между покупателем и продавцом, стандартизируя и гарантируя исполнение сделок для снижения риска контрагента.

Сроки расчётов: Во многих странах, включая США, Канаду и Индию, отрасль в основном перешла на T+1 (дата заключения сделки плюс один рабочий день). В некоторых регионах всё ещё используется T+2, но многие планируют вскоре перейти на T+1.

Комиссии: биржи взимают плату за транзакции и доступ к данным; брокеры могут взимать комиссии или наценки. Маркет-мейкеры получают прибыль за спреды.

Регулирование:

Саморегулирование: биржи обеспечивают соблюдение правил среди своих членов.

Государственный надзор: такие агентства, как Комиссия по ценным бумагам и биржам США, требуют прозрачности, справедливости и защиты инвесторов.

Скрытые пулы: частные торговые площадки, где крупные институциональные заказы сопоставляются с публичными. Они обеспечивают анонимность, но подвергаются пристальному вниманию с точки зрения прозрачности и справедливости.

| Тема | Основные идеи |

| Структура рынка | CLOB против дилера против OTC: важность прозрачного сопоставления |

| Поток ордеров и маркет-мейкеры | Механика книги заявок, роль поставщиков ликвидности, прибыль за счет спреда |

| Листинг и исключение из листинга | Критерии, льготные периоды, добровольные и недобровольные пути и повторное включение в список |

| Торговые механизмы | Электронное сопоставление, определенные часы сеанса, плюс скорость HFT |

| Клиринг и расчеты | Роль клиринговых палат; переход к стандартам T+1 |

| Затраты и регулирование | Структуры комиссий, нормативно-правовая база и непрозрачный мир скрытых пулов |

Фондовые биржи — это сложные многоуровневые экосистемы, обеспечивающие эффективную торговлю ценными бумагами по всему миру. Их сложная структура рынка, передовые системы сопоставления заявок, строгие стандарты листинга и строгая система регулирования обеспечивают ликвидность, прозрачность цен и защиту инвесторов.

Для инвесторов и трейдеров понимание этих механизмов — не просто академический аспект: оно позволяет принимать более взвешенные решения, глубже понимать рыночную динамику и увереннее ориентироваться на финансовых рынках. Независимо от того, совершаете ли вы первую сделку или управляете сложным портфелем, фондовая биржа остаётся одним из столпов современной финансовой системы, постоянно развиваясь вместе с технологиями и регулированием.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.

Разберем основные характеристики XLU ETF: от его отраслевой направленности до его роли в диверсифицированных портфелях.

2025-08-11

Сравните модели свечей продолжения с техническими индикаторами, чтобы определить, какие из них лучше всего соответствуют вашей стратегии.

2025-08-11

Узнайте, как торговля CFD на золото предлагает более быструю и гибкую альтернативу отслеживанию цены акций золотых ETF для опытных индийских инвесторов.

2025-08-08