要約

要約

証券取引所が証券の規制された市場としてどのように機能し、流動性、透明性、公正な価格設定を促進するかを学びます。

証券取引所は現代の金融市場の心臓部です。売り手と買い手が株式、債券、その他の金融商品を売買する中心地として機能し、企業の資金調達と投資家の資産拡大を可能にしています。概念は単純に聞こえるかもしれませんが、証券取引所を動かす仕組みは複雑で興味深いものであり、テクノロジー、規制、そして市場心理が融合しています。

株式取引所がどのように運営されているかを理解することは、一般投資家であれプロのトレーダーであれ、市場に効果的に参加したい人にとって非常に重要です。

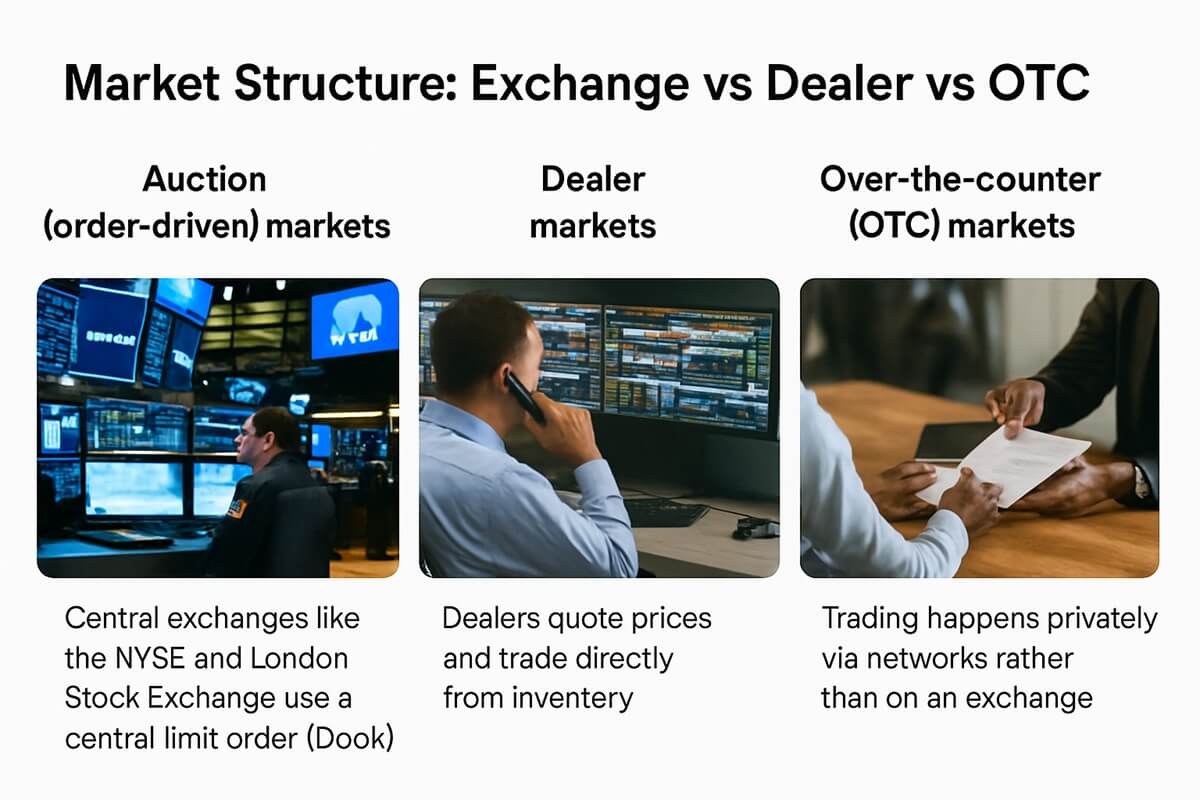

オークション(注文主導型)市場:ニューヨーク証券取引所やロンドン証券取引所などの中央取引所は、中央指値注文帳(CLOB)を採用しています。参加者は、価格と時間に基づいて優先順位が付けられた売買注文を提出します。最高入札価格と最低売値が一致し、マッチングエンジンが取引をリアルタイムかつ透明性を持って執行します。

ディーラー市場:ここでは、ディーラーは買い手と売り手の間で注文をマッチングさせるのではなく、在庫から直接価格を提示して取引を行います。

店頭市場(OTC):中央集権化や規制が緩く、債券、中小型株、上場廃止証券などによく利用されます。取引は取引所ではなく、ネットワークを介して非公開で行われます。

注文帳の基本:注文帳は、価格レベル全体にわたる売買注文の動的なリストであり、深さと流動性を明らかにします。

指値注文と成行注文:成行注文は利用可能な最良価格で即時実行されますが、指値注文は指定された価格またはそれより良い価格で一致するまで待機します。

マーケットメーカー:マーケットメーカーは、流動性を提供し、スプレッドを縮小するために、継続的にビッドとアスクを提示します。彼らは売買価格の差額から利益を得て、在庫リスクを管理します。Redditのあるトレーダーは、マーケットメーカーがどのように利益を上げているかを次のように説明しています。

「もしアップル株のスプレッドが10セントだったとしたら…マーケットメーカーはこれら2つの取引を通じて12ドルの利益を得たことになる」

マッチングエンジン:価格と時間優先度に基づいて注文をマッチングし、透明性と公正性を確保します。CLOBシステムがこの処理を保証します。

上場(例:IPO 経由):企業が上場するには、最低時価総額、株主資本、財務報告、ガバナンス基準などの特定の基準を満たす必要があります。

上場廃止の種類:

強制的な上場廃止:上場基準を満たさない場合、上場廃止手続きが開始されます。通常、企業は上場廃止手続き開始前に警告を受け、基準遵守のための猶予期間(例えば、株価水準の回復や報告書の提出など)が与えられます。

自主的な上場廃止: 企業は上場を中止し、非公開化または合併を選択する場合があります。

コンプライアンスが回復されれば再リスト化のプロセスは可能になりますが、厳格になる可能性があります。

プロセス例: NASDAQの場合、欠陥通知は是正期間(例:90日間)の開始を促します。コンプライアンスが満たされない場合、上場廃止通知が発行され、その後、聴聞会と情報公開が行われる可能性があります。

取引セッション:取引所は予定された時間(例:東部標準時午前 9:30 ~ 午後 4:00)で取引を行いますが、場合によっては市場前または市場後の取引時間が延長されることがあります。

電子取引:ほとんどの注文執行は完全に電子化されており、従来のフロア取引に取って代わります。

HFTのダイナミクス:高頻度取引業者(HFT業者)は、マイクロ波や光ファイバーといった超高速インフラを活用し、複数の取引所をまたいで極めて高速なアルゴリズム取引を実行します。彼らは流動性を高めるという二重の役割を担っていますが、同時に公平性と安定性に関する懸念も生じています。

クリアリングハウスの役割:買い手と売り手の間の仲介者として機能し、取引実行を標準化および保証して、相手方のリスクを軽減します。

決済タイミング:米国、カナダ、インドを含む多くの国では、業界はほぼT+1(約定日プラス1営業日)に移行しています。一部の地域では依然としてT+2が採用されていますが、多くの地域では近々T+1への移行が予定されています。

手数料:取引所は取引手数料とデータアクセス手数料を徴収し、ブローカーは手数料やマークアップを課すことができます。マーケットメーカーはスプレッドを通じて利益を得ます。

規制:

自己規制: 取引所は会員間のコンプライアンスを強制します。

政府の監督: 米国 SEC などの機関は透明性、公平性、投資家の保護を義務付けています。

ダークプール:機関投資家の大口注文を公的な注文帳とは別に取引する私設の取引施設。匿名性は確保されるものの、透明性と公平性について厳しい監視の目を向けられる。

| トピック | コアインサイト |

| 市場構造 | CLOB vs ディーラー vs OTC; 透明性のあるマッチングの重要性 |

| 注文フローとマーケットメーカー | 注文帳の仕組み、流動性プロバイダーの役割、スプレッドによる利益 |

| 上場と上場廃止 | 基準、猶予期間、自発的パスと非自発的パス、再リスト |

| 取引メカニズム | 電子マッチング、定義されたセッション時間、そしてHFTのスピード |

| 清算と決済 | クリアリングハウスの役割; T+1標準への移行 |

| コストと規制 | 手数料体系、規制枠組み、そしてダークプールの不透明な世界 |

証券取引所は、世界中で効率的な証券取引を可能にする、洗練された多層的なエコシステムです。複雑な市場構造、高度な注文マッチングシステム、厳格な上場基準、そして厳格な規制枠組みが連携して機能し、流動性、価格の透明性、そして投資家保護を実現しています。

投資家やトレーダーにとって、これらのメカニズムを理解することは単なる学問的なものではなく、より良い意思決定、市場行動への鋭い洞察、そして金融市場を乗り切るための自信を高めることにつながります。初めて取引を行う場合でも、複雑なポートフォリオを管理する場合でも、証券取引所は現代金融の基盤であり、テクノロジーと規制の進化とともに絶えず進化を続けています。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。