O Que é a Bolsa de Valores e Como Ela Funciona?

2025-08-08

Resumo:

Resumo:

Aprenda como as bolsas de valores funcionam como mercados regulamentados para títulos, promovendo liquidez, transparência e preços justos.

O que é a bolsa de valores? A bolsa de valores é o coração pulsante dos mercados financeiros modernos. Ela serve como o ponto central onde compradores e vendedores se encontram para negociar ações, títulos e outros instrumentos financeiros, permitindo que empresas levantem capital e investidores aumentem seu patrimônio. Embora o conceito possa parecer simples, os mecanismos que impulsionam as bolsas de valores são complexos e fascinantes, combinando tecnologia, regulamentação e psicologia de mercado.

Entender como as bolsas de valores funcionam é crucial para qualquer pessoa que queira participar efetivamente dos mercados, seja como investidor casual ou trader profissional.

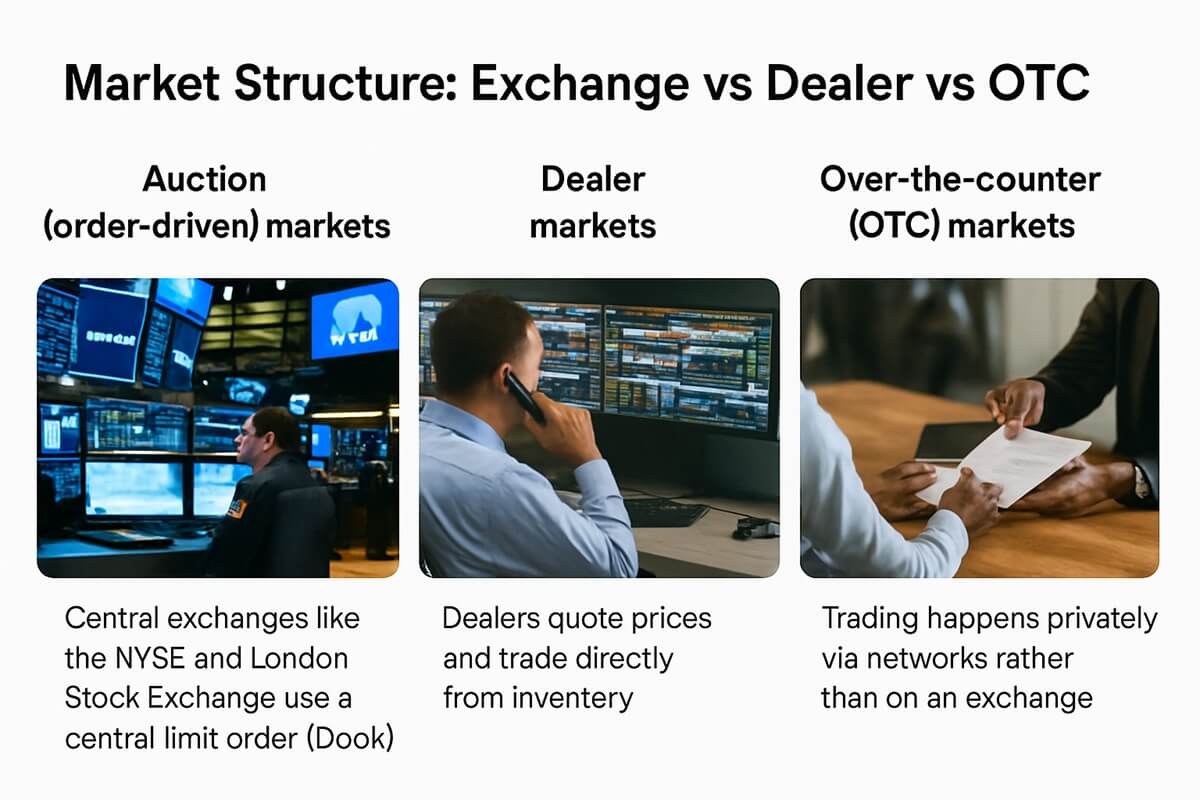

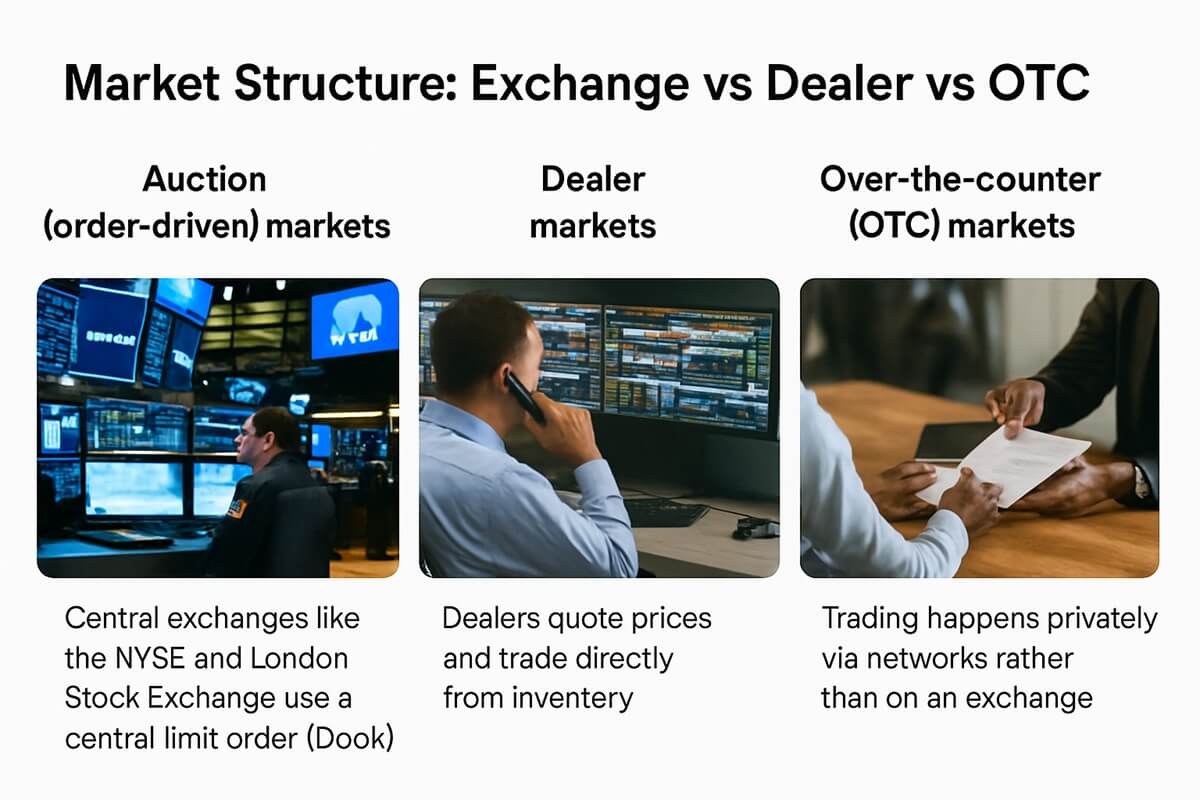

Estrutura de Mercado: Bolsa vs. Negociador vs. OTC

Mercados de Leilão (orientados por ordens): Bolsas centrais como a NYSE e a Bolsa de Valores de Londres utilizam um livro central de ordens limitadas (CLOB) — os participantes enviam ordens de compra/venda que são correspondidas por prioridade preço-tempo. O maior lance corresponde ao menor pedido, e o mecanismo de correspondência executa as negociações de forma transparente e em tempo real.

Mercados de Balcão (OTC): São menos centralizados e regulamentados, frequentemente usados para títulos, ações de menor valor ou títulos deslistados. A negociação ocorre de forma privada, por meio de redes, em vez de em uma bolsa de valores.

Fluxo de Ordens e Correspondência: Tipos de Ordens, Formadores de Mercado e Mecanismos de Correspondência

"Se o spread das ações da Apple fosse de 10 centavos... o formador de mercado teria lucrado US$ 12 com essas duas negociações".

Listagem e Exclusão de Listagem: Como as Empresas Entram ou Saem de uma Bolsa

Listagem (por exemplo, via IPO): As empresas devem atender a certos limites — como capitalização mínima de mercado, patrimônio líquido, relatórios financeiros e padrões de governança — para serem listadas.

Exclusão involuntária da listagem: ocorre quando os padrões de listagem não são atendidos. Uma empresa geralmente recebe uma advertência e um período de carência para se adequar (por exemplo, recuperar os níveis de preço das ações ou apresentar relatórios) antes do início do processo de exclusão da listagem.

Exclusão voluntária da lista: as empresas podem optar por fechar o capital ou se fundir, optando por não abrir o capital.

O processo de relistagem é possível assim que a conformidade for restaurada, embora possa ser rigoroso.

Exemplo de Processo: Para a NASDAQ, uma notificação de deficiência desencadeia um período de correção (por exemplo, 90 dias). Se a conformidade não for cumprida, uma carta de exclusão da lista é emitida, seguida por possíveis audiências e divulgação pública.

Horário de Negociação, Negociação Eletrônica e Negociação de Alta Frequência (HFT)

Sessões de negociação: as bolsas operam em horários programados (por exemplo, 9h30 às 16h, horário do leste dos EUA), às vezes com períodos estendidos de pré ou pós-mercado.

Dinâmica de HFT: Os traders de alta frequência utilizam infraestrutura ultrarrápida — como micro-ondas e fibra óptica — para realizar negociações algorítmicas extremamente rápidas em diferentes plataformas. Eles desempenham um papel duplo: aumentam a liquidez, mas levantam preocupações quanto à justiça e à estabilidade.

Compensação, Liquidação e Risco de Contraparte

Prazos de liquidação: O setor já migrou para T+1 (data de negociação mais um dia útil) em muitos países, incluindo EUA, Canadá e Índia. Algumas regiões ainda usam T+2, mas muitas planejam migrar para T+1 em breve.

Custos, Taxas e Regulamentação de Mercado

Autorregulamentação: as bolsas exigem conformidade entre os membros.

Supervisão governamental: agências como a SEC dos EUA exigem transparência, justiça e proteção aos investidores.

Dark pools: locais de negociação privados onde grandes ordens institucionais são combinadas, longe dos livros de ordens públicas. Oferecem anonimato, mas atraem escrutínio por transparência e justiça.

Tabela Resumo

Mecânica da Bolsa de Valores: Um Instantâneo

|

Tópico |

Insights Essenciais |

| Estrutura de Mercado |

CLOB vs Dealer vs OTC; importância da correspondência transparente |

| Fluxo de Ordens e Formadores de Mercado |

Mecânica do livro de ordens, papel dos provedores de liquidez, lucro via spread |

| Listagem e Exclusão de Listagem |

Critérios, períodos de carência, caminhos voluntários vs. involuntários e relistagem |

| Mecanismos de Negociação |

Correspondência eletrônica, horas de sessão definidas, além da velocidade do HFT |

| Compensação e Liquidação |

Papel das câmaras de compensação; mudança para os padrões T+1 |

| Custos e Regulamentação |

Estruturas de taxas, marcos regulatórios e o mundo opaco dos dark pools |

Conclusão

Em resumo, o que é a bolsa de valores? As bolsas de valores são ecossistemas sofisticados e multifacetados que permitem a negociação eficiente de títulos em todo o mundo. Suas complexas estruturas de mercado, sistemas avançados de correspondência de ordens, rigorosos padrões de listagem e rigorosos marcos regulatórios trabalham em conjunto para proporcionar liquidez, transparência de preços e proteção aos investidores.

Para investidores e traders, compreender esses mecanismos não é apenas uma questão acadêmica — permite uma melhor tomada de decisões, uma visão mais apurada do comportamento do mercado e maior confiança na navegação nos mercados financeiros. Seja realizando sua primeira operação ou gerenciando uma carteira complexa, a bolsa de valores continua sendo um pilar fundamental das finanças modernas, em constante evolução com a tecnologia e a regulamentação.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.