Инвесторы, которые хотят узнать, стоит ли инвестировать в компанию, должны посмотреть на прибыльность этой компании. И есть много разных показателей, которые могут послужить этой цели. Но для долгосрочных и особенно стоимостных инвесторов рентабельность капитала (ROIC) является очень важным финансовым показателем. Теперь давайте поговорим подробнее о том, что говорит вам эта рентабельность капитала. И узнайте, почему это так важно.

Что означает рентабельность капитала?

Что означает рентабельность капитала?

Также известный как доход на инвестированный капитал, он измеряет норму прибыли на фактический капитал, инвестированный компанией, независимо от того, является ли источником этого капитала долг или собственный капитал. Поэтому его часто используют для оценки прибыльности компании и эффективности использования капитала.

Он очень похож на рентабельность капитала (ROE) в том смысле, что он определяет, насколько эффективно компания использует свой капитал. Но в то время как ROE склонен видеть только одну перспективу компании, ROIC дополняет другую. Другими словами, ROIC рассматривает точку зрения компании, а не точку зрения Роу с точки зрения акционеров.

Роу будет смотреть только на чистую прибыль, полученную акционерами после инвестирования в активы, и будет смотреть только на процент прибыли и собственного капитала. Здесь вы можете увидеть только собственный капитал акционеров, а не стоимость предприятия в целом. ROIC, с другой стороны, является мерой способности компании зарабатывать деньги после инвестирования всего своего капитала, что является более комплексным показателем прибыльности и устраняет влияние различных структур финансирования на прибыльность.

ROIC отражает прибыльность основного бизнеса, отражая, является ли предприятие хорошим бизнесом, то есть то, что мы сейчас часто говорим, не является хорошим треком. Говоря простым языком, активы предприятия можно разделить на три категории: финансовые активы, вложения в акционерный капитал и операционные активы, которые соответствуют финансовым доходам, инвестиционным доходам и прибыли от основного бизнеса.

ROIC, однако, исключает две другие категории за пределами операционных активов и измеряет только способность основного бизнеса получать прибыль. Другими словами, его можно использовать для оценки основной прибыльности компании и верхнего предела ее будущей стоимости. Это также один из важнейших показателей оценки компании.

Возможно, было бы более интуитивно понятно сравнить его с ROE. Взятые вместе, они могут определить, связано ли увеличение RoE с увеличением объема финансирования или просто с увеличением основной прибыльности компании. То есть увеличение ROIC, а не увеличение за счет увеличения финансового рычага.

Например, предположим, что есть две компании: компания А и компания Б. Компания А имеет ROE 15% и ROIC 12%. ROE компании B на 5–20% выше, чем у компании A, но ее ROIC составляет всего 8%.

Если вы посмотрите только на рентабельность собственного капитала, то, по сути, нет никаких сомнений в том, что вы выберете компанию Б, поскольку у нее более высокая рентабельность собственного капитала. Повышение эффективности акционерного капитала означает вложение доллара, чтобы вернуть 20%. Тогда как компания может заработать только 15%. Но если вы сложите ROIC, вы увидите, что в компанию А стоит инвестировать больше.

Это связано с тем, что компания А взяла взаймы меньше денег и имеет больше наличных, в то время как компания Б заняла больше денег или имеет меньше наличных, потому что она заняла больше денег или имеет меньше наличных. Таким образом, хотя его рентабельность выше, чем у компании А, его фактический капитал используется очень неэффективно. Поэтому в этом случае нам было бы лучше инвестировать в компанию А, чем в компанию Б.

ROIC учитывает общий капитал компании, включая акционерный капитал и долг, и, следовательно, обеспечивает более полную оценку эффективности компании в достижении прибыльности. Инвесторы и аналитики часто используют его как один из наиболее полных показателей финансовой оценки, позволяющий понять качество и прибыльность деятельности компании.

Разница между рентабельностью капитала и рентабельностью собственного капитала

| Индикаторы

|

Рентабельность капитала (ROIC)

|

Рентабельность капитала (ROE)

|

| Определение

|

Оценивает эффективность получения прибыли от капитала.

|

Оценивает эффективность прибыли от акционерного капитала.

|

| Капитал рассматривается

|

Оценивает эффективность прибыли с учетом общего капитала.

|

Учитывает справедливость.

|

| Обработка структуры капитала

|

Учитывает долг и собственный капитал, игнорирует структуру.

|

Подчеркивает собственный капитал, исключая долг.

|

| Формула расчета

|

ROIC = NOPAT / инвестированный капитал

|

ROE = чистая прибыль / акционерный капитал

|

| Перспектива измерения

|

С точки зрения фирмы в целом

|

С точки зрения акционеров

|

| Эффект измерения

|

Оценивает прибыль фирмы и эффективность использования капитала.

|

Оценивает чистую прибыль на собственный капитал.

|

Формула расчета рентабельности капитала

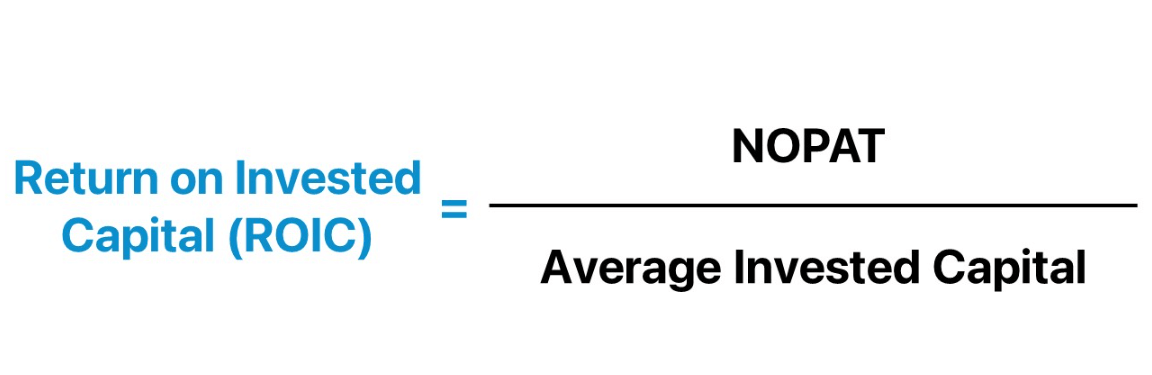

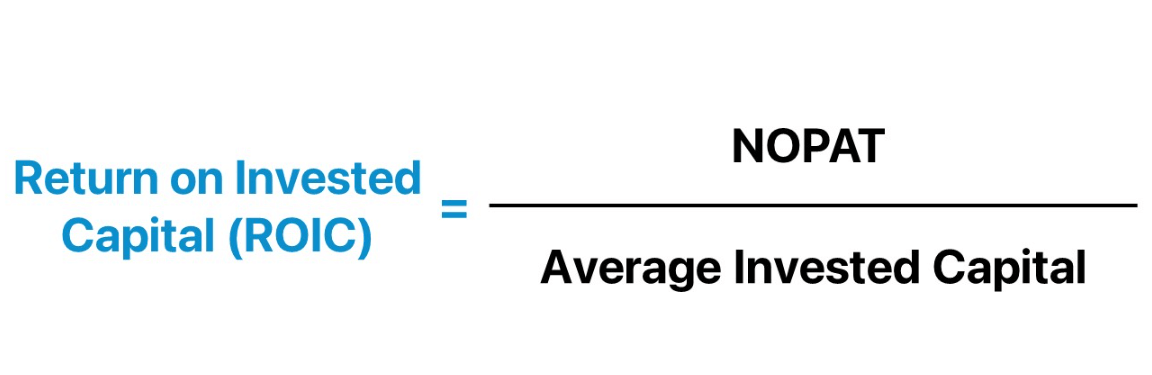

ROIC — это финансовый показатель, измеряющий эффективность компании в получении чистой прибыли от общего инвестированного капитала, который рассчитывается по формуле: ROIC = (Чистая операционная прибыль ÷ Инвестированный капитал) x 100.

где чистая операционная прибыль — это чистая прибыль компании за вычетом налоговой прибыли. Инвестированный капитал представляет собой совокупные активы компании за вычетом неоперационных текущих обязательств, что представляет собой капитал, инвестированный компанией для ведения своего бизнеса.

Важно отметить, что чистая операционная прибыль — это операционная прибыль, которая остается после вычета всех операционных расходов, а затем расходов на амортизацию и претензий, также известных как NOPAT, тогда как инвестированный капитал — это капитал, вложенный путем добавления облигаций и последующего вычитания денежных средств, в результате чего остается инвестированный капитал. капитал, который можно записать как инвестированный капитал.

Таким образом, формулу ROIC также можно записать как NOPAT, разделенную на средний инвестированный капитал, как показано ниже.

ROIC в основном касается того, как компании используют свой капитал, причем один из капиталов компании — это акции компании, а другой — долг. Долг включает в себя не только деньги, заимствованные у банков, но и финансирование, полученное путем выпуска облигаций.

И требование состоит в том, чтобы добавить долг, а также вычесть наличные. Это означает, что требуется выяснить, как компания зарабатывает деньги после подсчета количества акций, которые она имеет, после подсчета того, сколько денег она взяла взаймы, и после вычитания денежных средств. Совершенно ясно также, что сам бизнес способен использовать капитал.

Пример:

Если предположить, что чистая операционная прибыль компании (NOPAT составляет 1 миллион долларов США, а ее инвестированный капитал составляет 5 миллионов долларов США, то ROIC компании рассчитывается следующим образом: ROIC = (1 миллион долларов США ÷ 5 миллионов долларов США) x 100% = 20%.

Это означает, что компания способна генерировать 20 центов чистого операционного дохода на каждый доллар вложенного капитала. Более высокий процент ROIC указывает на то, что компания более эффективно использует инвестированный капитал для достижения прибыли.

ROIC — это показатель того, насколько эффективно компания получает прибыль от своего инвестированного капитала. Более высокий ROIC обычно указывает на то, что компания более эффективно использует свой капитал. ROIC рассчитывается аналогично ROCE, но с некоторыми различиями в знаменателе капитала. ROCE обычно использует сумму акционерного капитала и долга, тогда как ROIC использует общую сумму активов за вычетом неоперационных текущих обязательств.

Какова вообще адекватная рентабельность капитала?

Какова вообще адекватная рентабельность капитала?

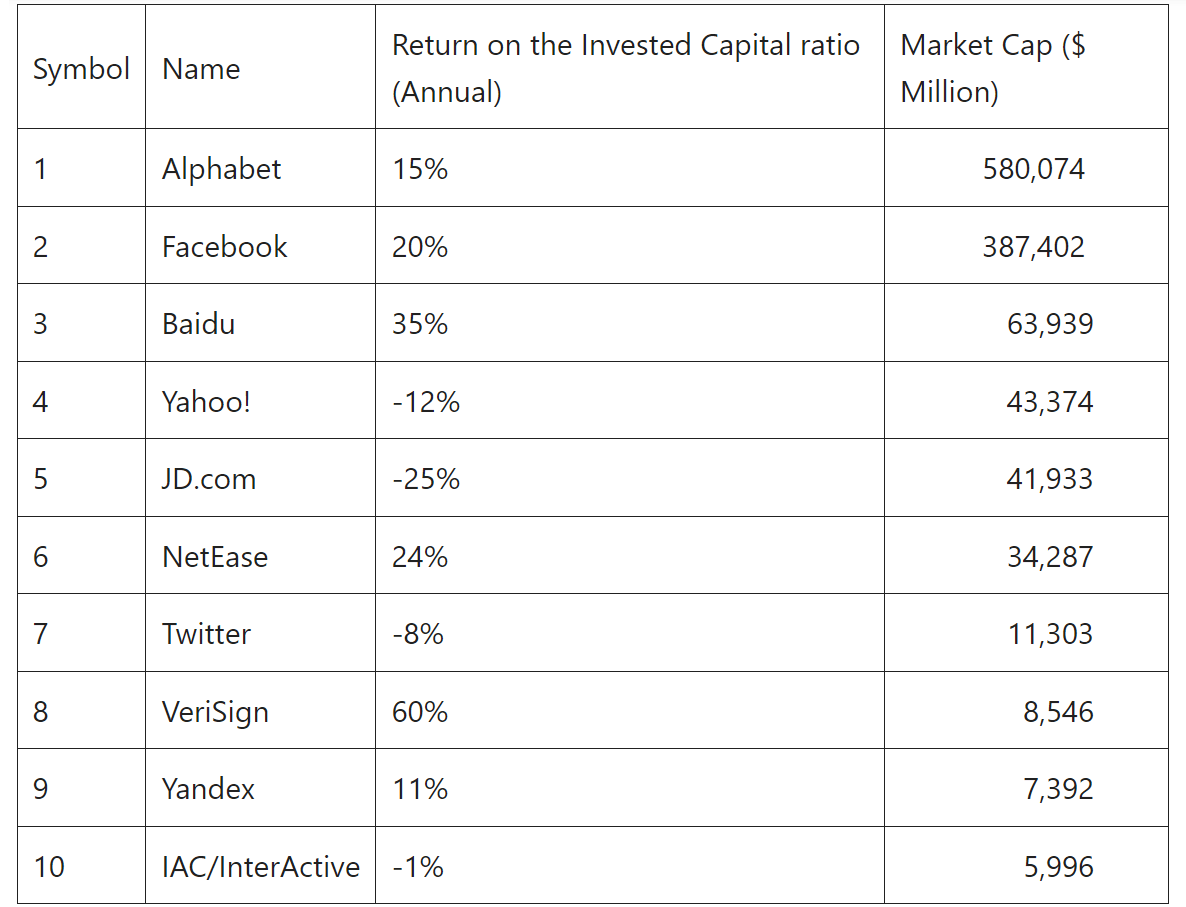

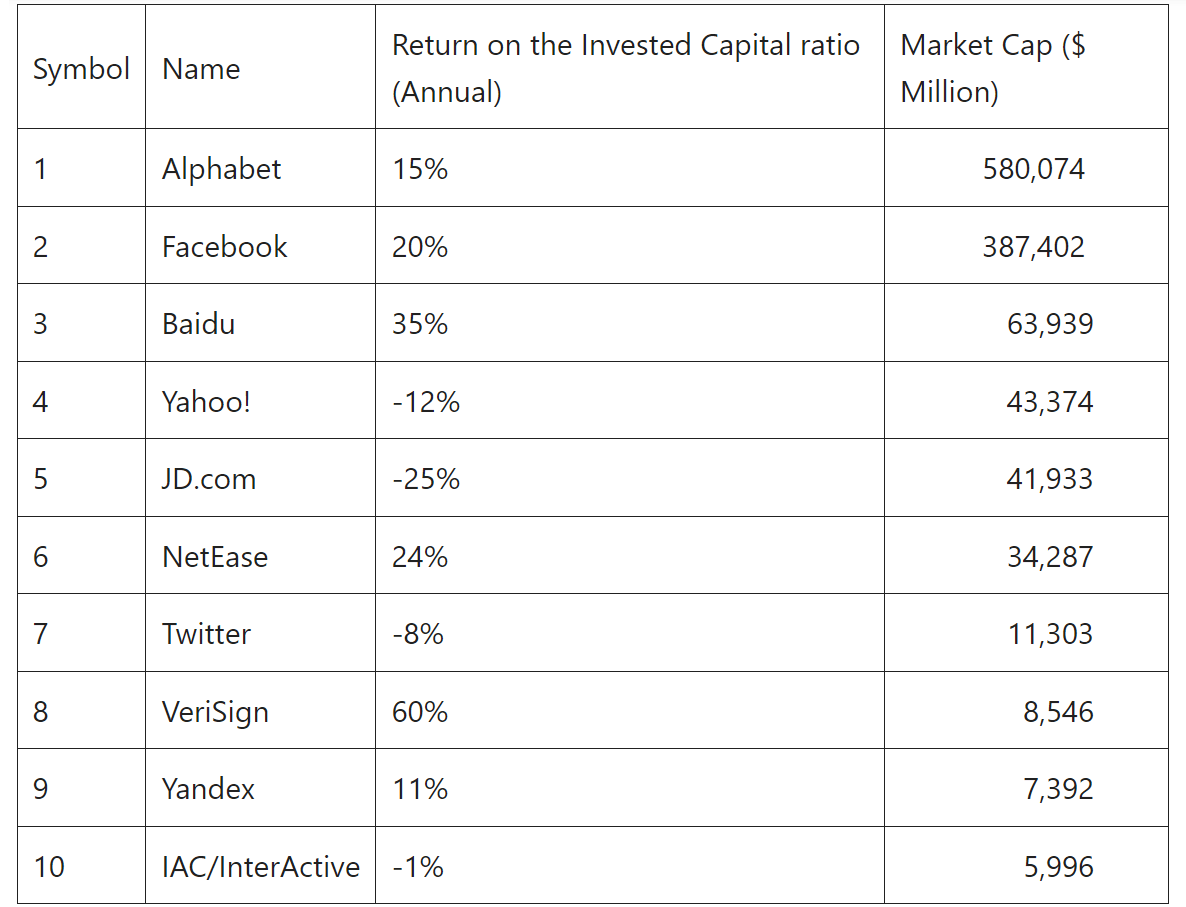

Соответствующий уровень ROIC зависит от отрасли, размера компании, экономических условий и других факторов, и универсального стандарта не существует. Однако в целом инвесторы обычно хотят видеть относительно высокий ROIC, поскольку он указывает на то, что компания способна эффективно использовать свой капитал для достижения прибыльности.

Стандарт ROIC может значительно различаться от отрасли к отрасли, поскольку в разных отраслях существуют разные модели прибыльности и требования к капиталу. В целом, высококапиталоемкие отрасли могут иметь более низкую рентабельность инвестиций, в то время как отрасли с легкими активами могут иметь более высокую рентабельность инвестиций. Поэтому лучший способ получить представление об общем уровне производительности в отрасли — сравнить ее с другими компаниями в той же отрасли.

Такие отрасли, как общие технологии, программное обеспечение, здравоохранение и т. д., обычно имеют более высокую рентабельность инвестиций, поскольку им может не требоваться много физических активов. С другой стороны, производство, розничная торговля и т. д. могут иметь умеренную рентабельность инвестиций, поскольку им может потребоваться определенный уровень физических активов для поддержки производства и продаж. Добыча сырья, традиционное производство и т. д. могут иметь низкую рентабельность инвестиций, поскольку могут потребовать значительных капиталовложений и высоких эксплуатационных расходов.

Стратегические решения компании и распределение капитала также могут повлиять на рентабельность инвестиций. Некоторые компании могут быть более сосредоточены на росте и готовы принять более низкую норму прибыли, в то время как другие могут быть более сосредоточены на повышении прибыльности. Вы также можете посмотреть на рентабельность инвестиций компании за последние несколько лет, чтобы понять ее исторические показатели и тенденции. Постоянно стабильный и растущий ROIC может быть положительным знаком.

Текущая экономическая ситуация и рыночные условия также могут повлиять на ожидания ROIC. Компании могут сталкиваться с разными проблемами в разных экономических циклах. Поэтому при сравнении рентабельности инвестиций разных компаний следует учитывать их конкретную среду и конкурентные условия.

В целом, компания, которая способна поддерживать относительно высокий ROIC в своей отрасли, может быть более привлекательной. Однако не существует какой-то конкретной цифры, применимой ко всем ситуациям, и инвесторам следует рассматривать рентабельность капитала как часть общего финансового анализа, принимая во внимание конкретные обстоятельства компании, отраслевые стандарты и рыночные условия.

Более высокая рентабельность капитала указывает на большую прибыльность.

Более высокая рентабельность капитала указывает на большую прибыльность.

Да, в целом более высокий ROIC указывает на то, что компания более прибыльна. Это указывает на то, что компания способна эффективно конвертировать общий инвестированный капитал (включая акционерный капитал и долг) в прибыльность, что указывает на хорошие результаты в использовании капитала.

Компания, возможно, приняла разумную структуру капитала, которая позволяет ей максимизировать выгоды от сочетания долга и капитала. Разумная структура капитала снижает затраты и повышает рентабельность инвестиций. Компания, возможно, приняла разумные решения о капиталовложениях и выбрала высокодоходные проекты, тем самым повысив общую рентабельность капитала.

Высокий ROIC указывает на то, что компания обладает каким-то конкурентным преимуществом, которое позволяет ей дифференцироваться в отрасли. Это может включать ценность бренда, технологические инновации, эффективность цепочки поставок и т. д. Это позволяет компании быть потенциально более конкурентоспособной в своей отрасли, сохранять долю рынка, привлекать клиентов и добиваться более выгодных цен.

Это также предполагает, что у компании может быть отличная бизнес-модель, которая позволяет ей достигать более высоких доходов на рынке и предоставлять продукты или услуги по более низким ценам. и обычно способна достичь более высокого уровня прибыльности в своем основном бизнесе. Это может быть связано с высокой валовой прибылью от продуктов или услуг, низкой структурой затрат или ростом доли рынка.

Высокий ROIC отражает эффективность деятельности компании и ее способность достигать высокой прибыльности при относительно низком общем объеме капитальных вложений. Компания, возможно, внедрила эффективные методы управления в своей деятельности, которые позволяют ей создавать большую ценность на каждую единицу инвестированного капитала.

Это также означает, что компания может эффективно использовать свой инвестированный капитал для получения более высокой чистой операционной прибыли после уплаты налогов. Этого можно достичь за счет эффективных операций, эффективного использования ресурсов и оптимального распределения капитала. Высокий ROIC обычно указывает на то, что компания получает относительно высокую чистую прибыль и что эти доходы могут быть достигнуты за счет эффективных операций и распределения капитала, а не просто за счет долга.

Более высокий ROIC обычно указывает на то, что компания достигает более высокой прибыли при использовании своего капитала для операционной деятельности. Однако инвесторам следует также учитывать риски и неопределенности, связанные с высокой доходностью. Иногда чрезвычайно высокая доходность может соответствовать высоким рискам.

О чем говорит снижение рентабельности капитала

Снижение ROIC может указывать на то, что компания испытывает некоторые проблемы или проблемы с использованием капитала и прибыльностью. На него может повлиять ряд факторов, таких как, среди прочего, неэффективное использование капитала, снижение рентабельности и изменения в структуре капитала.

Это может быть связано с неспособностью компании эффективно использовать свой общий инвестированный капитал, что приводит к инвестициям, которые не приносят достаточной прибыльности. Это может быть вызвано низкой доходностью капитальных проектов, неэффективными капитальными затратами, плохим управлением капиталом, неверными инвестиционными решениями, такими как инвестирование в проекты с низкой доходностью, или неподходящими стратегиями распределения капитала.

Также могут быть причины снижения чистой прибыли общества или изменения структуры капитала общества. Снижение чистой прибыли из-за снижения продаж, роста затрат, усиления конкурентного давления или других операционных проблем, а также увеличения долга или изменений в структуре акционерного капитала приводит к увеличению стоимости совокупного капитала, что может повлиять на рентабельность инвестиций.

Изменения в общеотраслевой или макроэкономической среде могут повлиять на прибыльность компании и уровень рентабельности инвестиций. Если отрасль в целом сталкивается с проблемами, это может повлиять на рентабельность инвестиций компании. Если в отрасли высокая конкуренция, компания может столкнуться с ценовыми войнами или сокращением доли рынка, что приведет к снижению ROIC. Изменения макроэкономической среды, такие как рецессия или нестабильность, могут оказать негативное влияние на доходы компании и рентабельность капитала.

Бывают также случаи, когда в компании происходят чрезвычайные события, такие как крупные судебные процессы, стихийные бедствия или значительные изменения, которые могут повлиять на прибыль и рентабельность инвестиций.

Анализируя снижение ROIC, инвесторам и аналитикам обычно необходимо копнуть глубже, чтобы понять конкретные причины, стоящие за этим, и принять во внимание общие условия ведения бизнеса компании. Иногда снижение ROIC может быть временным, но если проблема не исчезнет, компании, возможно, придется принять меры для улучшения использования капитала и прибыльности.

Стандартные данные о рентабельности капитала (ROIC)

| Отрасли |

Рентабельность инвестиций (%)

|

| Производство полупроводников и других электронных компонентов

|

37,5 |

| Издатели программного обеспечения

|

17.2 |

| Страховые компании

|

15.1 |

| Фармацевтическое и медицинское производство

|

14.2 |

| Производство навигационного, измерительного, электромедицинского и контрольного оборудования

|

12,7 |

| Услуги поддержки бизнеса

|

12.3 |

| Производство медицинского оборудования и расходных материалов

|

11.3 |

| Кабельное и другое программирование по подписке

|

9,6 |

| Брокерские услуги по контрактам на ценные бумаги и сырьевые товары и сопутствующий бизнес

|

8,8 |

| Добыча нефти и газа

|

5,9 |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Что означает рентабельность капитала?

Что означает рентабельность капитала? Какова вообще адекватная рентабельность капитала?

Какова вообще адекватная рентабельность капитала? Более высокая рентабельность капитала указывает на большую прибыльность.

Более высокая рентабельность капитала указывает на большую прибыльность.