После эпидемии экономика не везде была слишком спокойной. Да и в жизни люди заметили, что некоторые вещи купить становится все сложнее. И многие вещи начали дорожать: дома, подержанные автомобили, стройматериалы для ремонта, щепа и так далее. Это заставляет людей обращать внимание на инфляцию, задаваясь вопросом, вызван ли нынешний рост цен высокой инфляцией. Соответственно, давайте узнаем, как понять и рассчитать уровень инфляции.

Как понять уровень инфляции

Как понять уровень инфляции

Полное название — уровень инфляции, который является мерой изменения уровня цен и отражает средние изменения цен на корзину товаров и услуг за определенный период времени. Обычно он выражается в процентах, т. е. процентном увеличении цен в данном году по отношению к предыдущему году. Его положительное значение указывает на инфляцию, а отрицательное значение указывает на дефляцию. Инфляция означает повышение уровня цен, а дефляция – снижение уровня цен.

Инфляция обычно вызывается двумя основными причинами: ростом издержек и спросом. Инфляция издержек обусловлена ростом издержек производства, например, ростом цен на сырье; Инфляция спроса возникает из-за того, что спрос превышает предложение, что приводит к росту цен.

Разумный уровень инфляции является одним из наиболее важных показателей, на которые обращают внимание экономисты и политики, поскольку как слишком высокая, так и слишком низкая инфляция может оказать неблагоприятное воздействие на экономику. Когда уровень инфляции выше, это означает, что уровень цен растет быстрее, а покупательная способность снижается, тогда как более низкий уровень инфляции означает, что цены растут медленнее, а покупательная способность относительно стабильна. Умеренный уровень инфляции считается благоприятным для экономики, поскольку он стимулирует потребление и инвестиции, сохраняя при этом валюту относительно стабильной.

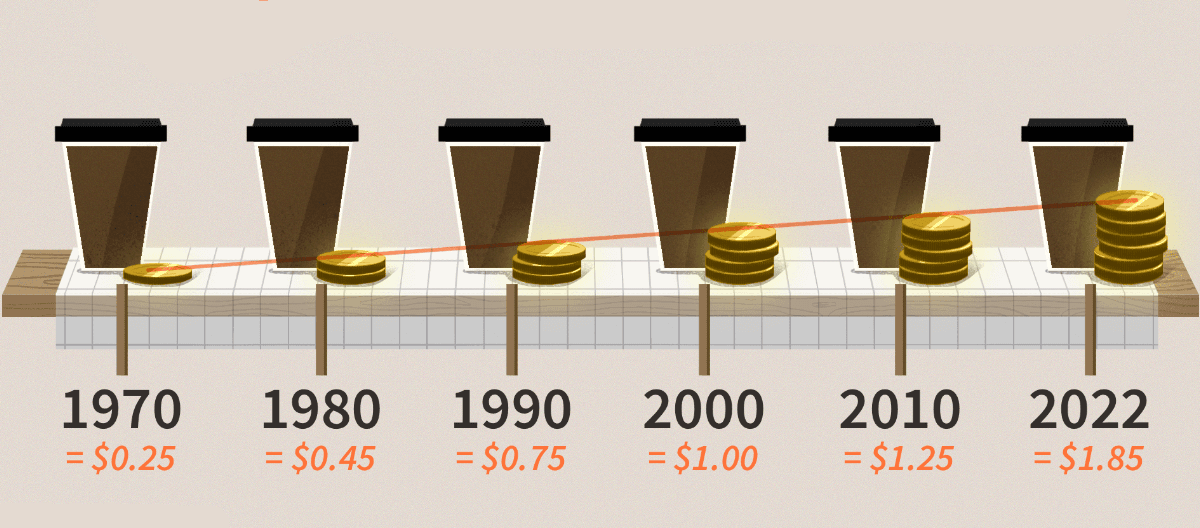

Ее повышение приводит к снижению покупательной способности той же суммы денег, поскольку на ту же сумму денег можно купить меньше товаров и услуг. Это заставляет людей платить больше денег, чтобы поддерживать тот же уровень жизни, и может оказать возможное негативное влияние на вкладчиков и владельцев фиксированного дохода.

Его волатильность может повлиять на решения людей об инвестициях и сбережениях. Во времена высокой инфляции люди могут быть более склонны инвестировать в реальные активы, такие как недвижимость и золото, чтобы сохранить их стоимость. Это также может повлиять на переговоры о заработной плате. Рабочие обычно требуют повышения заработной платы, чтобы компенсировать рост стоимости жизни, вызванный инфляцией. И это имеет значение для делового и личного финансового планирования, которое должно учитывать влияние инфляции на активы и пассивы, чтобы лучше защитить богатство.

Инфляция может оказать влияние на долг и инвестиции. Во времена инфляции заемщики могут получить выгоду, поскольку они погашают свой долг по более низкой реальной процентной ставке. Однако для держателей облигаций с фиксированной ставкой инфляция может привести к снижению реальной доходности.

Инфляционные ожидания относятся к рыночным и общественным ожиданиям будущей инфляции. Такие ожидания могут повлиять на потребление и инвестиционные решения людей и являются одним из факторов, учитываемых центральными банками. Центральные банки во многих странах имеют целевые показатели инфляции, обычно около 2%. Центральный банк влияет на уровень инфляции посредством денежно-кредитной политики, например, корректируя процентные ставки, чтобы поддерживать экономическую стабильность.

Часто, когда инфляция растет, центральный банк может ужесточить денежно-кредитную политику и повысить процентные ставки, чтобы обуздать инфляцию. Это может быть более обременительно для заемщиков, но помогает стабилизировать уровень цен. Умеренная инфляция помогает стимулировать экономическую активность, поскольку побуждает людей покупать товары и услуги в ожидании более высоких цен, тем самым стимулируя производство и занятость.

В целом инфляция является важным экономическим индикатором, и она может влиять на различные аспекты экономической системы. Политики, инвесторы и широкая общественность внимательно следят за ее развитием, чтобы соответствующим образом корректировать свое экономическое поведение.

Связь между уровнем инфляции и индексом потребительских цен

| Уровень инфляции

|

Индекс потребительских цен

|

Отношение

|

| Восходящий

|

Восходящий

|

Инфляция растет, индекс потребительских цен растет, что указывает на более высокие цены.

|

| Восходящий

|

Вниз

|

Рост инфляции коррелирует с потенциальным падением индекса потребительских цен.

|

| Снижение

|

Восходящий

|

Падение инфляции повышает индекс потребительских цен, сигнализируя о замедлении роста цен.

|

| Снижение

|

Снижение

|

Снижение инфляции сигнализирует о замедлении индекса потребительских цен и роста цен.

|

| Стабилизация

|

Восходящий

|

Стабильная инфляция может медленно повышать индекс потребительских цен.

|

| Стабильный

|

Вниз

|

Стабильная инфляция может медленно снижать индекс потребительских цен.

|

Как рассчитывается уровень инфляции?

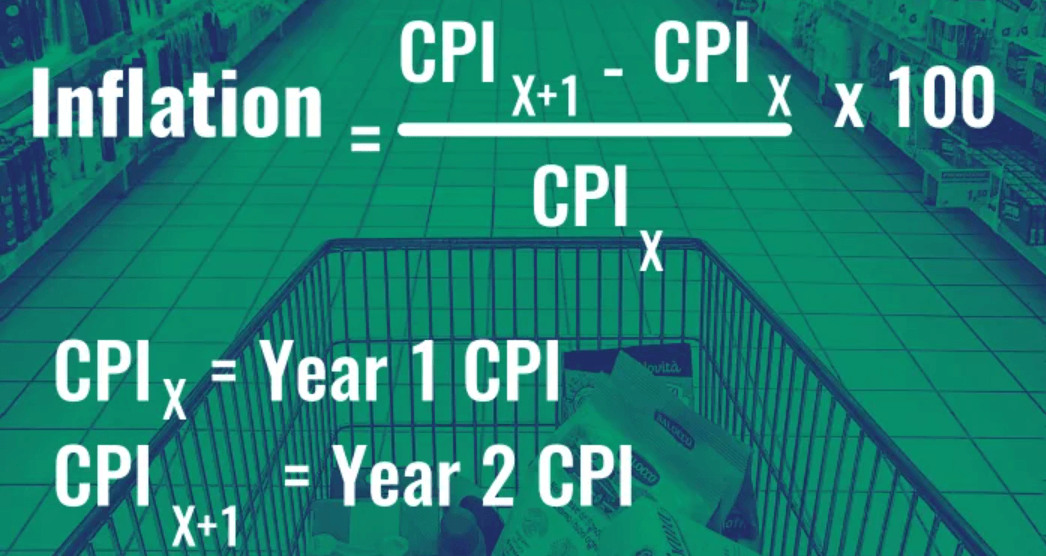

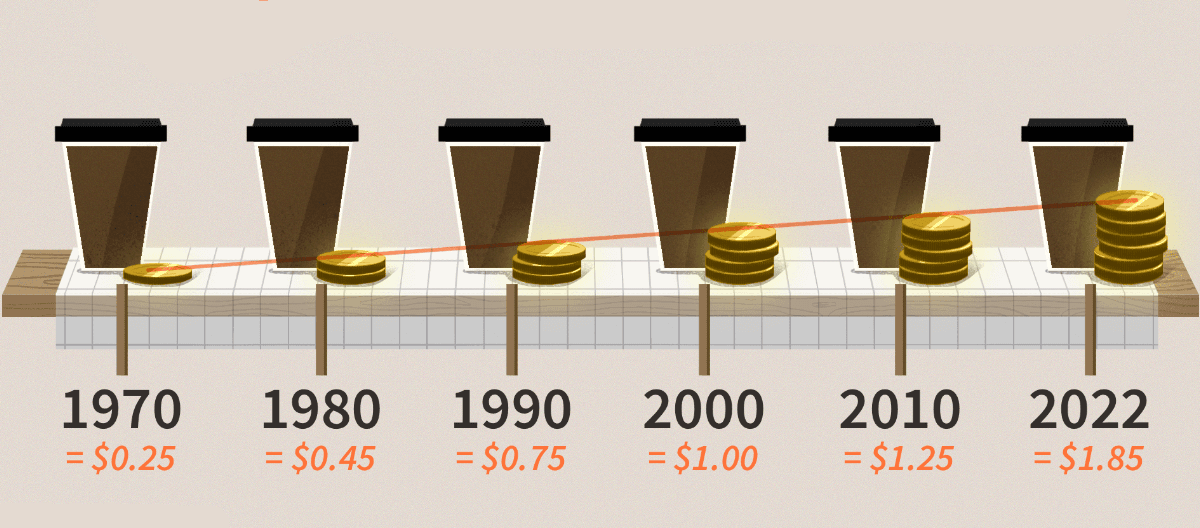

Инфляция рассчитывается путем сравнения индекса цен на потребительские товары и услуги, также известного как индекс потребительских цен (ИПЦ), в два момента времени. Индекс цен — это показатель уровня цен, который представляет собой среднюю цену корзины обычных товаров и услуг.

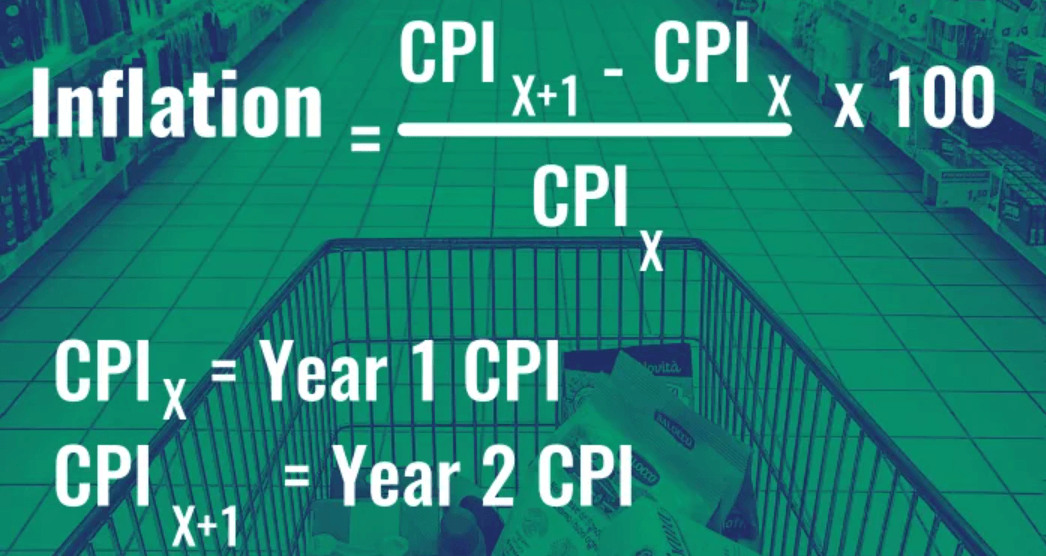

Формула расчета уровня инфляции: Уровень инфляции = (значение индекса последнего периода минус значение индекса базового периода) ÷ значение индекса базового периода x 100.

Базовый период является отправной точкой сравнения, а последний период — конечной точкой сравнения. Эта формула применима либо к ИПЦ, либо к ИЦП, в зависимости от того, хотите ли вы измерить потребительские цены или цены на сырьевые товары.

Во-первых, определите, использовать ли ИПЦ или ИЦП, в зависимости от желаемого профиля инфляции. Определите начальную точку (базовый период) и конечную точку (последний период) сравнения. Затем получите соответствующие значения индекса для базового периода и последнего периода. Эти значения затем подставляются в формулу для расчета уровня инфляции, чтобы получить уровень инфляции.

Например, если используется ИПЦ и ИПЦ для базового периода равен 100, а ИПЦ для последнего периода равен 110. Тогда уровень инфляции рассчитывается следующим образом: Уровень инфляции = (110-100) ÷ 100 × 100 = 10%

Это представляет собой увеличение уровня цен на 10% по сравнению с базовым периодом. Обратите внимание, что расчет уровня инфляции может основываться на разных временных периодах и типах индексов.

Однако важно отметить, что ИПЦ является индикатором потребительских цен для всего общества, и существуют ограничения на его использование в качестве полной замены уровня инфляции. В ИПЦ включены 262 основные категории цен, включая цены на продукты питания, сигареты, алкоголь, одежду, аренду, транспорт, образование и так далее. Одежда, еда, жилье и транспорт — все это включено, но не включено в стоимость недвижимости.

Колебания цен на рынке недвижимости оказывают очень большое влияние на восприятие цен людьми. Например, 20-процентное увеличение цены тарелки пятидолларовой горячей лапши и 20-процентное увеличение цены дома — это совершенно другое восприятие людей, желающих купить дом. Таким образом, рост цен на жилье, который делает наше восприятие цен более реальным, не отражается в ИПЦ. Таким образом, вы не можете просто заменить уровень инфляции индексом потребительских цен.

Уровень инфляции является показателем того, насколько обесценилась валюта. Чтобы получить более реалистичный уровень инфляции, вы можете использовать сравнение денежной массы и темпов экономического роста.

Сначала измерьте денежную массу (M2). М2 является мерой широкой денежной массы, включая наличные, чековые и сберегательные депозиты. Значение M2 можно получить по данным Национального бюро статистики или связанных с ним организаций.

Затем измерьте валовой национальный продукт (ВНП). ВВП представляет собой сумму экономического производства страны и отражает размер экономики в целом. Опять же, значение ВВП можно получить из данных Национального бюро статистики или связанных с ним организаций.

А сравнивая темпы роста М2 с темпами роста ВВП, можно получить разницу между денежной массой и экономическим ростом. Величина разницы в темпах роста является аппроксимацией уровня инфляции, который рассчитывается как: разница в темпах роста = темп роста М2 минус темп роста ВВП.

Важно отметить, что расчет уровня инфляции является приблизительным, поскольку могут учитываться некоторые сложные макроэкономические переменные. Эта методология предоставляет отдельным лицам и инвесторам возможность понять влияние инфляции на благосостояние, что может помочь лучше сохранить и увеличить ценность финансовых решений.

Что означает высокая инфляция?

Высокий уровень инфляции означает, что уровень цен растет быстрее, а покупательная способность денег снижается в относительном выражении, т. е. на одну и ту же сумму денег можно купить меньше товаров и услуг. Хотя воздействие на отдельных лиц, предприятия и экономику может быть различным, экономическое воздействие может различаться для разных групп людей. Например, для тех, кто владеет реальными активами или может регулировать свои доходы, инфляция может привести к инвестиционной выгоде.

Высокая инфляция приводит к снижению покупательной способности одной и той же суммы денег, поскольку людям приходится платить больше за то же количество товаров и услуг. Это может повлиять на способность человека тратить деньги, особенно для тех, кто имеет фиксированный доход или более низкую зарплату. Высокая инфляция может привести к ослаблению их реальной покупательной способности и повышению стоимости жизни.

Высокая инфляция может подорвать ценность денег для сбережений и увеличить неопределенность финансового планирования для предприятий и частных лиц. Фирмы могут столкнуться с более высокими издержками, в то время как люди могут почувствовать, что реальная ценность сбережений снизилась. Людям может оказаться труднее поддерживать будущую покупательную способность за счет сбережений, поскольку реальная стоимость денег снижается.

Чтобы обуздать инфляцию, центральные банки могут ужесточить денежно-кредитную политику и повысить процентные ставки. Это может привести к удорожанию заимствований и оказать влияние на финансовую деятельность предприятий и частных лиц. Чтобы противодействовать инфляции, центральный банк может повысить процентные ставки. Это может привести к увеличению стоимости заимствований, что повлияет на потребление и инвестиции.

Высокая инфляция может привести к экономической нестабильности, затрудняя бизнесу планирование на долгосрочную перспективу, а инвесторам — принятие обоснованных инвестиционных решений. Инвесторы, владеющие облигациями с фиксированной ставкой, могут пострадать, поскольку инфляция снижает реальную покупательную способность облигаций. Некоторые инвесторы могут искать активы для хеджирования инфляции, такие как золото и недвижимость, чтобы защитить свои активы от инфляции.

В целом, рост инфляции обычно рассматривается как дестабилизирующий фактор в экономике, который требует соответствующей политики и мер для поддержания экономической стабильности. Центральные банки обычно принимают меры по контролю над инфляцией, чтобы обеспечить здоровый рост и стабильность экономики.

Что означает снижение уровня инфляции?

Что означает снижение уровня инфляции?

Падение уровня инфляции обычно означает, что темпы роста общего уровня цен замедляются или цены в целом падают в течение определенного периода времени. Это может быть сигналом экономического цикла о том, что экономика переживает более сложный период. Когда доверие потребителей падает, инвестиции сокращаются или ситуация в международной торговле становится неблагоприятной, общий спрос может упасть, что приведет к замедлению роста цен на товары и услуги.

Некоторая инфляция является нормальным признаком экономического роста. Если инфляция слишком низкая, это может указывать на недостаточный экономический рост. Зачастую снижение инфляции может быть связано с замедлением или спадом экономического роста. Когда экономическая активность слаба, потребление и инвестиции могут замедлиться, что приведет к отсутствию спроса, что замедляет темпы роста цен.

Центральный банк может стимулировать экономику, приняв мягкую денежно-кредитную политику, например, снизив процентные ставки, что может привести к снижению уровня инфляции. Снижая процентные ставки, центральный банк поощряет заимствования и инвестиции и увеличивает денежную массу, что, в свою очередь, увеличивает уровень потребления и инвестиций. Эта мягкая денежно-кредитная политика помогает ослабить инфляционное давление.

Цены на энергоносители являются важным компонентом инфляции. Снижение инфляции может быть связано со снижением цен на энергоносители, особенно на такие сырьевые товары, как нефть и природный газ. Замедление цен на энергоносители могло привести к снижению производственных и транспортных расходов, что, как следствие, повлияет на общую инфляцию.

При наличии избыточных производственных мощностей у фирм могут возникнуть трудности с повышением цен. Избыточные производственные мощности могут быть фактором снижения инфляции, поскольку фирмам трудно поддерживать прибыль за счет повышения цен на конкурентном рынке.

Снижение инфляции означает, что на ту же сумму денег можно купить больше товаров и услуг, поэтому у людей появляется больше покупательной способности. Предприятиям и частным лицам может быть проще планировать свои финансы, поскольку снижение инфляции обычно приводит к более стабильному уровню цен. Это также может привести к увеличению реальной долговой нагрузки, поскольку стоимость заимствований относительно высока. Это может оказать влияние на предприятия со значительной задолженностью.

Правительства и центральные банки обычно рассматривают снижение инфляции как потенциальную проблему, поскольку умеренная инфляция способствует здоровому экономическому росту. В случае дефляции возможно смягчение негативных последствий инфляции. Конечно, это также может сопровождаться экономическими проблемами, такими как долговые проблемы и задержки покупок со стороны потребителей.

Связь между инфляцией и процентными ставками

| Уровень инфляции

|

Процентные ставки

|

Отношение

|

| Восходящий

|

Восходящий

|

Рост инфляции может привести к тому, что центральный банк поднимет процентные ставки для сдерживания инфляции.

|

| Восходящий

|

Вниз

|

Рост инфляции может спровоцировать ужесточение политики центрального банка за счет повышения процентных ставок.

|

| Снижение

|

Восходящий

|

Снижение инфляции может спровоцировать снижение ставок центральным банком в целях стимулирования экономики.

|

| Снижение

|

Вниз

|

Низкая инфляция побуждает центральные банки снижать процентные ставки для стимулирования экономики.

|

| Стабилизация

|

Восходящий

|

Стабильная инфляция побуждает центральные банки корректировать ставки.

|

| Стабильный

|

Вниз

|

Стабильность инфляции определяет корректировку ставок центрального банка.

|

Отказ от ответственности: Этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходят какому-либо конкретному человеку.

Как понять уровень инфляции

Как понять уровень инфляции

Что означает снижение уровня инфляции?

Что означает снижение уровня инфляции?