تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يقيس معدل التضخم انخفاض قيمة العملة. ويشير الارتفاع إلى انخفاض القوة الشرائية، في حين يعكس الانخفاض تباطؤ النمو الاقتصادي واستقرار الأسعار. يتم حسابه باستخدام مؤشر أسعار المستهلك (CPI)، وعرض النقود، والنمو الاقتصادي.

منذ ظهور الوباء، لم يكن الاقتصاد هادئًا للغاية في كل مكان. وفي الحياة، لاحظ الناس أن شراء بعض الأشياء أصبح أكثر صعوبة. والكثير من الأشياء بدأت ترتفع أسعارها، مثل المنازل والسيارات المستعملة ومواد البناء المتجددة والرقائق وما إلى ذلك. وهذا يجعل الناس يضطرون إلى وضع أنظارهم على التضخم، ويتساءلون عما إذا كان ارتفاع الأسعار في الوقت الحاضر هو بسبب ارتفاع التضخم. وعليه، دعونا نتعرف على كيفية فهم وحساب معدل التضخم.

كيفية فهم معدل التضخم

كيفية فهم معدل التضخم

الاسم الكامل هو معدل التضخم، وهو مقياس للتغيرات في مستوى الأسعار ويعكس متوسط تغيرات الأسعار لسلة من السلع والخدمات على مدى فترة من الزمن. وعادة ما يتم التعبير عنها كنسبة مئوية، أي النسبة المئوية للزيادة في الأسعار في سنة معينة مقارنة بالعام السابق. وتشير قيمته الإيجابية إلى التضخم، في حين تشير القيمة السلبية إلى الانكماش. ويشير التضخم إلى زيادة في مستوى الأسعار، في حين أن الانكماش هو انخفاض في مستوى الأسعار.

عادة ما يحدث التضخم بسبب سببين رئيسيين: زيادة التكلفة وجذب الطلب. ويعود التضخم الناتج عن التكلفة إلى ارتفاع تكاليف الإنتاج، مثل ارتفاع أسعار المواد الخام؛ ويرجع تضخم الطلب والجذب إلى أن الطلب يفوق العرض، مما يؤدي إلى ارتفاع الأسعار.

يعد المستوى المعقول للتضخم أحد أهم المؤشرات التي يركز عليها الاقتصاديون وصناع السياسات، حيث أن التضخم المرتفع جدًا أو المنخفض جدًا يمكن أن يكون له تأثير سلبي على الاقتصاد. وعندما يكون معدل التضخم أعلى، فهذا يعني أن مستوى الأسعار يرتفع بشكل أسرع وأن القوة الشرائية تتناقص، في حين أن انخفاض معدل التضخم يعني أن الأسعار ترتفع بشكل أبطأ وأن القوة الشرائية مستقرة نسبيا. ويعتبر المستوى المعتدل من التضخم أمرًا جيدًا للاقتصاد لأنه يشجع الاستهلاك والاستثمار مع الحفاظ على استقرار العملة نسبيًا.

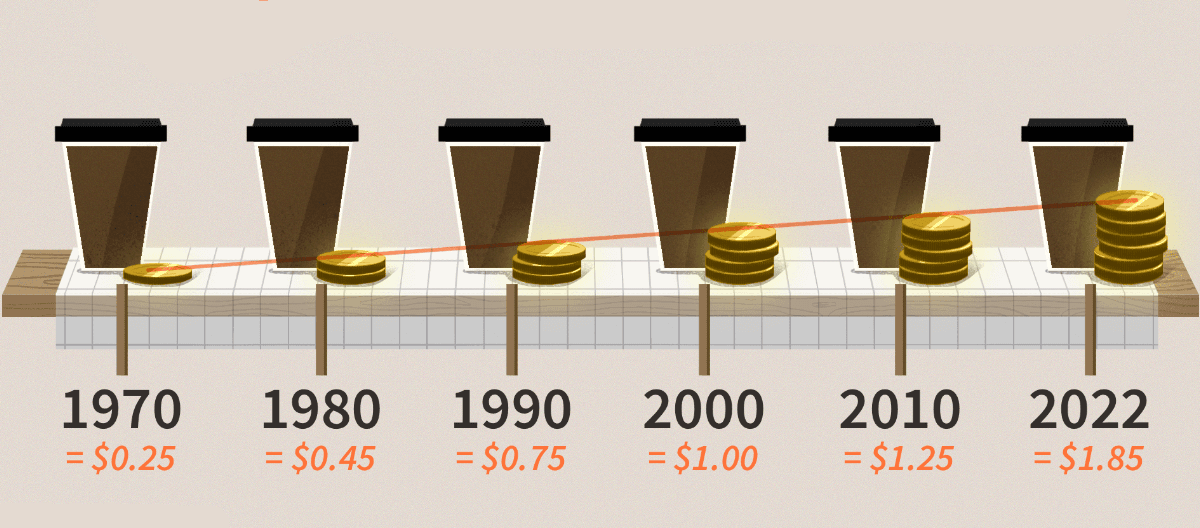

ويؤدي ارتفاعه إلى انخفاض القوة الشرائية لنفس المبلغ من المال، حيث أن نفس المبلغ من المال يشتري عددًا أقل من السلع والخدمات. فهو يدفع الناس إلى دفع المزيد من الأموال للحفاظ على نفس مستوى المعيشة ويمكن أن يكون له تأثير سلبي محتمل على المدخرين وأصحاب الدخل الثابت.

وقد تؤثر تقلباتها على قرارات الناس المتعلقة بالاستثمار والادخار. في أوقات التضخم المرتفع، قد يكون الناس أكثر ميلا للاستثمار في الأصول الحقيقية، مثل العقارات والذهب، للحفاظ على قيمتها. وقد يؤثر أيضًا على مفاوضات الأجور. ويطالب العمال عادة بزيادة الرواتب للتعويض عن زيادة تكاليف المعيشة الناجمة عن التضخم. وله آثار على التخطيط المالي للأعمال والشخصية، والذي يحتاج إلى النظر في تأثير التضخم على الأصول والالتزامات لحماية الثروة بشكل أفضل.

قد يكون للتضخم تأثير على الديون والاستثمارات. وفي أوقات التضخم، قد يستفيد المقترضون لأنهم يسددون ديونهم بسعر فائدة حقيقي أقل. ومع ذلك، بالنسبة لحاملي السندات ذات السعر الثابت، قد يؤدي التضخم إلى انخفاض العائدات الحقيقية.

تشير التوقعات التضخمية إلى توقعات السوق والجمهور بشأن التضخم المستقبلي. وقد تؤثر مثل هذه التوقعات على قرارات الناس الاستهلاكية والاستثمارية، وهي أحد العوامل التي تأخذها البنوك المركزية في الاعتبار. لدى البنوك المركزية في العديد من البلدان أهداف تضخم، عادة حوالي 2٪. ويؤثر البنك المركزي على مستوى التضخم عن طريق السياسة النقدية، مثل تعديل أسعار الفائدة، من أجل الحفاظ على الاستقرار الاقتصادي.

في كثير من الأحيان، عندما يرتفع التضخم، قد يقوم البنك المركزي بتشديد السياسة النقدية ورفع أسعار الفائدة للحد من التضخم. وقد يكون هذا أكثر عبئا على المقترضين، ولكنه يساعد على استقرار مستوى الأسعار. ويساعد التضخم المعتدل على تحفيز النشاط الاقتصادي لأنه يشجع الناس على شراء السلع والخدمات تحسبا لارتفاع الأسعار، وبالتالي تعزيز الإنتاج والتوظيف.

بشكل عام، يعد التضخم مؤشرًا اقتصاديًا مهمًا، وقد تتأثر به جوانب مختلفة من النظام الاقتصادي. ويراقب صناع السياسات والمستثمرون وعامة الناس تطورها عن كثب من أجل تعديل سلوكهم الاقتصادي وفقا لذلك.

| معدل التضخم | مؤشر أسعار المستهلك | علاقة |

| ارتفاع | ارتفاع | ارتفاع التضخم، وارتفاع مؤشر أسعار المستهلكين، مما يشير إلى ارتفاع الأسعار. |

| ارتفاع | تحت | يرتبط ارتفاع التضخم بالانخفاض المحتمل لمؤشر أسعار المستهلك. |

| انخفاض | ارتفاع | ويؤدي انخفاض التضخم إلى تعزيز مؤشر أسعار المستهلك، مما يشير إلى تباطؤ نمو الأسعار. |

| انخفاض | انخفاض | يشير انخفاض التضخم إلى تباطؤ مؤشر أسعار المستهلك ونمو الأسعار. |

| الاستقرار | ارتفاع | قد يؤدي التضخم المستقر إلى رفع مؤشر أسعار المستهلك ببطء. |

| مستقر | تحت | قد يؤدي التضخم المستقر إلى انخفاض مؤشر أسعار المستهلك ببطء. |

كيف يتم حساب معدل التضخم؟

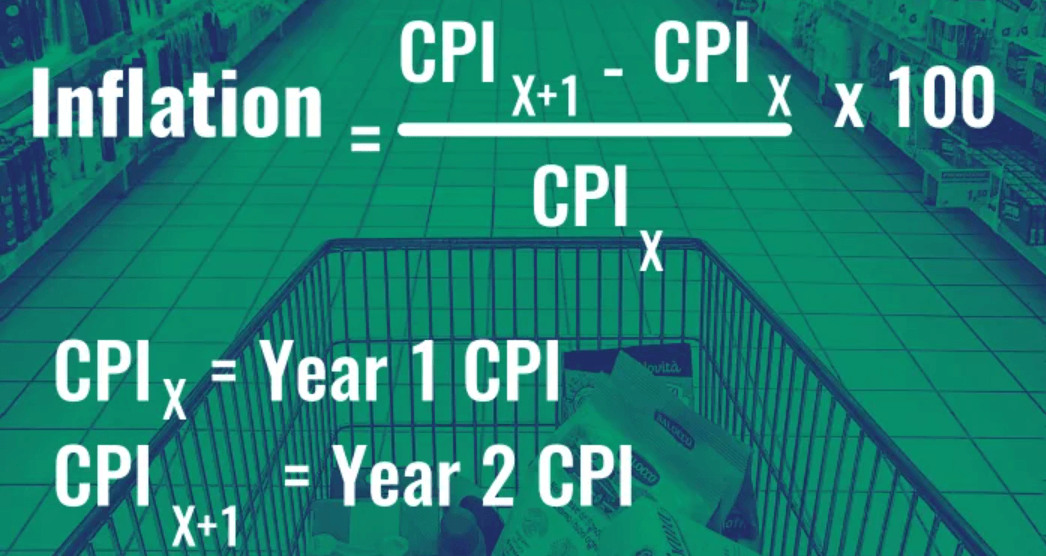

يتم حساب التضخم من خلال مقارنة مؤشر أسعار السلع والخدمات الاستهلاكية، المعروف أيضًا باسم مؤشر أسعار المستهلك (CPI)، عند نقطتين زمنيتين. مؤشر الأسعار هو مقياس لمستوى الأسعار الذي يمثل متوسط سعر سلة من السلع والخدمات المشتركة.

معادلة حساب معدل التضخم: معدل التضخم = (قيمة الرقم القياسي لآخر فترة مطروحًا منها قيمة الرقم القياسي لفترة الأساس) ÷ قيمة الرقم القياسي لفترة الأساس × 100

فترة الأساس هي نقطة البداية للمقارنة، والفترة الأخيرة هي نقطة النهاية للمقارنة. تنطبق هذه الصيغة إما على مؤشر أسعار المستهلكين (CPI) أو مؤشر أسعار المنتجين (PPI)، اعتمادًا على ما إذا كان المرء يريد قياس أسعار المستهلك أو أسعار المنتجات الخام.

أولا، حدد ما إذا كنت تريد استخدام مؤشر أسعار المستهلك أو مؤشر أسعار المنتجين، اعتمادا على ملف التضخم المطلوب. تحديد نقطة البداية (فترة الأساس) ونقطة النهاية (الفترة الأخيرة) للمقارنة. ثم احصل على قيم المؤشر المقابلة لفترة الأساس وآخر فترة. ثم يتم استبدال هذه القيم في صيغة حساب معدل التضخم للوصول إلى معدل التضخم.

على سبيل المثال، إذا تم استخدام مؤشر أسعار المستهلك وكان مؤشر أسعار المستهلك لفترة الأساس 100، وكان مؤشر أسعار المستهلك للفترة الأخيرة هو 110. فسيتم حساب معدل التضخم على النحو التالي: معدل التضخم = (110-100) ÷ 100 × 100 = 10%

ويمثل هذا زيادة بنسبة 10٪ في مستوى السعر مقارنة بفترة الأساس. لاحظ أن حساب معدل التضخم يمكن أن يعتمد على فترات زمنية مختلفة وأنواع المؤشرات.

ومع ذلك، من المهم الإشارة إلى أن مؤشر أسعار المستهلك هو مؤشر لأسعار المستهلك للمجتمع بأكمله، وهناك قيود على استخدامه كبديل كامل لمعدل التضخم. يتضمن مؤشر أسعار المستهلك 262 فئة أساسية من الأسعار، بما في ذلك أسعار المواد الغذائية والسجائر والكحول والملابس والإيجارات والنقل والتعليم وما إلى ذلك. الملابس والطعام والسكن والنقل كلها مشمولة، ولكنها لا تدخل في سعر العقارات.

ولتقلبات أسعار سوق العقارات تأثير كبير جدًا على تصورات الناس للأسعار. على سبيل المثال، زيادة بنسبة 20% في سعر وعاء من المعكرونة الساخنة بقيمة خمسة دولارات وزيادة بنسبة 20% في سعر المنزل ــ وهذا تصور مختلف تماما للأشخاص الذين يرغبون في شراء منزل. لذا فإن الارتفاع في أسعار المساكن، والذي يجعل تجربتنا مع الأسعار أكثر واقعية، لا يظهر في مؤشر أسعار المستهلك. لذلك لا يمكنك ببساطة استبدال مؤشر أسعار المستهلكين بمعدل التضخم.

معدل التضخم هو مقياس لمدى انخفاض قيمة العملة. للحصول على معدل تضخم أكثر واقعية، يمكنك استخدام المقارنة بين المعروض النقدي ومعدل النمو الاقتصادي.

أولا، قياس عرض النقود (M2). M2 هو مقياس للمعروض النقدي الواسع، بما في ذلك النقد والودائع الجارية والودائع الادخارية. يمكن الحصول على قيمة M2 من خلال البيانات الواردة من المكتب الوطني للإحصاء أو المنظمات ذات الصلة.

ثم قم بقياس الناتج القومي الإجمالي. الناتج المحلي الإجمالي هو مجموع الناتج الاقتصادي للبلاد ويعكس حجم الاقتصاد الكلي. ومرة أخرى، يمكن الحصول على قيمة الناتج المحلي الإجمالي من بيانات المكتب الوطني للإحصاء أو المنظمات ذات الصلة.

وبمقارنة معدل نمو M2 مع معدل نمو الناتج المحلي الإجمالي يمكن الحصول على الفرق بين عرض النقود والنمو الاقتصادي. وقيمة الفرق في معدل النمو هي تقريبية لمعدل التضخم، والذي يتم حسابه على النحو التالي: الفرق في معدل النمو = معدل نمو م2 ناقص معدل نمو الناتج المحلي الإجمالي.

ومن المهم ملاحظة أن حساب معدل التضخم هو أمر تقريبي، حيث قد تكون هناك بعض متغيرات الاقتصاد الكلي المعقدة. توفر هذه المنهجية للأفراد والمستثمرين وسيلة لفهم تأثير التضخم على الثروة، مما يمكن أن يساعد في الحفاظ على القيمة بشكل أفضل وزيادتها في القرارات المالية.

ماذا يعني ارتفاع التضخم؟

ويعني معدل التضخم المرتفع أن مستوى الأسعار يرتفع بشكل أسرع وأن القوة الشرائية للنقود تتناقص بالقيمة النسبية، أي أن نفس المبلغ من المال يشتري عددًا أقل من السلع والخدمات. في حين أنه يمكن أن يكون هناك مجموعة من التأثيرات على الأفراد والشركات والاقتصاد، إلا أن التأثير الاقتصادي يمكن أن يختلف باختلاف مجموعات الأشخاص. على سبيل المثال، بالنسبة لأولئك الذين يمتلكون أصولا حقيقية أو قادرين على تعديل دخلهم، قد يؤدي التضخم إلى مكاسب استثمارية.

يؤدي التضخم المرتفع إلى انخفاض القوة الشرائية لنفس المبلغ من المال، حيث يحتاج الناس إلى دفع المزيد مقابل نفس المبلغ من السلع والخدمات. وقد يؤثر ذلك على قدرة الفرد على الإنفاق، خاصة بالنسبة لأصحاب الدخل الثابت أو الرواتب المنخفضة. وقد يؤدي ارتفاع التضخم إلى إضعاف القوة الشرائية الحقيقية وزيادة تكاليف المعيشة.

يمكن أن يؤدي ارتفاع التضخم إلى تآكل قيمة مدخرات المال وزيادة عدم اليقين في التخطيط المالي للشركات والأفراد. وقد تواجه الشركات تكاليف أعلى، في حين قد يشعر الأفراد بأن القيمة الحقيقية للمدخرات قد انخفضت. قد يجد الناس صعوبة أكبر في الحفاظ على القوة الشرائية المستقبلية من خلال المدخرات مع انخفاض القيمة الحقيقية للنقود.

وللحد من التضخم، قد تقوم البنوك المركزية بتشديد السياسة النقدية ورفع أسعار الفائدة. وقد يؤدي ذلك إلى ارتفاع تكلفة الاقتراض ويكون له تأثير على الأنشطة التمويلية للشركات والأفراد. ولمواجهة التضخم، قد يقوم البنك المركزي برفع أسعار الفائدة. وقد يؤدي ذلك إلى ارتفاع تكاليف الاقتراض، مما يؤثر على الاستهلاك والاستثمار.

قد يؤدي ارتفاع التضخم إلى عدم الاستقرار الاقتصادي، مما يجعل من الصعب على الشركات التخطيط على المدى الطويل وعلى المستثمرين اتخاذ قرارات استثمارية مستنيرة. قد يتأثر المستثمرون الذين يحملون سندات ذات سعر ثابت سلبًا لأن التضخم يقلل من القوة الشرائية الحقيقية للسندات. قد يبحث بعض المستثمرين عن أصول التحوط من التضخم، مثل الذهب والعقارات، لحماية أصولهم من التضخم.

بشكل عام، عادة ما يُنظر إلى ارتفاع التضخم على أنه عامل مزعزع للاستقرار في الاقتصاد يتطلب سياسات وتدابير ذات صلة للحفاظ على الاستقرار الاقتصادي. عادة ما تتخذ البنوك المركزية تدابير للسيطرة على التضخم لضمان حفاظ الاقتصاد على نمو صحي واستقرار.

ماذا يعني انخفاض معدل التضخم؟

ماذا يعني انخفاض معدل التضخم؟

عادةً ما يعني انخفاض معدل التضخم تباطؤ معدل الزيادة في المستوى العام للأسعار أو انخفاض الأسعار بشكل عام خلال فترة زمنية معينة. وقد تكون إشارة في الدورة الاقتصادية إلى أن الاقتصاد يمر بفترة أكثر صعوبة. فعندما تنخفض ثقة المستهلك، أو ينخفض الاستثمار، أو تصبح حالة التجارة الدولية غير مواتية، قد ينخفض الطلب الإجمالي، مما يؤدي إلى تثبيط زيادات أسعار السلع والخدمات.

بعض التضخم هو علامة طبيعية على النمو الاقتصادي. إذا كان التضخم منخفضًا جدًا، فقد يشير ذلك إلى عدم كفاية النمو الاقتصادي. في كثير من الأحيان، قد يكون انخفاض التضخم بسبب تباطؤ أو ركود النمو الاقتصادي. عندما يكون النشاط الاقتصادي ضعيفا، قد يتباطأ الاستهلاك والاستثمار، مما يؤدي إلى قلة الطلب، مما يؤدي إلى إبطاء معدل ارتفاع الأسعار.

وقد يقوم البنك المركزي بتحفيز الاقتصاد من خلال اعتماد سياسة نقدية ميسرة، مثل خفض أسعار الفائدة، مما قد يؤدي إلى انخفاض معدل التضخم. ومن خلال خفض أسعار الفائدة، يشجع البنك المركزي الاقتراض والاستثمار ويزيد من عرض النقود، مما يؤدي بدوره إلى زيادة مستوى الاستهلاك والاستثمار. وتساعد هذه السياسة النقدية السهلة على تخفيف الضغوط التضخمية.

أسعار الطاقة هي عنصر مهم في التضخم. وقد يرتبط انخفاض التضخم بانخفاض أسعار الطاقة، وخاصة بالنسبة للسلع الأساسية مثل النفط والغاز الطبيعي. وربما يكون تباطؤ أسعار الطاقة قد أدى إلى انخفاض تكاليف الإنتاج والنقل، مع ما يترتب على ذلك من تأثير على التضخم الإجمالي.

عندما تكون هناك طاقة إنتاجية زائدة، قد تواجه الشركات صعوبة في رفع الأسعار. قد تكون الطاقة الإنتاجية الزائدة عاملاً في انخفاض التضخم لأن الشركات تجد صعوبة في الحفاظ على الأرباح من خلال رفع الأسعار في سوق تنافسية.

ويعني انخفاض التضخم أن نفس المبلغ من المال يمكن أن يشتري المزيد من السلع والخدمات، وبالتالي يكون لدى الناس قوة شرائية أكبر. قد يكون من الأسهل على الشركات والأفراد التخطيط لأموالهم، حيث أن انخفاض التضخم يؤدي عادة إلى مستوى أسعار أكثر استقرارًا. كما قد يؤدي إلى زيادة أعباء الديون الحقيقية، حيث أن تكلفة الاقتراض مرتفعة نسبيا. وقد يكون لذلك تأثير على تلك الكيانات التي لديها ديون كبيرة.

عادة ما ينظر إلى انخفاض التضخم على أنه مشكلة محتملة من قبل الحكومات والبنوك المركزية، حيث يساعد التضخم المعتدل على تعزيز النمو الاقتصادي الصحي. وفي حالة الانكماش، فمن الممكن أن يتم تخفيف الآثار السلبية للتضخم. وبطبيعة الحال، قد يصاحب ذلك أيضًا مشاكل اقتصادية، مثل مشاكل الديون وتأخر الشراء من قبل المستهلكين.

| معدل التضخم | اسعار الفائدة | علاقة |

| ارتفاع | ارتفاع | قد يؤدي ارتفاع التضخم إلى قيام البنك المركزي برفع أسعار الفائدة للحد من التضخم. |

| ارتفاع | تحت | قد يؤدي ارتفاع التضخم إلى تشديد البنك المركزي من خلال رفع أسعار الفائدة. |

| انخفاض | ارتفاع | قد يؤدي انخفاض التضخم إلى قيام البنك المركزي بتخفيض أسعار الفائدة من أجل التحفيز الاقتصادي. |

| انخفاض | تحت | ويدفع انخفاض التضخم البنوك المركزية إلى خفض أسعار الفائدة من أجل التحفيز الاقتصادي. |

| الاستقرار | ارتفاع | التضخم المستقر يدفع البنك المركزي إلى تعديل أسعار الفائدة. |

| مستقر | تحت | استقرار التضخم يوجه تعديلات البنك المركزي على أسعار الفائدة. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تعلم تداول الفوركس بأمان كمبتدئ مع هذا الدليل. أتقن الأساسيات، ودرّب المخاطر، وتجنب الاحتيال، واكتسب مهاراتك بخطوات عملية للمبتدئين.

2025-04-25

ما الذي يُسبب فقاعة سوق الأسهم حقًا؟ تعرّف على كيفية تسبب المبالغة، وسلوك القطيع، وسوء تسعير السوق في ازدهار وانهيارات حادة، مع أمثلة.

2025-04-25

اكتشف أفضل أسهم أشباه الموصلات المهيمنة على السوق في عام 2025 ولماذا تحظى هذه الاختيارات الثمانية باهتمام جدي من المستثمرين.

2025-04-25