تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

العائد على رأس المال (ROIC) يشير العائد على رأس المال المستثمر إلى ربحية الشركة وكفاءة استخدام رأس المال. ويعكس العائد على الاستثمار المرتفع أرباحًا قوية، في حين أن الانخفاض قد يشير إلى عدم كفاءة رأس المال أو تحديات الربح.

بالنسبة للمستثمرين الذين يرغبون في معرفة ما إذا كانت الشركة تستحق الاستثمار فيها، يجب عليهم أن ينظروا إلى ربحية تلك الشركة. وهناك العديد من المقاييس المختلفة التي يمكن أن تخدم هذا الغرض. ولكن بالنسبة للمستثمرين على المدى الطويل وخاصةً المستثمرين ذوي القيمة، يعد العائد على رأس المال (ROIC) مؤشرًا ماليًا مهمًا للغاية. الآن دعونا نتحدث أكثر عما يخبرك به هذا العائد على رأس المال. وانظر لماذا هو مهم جدا.

ماذا يعني العائد على رأس المال؟

ماذا يعني العائد على رأس المال؟

يُعرف أيضًا باسم العائد على رأس المال المستثمر، وهو يقيس معدل العائد على رأس المال الفعلي الذي تستثمره الشركة، بغض النظر عما إذا كان مصدر رأس المال هذا هو الدين أو حقوق الملكية. ولذلك، فإنه غالبا ما يستخدم لتقييم ربحية الشركة وكفاءة استخدام رأس المال.

إنه مشابه جدًا للعائد على حقوق الملكية (ROE) من حيث أنه يحسب مدى كفاءة الشركة في استخدام رأس مالها. ولكن في حين أن العائد على حقوق الملكية يميل إلى رؤية واحدة فقط من وجهات نظر الشركة، فإن العائد على الاستثمار يكمل الآخر. بمعنى آخر، ينظر ROIC إلى وجهة نظر الشركة بدلاً من وجهة نظر رو من وجهة نظر المساهمين.

سوف ينظر رو فقط إلى صافي الربح الذي جلبه المساهمون بعد الاستثمار في الأصول وسينظر فقط إلى النسبة المئوية للربح وصافي القيمة. هنا، يمكنك فقط رؤية حقوق المساهمين وليس قيمة المؤسسة ككل. من ناحية أخرى، يعد ROIC مقياسًا لقدرة الشركة على كسب المال بعد استثمار كل رأس مالها، وهو مقياس أكثر شمولاً للربحية ويزيل تأثير هياكل التمويل المختلفة على الربحية.

يعكس ROIC ربحية العمل الرئيسي، مما يعكس ما إذا كانت المؤسسة عملاً جيدًا، أي أن ما نقوله الآن غالبًا ليس مسارًا جيدًا. بعبارات بسيطة، يمكن تقسيم أصول المؤسسة إلى ثلاث فئات: الأصول المالية، والاستثمارات في الأسهم، والأصول التشغيلية، والتي تتوافق مع الدخل المالي، ودخل الاستثمار، والأرباح من الأعمال الرئيسية.

ومع ذلك، يستبعد ROIC الفئتين الأخريين خارج الأصول التشغيلية ويقيس فقط قدرة الأعمال الرئيسية على تحقيق الأرباح. وبعبارة أخرى، يمكن استخدامه لتقييم الربحية الأساسية للشركة والحد الأعلى لخلق القيمة المستقبلية. كما أنه أحد أهم المؤشرات لتقييم الشركة.

ربما يكون من البديهي مقارنتها بعائد حقوق المساهمين. وبقياسها معًا، يمكنها التأكد مما إذا كانت الزيادة في العائد على حقوق المساهمين ترجع إلى زيادة مبلغ التمويل أو ببساطة إلى زيادة الربحية الأساسية للشركة. وهذا يعني زيادة في ROIC، وليس زيادة بسبب زيادة الرافعة المالية.

على سبيل المثال، لنفترض أن هناك شركتين، الشركة أ والشركة ب. الشركة (أ) لديها عائد على حقوق الملكية يبلغ 15% وعائد على الاستثمار يبلغ 12%. إن العائد على حقوق المساهمين للشركة "ب" أعلى بنسبة 5٪ إلى 20٪ من الشركة "أ"، ولكن العائد على الاستثمار لديها هو 8٪ فقط.

إذا نظرت فقط إلى العائد على حقوق المساهمين، فليس هناك شك في أنك ستختار الشركة "ب" لأنها تتمتع بعائد أعلى على حقوق المساهمين. إن جعل رأس مال المساهمين أكثر كفاءة يعني استثمار دولار واحد لكسب 20%. في حين أن الشركة يمكنها أن تكسب 15% فقط. ولكن إذا قمت بإضافة ROIC معًا، يمكنك أن ترى أن الشركة "أ" تستحق الاستثمار فيها أكثر.

وذلك لأن الشركة (أ) اقترضت أموالاً أقل ولديها أموال نقدية أكثر، في حين اقترضت الشركة (ب) أموالاً أكثر أو لديها أموال نقدية أقل لأنها اقترضت أموالاً أكثر أو كانت لديها أموال نقدية أقل. لذلك، على الرغم من أن سعر رو الخاص به أعلى من الشركة أ، إلا أن رأس ماله الفعلي يستخدم بشكل غير فعال للغاية. لذا، في هذه الحالة، سيكون من الأفضل لنا الاستثمار في الشركة "أ" بدلاً من الاستثمار في الشركة "ب".

يأخذ ROIC في الاعتبار إجمالي رأس مال الشركة، بما في ذلك حقوق المساهمين والديون، وبالتالي يوفر تقييمًا أكثر شمولاً لكفاءة الشركة في تحقيق الربحية. غالبًا ما يستخدمه المستثمرون والمحللون كأحد مقاييس التقييم المالي الأكثر شمولاً لفهم جودة وربحية عمليات الشركة.

| المؤشرات | العائد على رأس المال (ROIC) | العائد على حقوق الملكية (ROE) |

| تعريف | تقييم كفاءة الربح من رأس المال. | تقييم كفاءة أرباح الأسهم. |

| رأس المال يعتبر | تقييم كفاءة الربح بإجمالي رأس المال. | يأخذ بعين الاعتبار حقوق الملكية. |

| معالجة هيكل رأس المال | يأخذ بعين الاعتبار الديون وحقوق الملكية، ويتجاهل الهيكل. | يؤكد على حقوق الملكية، باستثناء الديون. |

| صيغة الحساب | ROIC = NOPAT / رأس المال المستثمر | العائد على حقوق المساهمين = صافي الربح / حقوق المساهمين |

| منظور القياس | من وجهة نظر الشركة ككل | من وجهة نظر المساهمين |

| تأثير القياس | - تقييم أرباح الشركة وكفاءة رأس المال. | تقييم صافي الربح على حقوق الملكية. |

العائد على صيغة حساب رأس المال

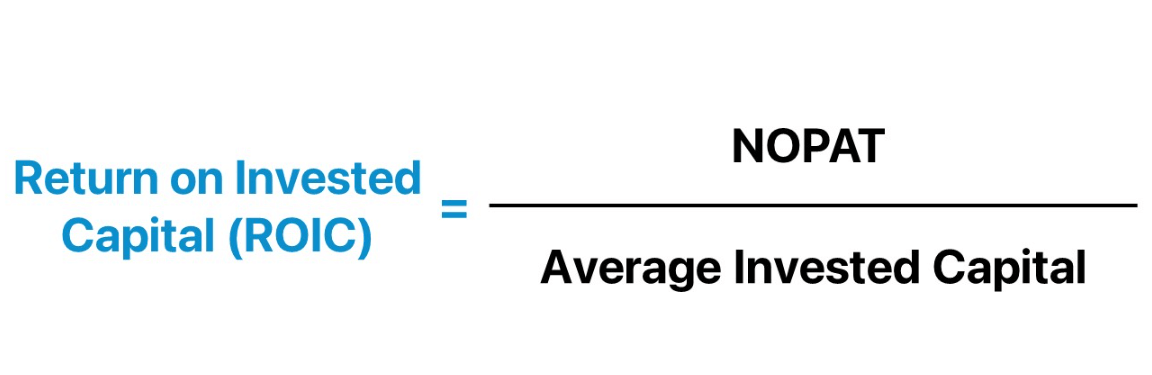

ROIC هو مؤشر مالي يقيس مدى كفاءة الشركة في تحقيق صافي الربح على إجمالي رأس المال المستثمر، والذي يتم حسابه بالمعادلة: ROIC = (صافي ربح التشغيل ÷ رأس المال المستثمر) × 100.

حيث صافي الربح التشغيلي هو صافي ربح الشركة مطروحا منه الربح الضريبي. رأس المال المستثمر هو إجمالي أصول الشركة مطروحًا منه الالتزامات المتداولة غير التشغيلية، وهو ما يمثل رأس المال المستثمر من قبل الشركة لتشغيل أعمالها.

ومن المهم الإشارة إلى أن صافي الربح التشغيلي هو الربح التشغيلي الذي يبقى بعد خصم جميع مصاريف التشغيل ومن ثم مصاريف الإهلاك والمطالبات، والمعروف أيضًا باسم NOPAT، في حين أن رأس المال المستثمر هو رأس المال المستثمر عن طريق إضافة السندات ثم طرح النقد، ويترك المستثمر رأس المال، والذي يمكن كتابته كرأس مال مستثمر.

لذلك، يمكن أيضًا كتابة صيغة ROIC على أنها NOPAT مقسومة على متوسط رأس المال المستثمر، كما هو موضح أدناه.

يدور ROIC بشكل أساسي حول كيفية استخدام الشركات لرأس مالها، وأحد رأس مال الشركة هو أسهم الشركة، والآخر هو الديون. لا يشمل الدين الأموال المقترضة من البنوك فحسب، بل يشمل أيضًا التمويل الذي يتم الحصول عليه عن طريق إصدار السندات.

والشرط هو إضافة الدين وكذلك طرح النقد. وهذا يعني أن المطلوب هو كيفية كسب الشركة للمال بعد حساب عدد الأسهم التي تمتلكها، وبعد حساب مقدار الأموال التي اقترضتها، وبعد طرح النقد. ومن الواضح أيضًا أن الشركة نفسها قادرة على استخدام رأس المال.

مثال:

بافتراض أن صافي الربح التشغيلي للشركة (NOPAT هو 1 مليون دولار ورأس المال المستثمر هو 5 ملايين دولار، فسيتم حساب عائد الاستثمار (ROIC) للشركة على النحو التالي: ROIC = (1 مليون دولار ÷ 5 مليون دولار) × 100% = 20%

وهذا يعني أن الشركة قادرة على توليد 20 سنتًا من صافي دخل التشغيل مقابل كل دولار من رأس المال المستثمر. تشير النسبة المئوية الأعلى لعائد الاستثمار (ROIC) إلى أن الشركة تستخدم رأس المال المستثمر بكفاءة أكبر لتحقيق العائد.

ROIC هو مقياس لمدى كفاءة الشركة في تحقيق الربح على رأس مالها المستثمر. يشير العائد على الاستثمار الأعلى بشكل عام إلى أن الشركة تستخدم رأس مالها بشكل أكثر كفاءة. يتم حساب ROIC بشكل مشابه لـ ROCE، ولكن مع بعض الاختلافات في مقام رأس المال. يستخدم ROCE عادةً مجموع حقوق المساهمين والديون، في حين يستخدم ROIC إجمالي الأصول مطروحًا منها الالتزامات المتداولة غير التشغيلية.

ما هو العائد المناسب على رأس المال بشكل عام؟

ما هو العائد المناسب على رأس المال بشكل عام؟

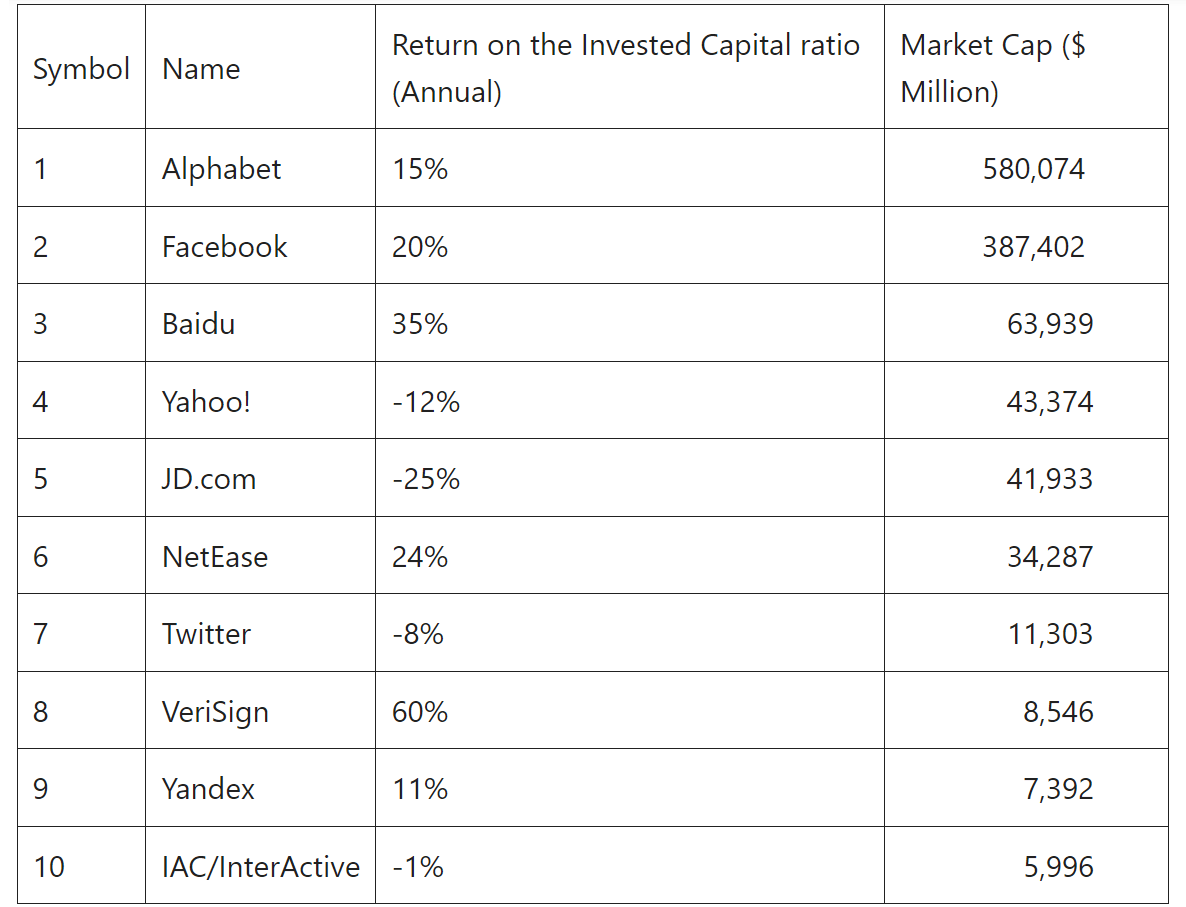

ويختلف المستوى المناسب لعائد الاستثمار (ROIC) حسب الصناعة وحجم الشركة والظروف الاقتصادية وعوامل أخرى، ولا يوجد معيار عالمي. بشكل عام، ومع ذلك، عادة ما يرغب المستثمرون في رؤية عائد استثمار مرتفع نسبيًا لأنه يشير إلى أن الشركة قادرة على استخدام رأسمالها بكفاءة لتحقيق الربحية.

يمكن أن يختلف معيار ROIC بشكل كبير من صناعة إلى أخرى لأن الصناعات المختلفة لديها نماذج ربحية مختلفة ومتطلبات رأس المال. بشكل عام، قد يكون للصناعات ذات الكثافة الرأسمالية العالية عائد استثمار أقل، في حين أن الصناعات ذات الأصول الخفيفة قد يكون لها عائد استثمار أعلى. ولذلك، فإن أفضل طريقة للحصول على فكرة عن المستوى العام للأداء داخل الصناعة هي مقارنتها مع الشركات الأخرى في نفس الصناعة.

عادةً ما تميل الصناعات مثل التكنولوجيا العامة والبرمجيات والرعاية الصحية وما إلى ذلك إلى الحصول على عائد استثمار أعلى لأنها قد لا تتطلب الكثير من الأصول المادية. من ناحية أخرى، قد يكون للتصنيع وتجارة التجزئة وما إلى ذلك عائد استثمار معتدل لأنها قد تتطلب مستوى معينًا من الأصول المادية لدعم الإنتاج والمبيعات. قد يكون لاستخراج المواد الخام والتصنيع التقليدي وما إلى ذلك عائد استثمار منخفض لأنها قد تتطلب استثمارات رأسمالية كبيرة وتواجه تكاليف تشغيل عالية.

يمكن أن تؤثر القرارات الإستراتيجية للشركة وتخصيص رأس المال أيضًا على العائد على الاستثمار (ROIC). قد تكون بعض الشركات أكثر تركيزًا على النمو وترغب في قبول معدل عائد أقل، بينما قد يكون البعض الآخر أكثر تركيزًا على تحسين الربحية. يمكنك أيضًا إلقاء نظرة على ROIC الخاص بالشركة على مدار السنوات القليلة الماضية لفهم أدائها واتجاهاتها التاريخية. قد يكون العائد على الاستثمار (ROIC) المستقر والمتزايد باستمرار علامة إيجابية.

يمكن أن يكون للبيئة الاقتصادية الحالية وظروف السوق أيضًا تأثير على توقعات ROIC. قد تواجه الشركات تحديات مختلفة خلال الدورات الاقتصادية المختلفة. ولذلك، عند مقارنة العائد على الاستثمار (ROIC) للشركات المختلفة، ينبغي النظر في بيئاتها المحددة وظروفها التنافسية.

بشكل عام، قد تكون الشركة القادرة على الحفاظ على عائد استثمار مرتفع نسبيًا في صناعتها أكثر جاذبية. ومع ذلك، لا يوجد رقم واحد محدد ينطبق على جميع المواقف، ويجب على المستثمرين النظر في العائد على رأس المال كجزء من التحليل المالي الشامل، مع الأخذ في الاعتبار الظروف الخاصة بالشركة، ومعايير الصناعة، وظروف السوق.

ويشير ارتفاع العائد على رأس المال إلى ربحية أكبر.

ويشير ارتفاع العائد على رأس المال إلى ربحية أكبر.

نعم، بشكل عام، يشير العائد على الاستثمار الأعلى إلى أن الشركة أكثر ربحية. ويشير إلى أن الشركة قادرة على تحويل إجمالي رأس المال المستثمر (بما في ذلك حقوق المساهمين والديون) بشكل فعال إلى ربحية، مما يدل على أن أداء الشركة جيد في استغلال رأس المال.

ربما تكون الشركة قد تبنت هيكلًا رأسماليًا سليمًا يسمح لها بتعظيم فوائد مزيج الديون والأسهم. هيكل رأس المال السليم يقلل من التكاليف ويحسن العائد على الاستثمار. ربما تكون الشركة قد اتخذت قرارات ذكية للاستثمار في رأس المال واختارت مشاريع ذات عائد مرتفع، وبالتالي تحسين العائد الإجمالي على رأس المال.

يشير العائد على الاستثمار المرتفع إلى أن الشركة تمتلك نوعًا من الميزة التنافسية التي تسمح لها بتمييز نفسها في الصناعة. وقد يشمل ذلك قيمة العلامة التجارية، والابتكار التكنولوجي، وكفاءة سلسلة التوريد، وما إلى ذلك. وهذا يتيح للشركة أن تكون أكثر قدرة على المنافسة في صناعتها، وقادرة على الحفاظ على حصتها في السوق، وجذب العملاء، وتحقيق أسعار أفضل.

ويشير أيضًا إلى أن الشركة قد يكون لديها نموذج عمل ممتاز يمكّنها من تحقيق إيرادات أعلى في السوق وتقديم المنتجات أو الخدمات بتكلفة أقل. وعادة ما تكون قادرة على تحقيق مستويات أعلى من الربحية في أعمالها الأساسية. قد يكون هذا بسبب ارتفاع الهوامش الإجمالية على المنتجات أو الخدمات، أو هيكل التكلفة المنخفضة، أو النمو في حصة السوق.

يعكس عائد الاستثمار المرتفع كفاءة الشركة في عملياتها وقدرتها على تحقيق ربحية قوية من خلال إجمالي استثمار رأسمالي منخفض نسبيًا. ربما تكون الشركة قد اعتمدت ممارسات إدارية فعالة في عملياتها تسمح لها بخلق قيمة أكبر لكل وحدة من رأس المال المستثمر.

ويعني ذلك أيضًا أن الشركة قادرة على استخدام رأس مالها المستثمر بكفاءة لتحقيق صافي ربح تشغيلي أعلى بعد الضريبة. ويمكن تحقيق ذلك من خلال العمليات الفعالة، والاستخدام الفعال للموارد، والتخصيص الممتاز لرأس المال. عادةً ما يشير عائد الاستثمار المرتفع إلى أن الشركة تحقق أرباحًا صافية عالية نسبيًا وأن هذه الأرباح يمكن تحقيقها من خلال العمليات الفعالة وتخصيص رأس المال بدلاً من مجرد الديون.

عادة ما يشير عائد الاستثمار الأعلى إلى أن الشركة تحقق عوائد أعلى عند استخدام رأس مالها في الأنشطة التشغيلية. ومع ذلك، يجب على المستثمرين أيضًا أن يأخذوا في الاعتبار المخاطر والشكوك المرتبطة بالعوائد المرتفعة. في بعض الأحيان، يمكن أن تتوافق العائدات المرتفعة للغاية مع مخاطر عالية.

ما يشير إلى انخفاض العائد على رأس المال

قد يشير انخفاض عائد الاستثمار (ROIC) إلى أن الشركة تواجه بعض المشكلات أو التحديات في استخدام رأس المال والربحية. وقد يتأثر بعدد من العوامل، مثل الاستخدام غير الفعال لرأس المال، وانخفاض الربحية، والتغيرات في هيكل رأس المال، من بين عوامل أخرى.

وقد يرجع ذلك إلى فشل الشركة في استغلال إجمالي رأس مالها المستثمر بكفاءة، مما يؤدي إلى استثمارات لا تولد ربحية كافية. وقد يكون سبب ذلك انخفاض العائدات على المشاريع الرأسمالية، أو النفقات الرأسمالية غير الفعالة، أو سوء إدارة رأس المال، أو قرارات الاستثمار السيئة مثل الاستثمار في المشاريع ذات العائدات المنخفضة، أو استراتيجيات تخصيص رأس المال غير المناسبة.

وقد تكون هنا أيضًا أسباب انخفاض صافي أرباح الشركة أو التغيير في هيكل رأس مال الشركة. يؤدي الانخفاض في صافي الأرباح بسبب انخفاض المبيعات أو ارتفاع التكاليف أو زيادة الضغوط التنافسية أو مشاكل تشغيلية أخرى، بالإضافة إلى زيادة الديون أو التغيرات في هيكل حقوق الملكية، إلى زيادة في تكلفة إجمالي رأس المال، مما قد يؤثر على العائد على الاستثمار.

قد تؤثر التغييرات في بيئة الصناعة أو بيئة الاقتصاد الكلي على ربحية الشركة ومستويات العائد على الاستثمار. إذا كانت الصناعة ككل تواجه تحديات، فقد يتأثر العائد على الاستثمار (ROIC) للشركة. إذا كانت الصناعة ذات قدرة تنافسية عالية، فقد تواجه الشركة حروب أسعار أو انخفاضًا في حصتها في السوق، مما يؤدي إلى انخفاض العائد على الاستثمار (ROIC). قد يكون للتغيرات في بيئة الاقتصاد الكلي، مثل الركود أو عدم الاستقرار، تأثير سلبي على أرباح الشركة والعائد على رأس المال.

هناك أيضًا أوقات تواجه فيها الشركة أحداثًا غير عادية، مثل الدعاوى القضائية الكبرى أو الكوارث الطبيعية أو التغييرات المهمة، والتي قد يكون لها تأثير على الأرباح وعائد الاستثمار.

عند تحليل انخفاضات العائد على الاستثمار (ROIC)، يحتاج المستثمرون والمحللون عادة إلى البحث بشكل أعمق لفهم الأسباب المحددة الكامنة وراءها والنظر في ظروف العمل العامة للشركة. في بعض الأحيان، يمكن أن تكون انخفاضات العائد على الاستثمار مؤقتة، ولكن إذا استمرت المشكلة، فقد تحتاج الشركة إلى اتخاذ خطوات لتحسين استخدام رأس المال والربحية.

| الصناعات | العائد على الاستثمار(%) |

| تصنيع أشباه الموصلات والمكونات الإلكترونية الأخرى | 37.5 |

| ناشري البرمجيات | 17.2 |

| شركات التأمين | 15.1 |

| التصنيع الدوائي والطبي | 14.2 |

| صناعة المعدات الملاحية والقياسية والكهربائية والطبية ومعدات التحكم | 12.7 |

| خدمات دعم الأعمال | 12.3 |

| تصنيع المعدات والمستلزمات الطبية | 11.3 |

| الكابلات وبرمجة الاشتراكات الأخرى | 9.6 |

| الوساطة في عقود الأوراق المالية والسلع والأعمال ذات الصلة | 8.8 |

| استخراج النفط والغاز | 5.9 |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

لماذا سينخفض سعر سهم تارجت في عام ٢٠٢٥؟ اكتشف وضعه المالي الحالي، والأسباب الأربعة الرئيسية وراء هذا الانخفاض، وما يعنيه للمستثمرين.

2025-04-21

اكتشف 7 استراتيجيات تداول فوركس يومية مجربة تساعد المتداولين على التعامل مع تقلبات السوق واتخاذ قرارات أفضل على المدى القصير بوضوح وتحكم.

2025-04-21

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18