Торговля

2025-04-17

«Великолепная семерка» — Apple, Microsoft, Amazon, Alphabet, Meta Platforms, Nvidia и Tesla — в последние несколько лет доминировала на фондовом рынке США.

Их доминирование в сфере технологий и инноваций позволило им достичь беспрецедентных оценок: к концу 2024 года их совокупная рыночная капитализация достигла 17,5 трлн долларов, что составляет 35% рыночной капитализации индекса S&P 500.

Однако по мере приближения 2025 года инвесторы переоценивают перспективы акций этой «великолепной семерки» на фоне меняющейся экономической ситуации и геополитической напряженности.

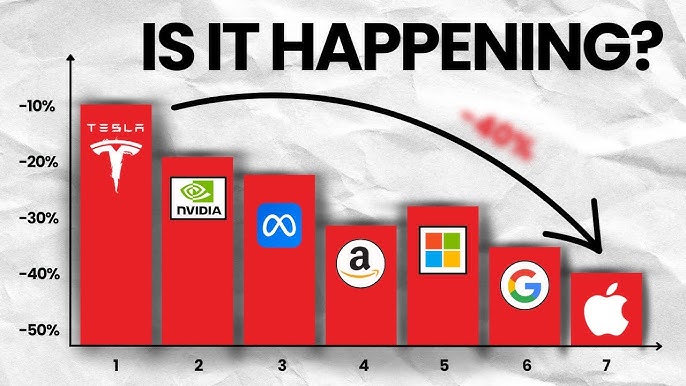

2025 год принес ряд испытаний для Magnificent Seven. Группа столкнулась со значительной рыночной волатильностью: Roundhill Magnificent Seven ETF (MAGS) упал более чем на 15% с начала года.

К марту шесть из семи акций упали на 7–15%, при этом Tesla столкнулась с заметным падением на 38,1% из-за замедления продаж и опасений по поводу политической активности генерального директора Илона Маска.

Nvidia также столкнулась с существенным отставанием, потеряв четверть своей стоимости, в первую очередь из-за ожидаемых 5,5 млрд долларов экспортных сборов из-за новых ограничений США на экспорт ИИ-чипов в Китай.

Meta Platforms была единственной акцией в группе, показавшей положительную динамику за этот период.

Как уже упоминалось, возобновление торговой напряженности между США и Китаем вызвало беспокойство в технологическом секторе. Введение администрацией Трампа новых экспортных ограничений, особенно направленных на чипы ИИ, напрямую повлияло на такие компании, как Nvidia и Apple. Только рыночная стоимость Nvidia снизилась почти на 250 миллиардов долларов в ответ на эти меры.

Кроме того, предупреждения председателя Федеральной резервной системы Джерома Пауэлла о возможных инфляционных последствиях возобновления пошлин еще больше дестабилизировали рынки, заставив инвесторов искать убежища в традиционных безопасных активах, таких как золото, которое выросло на 23% в 2025 году, достигнув рекордных максимумов выше 3200 долларов за унцию.

Несмотря на волатильность рынка, Magnificent 7 продолжает демонстрировать высокие доходы. В 2024 году группа достигла 40,4% роста доходов при росте выручки на 13,9%. Прогнозы на 2025 год оценивают рост доходов на 12,6% при росте выручки на 9,5%.

Ожидается, что в первом квартале 2025 года прибыль группы увеличится на 13,1% при росте выручки на 11,9%. Прогнозы на весь год указывают на рост прибыли на 12,6% при росте выручки на 9,5%, что означает совокупную прибыль в размере 556,1 млрд долларов США по сравнению с 493,7 млрд долларов США в 2024 году.

Однако это знаменует собой замедление по сравнению с ростом прибыли в 40,4% в предыдущем году, что говорит о том, что хотя рост сохраняется, он замедляется. Кроме того, медианное отношение цены к прибыли по форвардным контрактам для этих акций составляет 42%-ную премию по сравнению с восемью лучшими акциями S&P 500, что является историческим максимумом.

Каждый член Великолепной семерки сталкивается с уникальными проблемами и возможностями:

Apple продолжает внедрять инновации, но сталкивается с препятствиями, связанными с перебоями в цепочке поставок и контролем со стороны регулирующих органов на ключевых рынках.

Microsoft сохраняет сильные позиции в сфере облачных вычислений и корпоративных решений, хотя ее рост сдерживается усилением конкуренции и насыщением рынка.

Amazon пытается найти выход из сложной ситуации в розничной торговле, сочетая доминирование в сфере электронной коммерции с трудностями в своем подразделении облачных сервисов.

Alphabet сталкивается с антимонопольными расследованиями и меняющейся динамикой цифровой рекламы, влияющей на ее доходы.

Meta Platforms продолжает активно инвестировать в метавселенную — проект, который обещает многое, но сопряжен со значительным риском и неопределенностью.

Nvidia сталкивается с геополитическими проблемами, влияющими на экспорт ее ИИ-чипов, и одновременно стремится сохранить лидерство в области технологий обработки графики.

Tesla сталкивается с обострением конкуренции на рынке электромобилей и внутренними проблемами в области лидерства и стратегического направления.

Более того, доминирование Magnificent 7 привело к беспокойству о концентрации рынка. Их значительный вес в основных индексах означает, что их результаты сильно влияют на более широкие рыночные движения.

В 2023 и 2024 годах на эти компании приходилась значительная часть прибыли индекса S&P 500. Однако в 2025 году их доля в росте прибыли индекса, как ожидается, сократится до 33%, что указывает на потенциальный сдвиг в сторону более диверсифицированных рыночных вкладов.

Эта эволюция подчеркивает важность рассмотрения более широких стратегий диверсификации для снижения рисков, связанных с чрезмерной зависимостью от выбранной группы акций.

Инвесторам, рассматривающим возможность вложения средств в акции «Великолепной семерки», следует учитывать несколько факторов:

Метрики оценки : Оценка текущей стоимости акций в контексте прогнозируемой прибыли и траекторий роста имеет решающее значение.

Нормативная среда : понимание последствий текущих и потенциальных мер регулирования может помочь в оценке рисков.

Технологические инновации : Оценка приверженности каждой компании инновациям и ее успехов в этой области может дать представление о ее долгосрочной жизнеспособности.

Динамика рынка : мониторинг изменений в поведении потребителей, конкурентной среде и макроэкономических показателях может помочь в прогнозировании результатов.

В заключение следует отметить, что «Великолепная семерка» несомненно сформировала технологические и финансовые ландшафты за последнее десятилетие. По состоянию на 2025 год, хотя они продолжают демонстрировать сильные фундаментальные показатели, конвергенция геополитической напряженности, регуляторных проблем и насыщения рынка требует более тонкого инвестиционного подхода.

Инвесторам следует проводить тщательную проверку, учитывая перспективы компании и более широкий экономический контекст, чтобы принимать обоснованные решения о включении ее в инвестиционные портфели.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.