要約

要約

ボックス理論とは、価格変動を四角いボックスに分割してサポート、レジスタンス、価格ブレイクアウトのシグナルを特定し、将来のトレンドを予測することです。価格のブレイクアウトに焦点を当てた価格変動を分析するために使用されるテクニカル分析手法です。

あらゆる分野に独自の理論があります。物理学には量子論があり、経済学にはインフレーション理論があります。株式市場にもさまざまな理論があり、その中の一つにボックス理論と呼ばれるものがあります。

ボックス理論とは、価格帯の値動きを四角いボックスに形成し、株価の動向を予測し、テクニカル理論の実際の運用をガイドする理論です。具体的には、ある期間の価格のローソクチャート上で、最高値がボックスの上部、安値がボックスの底となり、四角いボックスとして描かれます。

ボックス理論とは、価格帯の値動きを四角いボックスに形成し、株価の動向を予測し、テクニカル理論の実際の運用をガイドする理論です。具体的には、ある期間の価格のローソクチャート上で、最高値がボックスの上部、安値がボックスの底となり、四角いボックスとして描かれます。

株価がボックスの上限まで上昇すると、通常は一部の投資家が株式を売却し、一時的に値戻しをするため、ボックスの上限は株価の上昇圧力レベルの段階になります。同様に、株価がボックスの下限まで下落すると、買い手の力で支えられて反発します。このとき、ボックスの下限が下落する株価のサポートレベルとなっている。

ボックス内での価格変動の期間は、株価の調整段階であると考えられます。そして、株価がボックスの上限圧力レベルを突破してボックスのより高いレベルに達したら、買いの好機となります。逆に、株価がボックスサポートレベルを下回ると、売りポイントに対応する次のボックスに移動します。株式の全体的な値動きはボックスの組み合わせに分けることができます。前のボックスの上限が次のボックスの下限になる場合もあり、その逆もあります。

実際には、この理論は強気相場でより価値があります。その理論によれば、上向きのブレイクアウトが発生するたびに株価が上昇し続けると、買いシグナルが発せられ、投資家に参入の機会が与えられます。そして、株価がボックスの下限を下回ると、投資家は利益確定のために間に合うように売却することができます。対照的に、弱気相場での適用はより限定的です。

| タイプ | 説明 |

| ボックス(箱) | 価格は、一定期間にわたって水平範囲内で交互に変動することがある |

| ボックスの上限 | 一定期間にわたってボックス内で推移する最高値 |

| ボックスの下限 | 一定期間にわたってボックス内で推移する最低値 |

| ブレークアウト |

ボックスの上限を超えるブレイクアウトは買いのチャンスを示す。逆に、 ボックスの下限を下回る場合は売りのチャンスを示す |

ボックス理論の由来

この理論は、1960 年代初頭にダンサーのニコラス ダヴァスによって考案されました。

1920年にハンガリーのブダペストに生まれたニコラス・ダヴァスは、ドイツのナチスに対抗して1943年にトルコに亡命し、その後異母妹とともにヨーロッパでダンスをして生計を立てていた。

1952 年、彼が 32 歳のとき、スミス兄弟のクラブでダンスのショーをしました。報酬として彼に6,000株の株式が支払われました。当時、その株価は1株あたり0.50ドルだった。その後、彼は株を換金するのを忘れてしまい、しばらくしてから株が1.90ドルまで上昇していることに気づきました。つまり、ほぼ3倍になって、一気に 8,000 ドルを稼ぎました。

このとき、彼は株でお金を稼ぐことが可能であることに気づきました。彼は株式市場について無知で、それが何であるか全く知りませんでしたが、1957 年に必死に本を読み、学び始めました。1958 年には、この 2 年間で株式市場で 200 万ドルを稼ぎました。

これはウォール街で大騒ぎとなり、タイム誌が彼にインタビューした。その後、彼が『株式市場で200万ドルを稼いだ方法』を執筆し、この本は彼のボックス理論の投資戦略をまとめたものです。

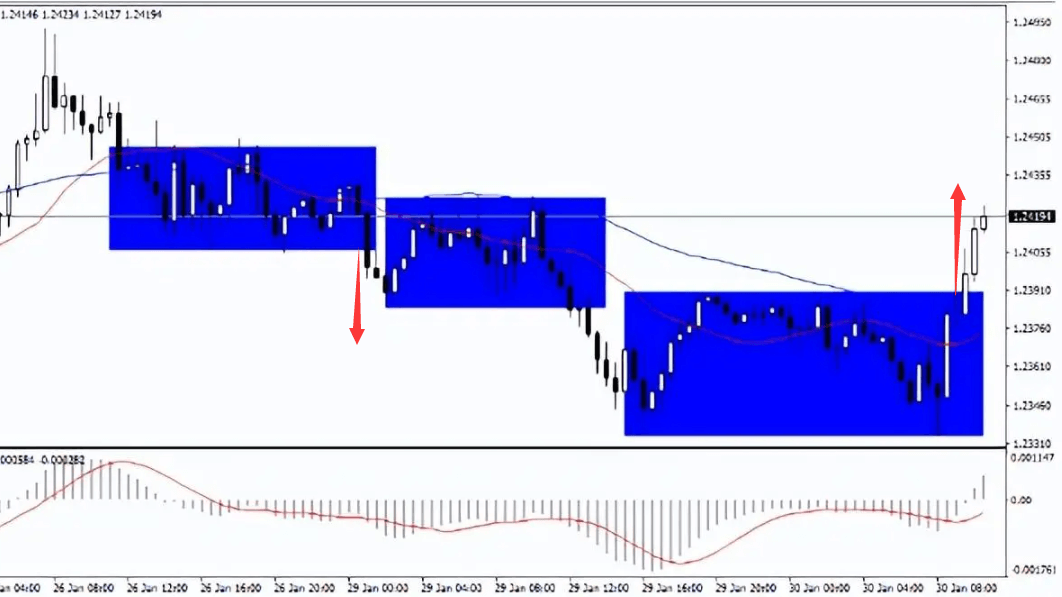

ボックス理論の図解

これは、一定期間における価格の変動に焦点を当て、これらの価格変動を分析することで将来の株価動向を予測しようとするテクニカル分析の手法です。図に示すように:

時間軸:横軸は時間を表し、通常は日、週、または月で表示されます。

価格軸:縦軸は株式の価格を表します。

ボックス:図では、特定の期間にわたって価格が水平範囲内で変動する青い領域が表示されます。この水平範囲はいわゆる「ボックス」です。

上限と下限:ボックスは通常、価格の上限 (ボックスの上部) と下限 (ボックスの下部) によって定義されます。価格はこれら 2 つのレベルの間で変動します。

ブレイクアウト:価格がボックスの上限または下限を突破すると、これは重要なシグナルとみなされます。チャートには、アップブレイクアウト (価格がボックスの上限を突破) とダウンブレイクアウト (価格がボックスの下限を突破) の 2 種類のブレイクアウトがあります。

ブレイクアウトが発生すると、アナリストやトレーダーは通常、テクニカル指標や分析を使用して、ブレイクアウト後の上昇または下落の可能性など、価格の目標レベルを予測します。この理論に基づいて、トレーダーは、ブレイクアウトが起きるまで様子見したり、他のテクニカル分析ツールを使用して意思決定を支援したりするなど、さまざまな戦略を採用できます。

ボックス理論の本質は?

この理論の本質は、価格の動きを観察および分析することで、市場の重要なトレンドと主要なサポートとレジスタンスのレベルを特定することです。一定の期間にわたる価格変動を強調し、将来の価格変動についての洞察を提供しようとします。

重要な点:

ボックスのモニタリング:価格ボックスを分析の基本単位として使用し、これらのボックスは通常、水平の支持線と抵抗線によって定義されます。価格はこの 2 つのレベルの間で変動し、ボックスを形成します。

ブレイクアウトシグナル:価格がボックスの上限または下限を上回ったり下回ったりする価格ブレイクアウトに注目します。これらのブレイクアウトは、価格に重要な変化が起こったことを示すシグナルとして見なされることがよくあります。上向きのブレイクアウトは価格が上昇する可能性を示し、下向きのブレイクアウトは価格が下落する可能性を示します。

目標価格:ブレイクアウトが発生すると、アナリストは通常、さまざまなテクニカル指標や分析手法を使用して目標の価格レベルを推定し、投資家に売買の決定の根拠を提供します。

取引戦略:この理論に基づいて、トレーダーは、ブレイクアウトが発生した後に行動を起こしたり、意思決定を支援するために他のテクニカル分析ツールを組み合わせて使用したりするなど、さまざまな取引戦略を開発できます。

リスク管理:すべてのテクニカル分析手法と同様に、リスク管理はこの理論にとっても重要です。投資家は、リスクを抑えて資本を保全するために、ストップロスとテイクプロフィットのレベルを設定する必要があります。

まとめると、ボックス理論は市場価格の変動を一連のボックスとして分析し、価格ブレイクアウトに焦点を当てて将来の傾向を予測します。これは、株式、先物、その他の金融市場の価格を分析するために使用できる効果的なテクニカル分析方法です。

| タイプ | 説明 |

| 水平ボックス | 価格は一定期間にわたって比較的安定した水準の範囲内で変動する |

| 逓増ボックス | 価格範囲が拡大し、潜在的な上昇傾向または価格上昇の可能性を示す |

| 逓減ボックス | 価格範囲が縮小し、潜在的な下降トレンドまたは下落につながる可能性を示す |

| チープボックス | 不確実な市場でよく見られる、明確なトレンドのない不安定な価格を示す |

| ボックス連続体 | 特定の価格レンジへの繰り返しのエントリーは、継続的な相場特性を示す |

| フラグボックス | 急激な価格変化の後に狭いレンジが続くことは、短期的なトレンドのサポートを示す |

| 決定論的ボックス | 明確なサポートラインとレジスタンスラインを持つ長期トレンドにおける水平方向の価格変動 |

| ウェーブボックス | 明確な傾向のない価格変動、潜在的な市場の不確実性を示す |

ボックス理論は、株価の変動を分析し、将来の価格動向を予測するために多くの投資家が利用するテクニカル分析手法です。有用な洞察を提供することができますが、限界もあります。その利点と限界を以下に示します。

利点は、複雑な数学や計算を必要としない理論の単純さにあります。投資家は手描きまたはコンピューター化されたグラフィック ソフトウェアを使用して簡単に描くことができるため、初心者のトレーダーにとって実用的なテクニカル分析方法となります。また、レートは価格のブレイクアウトを強調します。これは重要な価格変動のシグナルと見なされることが多いです。投資家が市場に参入およびエグジットするタイミングを決定するのに役立ちます。また、市場センチメントや価格変動の周期的な性質を把握するのにも役立ちます。投資家はボックスの変化を観察することで、市場参加者間の力関係を理解できます。

限界は、理論の解釈と分析が主観的になることがあることです。アナリストによって同じグラフについて異なる結論に達する可能性があり、一貫性のない取引決定につながる可能性があります。また、主に価格変動に焦点を当てており、財務データや経済指標などの企業のファンダメンタルズに関連する要素が無視されます。これにより、市場の全体像に対する理解が制限される可能性があります。

また、正確な価格予測は提供されず、おおよその価格範囲しか提供できません。したがって、完全に正確なツールではなく、リスクを完全に排除することはできません。そのため、すべての市場およびすべての期間に適用できるわけではありません。特定の市場には典型的なボックス パターンがない場合があり、急速に変化する市場状況ではボックス理論の有用性が低下する可能性があります。

免責事項:この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBC または著者による推奨を構成するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31